что это и что к ним относится (вложения и виды)

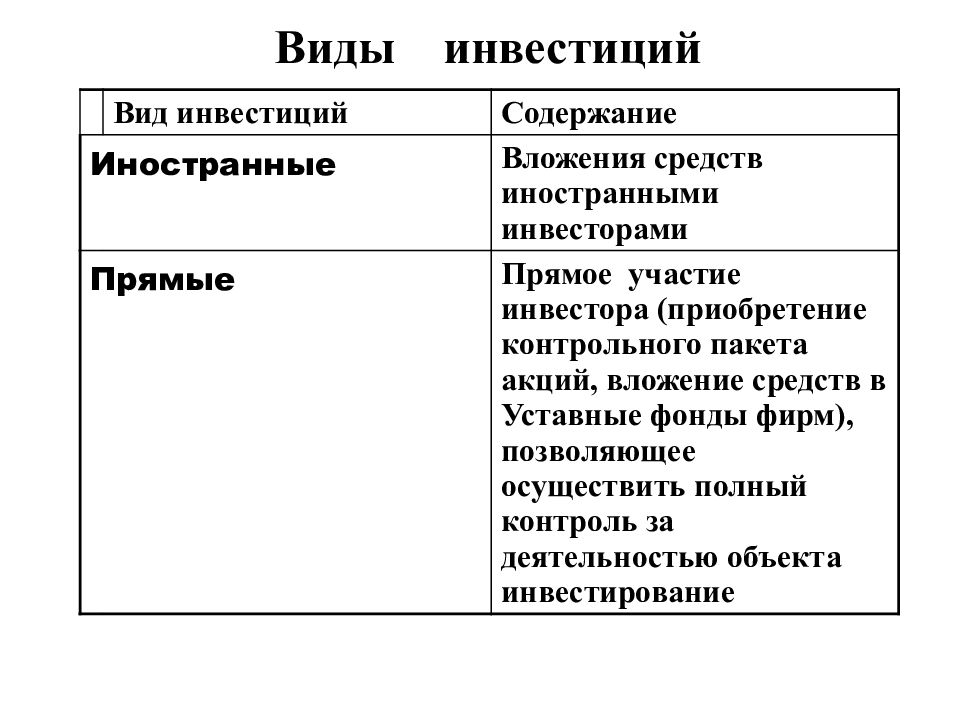

Экономический термин «Реальные инвестиции не означает, что существуют нереальные инвестиции. Просто, классификация по объекту инвестиций их разделяет на реальные и финансовые инвестиции. Финансовые — это вложения в ценные бумаги: акции компаний, облигации, сертификаты, чеки и пр.

Реальные инвестиции — это вложения в основной капитал в разнообразных формах:

- В форме производственного капитала — основные и оборотные фонды предприятий, строительство и капитальный ремонт;

- Земли и иных природных ресурсов — приобретение месторождений для добычи полезных ископаемых;

- Нематериальных активов — приобретение патентов, товарных знаков, лицензий;

- Вложение в научные исследования, образование;

- Приобретение нового бизнеса.

Поэтому, многие экономисты считают, что при покупке акций их можно считать финансовыми инвестициями, если инвестор не участвует в управлении компании, акции которых он приобрел. Если покупается такое количество акций, которое требует участия инвестора в управлении или контрольный пакет, то это реальные инвестиции. Поэтому к реальным инвестициям относятся вложения в систему управления предприятиями, вложения в повышение квалификации, работающих на них людей, в их образование и воспитание.

Поэтому, многие экономисты считают, что при покупке акций их можно считать финансовыми инвестициями, если инвестор не участвует в управлении компании, акции которых он приобрел. Если покупается такое количество акций, которое требует участия инвестора в управлении или контрольный пакет, то это реальные инвестиции. Поэтому к реальным инвестициям относятся вложения в систему управления предприятиями, вложения в повышение квалификации, работающих на них людей, в их образование и воспитание.Аналогична ситуация с золотом, которое служит инструментом финансовому инвестору при формировании инвестиционного портфеля. Золото является реальными инвестициями, если приобретается для технологического процесса в производстве электронного оборудования или для производства ювелирных украшений.

Существенным уточнением такой классификации реальных инвестиций будет, если рассматривать их как инвестиции в реальный сектор экономики.

Под реальным сектором экономики подразумевается материальное производство товаров и услуг, создание валового продукта в экономике страны.

Содержание статьи

Характеристика

Реальные инвестиции в производство товаров и услуг, требует от инвестора, кроме денег, знания и квалификацию в области данного производства, знания системы управления трудовыми коллективами, финансовыми ресурсами, знание рынка товаров и услуг и многие других навыки.

Это означает, что реальные инвестиции осуществляют профессионалы, иначе они быстро потеряют свой капитал.

Реальные инвестиции имеют более высокую доходность по сравнению с финансовыми инвестициями и большую устойчивость к колебаниям рынка. Соответственно и имеют относительно низкую степень риска вложений. Даже в условиях банкротства, реальный инвестор имеет возможность уменьшить убытки за счет реализации имущества и материальных ценностей обанкротившегося предприятия.

С другой стороны ликвидность реальных инвестиций очень низка в сравнении с финансовыми инвестициями. Для финансового инвестора высокая ликвидность инвестиций является инструментом управления инвестиционным портфелем.

Финансовый инвестор, скорее биржевой спекулянт, зарабатывающий на сиюминутных колебаниях рынка ценных бумаг.

Реальные инвестиции обладают важной характеристикой, не всегда приятной для инвестора. Они требуют постоянного увеличения, пополнения. Научно-технический прогресс быстро совершенствует производственную базу предприятий, появляются новые прогрессивные технологии, новые материалы и новые методы управления, совершенствуется автоматизация производства, начинается его роботизация. Если не следить за новинками технического прогрессом, не совершенствовать свое производство, можно быстро утратить конкурентоспособность производимой продукции, а значит, потерять рынок и часть капитала.

Виды реальных инвестиций

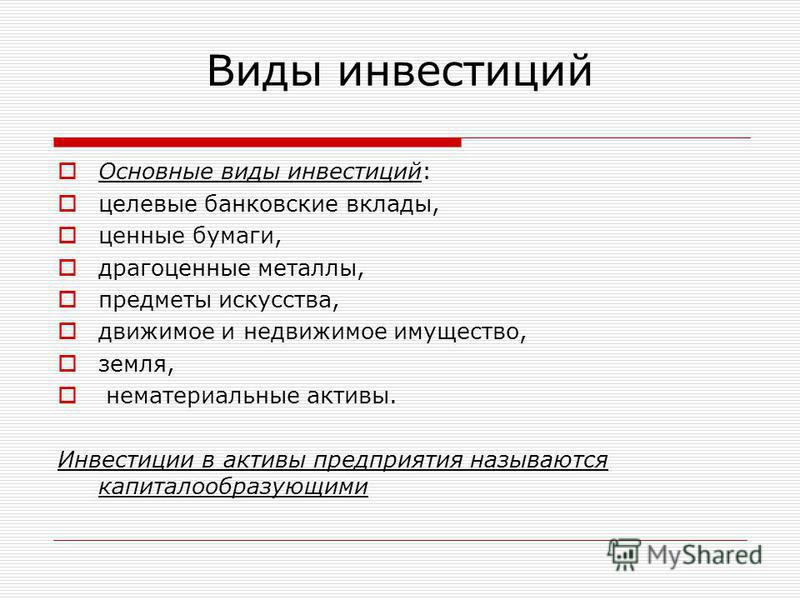

По классификации реальных инвестиций их разделяют на два класса: материальные и нематериальные.

Материальные инвестиции делятся на виды:

- приобретение и совершенствование основного капитала;

- приобретение и увеличение оборотного капитала.

Приобретение и совершенствование основного капитала это:

- покупка оборудования;

- приобретение земли и месторождений полезных ископаемых;

- строительство зданий и сооружений;

- реконструкция предприятий;

- модернизация производства.

Оборотный капитал изменяется вследствие увеличения основного капитала. С ростом основного капитала растет потребность в запасах материалов и сырья и других оборотных средств.

Нематериальные инвестиции включают в себя помимо упомянутых ранее товарных знаков, патентов, лицензий, инвестиции в научные исследования, в совершенствование систем управления предприятия, в повышение квалификации работающих сотрудников, в систему здравоохранения работников. В конечном итоге эти вложения оборачиваются повышением эффективности работы предприятия и увеличением его прибыли.

В конечном итоге эти вложения оборачиваются повышением эффективности работы предприятия и увеличением его прибыли.Именно поэтому, инвестиции в рекламу также относят к реальным нематериальным инвестициям.

Виды реальных инвестиций зависят и от характера развития инвестируемого объекта: экстенсивного или интенсивного. Экстенсивное развитие предполагает увеличение масштабов производства на существующей технической и технологической базе предприятия. Интенсивное развитие предполагает совершенствование этой базы.

Оценка

Все инвесторы, без исключения, желают знать, что принесут им, помимо головной боли, инвестиции. Поэтому оценку их эффективности инвестор делает на всех этапах вложений, начиная с предварительной оценки. Основным критерием оценки вложений является их доходность. Другим критерием является степень риска.

С позиции доходности вложений инвестор реальных инвестиций на предварительном этапе делает технико-экономическое обоснование инвестиций (ТЭО), в котором делается укрупненный расчет основных показателей будущего производства, его затрат и результатов. Расчет затрат на производство, материалы, рабочую силу, оборотные средства, налоги и сборы. Расчет ожидаемой выручки, расходов на выплаты кредитов банка, ожидаемую прибыль, сроков окупаемости вложений и других показателей эффективности.

Расчет затрат на производство, материалы, рабочую силу, оборотные средства, налоги и сборы. Расчет ожидаемой выручки, расходов на выплаты кредитов банка, ожидаемую прибыль, сроков окупаемости вложений и других показателей эффективности.Обязательным элементом оценки инвестиционного проекта является разработка его бизнес-плана. Причем, бизнес-план разрабатывается отдельно для банка, кредитующего инвестиционный проект, для соинвесторов, если таковые имеются, и для себя.

Бизнес-планы разрабатываются на предварительном этапе инвестиций, в процессе инвестирования и в процессе запуска в работу предприятия.

Оценка эффективности инвестиций проводится по ряду показателей, основными среди которых являются:

- оценка рентабельности инвестиций через индекс доходности;

- срок окупаемости инвестиций;

- чистый приведенный доход;

- внутренняя норма доходности инвестиций.

Эти показатели дают инвестору возможность сделать правильный выбор инвестиций в проекты с позиции их доходности.

Оценка риска инвестиционных вложений проводится моделированием изменения основных показателей проекта и определение чувствительности проекта к эти возможным изменениям. Чаще всего, разрабатываются бизнес-планы:

- по пессимистическому сценарию, при наихудших условиях реализации и функционирования проекта;

- по оптимистическому сценарию, при наилучших условиях;

- по усредненному сценарию, который, ближе к реальным возможностям.

Диапазон сохранения эффективности проекта, в процессе моделирования при изменяющихся условиях, показывает инвестору возможные границы риска при вложениях в данный проект.

Реальное инвестирование это основа роста производственного и экономического потенциала страны, поэтому так важна оценка его эффективности и оценка риска вложений в реальные инвестиционные проекты не только для инвестора, но и для экономики всего государства.

Все об учете долгосрочных инвестиций.

Быстрые и краткосрочные инвестиции.

Стратегические цели предприятия — основа стратегических инвестиций.

Причины появления необходимости в автономных инвестициях.

Виды инвестиций | Классификация основных видов инвестиций

Лучший инвестиционный брокер в мире! Советник по сбору инвестиционного портфеля! Индивидуальный инвестиционный счет! |

Стоит понимать, что для совершения правильного выбора среди множества инвестиционных объектов необходимо как минимум познакомиться если не со всеми, то, как минимум с основными видами вложений.

И так, какие бывают инвестиции?

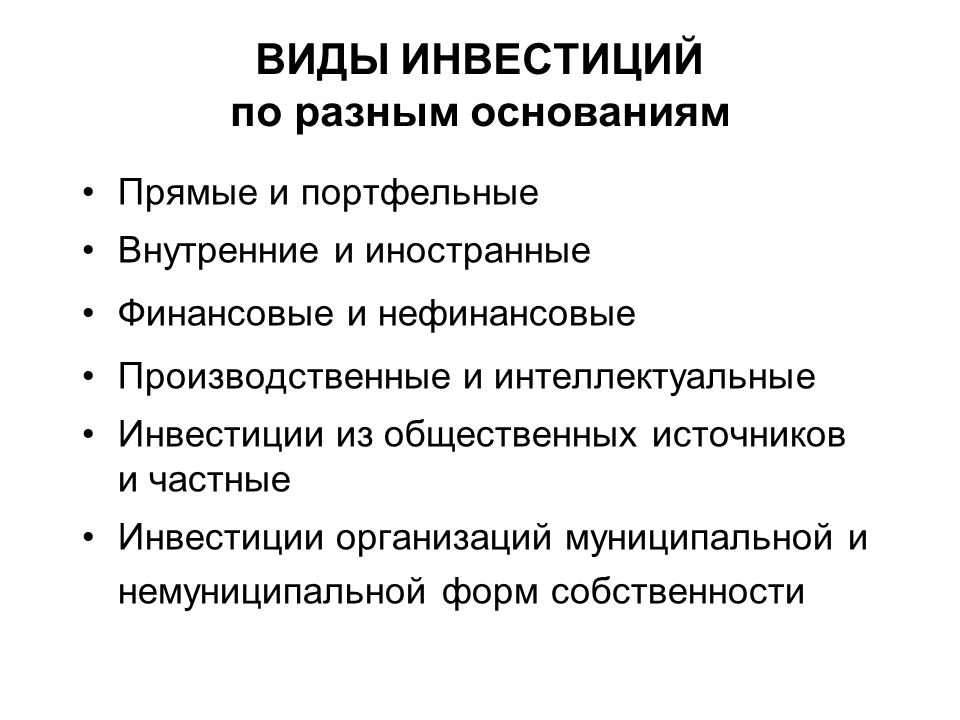

Все вложения рассматриваются с позиции источников дохода, степени риска, происхождения капитала, субъектов инвестирования и с позиции применения и распределения полученной прибыли и так далее.

Поэтому классификация инвестиций включает в себя несколько основных схем.

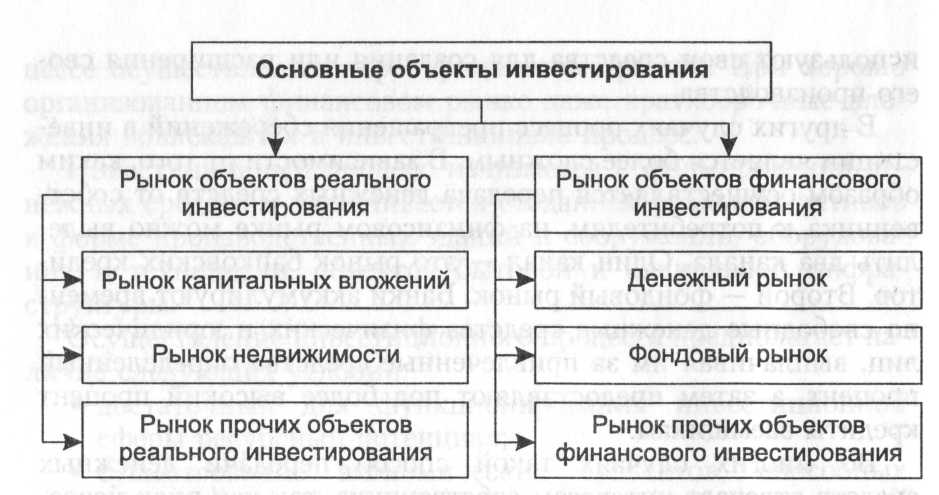

Виды инвестиций в зависимости от объекта инвестирования

- Капитальные — вложения на приобретение (основных) необоротных активов: зданий, сооружений, земельных участков, а также активов для долгосрочного использования.

- Портфельные — расходы на приобретение ценных бумаг и валюты.

Данная классификация существует и в другом варианте

- Реальные — когда средства вкладываются в существующие физически или нематериальные объекты (товарные знаки, повышение квалификации сотрудников предприятия, покупка оборудования).

- Финансовые — когда инвестируют деньги в ценные бумаги, кредитная деятельность, сдача имущества в аренду и лизинг, трейд-ин.

- Спекулятивные — средства вкладываются на валютной бирже или трейдинговой платформе.

Грань между финансовыми и спекулятивными инвестициями очень тонкая, и поэтому трехуровневая классификация фактически дублирует первый вариант.

По цели вложений

Классификация напоминает деление по объектам, но суть ее отличается.

- Прямые — инвестиции в реально существующие объекты и развитие бизнеса.

- Портфельные — вложения в ценные бумаги и формирование инвестиционного портфеля.

- Интеллектуальные — вложения в патенты, бренды, рекламу.

- Нефинансовые — инвестиции в авторское право и объекты интеллектуальной собственности (изобретения).

Виды инвестиций по периодам (классификация условная)

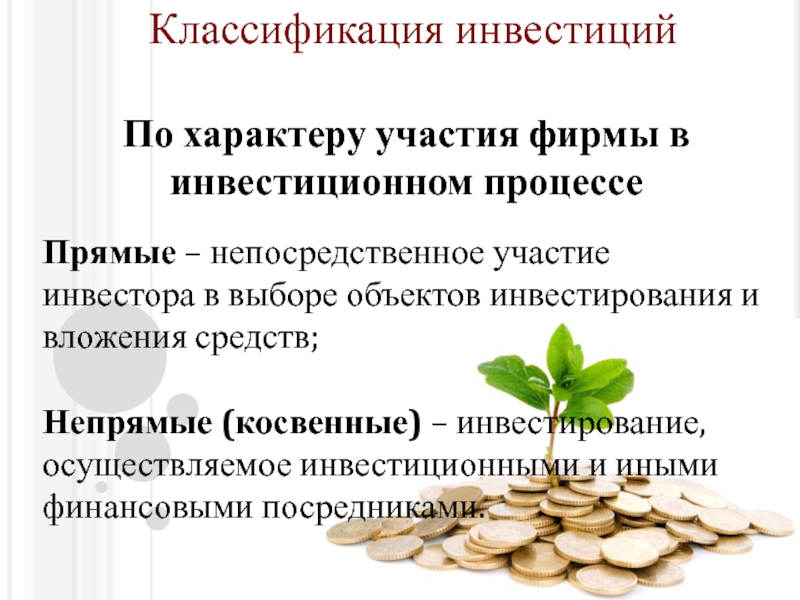

По характеру участия в процессе инвестирования

- Прямые (активные) — инвестор напрямую принимает участие в процессе инвестирования, вкладывая свои средства и имея возможность выбирать объект вложений.

- Косвенные (пассивные) — осуществляются через посредников, инвестор не выбирает объект инвестирования.

По формам собственности источников капитала

По источнику ресурсов

- Внутренние — вложения осуществляются внутри государства.

- Внешние — вложения осуществляются за рубежом.

По направлениям

- Основные — классические типа инвестиций в капитал, ценные бумаги, объекты НМА.

- Альтернативные — те виды инвестиций, которые затрагивают направления ликвидных и высокодоходных сфер. К альтернативным инвестициям можно отнести венчурный капитал, вложения в хедж-фонды, драгоценные металлы, криптовалюту, опционы, стартапы и так далее.

По происхождению капитала

- Первичные — собственные средства и накопления, взятые на бизнес займы, кредиты.

- Реинвестиции (повторные) — средства, полученные непосредственно в процессе инвестирования.

- Дезинвестиции — выведенные из оборота накопления с целью вложения в другие объекты.

По степени риска

Чем выше риск, тем большую прибыль можно получить от вложений.

По уровню ликвидности

- Высоколиквидные активы — акции, недвижимость, валюта, золото.

- Средне- и низколиквидные — движимое имущество, вторичные ценные бумаги, недвижимость.

- Неликвидные — редкая валюта, уникальные стартапы, имущество, потерявшее актуальную рыночную ценность.

По форме учета

- Валовые — учитываются затраты на организационные бизнес-процессы.

- Чистые — в расчет берутся только сами суммы вложений.

Все о том, к каким видам инвестиций относится то или иное капиталовложение, можно понять, применяя вышеназванные классификации. Разбивка удобна и необходима при определении целей инвестирования и формирования.

Основные понятия в инвестировании, которые вы должны знать

Инвестирование – это сложная и обширная тема, которая может вызвать трудности у новичка. Но если постараться с ней разобраться, то это замечательный способ дополнительного пассивного дохода. Сначала нужно выяснить, что из себя представляют основные понятия в инвестировании. В этой сфере есть свои термины, правила и законы, которые необходимо знать, чтобы правильно применять на практике.

Но если постараться с ней разобраться, то это замечательный способ дополнительного пассивного дохода. Сначала нужно выяснить, что из себя представляют основные понятия в инвестировании. В этой сфере есть свои термины, правила и законы, которые необходимо знать, чтобы правильно применять на практике.

Основные понятия в инвестировании

Чтобы начать заниматься инвестированием, сначала нужно изучить основные термины.

Инвестор – это владелец ценных бумаг. Он применяет скопленные сбережения для их покупки, чтобы в дальнейшем получать доход.

Инвесторы могут быть:

- Корпоративными — акционерные общества, которые имеют свободные денежные средства.

- Институциональными — портфельные инвесторы, помещающие деньги в портфели ценных бумаг.

Это могут быть различные инвестиционные фонды, банки или пенсионные фонды.

Стоит знать следующие важные понятия.

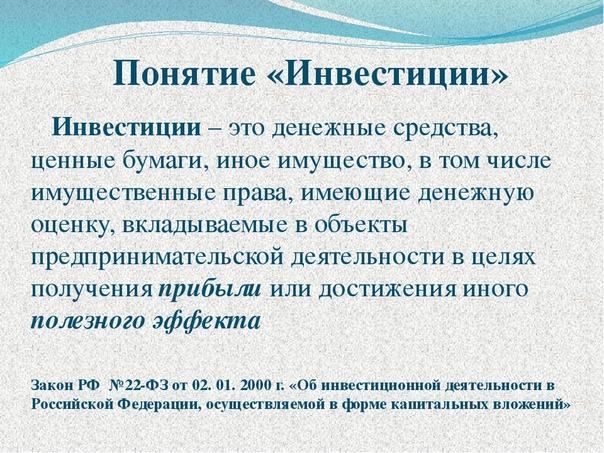

Инвестиции – это размещение капитала с целью его увеличения в будущем.

Инвестирование производится для получения максимальной прибыли.

Инфляция часто становится основной причиной инвестирования. Это темп роста, при котором повышается прожиточный минимум. Доход должен опережать инфляцию.

- Процент – это стоимость займа капитала. Процентная ставка может быть фиксированной или меняться согласно условиям займа.

- Ценная бумага – инструмент финансов, являющийся подтверждением имущественного права своего владельца. Капитал отсутствует, но есть на него права.

- Эмитент – организация, создавшая ценные бумаги для дальнейшего финансирования и развития собственной деятельности.

- Дивиденд – доход, который получает акционер с прибыли АО. Она делится между хозяевами акций в соотношении долей.

Что из себя представляют инвестиционные фонды

Рассмотрим другие инвестиционные вопросы. Важным моментом являются фонды.

Инвестиционный фонд – это комплекс имущества, который находится в собственности физических, юридических лиц или акционерных обществ.

Основная задача фонда привлечение финансовых средств инвесторов.

В настоящее время существуют следующие разновидности:

- Государственные или пенсионные фонды.

- Не государственные пенсионные фонды.

- Коллективные фонды – паевые и акционерные.

Акционерный фонд – это общество открытого типа, выполняющее инвестирование имущества. Такие фонды специализируются на размещении обычных акций. Чтобы стать участником, нужно купить ценные бумаги.

Паевой фонд не относится к юридическим лицам. Он представляет собой отдельный комплекс, состоящий из ценностей, переданных для доверительного управления. Участники должны приобрести пай управляющего учреждения. Его оформляют в виде ценной бумаги. Имущество принадлежит пайщикам, а управляющая компания выполняет управление в их интересах.

Виды инвестиций

Финансовые инвестиции делаются в акции, облигации, банковские депозиты и пенсионные фонды. Высокой степенью риска отличаются инвестиции в акции, золото или нефть. Для вложений на краткосрочных условиях подходят акции, банковские депозиты и сберегательные вклады. Облигации, долгосрочные депозитные вклады и недвижимость предполагают использование долгосрочных инвестиций.

Высокой степенью риска отличаются инвестиции в акции, золото или нефть. Для вложений на краткосрочных условиях подходят акции, банковские депозиты и сберегательные вклады. Облигации, долгосрочные депозитные вклады и недвижимость предполагают использование долгосрочных инвестиций.

Стоит выделить виды инвестиций:

- Частные инвестиции – это вклады, которые доступны гражданам и частным организациям негосударственных разновидностей собственности.

- Государственные – производятся органами власти при помощи средств из бюджета.

- Иностранные – выполняются иностранцами и их компаниями.

- Совместные инвестиции – вложения, выполняемые гражданами России и другой страны.

Инвестиции также классифицируются на собственные резервы финансов, заемные и привлеченные средства.

Что нужно знать об инструментах инвестирования

Для реализации инвестиционного плана потребуются специальные инструменты. Вот основные финансовые инструменты:

- Акции – это ценные бумаги, с помощью которых производится внесение денег в уставной капитал.

Они позволяют стать владельцами доли активов и доходов организации. Стоимость акций будет расти в соответствии с финансовым благополучием компании.

Они позволяют стать владельцами доли активов и доходов организации. Стоимость акций будет расти в соответствии с финансовым благополучием компании. - Облигации представляют собой обязательство по долгам на возврат определенной денежной суммы в отведенные сроки. Деньги, как бы даются в долг. Это более безопасный вариант в инвестициях.

- Банковский сертификат – это свидетельство, подтверждающее депозитный вклад в банке. На его основании осуществляются выплаты в нужные сроки.

- Вексель представляет собой составленное по специальной форме долговое обязательство, согласно которому владелец может получить уплату за денежные средства.

- Чек является платежно-расчетным документом. Срок его действия 10 дней. Погасить его можно денежной суммой при предъявлении в банке.

При осуществлении вкладов в акции можно обратиться к брокеру, который возьмет меньше комиссионных и предоставит необходимые исследовательские инструменты.

К финансовым инструментам относятся

Ценные бумаги бывают двух видов:

- Долговые выпускают на ограниченные периоды времени и с обязательным возвращением денег – векселя, облигации и банковские сертификаты.

- Опцион представляет собой договор, по которому сторона имеет право в течение указанного времени купить или продать другой стороне актив по зафиксированной в договоре цене.

Простые акции имеют множество преимуществ. По ним можно получить более высокие дивиденды и их владельцы могут участвовать в управлении АО. Владельцы привилегированных акций имеют право на стабильный доход в виде дивидендов. Имеют защиту от разных рисков.

Важным понятием является доходность акции. Это соответствие прибыли одной акции к ее рыночной стоимости.

Инвестиционные институты

- Инвестиционные институты – это посредники, которые выполняют определенные манипуляции в области ценных бумаг с помощью собственных и заемных средств.

- Брокеры – это третьи лица в сделках между покупателями и продавцами, производящие свою деятельность на основе лицензии.

- Финансовые дилеры осуществляют манипуляции, связанные с куплей и продажей ценных бумаг. Их доход – это разница в цене.

Стоит отметить также инвестиционных консультантов, предоставляющих консультационные услуги. Инвестиционные компании – это юридические лица, проводящие сделки за свой счет.

Что такое инвестиционные риски

Любое инвестирование сопровождается определенными рисками обесценивания капиталовложений. Высокие риски бывают при повышенном уровне доходности.

Читайте нашу статью: «Диверсификация — что это? Как снизить риски при инвестировании».

Систематические рыночные риски возникают из-за внешних событий, которые влияют на рынок:

- Изменение банковской ставки в стране.

- Инфляционные риски, снижающие прибыль компании.

- Валютные риски возникают под воздействием экономических и политических факторов.

- Политические риски – негативное влияние на рынок при политических действиях.

Несистематические риски касаются только конкретной организации. Их можно уменьшить с помощью диверсификации. Стоит выделить следующие виды рисков:

- Влияние отраслевых факторов.

- Качество управления и производственная эффективность компании.

- Кредитные риски.

Полезные рекомендации

Существуют определенные правила в инвестировании:

- Начинать заниматься инвестициями лучше раньше.

- Выполнять инвестиции следует регулярно.

- Средства лучше инвестировать в долгосрочные проекты.

- Важно определить сроки инвестирования.

- Необходимо продумать сумму финансовых средств, которые можно вложить.

Вместо вывода

В этой сфере важна готовность рисковать, и вкладывать хотя-бы часть денег в рискованные проекты. Новичкам нужно постоянно изучать новые способы инвестирования и совершенствовать освоенные навыки. Стоит задуматься о пенсии уже в молодом возрасте. Государственная пенсия не большая, поэтому стоит обеспечить другие источники пассивного дохода. И стоит помнить о таком важном правиле инвестировании, как запрет на вкладывание последних денег.

Стоит задуматься о пенсии уже в молодом возрасте. Государственная пенсия не большая, поэтому стоит обеспечить другие источники пассивного дохода. И стоит помнить о таком важном правиле инвестировании, как запрет на вкладывание последних денег.

Начинающим инвесторам специалисты рекомендуют больше изучать информации о правилах инвестирования и стараться разбираться во всех тонкостях этой науки.

Инвестиции — это… Что такое Инвестиции?

От выбора ставки дисконтирования во многом зависит качественная оценка эффективности инвестиционного проекта. Существует большое количество различных методик, позволяющих обосновать использование той или иной величины этой ставки. В самом общем случае можно указать следующие варианты выбора ставки дисконтирования:

-Минимальная доходность альтернативного способа использования капитала (например, ставка доходности надежных рыночных ценных бумаг или ставка депозита в надежном банке).

-Существующий уровень доходности капитала (например, средневзвешенная стоимость капитала организации).

-Стоимость капитала, который может быть использован для осуществления данного инвестиционного проекта (например, ставка по инвестиционным кредитам).

-Ожидаемый уровень доходности инвестированного капитала с учетом всех рисков проекта.

Перечисленные выше варианты ставок различаются между собой главным образом степенью риска, являющегося одной из компонент стоимости капитала. В зависимости от типа выбранной ставки дисконтирования должны интерпретироваться и результаты расчетов, связанных с оценкой эффективности инвестиций.

Главная цель оценки инвестиционного проекта — обоснование его коммерческой (предпринимательской) состоятельности. Последняя предполагает выполнение двух основополагающих требований:

-Полное возмещение (окупаемость) вложенных средств.

-Получение прибыли, размер которой оправдывает отказ от любого иного способа использования ресурсов (капитала) и компенсирует риск, возникающий в силу неопределенности конечного результата.

Следует различать две составляющих коммерческой состоятельности инвестиционного проекта, ее необходимое и достаточное условия, соответственно:

-Экономическая эффективность инвестиций.

-Финансовая состоятельность проекта.

Инвестиции (Investment) — это

Экономическая оценка или оценка эффективности вложения капитала направлена на определение потенциальной возможности рассматриваемого проекта обеспечить требуемый или ожидаемый уровень прибыльности.

При выполнении инвестиционного анализа задача оценки эффективности капиталовложений является главной, определяющей судьбу проекта в целом.

Финансовая оценка направлена на выбор схемы финансирования проекта и тем самым характеризует возможности по реализации имеющегося у проекта экономического потенциала.

При выполнении оценки следует придерживаться экономического подхода и рассматривать только те выгоды и потери, которые могут быть измерены в денежном эквиваленте

Стадии оценки инвестиционного проекта

Цикл разработки инвестиционного проекта может быть представлен в виде последовательности трех стадий (этапов):

-Формулирование идеи проекта

-Оценка инвестиционной привлекательности проекта

-Выбор схемы финансирования проекта

На каждой стадии решаются свои задачи. По мере продвижения по этапам представление о проекте уточняется и обогащается новой информацией. Таким образом каждый этап представляет собой своего рода промежуточный финиш: результаты, полученные на нем, должны служить подтверждением целесообразности осуществления проекта и, тем самым, являются «пропуском» на следующую стадию разработки.

По мере продвижения по этапам представление о проекте уточняется и обогащается новой информацией. Таким образом каждый этап представляет собой своего рода промежуточный финиш: результаты, полученные на нем, должны служить подтверждением целесообразности осуществления проекта и, тем самым, являются «пропуском» на следующую стадию разработки.

На первой стадии происходит оценка возможности осуществления проекта с точки зрения маркетинговых, производственных, юридических и других аспектов. Исходной информацией для этого служат сведения о макроэкономическом окружении проекта, предполагаемом рынке сбыта продукции, технологиях, налоговых условиях и т.п. Результатом первой стадии является структурированное описание идеи проекта и временной график его осуществления.

Вторая стадия в большинстве случаев оказывается решающей. Здесь происходит оценка эффективности инвестиций и определение возможной стоимости привлекаемого капитала. Исходная информация для второй стадии — это график капитальных вложений, объемы продаж, текущие (производственные) расхода, потребность в оборотных средствах, ставка дисконтирования. Результаты этого этапа чаще всего оформляются в виде таблиц и показателей эффективности инвестиций: чистая современная ценность (NPV), срок окупаемости, внутренняя ставка доходности (IRR).

Результаты этого этапа чаще всего оформляются в виде таблиц и показателей эффективности инвестиций: чистая современная ценность (NPV), срок окупаемости, внутренняя ставка доходности (IRR).

Последняя — третья — стадия связывается с выбором оптимальной схемы финансирования проекта и оценкой эффективности инвестиций с позиции собственника (держателя) проекта. Для этого используется информация о процентных ставках и графиках погашения займов, а также уровне дивидендных выплат и т.п. Результатами финансовой оценки проекта должны быть: финансовый план осуществления проекта, прогнозные формы финансовой отчетности и показатели финансовой состоятельности. Любая методика инвестиционного анализа предполагает рассмотрение проекта как условно самостоятельного экономического объекта. Поэтому на первых двух стадиях разработки инвестиционный проект должен рассматриваться обособленно от остальной деятельности предприятия, его реализующего.

Обособленный (локальный) характер рассмотрения проектов исключает возможность корректного выбора схем их финансирования. Это связано с тем, что решение о привлечении того или иного источника для финансирования капиталовложений принимается, как правило, на уровне предприятия в целом или его самостоятельного в финансовом отношении подразделения. При этом в первую очередь учитывается текущее финансовое состояние этого предприятия, которое практически невозможно отразить в локальном проекте.

Это связано с тем, что решение о привлечении того или иного источника для финансирования капиталовложений принимается, как правило, на уровне предприятия в целом или его самостоятельного в финансовом отношении подразделения. При этом в первую очередь учитывается текущее финансовое состояние этого предприятия, которое практически невозможно отразить в локальном проекте.

Таким образом, на крупных предприятиях задача выбора схемы финансирования инвестиционного проекта (по крайней мере, для проектов, относимых к категории «крупных») с необходимостью уходит на высший уровень управления. На уровне среднего управленческого звена остается задача выбора наиболее эффективных, то есть наиболее потенциально прибыльных проектов из имеющегося перечня.

Категории информации инвестиционного предложения

Следующие важнейшие категории информации должны быть обязательно включены в Инвестиционное предложение:

-Резюме (Executive Summary).

-История фирмы и собственность (Company history and Ownership).

-Продукты и/или услуги (Products and/or Services).

-Управленческий и производственный персонал (management and Labour).

-Описание отрасли, рынка и конкуренции (Industry, Market, and Competitive performance).

-Операции организации (Operations).

-Финансовая история (Financial History).

-Стратегический план (Strategic plan).

-Факторы риска и стратегия снижения рисков (Risks and risk reduction strategies).

-Прогноз финансового состояния (Financial forecasts).

-Потребность в финансировании (Summary of Financing requirements).

-Правительственная поддержка и законодательство (Government support and Regulations).

-Финансовое предложение (Financial proposal).

-Приложения (Applications).

предложение» src=»/pictures/investments/img1960231_investitsionnoe_predlozhenie.jpg» title=»инвестиционное предложение» />

В дополнение ко всему должны быть учтены конкретные требования к раскрытию финансовой информации и ограничения, накладываемые ФКЦБ Российской Федерации, федеральным и региональным законодательствами.

Резюме – краткое описание Инвестиционного предложения – является наиболее важной его частью. Оно должно захватить внимание потенциального инвестора так, чтобы он был заинтересован продолжить более детальное знакомство с вашей организацией. Необходимо учитывать, что потенциальные инвесторы, как правило, ограничены во времени для изучения новыми инвестиционными возможностей, а следовательно, наиболее вероятно, что они прочтут только резюме.

Инвестиции (Investment) — это

Резюме должно в сжатой форме описывать все ключевые элементы Инвестиционного предложения и должно быть построено таким образом, чтобы потенциальный инвестор мог найти для себя ответы на следующие ключевые вопросы:

-Каковы возможности получения прибыли на инвестированный капитал?

-Существует ли потенциал роста и потребности на рынке?

-Какую долю на рынке может занять ваша организация, каковы конкурентные преимущества и как они могут быть реализованы для достижения поставленных целей?

-Какова квалификация вашей управляющей команды и какой опыт работы в данной отрасли вы имеете?

-Каковы потребности в финансировании, условия привлечения капитала и стратегия выхода из проекта.

На нескольких страницах вы должны кратко и убедительно доказать потенциальному инвестору, что ваша фирма конкурентоспособна и имеет значительный потенциал развития, а ваша стратегия и ко

Основные виды инвесторов. Классификация, отличия и типы тактики

Какие бывают инвесторы?

Условно, всех инвесторов можно разделить на следующие виды:

Профессиональные инвесторы– то есть такие, кто сделали инвестирование своей профессией. Соответственно, основной доход они получают за счет инвестирования.

Спекулянт – это такой тип инвесторов, который получает доход за счет разницы между ценой покупки и продажи, на короткой дистанции. Его главная задача, купить дешевле и продать по-дороже. Характеризуется большим количеством сделок в течение дня. Главная особенность, рискует только своими деньгами.

Управляющий – это такой тип инвесторов, который берет под управление средства других людей. Как правило, это юридическое лицо, либо индивидуальный предприниматель, оказывающий свои услуги на платной основе. Его задача, преумножить средства вкладчиков. Он отлично разбирается в законах рынка, имеет определенную стратегию, а также необходимые знания и опыт.

Управляющий, также может совершать большое количество сделок купли-продажи ценных бумаг в течение дня, но, его основное отличие от спекулянта заключается в том, что он рискует чужими деньгами.

Заявка на кредитку 100 дней без % за 0 ₽ в год

100 дней без % на покупки и снятие наличных. 50 000 ₽ снимайте каждый месяц без комиссии. 500 000 ₽ максимальный кредитный лимит. Оформить.Существуют определенные законы, регламентирующие деятельность таких лиц, либо организаций. Поэтому, если вы не владеете достаточными, для самостоятельного инвестирования знаниями, то лучше отдать свои средства в управлению специалисту.

Непрофессиональные инвесторы – то есть такие инвесторы, для которых инвестирование не является профессиональной деятельностью.

Самостоятельный – это такой тип инвесторов, который имеет знания в области инвестирования, и предпочитает распоряжаться своими накоплениями по своему усмотрению. Самостоятельные сами принимают решения о том, в какие активы стоит вкладывать свои средства. А также, полностью берут на себя все риски, связанные с данной деятельностью.

Их отличие от профессиональных инвесторов заключается в том, что инвестирования для них – как хобби. Такие люди зачастую работают по найму, ведут свой семейный бюджет, откладывают определенную часть своих доходов, которую направляют на создание активов. Собственно этим, самостоятельные занимаются в свободное от основной деятельности время.

Они характеризуются небольшим количеством сделок. Предпочитают делать долгосрочные вложения, с периодическим пересмотром своего инвестиционного портфеля.

Несамостоятельный – это такой тип инвесторов, который слабо разбирается в вопросах инвестирования, либо разбирается хорошо, но просто не имеет свободного времени, для того, чтобы заниматься инвестированием самостоятельно.

Поэтому, такие инвесторы предпочитают передавать свои средства в управление профессионалам. Это может быть, как обычный студент, делающий свои первые накопления на банковском депозите. Так и серьезный бизнесмен, владеющий крупным бизнесом, отнимающим у него основное время.

Классификация по основным признакам

И так, начнем. И пойдем мы от простого к сложному.

В первую очередь инвесторов можно классифицировать согласно их профессиональному уровню:

- непрофессионалы. Одно либо группа лиц, не имеющая четкой инвестиционной стратегии и порядка принятия инвестиционных решений. Характеризуются отсутствием контроля над рисками, четкой стратегии и плана получения прибыли. Они зачастую не инвестируют самостоятельно, а прибегают к помощи компетентных в этом деле профессионалов, управляющих компаний и трейдеров и т.п.

- профессионалы. Как частные, так и юридические лица обладающие знаниями и опытом в принятии инвестиционных решений. Такие инвесторы обладают достаточной квалификацией в области управления инвестициям. Также они характерны тем, что вкладывают и управляют средствами других участников сделки

- мародёры. «Серые» инвесторы, которые распространены в странах со слабым законодательством. Их целью является вывод активов компании через процедуру банкротства.

С самым простым разобрались, пойдем к более сложному.

Классификация по организационно правовой форме:

- государство, а также органы местного самоуправления и субъектов федеральной власти

- объединения групп юридических лиц в крупные концерны, холдингы и т.п.

- объединения юридических и физических лиц на основе договора совместной деятельности

- коммерческие и некоммерческие юридические лица

- физические лица.

На основе инвестиционных целей:

- индивидуальные инвесторы (лица, распоряжающиеся собственным капиталом и решающие личные задачи)

- институциональные инвесторы (являются агрегатором средств индивидуальных и частных инвесторов, и от своего лица занимаются крупными инвестициями)

- финансовые (портфельные) инвесторы (цели исключительно получение прибыли и снижение уровня рисков собственных вложений)

- стратегические инвесторы (их задача заключается в получении контроля и управлении над сторонней компанией, поглощение и устранение конкурента путем его покупки и т.д.)

- венчурные инвесторы (приоритетом выступает развитие нового инновационного бизнеса или оригинальной инвестиционной идеи. Запуск производства нового товара и либо услуги, разработка новых методов организации труда)

В зависимости от эффекта инвестиций:

- разовый доход (краткосрочный эффект)

- постоянный доход (инвестор намерен наращивать собственный инвестиционный доход в долгосрочной перспективе)

- нематериальные доходы (внеэкономический эффект – социальный, маркетинговый, экологический и .т.д).

Далее мы классифицируем инвесторов по их инвестиционному поведению и отношению к рискам :

- консервативный инвестор (придерживается проверенных инвестиционных стратегий)

- умеренный инвестор (поддерживает баланс между надежностью и доходностью инвестиций)

- агрессивный инвестор (склонен к сделкам, обладающим высокий уровень инвестиционного риска и дохода).

Исходя из сроков инвестиций, выделяют:

- краткосрочных (здесь могут быть оговорки, при финансовых инвестициях, краткосрочными можно называть сделки, не превышающие один день, и, наоборот, при других видах вложений, краткосрочными называют инвестиции до одного года)

- среднесрочных

- долгосрочных инвесторов

- спекулянтов.

Согласно отношения к резидентству, инвесторов классифицируют:

- отечественных (резиденты)

- иностранных (не резиденты).

В зависимости от объёма капитала, который инвестор планирует вложить, выделяют:

- мелких инвесторов (к данной категории относятся объёмы финансирования от нескольких тысяч долларов до миллиона)

- крупных инвесторов (от миллиона долларов).

Права инвестора

Общность всех типов инвесторов как по реальным, так и по портфельным инвестициям заключается в следующих правах инвесторов:

- самостоятельно определять объёмы, структуру и эффективность инвестиций;

- привлекать физических и юридических лиц для реализации инвестиций;

- делегировать свои полномочия по инвестиционной деятельности;

- определять форму контроля по целевому назначению инвестиций;

- пользоваться, распоряжаться и владеть объектами и результатами инвестиций.

Портфельных инвесторов рассмотрим в отдельном посте.

Существуют такие понятия, как:

- портфельный инвестор

- институциональный инвестор

- квалифицированный инвестор

- иностранный инвестор

- номинальный инвестор

- частный инвестор

Типы и тактики

- Консервативный инвестор

Такие инвесторы обычно, предпочитают надёжность своих вложений. Т.е. они лучше получат сравнительно небольшую прибыль, но с уверенностью, что они её вообще получат. Базовой стратегией для таких инвесторов является покупка наиболее надёжных активов на длительный период времени. Если говорить о надёжных активах, то это, прежде всего акции и облигации устойчивых компаний (Газпром, Сбербанк, ВТБ и т.п.).

Что касается периода вложений, то стандартно это от 2 лет до 20 лет. Именно долгосрочная перспектива обеспечивает инвесторов высокой стабильностью. Ведь чем выше срок вложения, тем и ниже риск. Одним из наиболее известных консервативных инвесторов является Уоррен Баффетт. Баффетт инвестирует всегда на очень длительный срок, так как убеждён, что за пару лет невозможно извлечь максимальную выгоду от владения бумагами. Средний срок, которым распоряжается Уоррен Buffett своими активами, составляет 10 лет.

- Умеренно — агрессивный инвестор

Тут что-то среднее между консерваторами и агрессорами. Т.е. подобный вид инвесторов также как и консервативные предпочитают максимально сохранить свои вложения, но при этом стараются обеспечить свои инвестиции наибольшей отдачей.

Срок вложения примерно составляет от 6 месяцев до 2 лет. При таком подходе ожидается умеренно большая прибыль и не менее умеренные риски.

- Агрессивный инвестор

Сюда отнести можно людей с железными нервами. Такие инвесторы в наименьшей степени обращают внимание на надёжность инвестиций. Их куда больше интересует ожидаемая доходность. И, конечно же, под данное описание подходят спекулянты.

Срок вложений от одной минуты до нескольких дней. Да именно так! Процесс купли-продажи ценных бумаг очень оперативен, за день такие спекулянты могут совершить больше 100 сделок, а доходность может даже за одним месяц перевалить за 100-400 % чистой прибыли. Казалось бы нереальные цифры, но это так. Большим минусом является, то, что риски при такой стратегии самые высокие и потерять свои деньги можно за считанные минуты или секунды. Таким образом, цель агрессивного инвестирования заключается в извлечении максимальной прибыли, несмотря на большие риски.

Ярким примером агрессивного инвестора является — Джордж Сорос.

- Опытный инвестор

Обладает высоким знанием рынка и чем-то похож на консервативных инвесторов. Предпочитает только оправданный риск. Такие инвесторы отбирают наиболее ликвидные ценные бумаги и прочие активы.

- Изощренный игрок

Стремится к максимально большой прибыли, даже при угрозе потери всего капитала.

Это были самые распространённые типы инвесторов.

Чем отличаются между собой?

Помимо этого, всех инвесторов, по результатам деятельности, можно разделить на следующие три группы:

- Первая группа: теряют денежные средства или их часть.

- Вторая группа: остаются при своих.

- Третья: наращивают активы, которые приносят прибыль.

Первых – около 80% процентов! Вторых и третьих – около 10%. Данная статистика вас настораживает? Пусть лучше вас пугает то, что люди, которые вообще не инвестируют, проигрывают в любом случае, не имея никакого шанса получить прибыль и стать богатыми.

Особенности агрессивных и консервативных инвестиций

Инвестирование в различные фондовые активы является одним из самых прибыльных бизнес-проектов. Все больше вкладчиков приходят на российский рынок ценных бумаг за быстрой прибылью.

Некоторые инвесторы предпочитают вливать капитал в бонды и векселя, а другие стремятся заполучить сверхприбыльные активы IT компаний. Все виды вкладчиков можно условно разделить на три основные группы: консервативные, умеренные и агрессивные. В общем случае, агрессивный инвестор – это лицо, использующее рисковые стратегии для получения максимальной прибыли.

Портфельное инвестирование

Вложения средств портфельного типа подразумевает покупку активов с гарантированным большим доходом. Кроме этого, в рамках портфельного инвестирования особо опытные игроки предпочитают делать упор на высокодоходные ценные бумаги.

Портфельное инвестирование подразумевает следующие шаги:

- Изучение рынка на предмет подходящих фондовых активов.

- Анализ отдельно взятых ценных бумаг.

- Приобретение высокодоходных бондов и акций.

- Проведение диверсификации рисков.

- Постоянное варьирование активов в зависимости от их текущей ликвидности.

Инвесторы на рынке ценных бумаг

С учётом целей, руководствуясь которыми приобретают инвесторы ценные бумаги, их разделяют на два типа – стратеги и тактики.

Первые, они же стратегические инвесторы рынка ценных бумаг, стремятся в первую очередь к приобретению внушительного количества акций тех предприятий, деятельность которых они намерены контролировать.

Вторые (портфельные инвесторы) приобретают ЦБ с целью получения дохода – в виде дивидендов либо курсовой разницы при купле-продаже бумаг. Они либо собирают «портфель» ЦБ, обеспечивающий определённый уровень доходности в долгосрочном периоде с минимально возможным риском, либо извлекают прибыль за счёт покупки и оперативной продажи ЦБ на фондовом рынке.

На РЦБ встречаются индивидуальные и институциональные инвесторы ценных бумаг, а также профессиональные участники рынка.

Профессионалы РЦБ – банки и фондовые посредники, вкладывающие собственные средства в ЦБ с целью получения максимального дохода.

Индивидуальные инвесторы рынка ценных бумаг — это физические лица, приобретающие ЦБ за свои средства в расчёте на определённую выгоду.

Институциональные инвесторы ценных бумаг представлены государством, корпорациями и специализированными инвесторами. Последние в свою очередь делятся на инвестиционные институты (фонды и предприятия) и специализированные компании и фонды (НПФ, страховые организации и др.).

Кроме того, по длительности удержания позиции выделяют долгосрочных, среднесрочных и краткосрочных инвесторов рынка ценных бумаг.

Источники

- https://myrouble.ru/vidy-i-tipy-investorov-pogruzhaemsya-v-mir-investicij/

- http://mir-investicyj.ru/vse-ob-investorah/klassifikaciya-investorov/

- http://WhatisMoney.ru/investor/

- https://investr-pro.ru/tipy-investorov.html

- https://gocapital.ru/investitsii/agressivnyj-investor-eto.html

- https://financial-crisis.ru/investory-na-rynke-cennyx-bumag/

[свернуть]

Виды и типы инвесторов. Погружаемся в мир инвестиций.

В предыдущих статьях данного блога, мы много внимания уделяли вопросам эффективного ведения семейного бюджета. Это нужно было, чтобы выработать понимание того, как нужно обращаться с деньгами, чтобы появилась возможность делать накопления.На мой взгляд – это один из ключевых моментов, которому очень мало внимания уделяется в различных книгах по личным финансам. Ведь для того, чтобы начать инвестировать, необходимо, чтобы было что инвестировать. Созданию необходимого первоначального капитала мы и занимались в предыдущих публикациях.

Надеюсь, что у читателей блога “Мой Рубль” уже есть первые накопления, которые хочется максимально выгодно преумножить. И первое, с чего я рекомендую начать – это определить, к какому типу инвесторов, вы бы хотели относиться.

Инвестор — физическое лицо или организация (в том числе компания, государство и т. д.), совершающее вложения капитала, связанное с риском, то есть инвестиции, в различные финансовые инструменты.

Для чего нужно становиться инвестором?

Инвестирование – это универсальное средство обретения финансовой независимости и богатства для большинства людей, живущих на земле.

Есть разные способы достижения финансовой независимости. Можно занять высокий пост в крупной компании. Можно открыть свое дело и разбогатеть на этом. Можно быть чиновником и брать взятки. Можно выиграть в лотерею или получить большое наследство. Однако, перечисленные выше “можно” подходят не всем людям.

Не каждый займет высокий пост или получит наследство. Не каждый сможет стать чиновником и выиграть в лотерею. Не каждый найдет деньги для открытия собственного бизнеса. Зато инвестированием может заниматься любой и для этого не нужно большого стартового капитала. И для большинства людей, инвестирование – в долгосрочной перспективе – это возможность решить массу финансовых проблем и улучшить качество своей жизни.

Какие бывают инвесторы?

Условно, всех инвесторов можно разделить на следующие виды:

Профессиональные инвесторы– то есть такие, кто сделали инвестирование своей профессией. Соответственно, основной доход они получают за счет инвестирования.

Спекулянт – это такой тип инвесторов, который получает доход за счет разницы между ценой покупки и продажи, на короткой дистанции. Его главная задача, купить дешевле и продать по-дороже. Характеризуется большим количеством сделок в течение дня. Главная особенность, рискует только своими деньгами.

Управляющий – это такой тип инвесторов, который берет под управление средства других людей. Как правило, это юридическое лицо, либо индивидуальный предприниматель, оказывающий свои услуги на платной основе. Его задача, преумножить средства вкладчиков. Он отлично разбирается в законах рынка, имеет определенную стратегию, а также необходимые знания и опыт.

Управляющий, также может совершать большое количество сделок купли-продажи ценных бумаг в течение дня, но, его основное отличие от спекулянта заключается в том, что он рискует чужими деньгами.

Существуют определенные законы, регламентирующие деятельность таких лиц, либо организаций. Поэтому, если вы не владеете достаточными, для самостоятельного инвестирования знаниями, то лучше отдать свои средства в управлению специалисту.

Непрофессиональные инвесторы – то есть такие инвесторы, для которых инвестирование не является профессиональной деятельностью.

Самостоятельный – это такой тип инвесторов, который имеет знания в области инвестирования, и предпочитает распоряжаться своими накоплениями по своему усмотрению. Самостоятельные сами принимают решения о том, в какие активы стоит вкладывать свои средства. А также, полностью берут на себя все риски, связанные с данной деятельностью.

Их отличие от профессиональных инвесторов заключается в том, что инвестирования для них – как хобби. Такие люди зачастую работают по найму, ведут свой семейный бюджет, откладывают определенную часть своих доходов, которую направляют на создание активов. Собственно этим, самостоятельные занимаются в свободное от основной деятельности время.

Они характеризуются небольшим количеством сделок. Предпочитают делать долгосрочные вложения, с периодическим пересмотром своего инвестиционного портфеля.

Несамостоятельный – это такой тип инвесторов, который слабо разбирается в вопросах инвестирования, либо разбирается хорошо, но просто не имеет свободного времени, для того, чтобы заниматься инвестированием самостоятельно.

Поэтому, такие инвесторы предпочитают передавать свои средства в управление профессионалам. Это может быть, как обычный студент, делающий свои первые накопления на банковском депозите. Так и серьезный бизнесмен, владеющий крупным бизнесом, отнимающим у него основное время.

Чем отличаются инвесторы между собой?

Также, все инвесторы, независимо от того, к какому из вышеперечисленных типов они относятся, различаются по степени готовности к инвестиционному риску:

Помимо этого, всех инвесторов, по результатам деятельности, можно разделить на следующие три группы:

- Первая группа: теряют денежные средства или их часть.

- Вторая группа: остаются при своих.

- Третья: наращивают активы, которые приносят прибыль.

Первых – около 80% процентов! Вторых и третьих – около 10%. Данная статистика вас настораживает? Пусть лучше вас пугает то, что люди, которые вообще не инвестируют, проигрывают в любом случае, не имея никакого шанса получить прибыль и стать богатыми.

Что отличает первых и вторых от третьих? Уверен, что причин не мало, но все они сводятся к тому, что третьи знают что-то, чего не знают остальные.

И об этом, мы поговорим в следующих публикациях. Следите за обновлениями блога.

различных типов банков — SmartAsset

Если вы ищете новый текущий счет или хотите начать инвестировать, вам, возможно, потребуется выделить время в своем расписании, чтобы провести небольшое исследование. Это потому, что существует множество видов банков и финансовых учреждений. Понимая различные типы банков и их функции, вы лучше поймете, почему они важны и какую роль они играют в экономике. Если вы хотите, чтобы проверенный эксперт сориентировался в этой сложной местности, перейдите к инструменту сопоставления финансовых консультантов SmartAsset, чтобы найти подходящего финансового специалиста, который поможет вам с учетом ваших конкретных потребностей.

Что такое финансовые учреждения?

Виды институтов, существующих в финансовой отрасли, охватывают весь спектр от центральных банков до страховых компаний и брокерских фирм. Финансовое учреждение — это любая государственная или частная организация, которая собирает, инвестирует и распределяет средства. Банки ликвидируют разрыв между людьми, которые хотят сохранить свои деньги в надежном месте, и теми, кому необходимо занять деньги.

Центральные банки

Что касается банков, центральный банк является главным.Центральные банки управляют денежной массой в одной стране или в нескольких странах. Они контролируют коммерческие банки, устанавливают процентные ставки и контролируют денежные потоки.

Центральные банки также реализуют цели денежно-кредитной политики правительства, будь то борьба с дефляцией или предотвращение колебаний цен. При необходимости они могут ссужать деньги в тяжелые экономические времена, чтобы денежная система не рухнула. В Соединенных Штатах Федеральная резервная система является центральным банком.Европейский центральный банк регулирует экономическую деятельность 19 стран еврозоны.

Розничные банки

Когда вы представляете себе банк, вероятно, на ум приходит розничный банк. Розничные банки предлагают членам общества финансовые продукты и услуги, такие как банковские счета, ссуды, кредитные карты и страхование. В некоторых случаях они могут открывать текущие счета и также предоставлять ссуды малому бизнесу.

Розничные банки могут быть традиционными, обычными брендами, к которым клиенты могут получить доступ лично, через Интернет или через свои мобильные телефоны.Другие делают свои инструменты и учетные записи доступными только в Интернете или через мобильные приложения.

Статья по теме: Онлайн или традиционные банки: что лучше?

Коммерческие банки

Хотя есть несколько типов коммерческих банков, которые помогают обычным потребителям, коммерческие банки, как правило, концентрируются на поддержке бизнеса. И крупные корпорации, и малые предприятия могут обращаться в коммерческие банки, если им необходимо открыть текущий или сберегательный счет, занять деньги, получить доступ к кредиту или перевести средства компаниям на зарубежных рынках.

Теневые банки

Теневая банковская система состоит из финансовых групп, которые не связаны такими же строгими правилами и положениями, которые должны соблюдать другие банки. Как и стандартные регулируемые банки, теневые банки имеют дело с кредитами и различными видами активов. Но они получают финансирование, заимствуя его, связываясь с инвесторами или делая свои собственные средства, вместо того, чтобы использовать деньги, выпущенные центральным банком.

Фонды денежного рынка и хедж-фонды — это два типа теневых банков.В последнее время они вызвали споры у многих людей. Многие обвиняют менее регулируемую отрасль теневого банкинга в том, что она сыграла роль в ипотечном кризисе, приведшем к Великой рецессии.

Инвестиционные банки

У инвестиционных банков, таких как Morgan Stanley и Goldman Sachs, много обязанностей. С одной стороны, они управляют торговлей акциями, облигациями и другими ценными бумагами между компаниями и инвесторами. С другой стороны, они могут сосредоточить свою энергию на консультировании отдельных лиц и корпораций, которым требуется финансовое руководство, реорганизации компаний посредством слияний и поглощений, управлении инвестиционными портфелями или привлечении денег для определенных предприятий и федерального правительства.

Кооперативные банки

Кооперативы могут быть как розничными, так и коммерческими банками. Что отличает их от других субъектов финансовой системы, так это то, что они, как правило, являются местными или общественными ассоциациями, члены которых помогают определять, как ведется бизнес. Они работают демократически и, помимо прочего, предлагают ссуды и банковские счета. Они популярны в странах по всему миру, а в США они обычно принимают форму кредитных союзов.

Кредитные союзы

Подобно банкам, кредитные союзы выдают ссуды, открывают сберегательные и текущие счета и удовлетворяют другие финансовые потребности потребителей и предприятий. Разница в том, что банки являются коммерческими компаниями, а кредитные союзы — нет. Кредитные союзы подчиняются своим членам, которые принимают решения на основе мнений избранных членов правления.

Обычно кредитные союзы обслуживают только людей, связанных с определенной группой, например людей, живущих в том же районе, членов сообщества с низким доходом или военнослужащих.Тот факт, что они, как правило, взимают более низкие комиссии и более низкие ставки по кредитам, является двумя вескими причинами, чтобы рассмотреть возможность открытия счета в кредитном союзе.

Ссудо-сберегательные ассоциации

С технической точки зрения ссудо-сберегательные ассоциации не являются банками. Часто называемые сберегательными кассами или ссудо-сберегательными учреждениями, это финансовые учреждения, которые в основном используют депонированные сбережения для создания ипотечных кредитов, займов рефинансирования и других жилищных займов, которые их клиенты могут использовать для строительства или ремонта своих домов.Некоторые сберегательные учреждения имеют дополнительные функции, а некоторые являются публичными компаниями.

В прошлом ссудо-сберегательные компании в основном действовали как кооперативные организации. Члены ссудо-сберегательных ассоциаций пользовались услугами и получали больше процентов от своих сбережений, чем в коммерческих банках. Некоторое время ссудо-сберегательные учреждения не регулировались государством, но теперь их деятельность контролирует федеральное Управление по надзору за сбережениями.

Итог

Не все банки служат одной цели.Есть много типов финансовых институтов, и каждый по-своему влияет на рынок. Как только вы поймете разницу между различными типами банков и кредитных союзов, вы сможете понять, почему они являются важной частью нашей экономической системы.

Советы по лучшему управлению капиталом

- Конечно, банк — это всего лишь часть уравнения. Финансовый консультант также может помочь вам сохранить и инвестировать ваши активы. Инструмент подбора финансового консультанта SmartAsset может помочь вам найти человека, с которым можно работать и удовлетворить ваши потребности.Сначала вы ответите на ряд вопросов о своей ситуации и целях. Затем программа сузит ваши варианты от тысяч консультантов до трех зарегистрированных консультантов по инвестициям, которые соответствуют вашим потребностям. Затем вы можете прочитать их профили, чтобы узнать о них больше, взять у них интервью по телефону или лично и выбрать, с кем работать в будущем. Это позволяет вам найти подходящий вариант, в то время как программа выполняет большую часть тяжелой работы за вас.

Фото: © iStock.com / Warchi, © iStock.com / ohdub, © iStock.com / AIMSTOCK

Аманда Диксон Аманда Диксон — писатель и редактор по личным финансам, специализирующаяся в области налогов и банковского дела. Она изучала журналистику и социологию в Университете Джорджии. Ее работы были представлены в Business Insider, AOL, Bankrate, The Huffington Post, Fox Business News, Mashable и CBS News. Аманда родилась и выросла в метро Атланта, а в настоящее время живет в Бруклине.Какие бывают типы инвестиций?

Существует четыре основных типа инвестиций или классов активов, из которых вы можете выбирать, каждый из которых имеет свои характеристики, риски и преимущества.

Когда вы познакомитесь с различными типами активов, вы можете начать думать о том, чтобы собрать воедино сочетание, которое соответствовало бы вашим личным обстоятельствам и терпимости к риску.

Они больше подходят для долгосрочных инвесторов, которые хотят и могут противостоять рыночным взлетам и падениям.

Акциисчитаются инвестициями в рост, поскольку они могут помочь увеличить стоимость ваших первоначальных инвестиций в среднесрочной и долгосрочной перспективе.

Если вы владеете акциями, вы также можете получать доход от дивидендов, которые фактически представляют собой часть прибыли компании, выплачиваемой ее акционерам.

Конечно, стоимость акций также может упасть ниже цены, которую вы за них платите. Цены могут быть неустойчивыми изо дня в день, и акции, как правило, лучше всего подходят для долгосрочных инвесторов, которым комфортно выдерживать эти взлеты и падения.

Также известные как акции, акции исторически приносили более высокую доходность, чем другие активы, акции считаются одним из самых рискованных видов инвестиций.

Недвижимость также рассматривается как вложение для роста, поскольку цены на дома и другую недвижимость могут значительно вырасти в среднесрочный и долгосрочный период.

Однако, как и акции, собственность может упасть в цене и несет риск убытков.

Можно инвестировать напрямую, покупая недвижимость, но также и косвенно, через инвестиционный фонд недвижимости.

Они больше ориентированы на стабильное получение дохода, чем на рост, и считаются менее рискованными, чем инвестиции в рост.

К денежным вложениям относятся повседневные банковские счета, сберегательные счета с высокими процентами и срочные вклады.

Обычно они несут самую низкую потенциальную доходность из всех типов инвестиций.

Хотя у них нет шансов на рост капитала, они могут приносить регулярный доход и могут играть важную роль в защите богатства и снижении рисков инвестиционного портфеля.

Наиболее известным типом инвестиций с фиксированной процентной ставкой являются облигации, которые представляют собой, по сути, когда правительства или компании занимают деньги у инвесторов и выплачивают им процентную ставку взамен.

Облигациитакже считаются защитными инвестициями, поскольку они обычно предлагают более низкую потенциальную доходность и меньший уровень риска, чем акции или имущество.

Их также можно продать относительно быстро, как за наличные, хотя важно отметить, что они не лишены риска потери капитала.

Знакомство с видами инвестиций

Узнайте о финансовых рынках, общих инвестиционных продуктах и о том, для чего они нужны.

Ключевые выносы

- Инвестиционные продукты имеют разные характеристики и характеристики риска.

- Для более сложных продуктов вам потребуется пройти оценку знаний или проверку учетной записи, прежде чем они могут быть проданы вам.

Что нужно знать об инвестиционных продуктах

Важным аспектом инвестирования является понимание продукта, прежде чем вкладывать в него деньги. Вы можете спросить:

- Каковы преимущества, риски, ограничения и операционные издержки продукта?

- Какой максимум вы можете потерять в худшем случае и как это может произойти?

- Будет ли этот продукт дополнять, дополнять или заменять ваши существующие инвестиции?

- Станете ли вы чрезмерно подверженными определенному риску, если ваш портфель недостаточно диверсифицирован?

Краткое введение в финансовые рынки

Первичный рынок — это место продажи новых выпусков финансовых активов.Примерами являются первичные публичные предложения (IPO) обыкновенных акций и тендеры по государственным облигациям.

Вторичный рынок — это место, где инвестор может приобрести актив у другого инвестора, а не у эмитента. Сингапурская биржа (SGX) является примером такой фондовой биржи , или фондовой биржи.

На бирже котируются различные классы активов, такие как акции, биржевые фонды (ETF) и инвестиционные фонды недвижимости (REITS). Существуют фиксированные торговые часы, в течение которых цены на акции могут повышаться и понижаться.

Внебиржевой (OTC) относится к сделкам, совершенным вне организованных бирж. Брокеры и дилеры используют сеть компьютеров и телефонов для определения цен между двумя сторонами.

Подробнее: Торговля на SGX

Что нужно для начала

Чтобы начать инвестировать, вам понадобятся:

См. Также: Путеводитель по акциям: Как инвестировать

Общие инвестиционные продукты

| Типы вложений | Что это | Для чего это хорошо | Как можно потерять деньги |

|---|---|---|---|

| Акции |

|

| Колебания цен Вы можете очень много потерять, если эмитент будет ликвидирован |

| Облигации |

|

| Колебания цен Дефолт эмитента Эмитент ликвидирован |

| Паевые инвестиционные фонды или фонды |

|

| Колебания цен |

| Биржевые фонды (ETF) |

|

| Колебания цен Дефолт контрагента по производному инструменту , если производный инструмент используется |

| Инвестиционные фонды в сфере недвижимости (REIT) |

|

| Колебания цен |

Примечание

Не все продукты в определенном классе активов имеют одинаковое качество. Например, хотя облигации часто называют «более безопасными», существуют облигации разного качества.Некоторые из них имеют инвестиционный рейтинг, а другие — более низкого качества (например, мусорные облигации или «высокодоходные» облигации). То же самое и с акциями!Прочие инвестиционные продукты

Некоторые продукты более сложны, чем другие, и содержат термины и функции, которые могут быть трудными для понимания. Эти продукты классифицируются как Особые инвестиционные продукты (SIP) в Сингапуре.

Перед тем как продать вам SIP, финансовые учреждения должны оценить ваши инвестиционные знания и опыт, чтобы убедиться, что вы понимаете эти продукты.Это делается с помощью проверки учетной записи клиента (CAR), если вы хотите открыть счет для торговли SIP, перечисленных на бирже, или оценки знаний клиентов (CKA), если вы хотите инвестировать в незарегистрированные SIP.

Помните, не инвестируйте в продукты, которые вам не совсем понятны.

См. Также: Справочник по видам инвестиций

Что такое теория международной торговли?

«Около 5200 лет назад Урук на юге Месопотамии был, вероятно, первым городом, который когда-либо видел мир, в котором проживало более 50 000 человек в пределах шести миль стены.Урук, его сельское хозяйство, процветающее благодаря современным ирригационным каналам, был домом для первого класса посредников, торговых посредников … Кооперативная торговая сеть … задала образец, который просуществует в течение следующих 6000 лет ».

В последние столетия экономисты сосредоточились на попытках понять и объяснить эти торговые модели. Глава 1 «Введение», раздел 1.4 «Дебаты о глобализации» обсуждает, как подход Томаса Фридмана к разделению истории на три этапа: Глобализация 1.0 с 1492 по 1800 год, 2.0 с 1800 по 2000 год и 3.0 с 2000 года по настоящее время. В «Глобализации 1.0» нации доминировали в глобальной экспансии. В «Глобализации 2.0» транснациональные компании взяли верх и стимулировали глобальное развитие. Сегодня технологии движут глобализацией 3.0.

Чтобы лучше понять, как развивалась современная мировая торговля, важно понять, как страны вели торговлю друг с другом исторически. Со временем экономисты разработали теории, объясняющие механизмы глобальной торговли.Основные исторические теории называются классическими и исходят из страны или страны. К середине двадцатого века теории начали меняться, чтобы объяснить торговлю с точки зрения фирмы, а не страны. Эти теории называются , современные и основаны на фирмах или компаниях. Обе эти категории, классическая и современная, состоят из нескольких международных теорий.

Классические или страновые теории торговли

Меркантилизм

Меркантилизм, разработанный в шестнадцатом веке — классическая теория международной торговли, основанная на странах, которая утверждает, что богатство страны определяется ее запасами золота и серебра.была одной из первых попыток разработки экономической теории. Эта теория утверждала, что богатство страны определяется количеством ее золотых и серебряных запасов. В самом простом смысле меркантилисты считали, что страна должна увеличивать свои запасы золота и серебра, продвигая экспорт и препятствуя импорту. Другими словами, если люди в других странах покупают у вас больше (экспорт), чем продают вам (импорт), то они должны заплатить вам разницу в золоте и серебре. Целью каждой страны было иметь положительное сальдо торгового баланса, когда стоимость экспорта превышает стоимость импорта., или ситуация, когда стоимость экспорта превышает стоимость импорта, и во избежание торгового дефицита, когда стоимость импорта превышает стоимость экспорта., или ситуация, когда стоимость импорта превышает стоимость экспорт.

Более пристальный взгляд на мировую историю с 1500-х до конца 1800-х годов помогает объяснить, почему процветал меркантилизм. 1500-е годы ознаменовались подъемом новых национальных государств, правители которых хотели укрепить свои нации путем создания более крупных армий и национальных институтов.Увеличивая экспорт и торговлю, эти правители смогли накопить больше золота и богатства для своих стран. Одним из способов, которым многие из этих новых стран способствовали развитию экспорта, было введение ограничений на импорт. Эта стратегия называется протекционизмом — это практика введения ограничений на импорт и защиты отечественной промышленности. и используется до сих пор.

Наций увеличили свое богатство, используя свои колонии по всему миру, чтобы контролировать больше торговли и накопить больше богатств.Британская колониальная империя была одним из наиболее успешных примеров; он стремился увеличить свое богатство, используя сырье из разных мест, от нынешних Америк и Индии. Франция, Нидерланды, Португалия и Испания также преуспели в построении крупных колониальных империй, которые принесли огромные богатства их правящим странам.

Хотя меркантилизм — одна из старейших торговых теорий, он остается частью современного мышления. Такие страны, как Япония, Китай, Сингапур, Тайвань и даже Германия, по-прежнему отдают предпочтение экспорту и препятствуют импорту с помощью формы неоммеркантилизма, в которой страны продвигают сочетание протекционистской политики и ограничений и субсидий отечественной промышленности.Почти каждая страна в тот или иной момент реализовывала те или иные формы протекционистской политики для защиты ключевых отраслей своей экономики. В то время как компании, ориентированные на экспорт, обычно поддерживают протекционистскую политику в пользу их отраслей или компаний, протекционизм наносит ущерб другим компаниям и потребителям. Налогоплательщики платят за государственные субсидии отдельных экспортных товаров в виде более высоких налогов. Ограничения на импорт приводят к повышению цен для потребителей, которые больше платят за товары или услуги иностранного производства. Сторонники свободной торговли подчеркивают, что свободная торговля приносит пользу всем членам мирового сообщества, в то время как протекционистская политика меркантилизма приносит пользу только избранным отраслям, за счет как потребителей, так и других компаний как внутри отрасли, так и за ее пределами.

Абсолютное преимущество

В 1776 году Адам Смит поставил под сомнение ведущую коммерческую теорию того времени в книге « Богатство народов ». Смит предложил новую торговую теорию, названную абсолютным преимуществом «Способность страны производить товар более эффективно, чем другая нация», которая сосредоточилась на способности страны производить товар более эффективно, чем другая нация. Смит рассуждал, что торговля между странами не должна регулироваться или ограничиваться государственной политикой или вмешательством.Он заявил, что торговля должна развиваться естественным образом в соответствии с рыночными силами. В гипотетическом мире с двумя странами, если страна А могла бы производить товар дешевле или быстрее (или и то, и другое), чем страна Б, тогда страна А имела бы преимущество и могла бы сосредоточиться на производстве этого товара. Точно так же, если страна B лучше производит другой товар, она также может сосредоточиться на специализации. Благодаря специализации страны будут повышать эффективность, потому что их рабочая сила станет более квалифицированной, выполняя те же задачи.Производство также станет более эффективным, потому что появится стимул к созданию более быстрых и лучших методов производства для увеличения специализации.

Согласно теории Смита, с повышением эффективности люди в обеих странах получат выгоду, а торговля должна поощряться. Его теория гласила, что о богатстве нации следует судить не по количеству золота и серебра, а по уровню жизни ее людей.

Сравнительное преимущество

Проблема теории абсолютного преимущества заключалась в том, что некоторые страны могут лучше производить оба товара и, следовательно, иметь преимущество в многих областях.Напротив, другая страна может не иметь каких-либо полезных абсолютных преимуществ. Чтобы ответить на этот вызов, Дэвид Рикардо, английский экономист, представил теорию сравнительных преимуществ в 1817 году. Рикардо рассуждал, что даже если бы страна А имела абсолютное преимущество в производстве как продуктов, специализация и торговля все равно могли бы происходить между двумя странами. .

Сравнительное преимущество Ситуация, при которой одна страна не может производить продукт более эффективно, чем другая страна; тем не менее, он производит этот продукт лучше и эффективнее, чем другой товар.возникает, когда одна страна не может производить продукт более эффективно, чем другая страна; тем не менее, может производить этот продукт лучше и эффективнее, чем другие товары. Разница между этими двумя теориями невелика. Сравнительное преимущество ориентировано на относительную разницу в производительности, тогда как абсолютное преимущество смотрит на абсолютную производительность.

Давайте посмотрим на упрощенный гипотетический пример, чтобы проиллюстрировать тонкую разницу между этими принципами.Миранда — юрист с Уолл-стрит, которая берет 500 долларов в час за свои юридические услуги. Оказывается, Миранда также может печатать быстрее, чем административные помощники в ее офисе, которым платят 40 долларов в час. Несмотря на то, что Миранда явно имеет абсолютное преимущество в обоих наборах навыков, должна ли она выполнять обе работы? Нет. Каждый час, когда Миранда решает печатать вместо того, чтобы заниматься легальной работой, она теряла бы 460 долларов дохода. Ее производительность и доход будут самыми высокими, если она специализируется на высокооплачиваемых юридических услугах и наймет наиболее квалифицированного административного помощника, который может печатать быстро, хотя и немного медленнее, чем Миранда.Если и Миранда, и ее помощник сконцентрируются на своих задачах, их общая продуктивность как команды будет выше. Это сравнительное преимущество. Человек или страна будут специализироваться на том, что они делают на относительно лучше. На самом деле мировая экономика более сложна и состоит из более чем двух стран и продуктов. Могут существовать торговые барьеры, и товары необходимо транспортировать, хранить и распространять. Однако этот упрощенный пример демонстрирует основу теории сравнительных преимуществ.

Теория Хекшера-Олина (Теория пропорций факторов)

Теории Смита и Рикардо не помогли странам определить, какие продукты дадут стране преимущество. Обе теории предполагали, что свободные и открытые рынки приведут страны и производителей к определению, какие товары они могут производить более эффективно. В начале 1900-х годов два шведских экономиста, Эли Хекшер и Бертил Олин, сосредоточили свое внимание на том, как страна может получить сравнительные преимущества, производя продукты, в которых используются факторы, которых в стране в избытке.Их теория основана на производственных факторах страны — земле, рабочей силе и капитале, которые обеспечивают средства для инвестиций в заводы и оборудование. Они определили, что стоимость любого фактора или ресурса зависит от спроса и предложения. Факторы, которые были в большом количестве относительно спроса, были бы дешевле; Факторы высокого спроса по сравнению с предложением будут более дорогими. Их теория, также называемая теорией пропорций факторов, также называемая теорией Хекшера-Олина; классическая международная теория, основанная на странах, утверждает, что страны получили бы сравнительное преимущество, если бы они производили и экспортировали

паевых фондов и открытых инвестиционных компаний (OEIC)

Паевые трасты и открытые инвестиционные компании (OEIC) — это профессионально управляемые коллективные инвестиционные фонды.Управляющий фондом объединяет деньги многих инвесторов и покупает акции, облигации, собственность или денежные активы и другие инвестиции. Это руководство охватывает береговые компании, то есть британские, OEIC и паевые инвестиционные фонды.

Когда вам подойдут паевые инвестиционные фонды или OEIC?

?Если вы не разбираетесь в финансовых продуктах, получите независимую финансовую консультацию перед покупкой.

Это может быть вам, если:

- вы хотите инвестировать в акции или другие активы, но у вас нет времени, интереса или опыта, чтобы знать, какую комбинацию выбрать для

- вы понимаете, что можете получить обратно меньше, чем вложили, и вас устраивает этот

- вы можете сэкономить не менее 25 фунтов стерлингов в месяц или можете инвестировать единовременно 500 фунтов стерлингов

Как они работают

- Вы покупаете акции (в OEIC) или паи (в паевом фонде).

- Управляющий фондом объединяет ваши деньги с деньгами других инвесторов и использует их для инвестирования в базовые активы фонда.

- Каждый фонд вкладывает разный набор инвестиций. Некоторые покупают только акции британских компаний, в то время как другие инвестируют в облигации или в акции иностранных компаний или в другие виды инвестиций.

- Вы владеете долей в общем паевом фонде или OEIC — если стоимость базовых активов фонда возрастет, стоимость ваших паев или акций вырастет.Точно так же, если стоимость базовых активов фонда падает, стоимость ваших паев или акций падает.

- Общий размер фонда будет расти и уменьшаться по мере того, как инвесторы покупают или продают.

- Некоторые фонды предоставляют вам выбор между «единицами дохода» или «долями дохода», которые производят регулярные выплаты любых дивидендов или процентов, полученных фондом, или «единицами накопления» или «долями накопления», которые автоматически реинвестируются в фонд.

Подробнее о фондах читайте на сайте Инвестиционного объединения.

Риск и доход

- Стоимость ваших инвестиций может как снижаться, так и расти, и вы можете получить обратно меньше, чем вы вложили.

- Некоторые активы более рискованные, чем другие. Но более высокий риск также дает вам возможность получить более высокую прибыль. Прежде чем инвестировать, убедитесь, что вы понимаете, в какие активы инвестирует фонд, и подходят ли они для ваших инвестиционных целей, финансового положения и отношения к риску. Паевые инвестиционные фонды

- и OEIC помогают распределить риск между множеством инвестиций, не тратя много денег.Узнайте больше о диверсификации.

Доступ к вашим деньгам

- Большинство паевых трастов и OEIC позволяют продавать свои акции или паи в любое время, хотя некоторые фонды будут иметь дело только раз в месяц, квартал или два раза в год. Это может быть так, если они инвестируют в такие активы, как недвижимость, для продажи которой может потребоваться больше времени.

- Однако имейте в виду, что продолжительность инвестирования зависит от ваших финансовых целей и того, во что инвестирует ваш фонд.Если он инвестирует в акции, облигации или собственность, вам следует запланировать инвестирование на срок пять или более лет.

- Фонды денежного рынка могут подходить для более коротких временных рамок.