Корреспондентский счет — это… Что такое Корреспондентский счет?

- Корреспондентский счет

Корреспондентский счет — это счет, открываемый кредитной организацией в учреждениях Центрального банка России или в других банках.

Корреспондентский счет в ЦБ открывается коммерческим банком для учета своего имущества, участия в формировании резервного фонда банковской системы, отражения расчетов, производимых кредитной организацией.

Счета коммерческих банков друг у друга служат для отражения расчетов, проводимых одной кредитной организацией по поручению другой на основании заключенного между банками корреспондентского договора.

Корреспондентские счета бывают следующих видов:

• Счет, открываемый банком-корреспондентом банку-респонденту, называется счетом ЛОРО, он отражается в пассиве баланса банка-корреспондента.

• Счет банка-респондента, открытый в банке-корреспонденте, является счетом НОСТРО.

• ВОСТРО — счет, который открывает иностранный банк в банке-резиденте в местной валюте или в валюте третьей страны.

Номер корсчета в России состоит из 20 знаков, при этом первые три разряда (так называемый счет первого порядка) — 301. Последние три знака номера, открываемого в учреждении Банка России, соответствуют трехзначному условному номеру участника расчетов (7-му, 8-му, 9-му разряду БИК).

По материалам Словаря банковских терминов и экономических понятий сайта banki.ru.

- Корпоративный кодекс банка

- Костин Андрей, ВТБ

Смотреть что такое «Корреспондентский счет» в других словарях:

корреспондентский счет — Счет, на котором отображаются расчеты, проводимые одним банком по поручению другого банка. [http://www.morepc.ru/dict/] корреспондентский счет Счет, на котором отражаются расчеты, произведенные одним банком по поручению и за счет другого банка на … Справочник технического переводчика

Корреспондентский счет — ( Correspondent account) — счет, на котором отражаются расчеты, произведенные одним банком по поручению и за счет другого банка на основе заключенного договора (банковские работники обычно говорят короче: «корсчет»).

Чтобы понять … Экономико-математический словарь

Чтобы понять … Экономико-математический словарьКорреспондентский счет — счет, открываемый банку в учреждениях центрального банка или в других банках, на котором отражаются расчеты, произведенные одним банком по поручению и за счет другого банка на основе заключенного корреспондентского договора. Платежи по… … Финансовый словарь

Корреспондентский счет — Корреспондентский счёт счёт, открываемый кредитной организации (банку) в подразделении центрального банка или в иной кредитной организации. Предназначен для отражения расчётов, производимых одной кредитной организацией по поручению и за счёт… … Википедия

Корреспондентский Счет — См. Счет корреспондентский Словарь бизнес терминов. Академик.ру. 2001 … Словарь бизнес-терминов

КОРРЕСПОНДЕНТСКИЙ СЧЕТ — счет, на котором отражаются операции одного банка по поручению и за счет другого на основе договора корреспондентского.

К.с. подразделяются на два вида: ностро счет банка в банке корреспонденте и лоро счет банка корреспондента в банке (счет… … Юридический словарь

К.с. подразделяются на два вида: ностро счет банка в банке корреспонденте и лоро счет банка корреспондента в банке (счет… … Юридический словарьКорреспондентский счет — (англ. correspondent s account) специальный банковский счет, на котором отражаются расчеты, произведенные одной кредитной организацией по поручению и за счет др. кредитной организации на основе … Энциклопедия права

КОРРЕСПОНДЕНТСКИЙ СЧЕТ — банковский счет, отражающий расчеты, произведенные одним кредитным учреждением по поручению и за счет другого на основе заключенного корреспондентского договора. К.с. по международным расчетам подразделяются на два вида: счета «Лоро» и счета… … Юридическая энциклопедия

КОРРЕСПОНДЕНТСКИЙ СЧЕТ — счет, на котором отражаются расчеты, произведенные одним кредитным учреждением по поручению и за счет другого на основе корреспондентского договора. Райзберг Б.А., Лозовский Л.Ш., Стародубцева Е.

Б.. Современный экономический словарь. 2 е изд.,… … Экономический словарь

Б.. Современный экономический словарь. 2 е изд.,… … Экономический словарьКорреспондентский счет — банковский счет, открытый кредитной организации в подразделении расчетной сети Банка России по месту нахождения головного офиса на основании договора корреспондентского счета;… Источник: Положение об обязательных резервах кредитных организаций… … Официальная терминология

Размерность значения | Наименование реквизита | |

5 | код банка «А» | |

20 | лицевой счет клиента: | |

| — б/счет главной книги | 5 | |

| — код валюты | 3 | |

| — контрольный ключ | 1 | |

| — уникальный код клиента | 8 | |

| — порядковый номер счета | 3 | |

9 | идентификационный номер | |

| налогоплательщика (ИНН) | ||

5 | код банка Б | |

20 | лицевой счет корреспондента | |

| — б/счет главной книги | 5 | |

| — код валюты | 3 | |

| — контрольный ключ | 1 | |

| — уникальный код корреспондента | 8 | |

| — порядковый номер счета | 3 | |

10 | номер документа или | |

| — серия чека | 3 | |

| — номер чека | 7 | |

2 | тип документа (вид операции) | |

1 | признак дебет-кредит | |

5 | системный порядковый номер | |

| документа КБ (ежедневный) | ||

17 | сумма документа ( в сум. ) ) | |

8 | дата платежного документа | |

| (в виде ДДММГГГГ) | ||

60 | наименование клиента, для чека | |

| наименование организации | ||

| чекодержателя | ||

60 | наименование корреспондента или | |

| информация расчетного чека | ||

| Ф.И.О. чекодателя | ||

140 | детали платежа | |

а) | для документов 01, 02, 06, 11 | |

| — назначение платежа | ||

б) | для расчетного чека (код документа14) | |

| — серия и номер паспорта для | ||

| физических лиц | 16 | |

| (серия паспорта | 6 | |

| разделитель | 1 | |

| — номер паспорта | 8 | |

| разделитель) | 1 | |

| — дата выдачи чека | 8 | |

| — разделитель | 1 | |

| — дата, по которую действует чек | 8 | |

| — разделитель | 2 | |

в) | для заявления на аккредитив (код документа 05) | |

| — срок действия аккредитива | 8 | |

| — разделитель | 1 | |

| — договор № | 5 | |

| — разделитель | 1 | |

| — заказ № | 7 | |

| — разделитель | 1 | |

| — дата заказа | 8 | |

| — разделитель | 2 | |

| — наименование товара | 30 | |

| — разделитель | 2 | |

| — вид документа | 13 | |

| — разделитель | 1 | |

| — дополнительные условия | 60 |

Что такое корреспондентский счет? — YB Case 2021

Корреспондентский счет является популярным среди бизнесменов, наряду с расчетным счетом. Этот тип счета действует как личный агент банка в юрисдикции, где клиенты требуют финансовых услуг. Кроме того, наличие корреспондентского счета делает финансовые транзакции по всему миру проще, быстрее и дешевле.

Этот тип счета действует как личный агент банка в юрисдикции, где клиенты требуют финансовых услуг. Кроме того, наличие корреспондентского счета делает финансовые транзакции по всему миру проще, быстрее и дешевле.

Что такое корреспондентский счет? Корреспондентские банки

Корреспондентские счета позволяют финансовым учреждениям предоставлять своим клиентам более гибкий подход к обслуживанию. Они в основном используются банками и другими предприятиями, занимающимися денежными переводами. Открыть корреспондентский счет нужно тогда, когда банковское учреждение не может физически присутствовать в какой-либо юрисдикции — на помощь приходят банки-партнеры.

Корреспондентские счета используются непосредственно финансовыми учреждениями, осуществляющими трансграничные операции в валюте, не выпущенной в одном из этих государств. Эти счета также используются для консолидации платежей или депозитов до передачи сумм в другое финансовое учреждение по более низкой ставке, согласованной двумя сторонами.

Другая цель этих счетов — поддерживать новые и растущие банки до того, как они получат доступ к сети SWIFT. Поскольку они могут еще не иметь доступа к международным переводам, они заключают соглашение и оформляют свои корреспондентские счета в национальных банках, которые могут получать международные платежи за них.

Есть много других преимуществ для того чтобы открыть корреспондентский счет. Это оптимизация депозитных и клиринговых услуг или сертификация документов в банке-корреспонденте.

Регистрация корреспондентского счета — дополнительные преимущества:

- Сокращение времени операции для списания / зачисления средств со счетов клиентов;

- Открытие качественных Ностро и Лоро (Востро) счетов с постоянной кредитной линией

- Расширение сети на каждом континенте

- Оплата в иностранной валюте и услуги по техническому обслуживанию передаются на аутсорсинг;

- Оптимизированы услуги по депонированию и клирингу;

- Удобный доступ к клиринговым решениям Cash Treasury;

- Простой сбор чеков в иностранном государстве;

- Сертификация документов в банке-корреспонденте;

- Приобретенный доступ к финансовым системам SEPA и США по вложенным счетам.

Как работает корреспондентский счет?

Как указывалось ранее, этот тип счета чаще всего используется для международных транзакций, которые требуются в местной валюте. Чтобы понять, как работает корреспондентский счет — есть простой пример:

Сингапурский клиент с банковским счетом Сингапура должен заплатить британскому поставщику с британским банковским счетом большую сумму денег за предоставленные услуги и продукты. Перевод осуществляется через корреспондентский счет следующим образом:

Банк Y в Сингапуре проверяет обменный курс двух валют и берет точную сумму в сингапурских долларах из сингапурского банковского счета. Банк Z в Великобритании вычитает такую же сумму в британских фунтах стерлингов с корреспондентского счета Банка Y и перечисляет сумму на британский банковский счет поставщика.

Однако, сейчас ситуация в мире другая. В связи с громкими решениями против отмывания денег и финансированием преступной деятельности, авторитетные банки начали тщательно отбирать партнеров для сохранения репутации, тем самим усложнив регистрацию корреспондентского счета.

Теперь, чтобы получить корреспондентский счет, необходимо доказать соответствия со всеми мировыми стандартами и правилами. Более подробную информацию по данному вопросу вы можете получить в рамках индивидуальной консультации, обратившись в YB Case.

Справочник БИК онлайн — поиск банков по БИК, корреспондентскому счёту

Справочник БИК всех банков РФ. Поиск банков по реквизитам и регионам.

Поиск банка по БИК:

Поиск банка по корсчету:

На территории РФ для идентификации участников расчётов используются банковские идентификационные коды (сокращённо БИК). БИК используется в платёжных документах для идентификации банка и является обязательным элементом банковских реквизитов. Он позволяет определить название банка, корреспондентский счёт, региональное расположение. Полный перечень кодов представлен в справочнике БИК, поддержку которого осуществляет Банк России (ЦБ РФ). Справочник БИК обновляется ежедневно кроме выходных и праздничных дней.

Справочник БИК обновляется ежедневно кроме выходных и праздничных дней.

Актуализация справочника БИК на сайте bik10.ru:

БИК банков

Все БИК популярных банков:

Структура БИК

БИК представляет собой уникальный в рамках платёжной системы Банка России девятизначный номер — число из 9 цифр (разрядов). Первая цифра номера определяет вид участия в платёжной системе, последующие цифры номера являются идентификатором участника платежной системы:

0 (0х хх хх ххх) — участник платежной системы с прямым участием;

1 (1х хх хх ххх) — участник платежной системы с косвенным участием;

2 (2х хх хх ххх) — клиент Банка России, не являющийся участником платежной системы.

Номер БИК, начинающийся с 0, однозначно идентифицирует банк РФ:

- первые две цифры — код страны (РФ имеет код 04),

- третья и четвёртая — код региона РФ в соответствии с первыми двумя разрядами кода ОКАТО (Общероссийского классификатора объектов административно-территориального деления), в случае «00» территория находится за пределами России),

- пятая и шестая — номер подразделения ЦБ РФ,

- последние три — номер кредитной организации или её филиала, или другого клиента ЦБ РФ, не являющегося кредитной организацией, уникальный в рамках подразделения.

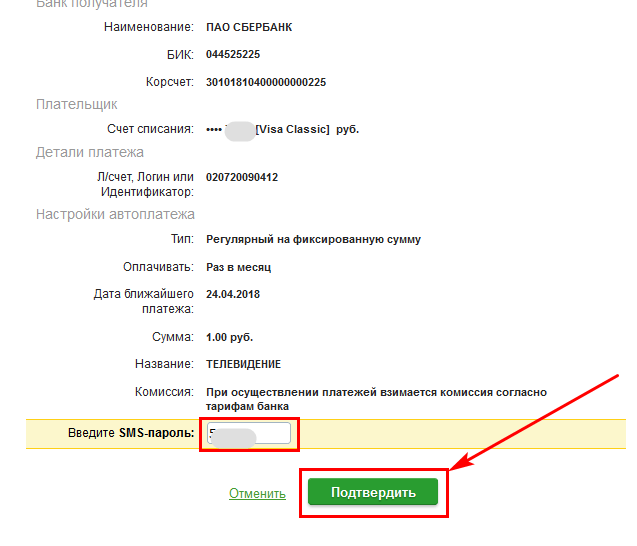

Покажем разряды БИК на примере кода 044525225 ПАО Сбербанк:

Замечания относительно кодов:

- последние 3 цифры БИК совпадают с последними цифрами в корреспондентском счёте банка — используйте это для исключения ошибок при указании реквизитов банка;

- если у банка несколько БИК, то нельзя однозначно определить БИК только по номеру карты (дебетовой или кредитной) или по расчётному номеру клиента банка;

- ТУ Банка России (территориальное учреждение) и структурное подразделение в составе ТУ Банка России имеют БИК, оканчивающиеся на «000», «001»;

- Полевые учреждения Банка России, структурные подразделения центрального аппарата Банка России, подразделения Центрального хранилища Банка России имеют БИК, оканчивающиеся на «002».

Сведения о справочнике

Ответственный за ведение справочника — Центральный банк Российской Федерации (Банк России). Структура справочника БИК, формат кодов описаны в официальном документе ЦБ РФ — Положении Банка России «О справочнике банковских идентификационных кодов участников расчетов, осуществляющих перевод денежных средств в рамках платежной системы Банка России, и подразделений Банка России, не являющихся участниками расчетов». В документе отражаются сведения:

В документе отражаются сведения:

- общие положения о справочнике;

- структура банковских идентификационных кодов, порядок формирования;

- реквизиты участников расчетов и подразделение Банка России, не являющихся участниками расчетов, в справочнике;

- порядок включения в справочник сведений об участниках расчетов и подразделений Банка России, не являющихся участниками расчетов;

- порядок исключения из справочника сведений об участниках расчетов и подразделениях Банка России, не являющихся участниками расчетов;

- порядок внесения изменений в справочник;

- порядок обновления сведений, включенных в справочник;

- заключительные положения и приложения.

Поддержка и публикация

Банк России предоставляет доступ к справочнику БИК своим клиентам, которые имеют специализированные программные средства. Справочник имеет унифицированный формат электронных банковских сообщений (УФЭБС), представленный на языке разметки XML (схема ED807). Программные средства преобразуют данные из «технического непонятного» формата в «человеческий понятный» вид.

Программные средства преобразуют данные из «технического непонятного» формата в «человеческий понятный» вид.

До конца 2018 года справочник БИК публиковался на сайте cbr.ru в формате базы данных dbf. С 1 января 2019 года справочник публикуется только в xml (в соответствии с УФЭСБ) на странице платёжной системы Банка России.

17 ноября 2018 года на сайте ЦБ РФ был закрыт раздел «Справочник соответствия БИК и СВИФТ БИК», где публиковался справочник БИК-СВИФТ в виде zip-архива из dbf и word-файла.

Изменения в справочнике

До 2018 года номер БИК начинался с «04». В 2018 году в связи с новыми правилами формирования кодов, описанными в Приложении к Положению №595-П Банка России, номера начинаются с 0, 1 и 2.

Текущие правила формирования БИК действуют от 2 июля 2018 года согласно Приложению №6 к Положению ЦБ РФ №595-П, подписанным Председателем Центрального банка Российской Федерации Э.С. Набиулиной. До этой даты правила формирования БИК действовали на основании Положения ЦБ РФ № 544-П от 19 мая 2016 года, которое признано утратившим силу. Предшествующие Положения и Указания Банка России были признаны утратившими силу (Глава 8 Положения). Согласно информационному письму Банка России от 08.08.2016 № ИН-017-45/59 отменялись письма Банка России от 24.11.2009 № 149-Т и от 23.04.2013 № 80-Т.

Предшествующие Положения и Указания Банка России были признаны утратившими силу (Глава 8 Положения). Согласно информационному письму Банка России от 08.08.2016 № ИН-017-45/59 отменялись письма Банка России от 24.11.2009 № 149-Т и от 23.04.2013 № 80-Т.

Также в 2018 году произошли большие изменения в структуре крупных банков России, что повлекло корректировку многих записей в справочнике БИК.

- Первого января 2018 года осуществлено присоединение «ВТБ 24» к «ВТБ». Бренд «ВТБ 24» закрыт, вся операционная деятельность клиентов «ВТБ 24» осуществляется через «ВТБ». У 8 филиалов 01.01.2018 поменялись реквизиты. Подробнее смотрите на странице БИК Банка ВТБ.

- Сбербанк реструктуризировал свою региональную сеть. В 2018 году число территориальных банков сократилось с 16 до 12.

У отделений в Пермском крае и Ярославской области 01.05.2018 изменились реквизиты. Смотрите подробнее БИК Сбербанка. - В банке «ФК Открытие» прошла реструктуризация. До конца 2018 года ликвидированы 6 филиалов: из 23 филиалов осталось 17.

В 6 ликвидируемых филиалах велось временное функционирование счёта до конца года. Подробнее смотрите на странице БИК Банка Открытие. - АО «Россельхозбанк» ликвидировал 18.09.2018 Курганский филиал (БИК 043735825). Клиентам закрытого филиала следует использовать реквизиты Челябинского филиала (БИК 047501821).

Ликвидированные Банком России коды БИК смотрите в списке исключённых БИК. Для некоторых ликвидированных БИК назначены преемники, смотрите список замен БИК.

БИК банка в реквизитах что это такое и как его узнать

Все платежи в банках проводятся по реквизитам – бухгалтерским кодам и адресам, которые присвоены всем организациям в РФ. Один из таких реквизитов – БИК. Чаще всего он воспринимается как нечто второстепенное по сравнению с ИНН банка или номером счета. Напрасно: БИК – это один из двух самых важных кодов в любой платежке, без него деньги через банк не могут быть проведены в принципе. В этой статье поговорим о том, что такое БИК, почему он так значим, где его найти, и что будет, если указать неправильный БИК в платежке.

Что такое БИК и где он используется

БИК – это банковский идентификационный код, который указывается в каждом банковском платежном документе на территории страны. Идентификационный код представляет из себя уникальную комбинацию из 9 цифр, идущих в определенном порядке. Двух одинаковых БИКов быть не может. Благодаря этому отправленные в тот или иной банк платежи при правильно указанном БИКе всегда доходят по назначению.

У каждого отделения кредитной организации свой БИК – это «паспорт», по которому можно гарантированно отличить одну организацию от другой. Учет всех БИКов ведет Центральный банк РФ в специальном справочнике (смотреть справочник), который каждый месяц обновляется, поскольку в структуре банков постоянно происходит движение, открываются новые отделения, закрываются существовавшие ранее. Соответственно, бухгалтерия любого клиента банковской организации всегда должна иметь обновленные, актуальные БИКи. Собственно, для этого банковский идентификационный код и нужен: как точный адрес для платежек.

Как расшифровывается БИК

Банковский код – это не случайный хаотичный набор цифр, а строгий порядок со своей внутренней структурой. В нее входят следующие разделы:

1-я и 2-я цифры – код страны. Для российских банков используется код «04».

3-я и 4-я цифры – код региона (для его обозначения используется ОКАТО – общероссийский классификатор объектов административно-территориального деления. В нем субъекты РФ пронумерованы от 01 до 99. Код «00» используется для банков, находящихся за пределами страны.

5-я и 6-я цифры – условный номер подразделения Центробанка, которое обслуживает банк.

7-я, 8-я и 9-я цифры – номер банка (или обособленного филиала) в подразделении Центробанка, где открыт корреспондентский счет кредитной организации (так называемый субсчет). Поскольку на каждое подразделение ЦБ РФ приходится довольное большое число банков, последнее число состоит из трех цифр – от 050 до 999. При этом разряд 000 устанавливается для расчетно-кассового центра в структуре ЦБ РФ, разряд 001 – для головного расчетно-кассового центра, разряд 002 – для структурных подразделений ЦБ РФ.

При этом разряд 000 устанавливается для расчетно-кассового центра в структуре ЦБ РФ, разряд 001 – для головного расчетно-кассового центра, разряд 002 – для структурных подразделений ЦБ РФ.

Как узнать БИК своего банка

Узнать идентификационный код своего банка можно тремя основными способами:

Способ #1: Звонок на горячую линию

Чтобы получить сведения, нужно назвать номер отделения, в котором вы обслуживаетесь (например, там открывали карту или банковский счет). БИК не является коммерческой тайной, поэтому 9 цифр идентификационного кода вам сообщат без проблем.

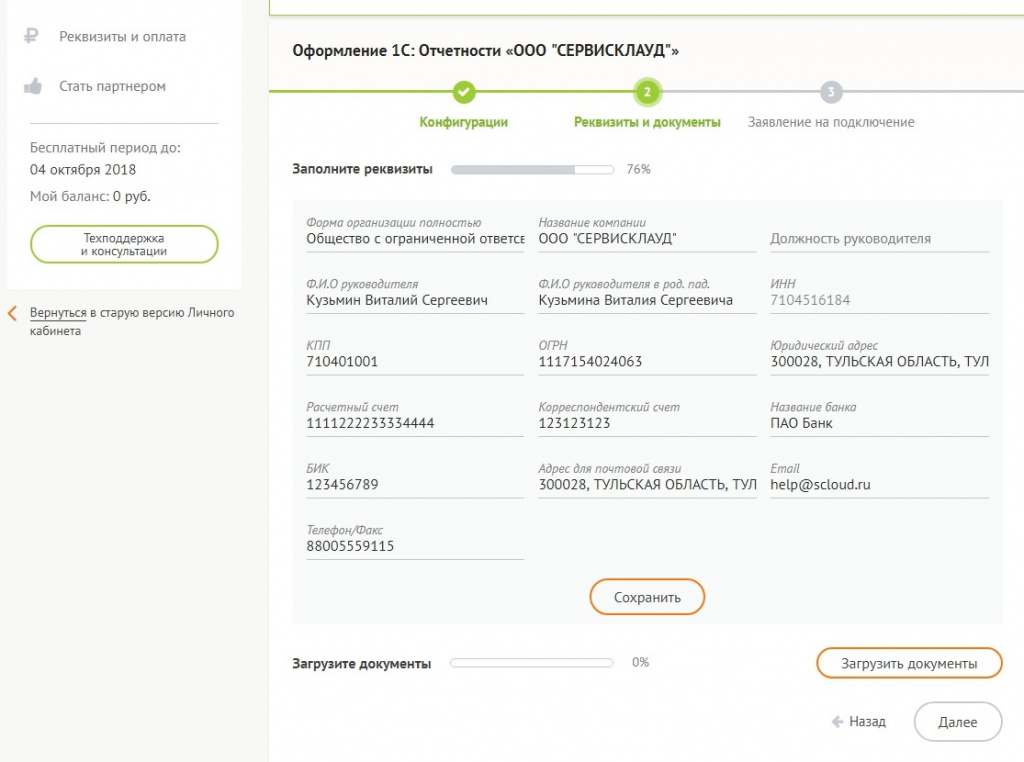

Способ #2: Поиск в документах банка

Если вы брали в банке кредит, открывали счет или совершали любые другие действия, у вас наверняка остались подтверждающие документы – договор, например. Сведения о БИКе находятся в разделе «Реквизиты сторон», обычно он идет непосредственно перед подписями – вашей и представителя банка.

Способ #3: Поиск в личном кабинете клиента банка

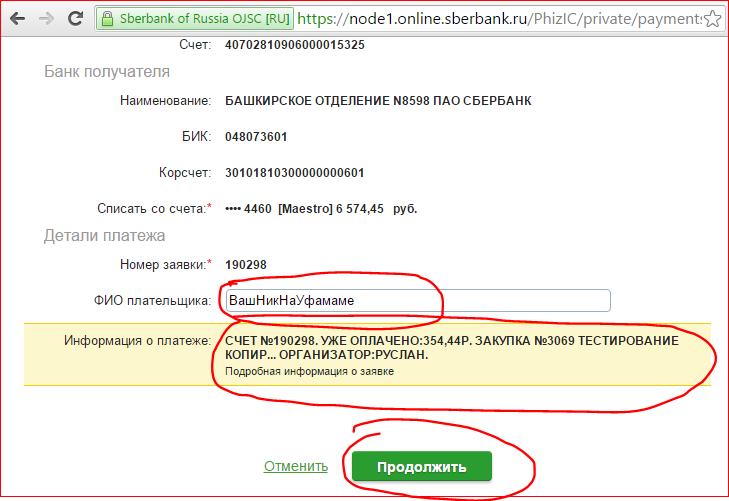

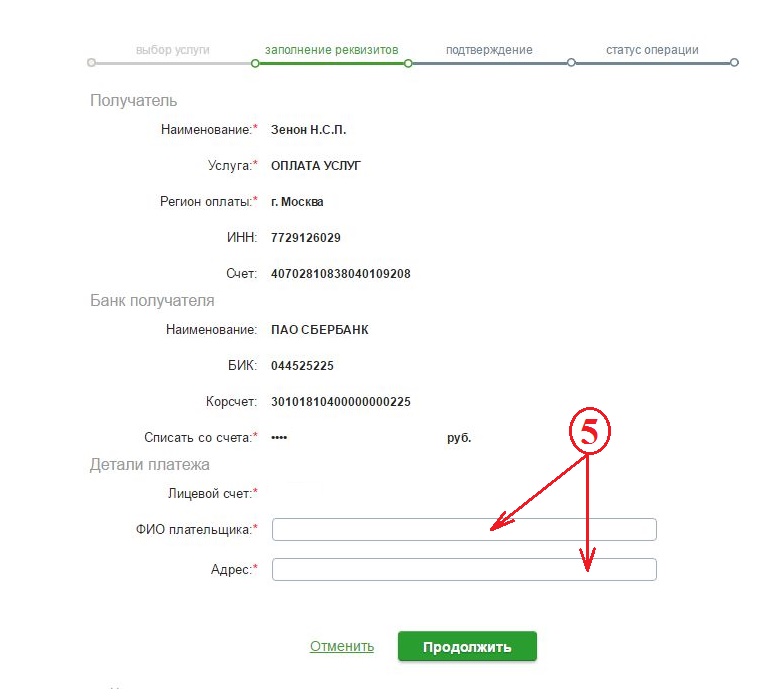

Если вы подключены к интернет-банку, в личном кабинете всегда есть доступ к реквизитам, среди которым имеется и банковский идентификационный год. К примеру, в Сбербанк Онлайн алгоритм следующий:

К примеру, в Сбербанк Онлайн алгоритм следующий:

Шаг 1. Открываем карту или вклад, открытые в том отделении, БИК которого нам требуется узнать.

Шаг 2. Выбираем вкладку «Информация по карте»

Шаг 3. Выбираем вкладку «Реквизиты перевода на счет карты»

Шаг 4. В реквизитах смотрим пункт, в котором указан банковский идентификационный код.

Как узнать БИК другого банка

Здесь также имеется несколько вариантов:

Способ #1: Узнать БИК у контрагента

Если вы совершили сделку и вам требуется провести платеж, реквизиты обычно предоставляет получатель платежа: присылает по электронной почте, в бумажном виде, как угодно.

Способ #2: Позвонить на горячую линию

Номер телефона такой линии можно найти на сайте, также здесь обычно можно посмотреть карту с номерами отделений и выяснить, какой номер у нужного вам банковского офиса. Затем сообщить оператору адрес или номер отделения и запросить БИК.

Затем сообщить оператору адрес или номер отделения и запросить БИК.

Способ #3: Найти реквизиты на сайте банка

Банковские организации часто в разделе «контакты» вывешивают и реквизиты отделений.

Способ #4: Найти реквизиты на сайте Центробанка РФ

Чтобы это сделать, нужно зайти сайт ЦБ, далее – в раздел «Информация по кредитным организациям», после чего зайти в подпункт «Справочник по кредитным организациям» и выбрать нужный вам банк.

Как узнать БИК банковского счета организации

Обычно это требуется, чтобы перевести деньги за какие-либо товары, услуги или работы. Поскольку компания-получатель сама заинтересована в том, чтобы деньги дошли по назначению, ее реквизиты (в том числе БИК) обычно широко доступны – например, размещены на официальном сайте. Чаще же всего такие сведения присылаются второй стороне сделки по электронной почте, обычным письмом или каким-либо другим способом.

Как узнать корреспондентский счет банка по БИК

Выяснить корреспондентский счет банка по БИК можно тремя способами.

Способ #1: На специализированном портале bik-info.ru

Здесь находится справочник банковских идентификационных кодов, ассоциированных с другими реквизитами банков. Введя БИК, можно получить в том числе и номер корсчета. Для примера введем БИК отделения Сбербанка в Вологодской области.

Получаем полный набор реквизитов, включая и корреспондентский счет.

Способ #2: На специализированном сервисе service-online.su

Здесь алгоритм тот же. Вводим БИК в соответствующее поле.

Получаем полные реквизиты банковского отделения и даже его расположение на карте.

Способ #3: Через поисковик Google

Это самый быстрый и простой путь узнать корсчет по банковскому идентификационному коду. Просто вводим в окно поиска фразу “Корреспондентский счет банка БИК…” – и дальше код.

Страницы с сайтов банков и из справочников БИКов индексируются поисковиком, поэтому корсчет вы узнаете даже не открывая ссылок (хотя открыть и проверить все же не помешает).

Как узнать БИК по номеру карты

В номер банковской карты идентификационный код отделения не зашифровывают, поэтому узнать БИК по цифрам, написанным на «пластике», невозможно. Номер карты может лишь помочь выяснить название головного банка получателя. А вот если у вас есть конверт, в котором была выдана карта, то на нем БИК, как правило, пишут. Другое дело, что заполучить конверт от банковской карты может только ее владелец.

Что нужно для прохождения платежа, кроме БИК

По внутрибанковским правилам, действующим в кредитных организациях РФ, для совершения платежа достаточно знать БИК, расчетный счет получателя и ФИО, либо название организации, если перевод делается юридическому лицу. Однако некоторые банки, все же, требуют от отправителей полных реквизитов, включающих также ИНН банка получателя, адрес подразделения банка получателя, корреспондентский счет.

Часто задаваемые вопросы

Что будет, если БИК указать неправильно?

Ошибочный БИК может появиться, если сотрудник банка принимал от клиента реквизиты второпях и не проверил их (такое сейчас случается редко). Чаще всего неправильное указание БИК происходит на этапе заполнения платежного поручения в интернет-банке или у оператора в отделении кредитной организации. Если банковский идентификационный код указан неправильно, может быть несколько вариантов.

1 Указан несуществующий БИК

В этом случае платеж не будет отправлен, система переводов банка выдаст ошибку. Поскольку популярные бухгалтерские программы и интернет-сервисы банков обычно синхронизированы с перечнем БИКов ЦБ РФ, ошибка выявится сразу. Если оператор все же отправил платеж, тот в течение трех дней вернется обратно. Обычно банк в таких случаях сам обращается к отправителю для уточнения реквизитов.

2 Ошибочно указана одна или несколько из цифр БИКа

В этом случае многое зависит от того, существует ли в другом банке расчетный счет с тем же номером, что и в нужном отправителю. Если да, то платеж уйдет другому адресату. Банк не считается ответственным (кроме случаев, когда сам оператор неверно ввел цифры). Отправителю необходимо обращаться к получателю с просьбой вернуть деньги. Если последний откажется, придется подавать заявление в суд.

3 Ошибочно указан БИК при платеже в бюджет

Такое происходит, когда физические лица оплачивают налоги, штрафы и так далее через сторонние сервисы, не синхронизированные с реестром ЦБ РФ. Выясняется ошибочность платежа обычно по прошествии долгого времени – когда уже вышли сроки уплаты в бюджет, и отправителю приходится доказывать, что платеж, пусть и не по тому адресу, был сделан. Вернуть деньги очень трудно, поскольку вина за ошибку целиком лежит на отправителе. Рекомендуется делать платежи в бюджет через автоматизированные сервисы, в которых ошибиться с написанием БИК невозможно.

Что происходит с БИКами закрывшихся отделений? Они больше не используются?

Присвоить идентификационный код закрывшейся организации какому-либо другому отделению банка можно, но лишь по прошествии года с момента исключения БИКа из справочника Банка России. После этого «новый старый» БИК снова вносится в реестр, но уже как код другой организации. Рисков ошибочного платежа это не несет, поскольку прочие реквизиты закрывшегося банка уже не действуют и перевести деньги по ним невозможно.

Можно ли узнать БИК по номеру расчетного счета в банке?

Как и в случае с номером банковской карты, цифры идентификационного кода в номер счета не зашифровываются. Однако сам банк определить можно. Узнать БИК отделения получателя получится, только придя в любой офис этого банка и сообщив оператору номер счета.

Как узнать БИК карты Сбербанка?

Есть семь способов сделать это:

- На сайте Сбербанка

- В личном кабинете «Сбербанк Онлайн»

- С помощью мобильного приложения

- По телефону горячей линии

- В отделении Сбербанка

- Через банкомат

- В договоре на открытие карточки

Подробнее о каждом способе рассказываем в статье: Как узнать БИК карты Сбербанка, что это такое и где его взять.

Заключение

БИК (банковский идентификационный код) – это один из важнейших реквизитов для проведения платежей через банк. Без него деньги не уйдут по назначению, а если код указан ошибочно, – придут не туда.

БИК представляет собой 9 цифр, каждая из которых имеет свое значение. Узнать БИК можно в самом банке, в личном кабинете системы клиент-банк, на сайтах кредитных организаций, в документах, которые вы подписывали при открытии счета или когда брали кредит.

Если неправильно указать банковский идентификационный код, платеж либо не уйдет совсем, либо отправится не тому адресату. Потом придется обращаться к получателю и просить вернуть деньги. К счастью, такие случаи редки, поскольку автоматизация бухгалтерских операций и клиентских интерфейсов платежных систем позволяет не писать БИК банка получателя вручную, а выбирать из списка.

Видео на десерт: 22 Потрясающих Изобретения, Которые Спасут Планету

КБК и Кор счет

- Форум

- Архив

- Все остальное

Открыть тему в окнах

Скажите, КБК и Корреспондентский счет — это разные вещи?

КБК (Коды бюджетной классификации)

То есть это совсем разные вещи. Спасибо.

Дали наддные для платежа физическому лицу в гос учереждение, нет номера кор счета. Есть только номер банка и расчетный счет.

Может ли быть такое, пройдет ли платеж?может быть не номер, а название банка? вообще лучше уточните банковские реквизиты

Название банка есть. Реквизиты правильные, по ним уже платили. Я просто делаю сейчас квитнации на несколько человек, а номера корреспондентского нет(

Ну значит вообще не буду указывать его в квитанции.

Спасибо за помощь.а как вы раньше без кор счета платили?

Раньше не я платила просто

/Реквизиты правильные, по ним уже платили/ вас ист дас?

Не знаю. По ним платил другой человек. Связи с этим человеком нет. Есть только листочек с реквизитами, а на листочке нет корр. счета.

Нет корсчета у Отд.1 Моск. ГТУ Банка России.

Потрясающе, какие знания. Это действительно именно отд 1 ГТУ Банка России. Значит просто убираю строчку со счетом.

Спасибо, вот уж не знала, что так бывает.

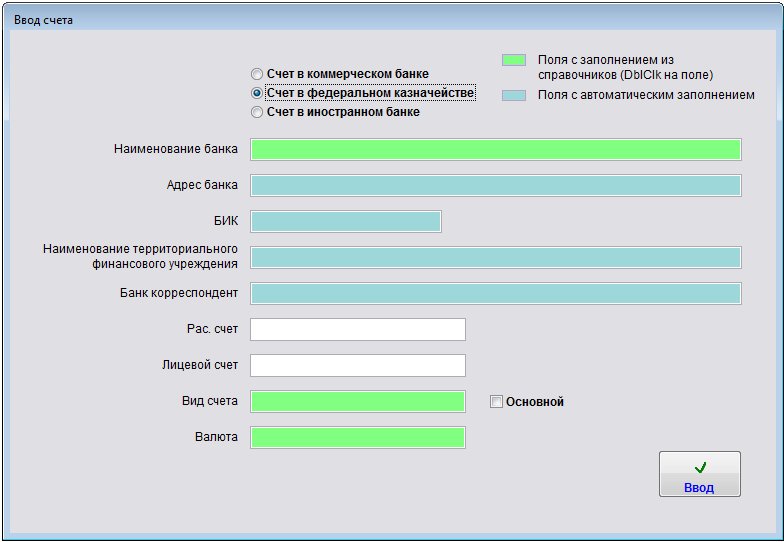

Реквизиты Банка Полное наименование кредитной организации: Сокращенное наименование кредитной организации: Адрес: 191124, Санкт-Петербург, пл. Растрелли, д.2, лит. А. Генеральная лицензия Банка России № 328 от 01.09.2016 г. Сайт в сети Интернет: www.abr.ru Электронная почта: [email protected] Факс: +7 (812) 335 85 05 Единый контактный центр: 8 800 100 11 11 Реквизиты Головного офиса АО «АБ «РОССИЯ» Код ОКАТО: 40298000000 Код ОКТМО: 40911000000 Код ОКВЭД: 64.19, 64.99.2, 66.12.1, 66.12.2, 66.19.5 Код ОГРН:1027800000084 Для получения переводов в рублях РФ (для клиентов Головного офиса) Банк получателя: АО «АБ «РОССИЯ» г. Санкт-Петербург Реквизиты филиалов: Центральный филиал Адрес: 108814, г. Москва, п. Сосенское, пос. Газопровод, 101, кор. 5

Реквизиты:

ОГРН 1027800000084

Московский филиал Адрес: 121069, Москва, Мерзляковский пер., д. 18, стр. 2

Реквизиты:

ОГРН 1027800000084

Байконурский филиал Адрес: 468320, Республика Казахстан, г. Байконур, ул. Советской Армии, д. 11

Реквизиты:

ОГРН 1027800000084

Воронежский филиал Адрес: 394006, Россия, г. Воронеж, пер. Красноармейский, д. 12а

Реквизиты:

ОГРН 1027800000084

Екатеринбургский филиал Адрес: 620075, г. Екатеринбург, ул. Мамина-Сибиряка, д. 145

Реквизиты:

ОГРН 1027800000084

Краснодарский филиал Адрес: 350063, Россия, Краснодарский край, город Краснодар, ул. им. Кирова, дом 15, помещ. № 1101

Реквизиты:

ОГРН 1027800000084

Нижегородский филиал Адрес: 603005, г. Нижний Новгород, ул. Ульянова д.26/11

Реквизиты:

ОГРН 1027800000084

Новосибирский филиал Адрес: 630099, г. Новосибирск, ул. Семьи Шамшиных, д. 26/1

Реквизиты:

ОГРН 1027800000084

Симферопольский филиал Адрес: 295000, г. Симферополь, пр. Кирова, д. 36

Реквизиты:

ОГРН 1027800000084

Представительство в Республике Крым

Тульский филиал Адрес: 300012, г. Тула, пр-т Ленина, д. 85

Реквизиты:

ОГРН 1027800000084

|

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

текущих счетов: что это такое?

Текущий счет — это банковский счет, который обеспечивает легкий доступ к вашим деньгам. Вы можете совершать покупки, используя свою дебетовую карту, чеки или данные учетной записи.

Узнайте больше о том, как работают проверочные счета.

Что такое текущий счет?

Текущий счет — это депозитный счет, который можно использовать для хранения и снятия денег. Проверочные счета позволяют легко получить доступ к своим средствам несколькими способами.

Вы можете получить доступ к своим деньгам, сняв наличные в банкомате или отделении, выписав чек, отправив электронный чек, настроив автоматический перевод или используя свою дебетовую карту. Текущие счета обычно используются для повседневных расходов.

Как работает текущий счет

Проверка счетов имеет очень мало ограничений, когда дело доходит до доступа к вашим средствам. У вас может быть дневной лимит снятия средств через банкомат, а ваша дебетовая карта может ограничивать сумму, которую вы можете списать со своего счета в определенный день.Помимо этого, вы можете совершать покупки и платежи, используя свой текущий счет, если на вашем счете достаточно денег для покрытия покупок.

В качестве компромисса для этой доступности текущие счета обычно не платят много процентов, а многие счета вообще не платят никаких процентов.

При проверке счетов может взиматься ежемесячная плата за обслуживание, но многие финансовые учреждения отказываются от этой платы, если вы отвечаете определенным требованиям. Например, вам может потребоваться поддерживать минимальный баланс или иметь определенную сумму прямых депозитов каждый месяц, чтобы избежать платы за обслуживание.

Общие сведения об опциях овердрафта

На этих счетах также есть комиссия за овердрафт. В обмен на комиссию за овердрафт ваш банк или кредитный союз покрывает транзакцию, превышающую сумму денег на вашем текущем счете. Ваш банк может предложить защиту от овердрафта, и вы сами решаете, использовать ли ее.

С защитой от овердрафта вы можете привязать другой счет (например, сберегательный) к своему текущему счету и автоматически переводить деньги, если у вас отрицательный баланс.Некоторые учреждения позволят вам перерасходовать средства до определенного лимита, а затем они начнут возвращать чеки и отклонять транзакции.

Когда вы используете защиту от овердрафта банка, с вас взимается комиссия за овердрафт; Согласно Бюро финансовой защиты потребителей, средняя комиссия за овердрафт составляет 34 доллара. Если вы откажетесь от защиты от овердрафта, любые транзакции, которые могут превысить баланс вашего текущего счета, будут отклонены. Это предотвращает взимание комиссии за овердрафт, но может означать, что вы не сможете совершать покупки, если вы не следите за своим балансом.

Открытие текущего счета

Вы можете открыть текущий счет, зайдя в филиал банка или кредитного союза или зарегистрировавшись онлайн. Вам нужно будет предоставить свой номер социального страхования, личную информацию, такую как ваш адрес и дату рождения, а также действующий документ, удостоверяющий личность, чтобы открыть счет. Вам также может потребоваться внести минимальный начальный депозит.

Когда вы открываете текущий счет, банк также запускает быструю проверку данных с помощью такой службы, как ChexSystems.ChexSystems хранит информацию о закрытых банковских счетах. Если о вас сообщили в ChexSystems или аналогичную компанию о наличии учетной записи с долгосрочным отрицательным балансом, вам может быть отказано в открытии учетной записи до устранения отрицательного баланса.

Большинство банков не открывают текущий счет для несовершеннолетних, поэтому, если вам меньше 18 лет, вам понадобится лицо, подписывающее счет.

Банки иногда предлагают денежные бонусы в качестве стимула для открытия текущего счета, так что это то, на что стоит обратить внимание, когда вы покупаете новый текущий счет.Обычно вы должны соблюдать такие требования, как поддержание определенного баланса.

Текущий счет против сберегательного счета

| Расчетный счет | Сберегательный счет |

|---|---|

| Мало лимитов на снятие средств | Ограниченное количество выводов в месяц |

| Выплачивает мало или не выплачивает проценты | Выплачивает низкую процентную ставку |

| Возможность производить прямые платежи с помощью чеков, дебетовых карт и информации о счете | Возможность совершать прямые платежи с использованием данных вашего аккаунта в соответствии с вашими лимитами на снятие средств |

Сберегательные счета предназначены для хранения ваших денег.Обычно они платят низкую процентную ставку, но это больше, чем то, что вы обычно видите на текущем счете.

Сберегательные счета обычно ограничивают количество «удобных» транзакций, которые вы можете совершить в конкретный месяц. Удобные транзакции включают автоматические переводы со сберегательных счетов на другие счета, а также онлайн-переводы и переводы по телефону со сберегательного счета. Финансовые учреждения также могут ограничить количество снятия средств со сберегательного счета в банкомате или лично.

Сберегательные счета также ограничивают прямые покупки. Вы можете оплачивать счета онлайн, используя информацию о своем сберегательном счете, но вы не можете использовать дебетовую карту или чек для совершения покупок с использованием средств непосредственно со сберегательного счета. Сначала вам нужно будет перевести деньги на текущий счет.

Ключевые выводы

- Текущий счет — это банковский счет, обеспечивающий легкий доступ к вашим деньгам. Вы можете совершать покупки, используя свою дебетовую карту, чеки или данные учетной записи.

- Чековые счета обычно предлагают низкие проценты или нулевые проценты. У них может быть плата за обслуживание, но от нее часто можно отказаться, выполнив требования к балансу или прямому депозиту.

- Вы можете выбрать, включать ли защиту от овердрафта. Если вы согласитесь, банк покроет расходы, превышающие ваши доступные средства, но также будет взимать плату за эту услугу.

- Откройте счет онлайн или посетив филиал. Вам понадобится ваш номер социального страхования и удостоверение личности государственного образца. Сберегательные счета

- предлагают более высокие процентные ставки, но ограниченный доступ к вашим средствам.

Что такое текущий счет?

Текущие счета — это финансовые счета, которые используются для ежедневного внесения и снятия наличных. Вы можете получить доступ к своим деньгам с помощью дебетовой карты, через онлайн-переводы или выписав чеки.

Вот более подробный обзор текущих счетов и несколько советов по выбору подходящей учетной записи.

Для чего используется текущий счет?

Текущие счета — это удобное универсальное место для хранения денег в краткосрочной и среднесрочной перспективе.Ваш работодатель может напрямую вносить туда ваши чеки, вы можете связать их с платежными приложениями, такими как Venmo и PayPal, вы можете оплачивать счета через них и многое другое. Текущие счета — это строительный блок управления вашими деньгами, и они значительно упрощают любые финансовые задачи.

В чем разница между сберегательным и текущим счетами?

На текущих счетах нет ограничений на частоту снятия денег. В отличие от сберегательных счетов и депозитных сертификатов, текущие счета не накладывают много ограничений на то, как часто вы можете получать доступ к своим деньгам посредством покупок, снятия средств с дебетовых карт или переводов.

Обычно они идут с личными чеками и дебетовой картой или картой банкомата. Вы, вероятно, будете использовать дебетовую карту или карту банкомата для доступа к деньгам на вашем счете чаще, чем чеки.

У них обычно более низкие процентные ставки, чем на сберегательных счетах. Сберегательные счета или счета денежного рынка обычно имеют более высокие ставки, но имеют больше ограничений на то, сколько раз вы можете получить к ним доступ в месяц — согласно федеральному закону ограничение составляет шесть. Тем не менее, у некоторых провайдеров действительно есть текущие счета с высокими процентными ставками, обычно это финансовые учреждения, работающие только через Интернет.

Общие комиссии, связанные с текущими счетами

Комиссии могут оставить ненужную вмятину в вашем кармане. Вот некоторые из них, о которых следует знать:

Ежемесячная плата за обслуживание. Некоторые текущие счета, особенно в крупных национальных банках, взимают плату за обслуживание до 15 долларов в месяц. Некоторые провайдеры отказываются от комиссии, если вы соответствуете определенным критериям, таким как поддержание минимального баланса или настройка прямого депозита. Прочтите мелкий шрифт, прежде чем открывать счет.

Комиссия за овердрафт. Они взимаются, когда вы тратите больше, чем есть на вашем счете, и выбираете функцию, называемую защитой от овердрафта. Эти сборы могут быть дорогими; средняя комиссия за овердрафт в крупных банках составляет около 35 долларов. Хотите узнать больше? Эта история объясняет основы комиссии за овердрафт.

Вот выборка учетных записей с рядом функций.

SavingsCash ManagementCDCheckingMoney MarketЭти денежные счета объединяют в одном продукте услуги и функции, аналогичные чековым, сберегательным и / или инвестиционным счетам.Счета для управления денежными средствами обычно предлагаются небанковскими финансовыми учреждениями.

Эти денежные счета объединяют в одном продукте услуги и функции, аналогичные чековым, сберегательным и / или инвестиционным счетам. Счета для управления денежными средствами обычно предлагаются небанковскими финансовыми учреждениями.

CD (депозитный сертификат) — это тип сберегательного счета с фиксированной процентной ставкой и сроком, который обычно имеет более высокие процентные ставки, чем обычные сберегательные счета.

CD (депозитный сертификат) — это тип сберегательного счета с фиксированной процентной ставкой и сроком, который обычно имеет более высокие процентные ставки, чем обычные сберегательные счета.

Marcus от Goldman Sachs High-Yield 9-месячный CD

APY0,65% 0,65% APY (годовая процентная доходность) по состоянию на 16.03.2021. Срок действия предложения истекает 31.05.2021.

Comenity Direct CD

Платежи по счетам денежного рынка аналогичны сберегательным счетам и имеют некоторые функции проверки.

Платежи по счетам денежного рынка аналогичны сберегательным счетам и имеют некоторые функции проверки.

Счет денежного рынка CIT Bank

Axos Bank® High Yield Money Market

УЗНАТЬ БОЛЬШЕ СЧЕТОВ

Вот как выбрать текущий счет

Вот некоторые особенности, которые следует учитывать, прежде чем открывать новый текущий счет.

Ищите низкие комиссии или отсутствие комиссии и низкий или нулевой минимальный баланс. Лучшие текущие счета не взимают комиссию и не требуют высоких минимальных остатков.

Проверьте наличие широкой сети банкоматов. Если вы предполагаете, что вам нужно будет вносить и снимать наличные, вам следует поискать счет в учреждении, имеющем сеть банкоматов, к которым вы можете получить доступ.

Посмотрите, есть ли на счете процентная ставка. Большинство текущих счетов имеют низкий процент или вообще не имеют процентов, но вы можете найти счет, который предлагает приличную ставку.

Следите за бонусами за регистрацию. Некоторые провайдеры будут давать вам деньги за открытие у них счета — вот лучшие бонусы в этом месяце. Не следует выбирать аккаунт исключительно на основании рекламной акции, но это может помочь вам выбрать один из двух сопоставимых вариантов.

Рассмотрите также кредитные союзы, онлайн-банки и небанковских поставщиков финансовых услуг. Эти учреждения могут иметь определенные преимущества, которых нет у традиционных обычных банков.Онлайн-провайдеры, как правило, предлагают низкие комиссии или их отсутствие, высокие процентные ставки и удобные возможности мобильного банкинга. Кредитные союзы часто имеют надежное обслуживание клиентов и более высокие процентные ставки, чем традиционные банки.

Существует несколько различных типов текущих счетов.

Как открыть и настроить текущий счет

После того, как вы выбрали новую учетную запись, ее открытие в основном зависит от выполнения правильных шагов и наличия нескольких важных документов.

Теперь вы готовы начать пользоваться всеми преимуществами учетной записи. Это может включать в себя подписку на прямой депозит и онлайн-платежи, а также планирование автоматических переводов на ваш сберегательный счет, чтобы подкрепить ваше гнездышко. Эти и другие функции сделают вас счастливыми, что вы нашли место для парковки и потратите свои деньги.

Что нужно для открытия банковского счета

Независимо от того, подаете ли вы заявку на открытие банковского счета онлайн или лично, вам понадобится удостоверение личности государственного образца и личные данные, такие как номер социального страхования.Вас также могут попросить пополнить ваш счет первоначальным депозитом.

Вот подробные сведения о том, что вам нужно, чтобы открыть текущий или сберегательный счет, и чего ожидать в процессе.

Что нужно для открытия банковского счета

Вы можете открыть банковский счет онлайн или в филиале, если банк предлагает обычные отделения. Информация, которую вас попросят предоставить, будет практически одинаковой, открываете ли вы текущий счет, сберегательный счет или и то, и другое.

Вот список того, что вам понадобится для открытия нового банковского счета:

1. Действительное удостоверение личности государственного образца с фотографией, например водительские права или паспорт. Не водители могут получить государственное удостоверение личности в офисе Департамента транспортных средств.

2. Другая основная информация, такая как дата вашего рождения, номер социального страхования, идентификационный номер налогоплательщика или номер телефона.

В зависимости от ваших обстоятельств вам также могут понадобиться несколько других предметов:

4. Идентификационные данные для других заявителей, если вы открываете совместный счет: поскольку счет будет принадлежать нескольким людям, банк захочет идентификационные данные всех владельцев и личная информация.

5. Совладелец, если вам еще нет 18. Попросите родителей или законного опекуна подписать юридические документы в банке.

SavingsCash ManagementCDCheckingMoney MarketЭти денежные счета объединяют в одном продукте услуги и функции, аналогичные чековым, сберегательным и / или инвестиционным счетам. Счета для управления денежными средствами обычно предлагаются небанковскими финансовыми учреждениями.

Эти денежные счета объединяют в одном продукте услуги и функции, аналогичные чековым, сберегательным и / или инвестиционным счетам.Счета для управления денежными средствами обычно предлагаются небанковскими финансовыми учреждениями.

CD (депозитный сертификат) — это тип сберегательного счета с фиксированной процентной ставкой и сроком, который обычно имеет более высокие процентные ставки, чем обычные сберегательные счета.

CD (депозитный сертификат) — это тип сберегательного счета с фиксированной процентной ставкой и сроком, который обычно имеет более высокие процентные ставки, чем обычные сберегательные счета.

Маркус от Goldman Sachs High-Yield 9-месячный компакт-диск

APY0.65% 0,65% годовых (годовая процентная доходность) по состоянию на 16.03.2021. Срок действия предложения истекает 31.05.2021.

Comenity Direct CD

Текущие счета — это банковские счета, которые используются для ежедневного внесения и снятия наличных.

Текущие счета — это банковские счета, которые используются для ежедневного внесения и снятия наличных.

Платежи по счетам денежного рынка аналогичны сберегательным счетам и имеют некоторые функции проверки.

Платежи по счетам денежного рынка аналогичны сберегательным счетам и имеют некоторые функции проверки.

Счет денежного рынка CIT Bank

Axos Bank® High Yield Money Market

УЗНАТЬ БОЛЬШЕ СЧЕТОВ

Знать основы: проверка против сбережений

Выберите экономию, если хотите: | |

|

|

Что искать на текущем счете: | Что искать на сберегательном счете: |

|

|

Существуют и другие варианты, если у вас были проблемы с банковским делом в прошлом, у вас плохая кредитная история или вы не являетесь гражданином США.Гражданин С. Если вам отказали в открытии банковского счета, начните все сначала, используя второй шанс проверить счет: узнайте, что предлагают в вашем регионе. А если вы не гражданин США, ознакомьтесь с нашим финансовым справочником для иммигрантов, проживающих в США, включая информацию об открытии банковского счета в качестве иммигранта.

Ноу-хау для построения бюджета

Бюджетирование 101: просмотрите свои подключенные учетные записи в одном месте, чтобы определить общие тенденции.

Найдите банк, который соответствует вашим потребностям

Если вы готовы рассмотреть возможность использования только онлайн-банков, вы, вероятно, найдете более низкие комиссии и более высокие процентные ставки.

Чего ожидать при открытии новой учетной записи

Подача заявки на новую учетную запись обычно не занимает много времени, особенно если вы подаете заявку онлайн. NerdWallet обнаружил множество учетных записей, которые можно открыть за 15 минут или меньше.

«Некоторые аккаунты не требуют внесения депозита сразу, но другие требуют от 25 до 100 долларов».

Некоторые аккаунты не требуют внесения депозита сразу, но другие требуют, чтобы у вас было под рукой от 25 до 100 долларов, чтобы открыть его. Если у вас уже есть счет в другом банке или кредитном союзе, вы можете просто перевести деньги с этого существующего счета на новый.(Ваш первоначальный банк может взимать плату за этот перевод.) В противном случае подойдет чек или наличные.

При необходимости закройте старую учетную запись

Знание того, как правильно сменить банк, может сэкономить вам штрафы за просрочку платежа и избавить вас от головной боли. Обратитесь к этим пунктам, чтобы убедиться, что переход будет беспроблемным:

Прямой депозит: предоставьте вашему работодателю информацию о вашей новой учетной записи.

Автоматическая оплата счетов: отмените любые старые платежи — будь то на собственной платформе для оплаты счетов или, скажем, через веб-сайт вашего поставщика потоковых услуг — и настройте новые, используя данные вашей новой учетной записи.

«Отмените автоматические платежи по счетам из старого банка и создайте новые, используя данные нового счета».

Периодические переводы и связанные счета: это может включать настройку перевода между новым чековым и существующим сберегательным счетом или обеспечение актуальности информации в вашем PayPal, Venmo и других платежных приложениях.

Приложения для смартфонов, текстовый банкинг и оповещения. Загрузите приложение нового банка, выйдите из системы и удалите старое, а также отключите все получаемые оповещения.

Бумажные чеки: удалите все оставшиеся пустые чеки из старой учетной записи.

Сейфы: если вы полностью обрываете связи, соберите свои вещи лично и обратитесь к своему договору аренды, чтобы узнать подробности о том, как закрыть ящик.

Получите письменное заявление из своего старого банка, подтверждающее, что ваш счет закрыт, и спросите о правилах банка по повторному открытию счета. Почему? Некоторые банки повторно активируют закрытые счета, чтобы выполнять автоматические платежи или получать депозиты, тем самым заставляя вас платить любые комиссии.

Типы банковских счетов — Что такое сберегательный и текущий счет l Wells Fargo

Когда вы идете в банк, чтобы открыть новый счет, у вас будет выбор из множества типов счетов и функций. Что выбрать: базовый вариант проверки или счет, приносящий проценты? Вы хотите удобство объединенного чекового и сберегательного счета или более высокую доходность счета денежного рынка?

«Полезно сначала понять различия между основными типами банковских счетов.

Чтобы принять эти решения, полезно сначала понять различия между наиболее распространенными типами банковских счетов. Вот несколько определений, которые помогут вам ориентироваться в ваших банковских потребностях:

- Текущий счет: Текущий счет предлагает легкий доступ к вашим деньгам для повседневных транзакционных нужд и помогает сохранить ваши наличные в безопасности. Клиенты обычно могут использовать дебетовую карту или чеки для совершения покупок или оплаты счетов. У аккаунтов могут быть разные варианты, позволяющие избежать ежемесячной платы за обслуживание.Чтобы определить наиболее экономичный вариант, сравните преимущества различных текущих счетов с действительно необходимыми услугами.

- Сберегательный счет: Сберегательный счет позволяет накапливать проценты на накопленные вами средства для будущих нужд. Процентные ставки могут быть начислены на ежедневной, еженедельной, ежемесячной или годовой основе. Сберегательные счета различаются в зависимости от ежемесячных сборов за обслуживание, процентных ставок, метода расчета процентов и минимального начального депозита. Понимание условий и преимуществ учетной записи позволит принять более обоснованное решение о том, какая учетная запись лучше всего соответствует вашим потребностям.

- Депозитный сертификат (CD): Депозитный сертификат, или компакт-диск, позволяет вам инвестировать свои деньги по установленной процентной ставке на заранее установленный период времени. У компакт-дисков часто более высокие процентные ставки, чем у традиционных сберегательных счетов, потому что деньги, которые вы вкладываете, привязаны к сроку действия сертификата, который может варьироваться от нескольких месяцев до нескольких лет. Убедитесь, что вам не нужно использовать эти средства перед тем, как открыть компакт-диск, так как досрочное снятие средств может повлечь за собой финансовые штрафы.

- Счет денежного рынка: Счета денежного рынка аналогичны сберегательным счетам, но они требуют, чтобы вы поддерживали более высокий баланс, чтобы избежать ежемесячной платы за обслуживание.Там, где сберегательные счета обычно имеют фиксированную процентную ставку, на этих счетах есть ставки, которые регулярно меняются в зависимости от денежного рынка. Счета денежного рынка могут иметь многоуровневые процентные ставки, обеспечивая более выгодные ставки на основе более высоких остатков. Некоторые счета денежного рынка также позволяют выписывать чеки на свои средства, но на более ограниченной основе.

- Индивидуальные пенсионные счета (IRA): IRA, или индивидуальные пенсионные счета, позволяют вам самостоятельно откладывать на пенсию.Эти планы полезны, если ваш работодатель не предлагает план 401 (k) или другой квалифицированный пенсионный план (QRP), спонсируемый работодателем, включая 403 (b) и правительственный 457 (b), или вы хотите сэкономить больше, чем спонсируется вашим работодателем. план позволяет. Эти учетные записи бывают двух типов: традиционные IRA и Roth IRA. Roth IRA предлагает потенциал роста без налогов. Инвестиционный доход распределяется без налогов при выходе на пенсию, если счет финансировался более пяти лет и вам не менее 59,5 лет, или в результате вашей смерти, инвалидности или использования исключения для впервые покупателя жилья.Традиционные IRA предлагают потенциал роста с отсрочкой налогов. Вы не платите налоги с доходов от инвестиций до тех пор, пока не снимете или не «распределите» деньги со своего счета, предположительно при выходе на пенсию. Оба типа IRA предлагают инвестиционную гибкость, налоговые преимущества и одинаковые лимиты взносов. Вы можете обсудить, какой тип лучше всего подходит для вас, со своим налоговым консультантом, прежде чем выбирать свой счет. *

После того, как вы поймете, какие типы счетов предлагает большинство банков, вы можете начать определять, какой вариант может вам подойти.

Кончик

Процентные ставки могут быть начислены на ежедневной, еженедельной, ежемесячной или годовой основе.

Q:

На каком из следующих банковских счетов вы можете выписывать чеки на свои средства?Следующий вопрос

Верно!

Сбережения денежного рынка. Вы можете выписывать чеки на некоторые счета денежного рынка, но обычно на более ограниченной основе, чем текущий счет.

Неправильно.

Сбережения денежного рынка. Вы можете выписывать чеки на некоторые счета денежного рынка, но обычно на более ограниченной основе, чем текущий счет.

Расширьте свои финансовые возможности

Мы стремимся помочь вам добиться финансового успеха. Здесь вы найдете широкий спектр полезной информации, интерактивные инструменты, практические стратегии и многое другое — все, что поможет вам повысить свою финансовую грамотность и достичь своих финансовых целей.

Мой финансовый гид

* Традиционные выплаты IRA облагаются налогом как обычный доход. Квалифицированные выплаты Roth IRA не облагаются федеральным подоходным налогом при условии, что IRA Roth была открыта более пяти лет и владелец достиг возраста 59½ лет или является инвалидом, используя исключение для первого покупателя дома или взятый в связи с его смертью. Оба могут облагаться дополнительным налогом IRS в размере 10% от сумм, облагаемых подоходным налогом, если выплаты производятся до достижения возраста 59½ лет.

Инвестиционные и страховые продукты:- Не застрахованы FDIC или каким-либо федеральным правительственным агентством

- Не является вкладом или иным обязательством или гарантировано банком или любым филиалом банка

- При условии инвестирования Риски, в том числе возможная потеря основной суммы инвестирования

Инвестиционные продукты и услуги предлагаются через Wells Fargo Advisors.

Чтобы понять … Экономико-математический словарь

Чтобы понять … Экономико-математический словарь К.с. подразделяются на два вида: ностро счет банка в банке корреспонденте и лоро счет банка корреспондента в банке (счет… … Юридический словарь

К.с. подразделяются на два вида: ностро счет банка в банке корреспонденте и лоро счет банка корреспондента в банке (счет… … Юридический словарь Б.. Современный экономический словарь. 2 е изд.,… … Экономический словарь

Б.. Современный экономический словарь. 2 е изд.,… … Экономический словарь