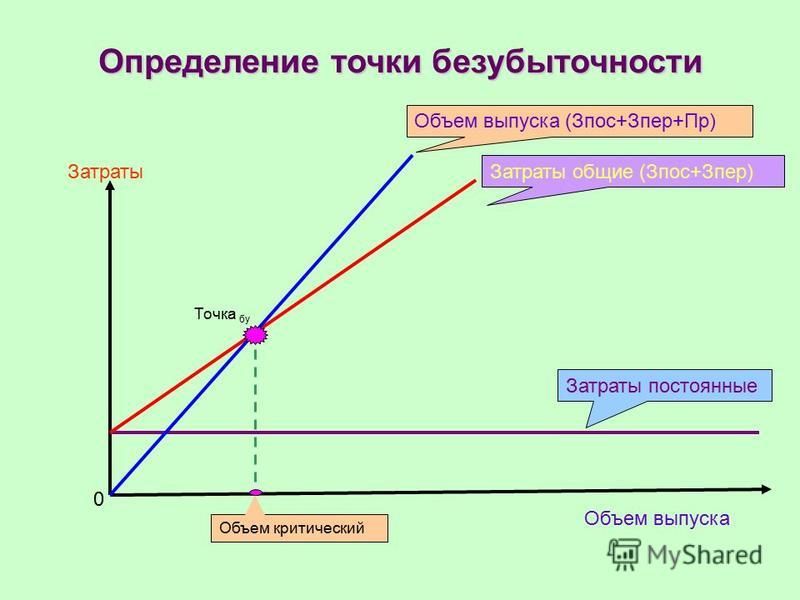

Критическая точка безубыточности

Понятие точки безубыточности

Замечание 1

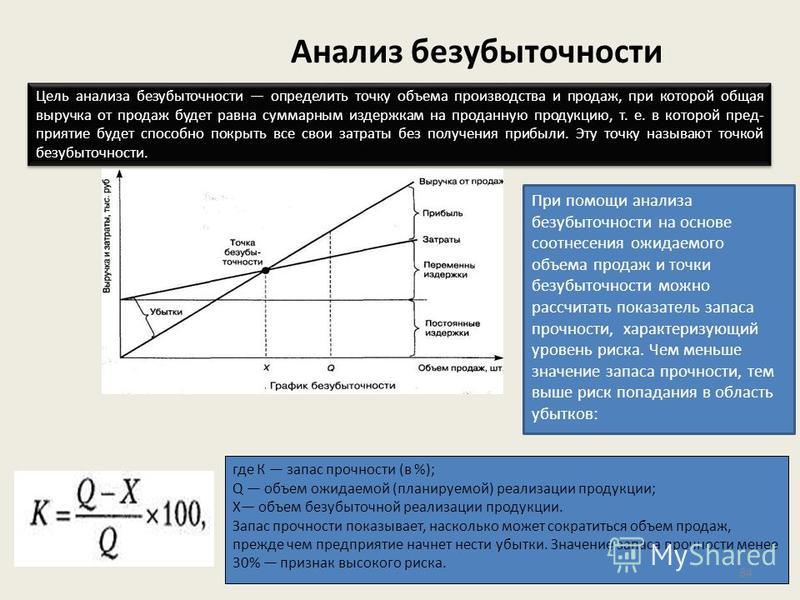

Точка безубыточности — показатель эффективности деятельности предприятия.

Точка безубыточности количественный показатель, который показывает инвестору предполагаемый срок окупаемости проекта, и возможный уровень риска при крупных вложениях. Инвестор должен понимать, когда он получит прибыль от вложения своих денежных средств в новый проект.

Определение 1

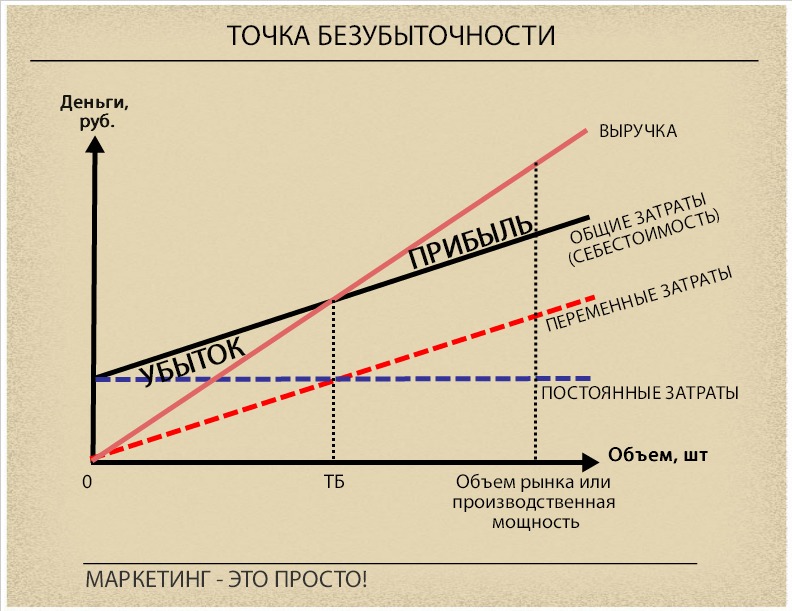

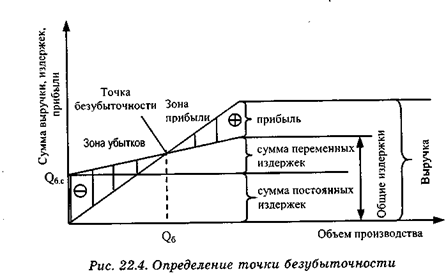

Точка безубыточности – это объем продаж, при котором прибыль предприятия равна нулю. Точка безубыточности выражается в натуральных и денежных выражениях. Данный показатель поможет определить какое количество продукции необходимо производить, для того что бы предприятия сработало в ноль. Из всего выше сказанного, можно сделать вывод, что если предприятия сработало выше точки безубыточности, то оно получит прибыль, если нет, то предприятие несет убытки.

Прибыль – это разница между доходами, которые были на предприятии и расходы, которые несет предприятие.

При расчете точки безубыточности руководитель может увидеть:

- следует ли вкладывать денежные средства в новый проект, если он окупится, только лишь при следующем объеме продаж;

- определить на ранних стадиях проблемы, которые могут возникнуть на предприятии;

- произвести расчет: как изменится объем продаж и цена готовой продукции;

- определить: на какой показатель необходимо снизить выручку, и при этом не оказаться в убытке.

Расчет точки безубыточности

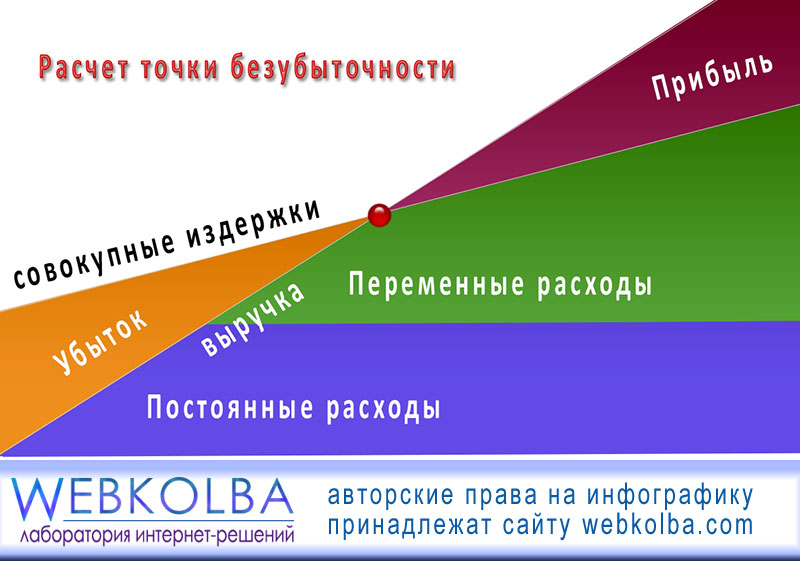

Для расчета показателя точки безубыточности, необходимо детализировать затраты. Для этого необходимо определить какие затраты относятся к постоянным, а какие к переменным. Так как затраты являются основными показателями при расчете точки безубыточности.

К постоянным затратам относят: амортизационные отчисления (которые насчитываются на основные средства), заработная плата сотрудникам (оклады), арендная плата. Постоянные затраты не зависят от объема производства и от объема продаж готовой продукции.

- инфляция;

- снижение производственной мощности;

- увеличение или уменьшение суммы за аренду помещений.

К переменным затратам относятся: закупка всех необходимых материалов для производства, давальческое сырье, затраты на топливо и электроэнергию. Все переменные затраты напрямую зависят от объема выпускаемой продукции, и изменяются вместе с изменением объемов производства. Соответственно, чем больше производится продукции, тем больше увеличиваются переменные затраты.

Основным показателем маржи является маржинальный доход.

Определение 2

Маржинальный доход – это разница между выручкой от проданного товара и переменными затратами которые были понесены при производстве.

Маржинальный доход (М) рассчитывается:

М = С- В, где:

- С – выручка, которую получили от продажи готовой продукции;

- В — совокупность всех переменных затрат.

Маржинальный доход, можно рассчитать не только на всю партию готовой продукции, но и на единицу продукции по всем видам.

М = (С –В)/О= ц-п, где:

- М – удельный маржинальный доход;

- О – общий объем реализации готовой продукции;

- ц- цена за единицу готовой продукции;

- п – переменные затраты.

Маржинальный доход для определенного вида продукции, является важным показателем для менеджера. Если данный показатель отрицательный, это говорит о том, что выручка от продажи не покрывает все переменные затраты.

Определение 3

Маржинальная прибыль – это выручка, из которой будет формироваться чистая прибыль и уплата постоянных расходов предприятия.

При анализе деятельности предприятия необходимо следовать таким правилам:

- провести анализ производства данного товара за прошлые периоды;

- проанализировать совокупность расходов и доходов;

- проанализировать постоянные и переменные затраты с их расчетом.

Точка безубыточности 2021 (расчет, формула, примеры)

Существует определенные алгоритмы, которые позволяют подготовиться к тому, чтобы понять, когда стартап, новое направление, проект выйдет на самоокупаемость.

1. Сбор сведений о прибыли, расходах и объемах производства / реализации

Первое, что вам необходимо сделать, так это собрать информацию о прибыли, расходах и объемах производства (если у вас производство), объемах реализации услуг (если у вас услуги).

2. Определение постоянных и переменных затрат

Далее следует очень серьезно подойти к вопросу идентификации и разделении затрат на постоянные и переменные. Эти величины присутствуют в формуле.

Напомним о том, что из себя представляют постоянные и переменные затраты.

► Постоянные затраты

Начнем с постоянных. К ним традиционно принято причислять такие вещи, как:

- затраты на аренду помещений;

- расходы на зарплату управленческого корпуса и высшего менеджмента предприятия;

- издержки на связь;

- амортизацию.

Постоянные затраты остаются таковыми при прочих равных условиях, как любят приговаривать академически грамотные экономисты. Но если вы разрабатываете стратегию, которая должна привести к прорыву: открытие нового подразделения, офиса, филиала, производства и т. д., то и постоянные издержки выйдут на новый уровень. Их величина изменяется не плавно, а «ступенчатым» образом.

д., то и постоянные издержки выйдут на новый уровень. Их величина изменяется не плавно, а «ступенчатым» образом.

► Переменные затраты

Переменные затраты – это такие издержки, величина которых будет меняться в зависимости от масштабов бизнеса. Тут мы можем говорить об изменениях в объемах реализации и производства.

В перечень таких затрат обычно входят:

- сдельная оплата труда, а иногда и зарплата рабочих;

- топливо и электроэнергия, которые пойдут на производственные нужды;

- материалы и сырье;

- закупки полуфабрикатов и необходимых запасных частей для производства;

- иногда отдельные типы косвенных расходов: инструменты, вспомогательные материалы и т.д.

Если немного углубиться, то переменные затраты можно разделить еще на 2 вида:

- линейные;

- нелинейные.

Так, линейные переменные затраты на единицу продукции всегда остаются неизменными. Это означает, что для производства 1 штуки того или иного продукта затрачиваются равные объемы сырья.

Что касается нелинейных переменных затрат, то они с ростом бизнеса могут, как возрастать, так и убывать.

3. Оценка объемов реализации для финансовой устойчивости предприятия

На последнем этапе подготовки ко всем расчетам следует проанализировать и оценить величины реализации продукта, при котором бизнес не будет находится в зоне риска превышения издержек над прибылью.

Расчет точки безубыточности по P&L

на предыдущую страницу — к проблемам ответственного формирования целевых значений KPI

Вообще говоря, целеполагание должно иметь двойственный характер, а именно достижение цели, как таковое, но также необходимо ставить и решать задачу стабилизации финансово-хозяйственной деятельности предприятия после достижения цели таким образом, чтобы не сползти обратно в зону риска. То есть должны быть определены некоторые границы для значений ключевых показателей (KPI), переход за которые приводит коммерческое предприятие в убыточную зону.

Рассмотрим опять ключевую цель коммерческого предприятия – положительная прибыль (как и ранее пока что не будем углубляться, о какой прибыли идет речь: чистая или EBITDA). Обозначим прибыль через P, валовую выручку (совокупные продажи) – через S, рентабельность продаж – через R, переменные расходы – через VC, постоянные расходы – через FC за некоторый период (год, квартал, месяц и т.п.). Тогда имеет место следующее равенство:

P = S*R – VC – FC.

Прибыль, как главный ключевой показатель эффективности, очевидно, имеет «красную границу» равную нулю, т.е. любая компания стремится к тому, чтобы стабильно выполнялось неравенство:

P > 0.

Также очевидно, что как только это неравенство не выполняется, а более того не выполняется, например, от квартала к кварталу (стабильное наращивание убытков), предприятие должно максимально оперативно реагировать на такое положение вещей с целью выхода из убыточной зоны и компенсации понесенных убытков.

Из последнего неравенства следует, что

S*R – VC – FC > 0

или

V*s*R – V*vc – FC > 0,

где

V – объем проданной продукции (например, выраженный в штуках продаваемых товаров),

s – стоимость единицы продукции в ценах продажи,

vc – переменные затраты на продажу единицы продукции.

Например, для онлайн-ритейла объем V проданной продукции это количество проданных заказов, а стоимость s единицы продукции – средний чек проданных заказов, соответственно NetOrders и NetAOV:

V = NetOrders, s = NetAOV.

Таким образом, получаем ограничение на объем V продаваемой продукции, при котором предприятие не находится в убыточной зоне:

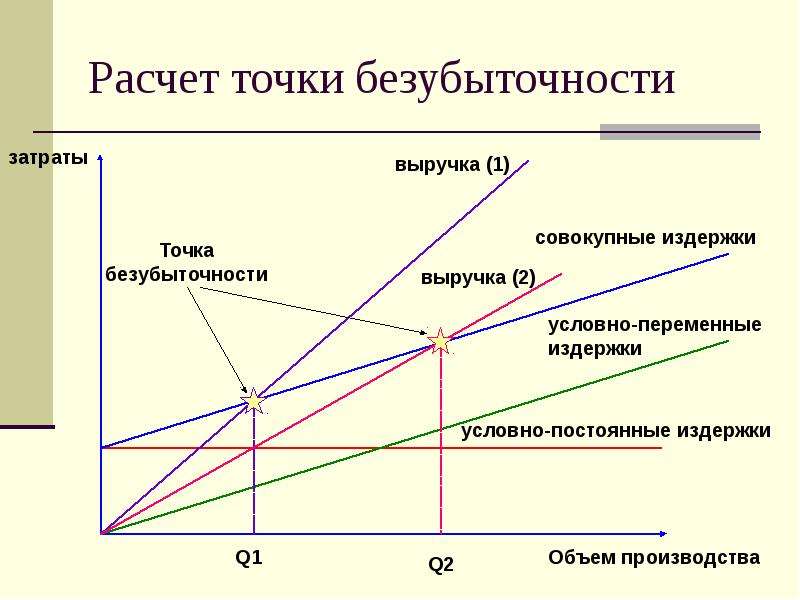

V > FC / (s*R – vc).

Объем продукции Vp, равный

Vp = FC / (s*R – vc).

называется точкой безубыточности коммерческого предприятия. При достижении такого объема продаж, говорят, что предприятие вышло на самоокупаемость.

При увеличении объемов продаж сверх Vp (при тех же значениях стоимости единицы продукции, рентабельности продаж, переменных затратах на продажу единицы продукции и постоянных расходов), предприятие начинает получать прибыль и увеличивать собственный капитал.

При увеличении объемов продаж сверх Vp (при тех же значениях стоимости единицы продукции, рентабельности продаж, переменных затратах на продажу единицы продукции и постоянных расходов), предприятие начинает получать прибыль и увеличивать собственный капитал. Конкретный пример расчета точки безубыточности можно посмотреть здесь

Также иногда ставится вопрос расчета точки безубыточности по отчету о прибылях и убытках (P&L) или что тоже самое отчета о финансовом результате. В этом случае с точки зрения формул отчета о прибылях и убытках вопрос о точке безубыточности формулируется так.

На какой объем оборота или выручки необходимо выйти компании для того чтобы прибыль (в нашем случае будем использовать прибыль от собственной операционной деятельности EBITDA) стала равной нулю при фиксированных нижеследующих показателях

— рентабельности продаж R = R0 в %-тах от выручки S;

— отношении переменных расходов к выручке VC / S = m0 в %-тах;

— переменных расходах FC = FC0 в денежных единицах?

Путем несложных преобразований получаем:

S = FC0 / ( R0-m0 ).

Или в терминах управленческого отчета о прибылях и убытках точка безубыточности по отчету о прибылях и убытках рассчитывается как отношение постоянных (управленческих) расходов к сумме отношений, выраженных в процентах, валовой прибыли и переменных (коммерческих) расходов к выручке. (Валовая прибыль здесь считается как разность выручки и себестоимости.)

Читать далее — к разработке Управленческого Учета

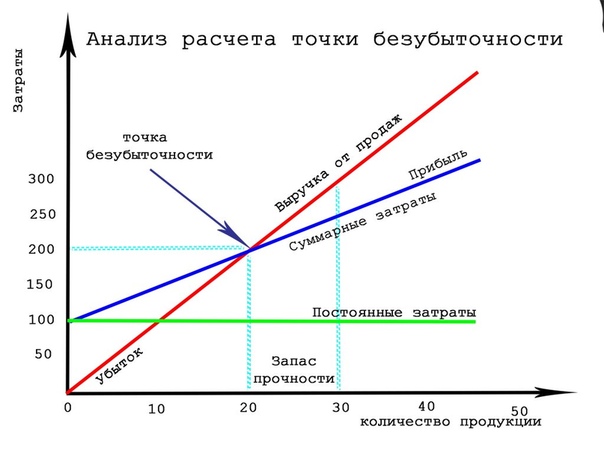

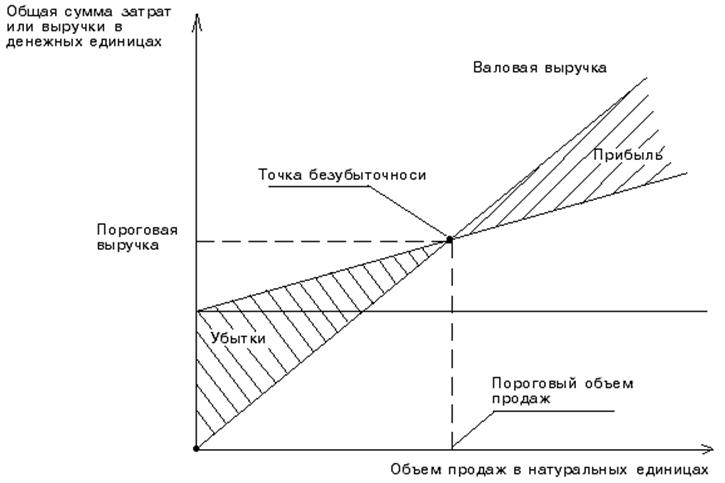

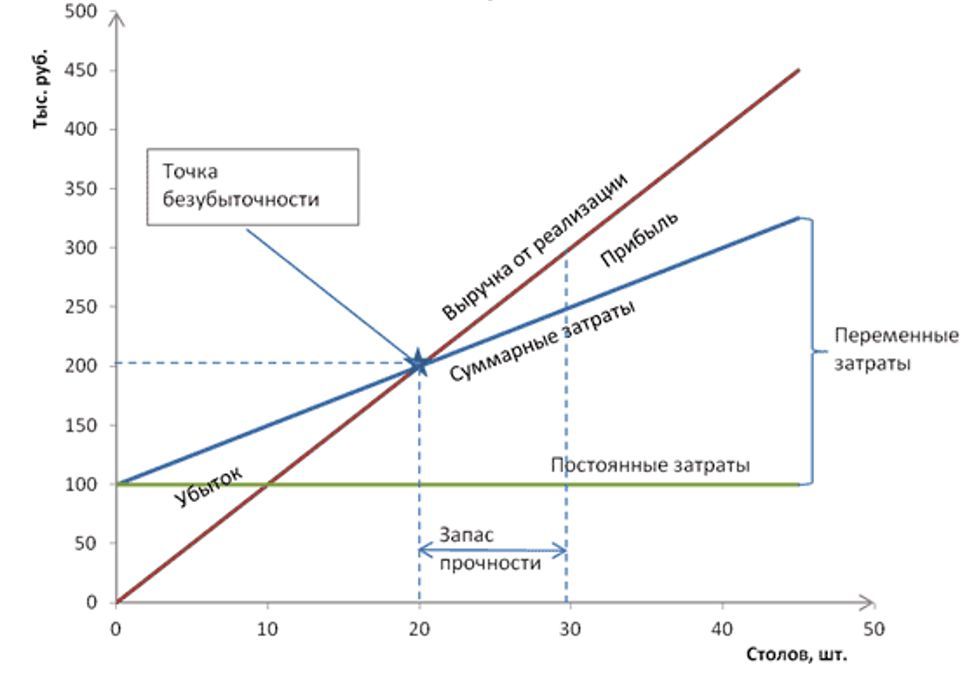

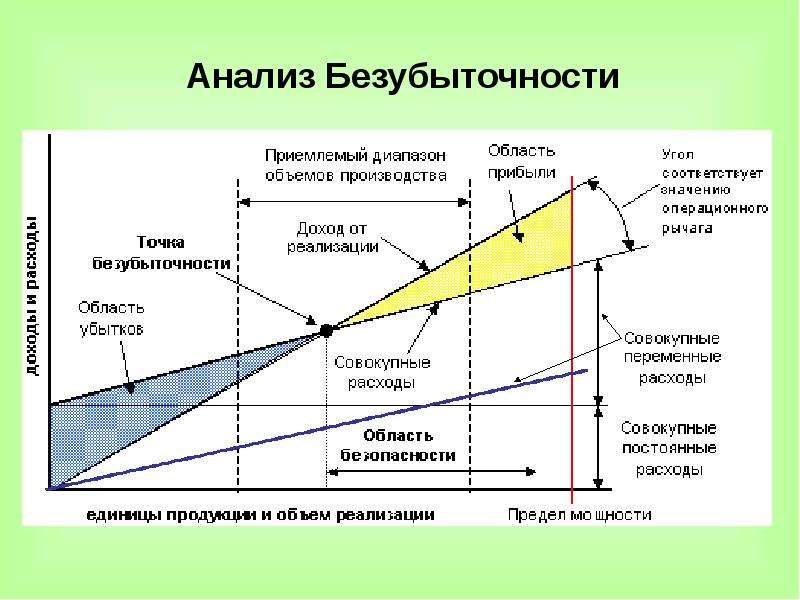

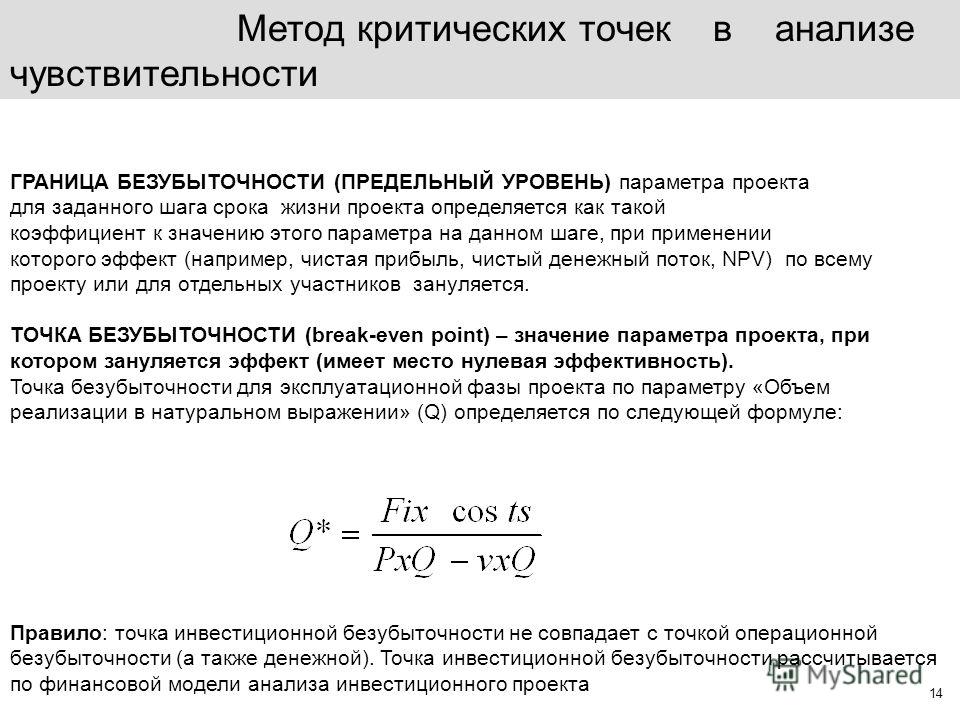

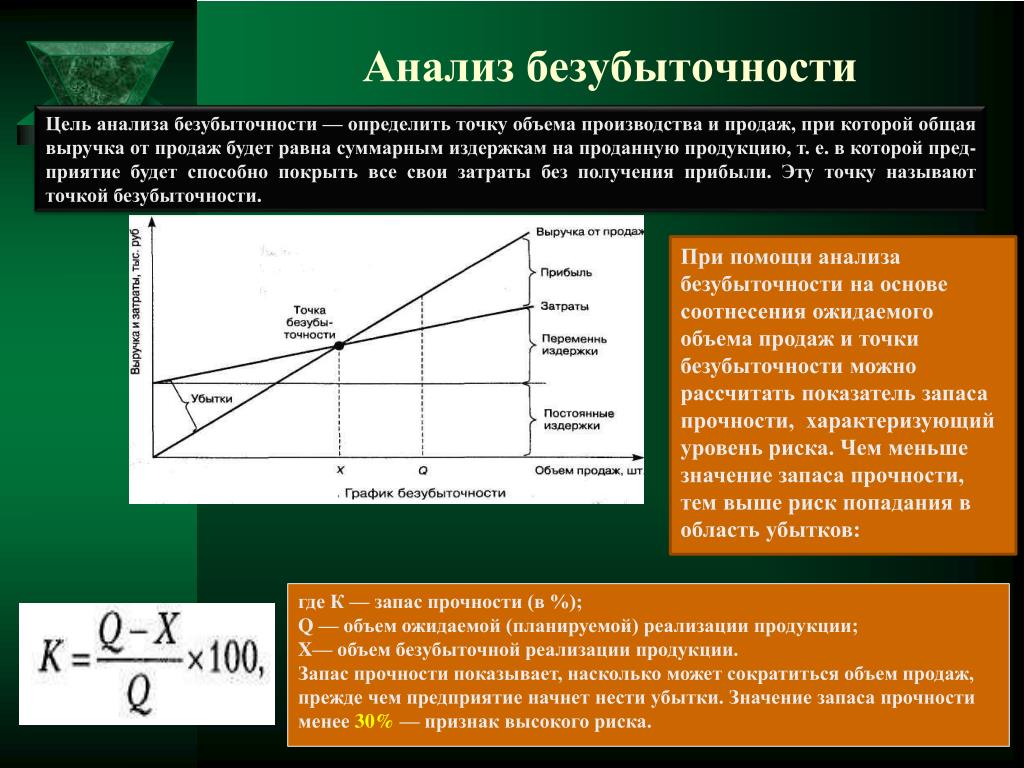

Точка безубыточности и запас прочности.

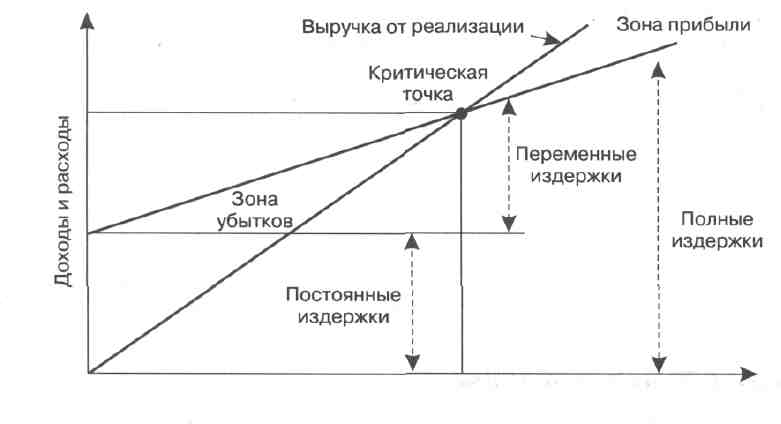

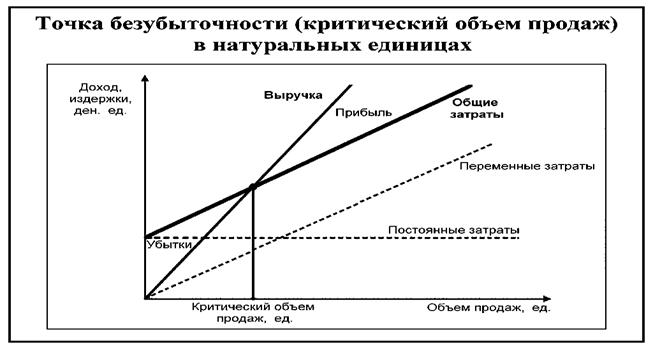

Точка безубыточности определяет, каким должен быть объем продаж для того, чтобы предприятие могло покрыть все свои расходы, не получая прибыли. В свою очередь, как с изменением выручки растет прибыль (показывает операционный рычаг (операционный леверидж)).

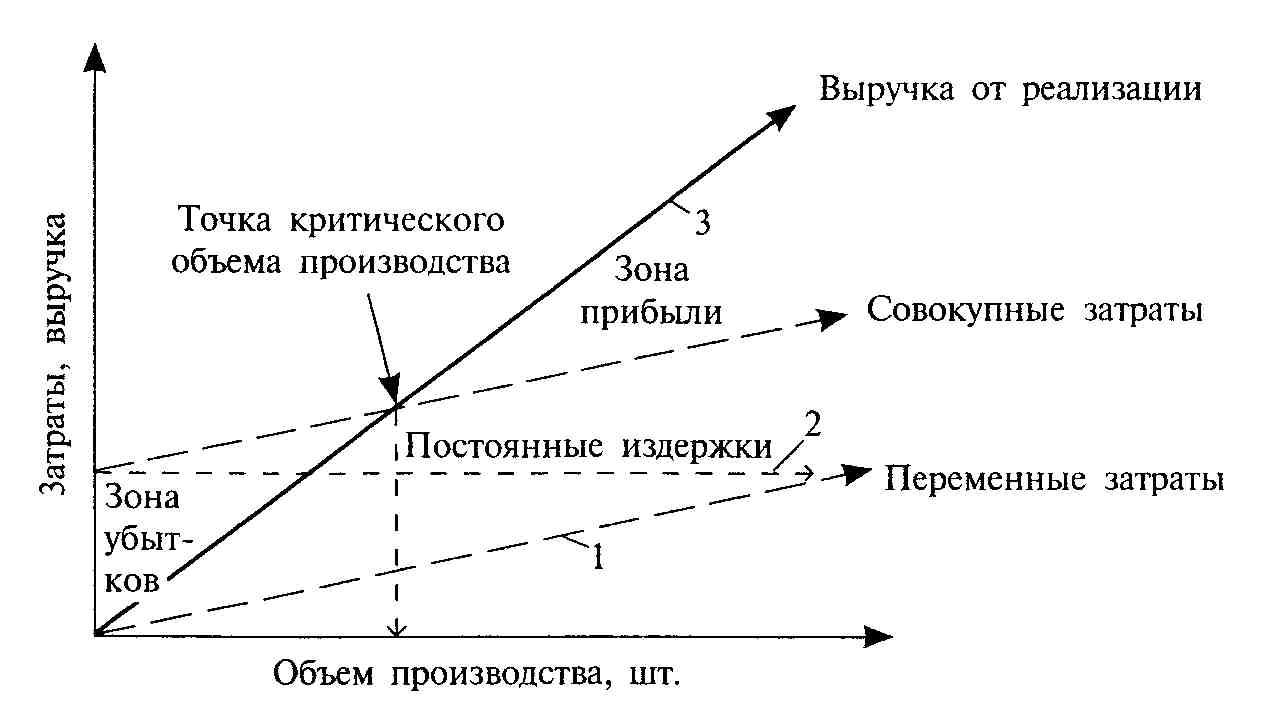

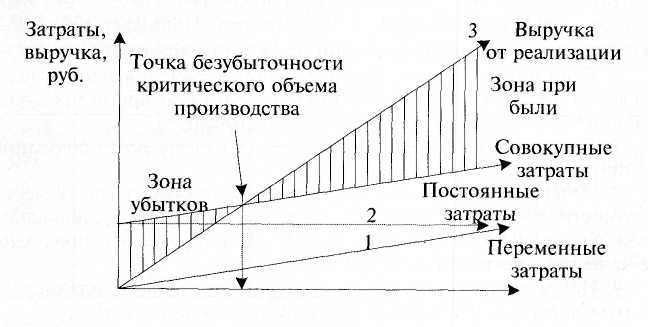

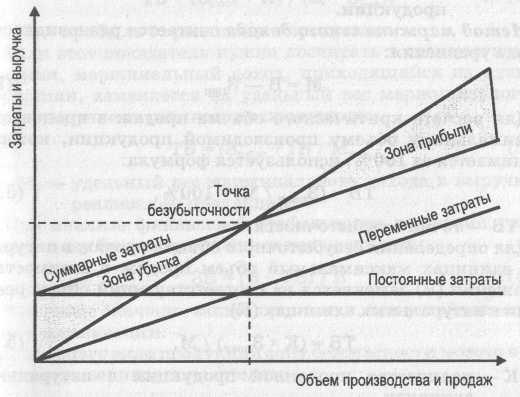

При определении точки безубыточности надо разделить издержки на две составляющие:

- Переменные затраты – возрастают пропорционально увеличению производства (объему реализации товаров).

- Постоянные затраты – не зависят от количества произведенной продукции (реализованных товаров) и от того, растет или падает объем операций.

Точка безубыточности имеет большое значение для кредитора, поскольку его интересует вопрос о жизнестойкости компании и ее способности выплачивать проценты за кредит и сумму основного долга. Так, степень превышение объемов продаж над точкой безубыточности определяет запас устойчивости (запас прочности) предприятия.

Введем обозначения:

| В | – | выручка от продаж. |

| Рн | – | объем реализации в натуральном выражении. |

| Зпер | – | переменные затраты. |

| Зпост | – | постоянные затраты. |

| Ц | – | цена за шт. |

| ЗСпер | – | средние переменные затраты (на единицу продукции). |

| Тбд | – | точка безубыточности в денежном выражении. |

| Тбн | – | точка безубыточности в натуральном выражении. |

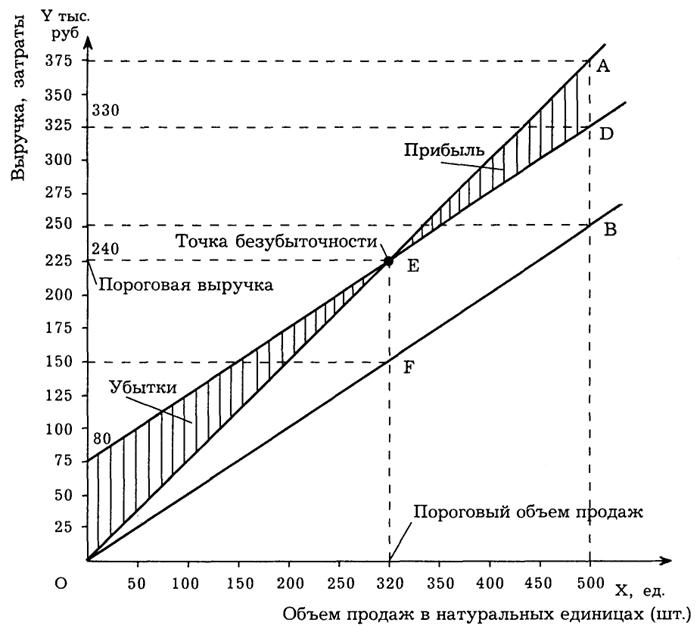

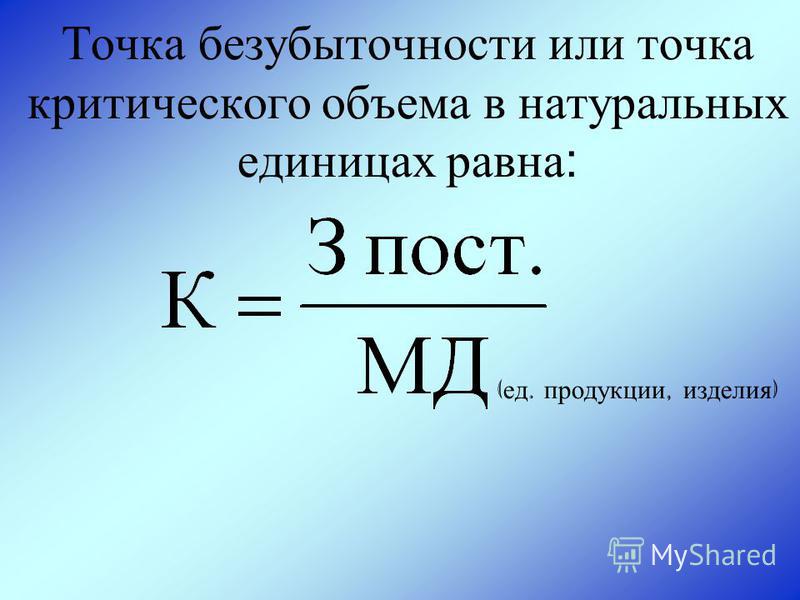

Формула точки безубыточности в денежном выражении:

Тбд = В*Зпост/(В – Зпер)

Формула точки безубыточности в натуральном выражении (в штуках продукции или товара):

Тбн = Зпост / (Ц – ЗСпер)

Насколько далеко предприятие от точки безубыточности показывает запас прочности.

Формула запаса прочности в денежном выражении:

ЗПд = (B -Тбд )/B * 100%

Формула запаса прочности в натуральном выражении:

ЗПн = (Рн -Тбн )/Рн * 100%

Запас прочности показывает на сколько должна снизиться выручка или объем реализации, чтобы предприятие оказалось в точке безубыточности.

Запас прочности более объективная характеристика, чем точка безубыточности. Например, точки безубыточности маленького магазина и большого супермаркета могут отличаться в тысячи раз, и только запас прочности покажет какое из предприятий более устойчиво.

Точка безубыточности

Точка безубыточности (или

иначе — порог

рентабельности) —

экономический показатель, который

характеризует объем продаж, при котором

выручка от реализации произведенных

товаров (работ, услуг) равна затратам

на их производство. Функционируя в таких

условиях, предприятие не имеет прибыли,

но и не несет убытков, а при производстве

и реализации каждой дополнительной

единицы продукции начнет получать

прибыль.

Функционируя в таких

условиях, предприятие не имеет прибыли,

но и не несет убытков, а при производстве

и реализации каждой дополнительной

единицы продукции начнет получать

прибыль.

Точка безубыточности может определяться

— в денежном выражении. В денежном выражении точка безубыточности представляет собой минимальный доход, при котором все издержки полностью окупаются при реализации продукции, а прибыль отсутствует.

— в единицах продукции. В единицах продукции точка безубыточности представляет собой минимум произведенных товаров, доход от реализации которых перекрывает издержки производства этих товаров.

— с учётом ожидаемого размера прибыли. С позиции ожидаемого размера прибыли точка безубыточности – это объем продаж произведенной продукции, при котором выручка от него покрывает расходы на производство, в т. ч. процент на собственный капитал компании и нормальный предпринимательский доход.

Насколько далеко предприятие

от точки безубыточности (на сколько

должна снизиться выручка или объем

реализации, чтобы предприятие оказалось

в точке безубыточности) показывает запас

прочности. Запас

прочности показывает на сколько должна

снизиться выручка или объем реализации,

чтобы предприятие оказалось в точке

безубыточности. Запас прочности более

объективная характеристика, чем точка

безубыточности. Например, точки

безубыточности маленького магазина и

большого супермаркета могут отличаться

в тысячи раз, и только запас прочности

покажет какое из предприятий более

устойчиво.

Запас

прочности показывает на сколько должна

снизиться выручка или объем реализации,

чтобы предприятие оказалось в точке

безубыточности. Запас прочности более

объективная характеристика, чем точка

безубыточности. Например, точки

безубыточности маленького магазина и

большого супермаркета могут отличаться

в тысячи раз, и только запас прочности

покажет какое из предприятий более

устойчиво.

Введем обозначения: TR — общий доход (выручка от продаж),

Тбд — точка безубыточности в денежном исчислении,

Тбн — точка безубыточности в натуральном исчислении.

Формула расчета точки безубыточности в денежном исчислении:

Тбд = TR*FC/(TR — VC)

Формула расчета точки безубыточности в натуральном исчислении (в штуках продукции или товара):

Тбн = FC / (P — AVC)

Формула расчета запаса прочности в денежном исчислении:

ЗПд = (TR -Тбд )/TR * 100%

Формула расчета запаса прочности в натуральном исчислении:

ЗПн = (Q -Тбн )/Q * 100%

Точка безубыточности и запас прочности

– критерий оценки эффективности

деятельности компании. Если компания

не может достичь точки безубыточности,

то с точки зрения рынка она неэффективна.

Однако для вынесения «окончательного

приговора» убыточной компании необходимо

провести большую работу по детальному

исследованию структуры издержек фирмы.

Если компания

не может достичь точки безубыточности,

то с точки зрения рынка она неэффективна.

Однако для вынесения «окончательного

приговора» убыточной компании необходимо

провести большую работу по детальному

исследованию структуры издержек фирмы.

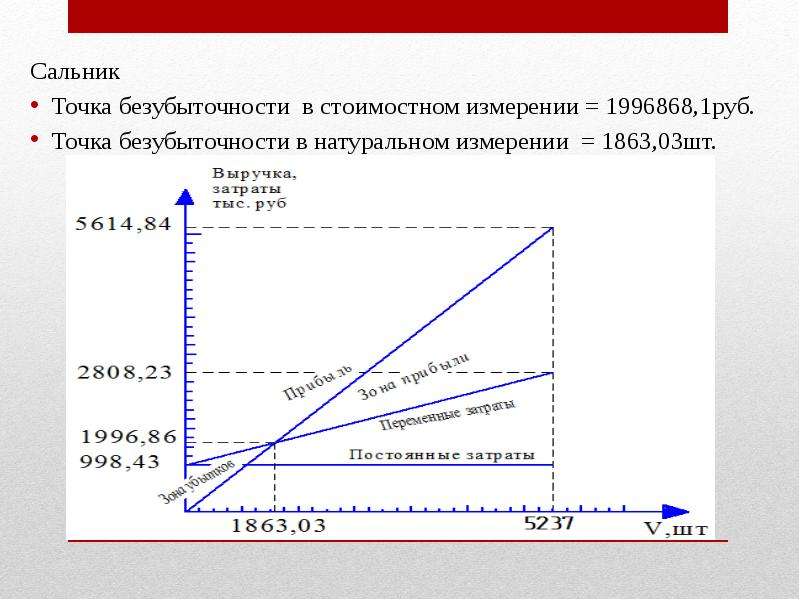

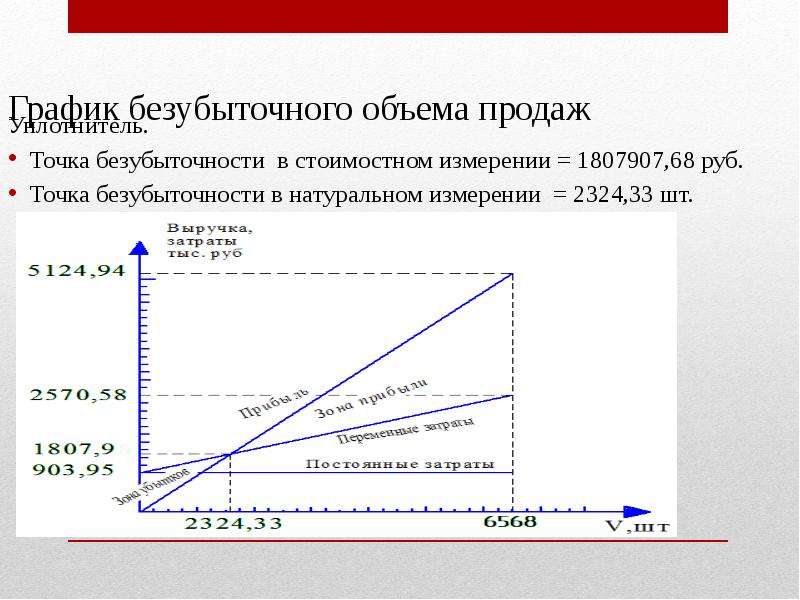

Рисунок 8 График точки безубыточности (порога рентабельности)

Задачи для решения на лекции

Менеджер компании рассматривает проблему производства нового вида продукции. Ожидается, что она будет иметь большой спрос. Предполагается, что расходы на производство единицы продукции (при определенном интервале объемов выпуска)будут следующие: прямые материальные затраты — $18.50; прямые трудовые затраты — $4.25; вспомогательные материалы — $1.10; коммерческие расходы — $2.80; прочие расходы — $1.95. Также предполагается, что за год амортизация зданий и оборудования обойдется в $36000; расходы на рекламу составят $45000; прочие постоянные расходы — $11400.

Компания планирует продавать

продукцию по цене $55.00.

Компания планирует продавать

продукцию по цене $55.00.

Требуется:

Вывести функции издержек и рассчитать: TC, FC, VC.

Рассчитать TR,ATR, Пр при этом же объеме продаж.

Рассчитать (применяя понятие точка безубыточности)

объем продукции, который должна продать компания, чтобы достичь порога рентабельности;

сумму выручки, которую она получит при этом;

Q | FC | VC | TC | AFC | AVC | ATC | P | TR | Пр |

0 | 92 400 | 55 | |||||||

1000 | 92 400 | 55 | |||||||

2000 | 92 400 | 55 | |||||||

3000 | 92 400 | 85 800 | 178 200 | 30,8 | 28,6 | 59,4 | 55 | 165 000 | |

4000 | 92 400 | 114 400 | 206 800 | 23,1 | 28,6 | 51,7 | 55 | 220 000 | |

5000 | 92 400 | 143 000 | 235 400 | 18,5 | 28,6 | 47,1 | 55 | 275 000 |

2. Издержки производства продукции

заданы в таблице.

Издержки производства продукции

заданы в таблице.

Динамика общих, средних и предельных издержек отдельной фирмы в краткосрочном периоде. | ||||||||||||

Q | FC | VC | TC | AFC | AVC | ATC | MC | TR | MR | Пр | ||

0 | 150 | 0 | ||||||||||

1 | 90 | |||||||||||

2 | 170 | |||||||||||

3 | 240 | |||||||||||

4 | 300 | |||||||||||

5 | 370 | |||||||||||

6 | 450 | 600 | 25 | 75 | 100 | 80 | 786 | 131 | 186 | |||

7 | 540 | 690 | 21,4 | 77,1 | 98,5 | 90 | 917 | 131 | 227 | |||

8 | 650 | 800 | 18,8 | 81,3 | 100,1 | 110 | 1048 | 131 | 248 | |||

9 | 780 | 930 | 16,7 | 86,7 | 103,4 | 130 | 1179 | 131 | 249 | |||

10 | 930 | 1080 | 15 | 93 | 108 | 150 | 1310 | 131 | 230 | |||

Требуется

— рассчитать издержки при

объеме производства продукции: TC,

FC,

VC,

ATC,

AVC,

AFC;

MC.

— построить графики ATC, AVC, AFC; MC.

— Определить минимальные AVC, ATC. Сравнить с МС.

— рассчитать TR, MR, Пр, если цена продукции составляет 131 руб за единицу.

— подтвердить правило максимизации прибыли при MR=MC.

14

Точка безубыточности: понятие, формула, как рассчитать

Когда кто-либо прикидывает перспективы инвестирования в тот или иной бизнес, то подсчеты обычно осуществляются, во-первых, в уме, а во-вторых, грубо, то есть, в целом. И первый вопрос, который требует ответа, – это точка окупаемости.

Как правило, под ней подразумевается тот момент времени, когда организованное производство (или, к примеру, предприятие в сфере торговли или услуг) приносит, наконец, в совокупности объем прибыли, равный сумме инвестиций, в него вложенных.

Однако понятие окупаемости радикальным образом отличается от термина безубыточности, и в рамках настоящей статьи представляется крайне интересным провести разграничение этих двух смыслов, а также максимально подробно описать показатель точки безубыточности, как фундаментальной характеристики всего бизнеса в целом. Итак, точка безубыточности – что это такое?

Итак, точка безубыточности – что это такое?

Порог безубыточности и показатель окупаемости: сходства и различия

С окупаемостью, действительно, все намного проще. Суммируем все те дивиденды, которые мы получаем от нашего бизнеса за определенный период, сравниваем полученное значение с объемом вложений, и как только первая сумма оказывается равной второй, наступает окупаемость. Ведь дивиденды, по сути, – это и есть распределение чистой прибыли, так что если инвестиционные средства на старт и развитие бизнеса брались в долг без привязки к балансу самого создаваемого предприятия, то гасить эти кредиты собственникам бизнеса придется именно из дивидендных выплат.

Но и здесь присутствуют определенные «подводные камни». Дело во временной стоимости денежных потоков. Между моментом совершения инвестиций и получением дивидендов обычно проходит не один месяц, а то и год. Более того, сам инвестиционный процесс может быть разнесен во времени, и то же самое можно сказать о распределении чистой прибыли, то есть, о получении дивидендов. Верно ли при этом сравнивать суммы затрат и поступлений по их абсолютным значениям? Нет, и в мире финансов присутствует понятие приведенной стоимости, которое как раз и учитывает фактор времени. На нем стоит остановиться подробнее.

Верно ли при этом сравнивать суммы затрат и поступлений по их абсолютным значениям? Нет, и в мире финансов присутствует понятие приведенной стоимости, которое как раз и учитывает фактор времени. На нем стоит остановиться подробнее.

Альтернативная и чистая приведенная стоимости

Кто-то говорит словами С.Я.Маршака: «За время пути собака могла подрасти», кто-то выражается по-иному, но суть понятия приведенной стоимости одна – один рубль сегодня не равен одному рублю завтра. Почему? Да, хотя бы, просто потому, что вложив этот самый рубль в какое-нибудь предприятие или банк сегодня, завтра на него уже «накапают» дивиденды. Утверждение весьма упрощено, то есть, начисление в реальной жизни произойдет не на следующий день, да и вложить придется не один рубль, но полученные в результате дивиденды все равно можно будет пересчитать на тот самый 1 рубль за условные сутки.

С этим принципом вряд ли кто-то будет спорить, потому что многие сами осуществляли депозитные вложения в каком-нибудь банке. Но также это означает, что если вы сделали какие-то инвестиции в реальный бизнес, то принимать эту сумму к учету для сравнения ее с агрегированным полученным доходом можно лишь после соответствующего наращения или же после дисконтирования потоков полученной прибыли (что намного менее удобно). То есть следует привести все суммы, как потраченные, так и полученные в качестве дивидендов, к единой временной точке. И вопрос задачи формируется следующим образом: в какой момент времени чистые приведенные суммы расходов по проекту уравняются с чистым приведенным совокупным значением полученного дохода?

Но также это означает, что если вы сделали какие-то инвестиции в реальный бизнес, то принимать эту сумму к учету для сравнения ее с агрегированным полученным доходом можно лишь после соответствующего наращения или же после дисконтирования потоков полученной прибыли (что намного менее удобно). То есть следует привести все суммы, как потраченные, так и полученные в качестве дивидендов, к единой временной точке. И вопрос задачи формируется следующим образом: в какой момент времени чистые приведенные суммы расходов по проекту уравняются с чистым приведенным совокупным значением полученного дохода?

Процент приведенной стоимости

Теперь нужно разобраться с процентом – тем самым, который определяет стоимость «рубля завтра». Казалось бы, вопрос этот исключительно субъективный – действительно, банки сейчас воюют между собой, снижая процент кредитования ниже 20% годовых, а для МФО нормой является ростовщическая ставка в 1-1,5%… в сутки (что составляет от 365% до 550% годовых). Тем не менее, здесь существует вполне объективная оценка – рыночная. В общем случае принято брать в качестве альтернативной ставки норму процента по внутреннему госдолгу – государственным облигациям (федеральным). В теории считается, что норма риска по ним равна 0 (хоть в жизни это и не так – достаточно вспомнить дефолт 1998 года). Также это означает, что по данным вложениям будет самый низкий процент, который только возможен в стране.

В общем случае принято брать в качестве альтернативной ставки норму процента по внутреннему госдолгу – государственным облигациям (федеральным). В теории считается, что норма риска по ним равна 0 (хоть в жизни это и не так – достаточно вспомнить дефолт 1998 года). Также это означает, что по данным вложениям будет самый низкий процент, который только возможен в стране.

Логика здесь проста: чем больше потенциальный риск потерь, тем больше должен быть процент доходности. И наоборот.

Принимая в качестве альтернативной ставку по безрисковым вложениям, исповедуется следующая логика: ОК, на предпринимаемом проекте мы зарабатываем такую-то доходность относительно нуля. А сколько мы заработаем, если всю инвестиционную сумму мы вложим не в наш заведомо рисковый проект, а в безрисковые активы (государственные облигации)? В итоге имеем 2 вывода:

- Реальная доходность проекта тогда существенно сокращается, ведь правильно будет вычесть из нее доходность альтернативную, а не сравнивать ее с нулем.

В течение 1996-98 годов в РФ наблюдался эффект «пылесоса», когда деньги методично высасывались из реального сектора, вплоть до образования общенационального кризиса неплатежей. Просто ставки по гособлигациям (ГКО и ОФЗ) перманентно росли и демонстрировали такие значения, что даже с учетом инфляции никаким предприятиям реального сектора экономики было за ними не угнаться. В итоге в стране выгодной становилась только одна отрасль – обслуживание государственного долга.

- Высчитывать чистую приведенную стоимость в общем случае нужно именно относительно процентной ставки по государственному внутреннему долгу.

Впрочем, последнее утверждение справедливо лишь для общего случая, когда нет никаких других, более реальных альтернативных способов осуществить вложения. Если же таковые существуют, то стоит принимать к расчету доходность именно по ним.

Формула расчета приведенной стоимости

Приведение сумм, потраченных или полученных в любом периоде к любой выбранной дате, осуществляется по формуле сложных процентов. Вообще, в экономике «рулит» исключительно сложный процент, то есть, процент, начисляемый в последующем периоде на базовую сумму, на которую уже начислен процент в периоде предыдущем.

Вообще, в экономике «рулит» исключительно сложный процент, то есть, процент, начисляемый в последующем периоде на базовую сумму, на которую уже начислен процент в периоде предыдущем.

Семантика такого подхода базируется на том, что все экономические субъекты всегда используют абсолютно все находящиеся в их распоряжении ресурсы (и в первую очередь, временные) для максимизации своего дохода или прибыли. А значит, вполне резонно утверждать, что получаемую прибыль предприятие или банк, или вообще какой угодно другой экономический субъект, сразу же пустит в оборот для реализации еще больших результатов (то есть, для получения еще большей прибыли). И спорить здесь можно лишь о периоде капитализации, то есть, о периоде начисления процентов – в общем случае принимается период, равный 1 году (или 365 дням при точном исчислении). Итак, величина любого финансового значения (траты или дохода) в будущем, относительно сегодняшней даты или же на сегодняшний день относительно момента времени в прошлом, определяется по формуле:

M × (1 + k) ^ t

где:

- М – первоначальная сумма, нуждающаяся в приведении;

- k – взятая за ориентир норма альтернативной ставки процента;

- t – количество периодов капитализации.

Касательно последней величины следует отметить, что она не обязательно должна относиться к натуральным числам. И если периодом капитализации является, к примеру, 1 год, то показатель t рассчитывается, как Т/365 (где Т – это общее количество дней, в течение которых происходило наращение стоимости первоначальной суммы).

Это подход научный. В реальной жизни трудно представить, что например, банк будет выплачивать сложные проценты за неполный период капитализации. Однако считать все равно нужно корректно.

Формула расчета точки окупаемости

И наконец, переходим уже непосредственно к расчету точки окупаемости. Еще раз: точка окупаемости любого проекта – это тот момент времени, когда приведенная стоимость суммарных инвестиционных расходов по нему сравняется с приведенной стоимостью дивидендных выплат (или же чистой прибыли, если эта прибыль контролируется собственником бизнеса полностью). То есть:

∑ I × (1 + k) ^ t1 = ∑ E × (1 + k) ^ t2

где:

- I – суммируемые величины осуществленных инвестиций;

- E – суммируемые величины получаемых дивидендов;

- k – взятая за ориентир норма альтернативной ставки процента;

- t1 – количество периодов капитализации по инвестициям;

- t2 – количество периодов капитализации по дивидендам (при этом очевидно, что t1 > t2).

Какие из указанных величин в нашем случае являются параметрами (то есть, постоянными)?

- I – вне всякого сомнения, ведь эти расходы уже понесены.

- E – тоже да. Ведь в задаче спрашивается, когда именно наступит окупаемость. Это значит, что, во-первых, она еще не наступила, а во-вторых, что присутствует некая финансовая рента (дивидендная), исходя из которой мы можем рассчитывать, что окупаемость проекта наступит в будущем. То есть, это тоже параметры, просто, прогнозные.

- k – это постоянная величина, которая берется и для доходов, и для расходов.

- t1 и t2 – а вот это как раз нам и нужно выяснить.

Данное уравнение с двумя неизвестными можно представить в виде графиков двух логарифмических функций относительно t1 и t2 соответственно. Их равенство означает пересечение линий. Данные графики легко строятся с помощью ресурсов, встроенных в Excel, и таким образом, точка окупаемости определяется автоматически.

Как рассчитать точку безубыточности

Что же касается точки безубыточности, то это совершенно иная история. Следует начать с того, что это не совсем математическая категория, и как таковой формулы расчета точки безубыточности просто не существует. И вообще, точка безубыточности – это, скорей, макроэкономическое понятие. Впрочем, и здесь присутствуют количественные оценки.

Самым ярким примером является производство часов. Наиболее развиты данные индустрии в Швейцарии и в Южной Корее. Однако именно предприятия, располагающиеся в Швейцарии, предлагают покупателям продукцию более высокого качества по более низкой цене. Почему же часы Южной Кореи, славящейся высокой подушной производительностью, не имеют возможности составить конкуренции Швейцарским изделиям? Неужели же дело в каких-то секретах технологии? И как это вообще связано с точкой безубыточности.

Все дело в капитализационном накоплении. Производственные мощности любого высокотехнологичного производства стоят очень дорого. И представлять инвестиционный процесс в виде какого-то первоначального разового вложения было бы в корне неправильно. Часовые производства создаются не просто годами, а целыми десятилетиями:

И представлять инвестиционный процесс в виде какого-то первоначального разового вложения было бы в корне неправильно. Часовые производства создаются не просто годами, а целыми десятилетиями:

- закупаются и многократно усовершенствуются различные звенья технологии и оборудования;

- готовятся кадры;

- расширяется сбытовая сеть и инструментарий продвижения и стимулирования продаж.

Однако интенсивность вложений на каждом этапе различна. Люди не просто хотят покупать дешевые и менее качественные часы или же продукцию лакшери – они рассчитывают на определенное соотношение цены и качества, и эта «лесенка» имеет дискретный характер. И продвигаясь по ней по своим технологическим возможностям (то есть, формируя предложение, соответствующее очередному, более выгодному соотношению цена/качество), производители не только свою выручку изменяют, но и прибыль. Однако, если выручка, как правило, всегда только растет, то вот норма прибыли вполне может и сокращаться. И сокращаться в разы, если не уходить к отрицательным значениям.

Никакое предприятие не станет в течение длительного времени продавать свою продукцию себе в убыток, однако, исправлять ситуацию, маневрируя отпускной ценой, как правило, тоже нет никакой возможности. Равно как и весьма сложно изменить объемы предложения, ведь здесь правит его величество конкурентный рынок со своими потребностями. Отсюда анализ точки безубыточности в рассматриваемой отрасли сводится к определению той самой «дискретной лесенки», то есть, возможному набору рыночных ниш, которые мог бы занять производитель с учетом необходимой динамики инвестирования (диктуемой необходимостью совершенствовать производство).

Швейцарские часовые производства существуют и успешно работают уже целые столетия, в то время как Южная Корея вышла на данный рынок только после Второй мировой войны. У Южной Кореи еще не произошло должного накопления фондов и технологий для того, чтобы производить часы того же качества, что и Швейцария. В то же время последняя уже имеет возможность масштабировать производство, и дополнительно снижать себестоимость за счет экономии на масштабе.

Резюме

Итак, под точкой безубыточности зачастую понимают момент окупаемости предприятия (после чего, видимо, с бизнесом будет не так жалко расставаться, если такая мотивация вообще уместна). Такое понимание вполне допустимо, однако производя расчет, следует помнить о необходимости приводить все инвестиционные потоки (как расходные, так и дивидендные) к одному и тому же временному моменту в будущем. В противном случае расчеты будут априори неверны.

Но если под точкой безубыточности понимается фундаментальное состояние предприятия, при котором оно способно приносить максимальную прибыль, то для определения этого состояния требуется доскональный и как можно более подробный анализ рыночных ниш, присутствующих в отрасли. Для каждой сферы такое положение определяется исключительно индивидуально, но что самое неприятное – определение доступных ниш, соответствующих совокупной безубыточности предприятия (с учетом необходимости сохранения выбранных темпов инвестирования), крайне трудно описать языком цифр. Это не точная наука.

Это не точная наука.

Что такое точка безубыточности? — Определение | Значение

Определение: Точка безубыточности — это уровень производства, при котором общие доходы равны общим расходам. Другими словами, точка безубыточности — это когда компания производит ту же сумму доходов, что и расходы, либо во время производственного процесса, либо за отчетный период. Поскольку выручка равна расходам, чистая прибыль за период будет равна нулю.

Компания не потеряла денег в течение периода, но и не получила никаких доходов.Он просто окупился.

Пример

Концепция безубыточности находит универсальное применение во всех компаниях в любой отрасли, независимо от того, большие они или маленькие. Поскольку она настолько широко распространена, формула безубыточности может быть представлена множеством различных способов.

Руководители производства обычно обращают внимание на количество единиц, необходимое для возмещения их производственных затрат. Это чаще всего называется точкой безубыточности в единицах. Он рассчитывает количество единиц, которые необходимо произвести и продать за период, чтобы заработать достаточно денег для покрытия постоянных и переменных затрат.Точка безубыточности в уравнении единиц рассчитывается путем деления постоянных затрат на маржу вклада на единицу.

Это чаще всего называется точкой безубыточности в единицах. Он рассчитывает количество единиц, которые необходимо произвести и продать за период, чтобы заработать достаточно денег для покрытия постоянных и переменных затрат.Точка безубыточности в уравнении единиц рассчитывается путем деления постоянных затрат на маржу вклада на единицу.

Руководство высшего уровня может иметь тенденцию сосредотачиваться на фактических долларах продаж, а не на количестве единиц, необходимых для возмещения затрат. Формула точки безубыточности в долларах рассчитывается путем деления постоянных затрат на коэффициент маржи вклада за период.

Что означает точка безубыточности?

Оба этих показателя являются ключевыми концепциями для менеджмента в любой отрасли.Розничные торговцы могут использовать его, чтобы узнать, сколько продуктов они должны продать, чтобы покрыть свои минимальные затраты. Производители могут рассчитать количество продукта, которое должно быть произведено и продано за период.

Расчет безубыточности также дает руководству надежду на будущее. Например, если компания выйдет на уровень безубыточности в июле, остальные операции в течение года будут приносить чистую прибыль.

Как рассчитать BEP и применить его к своему бизнесу

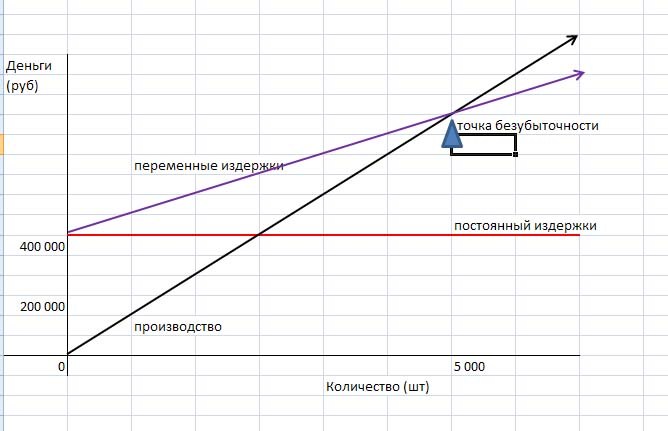

Когда я выйду на уровень безубыточности? Это один из самых важных вопросов, на который вам нужно ответить, когда вы начинаете бизнес.Вот почему так важно провести анализ безубыточности, который поможет вам определить постоянные затраты (например, арендную плату) и переменные затраты (например, материалы), чтобы вы могли правильно установить цены и спрогнозировать, когда ваш бизнес станет прибыльным.

Центральное место в анализе безубыточности занимает концепция точки безубыточности (BEP).

Система, которая растет вместе с вашим бизнесом.

Мы с вами от Square One до любого следующего.

Какова точка безубыточности для бизнеса?

Точка безубыточности бизнеса — это этап, на котором выручка равна затратам. После того, как вы определите это число, вам следует внимательно посмотреть на все свои затраты — от аренды до рабочей силы и материалов, — а также на структуру цен.

После того, как вы определите это число, вам следует внимательно посмотреть на все свои затраты — от аренды до рабочей силы и материалов, — а также на структуру цен.

Затем задайте себе следующие вопросы: ваши цены слишком низкие или ваши затраты слишком высоки, чтобы достичь точки безубыточности в разумные сроки? Насколько устойчив ваш бизнес?

Расчет точки безубыточности

Есть несколько основных формул для определения точки безубыточности бизнеса. Один основан на количестве проданных единиц продукта, а другой основан на

пунктах в долларах продаж.

Чтобы рассчитать точку безубыточности на основе единиц: Разделите постоянные затраты на выручку на единицу минус переменные затраты на единицу. Фиксированные затраты — это те, которые не меняются независимо от количества проданных единиц. Выручка — это цена, по которой вы продаете продукт, за вычетом переменных затрат, таких как оплата труда и материалов.

Точка безубыточности (единицы) = фиксированные затраты ÷ (выручка на единицу — переменная стоимость на единицу)

При определении точки безубыточности на основе долларов продаж: Разделите постоянные затраты на маржу вклада.

Маржа вклада определяется путем вычитания переменных затрат из цены продукта. Эта сумма затем используется для покрытия постоянных затрат.

Маржа вклада определяется путем вычитания переменных затрат из цены продукта. Эта сумма затем используется для покрытия постоянных затрат.Точка безубыточности (в долларах продаж) = фиксированные затраты ÷ маржа вклада

Маржа вклада = Цена продукта — переменные затраты

Чтобы лучше понять, что все это означает, давайте более подробно рассмотрим компоненты формулы.

- Постоянные затраты: Как отмечалось выше, на постоянные затраты не влияет количество проданных товаров, например арендная плата за витрины или производственные помещения, компьютеры и программное обеспечение.Постоянные затраты также включают плату за такие услуги, как графический дизайн, рекламу и связи с общественностью.

- Маржа вклада: Маржа вклада рассчитывается путем вычитания переменных затрат на товар из цены продажи. Итак, если вы продаете продукт за 100 долларов, а стоимость материалов и рабочей силы составляет 40 долларов, то маржа вклада составляет 60 долларов.

Эти 60 долларов затем используются для покрытия постоянных затрат, и, если после этого остаются деньги, это ваша чистая прибыль.

Эти 60 долларов затем используются для покрытия постоянных затрат, и, если после этого остаются деньги, это ваша чистая прибыль. - Коэффициент маржи вклада: Эта цифра, обычно выражаемая в процентах, рассчитывается путем вычитания ваших постоянных затрат из маржи вашего вклада.Отсюда вы можете определить, что вам нужно сделать, чтобы добиться безубыточности, например, сократить производственные затраты или повысить цены.

- Прибыль, полученная после вашего безубыточного дохода: Когда объем продаж сравняется с вашими постоянными и переменными затратами, вы достигли точки безубыточности, и компания сообщит о чистой прибыли или убытке в размере 0 долларов. Любые продажи сверх этой точки увеличивают вашу чистую прибыль.

Как использовать анализ безубыточности

Анализ безубыточности позволяет определить точку безубыточности.Но на этом ваши расчеты не заканчиваются. Как только вы подсчитаете, вы можете обнаружить, что вам нужно продать намного больше продуктов, чем вы предполагали, чтобы окупиться.

На этом этапе вам нужно спросить себя, реалистичен ли ваш текущий план, или вам нужно поднять цены, найти способ сократить расходы или и то, и другое. Вы также должны подумать, будут ли ваши продукты иметь успех на рынке. Просто потому, что анализ безубыточности определяет количество продуктов, которые вам нужно продать, нет гарантии, что они будут продаваться.

В идеале, вам следует провести этот анализ до того, как вы начнете бизнес, чтобы иметь хорошее представление о связанных с этим рисках. Другими словами, вы должны выяснить, стоит ли это того. Существующие предприятия должны провести этот анализ перед запуском нового продукта или услуги, чтобы определить, стоит ли потенциальная прибыль затрат на запуск.

Анализ безубыточности полезен не только для планирования стартапа. Вот несколько способов, которыми компании могут использовать его в своей повседневной деятельности и планировании.

- Цены: Если ваш анализ показывает, что ваша текущая цена слишком низкая, чтобы позволить вам выйти на уровень безубыточности в желаемый период времени, вы можете поднять стоимость товара.

Не забудьте проверить стоимость сопоставимых товаров, чтобы не вывести себя из рыночной цены.

Не забудьте проверить стоимость сопоставимых товаров, чтобы не вывести себя из рыночной цены. - Материалы: Являются ли затраты на материалы и рабочую силу неустойчивыми? Узнайте, как можно поддерживать желаемый уровень качества при одновременном снижении затрат.

- Новые продукты: Прежде чем запускать новый продукт, примите во внимание как новые переменные, так и фиксированные затраты, такие как плата за дизайн и продвижение.

- Планирование: Когда вы точно знаете, сколько вам нужно заработать, легче ставить долгосрочные цели. Например, если вы хотите расширить свой бизнес и переехать в более просторное помещение с более высокой арендной платой, вы можете определить, сколько еще вам нужно продать, чтобы покрыть новые постоянные расходы.

- Цели: Если вы знаете, сколько единиц вам нужно продать или сколько денег нужно заработать, чтобы окупиться, это может послужить мощным мотивационным инструментом для вас и вашей команды.

Определение точки безубыточности | Формула и пример

Точка безубыточности

Точка безубыточности Определение

Точка безубыточности — это точка продаж, в которой нет прибыли или убытка.Проще говоря, это уровень продаж, при котором продажи в точности равны его расходам. Анализ безубыточности предполагает, что существует два типа затрат; фиксированные и переменные. Продажи безубыточности покрывают только переменные и постоянные затраты. Продажи за вычетом переменных затрат называются «маржой вклада», которая покрывает постоянные затраты и, конечно, прибыль. Но в точке безубыточности взнос покрывает только фиксированные затраты. Следующее утверждение объясняет состояние безубыточности.

Продажи — переменная стоимость = фиксированная стоимость или

Маржа вклада = фиксированная стоимость

Формула точки безубыточности

Поскольку точка безубыточности — это уровень продаж, поэтому он может быть как в единицах, так и в долларах . Однако формулы для обоих немного отличаются.

Однако формулы для обоих немного отличаются.

Пример точки безубыточности

Г-н Бейк управляет пекарней, продавая хлеб по 5 долларов за штуку, а испечь каждый хлеб стоит 2 доллара. Единственная фиксированная стоимость пекарни — аренда магазина, которая составляет 2100 долларов в месяц. Теперь точка безубыточности решит, сколько хлеба должен продать мистер Бейк, чтобы покрыть все свои расходы.

Вот несколько основных расчетов, которые требуются по формуле:

Маржа взноса на единицу = CM = SP — VC = 5 долларов США — 2 доллара США = 3 доллара США за хлеб

Коэффициент маржи вклада = CM / SP = 3 доллара США / 5 долларов США = 60%

Есть еще один способ узнать продажи безубыточности, если вы уже знаете количество единиц, необходимое для безубыточности.

Точка безубыточности в долларах продаж = Единицы безубыточности x SP = 700 x 5 долларов = 3500 долларов

Доказательство

Чтобы понять концепцию точки безубыточности более подробно, вот доказательство того, что продавая там 700 хлеба пекарне не будет ни прибыли, ни убытков.

Поиск

Анализ точки безубыточности и маржи вклада

Анализ точки безубыточности и маржи вклада, также известный как анализ затрат-объема-прибыли (CVP), помогает менеджерам выполнять множество полезных анализов.Он касается того, как изменяются прибыль и затраты при изменении объема. В частности, он рассматривает влияние на прибыль изменений таких факторов, как переменные затраты, постоянные затраты, отпускные цены, объем и ассортимент проданных продуктов. Изучая взаимосвязь затрат, продаж и чистой прибыли, руководство может лучше справляться со многими решениями по планированию. Анализ безубыточности определяет безубыточность продаж. Точка безубыточности — точка финансового пересечения, когда выручка точно соответствует затратам — не отображается в корпоративных отчетах о прибылях и убытках, но менеджеры считают ее чрезвычайно полезной мерой во многих отношениях .

В этом посте я собираюсь подробно продемонстрировать различные точки безубыточности и анализ маржи вклада с множеством примеров. Речь идет не только о точке безубыточности, формуле и расчетах маржи вклада, но и о концепции и налоговом эффекте . Наслаждайтесь!

Вопросы, ответы на которые дает анализ безубыточности и маржи вклада

Анализ безубыточности и маржи вклада пытается ответить на эти пять вопросов :

- Какой объем продаж необходим для выхода на безубыточность?

- Какой объем продаж необходим для получения желаемой прибыли?

- Какую прибыль можно ожидать от данного объема продаж?

- Как изменения продажной цены, переменных затрат, постоянных затрат и выпуска повлияют на прибыль?

- Как изменение ассортимента проданных товаров повлияет на размер безубыточности, целевой доход и потенциал прибыли?

Отчет о прибылях и убытках

Традиционный отчет о прибылях и убытках для внешней отчетности показывает функциональную классификацию затрат, то есть производственные затраты в сравнении с непроизводственными расходами (или операционными расходами). В альтернативном формате отчета о прибылях и убытках, известном как отчет о прибылях и убытках, затраты упорядочиваются по поведению, а не по функциям. Он показывает взаимосвязь переменных затрат и постоянных затрат, с которыми связана данная статья затрат, независимо от функций .

В альтернативном формате отчета о прибылях и убытках, известном как отчет о прибылях и убытках, затраты упорядочиваются по поведению, а не по функциям. Он показывает взаимосвязь переменных затрат и постоянных затрат, с которыми связана данная статья затрат, независимо от функций .

Метод взносов при определении дохода предоставляет данные, которые полезны для управленческого планирования и принятия решений . В заявлении подчеркивается концепция маржи вклада, которая представляет собой разницу между продажами и переменными затратами.Традиционный формат подчеркивает концепцию валовой прибыли, которая представляет собой разницу между продажами и стоимостью проданных товаров.

Эти две концепции независимы и не имеют ничего общего друг с другом. Валовая прибыль доступна для покрытия непроизводственных расходов, тогда как маржа вклада доступна для покрытия постоянных затрат . Сравнение проводится между традиционным форматом и форматом вкладов ниже :

Маржа взноса [концепция — формула — примеры]

Для точного анализа безубыточности и маржи вклада необходимо различать затраты как переменные или фиксированные. Смешанные затраты необходимо разделить на переменные и постоянные компоненты .

Смешанные затраты необходимо разделить на переменные и постоянные компоненты .

Чтобы вычислить точку безубыточности и выполнить различные анализы безубыточности и маржи вклада, обратите внимание на следующие важные концепции:

Маржа взноса (CM) . Маржа вклада — это превышение продаж (S) над переменными затратами (VC) продукта или услуги. Это сумма денег, доступная для покрытия постоянных затрат (FC) и получения прибыли. Условно CM = S — VC.

Блок CM . Единица CM — это превышение цены продажи единицы (p) над переменными издержками единицы (v). Условно, единица CM = p — v.

Соотношение CM . Коэффициент CM — это маржа вклада в виде процента от продаж, то есть:

.Соотношение CM = CM / S = [S-VC] / s = 1- [VC / S]

Коэффициент CM также можно вычислить с использованием данных на единицу :

Соотношение CM = Единица CM / p = [p-v] / p = 1- [v / p]

Примечание : коэффициент CM равен 1 минус коэффициент переменных затрат. Например, если на переменные затраты приходится 70 процентов цены, коэффициент CM составляет 30 процентов.

Например, если на переменные затраты приходится 70 процентов цены, коэффициент CM составляет 30 процентов.

Пример 1

Чтобы проиллюстрировать различные концепции CM, рассмотрим эти данные :

Из перечисленных данных рассчитываются CM, единица CM и отношение CM как :

. CM = S — VC = 37 500 долл. США — 15 000 долл. США = 22 500 долл. США

Единица измерения CM = pv = 25 долл. США — 10 долл. США = 15 долл. США

Соотношение CM = CM / S = 22 500 долл. США / 37 500 долл. США = 60% 0 или единица CM / p = 15 долл. США / 25 долларов = 0.6 = 60%

Анализ точки безубыточности

Точка безубыточности представляет уровень выручки от продаж, равный сумме переменных и постоянных затрат для данного объема выпуска при определенной степени использования производственных мощностей. Например, можно спросить уровень безубыточности (или уровень вакантности) для отеля или уровень безубыточности для авиалайнера .

Как правило, чем ниже точка безубыточности, тем выше прибыль и меньше операционный риск при прочих равных условиях.Точка безубыточности также дает нефинансовым менеджерам представление о планировании прибыли .

Точка безубыточности может быть вычислена по формулам :

Точка безубыточности в единицах = Фиксированные затраты на единицу CM

Точка безубыточности в долларах = Отношение фиксированных затрат / CM

Используя те же данные, что и в Примере 1, где единица CM = 25 $ — 10 $ = 15 $ и соотношение CM = 60%, получаем :

Точка безубыточности в единицах = 15 000 долларов США / 15 долларов США = 1000 единиц

Точка безубыточности в долларах = 15 000 долларов США / 0.6 = 25 000 долл. США

Или, как вариант:

1000 единиц x 25 долларов = 25 000 долларов

Определение целевого объема доходов

Помимо определения точки безубыточности, анализ безубыточности и маржи вклада определяет объем продаж, необходимый для достижения определенного уровня дохода или целевой чистой прибыли .

Формула :

Целевой объем дохода = [Фиксированные затраты + целевой доход] / Единица CM

Пример 3

Используя те же данные, что и в примере 1, предположим, что магазин Lie Dharma Store желает получить целевой доход в размере 15 000 долларов до вычета налогов .

Тогда целевой объем дохода будет:

(15 000 долларов США + 15 000 долларов США) / (25 — 10 долларов США) = 30 000 долларов США / 15 долларов США = 2 000 единиц

Влияние налогов на прибыль

Если целевой доход дается после налогообложения, формула целевого объема дохода принимает вид :

Целевой объем дохода = [Постоянные затраты + (Целевой доход после налогообложения / (1-налоговая ставка)] / Единица CM

Пример 4

Предположим, в примере 1, что магазин Lie Dharma Store хочет получить доход после уплаты налогов в размере 6000 долларов. Ставка налога составляет 40 процентов . Затем:

Ставка налога составляет 40 процентов . Затем:

Целевой объем дохода

= [15 000 долларов США + (6000 долларов США / (1-0,4)] / 15 долларов США

= [15 000 долларов США + 10 000 долларов США] / 15 = 1667 единиц

Запас прочности

Запас прочности — это мера разницы между фактическими продажами и продажами безубыточности. Это сумма, на которую выручка от продаж может упасть до начала убытков, и выражается в процентах от ожидаемых продаж :

Маржа безопасности = Продажи безубыточности / Ожидаемые продажи

Запас прочности используется как мера операционного риска.Чем больше коэффициент, тем безопаснее ситуация, так как меньше риск достижения точки безубыточности .

Пример 5

Предположим, что магазин Lie Dharma Store прогнозирует объем продаж в размере 35 000 долларов при уровне безубыточности в 25 000 долларов. Прогнозируемый запас прочности:

Прогнозируемый запас прочности:

[35 000–25 000 долларов] / 35 000 долларов = 28,57 долларов США%

Приложения анализа маржи вклада и анализа «что, если»

Понятия маржи взносов и отчета о прибылях и убытках находят множество применений в планировании прибыли и принятии краткосрочных решений .Многие сценарии « что-если » можно оценить с помощью их в качестве инструментов планирования, особенно с использованием программы электронных таблиц. Некоторые приложения проиллюстрированы в примерах с 6 по 10 с использованием тех же данных, что и в примере 1.

Пример 6

Вспомните из примера 1, что у магазина Lie Dharma CM 60 процентов и постоянные затраты 15 000 долларов за период. Предположим, что компания ожидает роста продаж на 10 000 долларов в течение следующего периода .

Насколько увеличится доход?

Используя концепции CM, мы можем быстро вычислить влияние изменения продаж на прибыль. Формула для расчета воздействия: :

Формула для расчета воздействия: :

Изменение чистой прибыли = Изменение продаж в долларах x коэффициент CM

Таким образом :

Увеличение чистой прибыли = 10 000 долларов США x 60% = 6000 долларов США

Следовательно, доход увеличится на 6000 долларов при условии, что постоянные затраты не изменятся .

Если нам дано изменение в продажах за единицу, а не в долларах, то формула станет :

Изменение чистой прибыли = Изменение в продажах шт. X Шт. CM

Пример 7

Предположим, магазин ожидает увеличения продаж на 400 единиц .

Насколько увеличится доход?

Из Примера 1 единица CM компании составляет 15 долларов. Опять же, если предположить, что постоянные затраты не изменятся, доход увеличится на 6000 долларов:

Опять же, если предположить, что постоянные затраты не изменятся, доход увеличится на 6000 долларов:

400 единиц x 15 долларов США = 6000 долларов США

Пример 8

Какая чистая прибыль ожидается от продаж в размере 47 500 долларов США?

Ответ — разница между CM и постоянными затратами :

CM: 47 500 долларов США x 60% = 28 500 долларов США

Минус: Постоянные затраты = 15 000 долларов США

Чистая прибыль = 13 500 долларов США

Пример 9

Магазин Lie Dharma рассматривает возможность увеличения рекламного бюджета на 5000 долларов, что увеличит выручку от продаж на 8000 долларов .

Следует ли увеличивать рекламный бюджет?

Ответ — нет, так как увеличение CM меньше увеличения стоимости :

Увеличение CM: 8000 долларов США x 60% = 4800 долларов

Увеличение рекламы = 5000 долларов США

Уменьшение чистой прибыли = (200 долларов США)

Пример 10

Рассмотрим исходные данные. Снова предположим, что магазин Lie Dharma Store в настоящее время продает 1500 единиц за период . В целях увеличения продаж руководство рассматривает возможность снижения цены за единицу продукции на 5 долларов и увеличения рекламного бюджета на 1000 долларов. Если предпринять эти два шага, руководство считает, что объем продаж вырастет на 60% .

Снова предположим, что магазин Lie Dharma Store в настоящее время продает 1500 единиц за период . В целях увеличения продаж руководство рассматривает возможность снижения цены за единицу продукции на 5 долларов и увеличения рекламного бюджета на 1000 долларов. Если предпринять эти два шага, руководство считает, что объем продаж вырастет на 60% .

Следует ли предпринять два шага?

Ответ можно получить, составив сравнительные отчеты о прибылях и убытках в формате взносов :

Анализ структуры продаж

Анализ безубыточности и затрат-объема-прибыли требует некоторых дополнительных вычислений и допущений, когда компания производит и продает более одного продукта.В многопродуктовых фирмах структура продаж является важным фактором при расчете точки безубыточности в целом.

Разные цены продажи и разные переменные затраты приводят к разным соотношениям единиц CM и CM.

В результате точки безубыточности и отношения CVP меняются в зависимости от относительных пропорций проданных продуктов, которые называются совокупностью продаж .

При анализе безубыточности и CVP необходимо заранее определить структуру продаж, а затем вычислить средневзвешенную единицу CM.Также необходимо предположить, что структура продаж не меняется за определенный период.

Формула безубыточности для компании в целом :

Продажи безубыточности в единицах (или в долларах)

= фиксированные затраты / средневзвешенная единица CM [или коэффициент CM]

Пример 11

Предположим, что Putra, Inc. производит наборы столовых приборов из высококачественной древесины и стали. Компания производит роскошный набор столовых приборов и стандартный набор, в котором есть эти единицы CM data :

.

Deluxe Standard

Цена продажи 15 долларов 10

Переменная стоимость за единицу 12 5

Единица CM 3 доллара 5

Структура продаж 60% 40%

(на основе объема продаж)

Постоянные затраты 76 000 долларов

Средневзвешенная единица CM = (3 доллара) (0.6) + (5 долларов) (0,4) = 3,80 доллара. Таким образом, точка безубыточности компании в единицах составляет :

. 76 000 долл. США / 3,80 долл. США = 20 000 единиц

, которое делится таким образом :

Deluxe: 20000 единиц x 60% = 12000 единиц

Standard: 20000 единиц x 40% = 8000 единиц

20000 единиц

Примечание : Альтернативой является создание пакета, содержащего 3 роскошные модели и 2 стандартные модели (соотношение 3: 2).При определении продукта как пакета проблема нескольких продуктов превращается в проблему одного продукта. Затем выполните следующие три шага:

Шаг 1. Вычислить пакет CM

Deluxe Standard

Цена продажи 15 долларов 10

Переменная стоимость за единицу 12 5

Единица CM 3 доллара 5

Объем продаж 3 2

Пакет CM 9 долларов 10

Всего 19 долларов

76000 долларов / 19 долларов за упаковку = 4000 упаковок

Шаг 2.Умножьте это число на соответствующие блоки смешивания

Deluxe: 4000 пакетов x 3 единицы = 12000 единиц

Economy: 4000 пакетов x 2 единицы = 8000 единиц

20000 единиц

Пример 12

Предположим, что Dharma, Inc. является производителем оборудования для отдыха. Он планирует производить и продавать три типа спальных мешков — экономичный, стандартный и рюкзак.Информация на сумках следующая:

Коэффициент CM для Dharma, Inc. составляет 31 000 долл. США / 100 000 долл. США = 31%

Следовательно, точка безубыточности в долларах составляет :

18 600 долларов / 0,31 = 60 000 долларов

, который будет разделен в соотношении 3: 6: 1, чтобы дать нам эти точки безубыточности для отдельных продуктов :

Экономичный: 60 000 долларов США x 30% = 18 000 долларов США

Обычный: 60 000 долларов США x 60% = 36 000 долларов США

Путешественник: 60 000 долларов США x 10% = 6000 долларов США

= 60 000 долларов США

Одно из наиболее важных допущений, лежащих в основе анализа CVP в многопродуктовой фирме, состоит в том, что структура продаж не изменится в течение периода планирования.Но если структура продаж изменится, точка безубыточности также изменится на .

Расчет точек безубыточности опционной стратегии

Это часть 8 учебного пособия по выплате опционов в Excel. В предыдущих частях мы создали электронную таблицу, которая рассчитывает P / L опционной стратегии, рисует диаграммы выплат и рассчитывает максимальную прибыль, максимальный убыток и соотношение риска и прибыли.

В этом разделе мы вычислим точки безубыточности — точные базовые ценовые точки, в которых результат позиции превращается из убытка в прибыль и наоборот.

Мы будем использовать пример позиции железной бабочки со страйками 45/50/50/55 — подробности смотрите на скриншоте ниже. Я специально ввел страйки в довольно необычном порядке, так как мы хотим, чтобы калькулятор работал независимо от порядка шагов, которые вводит пользователь.

Эта конкретная позиция имеет максимальную потенциальную прибыль в размере 1650 долларов США (ячейка L2), максимально возможный убыток в размере 850 долларов США (ячейка L3) и соотношение риска и вознаграждения 1: 1,94 (ячейка L4).

Если вы посмотрите на диаграмму выплат, то увидите, что эта позиция, вероятно, имеет две точки безубыточности: одна где-то около 47, а другая где-то около 53 (это базовые цены, где толстая синяя линия P / L пересекает ноль).Теперь посчитаем точные цифры.

Свойства функции выплаты и точки B / E

Мы снова будем использовать свойства функции выплаты, которые мы обсуждали в части 6. Помните, что прибыль / убыток на момент истечения срока как функция от базовой цены:

- Всегда линейно (без кривых по истечении срока).

- Его направление или наклон можно изменить только при ударах.

Знание этого помогло нам найти максимальную прибыль и максимальный убыток в части 6, а теперь поможет нам найти точки безубыточности.

Определение ключевых базовых ценовых пунктов

Как и в части 6, мы можем определить ряд «важных» или «ключевых» базовых ценовых точек — все страйки, нулевые и бесконечные. Это единственные точки, где может произойти что-то важное (изменение наклона P / L, максимум или минимум).

Между каждой парой смежных ключевых точек функция прибылей и убытков всегда представляет собой прямую линию — постоянную, увеличивающуюся или убывающую. Это также означает, что между каждой парой смежных ключевых точек не может быть более одной точки безубыточности.Всегда либо один B / E, либо нет.

Для стратегии с тремя разными страйками, как в нашем примере — 45/50/55, у нас есть пять ключевых точек:

- Ноль

- 45-я забастовка

- Удар 50 (в нашем случае он есть у двух ног)

- Забастовка 55

- бесконечный

Эти точки делят весь диапазон возможных цен базового актива на четыре «секции».

Определение наличия B / E

Чтобы узнать, есть ли точка безубыточности на конкретном участке между двумя точками, нам нужно только знать, является ли P / L в этих точках положительным или отрицательным.

Если знаки разные (один P / L положительный, а другой отрицательный), линия P / L должна пересечь ноль где-то между двумя точками, и существует безубыточность. Если знаки такие же, то B / E нет. Мы будем использовать эту логику для расчетов в Excel.

Реализация Excel

Мы произведем эти вычисления в нижней части нашего листа, под осью X диаграммы и расчетами максимальной прибыли и убытка. Мы можем скопировать метки столбцов из строки 63 в строку 72.

Хотя мы уже работали с ключевыми моментами в части 6 при вычислении максимальной прибыли и максимального убытка, поэтому мы можем найти их в строках 64-70, теперь нам также нужно отсортировать их от наименьшего к наибольшему (чтобы знать соседние пары ).Поэтому лучше начать наши расчеты с самого начала.

Первая задача — идентифицировать удары и упорядочить их от наименьшего к высшему.

Сначала давайте получим все страйки в строке 73. Мы хотим, чтобы ячейки C73-F73 отображали страйк для конкретной ноги (тот же номер, что и в строке 4 — ячейки ввода страйков), но только если эта конкретная нога используется для текущая стратегия (размер позиции в строке 2 не равен нулю). Для позиций с менее чем четырьмя легами некоторые из четырех столбцов не используются (нулевой размер позиции), но все же могут иметь числа в ячейках ввода страйка (мы не хотим полагаться на то, что пользователь всегда удаляет входные данные страйка, когда не используя конкретный столбец).Мы хотим, чтобы в строке 73 отображался ноль для этих неактивных участков.

Другими словами, мы хотим, чтобы в ячейке C73 отображался первый удар ноги (ячейка C4), если размер позиции (ячейка C2) не равен нулю, и отображался ноль, если размер позиции равен нулю.

Формула в ячейке C73:

= ЕСЛИ (C2 = 0,0, C4)

… используя функцию ЕСЛИ Excel, которая, я уверен, уже знакома.

Убедитесь, что у вас есть относительные ссылки на C2 и C4 (без знаков доллара), и скопируйте формулу на другие ветви — в ячейки D73, E73, F73.

Проверьте это, изменив некоторые размеры позиций в строке 2 на ноль — строка 73 также должна измениться на ноль.

Рейтинг забастовок

В следующем ряду мы ранжируем страйки от низшего к высшему. Мы можем использовать функцию Excel RANK.EQ (RANK в Excel 2007 и ранее). Формула в ячейке C74:

= RANK.EQ (C73, 73 доллара США: 73,1 доллара франка)

… где:

- C73 — это ячейка, которую мы хотим ранжировать (текущий удар по ноге, с относительной ссылкой)

- $ C $ 73: $ F $ 73 — это диапазон всех значений (все отметки с абсолютными ссылками, поскольку диапазон будет одинаковым для всех участков)

- 1 означает, что мы хотим, чтобы ранг повышался (самый низкий страйк получает ранг 1)

Скопируйте формулу в ячейки D74, E74, F74, и вы увидите следующее:

Вы можете видеть, что при наличии повторяющихся значений (в нашем примере отметка 50) RANK.Функция EQ возвращает одинаковый ранг (самый низкий) для всех из них. Но в этом случае мы хотим сделать ранги уникальными (мы хотим, чтобы один из 50 ударов имел ранг 2, а другой — ранг 3) и скорректируем формулу в C74 следующим образом:

= RANK.EQ (C73, $ C73: $ F73,1) + COUNTIF ($ C73: C73, C73) -1

Первая половина такая же. Мы добавили функцию СЧЁТЕСЛИ, которая возвращает количество ячеек в заданном диапазоне ($ C73: C73), которые равны значению во втором параметре (C73).Например, если у вас есть диапазон чисел 10, 30, 20, 30, 10 и вы спросите, сколько раз значение 30 находится в этом диапазоне, функция вернет 2. В этом случае для участка 1 СЧЁТЕСЛИ вернет 1 ( потому что мы спрашиваем, сколько раз значение ячейки C73 находится в ячейке C73, что, конечно же, один раз). Поскольку в конце формулы также стоит -1, результирующий ранг в этом случае не изменится и по-прежнему равен 2.

Убедитесь, что у вас есть знак доллара прямо в части $ C73: C73, и скопируйте формулу из ячейки C73 в ячейки D73, E73, F73.

Вы должны получить ранги 2, 3, 4, 1. Один ранг, который изменился, — это ранг второго удара 50, который увеличился с 2 до 3. Это было сделано функцией СЧЁТЕСЛИ, которая спросила, сколько раз значение 50 находится в ячейках C73 и C74. Это 2 раза, поэтому СЧЁТЕСЛИ возвращает 2. В сочетании с -1 в конце новый рейтинг выше на 1 по сравнению с рангами, которые у нас были без СЧЁТЕСЛИ ранее.

Список заказанных ключевых точек

Теперь у нас есть удары с рейтингом от 1 до 4, и каждый удар имеет уникальный рейтинг.У нас есть все готово, чтобы перечислить все наши ключевые базовые ценовые точки, отсортированные от нуля до самого высокого страйка в ячейках от B75 до B79.

Поместите нулевое значение в ячейку B75.

Ячейки с B76 по B79 будут забастовками с 1 по 4 ранг в указанном порядке. Поместите числа 1, 2, 3, 4 в ячейки A76, A77, A78, A79 соответственно.

В ячейке B76 должен быть самый низкий страйк = страйк с рангом 1 (поэтому мы поместили цифру 1 в ячейку A76).

Формула в ячейке B76 должна выполнять две задачи:

- Выясните, какая из ног имеет удар 1 ранга.

- Ответьте ударом по этой ноге.

Функция Excel, которая может выполнить первую задачу, — ПОИСКПОЗ. Воспользуемся им, чтобы выяснить, где в диапазоне ячеек C74-F74 значение 1. Функция принимает три параметра и имеет синтаксис:

= MATCH (значение, которое мы ищем, диапазон, в котором мы ищем, тип соответствия)

= СООТВЕТСТВИЕ (A76, $ C $ 74: $ F $ 74,0)

… где:

- A76 — это ячейка, в которую мы поставили желаемый ранг (число 1)

- $ C $ 74: $ F $ 74 — это диапазон ячеек, в котором мы ищем число 1

- 0 означает точное совпадение

В нашем примере функция вернет значение 4, потому что искомое значение (1) находится в ячейке F74, которая является четвертой ячейкой в диапазоне C74-F74.

Теперь займемся второй частью — получим страйк для отрезка, номер которого мы только что нашли с помощью MATCH (отрезок 4). Мы задаемся вопросом: каково значение 4-й ячейки в диапазоне C73-F73?

Мы будем использовать функцию ИНДЕКС с двумя параметрами: диапазон, в котором находятся наши удары (C73-F73), и положение искомой ячейки (число 4, которое мы нашли с помощью ПОИСКПОЗ). Синтаксис:

= ИНДЕКС (диапазон, позиция)

= ИНДЕКС (ячейки со штрихами, вывод ПОИСКПОЗ)

= ИНДЕКС (73 $ C $: 73 $ F $, ПОИСКПОЗ (A76, 74 $ C $: 74,0 F $))

Скопируйте формулу из ячейки B76 в ячейки B77, B78, B79, чтобы получить удары с рангами 2, 3, 4 соответственно.Результат должен выглядеть так:

Примечание. Эта комбинация ИНДЕКС-ПОИСКПОЗ очень полезна и очень популярна — вместе с ВПР и ГПР она представляет собой ядро функций поиска в Excel, которые позволяют выполнять множество эффективных действий с большими наборами данных. Эти функции стоит освоить не только для целей данного руководства. Вы можете узнать о них больше и немного поиграть с ними.

Теперь мы перечислили ноль и четыре страйка, отсортированные от наименьшего к наибольшему, и у нас есть последний ключевой момент, который нужно добавить — бесконечная базовая цена.В ячейку B80 мы на самом деле вводим не бесконечное число, а какое-то очень большое число (настолько большое, что вы уверены, что все ваши возможные страйки и брейк-эвены для любого базового актива и любой опционной стратегии будут меньше этого числа). Я выбираю 1 000 000 000 (один миллиард).

Расчет P / L

Теперь у нас есть все шесть ключевых точек (дублировать можно, если все ключевые точки упорядочены от низшего к высшему). Мы можем рассчитать P / L позиции в каждой точке, просто скопировав формулы из ячеек C70-G70 (или любых других строк, которые вычисляют P / L для данной базовой цены) в строки 75-80.Результат должен выглядеть так:

Я закрасил фон строк 73-74, чтобы помнить, что эти формулы отличаются от других строк.

Поиск точек безубыточности

Следующий шаг — найти, где (между какими из соседних ключевых точек) находятся точки разрыва. Как объяснялось в начале, мы сделаем это, сравнив знаки прибылей и убытков для двух точек. Если знак другой, мы знаем, что между ними есть B / E. Если знак такой же, нет B / E.Просто посмотрев на P / L в столбце G, мы можем увидеть, что точка безубыточности должна быть между 45 и 50 (P / L изменяется от -850 до +1,650), а другая — между 50 и 55 (P / L изменяется с +1,650 до -850).

Давайте сделаем это с помощью формул Excel в столбце H, рядом с рассчитанным P / L. Мы будем проверять B / E в каждом из пяти возможных интервалов, начиная с интервала между нулем и первым ударом.

Формула в ячейке H76:

= ЕСЛИ (ЗНАК (G76) = ЗНАК (G75), 0,1)

Это очень простая функция ЕСЛИ, которая проверяет, совпадают ли знаки прибылей и убытков (оба являются прибылью или оба являются убытками).Если они совпадают, возвращается ноль (без B / E). Если они не совпадают, возвращается 1 (где-то между этими двумя базовыми ценовыми точками находится B / E).

Скопируйте формулу из ячейки H76 в ячейки H77-H80. У вас должен быть такой результат:

Расчеты подтвердили наши мысли, просто взглянув на график выплат и показатели прибылей и убытков. Есть две точки безубыточности: одна от 45 до 50, другая от 50 до 55.

Вы также можете видеть, что включение страйка 50 два раза не имеет значения, потому что P / L при идентичных базовых ценах, конечно же, одинаковы (+1,650), поэтому признаки такие же, что означает отсутствие ложных выравниваний. найдены.

Теперь, когда мы знаем, где искать точки B / E, мы можем рассчитать точные цены.

Расчет точных цен безубыточности

Мы знаем, что P / L на момент истечения как функция от цены базового актива всегда представляет собой прямую линию между двумя соседними страйками, и поэтому мы можем вычислить точную базовую цену, где P / L пересекает нулевую линию, путем интерполяции. Сделаем это для точки B / E между ударами 45 и 50.

Мы знаем, что при страйке 45 общий P / L составляет -850, а при страйке 50 — +1,650.Мы также знаем, что линия между этими двумя точками прямая с постоянным наклоном. Следовательно, отношение расстояний до точки безубыточности от двух ударов (x1: x2) будет точно таким же, как отношение расстояний между нулем и двумя P / L (y1: y2).

Зная это, мы можем рассчитать расстояние от точки безубыточности до нижнего страйка:

х1 = (х1 + х2) * у1 / (у1 + у2)

… где

- x1 + x2 — расстояние между ударами = 50-45 = 5 в нашем примере

- y1 равно нулю минус нижний страйк P / L = 0 — (–850) = 850

- y1 + y2 — P / L более высокого страйка минус P / L нижнего страйка = 1650 — (–850) = 2500

Следовательно:

x1 = 5 * 850/2500 = 1.7

Точка безубыточности:

45 + 1,7 = 46,70

Давайте реализуем этот расчет в Excel в ячейке I77. Формула:

= B76 + (B77-B76) * (0-G76) / (G77-G76)

Прежде чем копировать формулу в другие ячейки, давайте сделаем так, чтобы она вычисляла цену B / E, только если она есть в определенном интервале (если столбец H равен 1). Мы сделаем это, поместив всю формулу в простую функцию ЕСЛИ, которая будет проверять значение в столбце H:

.= ЕСЛИ (H77 = 0,0, B76 + (B77-B76) * (0-G76) / (G77-G76))

Теперь мы можем скопировать ячейку I77 в ячейки I76 и I77-I79.Результат должен выглядеть так:

Вторая точка безубыточности — 53,30.

Вот и все (почти)

Мы успешно рассчитали точки безубыточности, что было последней функцией, которую мы добавили в нашу таблицу выплат по стратегии. Мы приближаемся к концу Учебного пособия по Option Payoff Excel, но есть последняя часть, где я представлю еще несколько идей и возможных дальнейших улучшений в нашей электронной таблице.

Перейти к последней части: Дальнейшие улучшения

точек безубыточности и останова производства | CFA Уровень 1

Точка безубыточности производства

Точка безубыточности может быть определена как уровни производства и продаж данного продукта, при которых выручка от продаж полностью равна производственным затратам.На данный момент компания не получает прибыли или убытков, то есть окупается.

Себестоимость каждого продукта обычно делится на два компонента: компоненты фиксированных затрат и компоненты переменных затрат.

Фиксированные затраты

Фиксированная стоимость — это те, которые остаются неизменными независимо от уровня производства любой компании. Хорошим примером являются затраты на создание производственных мощностей, например арендная плата, фиксированные проценты и амортизация.

Переменные затраты

Переменные затраты прямо пропорциональны производимому объему, и примеры включают сырье, выплаченную заработную плату и другие понесенные расходы.

Любая компания должна устанавливать свою продажную цену выше переменных затрат, понесенных на единицу продукции. Разница между продажной ценой и переменными затратами называется вкладом в постоянные затраты и прибыль.

Увеличение продаж вызывает прямое увеличение вклада. В точке безубыточности вклад строго равен фиксированной стоимости.Компании будут сообщать об убытках ниже этой точки и о прибылях выше этой точки.

После определения типов производственных затрат теперь можно рассчитать точку безубыточности производства, потому что именно здесь вы получите прибыль или убыток.

Если мы хотим определить, сколько единиц может быть произведено и продано до безубыточности, это вычисляется по следующей формуле:

Точка безубыточности производства = \ (\ frac {FC} {P-VC} \)

Где,

\ (FC \) = Фиксированная стоимость

\ (P \) = Цена продажи за единицу продукции

\ (VC \) = Переменная стоимость единицы

Обратите внимание, что знаменатель приведенной выше формулы — это маржа вклада на единицу продукции.

Пример безубыточности производства

Общие постоянные затраты производственной компании составляют 300 000 долларов, переменные затраты на произведенную единицу продукции — 150 долларов, а продажная цена одной единицы — 300 долларов. Рассчитайте точку безубыточности производства.

Решение

Мы знаем, что:

Точка безубыточности производства = \ (\ frac {FC} {P-VC} = \ frac {300 000} {300-150} = 2 000 \)

Это количество единиц, которое необходимо произвести и продать до безубыточности.

Место остановки производства

Точка останова относится к минимальной цене, при которой компании предпочитают прекратить свою деятельность, а не продолжать работу. Другими словами, это минимальная цена и количество для поддержания открытых операций.

Переменные затраты на единицу продукции (обозначенные как предельные затраты (MC) на следующем графике) падают с увеличением количества произведенных единиц до определенного момента. После этого переменные издержки возрастают.Следовательно, U-образная кривая реализуется, когда количество наносится на ось x в зависимости от средних переменных затрат на оси y.