Наиболее ликвидные активы в балансе 2020

Эффективность деятельности любого экономического субъекта можно запросто определить по показателям платежеспособности и финансовой устойчивости предприятия. А чтобы вычислить данные показатели, необходимо проанализировать ликвидность активов. В этой статье расскажем, как правильно это сделать.

Напомним, что активами компании (АК) признаются все имущественные, материальные и финансовые ценности, которые компания использует для осуществления хозяйственной деятельности. Иными словами, к АК можно отнести здания, транспорт, станки, наличные деньги, вложения в ценные бумаги, сырье, незавершенное производство и прочие объекты.

Что такое ликвидность активов

Ликвидностью АК признают их способность обращаться в денежные средства или средства для осуществления платежей. Иными словами, это показатель скорости обмена ценностей и имущества на денежные средства. Соответственно, чем выше скорость, тем ресурсы платежеспособнее.

В бухгалтерском учете представлена довольно сложная классификация имущественных и финансовых ценностей компании, подробно об этом мы рассказывали в статье «Классификация активов».

Так, предусмотрена отдельная группировка активов по степени ликвидности. Рассмотрим ключевые виды, их определения и конкретные примеры в виде таблицы.

Активы по степени ликвидности | Краткое определение | Пример |

Абсолютно ликвидные активы | Это группа материальных и финансовых ценностей, которые непосредственно являются средствами платежа или деньгами. Такие объекты не требуют специальной реализации (продажи, обмена и прочего). | Наличные деньги в кассе предприятия, денежные средства на расчетных счетах, в том числе на счетах, открытых в иностранной валюте, а также депозиты. |

Высоколиквидные активы | Объекты имущества экономического субъекта, которые можно реализовать в средства совершения платежа в кратчайшие сроки и практически без финансовых потерь. | Дебиторская задолженность юридических лиц, долги физических лиц перед компанией, вложения в определенные финансовые ценности (облигации, акции, ценные бумаги). Все объекты являются краткосрочными. |

Среднеликвидные | Материальные и имущественные ценности предприятия, которые можно реализовать в срок до полугода, причем без финансовых потерь. | Запасы готовой продукции на складах предприятия, полуфабрикаты собственного производства, готовые к реализации, дебиторская задолженность до 6 месяцев. |

Слаболиквидные | Собственность экономического субъекта, которая может быть реализована в крайних случаях. Срок реализации данной категории имущества более значителен: от 6 до 12 месяцев. Обмен слаболиквидных ресурсов на средства платежа осуществляется с минимальными потерями. | Все основные средства предприятия (здания, станки, машины), нематериальные АК (не имеющие физических и(или) материальных свойств, характеристик), долгосрочная дебиторская задолженность. |

Не ликвидные | Ценности организации, которые не могут быть реализованы по фактической стоимости. как самостоятельные объекты. Обмен такого имущества возможен только в совокупности с другими объектами, с характерными финансовыми издержками и потерями. | Просроченная дебиторская задолженность, а также дебиторка безнадежная к взысканию с должника. Расходы будущих периодов предприятия. |

Анализ ликвидности по балансу

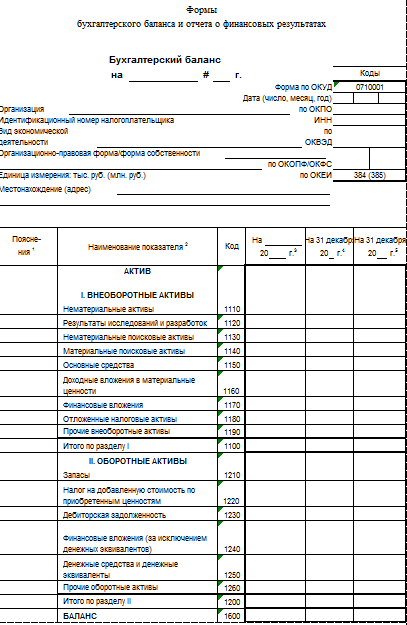

Проще всего проанализировать ликвидность имущественных и финансовых ценностей экономического субъекта по данным бухгалтерского баланса. Унифицированная форма отчета (Приказ Минфина от 02.07.2010 № 66н) разработана таким образом, что в первом разделе табличной части представлены все АК. Причем показатели сгруппированы по строкам с учетом ликвидности, по нарастанию. То есть в первых строках указывается наименее ликвидное имущество (НМА, ОС, МПЗ), а затем перечисляются наиболее ликвидные активы, в балансе строки:

Отметим, что наиболее ликвидные активы — это не только денежные средства экономического субъекта (наличка, валюта, электронные деньги), но и финансовые АК — строки 1250 и 1240 соответственно. Такие объекты относят в группу А1.

Помимо группы А1, к ликвидным можно отнести и дебиторскую задолженность, срок возврата которой не более года (строка баланса 1230), а также прочие оборотные активы, отраженные в строке 1260. Эти ценности относятся к группе А2, следовательно, показатели групп А1 и А2 — это ликвидные АК.

Рассчитав отношение групп А1 и А2 к сумме краткосрочных обязательств, получаем коэффициент быстрой ликвидности. Данный показатель характеризует способность экономического субъекта рассчитаться по принятым обязательствам за счет реализации имущественных и материальных ценностей. Рекомендуемая норма для показателя — от 0,7 до 1.

Наиболее ликвидные активы: что относится

Одним из способов классификации активов является их разделение по степени ликвидности. Их оценка в таком ракурсе упрощает анализ эффективности деятельности любого субъекта хозяйствования. Понятие ликвидности не тождественно платежеспособности, однако оба показателя находятся в тесной зависимости, поскольку без наличия в достаточном количестве ликвидных активов на балансе предприятия, можно судить о риске неплатежеспособности, выраженном в неспособности своевременно погасить обязательства перед контрагентами, банками или уполномоченными органами. Что такое ликвидность имущественной ценности, какие известны наиболее ликвидные активы, и как определить уровень их ликвидности?

Активы и обязательства

Общая информация

Понятие ликвидности идентифицирует свойство актива, по отношению к которому оно применено, заключающееся в возможности оперативно преобразоваться в денежную форму.

С обобщенной точки зрения, все активы можно отнести к ликвидной категории, поскольку каждый из них может быть переведен в денежную форму. Разница между ними заключается в скорости продажи и в степени сложности проведения операции переведения в денежную форму. Однако на практике считается, что ликвидные активы – это имущество субъекта хозяйствования, которое оперативно преобразуется в денежный эквивалент с минимальными затратами в организационные и реализационные задачи. Оптимальным вариантом являются продажи, которые можно провести в кратчайшие сроки – мгновенно или на протяжении нескольких дней.

Классификация

Все ценности квалифицируются по нескольким категориям. Отнесение их к определенному виду происходит по характерным признакам, а также по типу специализированного рынка, где они вращаются. Они могут обращаться на рынке валюты, ценных бумаг или драгоценных металлов.

По типу ликвидности имущество подразделяется на четыре типа, идентифицируемые буквой А и цифрой, указывающей на ликвидность ценности. В бухгалтерском балансе все ценности располагаются в первых двух раздела, в каждом из которых они указаны в порядке возрастания показателя ликвидности.

А4

К категории А4 относятся активы, отраженные в строке 1100 баланса. Они являются неликвидными, поскольку для их реализации понадобится много времени для поиска заинтересованного в объекте покупателя. В А4 входят нематериальные активы и основные средства субъект предпринимательства. Стоит отметить, что их некоторые виды могут быть беспроблемно переведены в денежный эквивалент посредством продажи. На показатель ликвидности в данной категории влияет временной фактор и параметры спроса.

Классификация активов по ликвидности

Операция продажи может затянуться на длительный временной период. Он зависит от фактора заинтересованности потенциальных покупателей в объекте и от эффективности проводимой рекламной кампании продавцом, на что влияет правильность организации маркетинговой стратегии.

На ценности А4, как правило, небольшой спрос и продажи могут занять несколько месяцев. Все они могут быть реализованы и переведены в эквивалент любой валюты, однако проблема заключается в сроках, за который будет решен вопрос. Можно сказать, что объективно такие активы менее ликвидны.

А3

Ценности А3 являются медленно реализуемыми. К их категории относятся объекты раздела «оборотные активы». В нее не входят дебиторская задолженность, денежные средства и вложения, инвестированные на краткосрочный период.

Наглядным примером А3 являются сырье и материалы. Их сложнее реализовать, чем готовую продукцию. Проблемы с продажей могут быть связаны с тем, что подобная продукция покупается у производителя в оптовом количестве. Покупатели ищут ее в специализированных торговых точках или непосредственно на предприятии, на котором она изготавливается, но не у субъектов, которые решили продать сырьевые излишки. Покупателю нет смысла из-за небольшой партии товара, который не является результатом труда разрабатывать и реализовывать маркетинговые ходы. Поэтому теоретически А3 может быть продан быстро, однако по факту отсутствует сильная заинтересованность продавца.

А2

А2 интерпретируются как быстрореализуемые активы. К их категории относится дебиторская задолженность из строки 1230, для которой характерно поступление платежей на протяжении годового периода. К А2 также можно отнести оборотные активы строки 1260.

Дебиторская задолженность не зависит от таких факторов, как спрос, реклама и наличие покупателей, что характерно для низколиквидных активов. Фактически можно считать, что денежные средства уже находятся на счету субъекта хозяйствования, их только нужно взыскать с дебиторов. Обычно они являются платежеспособными, поскольку чаще всего заинтересованы в покупке результатов труда субъекта хозяйствования. В такой ситуации отсутствует риск неплатежа. Для получения денег достаточно дождаться планового срока выплат или потребовать авансовую выплату, если такой платеж предусмотрен в договоре сотрудничества.

Ликвидные активы

К А2 не относят просроченную дебиторскую задолженность. Если она безнадежная и сомнительная, то вероятность поступления денег в ближайшее время невелика. Чтобы преобразовать задолженность в денежные средства, понадобятся претензионные и судебные разбирательства, которые часто занимают продолжительное время. Стоит отметить, что последствиями таких действий может быть отрицательный результат, что актуально в случае, если должник является банкротом.

А1

Наиболее ликвидным активом являются ценности, отнесенные к категории А1. К ним относятся непосредственно денежные средства, движение по которым фиксируется в 1240 строке баланса. Субъекту хозяйствования не нужно прикладывать усилий для перевода их в денежный эквивалент.

К наиболее ликвидным активам относятся также инвестиции субъекта в различные проекты, оформленные в краткосрочном порядке. Они могут быть выведены из проекта мгновенно в случае возникшей необходимости решения вопросов по обязательствам компании. К примеру, операции по продаже ценных бумаг и драгоценных металлов можно реализовать на протяжении одного дня.

Анализ

Для оценки ликвидности актива необходимо проанализировать коэффициенты, идентифицирующие показатели ликвидности конкретного предприятия.

Параметр не имеет ничего общего с платежеспособностью субъекта хозяйствования, поскольку по нему можно судить о способности компании обеспечивать текущие обязательства, как правило, планируемого характера. По ликвидности можно судить о свойстве актива преобразовываться в денежный эквивалент. Его определяют с целью выявления способности субъекта предпринимательства погасить незапланированные обязательства за счет средств, полученных от реализации активов, находящихся в собственности.

Анализ ликвидности бухгалтерского баланса

Идентифицирующий параметр коэффициент может быть рассчитан в трех вариантах. Абсолютно ликвидные активы определяются как отношение ценностей категории А1 ко всем текущим обязательствам субъекта хозяйствования. Быстрая ликвидность рассчитывается как отношение оценочной суммы имущества А1 и А2 ко всем обязательствам текущего запланированного характера. Текущая ликвидность определяется как отношение стоимости всех оборотных активов к текущим обязательствам. Оптимальное значение коэффициентов составляет:

- для абсолютно ликвидных активов – 0,2;

- для быстрой ликвидности — 1,0;

- для текущей ликвидности – 2,0.

Стоит отметить, что на практике основной коэффициент, идентифицирующий его абсолютное значение, на многих предприятиях не дотягивает до нормативного значения, что не оказывает влияния на их показатели успешности. Однако несоответствие нормам параметра текущей активности является поводом для руководства задуматься о рациональности ведения деятельности.

Особенности показателей в банковских организациях

Особенностью банковских субъектов хозяйствования являются финансовые активы, больший процент которых формирует их имущественные ценности, находящиеся на балансе. Для таких организаций характерны и нематериальные активы в виде здания, в котором расположены офисные помещения, компьютерной техники, программного обеспечения и мебели. Однако основная деятельность компании сводится к денежным оборотам в ракурсе кредитов, депозитов и финансовых операций. Банки включают в себя самоликвидные активы, являющиеся денежными средствами, а также активы, реализуемые в течение нескольких дней, недель и месяцев.

Специфика деятельности банковских организаций при анализе формирует особое отношение к проблемным активам, к категории которых относятся просроченные и безнадежные займы, выданные всем категориям клиентов.

Фиксация таких явлений является признаком нарушения платежной дисциплины в банке или плохого состояния дел субъекта, вынуждающего сотрудничать со всеми обратившимися клиентами без особой их фильтрации. Стоит отметить, что проблемные активы могут присутствовать у всех субъектов предпринимательства в виде имущества под арест, сомнительных долгов, которые дебиторы не собираются погашать или оспариваемое в судебном порядке прав собственности.

Итоги

Деньги являются самым ликвидным финансовым активом, поскольку параметр оценивается по возможности и скорости проведения операции, ориентированной на преобразование в них ценностей. Для его оценки применительно к имуществу необходимо провести анализ спроса на него и необходимости инвестирования средств в разработку маркетинговых ходов и в реализацию рекламной кампании, а также личной заинтересованности собственник ценности в ее реализации.

Вконтакте

Одноклассники

Google+

Наиболее ликвидные активы предприятия

Финансовое состояние каждой компании оценивается показателями платежеспособности и ликвидности. Они рассказывают профессионалам-экономистам, сможет ли в краткосрочный период предприятие погасить все свои обязательства и долги.

Ликвидность активов представляет собой способность организации в быстрые сроки покрыть задолженность за счет заемных средств и собственных. Этот показатель выступает своего рода гарантией финансовой устойчивости. Она выражается в степени обеспеченности или, напротив, необеспеченности активов долгосрочными источниками. Самым ярким признаком ликвидности предприятия является превышение стоимости активов над пассивами в краткосрочном периоде. Чем больше эта разница, тем более стабильное финансовое положение фирмы.

Наиболее ликвидные активы отличаются высокой скоростью превращения в денежные средства. В экономике их обозначают как А1. Относятся к таковым краткосрочные вложения, наличные средства организации и деньги на счетах.

Следующая группа – А2. В нее включается дебиторская задолженность.

А3 – медленно реализуются. В балансе они отражаются как «Долгосрочные вложения», а также «Оборотные активы».

А4 – реализуются довольно трудно. К ним относятся «Необоротные активы».

Пассивы подразделяются также на четыре типа в зависимости от срочности возврата.

П1 – самые краткосрочные обязательства. Они включают в себя кредиторскую задолженность и краткосрочные пассивы.

К группе П2 относят «Заемные средства» и часть статьи «Краткосрочные пассивы».

Более долгий срок возврата у П3. К этим пассивам причисляют долгосрочные кредиты, а также другие заемные средства.

В балансе существует статья «Капитал и резервы». Ее относят в группу «Постоянные пассивы» – П4.

Анализ ликвидности и платежеспособности включает в себя сопоставление активов и пассивов. Если предприятие имеет стабильное финансовое положение, то оно в большей степени соответствует следующим условиям: А4≤П4; А3≥П3; А2≥П2; А1≥П1. В случае, когда наиболее ликвидные активы значительно превышают пассивы П1, предприятие может в короткие сроки погасить краткосрочные обязательства. Когда при этом соблюдаются условия А3≥П3; А2≥П2, организация имеет хорошую финансовую устойчивость. Неравенство А4≤П4 говорит о том, что предприятие обладает большими собственными оборотными средствами. Если все данные условия имеют противоположное значение, то ликвидность баланса сильно отличается от абсолютной.

Возможно, что одни виды активов своим избытком компенсируют недостаток других, но необходимо учитывать, что время превращения их в деньги может занять более долгий период. Например, наиболее ликвидные активы невозможно заменить другими, так как они – самый быстрый способ расплатиться по обязательствам с контрагентами.

Во время анализа состояния фирмы происходит расчет еще ряда показателей. Основными являются следующие:

1) Коэффициент ликвидности текущей. Вычисляется как частное текущих активов и краткосрочных обязательств.

2) Коэффициент ликвидности абсолютной. Это соотношение денежных средств к текущим обязательствам.

3) Коэффициент ликвидности срочной. Это наиболее ликвидные активы, деленные на краткосрочные обязательства.

Степень финансовой устойчивости, то есть платежеспособность и ликвидность фирмы, полезно знать практически всем контрагентам. Например, банк не выдаст организации ссуду до того момента, пока полностью не изучит баланс и некоторые другие бухгалтерские документы. Если финансовый работник будет убежден в том, что данная организация в состоянии впоследствии не только полностью вернуть взятый кредит, но и оплатить все проценты по нему, то она получит нужную сумму денежных средств.

Кроме того, следить за изменением платежеспособности и ликвидности должен экономист или менеджер предприятия, а полученные результаты сообщать руководству.

Какие из оборотных активов являются наименее ликвидными?

Какие из оборотных активов являются наименее ликвидными — подобный вопрос возникает у финансовых работников при анализе финансового состояния компании. Разберемся с этим в статье.

Понятие оборотных активов

Оборотные активы — это имущество предприятия, используемое в течение года или во время одного операционного цикла.

По видам оборотные активы можно разделить:

- на оборотные производственные активы — это сырье, упаковка, топливо, запчасти, НЗП, расходы будущих периодов.

- оборотные активы в обращении — это дебиторка, денежные средства, готовая продукция, НДС, финвложения.

Сами оборотные активы отражаются во втором разделе баланса, который изучают в том числе для определения степени ликвидности.

Наиболее ликвидные оборотные активы — это…

Ликвидность — это показатель скорости обращения активов в денежные средства.

По показателям ликвидности активы второго раздела баланса можно систематизировать следующим образом:

- Высоколиквидные активы (А1) — имущество компании, которое может достаточно быстро быть обращено в деньги или ими является. Это, например, краткосрочные финвложения и непосредственно денежные средства.

- Быстрореализуемые активы (А2) — имущество, которое за короткий срок (как правило, не более полугода) может быть обращено в деньги, например задолженность покупателей за товар, краткосрочная дебиторка, а также НДС.

Прочитать о методах оценки ликвидности дебиторки можно в нашей статье «Ликвидность дебиторской задолженности (нюансы)».

- Медленно реализуемые активы (А3) — наименее ликвидные активы: запасы, НЗП, дебиторка с ожидаемым сроком получения более 12 месяцев.

- Проблематичные активы (А4) — те, которые с трудом смогут быть обращены в денежные средства: безнадежная дебиторская задолженность.

Отметим, что бухгалтерский баланс предприятия строится по принципу возрастания ликвидности оборотного актива — от строки запасов до строки денежных средств.

Верно ли, что большая часть оборотных активов низколиквидна

Основную часть второго раздела баланса торгового или производственного предприятия составляют запасы — сырье, материалы, готовая продукция, товары для перепродажи. При этом экономисты, анализируя такой баланс, могут отметить его низкую ликвидность, ведь для обращения запасов в денежные средства требуется определенное время. Однако если стоимость таких запасов будет покрывать долгосрочные пассивы компании, то можно будет говорить о положительной оценке ликвидности предприятия.

Подробнее об этом можно прочитать в нашем материале «Коэффициент текущей ликвидности (формула по балансу)».

Итоги

Ликвидность оборотных активов — важный показатель при экономическом анализе предприятия. Наиболее проблематично реализовать такие оборотные активы, как безнадежная дебиторка.

Более полную информацию по теме вы можете найти в КонсультантПлюс.Полный и бесплатный доступ к системе на 2 дня.

Высоколиквидные активы банка

Ликвидность коммерческого банка

Ликвидность любого коммерческого банка является самой важной характеристикой, а так же важным качеством для активов банка.

Определение 1

Ликвидность коммерческого банка является способностью любого банка в полном объеме, а так же в кратчайшие сроки выполнять свои обязательства.

Замечание 1

Структура активов коммерческого банка оказывает существенное влияние на уровень ликвидности банка.

Ликвидные активы банка и их классификация

Ликвидными активами коммерческого банка называют группу активов, которые могут быстро и качественно реализованы в денежные средства. Ликвидностью активов банка называют скорость и легкость в реализации активов в денежные средства.

Существует классификация активов банка по уровню их ликвидности:

Рисунок 1. Активы банка по уровню их ликвидности. Автор24 — интернет-биржа студенческих работ

- Высоколиквидные или первоклассные ликвидные активы банка. Такие активы представляют собой денежные средства в кассе банка, на счетах банка (корреспондентские счета в ЦБ, счета в других банках), а так же ценные бумаги, принадлежащие государству.

- Относительно ликвидные активы банка. Такие активы представляют собой краткосрочные кредиты (сроком до 30 дней), кредиты, выданные другим банкам (межбанковские кредиты), депозиты на срок «до востребования», краткосрочные векселя, факторинговые операции.

- Менее ликвидные активы банка. Такие активы выражаются в форме долгосрочных активов и инвестиций.

- Неликвидные активы банка. К таким активам относят нематериальные активы банка (реклама, патенты и т.д.), оборотные активы – здания, сооружения, а так же просроченную задолженность по выданным кредитам.

Готовые работы на аналогичную тему

Такую классификацию ликвидности активов определил Центральный банк.

Высоколиквидные активы банка

К высоколиквидным банковским активам относят активы, имеющие денежную форму, а именно: денежная наличность в кассе банка, остатки денежных средств других коммерческих банков на счетах корреспондентских счетах. К таким активам можно так же отнести резервы, которые характеризуются легко реализуемостью в денежную форму, например ценные бумаги государства.

Замечание 2

Чем больше высоколиквидных активов в структуре активов коммерческого банка, тем выше уровень ликвидности баланса банка.

Представим классификацию высоколиквидных активов:

Рисунок 2. Классификация высоколиквидных активов. Автор24 — интернет-биржа студенческих работ

Анализ высоколиквидных активов

Для того чтобы определить уровень ликвидности активов коммерческого банка, необходимо произвести анализ банковских активов.

Задачами выполнения анализа активов банка являются выявление части активов, приносящих банку доход, в бухгалтерском балансе, а также их соотношения; выявление структуры кредитного портфеля коммерческого банка, включая вложения и другие активы по всем отделениям и филиалам банка.

Анализ качества ликвидных активов коммерческого банка в части диверсификации активов включает в себя следующие этапы:

- Определение степени (динамики) уменьшения ликвидности активов банка. Это означает определение групп высоколиквидных активов;

- Расчет объема высоколиквидных активов, так же определение их удельного веса в общей сумме всех активов банка;

- Определение доли самых ликвидных активов в общей сумме активов банка;

- Определение размера каждого вида активов, которые приходятся на каждый рубль привлеченных банком средств;

- Определение размера каждого вида активов, которые приходятся на каждый рубль уставного фонда банка;

- Определение уровня достаточности высоколиквидных активов банка. При осуществлении такой оценки, необходимо брать в расчет то, что минимальный уровень ликвидных активов состоит из наличности, средств на корреспондентском счете в ЦБ в примерном размере, равном 5-10 % от итога пассива.

Для проведения анализа активы банка необходимо разбить по группам, характеризующим основные направления размещения ресурсов банка. Такая разбивка осуществляется в зависимости от анализируемой группы активов, характеризующихся по степени ликвидности.

После осуществления группировки активов, необходимо произвести следующие действия:

- Произвести расчет удельного веса каждой группы (в нашем случае – высоколиквидные активы) в валюте баланса банка;

- Произвести расчет динамики каждой статьи баланса в абсолютных величинах;

- Произвести расчет темпов роста по каждой статье, в отношении предыдущих периодов. Итог расчета записывается в процентах;

- Выявить итоговую сумму работающих активов. Работающие активы – это те, которые приносят доход банку;

- Произвести анализ динамики активов, приносящих доход банку;

- Произвести оценку активов по отношению к уровню ликвидности, а так же по отношению к доходности.

С помощью данных высоколиквидных активов можно рассчитать уровень мгновенной ликвидности банка.

Коэффициент мгновенной ликвидности дает характеристику степени ликвидности коммерческого банка в очень короткие сроки, может достигать лишь пару дней. Минимальное значение ,которое рекомендовано к поддержанию – 15%.

Формула для осуществления расчета:

$Км_{Лик} = \frac{Высоколиквидные \ активы}{Обязательства \ до \ востребования}$

В роли высоколиквидных активов выступают – остатки денежных средств в кассе, на счетах в ЦБ и на счетах в других банках (корреспондентские счета).

Обязательства до востребования представляют собой: остатки на расчетных счетах клиентов банка, остатки на корреспондентских счетах других коммерческих банков, средства в расчетах.

Управление высоколиквидными активами

В процессе управления высоколиквидными активами осуществляется оценка их достаточности, необходимая для поддержания оптимальной деятельности кредитной организации, а также осуществляется оценка структуры высоколиквидных активов, иными словами — соотношение между денежными средствами и краткосрочными финансовыми вложениями.

Помимо этого управление денежными средствами включает в себя оценку источников поступлений, а так же направлений платежей денежных средств.

Рассмотритм функции, которые выполняют высоколиквидные активы банка. Так, транзакционная функция позволяет осуществлять сделки в условиях не совпадения времени платежа и зачисления денежных средств. Страховая функция обеспечивает кредитную организацию денежными средствами, на случай незапланированных расходов. Спекулятивная функция помогает совершать сделки по финансированию доходных проектов.

Замечание 3

В процессе управления высоколиквидными активами необходимо осуществлять контроль над их характеристиками, а именно – над качеством и достаточностью. Этот контроль необходим для обеспечения выполнения функций высоколиквидных активов.

Наиболее ликвидные активы \ Акты, образцы, формы, договоры \ Консультант Плюс

]]>Подборка наиболее важных документов по запросу Наиболее ликвидные активы (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Судебная практика: Наиболее ликвидные активы

Открыть документ в вашей системе КонсультантПлюс:Подборка судебных решений за 2019 год: Статья 446 «Имущество, на которое не может быть обращено взыскание по исполнительным документам» ГПК РФ

(Арбитражный суд Уральского округа)Суд первой инстанции, рассмотрев обособленный спор, исследовав доводы и возражения сторон, не установив обстоятельств, достоверно свидетельствующих о том, что должник фактически проживает в г. Санкт-Петербурге, приняв во внимание, что в собственности должника имеется другое жилое помещение, находящееся в г. Екатеринбурге, возвращенное в конкурсную массу в результате оспаривания сделки, которое может быть защищено исполнительским иммунитетом, в результате чего будет обеспечено конституционное право гражданина на жилище и при этом соблюден баланс между интересами должника и его кредиторов, претендующих на полное удовлетворение своих требований к должнику, что очевидно быстрее будет достигнуто при реализации наиболее ликвидного актива (в том, что именно квартира в г. Санкт-Петербурге является таким наиболее ликвидным активом, между сторонами нет разногласий), пришел к правомерному выводу об отсутствии оснований для исключения квартиры в г. Санкт-Петербурге из конкурсной массы.

Статьи, комментарии, ответы на вопросы: Наиболее ликвидные активы

Открыть документ в вашей системе КонсультантПлюс:«Институт несостоятельности (банкротства) в правовой системе России и зарубежных стран: теория и практика правоприменения: монография»

(отв. ред. С.А. Карелина, И.В. Фролов)

(«Юстицинформ», 2020)Кроме того, имеющиеся в арсенале экспертов-криминалистов ОВД методические рекомендации по выявлению признаков банкротства в основном связаны с установлением неплатежеспособности, в то время как все криминальные банкротства фактически связаны с выбытием активов, то есть, по сути, с возникновением признака недостаточности имущества. На возникновение именно этого признака и указывает диспозиция ст. 196 УК РФ: «…совершение действий, заведомо влекущих неспособность… в полном объеме удовлетворить требования кредиторов по денежным обязательствам…». Так, при возникновении финансовых затруднений предприниматель зачастую хотя и не имеет возможности рассчитаться с задолженностью, срок исполнения которой наступил, за счет своих наиболее ликвидных активов, но, с другой стороны, кредиторы имеют возможность получить исполнение по обязательствам за счет имущества должника. Все это означает, что возникновение ситуации, при которой должник становится не в состоянии удовлетворить в полном объеме требования всех кредиторов, связано, главным образом, не с его платежеспособностью, а с наличием в его распоряжении активов, реализация которых в перспективе позволила бы рассчитаться со всеми долгами.

Какие активы считаются ликвидными активами?

Ликвидные активы — это вещи, которыми вы владеете, которые можно быстро конвертировать в наличные без потери стоимости. Они отличаются от основных средств, которые являются хорошими инвестициями, но требуют больше времени для преобразования в наличные. Подумайте о таких вещах, как недвижимость (например, ваш дом) или ваш автомобиль. Ликвидные активы бывают разных форм. Обязательно продумайте, какие у вас есть и сколько у вас должно быть наготове.

Знание общей стоимости ваших ликвидных активов может быть особенно полезным в случае, если вы изо всех сил пытаетесь заплатить за что-то в крайнем случае. Допустим, вы потеряли работу, попали в больницу или у вас сломалась машина. У вас будет достаточно наличных на случай чрезвычайной ситуации?

Какие активы являются ликвидными?

Подумайте, какие активы у вас есть в пределах легкой досягаемости, за которые при необходимости можно заплатить за относительно короткий промежуток времени.Некоторыми примерами этих ликвидных активов являются наличные деньги, текущие счета, сберегательные счета и некоторые инвестиционные фонды.

Кассовые и кэш-счета

Денежные средства — ваш самый ликвидный актив, потому что вам не нужно предпринимать дальнейших шагов для его конвертации — это уже наличные. Вы можете использовать его для немедленной оплаты товара или услуги, а также для погашения любых непогашенных долгов.

Денежные средства обычно хранятся на текущих счетах, сберегательных счетах или счетах денежного рынка.Вы можете быстро снять с них деньги, чтобы оплатить долги или другие обязательства. Другие фонды, такие как доверительный фонд, возврат налогов, урегулирование в суде и некоторые депозитные сертификаты (CD), включены в обозначение счетов, подобных наличным деньгам. Несмотря на то, что они не являются наличными, их относительно легко конвертировать в наличные, чтобы вы могли провести транзакцию как можно быстрее. В случае с компакт-диском обратите внимание, что это зависит от правил учетной записи; во многих случаях за снятие денег до истечения срока предусмотрено наказание.

Налогооблагаемые инвестиционные счета

Если у вас есть несколько различных инвестиционных счетов, вы можете ликвидировать их и конвертировать в наличные немного медленнее, чем некоторые из упомянутых выше счетов, но все же в разумные сроки. Инвестиционные счета могут превратиться в наличные в течение пары недель или месяцев и поэтому считаются ликвидными активами. Инвестиционные счета могут содержать различные ценные бумаги, в том числе:

- Акции

- Облигации

- Фонды денежного рынка

- Паевые инвестиционные фонды и другие виды инвестиций на фондовом рынке

Хотя инвестиционные счета являются ликвидными, вам не следует полагаться на них так же, как на свои денежные счета.Это связано с тем, что инвестиции в ценные бумаги сопряжены с риском потери основной суммы, а это означает, что часть денег, которые вы инвестируете, может быть потеряна, если рынок пойдет вниз. Вы можете ликвидировать свои вложения, но вы можете не получить столько денег, сколько вложили.

Как правило, по-настоящему ликвидными считаются только налогооблагаемые инвестиционные счета. В этом отличие от пенсионных счетов с льготным налогообложением, которые различаются по ликвидности, но, как правило, ограничивают ваши возможности по ликвидации активов. Планы IRA не могут считаться ликвидными, если вы не достигли пенсионного возраста, потому что вы все равно будете обязаны уплатить в IRS штрафы за досрочное снятие средств.Но вы можете потребовать снятия средств в затруднительных обстоятельствах, если ваша ситуация требует отказа от 10% штрафа за досрочное снятие средств.

Как увеличить свои ликвидные активы

Создание ликвидных активов по существу означает, что вы составляете план финансового страхования. На случай чрезвычайной ситуации у вас будут деньги, чтобы прикрыть себя и / или своих близких в случае серьезных или неожиданных происшествий.

Взгляните на свои активы и расположите их в порядке ликвидности.Если у вас нет денег на покрытие чрезвычайной ситуации, начните с этого: чрезвычайного фонда. Добавьте к этому как можно больше. Комфортной суммы будет достаточно, чтобы покрыть ваши основные потребности и расходы в течение трех-шести месяцев, если вы сегодня потеряете работу. И эта сумма, конечно, не для всех одинакова. Он варьируется в зависимости от таких факторов, как ваши конкретные ежемесячные расходы, семейные и жилищные условия.

Чрезвычайный фонд может быть самым простым способом начать наращивание ликвидных активов, но есть и другие способы.Вы можете попробовать автономный робот-консультант или использовать различные инструменты — от приложений для мобильного банкинга до инвестиционных приложений, — для которых не потребуется больше пары долларов. Вы также можете использовать калькулятор бюджета для краткосрочного планирования и калькулятор инвестиций, чтобы получить представление о том, как ваши активы могут расти с течением времени.

Итог

Убедиться, что у вас достаточно денег и других ликвидных активов, имеет решающее значение — не только для покрытия повседневных расходов, но и для того, чтобы вы могли справиться с чрезвычайной ситуацией или большим жизненным изменением.Понимание того, какие из ваших активов более ликвидны, чем другие, в долгосрочной перспективе сэкономит вам время — а также возможные препятствия.

Например, когда вы подаете заявку на ипотеку, кредиторы могут посмотреть количество имеющихся у вас ликвидных активов. Они делают это для того, чтобы в случае чего — например, потери работы или другого финансового положения — вы по-прежнему могли продолжать ежемесячные выплаты по ипотеке. Кредиторы также могут оценить вас таким же образом, когда вы подаете заявку на ссуду на покупку автомобиля.

Советы по управлению финансовым успехом

- Есть фундамент, на котором можно строить. Как только у вас появится солидный фонд на случай чрезвычайных ситуаций, работайте над инвестированием для своего будущего. Настройте 401 (k), спонсируемый вашим работодателем, и воспользуйтесь преимуществами соответствия компании, если таковая имеется. Открывайте и активно участвуйте в ИРА. Как только вы окажетесь на правильном пути в случае возникновения чрезвычайной ситуации, инвестиционные возможности безграничны.

- Получите совет специалиста. Поговорите со своим финансовым консультантом о различных инвестиционных возможностях, которые соответствуют вашему стилю и предпочтениям. У вас еще нет советника? Найти подходящий не должно быть сложно.Бесплатный инструмент SmartAsset подберет вам финансовых консультантов в вашем районе за 5 минут. Если вы готовы к сотрудничеству с местными консультантами, которые помогут вам в достижении ваших финансовых целей, начните прямо сейчас.

Фотография предоставлена: © iStock.com / PredragImages, © iStock.com / MicroStockHub, © iStock.com / designer491

Дори Зинн Дори Зинн освещает личные финансы почти десять лет. Ее произведения публиковались в Wirecutter, Quartz, Bankrate, Credit Karma, Huffington Post и других изданиях.Ранее она работала штатным писателем в Student Loan Hero. Зинн — бывший президент Флоридского отделения Общества профессиональных журналистов и два года подряд выигрывала награду национальной организации «Глава года», когда она была главой этого отделения. Она окончила Флоридский Атлантический университет со степенью бакалавра и в настоящее время живет в Южной Флориде. .Что такое ликвидные активы? (с иллюстрациями)

Ликвидные активы — это наличные деньги или любые материальные или нематериальные активы, которые можно быстро и легко конвертировать в наличные, обычно в течение 20 дней, без значительной потери своей стоимости. Эти активы являются одними из самых основных типов финансовых ресурсов, используемых потребителями, предприятиями и инвесторами. Денежные средства и текущие счета — две наиболее очевидные формы ликвидных активов.

Денежные средства и банковские счета являются распространенными формами ликвидных активов.

Денежные средства и банковские счета являются распространенными формами ликвидных активов.Валюта

Законное платежное средство для покупок и погашения непогашенной задолженности. Валюта остается наиболее распространенным видом ликвидных активов, постоянно используемых розничными потребителями.Деньги, депонированные на сберегательный или текущий счет, считаются ликвидным активом, потому что есть возможность немедленно получить доступ к средствам для погашения долгов. Дебетовая карта предлагает потребителям еще больший доступ к немедленным ликвидным активам.

Дебетовые карты предлагают потребителям более широкий доступ к их ликвидным активам.

Дебетовые карты предлагают потребителям более широкий доступ к их ликвидным активам.Инвестиции

Некоторые процентные вложения могут быть быстро ликвидированы, что позволяет квалифицировать их как ликвидные активы.Доли фондов денежного рынка, облигации, паевые инвестиционные фонды и денежная стоимость полиса страхования жизни являются примерами инвестиций, которые при необходимости могут быстро обеспечить денежные средства. Депозитные сертификаты и акции также могут подпадать под это определение. Хотя фактическая рыночная ликвидность каждого актива может быть разной, главное в том, что всегда есть люди, желающие купить эти предметы, поэтому их можно относительно легко продать. В случае некоторых активов, находящихся в совместном владении, только часть актива может считаться ликвидной.

Прочие активы

Окончательный расчет, присужденный судом за убытки в судебном процессе, также может считаться ликвидным активом в зависимости от условий платежа, установленных судом.Возврат налогов и остатки средств в целевых фондах часто включаются в рабочее определение ликвидных активов.

За вычетом ликвидных и неликвидных активов

Ипотека иногда считается ликвидным активом, но она намного менее ликвидна, чем многие другие типы.Недвижимость также с большей вероятностью будет продана по цене ниже ее стоимости, если ее придется быстро ликвидировать; если рынок нестабилен, также может быть трудно определить истинную стоимость недвижимости. Поскольку ключевой частью ликвидности является то, что актив продается по фактической стоимости или очень близкой к ней, это означает, что недвижимость часто считается «неликвидной» или ее нелегко продать.

Любой предмет, стоимость которого не установлена, не считается ликвидным активом, даже если этот предмет может быть продан по высокой цене.Когда рынок для предмета небольшой или неопределенный, продажа может существенно повлиять на его стоимость. Даже акции, которые обычно считаются ликвидными активами, могут оказаться неликвидными, если на продажу выставлен большой пакет, что может снизить их рыночную стоимость.

Деловые активы

Для предприятий ликвидные активы могут включать денежные средства, рыночные ценные бумаги и дебиторскую задолженность.Эквиваленты денежных средств, которые при необходимости могут быть быстро конвертированы в денежные средства, также считаются ликвидными. Бизнес должен быть достаточно ликвидным, чтобы покрывать расходы, но не иметь в наличии столько денежных средств, чтобы не использовать возможности краткосрочного инвестирования.

Компании часто делят свои активы на чистые ликвидные, быстрые и оборотные активы.Чистые ликвидные активы — это то, что осталось бы, если бы все долги предприятий были выплачены. Быстрые активы — это те, которые могут быть немедленно конвертированы в наличные, а текущие — это те, которые могут быть конвертированы в течение года.

Семейный дом или другая недвижимость можно считать ликвидным активом, хотя есть гораздо более ликвидные варианты..

Семейный дом или другая недвижимость можно считать ликвидным активом, хотя есть гораздо более ликвидные варианты..Ликвидные активы в личных финансах

Каждое из наших тел на 60 процентов состоит из воды; все мы знаем, что нам нужно пить, чтобы жить. Но какая часть ваших финансов должна быть ликвидной? Если бы ваш босс сегодня вызвал вас в свой офис и уволил, как долго вы могли бы комфортно прожить без работы? Именно тогда важность наличия ликвидных активов поразит вас, как тонна твердых кирпичей. Многие специалисты по финансовому планированию предлагают людям хранить легкодоступные средства, которые позволят вам комфортно прожить от трех до шести месяцев [источник: Мак-Уинни].

Так что, вероятно, неплохо было бы подвести итоги того, что у вас есть сейчас в ликвидных активах. Но что на самом деле считается ликвидным активом? Возможно, уместно, что определение ликвидного актива не зафиксировано на камне, но может варьироваться. Некоторые люди утверждают, что он должен быть в состоянии продать по справедливой рыночной цене в течение недели, а другие говорят, что в течение месяца. А некоторые считают товар ликвидным, даже если он хотя бы немного потеряет в стоимости при быстрой продаже.

Вот список типичных вещей, которые следует включить в список ликвидных активов:

Акции, облигации и фонды облигаций часто считаются ликвидными, даже если они могут потерять ценность, когда вы их продаете [источник: Gentry].Подумайте о ликвидности по спектру: наличные по своей сути являются наиболее ликвидными с одной стороны. Акции и облигации являются ликвидными, но не такими ликвидными, как наличные деньги или банковские счета.

Активы, продажа которых без потери стоимости требует больше времени, например недвижимость, более неликвидны и находятся на другой стороне спектра.

Если у вас есть ценные личные вещи, которые вы хотите включить в общую сумму ликвидных активов, имейте в виду, что они обычно менее ликвидны, чем предметы, включенные в приведенный выше список.Однако, если у вас есть достаточно ценные предметы, которые вы не прочь продать, возможно, их стоит рассмотреть. Это могут быть предметы коллекционирования — от ценных бейсбольных карточек до марок или оригинальных фигурок «Звездных войн», украшенных монетным двором, ювелирных изделий, музыкальных компакт-дисков в хорошем состоянии, DVD-дисков с фильмами или телешоу в хорошем состоянии и антиквариата.

Вы можете даже добавить в этот список электронику или одежду. Будьте реалистичны и честно подумайте о том, чего стоят ваши старые вещи.Помните, что они не стоят столько же, сколько вы их купили. Если у вас нет едва поношенного дизайнерского платья, которое все еще в сезоне, вы, вероятно, не можете рассчитывать на получение значительного вознаграждения за подержанную одежду.

Безусловно, в наш век eBay и Craigslist заключать выгодные сделки становится проще и быстрее. Когда вам срочно нужны деньги, вам больше не нужно устраивать распродажу, чтобы продать за пять баксов оригинальный винил Beatles, обработанный мятой, недостойной соседской молодежи.Теперь вы можете продать его с аукциона более широкому кругу участников торгов, которые ценят его стоимость.

Не только вас беспокоит низкий уровень ликвидных активов. На следующей странице мы узнаем, как корпорации должны следить за ликвидностью, чтобы выполнять свои обязательства.

.Ликвидные активы — определение, примеры, процессы

Ликвидные активы — это любые активы, которые можно быстро конвертировать в денежные средства с минимальным влиянием на стоимость актива. Как правило, ликвидные активы рассматриваются так же, как и наличные деньги, поскольку их стоимость при продаже остается практически неизменной. Чтобы актив считался ликвидным, он должен находиться на устоявшемся рынке, с большим количеством заинтересованных покупателей и с возможностью легкой передачи права собственности. Этот тип активов является основным, используемым как потребителями, так и предприятиями.Чтобы изучить эту концепцию, рассмотрим следующее определение ликвидных активов.

Определение ликвидных активов

Существительное

- Любой актив в денежной форме или актив, который можно быстро конвертировать в наличные, с небольшой потерей стоимости или без нее.

Источник («актив»)

1525-1535 Старофранцузский asez («иметь достаточно»)

Что такое ликвидные активы

Термин ликвидные активы относится к наличным деньгам или другим активам, которые можно легко конвертировать в наличные без потери значительной части первоначальной стоимости.Ликвидные активы — это активы, которые владелец, будь то физическое или юридическое лицо, может быстро превратить в наличные во время чрезвычайной финансовой ситуации.

Примеры ликвидных активов

Денежные и сберегательные счета являются наиболее распространенным типом ликвидных активов, принадлежащих как людям, так и компаниям, но другие активы, которые считаются ликвидными, — это те, которые созданы на рынке и могут легко передаваться между владельцами. Примеры ликвидных активов включают:

- Сертификаты депозита

- Дебиторская задолженность

- Биржевые ценные бумаги

- Акции

- Государственные облигации

- Векселя

- Возврат налогов

Активы, не считающиеся ликвидными, включают недвижимость, венчурные инвестиции и предметы коллекционирования.Это связано с тем, что стоимость таких предметов может сильно колебаться, особенно если они будут быстро проданы. Кроме того, невозможно быстро передать право собственности на такие активы, как недвижимость. Например, если Эван продаст свой арендный дом, чтобы быстро получить наличные при возникновении серьезной чрезвычайной ситуации, он, вероятно, получит меньше, чем истинная стоимость собственности, что приведет к убыткам. Поскольку произошла потеря, арендованный дом не может считаться ликвидным активом.

Прочие виды активов

Активы — это вещи, принадлежащие физическим или юридическим лицам, которые имеют или должны иметь экономическую ценность.Физическое или юридическое лицо может облагаться налогом на стоимость его активов, а активы, оставленные кем-либо, кто умирает, называются его «имуществом». Активы в таком наследстве могут быть использованы для оплаты долгов, оставленных умершим, или распределены между бенефициарами, как указано в завещании или трасте умершего. Активы бывают разных форм, включая материальные и нематериальные активы.

Материальные активы

Материальные активы по своей природе являются физическими, и их материальная стоимость на публичном рынке может быть легко определена.Материальные активы подвержены риску быть поврежденными, утерянными или украденными из-за действий другого лица или стихийных бедствий. Материальные активы: текущих или фиксированных (также называемых «долгосрочными»).

Оборотные активы — это объекты с коротким сроком полезного использования, обычно менее одного года. К ним относятся такие активы как:

- Наличные — включает банковские счета, чеки, денежные переводы и монеты

- Предоплаченные расходы — включает предоплаченные страховые полисы, предоплаченные поездки и т. Д.

- Опись — товары, принадлежащие компании, занимающейся продажей этих товаров

- Принадлежности — предметы, используемые для ведения бизнеса компании, такие как пепперони и коробки для пиццы для пиццерии

- Дебиторская задолженность — относится к деньгам, подлежащим выплате за товары, проданные покупателю, или оказанные услуги

- Векселя к получению — включает векселя и другие обязательства по оплате

Фиксированные или долгосрочные , активы — это предметы, которые имеют долгосрочную ценность и обычно не являются вещами, которые компания или частное лицо хочет продать, поскольку они необходимы для ведения бизнеса.К ним относятся такие предметы, как автомобили, машины, компьютеры и мебель.

Нематериальные активы

Нематериальные активы противоположны материальным активам, поскольку они не являются физическими по своей природе. Нематериальные активы — это вещи, которые не имеют четкой номинальной стоимости, и их необходимо время от времени переоценивать для определения их текущей стоимости. Нематериальные активы включают в себя такие вещи, как товарные знаки, патенты, доменные имена в Интернете, торговые марки и даже добрую волю.

Активы, обязательства и чистая стоимость

Чистая стоимость активов — это что-то вроде снимка финансового состояния физического или юридического лица.Чистая стоимость — это общая стоимость активов физического или юридического лица за вычетом общей суммы обязательств. Поскольку эти вещи обычно находятся в постоянном движении, чистая стоимость имеет тенденцию меняться со временем по мере приобретения новых активов и погашения долгов или других обязательств. Чтобы рассчитать чистую стоимость, физическое или юридическое лицо сначала должно перечислить все свои активы с указанием их стоимости. Далее перечислены все обязательства с указанием общей суммы каждого из них. Обязательства включают такие долги или платежи, как задолженность по кредитным картам, ипотечные кредиты, жилищные ссуды, студенческие ссуды и автокредиты.

Наконец, общая сумма обязательств вычитается из общей стоимости активов для получения чистой стоимости активов.

Собственный капитал = активы — обязательства

Связанные юридические термины и вопросы

- Актив — Все, что принадлежит или контролируется физическим или юридическим лицом и предположительно имеет стоимость

- Бенефициар — Лицо, указанное в завещании или трасте в качестве предполагаемого получателя активов или имущества.

- Decedent — человек, который умер.

- Суд по наследственным делам — Отдел судебной системы, который занимается вопросами, касающимися завещаний, трастов, имений, опеки и попечительства.

- Недвижимость — Земля и имущество, прикрепленное или закрепленное непосредственно на земле, включая здания и сооружения.