Ликвидна ли ваша компания: как определить

Любой компании важно быть ликвидной. Для контрагентов — это показатель того, что организация финансово устойчива, платёжеспособна и способна отвечать по взятым на себя обязательствам. Такой компании охотнее одобрят кредит, отгрузят товар. Можно ли повлиять на ликвидность и как поступить, если компания неликвидна? Попробуем разобраться.

Что такое ликвидность

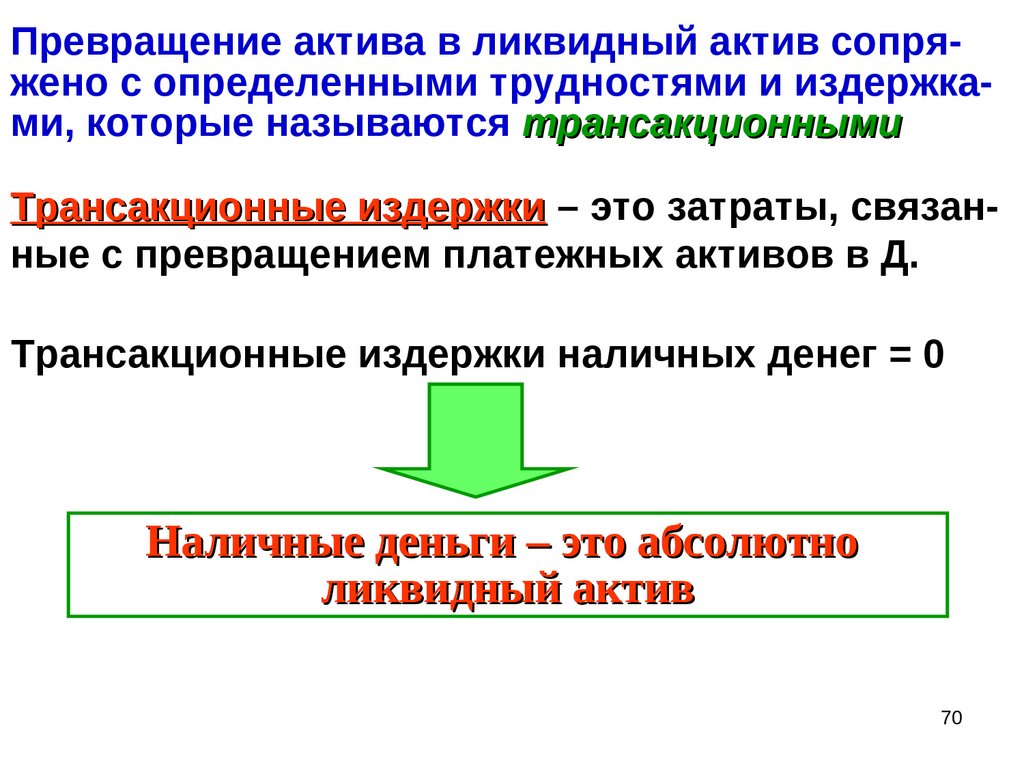

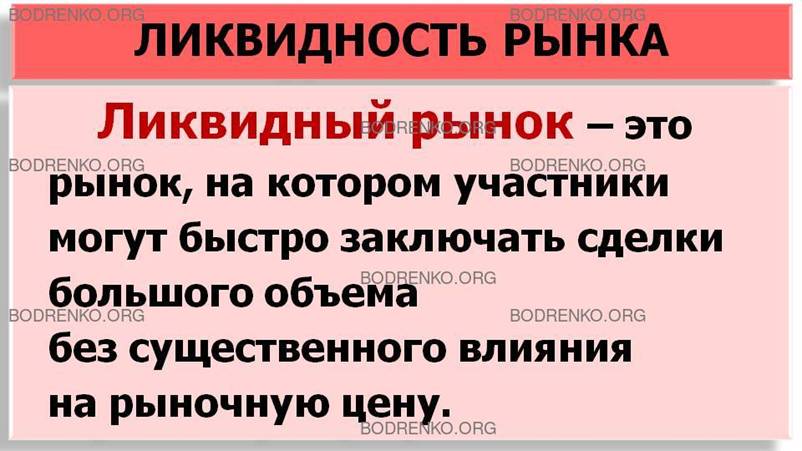

Под ликвидностью понимают способность актива быстро магнетизироваться без потери стоимости. Чем проще продать актив, тем он ликвиднее. У компаний есть активы с различной скоростью реализации. Они могут быть оборотными и внеоборотные.

Оборотные активы используются не более года. Они меняют свою форму в течение производственного цикла. К ним относятся: сырьё и материалы, деньги на счетах и в кассе, вклады, выданный на срок не более года займы. Такие активы более ликвидны, их проще продать.

Внеоборотные активы находятся на балансе компании, используются более года.

У компании могу быть и неликвидные активы — те, которые трудно или и вовсе невозможно продать. Это испорченная, бракованная или потерявшая актуальность продукция, запасы с истёкшим сроком хранения, просроченная дебиторская задолженность.

Необходимо следить, чтобы неликвидных активов было как можно меньше.

Как оценить ликвидность по балансу

Под ликвидностью баланса понимают способность организации монетизировать активы для погашения платёжных обязательств. Чтобы определить платёжеспособна ли компания, нужно сопоставить группы активов и пассивов (собственный капитал, кредиторская задолженность, доходы будущих периодов и т.д.).

Пассивы нужно сгруппировать по срочности оплаты, а активы — по скорости реализации (таблица 1).

Таблица 1. Соотношение групп активов и пассивов

|

Актив |

Пассив |

Условие абсолютной ликвидности |

||

|

А1 |

Самые ликвидные

|

П1 |

Высокая срочность погашения

|

А1 ≥ П1 |

|

А2 |

Быстрореализуемые

|

П2 |

Умеренная срочность погашения

|

А2 ≥ П2 |

|

А3 |

Медленно реализуемые

|

П3 |

Низкая срочность погашения (больше года)

|

А3 ≥ П3 |

|

А4 |

Труднореализуемые

|

П4 |

Постоянные

|

А4 ≤ П4 |

Если соотношения соблюдены, значит, баланс ликвиден. Если соблюдены частично — ликвидность баланса неполная и нужно смотреть, какой период погашения долгов является проблемным. Например:

Если соблюдены частично — ликвидность баланса неполная и нужно смотреть, какой период погашения долгов является проблемным. Например:

- А1 ≤ П1 — недостаточно средств, чтобы погасить самые срочные обязательства;

- А2 ≤ П2 — нет возможности погасить кредиты сроком до одного года за счет быстрореализуемых активов;

- А3 ≤ П3 — не хватает медленно реализуемых активов, чтобы погасить долгосрочные кредиты.

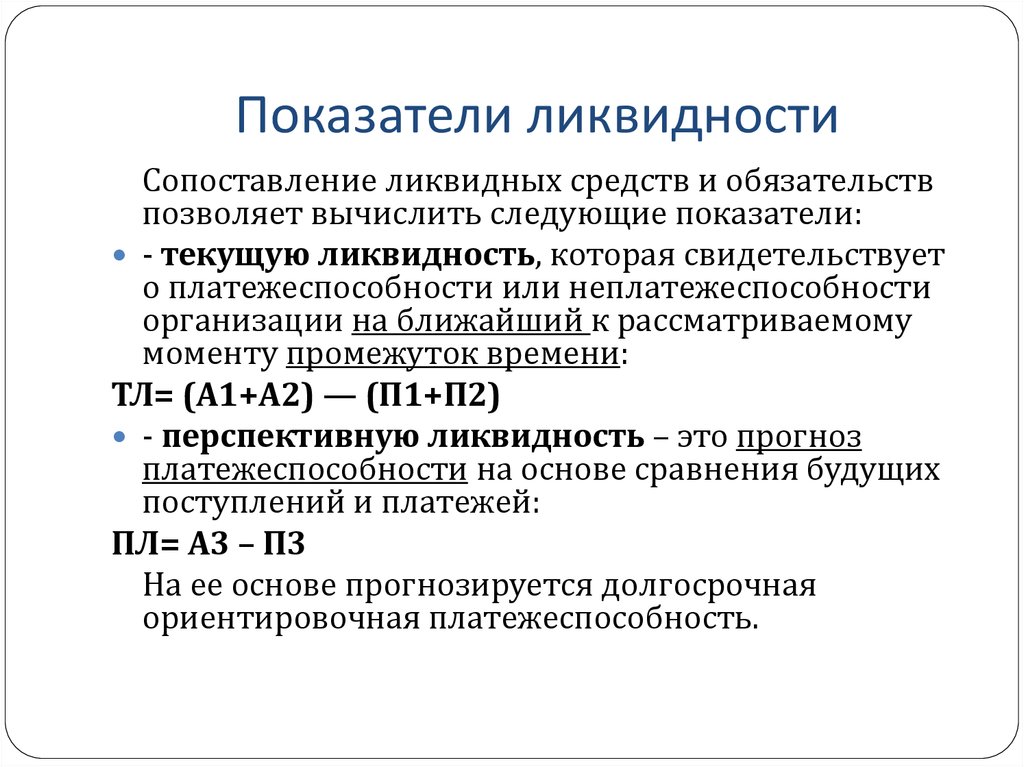

Сопоставив активы групп А1 и А2 с пассивами групп П1 и П2, можно говорить о текущем, рассматриваемом периоде — до года.

Сопоставив группы А3 и А4 с группами П3 и П4 — о ликвидности в будущем.

Разница между оборотными активами и краткосрочными обязательствами называется чистым капиталом. Он показывает, какая часть оборотных средств свободна от обязательств и характеризует платёжеспособность компании на срок до года. Если значение чистого капитала отрицательное, это значит, что компания свои текущие обязательства погасить не может.

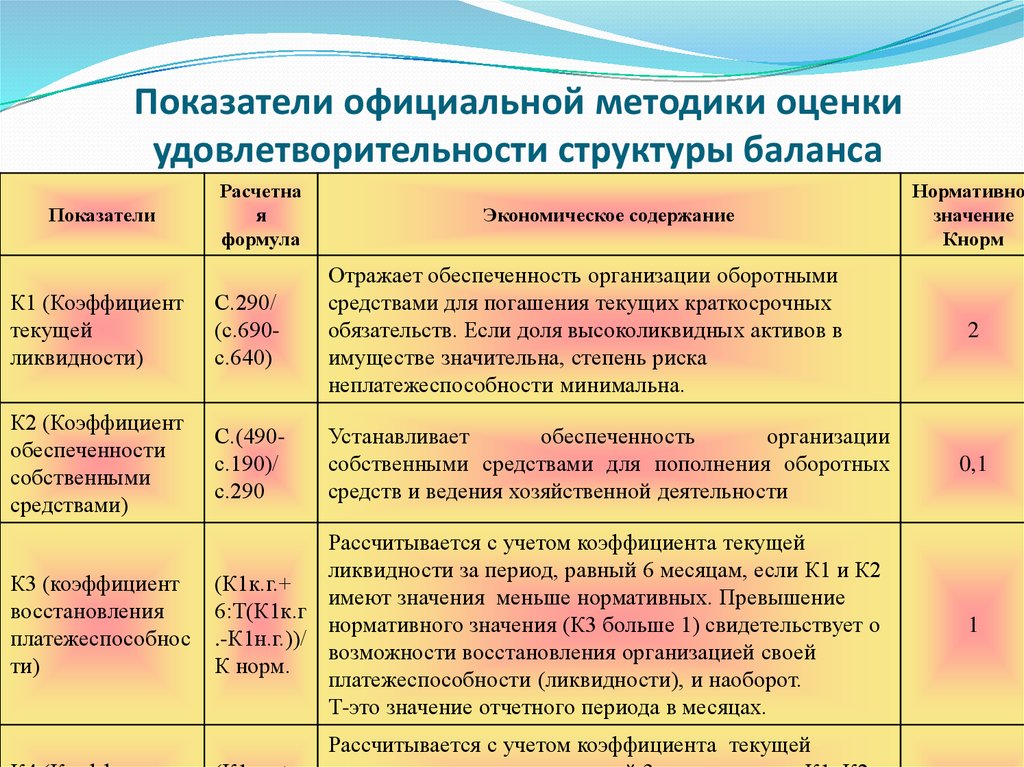

Коэффициенты ликвидности: для чего нужны и как рассчитать

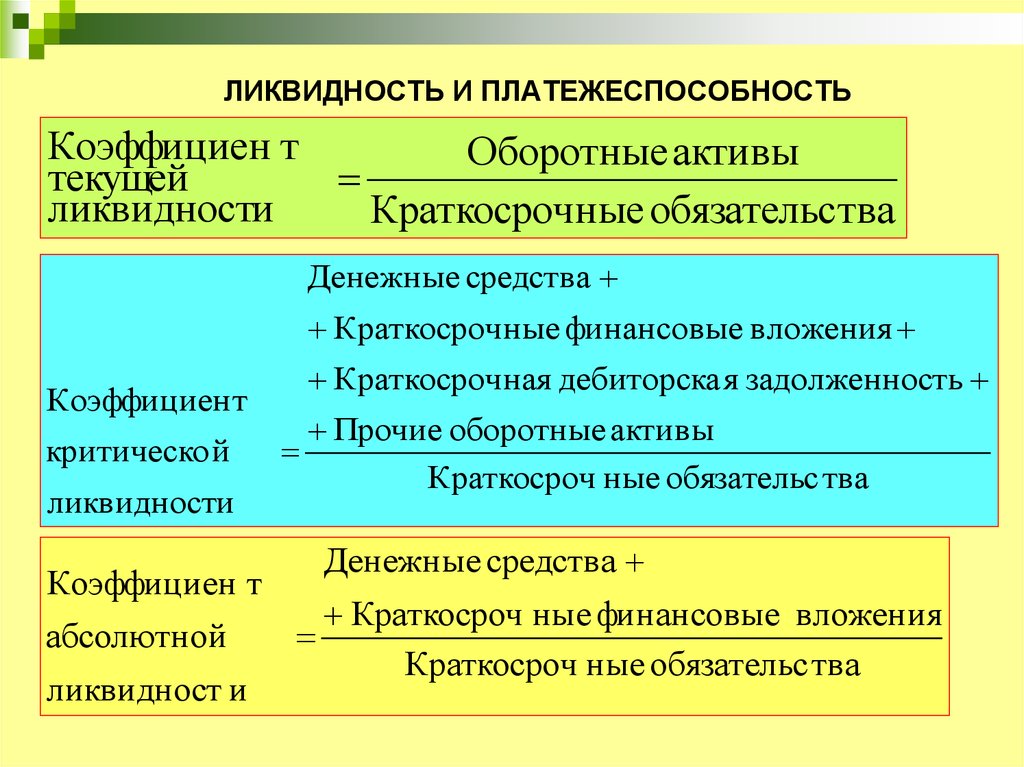

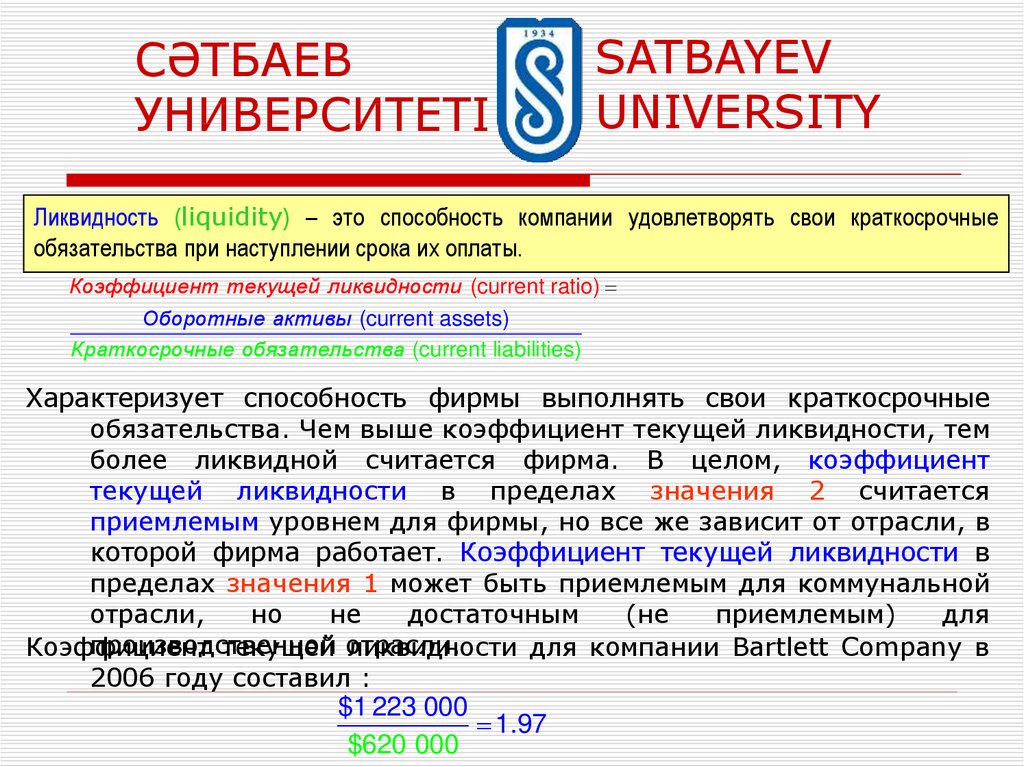

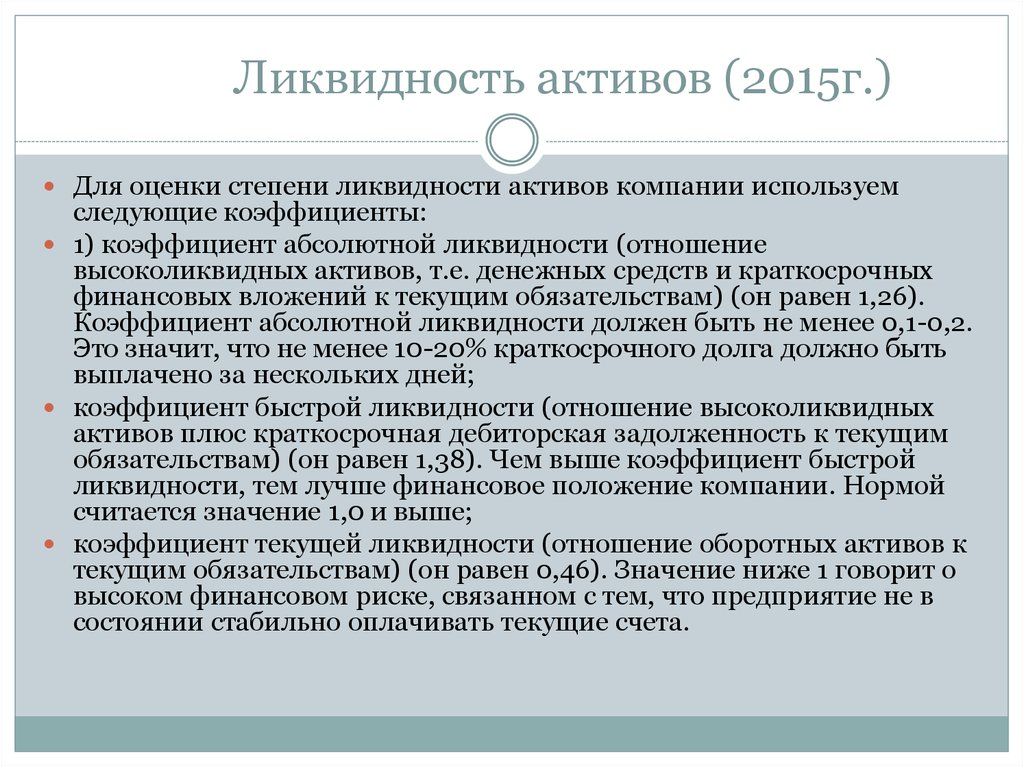

Чтобы оценить способность компании расплатиться по имеющимся долгам за счёт собственных средств, потребуется определить коэффициент ликвидности. Он рассчитывается как отношение оборотных активов к краткосрочным обязательствам.

- Значение коэффициента — 0–1,5 говорит о низкой ликвидности компании и высоких рисках для кредиторов.

- 1,5–2,5 — значение в пределах нормы.

- Более 2,5 — ликвидность высокая, но активы компания использует неэффективно.

Оценить, сможет ли компания оплатить свои долги, если возникнут сложности в работе, поможет коэффициент быстрой ликвидности. Он рассчитывается по формуле:

Коэффициент быстрой ликвидности = (Краткосрочная дебиторская задолженность + Краткосрочные финансовые вложения + Остаток денежных средств) / Краткосрочные обязательства.

По значениям коэффициента можно судить следующее:

- 0–0,8 — риски высокие;

- 0,8–1 — в пределах нормы;

- Более 1 — высокая ликвидность, но активы используются неэффективно.

Чтобы определить, какую часть обязательств компания может погасить здесь и сейчас, нужно рассчитать коэффициент абсолютной ликвидности. Формула

Коэффициент абсолютной ликвидности = (Денежные средства + Краткосрочные финансовые вложения) / Краткосрочные обязательства.

По значениям можно судить:

- 0–0,2 — риски высоки;

- 0,2–0,5 — в пределах нормы;

- более 0,5 — ликвидность высокая, но активы используются неэффективно.

По показателям ликвидности можно судить, какую часть обязательств компания может закрыть за счёт собственных средств, находящихся в кассе и на счетах, средств, которые должны поступить от дебиторов и которые можно получить от продажи запасов.

Как компания может повысить ликвидность

Чтобы повысить ликвидность, компании следует придерживаться ряда правил:

-

Контролируйте размер дебиторки, сокращайте её долю в оборотных активах.

- Эффективнее управляйте оборотным капиталом. Оптимизировать показатели можно за счёт увеличения объёма финансовых средств, запасов и дебиторской задолженности.

- Делая капитальные вложения, учитывайте финансовые возможности компании. Оценивайте, насколько оправдано приобретение дорогостоящего оборудования.

- Наращивайте прибыль. Её рост поспособствует увеличению собственного капитала, поспособствует приобретению активов и оборотных средств.

- Снижайте или перераспределяйте кредитную нагрузку. Оценивайте, когда обязательства можно перераспределить на долгосрок, а когда лучше погасить сразу.

что это такое? Коэффициенты текущей и абсолютной ликвидности

Термин «ликвидность» относится к экономической теме. Им обозначают возможность актива оперативно реализовываться (по цене, максимально приближенной к рыночной). Есть другое значение – ликвидный, значит, легко преобразуемый в деньги. При анализе деятельности предприятий упоминают понятия коэффициент текущей и абсолютной ликвидности. На базе этих показателей можно быстро понять способность компании погашать материальные обязательства.

На базе этих показателей можно быстро понять способность компании погашать материальные обязательства.

Ликвидность – что это простыми словами

Значение параметра принято рассчитывать для всех видов активов, типов организаций. Банки, заводы, торговые компании оцениваются по-разному, исходя из преобладания у них тех или иных активов, степени их ценности на рынке в текущий момент. Показатель ликвидности может указывать на степень кредитоспособности фирмы, запас прочности на случай кризисных явлений на рынке.

Ликвидность актива – это уровень его востребованности рынком, причем значение может меняться с течением времени.

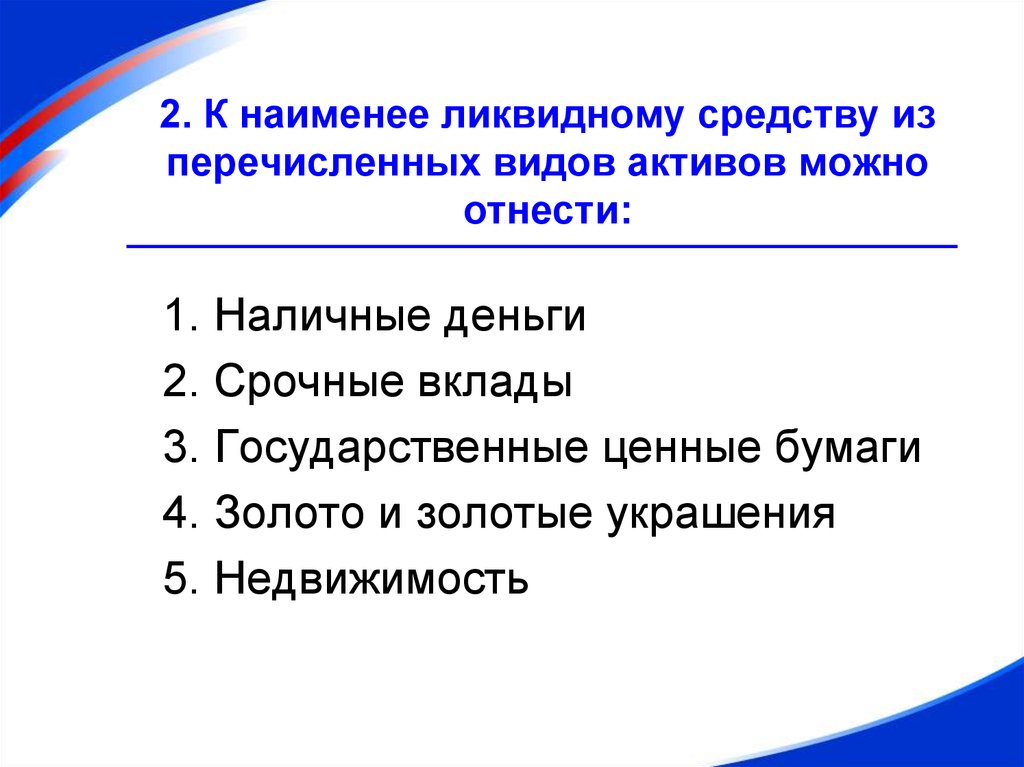

Разные активы обладают заметно отличающимися показателями. На предприятиях принята следующая последовательность, начиная от наиболее значительных:

- Средства наличными и на банковских расчетных счетах.

- Ценные бумаги (акции, облигации, векселя).

- Текущая дебиторская задолженность.

- Запасы материалов/товаров на складах.

- Оборудование, автопарк, иные технологические мощности.

- Недвижимость, включая незавершенное строительство.

Чем ниже расположен в приведенном списке актив, тем сложнее его быстро продать по рыночной цене. Отсюда можно вывести резюме: ликвидность предприятия – это сумма всех активов, какими обладает предприятие. Чтобы объективно оценивать их ценность, рассчитывают коэффициенты, учитывающие особенности текущего рынка. Из наиболее ликвидных активов – это деньги, но мало какая фирма позволяет себе держать большую сумму средств без вложений в собственное развитие.

Почему оценка ликвидности так важна

Определяется ликвидность предприятия по различным причинам. Такая работа может проводиться для представления отчета собственникам и инвесторам компании, создания обоснования кредитоспособности при подготовке документов для обращения в банк. При анализе финансовой ситуации в фирме обычно разделяют активы на отдельные группы. Так проще гарантировать объективную оценку эксперта, включая возможность сравнения компании с конкурирующими фирмами.

Высокая ликвидность защищает предприятие от кризисных явлений.

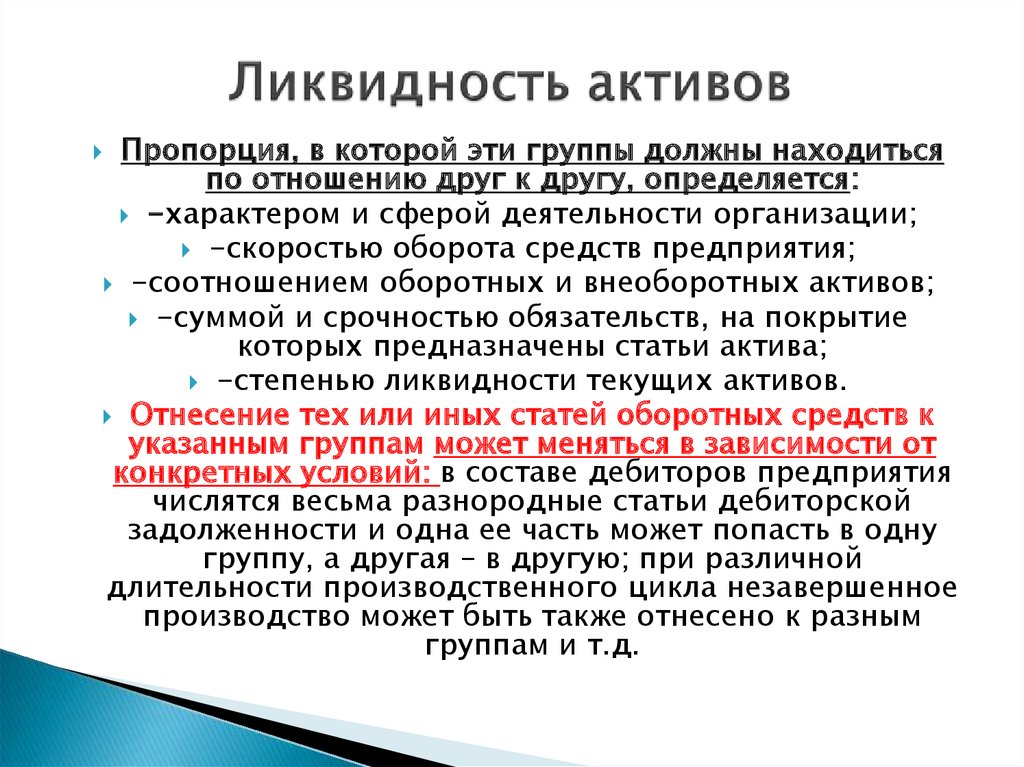

Разделение обычно проводят по степени востребованности рынком:

- Максимально ликвидные активы. Под ними понимают свободные от обязательств финансы и краткосрочные материальные вложения.

- Быстрореализуемые активы. Один из примеров – дебиторская задолженность (до 12 календарных месяцев полного погашения).

- Медленно реализуемые активы. Материальные запасы, долги перед предприятием, погашаемые в срок более 12 мес.

- Труднореализуемые активы. Оборудование, используемое для производства, иных ежедневных хозяйственных операций.

Текущие активы вроде свободных денег, товаров, сырья более ликвидны, чем имущество организации. Первые часто ибльспользуют в качестве залогового имущества для получения срочных кредитов. Если речь идет о банковской организации, высокий уровень показателя укажет на способность исполнять свои обязательства своевременно. В банке наиболее ликвидным активом является оборотная денежная масса.

В банке наиболее ликвидным активом является оборотная денежная масса.

Как оценивается ликвидность активов

Если ликвидность баланса предприятия на высоком уровне, его платежеспособность не вызывает сомнений. И дело не только в возможности получать прямые кредиты. Бизнесом активно используется так называемая банковская гарантия, когда кредитное или страховое учреждение выступает гарантом при заключении крупных сделок. Иногда компании сами проверяют потенциальных партнеров, рассчитывая риски сотрудничества.

Расчет ликвидности баланса – это сравнение активов и пассивов предприятия

Для определения текущей ликвидности используют нижеследующие сравнения (смотрят цифровые значения по балансу):

- Максимально ликвидные активы >= Наиболее срочные обязательства.

- Быстрореализуемые активы >= Краткосрочные пассивы.

- Медленно реализуемые активы >= Долгосрочные пассивы.

- Труднореализуемые активы =< Постоянные пассивы.

Чем крупнее предприятие, тем больше у него будет разнотипных активов и пассивов – на производство может поставляться сырье с отсрочкой платежа, а клиенты компании могут получать товары «под реализацию». Пассивы преимущественно относятся к кредиторским задолженностям перед банками, поставщиками, иными контрагентами.

В чем выражается ликвидность предприятия

При анализе активов/пассивов рассматривают соблюдение указанного соотношения. Если оно соответствует оптимальному значению, предприятие признают полностью ликвидным. Для этого все активы, от наиболее ликвидных до медленно реализуемых, должны превышать объемы соответствующих пассивов, а труднореализуемые должны быть меньше или равны постоянным пассивам.

Общепринятыми показателями являются коэффициенты ликвидности:

- Текущая. Отображает достаточность средств у предприятия для расчетов по краткосрочным обязательствам.

- Срочная. Позволяет учитывать неоднородность ликвидности оборотных средств.

- Абсолютная. Показатель наличия денежных средств (их ликвидность абсолютна).

- Чистый оборотный капитал. Чем он выше, тем больше уверенность руководства и партнеров в стабильном положении предприятия.

В зависимости от направления, масштабов деятельности фирмы рекомендуемое значение коэффициентов может различаться. Так, в России срочная ликвидность считается нормой при уровне 0,7-0,8, тогда как по международным нормам она должна достигать единицы и выше. Оптимальный уровень абсолютной ликвидности находится на уровне 0,2-0,25.

Ликвидность банковского учреждения

Банки, как коммерческие организации, оцениваются по уровню ликвидности по аналогии с производственными и торговыми компаниями. Перед финансовыми учреждениями стоят задачи своевременного выполнения обязательств перед клиентами (как краткосрочных, так и долгосрочных). Контроль ликвидности банка направлен на корректировку ее значения.

Если этот показатель недостаточен, возникают неоправданные риски по невозможности покрытия собственными активами банка имеющихся обязательств. Чрезмерный уровень может сигнализировать о низкой прибыльности банка, чего тоже стараются избегать. При расчете учитывают реальные и условные обязательства. К первым относят депозитные счета, векселя. Вторые – это банковские гарантии, поручительства.

Чрезмерный уровень может сигнализировать о низкой прибыльности банка, чего тоже стараются избегать. При расчете учитывают реальные и условные обязательства. К первым относят депозитные счета, векселя. Вторые – это банковские гарантии, поручительства.

Для кредитной организации существенными факторами являются:

- Качество имущества.

- Объемы привлеченных средств.

- Баланс актива и пассива по срокам ликвидности.

- Менеджмент и репутация банка.

Способны повлиять на текущую ликвидность политическая и экономическая ситуация в стране, развитие рынка ценных бумаг, эффективность надзора со стороны Центрального Банка РФ. Чтобы поддерживать ликвидность банка на оптимальном уровне, надо иметь на счетах, в кассе большой объем свободных финансовых средств.

Ликвидность денег и ценных бумаг

В отношении денежных средств и ценных бумаг расчет показателя ликвидности точно соответствует значению слова – «мобильность», «текучесть». Деньги являются абсолютно ликвидными, т.к. их не требуется «преобразовывать», они сами по себе имеют ценность. Различные бумаги (векселя, облигации, акции) подвержены изменению ликвидности в зависимости от финансового состояния предприятия, являющегося эмитентом.

Деньги являются абсолютно ликвидными, т.к. их не требуется «преобразовывать», они сами по себе имеют ценность. Различные бумаги (векселя, облигации, акции) подвержены изменению ликвидности в зависимости от финансового состояния предприятия, являющегося эмитентом.

Наиболее ликвидным считаются активы следующего типа:

- Ценные бумаги, эмитированные крупными акционерными обществами.

- Ценные бумаги, выпускаемые государством.

- Задолженности крупных компаний.

- Драгоценные металлы.

- Срочные векселя больших предприятий.

Чтобы правильно оценить ликвидность какой-либо ценной бумаги, потребуется провести фундаментальный или количественный анализ. Предметом первого способа считается оценка устойчивости компании на рынке, кредитоспособность, перспективы развития. В случае проведения количественного анализа оценивается скорость получения доходов от вложения средств в ценные бумаги.

Как оценить ликвидность инвестиционного портфеля

Ликвидные активы считаются выгодными для инвестирования. Но переменчивость рынка вынуждает предпринимателей заранее продумывать способы снижения рисков. Самый простой – сформировать целый портфель инвестиционных предложений. Тогда любые непредвиденные обстоятельства с одним из активов могут быть компенсированы за счет других, более прибыльных.

Но переменчивость рынка вынуждает предпринимателей заранее продумывать способы снижения рисков. Самый простой – сформировать целый портфель инвестиционных предложений. Тогда любые непредвиденные обстоятельства с одним из активов могут быть компенсированы за счет других, более прибыльных.

Инвестиционный пакет позволяет усреднить риски из-за скачков ликвидности активов.

Ключевыми показателями портфеля инвестиционных инструментов являются:

- Стоимость.

- Уровень доходности.

- Степень риска.

- Срок вложения средств.

- Минимальные размеры вложений.

Оценивается как каждый актив в отдельности, так и вычисляется усредненное значение. Последнее является показателем эффективности портфеля, его устойчивости на текущем рынке. На первом этапе важно оценить скорость возврата инвестиций, риск невозврата и получения убытков.

В дальнейшем систематический анализ дает результат, какой процент от полученных доходов рационально вкладывать в расширение инвестиционного портфеля, а какой объем прибыли считать чистым доходом и изымать из оборота. Оба процесса должны протекать параллельно, с учетом изменений состояния активов в раздельности и в усредненном варианте.

Оба процесса должны протекать параллельно, с учетом изменений состояния активов в раздельности и в усредненном варианте.

Неликвидный актив Определение | Bankrate.com

Неликвидный актив — это финансовый термин, который стоит знать. Банкрейт объясняет его значение.

Что такое неликвидный актив?Активы классифицируются как ликвидные и неликвидные. Ликвидный актив можно довольно быстро и легко превратить в наличные деньги, а неликвидный – нет. Дом является неликвидным активом, потому что может потребоваться несколько месяцев, чтобы найти на него покупателя, и еще несколько недель, прежде чем вы получите деньги от сделки.

Более глубокое разрешение Когда вы рассчитываете свой собственный капитал, вы, вероятно, учитываете все свои активы, от расчетных и сберегательных счетов до имущества, такого как автомобили, недвижимость, драгоценности и другие ценности. Тем не менее, даже если вы получите собственный капитал в размере 1 миллиона долларов, это не означает, что вы сразу же получите доступ к такой сумме денег, если столкнетесь с острой финансовой необходимостью. Это потому, что многие из этих активов должны быть проданы, чтобы вы могли использовать их стоимость. Это делает их неликвидными активами; они могут иметь значительную денежную ценность, но на них нельзя положиться за наличные.

Это потому, что многие из этих активов должны быть проданы, чтобы вы могли использовать их стоимость. Это делает их неликвидными активами; они могут иметь значительную денежную ценность, но на них нельзя положиться за наличные.

Помимо того, что для конвертации в денежные средства требуется время, неликвидные активы часто теряют часть своей рыночной стоимости при их продаже. Если вы хотите продать крупный объект недвижимости, такой как дом или земля, вам, возможно, придется продать его с большой скидкой, чтобы быстро продать его. Однако, когда вы конвертируете ликвидный актив, такой как сберегательный счет, в наличные, вы обычно можете сделать это немедленно и без потери его стоимости. Это потому, что вы просто снимаете деньги, делая их сразу доступными во многих случаях.

Пример неликвидного актива Если у вас есть 5000 долларов на текущем счете и 10000 долларов на сберегательном счете, то у вас есть 15000 долларов ликвидных активов, к которым вы можете получить доступ практически в любое время. Если у вас есть дом стоимостью 200 000 долларов и участок земли стоимостью 75 000 долларов, у вас есть неликвидные активы на 275 000 долларов. Если вам срочно нужны наличные деньги, чтобы оплатить неожиданный медицинский счет, вам придется использовать деньги на своих текущих и сберегательных счетах. Ваш дом и земля не могут быть преобразованы в наличные деньги без значительного времени или потери стоимости.

Если у вас есть дом стоимостью 200 000 долларов и участок земли стоимостью 75 000 долларов, у вас есть неликвидные активы на 275 000 долларов. Если вам срочно нужны наличные деньги, чтобы оплатить неожиданный медицинский счет, вам придется использовать деньги на своих текущих и сберегательных счетах. Ваш дом и земля не могут быть преобразованы в наличные деньги без значительного времени или потери стоимости.

Если вам не хватает ликвидных активов и вам срочно нужны наличные деньги, вам может помочь личный кредит.

Еще от Bankrate

Вот шаги, которые вы можете предпринять, чтобы восстановить свою независимость после финансового злоупотребления и обеспечить долгосрочное финансовое благополучие.

9 минут чтения 09 апреля 2020 г.

Выбор правильного адвоката может означать разницу между возможным отскоком и долгосрочной болью.

4 мин чтения 17 октября 2022 г.

Финансовые терапевты объединяют финансовое планирование с заботой о психическом здоровье.

7 минут чтения 26 сентября 2022 г.

Взвесьте все за и против, чтобы решить, подходит ли консолидация долга для вашей ситуации.

7 минут чтения 16 сентября 2022 г.

Вы должны знать свой кредитный рейтинг, прежде чем обращаться к кредитору.

3 мин чтения 14 сентября 2022 г.

Американцы не пожинают плоды самого быстрого роста заработной платы за последние десятилетия.

6 минут чтения 14 сентября 2022 г.

Если вам интересно, как получить служебную собаку, начните с этих организаций.

7 минут чтения 29 августа 2022 г.

Есть шаги, которые каждый может предпринять, чтобы уменьшить финансовые последствия аспирантуры.

6 минут чтения 22 августа 2022 г.

В День финансовой осведомленности следуйте этим советам, чтобы улучшить свое финансовое положение.

5 минут чтения 10 августа 2022 г.

Это твердое тело.

.. Это жидкость… Это Ублек!

.. Это жидкость… Это Ублек! Ключевые понятия

Жидкости и твердые вещества

Вязкость

Давление

Из Национальных стандартов естественнонаучного образования : Свойства объектов и материалов

Введение

Почему так сложно выбраться из зыбучих песков? Это твердое тело? Это жидкость? Можно и то и другое? В этом упражнении вы создадите вещество, похожее на зыбучий песок, но гораздо более увлекательное. Поэкспериментируйте с ним и узнайте, чем он отличается от обычной жидкости 9.0094 и обычное твердое тело.

Другие, более знакомые вещества меняют свое состояние (из твердого в жидкое и в газообразное) при изменении температуры, например, превращая воду в лед или выпаривая ее в пар. Но эта простая смесь показывает, как изменения давления, а не температуры, могут изменить свойства некоторых материалов.

Фон

Приложение давления к смеси увеличивает ее вязкость (густоту). Быстрое постукивание по поверхности Ублека сделает его твердым, потому что оно сжимает частицы кукурузного крахмала. Но медленно опустите руку в смесь и посмотрите, что произойдет — ваши пальцы скользят в нее так же легко, как сквозь воду. Медленное движение дает частицам кукурузного крахмала время уйти в сторону.

Быстрое постукивание по поверхности Ублека сделает его твердым, потому что оно сжимает частицы кукурузного крахмала. Но медленно опустите руку в смесь и посмотрите, что произойдет — ваши пальцы скользят в нее так же легко, как сквозь воду. Медленное движение дает частицам кукурузного крахмала время уйти в сторону.

Oobleck и другие вещества, зависящие от давления (такие как Silly Putty и зыбучий песок), не являются жидкостями, такими как вода или масло. Они известны как неньютоновские жидкости. Забавное название этого вещества происходит из книги доктора Сьюза под названием Варфоломей и Ублек .

Материалы

• 1 стакан воды

• 1–2 стакана кукурузного крахмала

• Чаша для смешивания

• Пищевой краситель (по желанию)

Подготовка

• Насыпьте одну чашку кукурузного крахмала в чашу для смешивания и окуните в нее руки. Чувствуете, какая гладкая пудра? Состоит из очень мелких частиц.

Чувствуете, какая гладкая пудра? Состоит из очень мелких частиц.

• Теперь влейте воду, медленно перемешивая. Продолжайте добавлять воду, пока смесь не станет густой (и не затвердеет при постукивании по ней). Добавьте больше кукурузного крахмала, если он становится слишком жидким, и больше воды, если он становится слишком густым.

• При желании добавьте несколько капель пищевого красителя. (Если вы хотите придать своему ублеку другой оттенок, проще добавить краситель в воду, прежде чем смешивать его с кукурузным крахмалом.)

• Ублек не токсичен, но будьте осторожны, занимаясь какой-либо научной деятельностью. Будьте осторожны, чтобы он не попал вам в глаза, и мойте руки после обращения с ублеком.

Процедура

• Засучите рукава и приготовьтесь к беспорядку! Быстро опустите руки в Ублек, затем медленно опустите в него руки. Обратите внимание на разницу!

• Держите горсть на открытой ладони — что произойдет?

• Попробуйте сжать его в кулаке или покатать между руками — как он ведет себя по-другому?

• Медленно проведите пальцами по смеси, а затем попробуйте сделать это быстрее.

• Что еще можно сделать, чтобы проверить свойства смеси?

• Дополнительно: Если у вас есть большая пластиковая корзина или ведро, вы можете сделать большую партию ублека. Умножьте количество каждого ингредиента на 10 или более и перемешайте. Снимите обувь и носки и попробуйте постоять в Ублеке! Сможете ли вы пройти по нему, не утонув? Дайте ступням опуститься вниз, а затем попробуйте пошевелить пальцами ног. Что происходит?

Читайте наблюдения, результаты и другие ресурсы.

Наблюдения и результаты

Что происходит, когда вы сжимаете Ублек? Что происходит, когда вы отпускаете давление? Ублек не напоминает вам что-нибудь еще?

Смесь Ублека не является обычной жидкостью или твердым веществом. Смесь кукурузного крахмала и воды создает жидкость, которая больше похожа на зыбучий песок, чем на воду: приложение силы (сжатие или постукивание по ней) приводит к тому, что она становится гуще.