В чем разница между и какие есть особенности у ПИФов?

МТС Инвестиции — объект авторского права ПАО «МТС», используемый ООО УК «Система Капитал» на основе лицензионного договора.Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в инвестиционные фонды, прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления паевым инвестиционным фондом. Правилами доверительного управления паевыми инвестиционными фондами могут быть предусмотрены надбавки к расчетной стоимости инвестиционных паев при их выдаче и (или) скидки с расчетной стоимости инвестиционных паев при их погашении. Взимание надбавок и скидок уменьшает доходность инвестиций в инвестиционные паи паевого инвестиционного фонда. Приобрести паи, получить подробную информацию о паевых инвестиционных фондах, ознакомиться с правилами доверительного управления паевыми инвестиционными фондами, а также с иными документами, предусмотренными Федеральным законом от 29.

11.2001 № 156-ФЗ «Об инвестиционных фондах» и нормативными правовыми актами в сфере финансовых рынков, можно по адресу: Российская Федерация, г. Москва, ул. Пречистенка, д. 17/9, телефону: +7 (495) 228-15-05, +7 (800) 737-77-00, факсу: +7 (495) 228-01-12 (доб. 5656) с понедельника по четверг — c 9:30 до 18:30, в пятницу — с 9:30 до 17:30, на сайте Управляющей компании http://www.sistema-capital.com, в пунктах приема заявок на приобретение, погашение и обмен инвестиционных паев агента по выдаче, погашению и обмену инвестиционных паев фондов (со списком пунктов приема заявок можно ознакомиться на сайте Управляющей компании http://www.sistema-capital.com). Информация, связанная с деятельностью Управляющей компании, раскрывается на сайте в сети Интернет по адресу http://www.sistema-capital.com, а также публикуется в «Приложении к Вестнику ФСФР». ОПИФ рыночных финансовых инструментов «Система Капитал — Мобильный. Акции» (в настоящем материале — Мобильный. Акции) (зарегистрированы Банком России за номером 2744 от 21.

11.2001 № 156-ФЗ «Об инвестиционных фондах» и нормативными правовыми актами в сфере финансовых рынков, можно по адресу: Российская Федерация, г. Москва, ул. Пречистенка, д. 17/9, телефону: +7 (495) 228-15-05, +7 (800) 737-77-00, факсу: +7 (495) 228-01-12 (доб. 5656) с понедельника по четверг — c 9:30 до 18:30, в пятницу — с 9:30 до 17:30, на сайте Управляющей компании http://www.sistema-capital.com, в пунктах приема заявок на приобретение, погашение и обмен инвестиционных паев агента по выдаче, погашению и обмену инвестиционных паев фондов (со списком пунктов приема заявок можно ознакомиться на сайте Управляющей компании http://www.sistema-capital.com). Информация, связанная с деятельностью Управляющей компании, раскрывается на сайте в сети Интернет по адресу http://www.sistema-capital.com, а также публикуется в «Приложении к Вестнику ФСФР». ОПИФ рыночных финансовых инструментов «Система Капитал — Мобильный. Акции» (в настоящем материале — Мобильный. Акции) (зарегистрированы Банком России за номером 2744 от 21. 02.2014 г.) (доходность на 29.06.18 за 3мес.- 1,22%, 6мес. 6,74%, 1 г. 24,72%), ОПИФ рыночных финансовых инструментов «Система Капитал — Мобильный. Облигации» (в настоящем материале — Мобильный. Облигации) (зарегистрированы Банком России за номером 3194 от 11.08.2016 г.) (доходность на 29.06.18 за 3мес. 0,49%, 6мес. 4,64%, 1 г. 11,74%). ОПИФ рыночных финансовых инструментов «Система Капитал — Мобильный. Облигации. Валютный» (в настоящем материале — Мобильный. Облигации. Валютный) (зарегистрированы Банком России за номером 3193 от 11.08.2016 г.) (доходность на 29.06.18 за 3мес.- 0,56%, 6мес. -0,96%, 1 г. 1,22%). ОПИФ рыночных финансовых инструментов «Система Капитал- Мобильный. Акции. Валютный» (в настоящем материале — Мобильный. Акции. Валютный) (зарегистрированы Банком России за номером 3417 от 09.11.2017 г.) (доходность на 19.07.18 за 3мес.1,18%, 6мес. 7,1%)

02.2014 г.) (доходность на 29.06.18 за 3мес.- 1,22%, 6мес. 6,74%, 1 г. 24,72%), ОПИФ рыночных финансовых инструментов «Система Капитал — Мобильный. Облигации» (в настоящем материале — Мобильный. Облигации) (зарегистрированы Банком России за номером 3194 от 11.08.2016 г.) (доходность на 29.06.18 за 3мес. 0,49%, 6мес. 4,64%, 1 г. 11,74%). ОПИФ рыночных финансовых инструментов «Система Капитал — Мобильный. Облигации. Валютный» (в настоящем материале — Мобильный. Облигации. Валютный) (зарегистрированы Банком России за номером 3193 от 11.08.2016 г.) (доходность на 29.06.18 за 3мес.- 0,56%, 6мес. -0,96%, 1 г. 1,22%). ОПИФ рыночных финансовых инструментов «Система Капитал- Мобильный. Акции. Валютный» (в настоящем материале — Мобильный. Акции. Валютный) (зарегистрированы Банком России за номером 3417 от 09.11.2017 г.) (доходность на 19.07.18 за 3мес.1,18%, 6мес. 7,1%)Сравнение инвестиционных фондов рублевых облигаций. ОПИФ vs БПИФ

05 авг 2020 Сергей Кикевич Все авторы

В России совсем недавно появились индексные фонды рублевых облигации. В начале 2019 года был запущен Сбербанк — Индекс МосБиржи государственных облигаций (SBGB). На сегодняшний день таких фондов уже несколько штук.

В начале 2019 года был запущен Сбербанк — Индекс МосБиржи государственных облигаций (SBGB). На сегодняшний день таких фондов уже несколько штук.

Но облигации включались в состав инвестиционных портфелей за долго до появления индексный фондов. С этой задачей вполне успешно справлялись активно управляемые ПИФы облигаций. Они и сегодня продолжают конкурировать с индексными фондами.

Но проблемы выбора стоит довольно остро. И для этого есть несколько причин …

Индексы облигаций

Прежде чем сравнивать показатели фондов, необходимо определиться с бенчмарками. Все существующие облигационные БПИФ следуют индексам Московской биржи. Поэтому рассматривать будем только это семейство облигационных индексов.

|

Показатель |

Период |

Индекс ОФЗ |

Индекс корпоративных облигаций |

Инфляция |

|

Доходность |

YTD |

7,06% |

4,17% |

2,63% |

|

Среднегодовая доходность |

1 год |

20,16% |

13,57% |

3,21% |

|

Среднегодовая доходность |

5 лет |

13,41% |

10,78% |

4,39% |

|

Среднегодовая доходность |

10 лет |

9,44% |

9,11% |

6,52% |

|

Среднегодовая доходность |

12. |

10,61% |

8,76% |

7,01% |

|

Стандартное отклонение |

12.0 лет |

7,63% |

4,82% |

|

|

Максимальная просадка |

12.0 лет |

-15,17% |

-16,60% |

|

|

Дата просадки |

|

2014-12 |

2009-01 |

Нетрудно заметить, что индекс корпоративных облигаций значительно отстает от индекса ОФЗ. Выглядит странно. Но объяснение этому явлению простое. ОФЗ – очень популярный и ликвидный инструмент. Популярен он в России и среди зарубежных инвесторов. Помните про «carry trade»? Во многом успехи ОФЗ объясняются именно интересом иностранцев и традиционно «жесткой» политикой нашего ЦБ (ключевая ставка выше инфляции). Кроме того, разница в доходности обусловлена разной дюрацией индексов — у RGBI дюрация выше.

Кроме того, разница в доходности обусловлена разной дюрацией индексов — у RGBI дюрация выше.

С индексом корпоративных облигаций все заметно хуже. На некоторых промежутках времени он едва успевает за инфляцией. Правда, этот индекс несколько менее волатилен. И это тоже понятно. У иностранцев наши корпоративные облигации не пользуются успехом. Инвестируют в них в основном российские инвесторы с длинными деньгами и крепкими нервами.

Как следствие – в рамках этой статьи в качестве бенчмарка мы будем использовать Индекс ОФЗ Московской биржи (RGBITR).

Крупнейшие открытые паевые инвестиционный фонды облигаций

На сегодняшний день самые крупными облигационные ПИФ:

|

Название |

СЧА, млн. руб |

Комиссия (TER) |

|

ВТБ — Фонд Казначейский |

55 672 |

3,5% |

|

Газпромбанк – Облигации плюс |

35 513 |

3,0% |

|

Альфа-Капитал Облигации плюс |

26 103 |

2,4% |

Можно заметить, что все крупнейшие фонды имеют комиссию 2,4 – 3,5% (Total Expense Ratio — TER).

Всё это выглядит довольно странно для 2020 года. Особенно, если учесть, что ключевая ставка в момент написания статьи равна 4,25%.

Интересно, какие облигации собираются покупать УК, чтобы обеспечить своим пайщикам доходность хотя бы на уровне инфляции? Например, УК ВТБ для этого придется покупать какие-то бумаги с доходностью 6,5% и выше. Не даром самый большой вес в портфеле «Альфа-Капитал Облигации плюс» имеет «Башкирская содовая компания, 001P-01, ISIN RU000A0ZYR18» (по данным отчетности УК за II квартал 2020). Так скоро придется покупать облигации микрофинансовых организаций.

Другими некогда популярными фондами облигациями являются:

- Сбербанк – Фонд облигаций Илья Муромец: комиссия УК 2,3%

- Открытие – Облигации: комиссия УК 2,3%

ОПИФ «Илья Муромец» — старейший из существующих облигационных фондов (сформирован в 1997 году).

ОПИФ «Открытие облигации» долгое время был популярным выбором ввиду достаточно демократичных комиссий УК, но в последний год поднял их до общепринятого в индустрии уровня.

|

Показатель |

Период |

Сбербанк «Илья Муромец» |

ВТБ Фонд Казначейский |

Альфа-Капитал Облигации плюс |

Открытие Облигации |

Инфляции |

|

Доходность |

YTD |

4,98% |

4,96% |

3,61% |

4,88% |

2,63% |

|

Среднегодовая доходность |

1 год |

13,91% |

11,76% |

12,52% |

11,96% |

3,21% |

|

Среднегодовая доходность |

5 лет |

10,84% |

11,69% |

11,40% |

10,55% |

4,39% |

|

Среднегодовая доходность |

10 лет |

8,55% |

10,56% |

9,08% |

9,59% |

6,52% |

|

Среднегодовая доходность |

16. |

9,08% |

11,36% |

9,30% |

11,18% |

8,12% |

|

Стандартное отклонение |

16.3 лет |

11,03% |

7,18% |

6,34% |

6,15% |

|

|

Максимальная просадка |

16.3 лет |

|

-20,40% |

-23,40% |

-13,96% |

|

|

Дата просадки |

16.3 лет |

2008-12 |

2009-01 |

2008-12 |

2008-12 |

Практически все перечисленные фонды имели приемлемые показатели и опережали инфляцию на длинных промежутках времени. Но все-таки нельзя не отметить очень странные показатели риска у фонда Сбербанка — «Илья Муромец». Стандартное отклонение в 11% и просадка 34% (!) в 2008 году. Такое скорее характерно для фондов акций.

Но все-таки нельзя не отметить очень странные показатели риска у фонда Сбербанка — «Илья Муромец». Стандартное отклонение в 11% и просадка 34% (!) в 2008 году. Такое скорее характерно для фондов акций.

Почему ОПИФ были доходными при таких комиссиях?

Примерно с 1996 года история российских финансов связана с жесткой политикой ЦБ, когда ключевая ставка значительно опережает уровень инфляции. Превышение сохраняется и сейчас. При инфляции 3,4% мы имеем ставку 4,25%. При более высоких уровнях инфляции размер дельты был выше. В среднем превышение ключевой ставки над инфляцией за срок с 1996 года составило 4,07%. Это значит, что заработать 4% процента реальной доходности (доходность минус инфляция) можно было просто вкладываясь в облигации федерального займа (ОФЗ). Зачем тут вообще какие-то рискованные стратегии, если можно просто купить безрисковый инструмент и иметь гарантированные 4% «в кармане»?

ПИФы облигаций, конечно, вкладывали деньги пайщиков не в ОФЗ, а в более доходные облигации. Правда, некоторые УК явно «заигрывались» в погоне за высокой доходностью. Это хорошо видно по просадкам «Ильи Муромца». Тем не мнее, благодаря жесткой политике Центробанка, управляющим всегда было откуда профинансировать высокие комиссии.

Правда, некоторые УК явно «заигрывались» в погоне за высокой доходностью. Это хорошо видно по просадкам «Ильи Муромца». Тем не мнее, благодаря жесткой политике Центробанка, управляющим всегда было откуда профинансировать высокие комиссии.

Но «жирные» времена явно кончаются. Инфляция уже давно находится на исторически низких уровнях, а Центробанк заявил о переходе к нейтральной политике. Это значит, что размер ключевой ставки будет примерно равен размеру инфляции. В этой ситуации доходности ОФЗ и депозитов больше не будут автоматически опережать инфляцию. А искать доходность придется с умом и в других местах. Как вывод – дальше жить с комиссиями 2-4% управляющим компаниям будет гораздо сложнее.

Поэтому, представляется, что у потенциального инвестора есть всего два выбора:

- Искать ОПИФ облигации с комиссией в районе 1% и ниже

- Переходить на индексные БПИФ облигаций

ОПИФ с низкой комиссией

|

Название |

СЧА, млн. |

Комиссия (TER) |

|

ТФГ — Рублевые облигации |

3 464 |

1,00% |

|

Система капитал — Сберегательный |

581 |

1,25% |

|

Регион — Российские гособлигации |

161 |

0,50% |

Выбор среди ПИФ облигаций с низкой комиссией есть, но он небольшой. Совсем маленькие фонды включать в портфель не рекомендуется. Достаточно длинная история есть только у ТФГ — Рублевые облигации.

|

Показатель |

Период |

ТФГ – Рублевые облигации |

Инфляция |

|

Доходность |

YTD |

4,89% |

2,63% |

|

Среднегодовая доходность |

1 год |

14,63% |

3,21% |

|

Среднегодовая доходность |

5 лет |

12,82% |

4,39% |

|

Среднегодовая доходность |

10 лет |

11,51% |

6,52% |

|

Среднегодовая доходность |

13. |

10,10% |

7,69% |

|

Стандартное отклонение |

13.4 лет |

5,78% |

|

|

Максимальная просадка |

13.4 лет |

-14,18% |

|

|

Дата просадки |

13.4 лет |

2008-10 |

Посмотреть качество управления можно на примере ТФГ — Рублевые облигации, так как это единственный фонд из выбранных с историей более 10 лет. Долгосрочная доходность похожа на показатели популярных ПИФов, рассмотренных выше, и находится в диапазоне 10-11%. В период с 2006 по 2015 г. (почти 10 лет) фонд ТФГ показывал доходность хуже инфляции. После 2015 года ситуация изменилась и показатели выглядят лучше, но с чем это связано, можно только догадываться. На большинстве промежутков времени он все-таки уступает RGBITR.

На большинстве промежутков времени он все-таки уступает RGBITR.

И так обстоят дела со всеми активно управляемыми фондами. На качество управления может влиять что угодно. Даже кадровые вопросы.

Индексные БПИФ облигаций

На сегодняшний день мы имеем 6 БПИФ рублевых облигаций (еврооблигации мы не рассматриваем, так как это отдельный класс ценных бумаг).

|

Тикер |

Название |

СЧА, млн. руб |

Комиссия (TER) |

|

SBGB |

Сбербанк — Индекс МосБиржи государственных облигаций |

8 908 |

0,80% |

|

SBRB |

Сбербанк — Индекс МосБиржи рублевых корпоративных облигаций |

2 280 |

0,80% |

|

VTBB |

ВТБ – Российские корпоративные облигации смарт бета |

1 354 |

0,80% |

|

VTBM |

ВТБ – Ликвидность |

861 |

0,49% |

|

GPBS |

Газпромбанк — Корпоративные облигации 2 года |

552 |

0,45% |

|

GPBM |

Газпромбанк — Корпоративные облигации 4 года |

568 |

0,45% |

Некоторые из них, такие как VTBM, GPBS и GPBM, могут быть интересны в отдельных случаях, но являются специфическими и явно не конкурируют с традиционными облигационными ПИФами.

Поэтому в дальнейшем мы будем рассматривать три биржевых фонда: SBGB, SBRB и VTBB.

Нетрудно заметить, что по размеру привлечённых средств БПИФ пока значительно уступают аналогичным ОПИФ. Но, как представляется, это только начало пути.

Сравнение по доходности и другим параметрам мы вынуждены делать в условиях очень ограниченного срока наблюдения за фондами. Самому «старому» облигационному БПИФ SBGB едва исполнилось полтора года.

Но преимущество индексных фондов как раз в том, что их поведение более предсказуемо и легко экстраполируется, если есть доступ к показателям индекса.

С октября 2019 года мы можем наблюдать за показателями всех трех БПИФ. И на этом сроке мы видимо, что SBGB является лидером и предсказуемо отстает от бенчмарка примерно на размер комиссии. Что важно, среди явных аутсайдеров – популярные ОПИФ облигаций: «Открытие – Облигации» и «ВТБ – Фонд Казначейский». Индексные фонды корпоративных облигаций так же не радуют, но это вполне понятно и предсказуемо. Куда деваться с таким индексом.

Куда деваться с таким индексом.

В итоге на более длинных сроках можно сравнивать сам индекс GRBITR с наиболее популярными ОПИФ. Мы выбрали для этих целей, как и ранее, «ВТБ – Фонд Казначейский» и «Открытие – Облигации».

|

Показатель |

Период |

ВТБ – Фонд Казначейский |

Открытие – Облигации |

RGBITR |

Инфляция |

|

Доходность |

YTD |

5,41% |

5,38% |

6,44% |

2,63% |

|

Среднегодовая доходность |

1 год |

11,17% |

11,77% |

16,66% |

3,21% |

|

Среднегодовая доходность |

5 лет |

11,59% |

10,26% |

13,35% |

4,39% |

|

Среднегодовая доходность |

10 лет |

10,44% |

9,47% |

9,22% |

6,52% |

|

Среднегодовая доходность |

16. |

11,33% |

11,15% |

9,78% |

8,12% |

|

Стандартное отклонение |

16.3 лет |

7,16% |

6,13% |

6,68% |

|

|

Максимальная просадка |

16.3 лет |

-20,40% |

-13,96% |

-15,17% |

|

|

Дата просадки |

16.3 лет |

2009-01 |

2008-12 |

2014-12 |

На самом большом из доступных сроков наблюдения по доходности лидирует «ВТБ – Фонд Казначейский». «Открытие – Облигации» — на втором месте. Бенчмарк проигрывает им обоим. Но нас интересуют новые реалии, когда ставки низкие (а комиссии УК остаются высокими). Поэтому в таблице наиболее полезно сравнивать показатели на сроках 5 лет и менее. И как раз на периодах 5 лет, 1 год и 6 месяцев текущего года (YTD) мы видим однозначное преимущество RGBITR. Представляется, что к концу 2020 года это преимущество будет еще более заметным.

«Открытие – Облигации» — на втором месте. Бенчмарк проигрывает им обоим. Но нас интересуют новые реалии, когда ставки низкие (а комиссии УК остаются высокими). Поэтому в таблице наиболее полезно сравнивать показатели на сроках 5 лет и менее. И как раз на периодах 5 лет, 1 год и 6 месяцев текущего года (YTD) мы видим однозначное преимущество RGBITR. Представляется, что к концу 2020 года это преимущество будет еще более заметным.

Выводы

К условиям низкой процентной ставки управляющим компаниям придется приспосабливаться. На сегодняшний момент только фонды с низкой комиссией (TER) могут показывать приемлемый результат. Если еще добавить в качестве требования предсказуемость, то выбор должен остановиться на индексных фондах.

Пока есть только один неочевидный вывод. По своим показателям лидирует индекс ОФЗ (RGBITR) и следующий ему БПИФ Сбербанк — Индекс МосБиржи государственных облигаций. Индекс корпоративных облигаций значительно отстает. Можно сделать предположение, что в будущем появится больше вариантов биржевых фондов, следующих RGBITR, и больше самих облигационных индексов, которым следуют фонды.

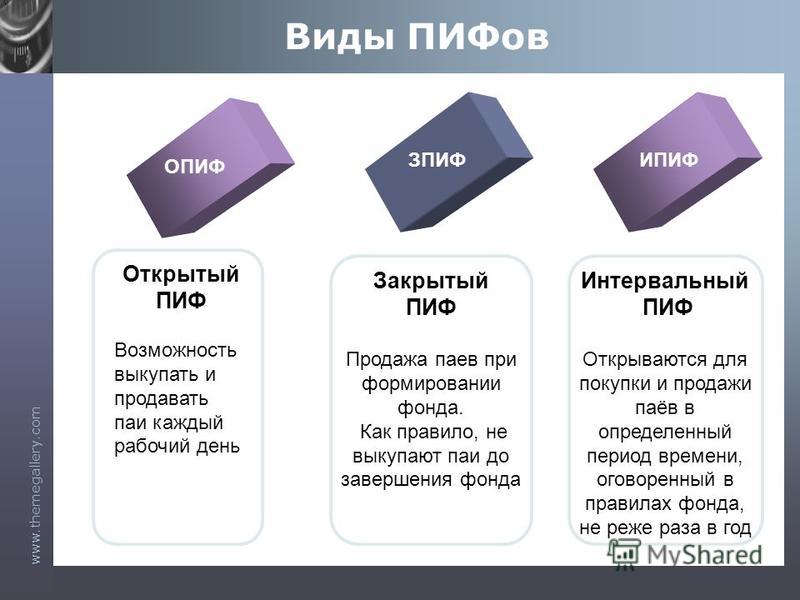

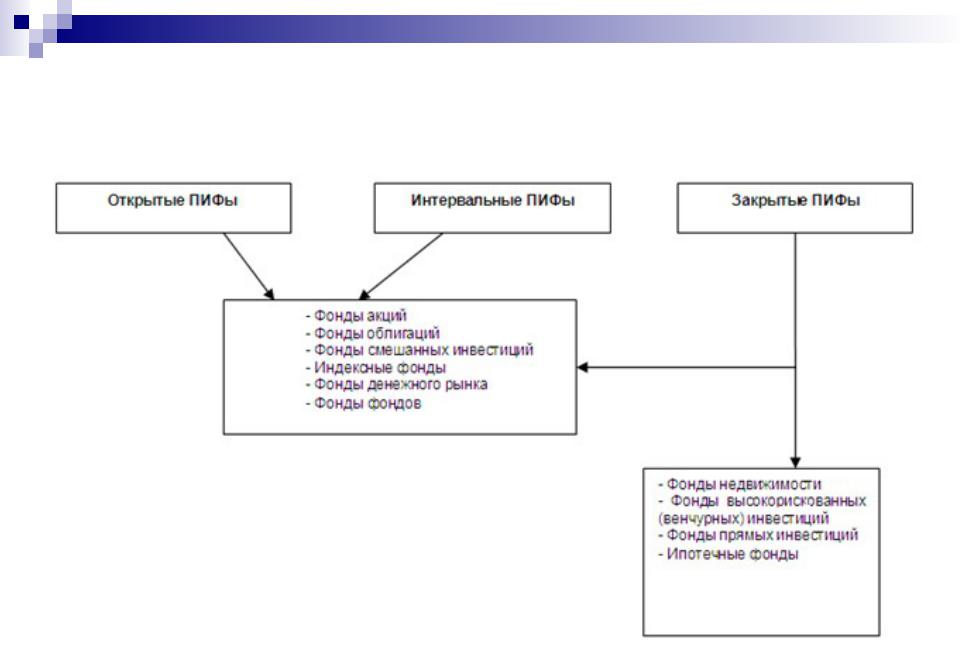

Виды паевых фондов (ПИФов) по объектам инвестирования и доступности

Виды паевых фондов по объектам инвестирования

Ниже приведена таблица, объединяющая 2 классификации фондов – по доступности и по объектам инвестирования:

| ОПИФ | ИПИФ | ЗПИФ |

| акций | акций | акций |

| облигаций | облигаций | облигаций |

| смешанный | смешанный | смешанный |

| индексный | индексный | индексный |

| денежного рынка | денежного рынка | денежного рынка |

| фондов | фондов | фондов |

| товарного рынка | товарного рынка | |

| хедж-фонд | хедж-фонд | |

| недвижимости | ||

| рентный | ||

| ипотечный | ||

| художественных ценностей | ||

| кредитный | ||

| венчурный | ||

| прямых инвестиций |

Как видно, закрытые паевые фонды имеют больше возможностей для манипуляций на различных рынках. В совокупности с особыми условиями инвестирования в них, ЗПИФы могут показывать значительно большую доходность, по сравнению с ОПИФами и ИПИФами.

В совокупности с особыми условиями инвестирования в них, ЗПИФы могут показывать значительно большую доходность, по сравнению с ОПИФами и ИПИФами.

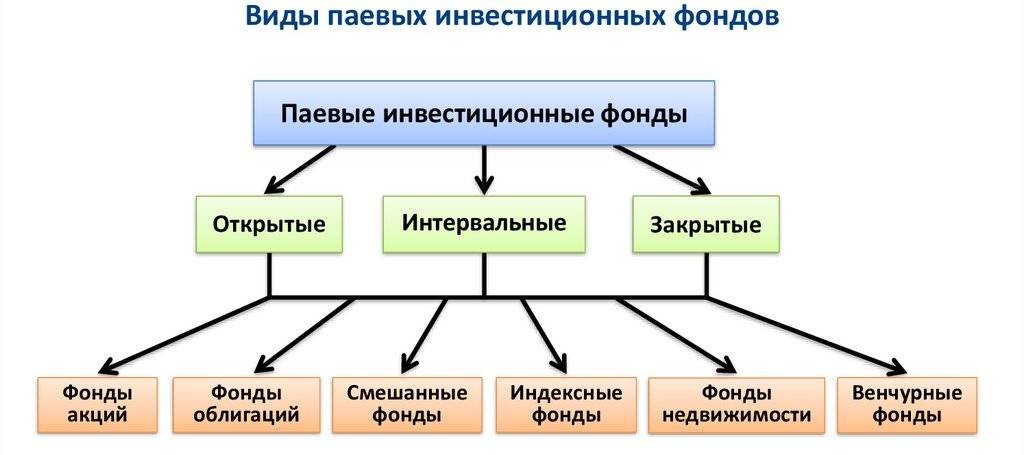

Классификация ПИФов

ПИФы акций – самая популярная категория для частных инвесторов, именно на эти фонды приходится наибольшая доля рынка ОПИФ и ИПИФ. Непосредственно в акции должно быть инвестировано не менее 50% активов ПИФа не менее 2/3 рабочих дней в квартал. Помимо акций в портфеле также могут быть и облигации, но не более 40%

ПИФы облигаций – традиционно считаются тихой гаванью при спадах на рынке. Долговые инструменты должны составлять не менее 50%, а вот доля акций не должна превышать 20%.

Смешанные ПИФы – занимают второе место по популярности и представляют собой нечто среднее между вышерассмотренными видами паевых фондов. Соотношение акций и облигаций может быть любым, но суммарно ценные бумаги должны занимать не менее 70% портфеля фонда.

Индексные ПИФы – сейчас представлены только фондами акций. Основное отличие – состав ПИФа должен максимально соответствовать составу ценных бумаг в индексе-ориентире; допустимое расхождение – 3%. Как правило, данные фонды рекомендуют для начинающих пайщиков т.к. легко оценить результат работы управляющих, сравнив доходность фонда с динамикой индекса за тот же период

ПИФ денежного рынка – наряду с ПИФами облигаций выступает в роли защитного инструмента. Доходность таких фондов невелика, зато они обладают большей ликвидностью, чем депозиты, в которые инвестированы средства пайщиков.

ПИФы фондов – предложение для желающих диверсифицировать вложения между несколькими ПИФам. Как это понятно из названия, такие виды паевых фондов инвестируют в другие фонды. Явным минусом является то, что инвесторы в них несут двойные издержки. Преимуществом – при небольшой сумме инвестирования средства распределяются между несколькими фондами.

ПИФы товарного рынка – существуют на рынке с 2009 года и пока их всего 3 в России. Инвестируют в драгоценные металлы через ОМС, в связи с чем также рассматриваются инвесторами, как тихая гавань. Доля драгоценных металлов, а также производных финансовых инструментов на биржевые товары в портфеле фонда не должна быть ниже 50%.

Хедж-фонды – название говорит само за себя. В состав таких ПИФов могут входить самые разнообразные инструменты: акции, облигации, ПИФы, драгоценные металлы и конечно же производные финансовые инструменты.

ПИФы недвижимости – в последнее время получили наибольшее распространение т.к. являются удобным инструментом для вложений в одноименный актив. Среди преимуществ – налоговые, большая защита интересов инвесторов, а также возможность привлечения других игроков, ну и наконец – большая ликвидность.

Рентные ПИФы – разновидность ПИФов недвижимости. В них инвестор зарабатывает, как очевидно из названия, на сдаче объектов недвижимости в аренде в аренду. Предусмотрены периодические выплаты дохода.

Предусмотрены периодические выплаты дохода.

Ипотечные ПИФы – активы формируются из ипотечных закладных

ПИФы художественных ценностей – последний появившийся вид ПИФа. Для инвесторов, желающих вложить деньги в активы, стоимость которых не имеет корреляции с финансовыми рынками

Кредитные ПИФы – послужили антикризисным предложением для банков, желающих расчистить баланс от проблемных долгов. Кредитный фонд предполагает передачу просроченных кредитов в один ПИФ для последующего управления.

Венчурные ПИФы – один из способов привлечь инвесторов к финансированию проектов и перспективных старт-апов.

ПИФы прямых инвестиций – данный вид паевых фондов похож на вышерассмотренные венчурные фонды, но с большими ограничениями для инвестирования средств.

Типы инвестиционных фондов: пифы, открытые, закрытые

Добавлено в закладки: 0

Появление инвестиционных фондов обусловлено тем, что множество граждан обладающих достаточным количеством денег не всегда могут или не знают, куда и как самостоятельно вложить эти средства. Часто причиной этому становится банальное отсутствие опыта, потому управление своими ценными активами такие граждане передают профессиональному и более опытному инвестору.

Часто причиной этому становится банальное отсутствие опыта, потому управление своими ценными активами такие граждане передают профессиональному и более опытному инвестору.

Инвестиционный фонд – организация коммерческая, она организует коллективное инвестирование денежных ресурсов фондовых участников с целью последующего получения максимальной прибыли. Такие фонды после банков наиболее популярны и формируются за счет денежных средств будущих инвесторов с целью дальнейшего их благополучного вложения в различные отрасли с последующим извлечением прибыли.

Инвестиционные фонды переживают свои лучшие времена в периоды расцвета экономики, тогда они способны одаривать вкладчиков двухзначными процентами от годовых вкладов. Такой доход значительно выше любых депозитных ставок. Но, не стоит надеяться на состоятельность фонда в периоды финансовых кризисов, в такие времена все мировые активы резко дешевеют и всякое инвестирование может быть очень рисковым занятием.

Вступление в инвестфонд дает участникам множество преимуществ. Деньги концентрируются в руках профессионала, оттого риски участников фонда становятся значительно меньшими, а деятельность наиболее доходной. Помимо этого, за счет вкладов денежных средств в несколько видов деятельности, риск, если он есть, значительно сокращается для каждого из участников. Плюсом является и то, что большое количество финансовых операций проводимое организацией снижает затраты на их воплощение.

Основные типы

Инвестирующие фонды могут быть совершенно разными. Часто они по-разному называются, но при этом деятельность их одинакова. Из широкого спектра можно, пожалуй, выделить несколько основных опираясь на правовую деятельность.

Корпоративные инвестиционные фонды наиболее часто встречаются и создаются на основании общества акционеров. За счет общего капитала приобретаются всевозможные ценные бумаги. Стоимость таких облигаций или акций, купленных фондом, возрастает и за счет этого увеличивается стоимость каждого вложения для каждого участвующего, соответственно его вложенной доле.

Трасты имеют небольшие отличия в сфере управления фондом, оно делится на две ветви:

- менеджеры (управленческий состав) берут на себя работу администрирования и принимают решения касаемо вложений.

- попечители владеют фондовыми активами и воплощают в жизнь решения относительно вкладов.

Акционеры в трастах являются и инвесторами, потому за ними закреплено право голоса и они принимают окончательное решение. Трасты не так часто распространены в нашей стране.

Контрактные инвестфонды значительно отличаются от предыдущих двух. В них нет акционеров, распоряжается финансами менеджер, у которого есть соответствующая на то разрешение. Участники права голоса не имеют и не участвуют в деятельности фонда, они могут лишь вносить свою денежную лепту либо изымать ее из фонда.

Относительно структуры и способа деятельности фонды также бывают разными:

Инвестиционные фонды открытого типа выпускают и выкупают свои доли по требованию участников. То есть вкладчики могут сколько угодно раз вводить или выводить свои средства из фонда. Часто такие фонды формируются не на основании АО, потому вклады это паи или доли, но не акции. Это ограничивает их деятельность, они не могут принимать важных решений в жизни организации. Стоимость акций вычисляется делением цены активов на количество паев. Участие в таком фонде можно рекомендовать новичкам, еще не имеющим достаточно опыта и навыков инвестирования, но уже желающих учиться получать доход.

То есть вкладчики могут сколько угодно раз вводить или выводить свои средства из фонда. Часто такие фонды формируются не на основании АО, потому вклады это паи или доли, но не акции. Это ограничивает их деятельность, они не могут принимать важных решений в жизни организации. Стоимость акций вычисляется делением цены активов на количество паев. Участие в таком фонде можно рекомендовать новичкам, еще не имеющим достаточно опыта и навыков инвестирования, но уже желающих учиться получать доход.

Инвестиционные фонды закрытого типа формируются как акционерные общества. Выпускают в обращение заранее предусмотренное число акций. Оно продается на биржах, как и у большинства других компаний. Цена акций такого фонда устанавливается биржевым спросом, может быть гораздо выше своей начальной цены или ниже номинала. Инвестиционный фонд такого типа подвергается большему риску, нежели фонд открытого типа, но это легко компенсируется более высокой прибылью. В таких фондах участвуют более опытные инвесторы, они могут голосовать и принимать косвенное участие в организации работы фонда.

Паевые инвестиционные фонды

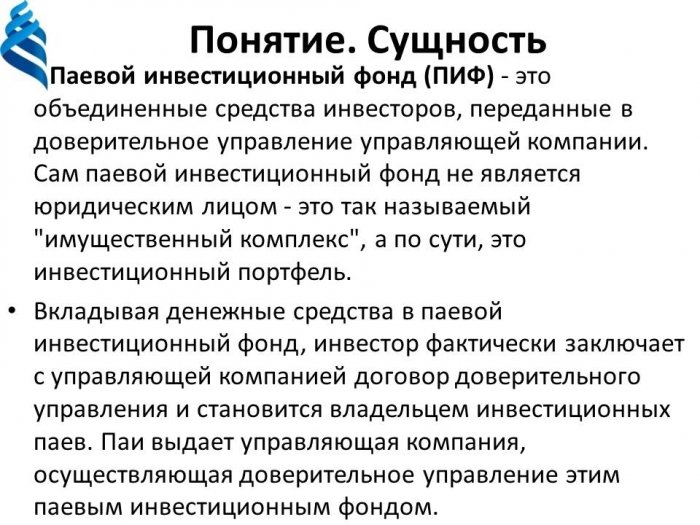

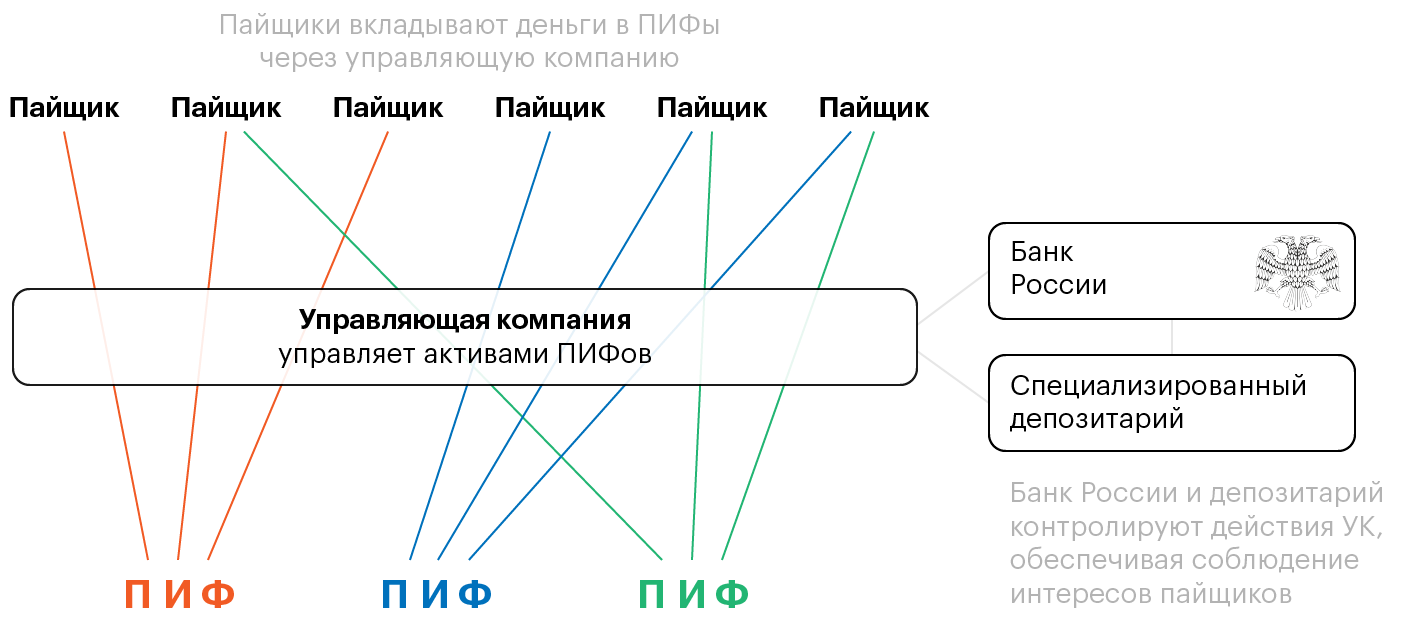

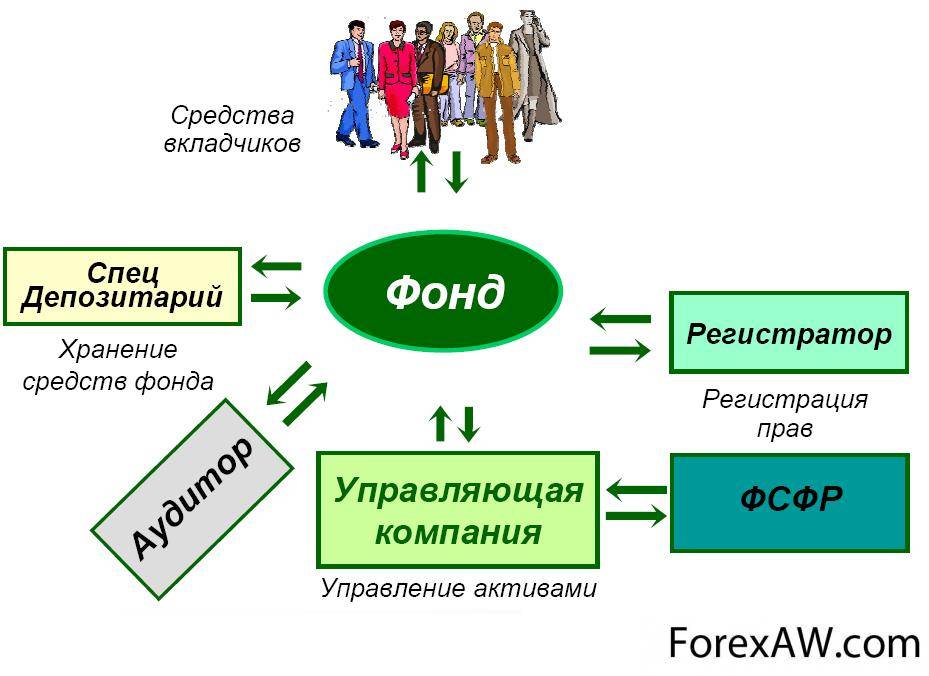

ПИФы – паевые инвестиционные фонды одни из наиболее популярных. Они ориентируются на частных вкладчиков. Представляет собой комплексное имущество, возникшее методом сбора всех паев (долей) инвесторов в один единый капитал. В отличие от других фондов ПИФы не имеют юридического лица. Управление общим капиталом передается компании пользующейся доверием, которая должна обеспечить рост стоимости общих долей и тем самым принести прибыль. Доходы ПИФа распределяются согласно привнесенным долям.

Паевые инвестиционные фонды делятся на несколько типов, в зависимости от направления инвестирования:

- Фонд акций. Средства вкладываются в акции, это позволяет повысить уровень доходности, но при этом возрастает и риск;

- Фонд облигаций. Деньги инвестируются в облигации, при этом риски минимальны, а уровень дохода можно просчитать заранее и он будет стабильным;

- Фонд смешанных инвестиций;

- Индексный фонд.

Вкладываются средства в индексы некоторых бирж;

Вкладываются средства в индексы некоторых бирж; - Ипотечный фонд;

- Хедж – фонд. У нас мало развит. Самый агрессивный из всех способ увеличения доходов используется только профессионалами, инвестиционными акулами. Цена паев очень высока, а нормативные акты регулируются слабо.

Помимо типов деления паевые инвестиционные фонда также бывают:

- Открытыми ПИФами, в этом случае фонд должен каждодневно покупать и продавать свои инвестиционные паи;

- Закрытыми фондами. ПИФ в момент создания единого капитала распродает свои паи и больше не выкупает их до самого момента завершения своей деятельности. Часто в состав участников такого фонда входит узкий круг инвесторов, он создается «для своих».

Топ 10 лучших открытых паевых инвестиционных фондов 2020

Обновлено 24 декабря 2020 г., 6532 просмотров Планируя инвестировать в паевые инвестиционные фонды, инвестор должен знать его основные аспекты. Существуют различные атрибуты паевых инвестиционных фондов, такие как варианты инвестирования, такие как рост и дивиденды, профиль риска, инвестиционная философия, режим инвестирования и т. Д. Помимо этого, паевые инвестиционные фонды различаются на основе их структуры, т. Е. закрытый. Итак, давайте посмотрим, чем они отличаются друг от друга, а затем рассмотрим одни из лучших открытых паевых инвестиционных фондов для инвестиций в 2020 году.

Существуют различные атрибуты паевых инвестиционных фондов, такие как варианты инвестирования, такие как рост и дивиденды, профиль риска, инвестиционная философия, режим инвестирования и т. Д. Помимо этого, паевые инвестиционные фонды различаются на основе их структуры, т. Е. закрытый. Итак, давайте посмотрим, чем они отличаются друг от друга, а затем рассмотрим одни из лучших открытых паевых инвестиционных фондов для инвестиций в 2020 году.

Готовы инвестировать?

Обратитесь к нашему специалисту по инвестициям

Открытые паевые инвестиционные фонды

Открытые схемы покупают и предлагают паи на ежедневной основе, что позволяет инвесторам входить и выходить по своему усмотрению. В бессрочных схемах акции покупаются и продаются по требованию их чистой стоимости активов (NAV). СЧА — это стоимость базовых ценных бумаг фонда, которая обычно рассчитывается в конце каждого торгового дня.

Здесь новые единицы создаются и выпускаются, если есть спрос по сравнению с предложением, а старые единицы исключаются, если существует давление выкупа. Однако не существует фиксированной даты, когда паи были бы окончательно прекращены или выкуплены.

Однако не существует фиксированной даты, когда паи были бы окончательно прекращены или выкуплены.

Паи могут быть получены и проданы даже после периода Нового Предложения Фонда NFO. Единицы покупаются и продаются в NAV, объявленном магазином.

Когда инвестор покупает акции паевого инвестиционного фонда, создается больше акций. А когда инвестор продает акции, акции выводятся из обращения. Если выкупается большое количество акций, фонду, возможно, придется продать часть своих инвестиций, чтобы заплатить инвесторам.В Индии большинство паевых инвестиционных фондов имеют открытый характер.

Паевые инвестиционные фонды закрытого типа

Закрытая схема больше похожа на ETF / Exchange Traded Fund, чем на Mutual Fund. Чтобы собрать деньги и затем торговать на открытом рынке, закрытые запускаются через IPO. Количество выпущенных этим фондом акций ограничено, и их стоимость оценивается на основе стоимости чистых активов. Однако реальная цена фонда в закрытой схеме определяется спросом и предложением. И поэтому цена торговли всегда зависит от реальной рыночной стоимости.

И поэтому цена торговли всегда зависит от реальной рыночной стоимости.

В закрытой схеме инвесторы не могут выйти через выкуп. Погашение происходит по истечении срока. Более того, чтобы предоставить возможность выхода, КУА выставляют на биржу закрытые схемы. Следовательно, инвесторам необходимо будет торговать этими средствами на бирже, чтобы выйти или погасить их до наступления срока погашения.

Лучшие открытые паевые инвестиционные фонды

Некоторые из лучших открытых паевых инвестиционных фондов, основанных на AUM, следующие:

| Фонд | NAV | Чистые активы (Cr) | Минимальные инвестиции в SIP | 3 мес (%) | 6 мес (%) | 1 год (%) | 3 года (%) | 5 лет (%) | 2019 (%) | ||

|---|---|---|---|---|---|---|---|---|---|---|---|

| Рост фонда TATA Digital India | 59 22.9092 ↓ -0,11 | ₹ 673 | 500 | 24,5 | 63,8 | 50,8 | 27,6 | 7,5 | add_shopping_cart | ||

| ICICI Prudential Technology Fund Growth | ₹ 97,01 9000 | 97,01 9000 | ₹ 938 | 100 | 24,8 | 78,3 | 65,7 | 27,4 | 18,7 | 2,3 | add_shopping_cart |

| Franklin India Feeder — рост фонда возможностей Франклина в США | ₹ 50. 3481 3481 ↓ -0,42 | ₹ 2,545 | 500 | 15,1 | 18,6 | 45,8 | 27,3 | 19,4 | 34,2 | add_shopping_cart | |

| Aditya Birla 85000 Sun Life Digital India Fund Growth | 95959 ↓ -0,13₹ 735 | 1,000 | 24,5 | 61,9 | 56,8 | 26,3 | 18,8 | 9,6 | add_shopping_cart | ||

| Franklin India Technology Fund Growth | ₹ 258.301 ↑ 2,92 | ₹ 418 | 500 | 20,7 | 49,9 | 54,2 | 25,4 | 17,8 | 12,4 | add_shopping_cart | |

| SBI Technology Opportunities Fund Growth | 9607 ₹ 97,1728 ₹ 367500 | 22,6 | 49,9 | 43,6 | 24,8 | 15,9 | 12,2 | add_shopping_cart | |||

| Nippon India Pharma Fund Growth | ₹ 252.779 ↑ 3,22 | ₹ 4,151 | 100 | 15,9 | 32,2 | 67,4 | 21,1 | 11,1 | 1,7 | add_shopping_cart | |

| TATA India Pharma & Healthcare Fund Growth | 3₹ 15 | ₹ 384 | 500 | 15,7 | 32,8 | 64,4 | 19,6 | 5,5 | add_shopping_cart | ||

| Nippon India US Equity Opportunites Fund Growth | ₹ 21. 0655 0655 ↓ -0,04 | ₹ 237 | 100 | 13 | 15,1 | 20,8 | 19,5 | 16,7 | 31,8 | add_shopping_cart | |

| Рост фонда акций | ,9 -0,12₹ 987 | 100 | 15,5 | 16,3 | 18,5 | 18,4 | 16,2 | 34,3 | add_shopping_cart | ||

| Примечание: Возврат до 1 года является абсолютным и более 1 год рассчитываются на основе CAGR.на 24 декабря 20 | |||||||||||

1. TATA Digital India Fund

Инвестиционная цель схемы состоит в том, чтобы добиться долгосрочного прироста капитала путем инвестирования не менее 80% своих чистых активов в долевые / долевые инструменты компаний сектора информационных технологий в Индии. нет никаких гарантий, что инвестиционная цель Схемы будет достигнута. Схема не гарантирует и не гарантирует какой-либо доход.

TATA Digital India Fund является фондом акций — отраслевой фонд был запущен 28 декабря 15 .Это фонд с высоким риском, который с момента запуска дал среднегодовой темп роста / годовой доход в размере 18,1% . Доходность для 2019 составляла 7,5% , 2018 составляла 24,9% и 2017 составляла 19,6% .

Ниже представлена ключевая информация для TATA Digital India Fund

| TATA Digital India Fund Рост | |

| Дата запуска | 28 декабря 15 |

| NAV (24 декабря 20) | ₹ 22.9092 ↓ -0,11 (-0,49%) |

| Чистые активы (Cr) | 673 ₹ на 30 ноября 20 |

| Категория | Капитал — Отраслевой |

| AMC | Tata Asset Management Limited |

| Рейтинг | Без рейтинга |

| Риск | Высокий |

| Коэффициент затрат | 2,05 |

| Коэффициент Шарпа | 1,1 |

| Коэффициент информации | -0. 74 74 |

| Альфа-коэффициент | -4,44 |

| Мин. Инвестиции | 5,000 |

| Мин. Инвестиции SIP | 500 |

| Выходная нагрузка | 0-3 месяца (0,25%), 3 месяца и выше (ноль) |

| Дополнительная кат. | Отраслевой |

Рост 10 000 инвестиций за годы.

| Дата | Значение |

|---|---|

| 30 ноя 16 | ₹ 9,122 |

| 30 ноя 17 | ₹ 10,687 |

| 30 ноя 18 | ₹ 14,034 |

| 30 ноя 19 | ₹ 14,643 |

| 30 ноя 20 | ₹ 20,550 |

TATA Digital India Fund SIP Возврат

На основе цели

Ежемесячный SIP

Общая сумма инвестиций составляет300,000 9032 после 5 лет — это 8 598 181 .

Чистая прибыль в размере 298,181 ₹ Инвестируйте сейчас Инвестируйте сейчас

Доходность TATA Digital India Fund

Доходность до 1 года рассчитана на абсолютной основе и более 1 года на основе CAGR (совокупный годовой темп роста) . по состоянию на 24 декабря 20

| Продолжительность | Возврат |

|---|---|

| 1 месяц | 9,9% |

| 3 месяца | 24,5% |

| 6 месяцев | 63.8% |

| 1 год | 50,8% |

| 3 года | 27,6% |

| 5 год | |

| 10 год | |

| 15 год | |

| С момента запуска | 18,1% |

Исторические показатели (за год) в абсолютном выражении

| Год | Возврат |

|---|---|

| 2019 | 7. 5% 5% |

| 2018 | 24,9% |

| 2017 | 19,6% |

| 2016 | -6% |

| 2015 | |

| 2014 | |

| 2013 | |

| 2012 | |

| 2011 | |

| 2010 |

Информация о менеджере фонда TATA Digital India Fund

| Имя | С | Срок владения |

|---|---|---|

| Рахул Сингх | 20 апр 20 | 0.62 г. |

| Meeta Shetty | 20 апр 20 | 0,62 г. |

Данные ниже для TATA Digital India Fund на 30 ноября

Распределение долевого участия

| Сектор | Стоимость |

|---|---|

| Технологии | 90,14% |

| Услуги связи | 2.35% |

Распределение активов

| Класс активов | Стоимость |

|---|---|

| Денежные средства | 7. 51% 51% |

| Собственный капитал | 92,49% |

Основные активы / портфель ценных бумаг

| Название | Холдинг | Стоимость | Количество |

|---|---|---|---|

| Infosys Ltd (Технологии) Капитал, С 31 января 16 | INFY | 28% | ₹ 188 Cr | 1,705,000 ↑ 120,000 |

| Tata Consultancy Services Ltd (Technology) Капитал, с 31 января 16 | TCS | 12% | ₹ 84 Cr | 314 000 ↑ 25 000 |

| HCL Technologies Ltd (Technology) Капитал, с 31 января 16 | HCLTECH | 9% | ₹ 62 Cr | 753,000 ↑ 80,000 |

| Persistent Systems Ltd (Technology) Капитал, с 31 января 16 | УСТОЙЧИВОСТЬ | 7% | ₹ 49 Cr | 410,363 |

| Tech Mahindra Ltd (Technology) Собственный капитал с 30 апреля 16 | 532755 | 7% | ₹ 46 Cr | 525 000 |

| Wipro Ltd (Technology) Капитал, с 31 июля 18 | 507685 | 6% | ₹ 41 Cr | 1,176,000 |

| MindTree Ltd (Technology) Капитал, с 31 июля 19 | 532819 | 5% | ₹ 35 Cr | 245,000 |

| Birlasoft Ltd (Technology) Капитал, с 31 июля 20 | 532400 | 4% | ₹ 25 Cr | 1,240,000 |

| Tata Elxsi Ltd (Technology) Капитал, с 31 мая 20 | 500408 | 3% | ₹ 20 Cr | 124,000 |

| KPIT Technologies Ltd (Technology) Капитал, с 31 января 19 | 542651 | 3% | ₹ 18 Cr | 1,665,000 |

2. ICICI Prudential Technology Fund

ICICI Prudential Technology Fund

Для получения долгосрочного прироста капитала для вас за счет портфеля, состоящего преимущественно из долевых и связанных с акциями ценных бумаг высокотехнологичных компаний.

ICICI Prudential Technology Fund — это акционерный капитал — отраслевой фонд был запущен 3 марта 00 . Это фонд с высоким риском, который с момента своего запуска дал среднегодовой темп роста / годовой доход в размере 11,5% . Занял 37 в Отраслевой категории .Доходность для 2019 составляла 2,3% , 2018 составляла 19,1% и 2017 составляла 19,8% .

Ниже представлена ключевая информация для ICICI Prudential Technology Fund

| ICICI Prudential Technology Fund Рост | |

| Дата запуска | 3 марта 00 г. |

| NAV (24 декабря 20) | ₹ 97.01 ↑ 0,07 (0,07%) |

| Чистые активы (Cr) | ₹ 938 на 30 ноября |

| Категория | Акционерный капитал — Отраслевой |

| AMC | ICICI Prudential Asset Management Company Limited |

| Рейтинг | ☆☆ |

| Риск | Высокий |

| Коэффициент затрат | 2. 6 6 |

| Коэффициент Шарпа | 1,35 |

| Информационный коэффициент | -0,48 |

| Альфа-коэффициент | 4,59 |

| Минимальные инвестиции | 5,000 |

| Минимальные инвестиции SIP | 100 |

| Выходная нагрузка | 0–1 год (1%), 1 год и более (ноль) |

| Дополнительная кат. | Отраслевой |

Рост 10 000 инвестиций за годы.

| Дата | Значение |

|---|---|

| 30 ноя 15 | ₹ 10,000 |

| 30 ноя 16 | ₹ 9,359 |

| 30 ноя 17 | ₹ 10,895 |

| 30 ноя 18 | 13,661 |

| 30 ноября 19 | ₹ 13,637 |

| 30 ноября 20 | ₹ 21,248 |

ICICI Prudential Technology Fund SIP Returns

На основе цели

Месяц на основе цели

Общая сумма инвестиций составляет 300,000

ожидаемая сумма через 5 лет составляет 481,656 .

Чистая прибыль в размере 181,656 32 Инвестируйте сейчас Инвестируйте сейчас

Доходность ICICI Prudential Technology Fund

Доходность до 1 года дана на абсолютной основе и более 1 года на основе CAGR (совокупный годовой темп роста) . по состоянию на 24 декабря 20

| Продолжительность | Возврат |

|---|---|

| 1 месяц | 9,7% |

| 3 месяца | 24,8% |

| 6 месяцев | 78.3% |

| 1 год | 65,7% |

| 3 года | 27,4% |

| 5 год | 18,7% |

| 10 год | |

| 15 год | |

| С момента запуска | 11,5% |

Исторические показатели (за год) в абсолютном выражении

| Год | Возврат |

|---|---|

| 2019 | 2..jpg) 3% 3% |

| 2018 | 19,1% |

| 2017 | 19,8% |

| 2016 | -4% |

| 2015 | 3,9% |

| 2014 | 26,3% |

| 2013 | 62,6% |

| 2012 | 17,1% |

| 2011 | -18,9% |

| 2010 | 44,5% |

Информация о менеджере фонда ICICI Prudential Technology Fund

| Имя | С | Срок владения |

|---|---|---|

| Шанкаран Нарен | 17 июля, | 3.39 г. |

| Приянка Хандельвал | 8 июля 20 | 0,4 г. |

| Vaibhav Dusad | 2 мая 20 | 0,58 г. |

Данные ниже для ICICI Prudential Technology Fund по состоянию на 30 ноября 20

Распределение акций по сектору

| Сектор | Стоимость |

|---|---|

| Технологии | 66,59% |

| Услуги связи | 17. 93% 93% |

| Промышленность | 7,82% |

| Финансовые услуги | 2,09% |

| Защита прав потребителей | 0,92% |

| Потребительский цикл | 0,78% |

| Здравоохранение | 0,6 % |

Распределение активов

| Класс активов | Стоимость |

|---|---|

| Денежные средства | 3,27% |

| Капитал | 96.73% |

Основные активы / портфель ценных бумаг

| Название | Холдинг | Стоимость | Количество |

|---|---|---|---|

| Infosys Ltd (Технологии) Капитал, с 30 апреля 2008 г. | INFY | 23% | ₹ 212 Cr | 1 926 037 ↓ -75 249 |

| HCL Technologies Ltd (Technology) Капитал, с 30 сентября 20 | HCLTECH | 7% | ₹ 64 Cr | 779 744 ↑ 111 626 |

| Tech Mahindra Ltd (Technology) Капитал, с 31 октября 16 | 532755 | 6% | ₹ 55 Cr | 623,131 ↓ -90,000 |

| Bharti Airtel Ltd (Услуги связи) Капитал, с 31 мая 20 | BHARTIARTL | 5% | ₹ 46 Cr | 986 840 |

| Tata Consultancy Services Ltd (Technology) Капитал, с 30 сентября 19 | TCS | 3% | ₹ 32 Cr | 120,185 ↓ -56,000 |

| IndiaMART InterMESH Ltd (Услуги связи) Капитал, с 30 июня 20 | 542726 | 3% | ₹ 32 Cr | 62,804 ↓ -7,552 |

| Coforge Ltd (Technology) Капитал, с 31 июля 20 | 532541 | 3% | ₹ 31 Cr | 128 903 ↓ -32 617 |

| Cyient Ltd (Industrials) Капитал, с 30 июня 18 | CYIENT | 3% | ₹ 30 Cr | 604,408 ↑ 2,025 |

| Persistent Systems Ltd (Technology) Капитал, с 31 мая 20 | УСТОЙЧИВОСТЬ | 3% | ₹ 28 Cr | 238 045 ↑ 7,888 |

| Mphasis Ltd (Technology) Капитал, с 30 июня 20 | 526299 | 3% | ₹ 28 Cr | 212,873 ↑ 119896 |

3. Franklin India Feeder — Фонд возможностей Франклина США

Franklin India Feeder — Фонд возможностей Франклина США

Фонд стремится обеспечить прирост капитала путем инвестирования преимущественно в паи Franklin U. S. Opportunities Fund, зарубежного взаимного фонда Франклина Темплтона, который в основном инвестирует в ценные бумаги в Соединенных Штатах Америки.

Franklin India Feeder — Фонд возможностей Франклина U S — это фонд акций — глобальный фонд был запущен 6 февраля 12 . Это фонд с высоким риском, который с момента своего запуска дал CAGR / годовой доход 20% .Занял 6 в категории Global . Доходность для 2019 составляла 34,2% , 2018 составляла 6,5% и 2017 составляла 18,1% .

Ниже представлена ключевая информация для Franklin India Feeder — Franklin US Opportunities Fund

| Franklin India Feeder — Franklin US Opportunities Fund Growth | |

| Дата запуска | 6 февраля 12 |

| NAV (23 декабря 20) | ₹ 50. 3481 ↓ -0,42 (-0,83%) 3481 ↓ -0,42 (-0,83%) |

| Чистые активы (Cr) | 2545 на 30 ноября 20 |

| Категория | Акционерный капитал — глобальный |

| AMC | Franklin Templeton Asst Mgmt (IND) Pvt Ltd |

| Рейтинг | ☆☆☆☆ |

| Риск | Высокий |

| Коэффициент расходов | 1,56 |

| Коэффициент Шарпа | 1,46 |

| Коэффициент информации | 0.12 |

| Коэффициент альфа | 3,66 |

| Минимальные инвестиции | 5,000 |

| Минимальные инвестиции SIP | 500 |

| Выходная нагрузка | 0–3 года (1%), 3 года и более (Нет) |

| Дополнительная кат. | По всему миру |

Рост 10 000 инвестиций за годы.

| Дата | Значение |

|---|---|

| 30 ноя 15 | ₹ 10,000 |

| 30 ноя 16 | ₹ 9,670 |

| 30 ноя 17 | ₹ 11,552 |

| 30 ноя 18 | 13,252 |

| 30 ноября 19 | ₹ 16,151 |

| 30 ноября 20 | 22,931 |

Franklin India Feeder — Franklin US Opportunities Fund Возвраты SIP на основе Ежемесячный SIP

Общая сумма инвестиций составляет 300 000

ожидаемая сумма через 5 лет составляет 493 520 .

Чистая прибыль в размере 3 193,520 Инвестируйте сейчас Инвестируйте сейчас Возврат для Franklin India Feeder — Franklin US Opportunities Fund

Доходность до 1 года на абсолютной основе и более 1 года — на CAGR (сложный годовой рост Ставка) базис. по состоянию на 24 декабря 20

| Срок действия | Возврат |

|---|---|

| 1 месяц | 5% |

| 3 месяца | 15.1% |

| 6 месяцев | 18,6% |

| 1 год | 45,8% |

| 3 года | 27,3% |

| 5 лет | 19,4% |

| 10 год | |

| 15 Год | |

| С момента запуска | 20% |

Исторические показатели (за год) в абсолютном выражении

| Год | Возврат |

|---|---|

| 2019 | 34 . 2% 2% |

| 2018 | 6,5% |

| 2017 | 18,1% |

| 2016 | -0,8% |

| 2015 | 8,8% |

| 2014 | 8,4% |

| 2013 | 55,2% |

| 2012 | |

| 2011 | |

| 2010 |

Информация о менеджере фонда для Franklin India Feeder — Franklin US Opportunities Fund

| Имя | С | Срок владения |

|---|---|---|

| Mayank Bukrediwala | 24 августа 20 | 0.27 г. |

Данные ниже для Franklin India Feeder — Franklin US Opportunities Fund на 30 ноября

Распределение по сектору акций

| Сектор | Стоимость |

|---|---|

| Технологии | 28,38% |

| Здравоохранение | 16,34% |

| Финансовые услуги | 13,52% |

| Потребительские циклы | 12,73% |

| Услуги связи | 8. 31% 31% |

| Промышленность | 5,55% |

| Недвижимость | 5,49% |

| Защита потребителей | 2,3% |

| Основные материалы | 1,2% |

Распределение активов

| Класс активов | Стоимость |

|---|---|

| Денежные средства | 1,7% |

| Собственный капитал | 94,62% |

| Прочие | 3.68% |

Основные активы / портфель ценных бумаг

| Имя | Холдинг | Стоимость | Количество |

|---|---|---|---|

| Franklin US Opportunities I (согласно) долларов США Инвестиционный фонд | — | 100% | ₹ 2,541 Cr | 4,881,650 ↑ 109,236 |

| Требование, денежные средства и другие активы Чистые текущие активы | — | 0% | ₹ 4 Cr | |

4. Aditya Birla Sun Life Digital India Fund

Aditya Birla Sun Life Digital India Fund

(бывший Aditya Birla Sun Life New Millennium Fund)

Многосекторная открытая схема роста с целью долгосрочного роста капитала через портфель с целевым распределением 100% акционерный капитал, с упором на инвестирование в технологические и технологически зависимые компании, оборудование, периферийные устройства и компоненты, программное обеспечение, телекоммуникации, средства массовой информации, Интернет и электронную коммерцию, а также в другие технологические компании. Второстепенная цель — получение дохода и распределение дивидендов.

Aditya Birla Sun Life Digital India Fund — это акционерный капитал — секторный фонд был запущен 15 января 00 . Это фонд с высоким риском, который с момента запуска дал среднегодовой темп роста / годовой доход в размере 10,8% . Занял 33 в Отраслевой категории . Доходность для 2019 составляла 9,6% , 2018 составляла 15,6% и 2017 составляла 22,4% .

Ниже представлена ключевая информация по Фонду Адитья Бирла Sun Life Digital India

| Фонд Адитья Бирла Sun Life Digital India Рост | |

| Дата запуска | 15 января 00 |

| NAV (24 декабря 20) | ₹ 85.8 ↓ -0,13 (-0,15%) |

| Чистые активы (Cr) | ₹ 735 на 30 ноября 20 |

| Категория | Акции — Отраслевой |

| AMC | Birla Sun Life Asset Management Co Ltd |

| Рейтинг | ☆☆ |

| Риск | Высокий |

| Коэффициент затрат | 2,6 |

| Коэффициент Шарпа | 1,2 |

| Коэффициент информации | 0.46 |

| Коэффициент альфа | 4,42 |

| Минимальные инвестиции | 1,000 |

| Минимальные инвестиции SIP | 1,000 |

| Выходная нагрузка | 0-365 дней (1%), 365 дней и более (Нет) |

Дополнительная кат. | Отраслевой |

Рост 10 000 инвестиций за годы.

| Дата | Значение |

|---|---|

| 30 ноя 15 | ₹ 10,000 |

| 30 ноя 16 | ₹ 9,377 |

| 30 ноя 17 | ₹ 11,276 |

| 30 ноя 18 | 13,807 |

| 30 ноября 19 | ₹ 14,741 |

| 30 ноября 20 | ₹ 21,370 |

Aditya Birla Sun Life Digital India Fund Возврат SIP

на основе целей в месяц

SIP

Общая сумма инвестиций составляет ₹ 300,000ожидаемая сумма через 5 лет составляет 481,656 .

Чистая прибыль в размере 181 656 ₹ Инвестируйте сейчас Инвестируйте сейчас

Доходность Aditya Birla Sun Life Digital India Fund

Доходность до 1 года на абсолютной основе и более 1 года на CAGR (совокупный годовой темп роста ) базис. по состоянию на 24 декабря 20

по состоянию на 24 декабря 20

| Продолжительность | Возврат |

|---|---|

| 1 месяц | 9% |

| 3 месяца | 24,5% |

| 6 месяцев | 61.9% |

| 1 год | 56,8% |

| 3 года | 26,3% |

| 5 год | 18,8% |

| 10 год | |

| 15 год | |

| С момента запуска | 10,8% |

Исторические показатели (за год) в абсолютном выражении

| Год | Возврат |

|---|---|

| 2019 | 9.6% |

| 2018 | 15,6% |

| 2017 | 22,4% |

| 2016 | -3,5% |

| 2015 | 11,2% |

| 2014 | 21,1% |

| 2013 | 50,2% |

| 2012 | 3,7% |

| 2011 | -21,8% |

| 2010 | 16,6% |

Информация о менеджере фонда для Aditya Birla Sun Life Digital India Фонд

| Имя | С | Срок владения |

|---|---|---|

| Kunal Sangoi | 15 января 14 | 6. 88 г. 88 г. |

Данные ниже для Aditya Birla Sun Life Digital India Fund по состоянию на 30 ноября 20

Распределение по сектору акций

| Сектор | Стоимость |

|---|---|

| Технологии | 74,02% |

| Связь Услуги | 14,89% |

| Промышленность | 9,11% |

Распределение активов

| Класс активов | Стоимость |

|---|---|

| Денежные средства | 1.97% |

| Капитал | 98,02% |

| Прочие | 0,01% |

Основные активы / портфель ценных бумаг

| Название | Холдинг | Стоимость | Количество |

|---|---|---|---|

| Infosys Ltd (Technology) Акции, с 30 апреля 2005 г. | INFY | 25% | ₹ 183 Cr | 1,659,696 ↑ 129,839 |

| Tata Consultancy Services Ltd (Technology) Капитал, с 30 апреля 2005 г.  | TCS | TCS | 10% | ₹ 75 Cr | 280,597 ↑ 35,141 |

| Tech Mahindra Ltd (Technology) Капитал, с 31 мая 13 | 532755 | 8% | ₹ 56 Cr | 642,992 ↓ -33,262 |

| HCL Technologies Ltd (Technology) Капитал, с 31 декабря 10 | HCLTECH | 6% | ₹ 47 Cr | 567 007 ↑ 37 886 |

| Bharti Airtel Ltd (Услуги связи) Капитал, с 31 августа 19 | BHARTIARTL | 6% | ₹ 41 Cr | 890 414 ↓ -67 509 |

| Cyient Ltd (Industrials) Капитал, с 31 мая 14 | CYIENT | 5% | ₹ 38 Cr | 769,609 |

| Just Dial Ltd (Услуги связи) Акции, с 30 сентября 19 | 535648 | 5% | ₹ 37 Cr | 603,953 |

| Majesco Ltd (Technology) Капитал, с 31 января 18 | 539289 | 4% | ₹ 29 Cr | 309,392 |

| Honeywell Automation India Ltd (Industrials) Капитал, с 30 июня 18 | 517174 | 4% | ₹ 26 Cr | 8,159 |

| Apple Inc (Technology) Капитал, с 30 ноября 18 | AAPL | 3% | ₹ 21 Cr | 24,481 ↓ -663 |

5. Franklin India Technology Fund

Franklin India Technology Fund

Для обеспечения долгосрочного прироста капитала за счет преимущественно инвестирования в акции и ценные бумаги компаний, связанных с технологиями и технологиями.

Franklin India Technology Fund является акционерным фондом — отраслевой фонд был открыт 22 августа 1998 года. Это фонд с высоким риском, который с момента запуска дал среднегодовой темп роста / годовой доход в размере 19,3% . Занял место 41 в Отраслевой категории . Возврат для 2019 был 12.4% , 2018 было 11,9% и 2017 было 19,1% .

Ниже представлена ключевая информация для Franklin India Technology Fund

| Franklin India Technology Fund Рост | |

| Дата запуска | 22 августа 98 |

| NAV (23 декабря 20) | ₹ 258,301 ↑ 2,92 (1,15%) |

| Чистые активы (Cr) | ₹ 418 на 30 ноября 20 |

| Категория | Капитал — отраслевой |

| AMC | Franklin Templeton Asst Mgmt (IND) Pvt Ltd |

| Рейтинг | ☆ |

| Риск | Высокий |

| Коэффициент затрат | 2. 46 46 |

| Коэффициент Шарпа | 1,34 |

| Коэффициент информации | 0,52 |

Разница между открытыми и закрытыми паевыми фондами (со сравнительной таблицей) — основные различия

Последнее обновление Surbhi S

Паевые инвестиционные фонды можно охарактеризовать как направление коллективных инвестиций. Инвестирование в паевой инвестиционный фонд — это как стать совладельцем инвестиционного портфеля.По своей структуре паевые инвестиционные фонды подразделяются на открытые и закрытые. Открытые фонды, как следует из названия, представляют собой тип паевых инвестиционных фондов, в которые инвестор может войти и выйти в любое время. С другой стороны, закрытые фонды — это фонды, которые инвестор может купить во время IPO или на фондовой бирже после того, как они будут котироваться.

В бессрочной схеме основной капитал не ограничен, а срок погашения не определен. И наоборот, в закрытой схеме ограничен срок жизни, по истечении которого фонд ликвидируется.Прочтите отрывок из этой статьи, в котором мы объяснили все важные различия между открытыми и закрытыми взаимными фондами.

И наоборот, в закрытой схеме ограничен срок жизни, по истечении которого фонд ликвидируется.Прочтите отрывок из этой статьи, в котором мы объяснили все важные различия между открытыми и закрытыми взаимными фондами.

: фонды открытого типа против фондов закрытого типа

- Сравнительная таблица

- Определение

- Ключевые отличия

- Заключение

Сравнительная таблица

| Основа для сравнения | Открытые фонды | Закрытые фонды |

|---|---|---|

| Значение | Открытые фонды можно понимать как схемы, которые предлагают инвесторам новые паи на постоянной основе. | Фонды закрытого типа — это паевые инвестиционные фонды, которые предлагают инвесторам новые паи только на ограниченный период времени. |

| Подписка | Эти средства доступны в течение года для подписки. | Эти средства доступны только в определенные дни для подписки. |

| Срок погашения | Нет фиксированного срока погашения. | Фиксированный срок погашения, то есть от 3 до 5 лет. |

| Поставщик ликвидности | Самостоятельное финансирование | Фондовый рынок |

| Корпус | Переменная | Фиксированная |

| Листинг | Нет листинга на фондовой бирже, операции осуществляются напрямую через фонд. | Допущены к торгам на признанной фондовой бирже. |

| Сделки | Исполнены в конце дня. | Выполняется в реальном времени. |

| Определение цены | Цена может быть определена путем деления чистой стоимости акций на акции в обращении. | Цена определяется спросом и предложением. |

| Цена продажи | Стоимость чистых активов (СЧА) плюс нагрузка, если таковая имеется. | Премия или скидка к стоимости чистых активов (NAV). |

Определение открытых фондов

Открытый паевой инвестиционный фонд — это фонд, в котором есть какие-либо ограничения на количество выпущенных фондом акций. Он постоянно доступен для подписки и обратной покупки. Он является бессрочным по своей природе в том смысле, что после создания фонда он продолжает существовать без периода погашения.

Он постоянно доступен для подписки и обратной покупки. Он является бессрочным по своей природе в том смысле, что после создания фонда он продолжает существовать без периода погашения.

В открытом взаимном фонде акции могут быть куплены или погашены в любое время в течение его срока действия, поэтому количество паев постоянно увеличивается и уменьшается.Сделка происходит по чистой стоимости активов, которая рассчитывается периодически. СЧА колеблется в зависимости от доходности базовых ценных бумаг.

Большинство паевых инвестиционных фондов являются открытыми, что дает инвесторам более удобные возможности для инвестирования, при этом акции покупаются и выкупаются в любое время. Инвесторы могут покупать акции напрямую у фондов, а не покупать их на бирже.

Определение закрытых фондов

Закрытый паевой инвестиционный фонд — это объединенный инвестиционный фонд с фиксированным сроком погашения, т.е.е. От 3 до 5 лет, которые котируются на признанной бирже. В этом типе фонда инвестор может инвестировать свои деньги непосредственно в схему во время первичного публичного предложения, после чего паи плана могут быть проданы на вторичном рынке, где они котируются.

Цена базового финансового актива определяется силами спроса и предложения, ожиданиями владельцев паев и т. Д., Существующими на фондовом рынке. Как правило, цена за акцию отличается от стоимости чистых активов инвестиции (рассчитывается еженедельно), что называется премией или дисконтом к NAV.

Во время погашения все вложения в схему ликвидируются, а реализованная сумма распределяется между подписчиками в соответствии с их вкладом.

Ключевые различия между открытыми и закрытыми фондами

Разницу между открытыми и закрытыми фондами можно четко определить по следующим основаниям:

- Открытые фонды — это паевые инвестиционные фонды, в которых инвестору разрешено покупать акции в любое время, даже после закрытия NFO, т.е.е. Новое предложение фонда. Напротив, акции закрытых фондов могут быть куплены только во время Нового предложения фонда, то есть после того, как NFO закончится, инвестору не разрешается инвестировать.

- Подписка открытого паевого инвестиционного фонда остается открытой на регулярной основе, то есть он принимает средства от населения путем предоставления своих паев. И наоборот, подписка на закрытые схемы открыта только на короткий период, то есть только от одного до трех месяцев.

- В открытых инвестиционных фондах нет фиксированного срока погашения, тогда как в случае закрытых фондов существует определенный период погашения.

- Ликвидность предоставляется самим фондом по бессрочной схеме. В отличие от этого, в закрытой схеме фондовый рынок обеспечивает ликвидность.

- В открытом фонде корпус меняется из-за непрерывных покупок и погашений. С другой стороны, корпус фиксирован, потому что на продажу не предлагаются новые единицы сверх указанного лимита.

- Акции открытого паевого инвестиционного фонда не котируются на бирже, операции выполняются напрямую через фонд.Напротив, акции закрытого паевого инвестиционного фонда котируются на вторичном рынке.

- В открытой схеме транзакции выполняются ежедневно, в то время как в закрытой схеме транзакции выполняются в режиме реального времени.

- В открытом фонде цены определяются путем деления чистой стоимости акций на акции в обращении. В отличие от этого, в закрытых фондах цена одной акции определяется спросом и предложением.

- Цена продажи базовой ценной бумаги открытого фонда — это стоимость чистых активов (СЧА) плюс нагрузка, если таковая имеется.Напротив, в закрытом фонде — цена продажи базового актива, премия или дисконт к стоимости чистых активов (NAV).

Заключение

Одним из основных недостатков закрытых фондов является то, что они не позволяют инвесторам снимать сумму, вложенную в фонд, когда они того пожелают. Напротив, открытые фонды предлагают инвесторам гибкость в этом отношении, поскольку они могут снимать деньги на постоянной основе в соответствии с соглашением об обратной покупке.

Паевые инвестиционные фонды, включая формулы и примеры

Инвестиции в знания всегда приносят наилучшие проценты.— Бенджамин Франклин

Компания паевого инвестиционного фонда — это инвестиционная компания , которая получает деньги от инвесторов с единственной целью инвестировать в акции, облигации и другие ценные бумаги в интересах инвесторов. Паевой инвестиционный фонд — это портфель акций, облигаций или других ценных бумаг, который приносит прибыль инвестору или акционеру паевого фонда.Паевой инвестиционный фонд позволяет инвестору с меньшими деньгами диверсифицировать свои активы для большей безопасности и извлечения выгоды из опыта профессиональных управляющих фондами. Паевые инвестиционные фонды, как правило, более безопасны, но менее прибыльны, чем акции, и более рискованны, но более прибыльны, чем облигации или банковские счета, хотя их профиль прибыли и риска широко варьируется в зависимости от инвестиционной цели фонда.

Легче выбрать инвестиционную стратегию , такую как рост или доход, с паевыми фондами, чем покупать отдельные ценные бумаги, поскольку компании паевых инвестиционных фондов четко определяют инвестиционные цели каждого фонда, которым они управляют.Другие преимущества инвестирования в паевые инвестиционные фонды заключаются в том, что первоначальные инвестиции, как правило, невелики, прибыль легко реинвестировать, а деньги можно вкладывать постоянно, часто в меньших суммах, чем первоначальные инвестиции, например, ежемесячно. Это даже можно сделать автоматически.

Компании паевых инвестиционных фондов

Компании паевых инвестиционных фондов — это инвестиционные компании, зарегистрированные в соответствии с Законом об инвестиционных компаниях 1940 г. инвестировать для достижения конкретных инвестиционных целей фонда, таких как рост или доход.Консультант по инвестициям, которым могут быть сотрудники фонда или управляющей компании, принимает ежедневные инвестиционные решения для фонда, и успех фонда во многом зависит от их способностей.

Первоначальный контракт рассчитан на 2 года и должен быть одобрен советом директоров и акционерами. Впоследствии договор должен ежегодно продлеваться с одобрения совета директоров или акционеров.

В проспекте эмиссии указано имя инвестиционного консультанта, его местонахождение, срок действия контракта, а также их основные обязанности и ответственность.Их типичная комиссия за управление в размере составляет ½% активов фонда.

Совет директоров

Каждая инвестиционная компания должна иметь совет директоров, в котором не более 60% совета директоров должны состоять из инсайдеров и как минимум 40% состоять из лиц, не связанных с компанией, инвестиционным консультантом фонда. , его андеррайтер или любая организация, связанная с этими организациями.

Хотя внешнее представительство может быть в меньшинстве, несколько важных решений, касающихся фонда, требуют одобрения большинства стороннего представительства во избежание конфликта интересов.

Депозитарий

Депозитарий , обычно банк, хранит деньги и ценные бумаги в доверительном управлении и регулирует отношения с инвесторами, такие как отправка ежемесячных финансовых отчетов и форм доверенности для голосования. Он не участвует в инвестиционном выборе или решениях фонда.

Типы инвестиционных компаний

Закон об инвестиционных компаниях 1940 года разрешил создание 3 различных типов инвестиционных компаний:

- Сертифицированные компании с номинальной суммой

- Паевые инвестиционные фонды

- Управляющие компании

- Открытые, т.е. паевой инвестиционный фонд.

- Закрытые

Сертификаты номинальной стоимости встречаются редко. Думайте о них как о депозитных сертификатах, по которым вы платите единовременно или в рассрочку компаниям сертификатов номинальной суммы , которые являются эмитентами сертификатов, в обмен на номинальную стоимость сертификата при наступлении срока погашения или передачу стоимость, если сдано раньше. Разница между тем, что вы платите, и тем, что вы получаете при наступлении срока погашения, — это процент, который вы заработали при покупке сертификатов.Компания, выпускающая сертификаты на номинальную сумму, зарабатывает деньги, инвестируя выручку в другие ценные бумаги, так же, как это делает компания по страхованию жизни или управляющая компания, поэтому ее деятельность регулируется Законом об инвестиционных компаниях. Однако, в отличие от депозитных сертификатов, они не застрахованы FDIC, поэтому можно потерять все свои вложения. Однако вы можете получать более высокие процентные ставки, чем на застрахованном счете FDIC. Фактически, некоторые компании, которые все еще выпускают их, такие как Ameriprise Financial, также выпускают сертификаты, доходность которых привязана к фондовому рынку.Если вам интересно, вы можете получить более подробную информацию о том, как работают сертификаты с номинальной суммой, прочитав этот проспект для сертификатов Ameriprise.

Паевые инвестиционные фонды — это инвестиционные компании с попечителями, но без совета директоров, которые выпускают ценные бумаги, представляющие безраздельную долю в основной сумме и доходе фиксированного портфеля ценных бумаг, обычно состоящих из облигаций, но могут также включать ценные бумаги с ипотечным покрытием, привилегированные или обыкновенные акции.Паевые инвестиционные фонды прекращают свое действие либо при наступлении срока погашения облигаций, либо в установленную дату. Эти ценные бумаги торгуются так же, как акции или закрытые паевые инвестиционные фонды. Многие биржевые фонды организованы как паевые инвестиционные фонды.

Управляющие компании

Компании, которые управляют паевыми фондами, называются управляющими компаниями в Законе об инвестиционных компаниях и классифицируются как:

- инвестиционных компаний открытого типа, обычно называемых компаниями паевых инвестиционных фондов, которые постоянно предлагают акции и стоят готовы выкупить их,

- и закрытая инвестиционная компания, которая делает разовое предложение акций, которые представляют собой ценные бумаги, которыми можно торговать как акции, но компания не выкупает ценные бумаги.

Открытые паевые инвестиционные фонды

Большинство паевых инвестиционных фондов — это фонды открытого типа, которые постоянно продают новые акции или выкупают их у акционера (выкупают их), работая напрямую с инвестором (фонды без нагрузки) или через брокера -дилеры, которые получают товарную нагрузку заявки на покупку или продажу. Цена покупки равна чистой стоимости активов ( NAV ) на конец торгового дня, которая представляет собой общие активы фонда за вычетом его обязательств, разделенные на количество акций, находящихся в обращении на этот день.

| Стоимость чистых активов | = | Итого активы — Итого обязательства Количество находящихся в обращении акций |

Количество акций открытого фонда варьируется на протяжении его существования в зависимости от от того, сколько акций покупают или выкупают инвесторы.

Основным недостатком открытых фондов является то, что они нуждаются в денежных средствах для выкупа своих акций для инвесторов, которые хотят выйти, поэтому у них либо должно быть много наличных, которые приносят только текущую преобладающую процентную ставку, либо у них есть продавать ценные бумаги для получения денежных средств, что может привести к налогам на прирост капитала для остальных инвесторов фонда.

Закрытые паевые инвестиционные фонды

Закрытые паевые инвестиционные фонды, также известные как закрытые инвестиционные фонды ( CEF ), продают свои акции в ходе первичного публичного предложения ( IPO ) на основе рекламируемая инвестиционная цель, например, доход или рост. Поступления от продажи затем используются для покупки ценных бумаг с учетом этой инвестиционной цели. акций CEF представляют собой долю в портфеле ценных бумаг закрытой инвестиционной компании.Акции имеют стоимость чистых активов, как и открытые паевые инвестиционные фонды, но закрытая инвестиционная компания не выкупает акции. Вместо этого акции торгуются на фондовой бирже, как и акции. Обычно, когда акции предлагаются впервые, они продаются с премией к их чистой стоимости. Однако на вторичном рынке акции часто продаются с дисконтом к их чистой чистой стоимости, поскольку цена акций зависит от спроса и предложения на рынке. Поскольку не существует метода обмена акций CEF на их базовые ценные бумаги, арбитраж не может использоваться для приравнивания цены акций CEF к его чистой стоимости.

Биржевые фонды (ETF)

Тесно связанные с паевыми инвестиционными фондами и иногда организованные как паевые инвестиционные фонды, биржевые фонды , иногда называемые биржевыми портфелями , биржевыми индексными ценными бумагами , биржевыми акциями или Ценные бумаги индекса , котирующиеся на листинге , похожи на закрытые паевые инвестиционные фонды в том смысле, что они основаны на портфеле ценных бумаг, представляющих категорию или индекс, и торгуются как акции на организованных фондовых биржах.

ETF отличаются от закрытых фондов тем, что у них есть механизм арбитража , который позволяет определенным маркет-мейкерам или институциональным инвесторам, подписавшим соглашений об участии со спонсором фонда, называемых авторизованных участников (также называемых единиц создания держатели ), чтобы обменять корзину ценных бумаг на единицы создания , состоящие из 50 000 акций ETF или их кратного числа. Обмен включает только ценные бумаги — без наличных — что снижает налог на прирост капитала для акционеров.Только авторизованные участники могут создавать и выкупать акции ETF у спонсора фонда, а также продавать акции ETF, которые они создают на биржах, розничным инвесторам.

Когда цена акции ETF значительно выше, чем NAV, тогда Уполномоченные участники могут купить корзину ценных бумаг на открытом рынке, обменять ценные бумаги на акции ETF, а затем продать акции на рынке с прибылью, как в ETF акции созданы. Когда NAV значительно выше, тогда Уполномоченные участники обменивают свои акции ETF на корзину ценных бумаг, а затем продают ценные бумаги на биржах с целью получения прибыли, и именно так акции ETF уничтожаются.Этот процесс поддерживает цену акций ETF и NAV приблизительно, но не в точности, равными, потому что для получения прибыли от этой разницы посредством арбитража, а также рыночного спроса и предложения как ETF, так и их базовых ценных бумаг, требуются время и деньги, с сопутствующим влиянием на цены меняются постоянно и быстро.

Как акции и акции закрытых паевых инвестиционных фондов, но в отличие от открытых паевых инвестиционных фондов, биржевые фонды:

- можно купить в любое время в течение рыночных часов,

- можно заказать условно, установив лимитные приказы,

- цены основаны на рыночном спросе и предложении на акции, а не на базовой чистой стоимости акций,

- можно закрыть даже при спаде,

- можно купить с маржей,

- и опционы — колл и пут — могут быть основаны на них.

Расходы очень низкие, от 0,09% до 0,65%, потому что ценные бумаги, составляющие фонд, торгуются не очень часто и, следовательно, не создают налоговых обязательств для инвесторов, которые возникают в результате таких сделок на регулярной основе. паевой инвестиционный фонд или даже закрытый фонд.

Как правило, индексный ETF будет работать лучше, чем индексный взаимный фонд, основанный на том же индексе, из-за немного меньших расходов, но только в том случае, если будет сделано очень мало инвестиций, потому что покупка ETF должна осуществляться через брокера, который взимает комиссию.Для инвестора, который делает частые взносы, индексный паевой инвестиционный фонд будет намного дешевле, и этот фонд позволит автоматически реинвестировать прибыль. Однако есть некоторые брокеры, которые взимают минимальную комиссию за покупку ETF, объединяя такие покупки в одну сделку большого блока. Поэтому, когда вы все же решите инвестировать в индексный фонд, полезно присмотреться к ним.

Первым ETF, созданным Американской фондовой биржей в 1993 году, был фонд депозитарных расписок Standard & Poor’s, обычно называемый SPDR, или паук (тикер: SPY), и он основан на индексе S&P 500.Два других основных ETF — это QQQQ (прозвище: qubes) на основе NASDAQ 100 и DIA (псевдоним: алмазы) на основе промышленного индекса Доу-Джонса.

Оценка паевого инвестиционного фонда

При создании паевого инвестиционного фонда учредители решают, какие рыночные стратегии придерживаться и его инвестиционные цели. Для потенциальных инвесторов готовится требуемый проспект, в котором подробно описываются цели, расходы, сборы и управление компании, чтобы инвестор мог принять обоснованное решение о взаимном фонде.Когда инвестор покупает акции паевого инвестиционного фонда, он становится акционером компании с теми же правами и привилегиями, что и акционер любой другой компании. Для получения дополнительной информации прочтите Проспект паевого инвестиционного фонда.

Сборы

Многие сборы, связанные с конкретными видами деятельности, могут составлять от 0,5% до 8,5%, что является максимальным законом. Комиссия за управление — это ежегодная плата за управление фондом, которая варьируется от 0,5% до 2%. Плата за распространение и услуги ( 12b-1 сборы ) покрывают маркетинговые расходы по привлечению новых инвесторов и могут использоваться для выплаты бонусов сотрудникам. Комиссия за выкуп, иногда называемая отложенной продажной нагрузкой или комиссии за обратную загрузку , начисляются при продаже акций фонда, чтобы препятствовать частой торговле, если только инвестор не удерживал акции в течение минимального времени, указанного в проспект. Комиссия за реинвестирование может взиматься, если инвестор реинвестирует свою прибыль в фонд. Комиссия за обмен может взиматься, если инвестор переводит свои деньги из одного фонда в другой в рамках одной компании.

Сборы без нагрузки паевого инвестиционного фонда

Фонды без нагрузки не взимают комиссию за предварительные продажи или отсроченные продажи, такие как CDSC. Правила FINRA также требуют, чтобы сборы 12b-1 не превышали 0,25% от среднегодовых чистых активов фонда, чтобы называть себя фондом без нагрузки.

Классы паев паевых инвестиционных фондов

Многие паи паевых инвестиционных фондов классифицируются в соответствии с услугами, предоставляемыми акционерами, или договоренностями о распределении, с разными комиссиями и расходами и разным графиком выплат, которые применяются к каждому классу .Однако инвестиционные цели и портфель ценных бумаг, обеспеченный ценными бумагами, одинаковы для всех классов, но из-за различных расходов и времени их начисления может быть небольшая разница в эффективности каждого класса, в зависимости от того, как долго хранится фонд. и какой класс был куплен. Эта мультиклассовая структура позволяет инвестору выбрать класс с комиссионными и расходами, которые принесут наибольшую выгоду для ожидаемого времени владения инвестором. Более подробную информацию о комиссиях и расходах можно найти в разделе «Сборы и расходы паевого инвестиционного фонда».Ниже приводится образец f:

Пример классов акций и сопутствующих комиссий и расходов из фактического проспекта паевых инвестиционных фондов:

Коэффициент расходов

Операционные расходы, такие как комиссионные за управление, комиссионные 12b-1 и административные сборы , но не включая транзакционных издержек при покупке и продаже ценных бумаг или долей фондов (объем продаж), можно суммировать с помощью коэффициента расходов :

| Коэффициент расходов = | Итого Операционные расходы Средняя стоимость чистых активов |

Коэффициент расходов является важным показателем при сравнении денежных средств, поскольку со временем он может существенно отличаться.Любые деньги, заплаченные за расходы, — это деньги, которые не вложены и не приносят прибыли. Высокие расходы не пропорциональны лучшему управлению. Фактически, часто фонды с высокими расходами уступают индексным фондам, которые управляются минимально и имеют очень низкие коэффициенты расходов. Управляющие фондами могут стать богатыми, просто собирая расходы, даже если чистая стоимость активов фонда снижается!

Пример паевого инвестиционного фонда Таблица комиссий .

Советы по инвестированию:

- Купите индексный фонд или биржевой фонд (ETF).Управляющие фондами редко стабильно добиваются большего.

- Выберите индексный фонд или ETF с самыми низкими комиссиями, поскольку при равенстве всех остальных факторов он будет иметь самый высокий доход среди фондов того же индекса.