Как легко искать и отслеживать облигации на Мосбирже

Когда не можешь купить определенную облигацию на бирже из-за отсутствия ликвидности, это обидно. Особенно если потратил время на ее анализ и подбор.

Михаил Шардин

кандидат технических наук

При этом обычно получается именно так: выбираешь через сервисы бумагу, подходящую по доходности, погашению и другим параметрам, а про ликвидность узнаешь только потом, когда собираешься покупать.

Совсем отказываться от облигаций при этом не вариант: это отличный инструмент, особенно на фоне падающих процентов по вкладам. Поэтому я радикально решил проблему и теперь подбираю облигации через собственную гугл-таблицу. В статье расскажу, как ей пользоваться.

Моя таблица в «Гугл-документах»Какие сервисы я использовал

До создания таблицы я пробовал разные сервисы: Smart-lab, Cbonds, Rusbonds, bonds.finam.ru, анализ облигаций от УК «Доходъ» и сервис поиска от Московской биржи.

На мой взгляд, в некоторых из них требуется слишком много исходных параметров, а их указание не ведет к желаемым результатам. У меня есть четкое представление о том, что для меня важно, и этих пунктов всего пять. К тому же на этапе покупки может оказаться, что торгов по бумаге не было уже несколько дней. Только в одном сервисе из шести — Rusbonds — можно в явном виде указать желаемый оборот бумаг, в остальных эта информация недоступна.

Инвестник — рассылка для инвесторов

Самое важное из мира инвестиций, чтобы научиться вкладывать деньги и быть в курсе последних новостей

Какие параметры для меня важны

Мне было важно иметь возможность указать определенные параметры, какие-то — диапазоном, какие-то — минимальным порогом.

Диапазон текущей доходности. В Т—Ж уже есть хорошая статья про доходность облигаций. От себя добавлю, что для поиска парковки денег на несколько месяцев доходность — один из важных параметров.

Диапазон текущих цен.

Диапазон дюрации. Дюрация — это эффективный срок до погашения облигации. Учитываю, чтобы видеть только те облигации, что погасятся в нужные мне сроки.

Минимальный объем сделок за последние несколько дней. Это самый важный параметр, из-за которого и был написан скрипт. Я хотел иметь возможность указать пороговый средний объем сделок за последние 15 дней, чтобы сервис показывал только то, что проходит фильтр.

Есть ли налоговая льгота для корпоративных облигаций. На текущий момент еще действуют льготы по налогу на купонный доход с облигаций федерального займа (ОФЗ), муниципальных и субфедеральных облигаций, а также выпущенных после 1 января 2017 года корпоративных облигаций со ставкой не выше ставки ЦБ + 5 п. п. Пока что этот параметр тоже важен.

Какие есть налоговые льготы для инвесторов?

Все эти критерии я учел в своей таблице со встроенным поиском.

УЧЕБНИК

Инвестиции — это несложно

Начните сейчас: всего 9 коротких уроков, чтобы научиться зарабатывать на бирже

Начать учитьсяКак работает таблица

Если посложнее: таблица работает за счет программного интерфейса к информационно-статистическому серверу Московской биржи (ИСС/ISS). По ссылке есть описание работы сервиса.

Если попроще: я уже во всем разобрался. Вникать в программный код, чтобы воспользоваться таблицей, вам не придется.

Чтобы таблица была не просто очередным безымянным шаблоном, я дал ей собственное имя: Поиск ликвидных облигаций на Мосбирже 🔎 [SilverFir 🌲]. Название говорит о том, что делает эта таблица, а silver fir отсылает к разновидности вечнозеленых деревьев: ведь некоторые облигации торгуются не только в рублях.

Сам код скрипта можно посмотреть через панель «Инструменты» → «Редактор скриптов». Расскажу вкратце, что делает скрипт:

- Подключается к внешнему сервису Московской биржи, перебирая укрупненные группы разных режимов торгов облигациями. Их три: «Т0: Основной режим — безадрес», «Т+: Основной режим — безадрес», «Т+: Основной режим (USD) — безадрес».

- Далее скрипт ищет внутри этих ответов с сервера Мосбиржи бумаги, удовлетворяющие заданному диапазону текущей доходности и диапазону текущих цен.

- Когда такие бумаги найдены, это сразу уменьшает выборку с полутора тысяч всех доступных на Мосбирже облигаций до максимум нескольких десятков.

- Среди найденных вариантов происходит дальнейшая фильтрация по суммарным оборотам за последние несколько дней.

- Если бумага проходит и этот фильтр, то она попадает в конечную выборку и для нее определяется наличие налоговой льготы для корпоративных облигаций, выпущенных с 1 января 2017 года.

- После этого массив найденных бумаг записывается в таблицу на вкладку «Результат», а перед этим вся вкладка очищается от любых записей.

- Разрешение на отображение и выполнение внешнего веб-контента требуется только для того, чтобы через дополнительный пункт меню отобразить ссылку на эту статью в Т—Ж.

Работа скрипта полностью зависит от сервера Московской биржи

Это означает, что если Мосбиржа поменяет формат выдачи, или организует другие режимы торгов, или изменит что-то в существующей системе, то для корректной работы скрипта потребуется его доработка.

Пошаговое руководство по использованию

По ссылке откроется сразу ваша копия таблицы — можно редактировать данные прямо в ней.

После корректировки параметров скрипту необходимо авторизоваться для работы. Для этого перейдите на вкладку меню «Инструменты» → «Макросы» и выберите любой из двух пунктов: «Открыть описание работы таблицы» или «Искать по параметрам».

Инициализация работы скриптаДалее потребуется разрешить такие действия:

- Просмотр, создание, изменение и удаление таблиц на «Гугл-диске».

- Подключение к внешнему сервису.

- Отображение и выполнение внешнего веб-контента в уведомлениях и на боковых панелях приложений «Гугла».

Выглядит это разрешение так.

Диалоговое окно «Гугл-таблиц» «Гугл-таблицы» предупреждают, что приложение не проверено, но если нажать на ссылку «Дополнительные настройки», то появится еще одна ссылка — переход на страницу. Жмем на нее После появится вот такое окно — жмем «Разрешить». Готово, скрипт авторизованПосмотреть список всех приложений, которые уже имеют доступ к вашему аккаунту, можно здесь. При необходимости можно закрыть доступ или изменить его настройки.

После авторизации можно пользоваться таблицей: указать на листе с вводными данными свои требования к облигациям.

В меню этой гугл-таблицы появится новый пункт «Поиск облигаций v. 3», а в нем кнопка «Искать по параметрам». Она запустит работу скрипта, который закончит свою работу примерно за минуту, вставив результаты работы на лист «Результат».

Результат работы скриптаЗапомнить надо две вещи

- Скрипт делает предварительную механическую работу по подбору подходящих облигаций.

- Решение о дальнейшей покупке конкретных найденных бумаг должен принимать сам человек после знакомства с эмитентом.

Поиск замены депозита в облигациях с учетом того, что с 1 января 2021 года все выплаты облагаются налогами

Полгода назад, летом 2020 года я написал скрипт поиска ликвидных облигаций на Мосбирже. Скрипт нужен для поиска облигаций, которые можно купить прямо сейчас с доходностью гораздо выше банковского вклада. Проценты по вкладам так и остаются на очень низких уровнях, а тут ещё и изменения в налоговом кодексе РФ подоспели.

В связи с этим решил изменить скрипт, убрав неактуальные данные о налоговых льготах, которые уже не работают в 2021 году и добавив возможность создавать облигационные лесенки. Под лесенкой имеется ввиду получение дохода как можно в большем числе месяцев, за счёт подбора облигаций с разными месяцами выплат.

Изменения в работе скрипта

1. Убраны неактуальные данные о налоговых льготах.

В 2020 году и ранее в налоговом кодексе РФ действовал п. 25 ст. 217, в соответствии с которым от НДФЛ освобождались проценты по государственным и муниципальным облигациям РФ. В результате чего при получении на брокерский счет, например, процентов по государственным облигациям ОФЗ со стороны брокера не удерживался никакой налог.

Однако с 1 января 2021 г. этот пункт прекратил своё действие. Поэтому с процентов по всем облигациям будет удерживаться НДФЛ. Кроме того, будет удерживаться НДФЛ и с процентов по любым корпоративным облигациям.

Ведь в 2020 году и ранее при соблюдении ряда условий можно было избежать уплаты НДФЛ с процентов по облигациям российских компаний. Для этого облигация должна была быть эмитирована уже после 1 января 2017 г. в рублях. Если по этой облигации проценты выплачивались в пределах порогового значения «ставка рефинансирования ЦБ РФ + 5%», то с этих выплат НДФЛ не удерживался. Однако с 01 января 2021 г. все эти нормы были убраны из Налогового кодекса.

В результате чего с начала 2021 года брокеры будут удерживать НДФЛ по ставке 13% с купонов по любым облигациям.

2. Изменен механизм фильтрации неликвидных вариантов.

Под неликвидными вариантами подразумеваются облигации, которые выглядят привлекательными по доходности, но по ним нет покупок и продаж на бирже. Невозможно купить безадресно — если никто на бирже не подал заявку на продажу облигаций, то купить эту облигацию вы не сможете. И в облигациях такое случается часто. Все удерживают и никто не продаёт. Сейчас скрипт отсчитывает 15 дней от текущей даты moment().subtract(15, 'days') и затем проверяет обороты за каждый торговый день — соответствует ли цифра оборота указанному пороговому значению. Если оборотов нет, то бумага в выборку не попадает.

3. Добавлены сводные данные о месяцах, когда происходят выплаты.

График выплаты купонов ВсеИнструменты.ру ООО БО-01 (RU000A0ZZXT0) с сайта Мосбиржи

График выплаты купонов ВсеИнструменты.ру ООО БО-01 (RU000A0ZZXT0) с сайта МосбиржиСводные данные о месяцах, в которых производятся выплаты, берутся из Графика выплаты купонов. Прошлые даты выплат в результаты не попадают:

coupondate = json.coupons.data[i][3]

inFuture = new Date(coupondate) > new Date()

if (inFuture == true) {

couponDates.push(+coupondate

.split("-")[1]

)

console.log(`${getFunctionName()}. Купон для ${ID} выплачивается в месяц ${JSON.stringify(couponDates[couponDates.length - 1])} (строка ${couponDates.length}).`)

} И получается массив с цифрами будущих месяцев выплат. Далее эти цифры приводятся в текстовый вид и получается что-то вроде такой строки с месяцами:

–––-–––-мар-–––-–––-июн-–––-–––-сен-–––-–––-декОдна строка не информативна, но когда подобные строки стоят друг под другом можно легко подобрать несколько вариантов, чтобы выплаты были в разные месяцы — это и есть начало облигационной лесенки:

–––-–––-мар-–––-май-–––-–––-авг-–––-–––-–––-дек

–––-фев-–––-апр-–––-июн-–––-–––-сен-–––-–––-декКак пользоваться?

Поиск ликвидных облигаций Мосбиржи под Windows

Для Windows доступен установщик Node.js в разделе загрузить официального сайта.

Скриншот с сайта загрузки Node.jsСкачиваем установщик для Windows и запускаем его. Кроме базовых компонентов, дополнительно ничего устанавливать не надо.

Далее скачиваем код скрипта с гитхаба. После этого переходим в каталог /SilverFir-Investment-Report-master/Node.js Release/bond_search_v2/

И запускаем файл first start.bat, который содержит указание показать установленную текущую версию Node.js и установить необходимые для запуска проекта зависимости node-fetch и moment:

node -v

pause

npm install node-fetch momentПосле этого всё готово для запуска скрипта поиска облигаций. Для этого запускаем файл

Для этого запускаем файл start.bat:

Менее чем за минуту будет создан HTML файл с подпапке searching_results с текущей датой в имени — он и содержит в себе найденные результаты.

Поиск ликвидных облигаций Мосбиржи под Linux

Если на вашем компьютере установлен Linux, скорее всего вы и сами знаете как лучше сделать. Код скрипта доступен на гитхабе. Перейдите в каталог /SilverFir-Investment-Report-master/Node.js Release/bond_search_v2/.

Проверьте что Node.js установлена:

$ node -v

Проверьте что пакетный менеджер npm для Node.js установлен:

$ npm -v

Установите зависимости (в данном случае это только node-fetch и moment):

$ npm install node-fetch moment

Запустите файл скрипта:

$ npm start

Примерно за минуту html файл будет создан:

fs.writeFileSync(path.resolve(__dirname, `./searching_results/bond_search_${moment().format('YYYY-MM-DD')}.html`), hmtl)Поиск ликвидных облигаций Мосбиржи под macOS

Для macOS доступен установщик Node.js в разделе загрузить официального сайта.

Сам процесс похож на установку под Windows и Linux.

Настройка параметров поиска

Теперь пришла пора настроить именно те параметры которые актуальны для вас, а не те, которые указаны для примера в самом скрипте. Сделать это можно в файле index.js, со строки 45.

Задаваемые параметры поискаРедактируем цифры, запускаем скрипт заново и примерно за минуту выборка готова.

Предыдущие версии

Предыдущие версии скрипта, без изменений 2021 года, доступны в следующих видах:

Node.js версия.

Docker версия (форк).

Версия поиска в Гугл таблице.

Итоги

Скрипт помогает экономить время и находить облигации, которые устраивают по доходности и временному горизонту.

Выборка «не является индивидуальной инвестиционной рекомендацией и может не соответствовать вашему инвестиционному профилю» — фраза абсолютно верна, ведь сам скрипт просто инструмент — решение о дальнейшей покупке конкретных найденных бумаг должен принимать уже человек после знакомства с эмитентом.

Скрипт работает только за счет API Московской биржи, с которой я никак не связан. Я использую ИСС Мосбиржи только в личных информационных интересах.

Автор: Михаил Шардин,

4 января 2021 г.

Что такое доходность, стоимость и рыночная цена облигации | Облигации | Академия

Разобраться в том, от чего зависит курс облигаций, не так-то просто. Для многих начинающих инвесторов становится откровением, что курс облигаций меняется каждый день, как и у любых других ценных бумаг, продающихся на бирже.

Но прежде, чем говорить об изменении курса, давайте разберемся, что такое доходность облигации.

Как рассчитать прибыль и доходность

Доходность — это показатель прибыли, которую вы получите с облигации. Проще всего рассчитать доходность можно по следующей формуле: доходность = количество купонов / цена. Если вы купили облигацию по номиналу, доходность равна купонной ставке. Когда меняется курс, меняется и доходность.

Пример: Если вы купили облигацию с 10-процентной купонной ставкой по номиналу в $1000, доходность составляет 10% ($100/$1000). Проще простого. Но если цена облигации упала до $800, то ее доходность поднимается до 12,5%. Это происходит потому, что вы получите свои гарантированные $100 за актив, чья стоимость равна $800 ($100/$800). И наоборот, если цена облигации выросла до 1,2 тыс. долларов, ее доходность упала до 8,33% ($100/$1200).

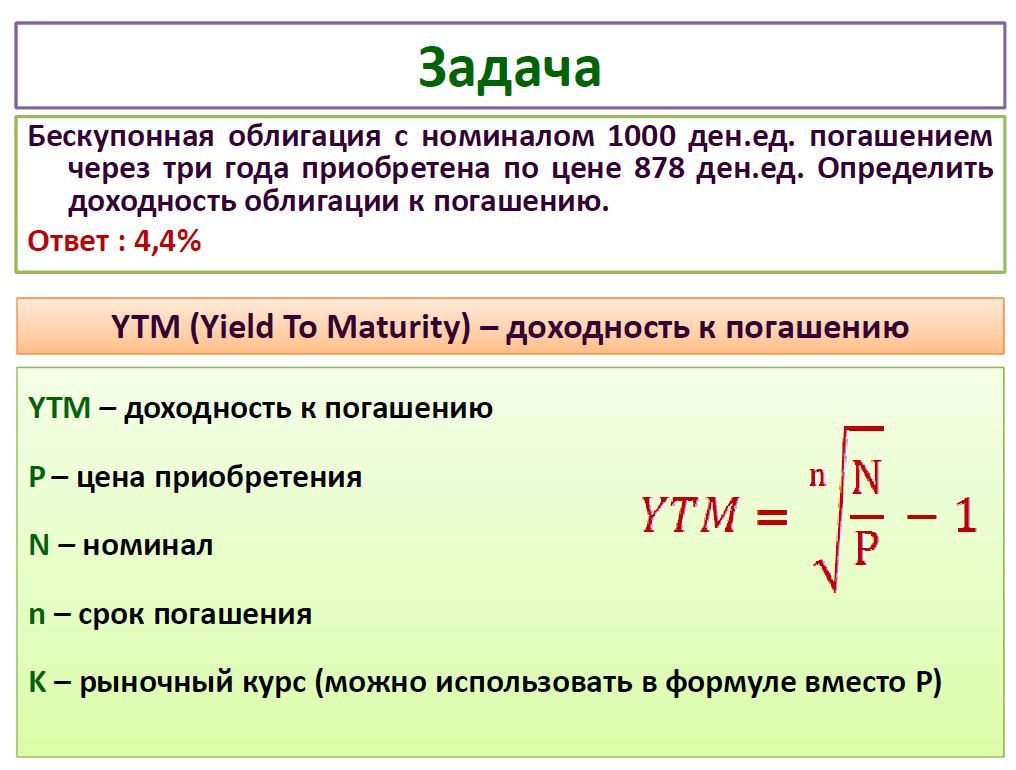

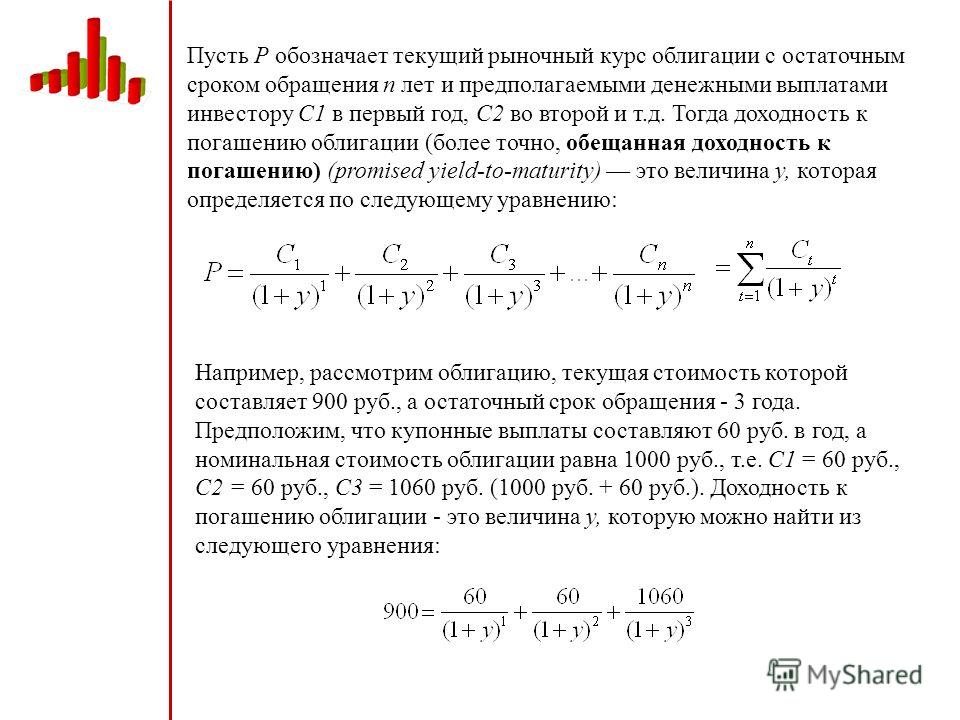

Доходность к погашению

Разумеется, в реальности дела обстоят еще запутанней. Когда инвесторы говорят о доходности, они обычно имеют в виду доходность к погашению (YTM). YTM — это более сложный показатель, который показывает прибыль инвестора, если тот сохраняет облигацию до погашения. Он учитывает все купонные платежи, которые вы получите (и предполагает, что вы реинвестируете купонный платеж по ставке, равной текущей доходности облигации), а также прибыль, если вы купили облигацию с дисконтом, и убыток, если цена при покупке была выше номинала.

Он учитывает все купонные платежи, которые вы получите (и предполагает, что вы реинвестируете купонный платеж по ставке, равной текущей доходности облигации), а также прибыль, если вы купили облигацию с дисконтом, и убыток, если цена при покупке была выше номинала.

Формула расчета YTM нас сейчас не интересует. Это довольно сложные вычисления, выходящие за рамки нашего обучающего текста. Здесь важно запомнить, что YTM является более точным показателем, и позволяет вам сравнивать облигации с разными условиями погашения и купонами.

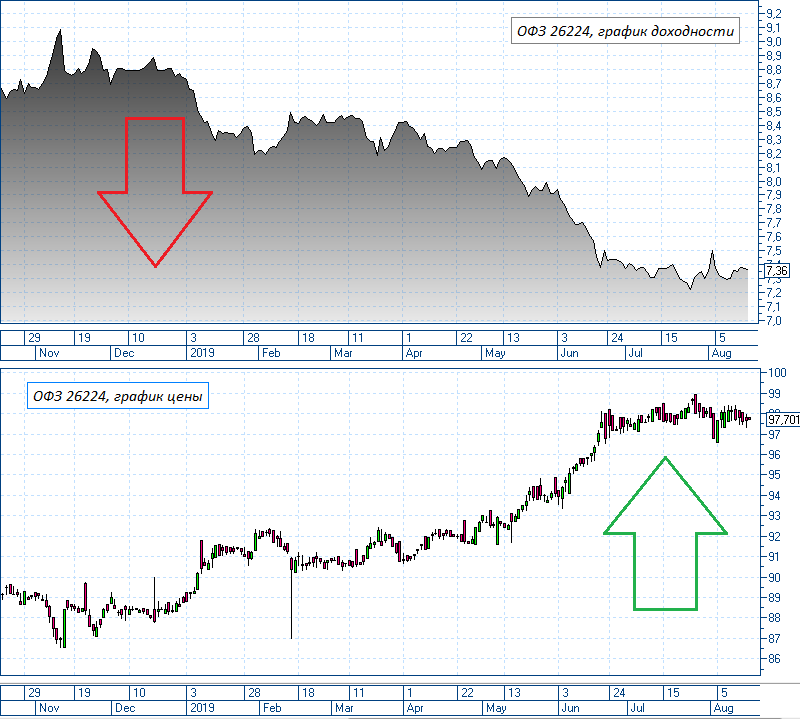

Соотношение между ценой облигации и ее доходностью можно сформулировать так: когда цена растет, доходность падает, и наоборот. Иными словами, можно сказать, что цена облигации и ее доходность обратно пропорциональны.

Популярный вопрос: что лучше, высокая цена или высокая доходность облигации? Ответ зависит от вашей точки зрения. Если вы покупаете облигацию, вам нужна высокая доходность. Покупатель хочет заплатить $800 за акцию, ценой в $1000, что означает доходность в 12,5%. С другой стороны, если у вас уже есть облигация, ваша купонная ставка фиксирована, и вы надеетесь, что цена облигации подрастет. Тогда вы сможете получить выгоду, продав ее в будущем.

Рыночная цена

Теперь вы знаете, что такое номинальная стоимость, купон, погашение, эмитент и доходность. Все эти характеристики облигации играют роль при определении цены облигации. Однако еще больше на нее влияет общий уровень преобладающих процентных ставок.

Когда процентные ставки растут, курс облигаций на рынке падает, увеличивая доходность ранее выпущенных облигаций и уравнивая их с новыми облигациями с более высокими купонными выплатами, Когда процентные ставки падают, курс облигаций на рынке растет, соответственно понижая доходность ранее выпущенных облигаций и уравнивая их с новыми облигациями с менее высокими купонными выплатами.

|

Номинал одной облигации |

1000 ₽ |

|

Минимальное количество покупки |

10 штук |

|

|

15 000 штук |

|

Срок до погашения |

3 года |

|

Период размещения (когда можно приобрести) |

со 2 сентября 2019 года по 25 февраля 2020 года |

|

Ставка доходности к погашению |

Ставка доходности к погашению 6. |

|

Виды дохода |

— Купонный доход по процентным ставкам, которые растут в течение 3-х лет владения облигацией: от 6,5 до 7,35% годовых |

|

Периодичность выплаты купонов |

Каждые 6 месяцев |

|

Досрочный возврат вложенных средств (в любое время до даты погашения облигаций) |

Можно в любой момент вернуть 100% вложенной суммы. |

|

Возможность передать по наследству |

Да |

|

Обращение на вторичном рынке |

Нет |

Как на облигациях можно заработать больше, чем купон

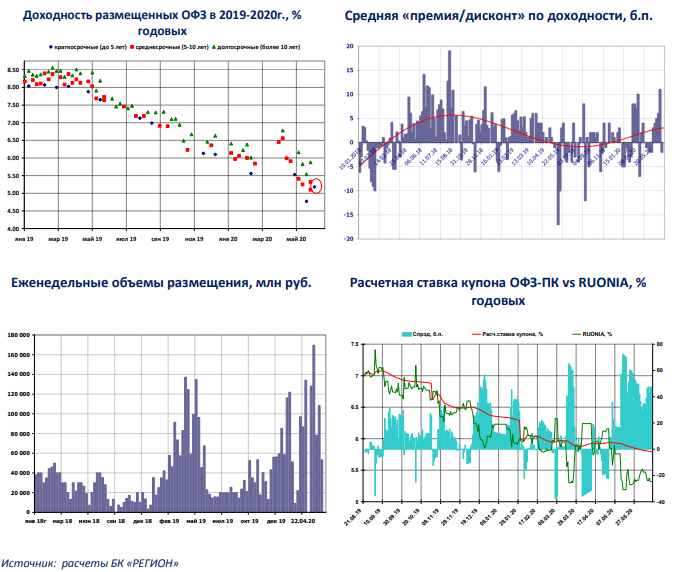

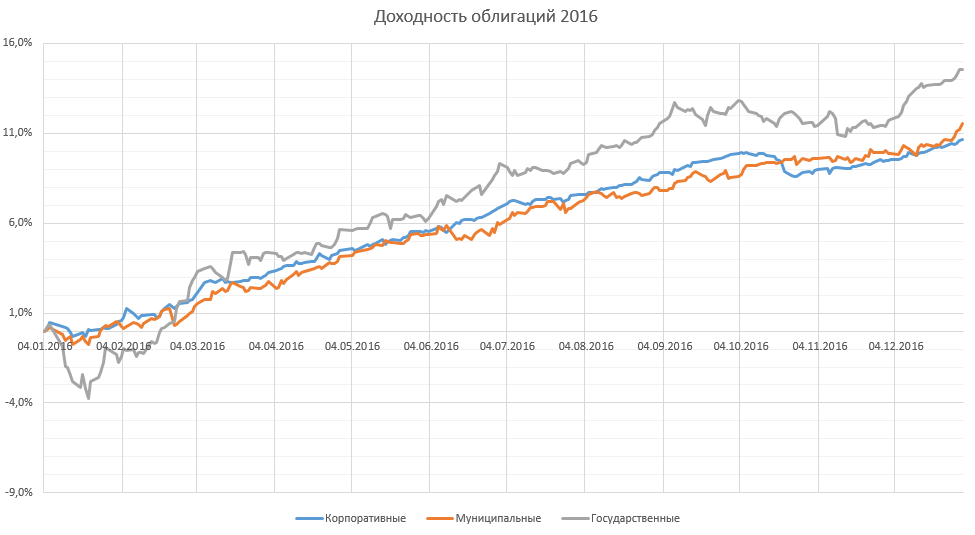

Многие воспринимают рынок облигаций как альтернативу банковскому депозиту. Отчасти они правы, однако рынок облигаций дает намного бóльшие возможности, с помощью которых можно активно управлять портфелем и заметно обгонять рынок.

Наша защитная стратегия на облигациях с начала года заработала уже 15%, а в её арсенале находятся только облигации и один ETF. Именно активное управление портфелем позволило извлечь максимальную выгоду в это нелегкое кризисное время.

В этой статье мы расскажем секреты управления облигационным портфелем, с помощью которых нам удается обгонять рынок облигаций не первый год подряд.

Основной вид заработка на рынке облигаций можно разделить на 2 стратегии: пассивная и активная.

- В пассивной стратегии управляющий выбирает кредитное качество облигаций, которое для него приемлемо, а потом подбирает среднюю длину облигаций (например, 5 лет), которые он будет покупать (формирует целевую дюрацию) и далее может долгое время не ротировать бумаги в портфеле. Например, в случае цикла снижения ключевой ставки, можно сделать акцент на самые длинные (по сроку погашения) бумаги и несколько лет не заглядывать в портфель. Купоны будут капать на брокерский счет, а основной заработок будет формироваться за счёт роста тела облигации на фоне снижения процентных ставок.

- Активная же стратегия предполагает постоянный поиск недооценённых облигаций с более широким спредом к ОФЗ, нежели среднеисторическое значение. При покупке таких облигаций делается ставка на возврат к среднему значению спреда в ближайшей перспективе.

Также к активному управлению можно отнести участие в первичных размещениях, ставку на улучшение кредитного качества и ставку на валютную часть портфеля:

- При первичном размещении часто облигации продаются с премией по доходности к рынку, поэтому купив облигацию на размещении, ее можно перепродать по более высокой цене уже на вторичном рынке.

- Также в зависимости от макро ситуации, имеет смысл наращивать валютную часть портфеля, когда рубль становится неоправданно крепким. Это позволит перестраховать себя от снижения рынка и заработать на росте валюты.

- Можно делать ставку на улучшение кредитного качества. Если понимать долгосрочные процессы в отрасли и видеть заранее рост цен на товары, то можно покупать корпоративные облигации с широким спредом к ОФЗ (что отражает повышенный риск отдельной облигации) и ждать его сужения до тех пор, когда рейтинговые агентства начнут повышать кредитный рейтинг компании.

Теперь поговорим более подробно о каждом методе.

- Подбор дюрации. Дюрация – это средняя срочность потока платежей по облигации. Простыми словами, дюрация показывает, за какое время окупятся инвестиции в облигацию. Дюрация является мерой чувствительности цены к колебаниям процентных ставок. Чем выше дюрация, тем волатильнее облигация, и наоборот.

Простой пример: дюрация вашей облигации = 3.0, если Эльвира Набиуллина снижает ставки на 0.5%, то она дорожает на 1.5%.

- Покупка облигации с целью уменьшения кредитного спреда. Кредитный спред – премия, которую несут корпоративные облигации к доходности ОФЗ. Чем выше долговая нагрузка, тем более высокую премию (кредитный спред) требует инвестор для корпоративных бумаг.

Сокращение спреда доходности (т.е. допустим ваша облигация торговалась с доходностью ОФЗ+1.5%, а стала торговаться по ОФЗ+1.0%) работает также как снижение ставок, т.е. если облигация с доходностью 7.9% стала торговаться с доходностью 7.4% к погашению и у нее дюрация 3.0, то она подорожает на 1.5%.

Откуда берется доход?

Таким образом получается, что вы при ставках 7% годовых можете ждать 1.5% доходности целый квартал, владея бумагой, или при правильном выборе облигации получить за пару недель 1.5% на их переоценке вверх. Если вам это удалось, вы получите 7% годовых + 1.5% за счет грамотной покупки = 8.5% за год.

Последовательно находя возможности, грамотный инвестор в облигации может получать доходность не 6.5-7%, а на 1.5-4% выше и не за счет инвестиций в какие-то высокорискованные облигации, а просто за счет поиска недооцененных бумаг.

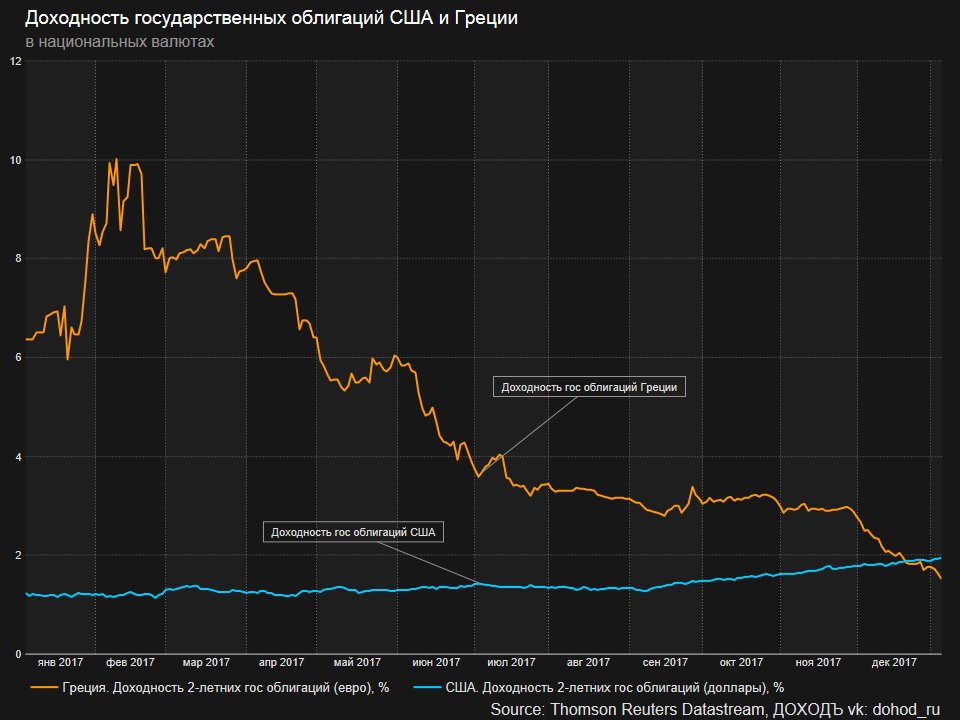

- Валютная часть портфеля. Глобальный девальвационный тренд в рубле наблюдается многие годы, поэтому своевременная подстраховка в виде приобретения валюты бывает очень даже кстати. Базовыми инструментами являются еврооблигации и ETF на еврооблигации российских эмитентов (FXRU).

Оба актива выигрывают в валютной переоценке при падении рубля.

Оба актива выигрывают в валютной переоценке при падении рубля.

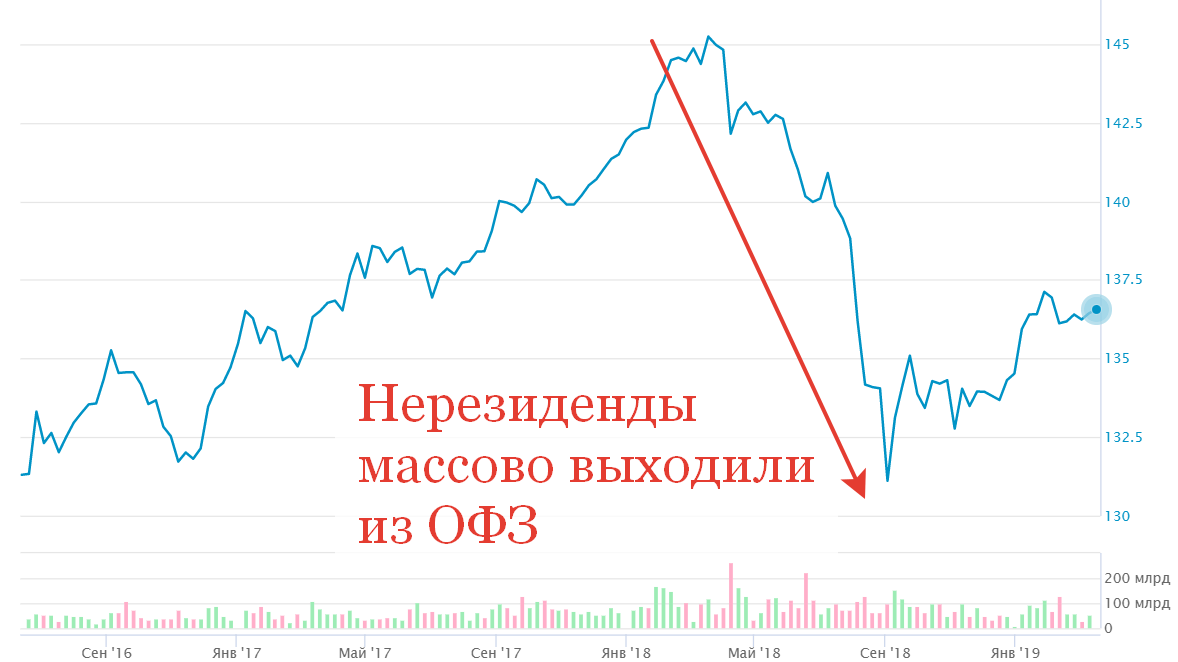

Как вы видите, когда рубль падает то, чаще всего, облигации снижаются. Таким образом, если у вас в портфеле будет валютная часть, она подстрахует ваши вложения и позже, продав валюту с прибылью и купив облигации подешевле, вы сделает грамотный ход!

4. Ставка на кредитное качество. Операция очень похожа на пункт 2 (покупку облигации с целью уменьшения спреда), однако есть принципиальные отличия. Если во втором пункте отклонения могут быть вызваны краткосрочным временным лагом, то ставка на кредитное качество – это игра в долгую, где делается основной прогноз на развитие бизнеса компании, а не просто ожидание сужения кредитного спреда. К примеру, рост цен на коксующийся уголь за несколько лет позволил Евразу нарастить показатель EBITDA и снизить долговую нагрузку netDebt/EBITDA с 3.5х снизилась до 1.5х, что позитивно отразилось на его кредитном качестве и повлекло рост облигаций.

Как вы могли убедиться, суждение о том, что облигации — это только аналог банковского депозита, является огромным упрощением. Напротив, при грамотном управлении долговой рынок дает массу возможностей частным инвесторам для активного управления своим портфелем. За последние 2.5 года наши стратегии на рынке облигаций это открыто доказывают.

Если вас заинтересовала данная тема, то более подробно узнать о том, как грамотно управлять облигационным портфелем вы можете из курса «Облигации – что это и как на них заработать?»

Если у вас нет времени самостоятельно искать идеи, вы можете просто приобрести нашу подписку и получать обновляемые подборки недооцененных облигаций и видеть сделки по облигационной стратегии.

Пишите ваши вопросы по облигациям в комментариях, и мы подарим бесплатный доступ на курс за самый крутой вопрос!

Отказ от ответственностиСтартует запись на 4-й поток нашего легендарного базового курса по Основам Инвестирования!

Заполните заявку и с вами свяжется наш менеджер.

Готово! Скоро Скоро с вами свяжется наш менеджер и уточнит все детали.

Объясняем, как найти облигацию в приложении Тинькофф Инвестиций

{«id»:86541,»url»:»https:\/\/vc.ru\/tinkoff_invest\/86541-obyasnyaem-kak-nayti-obligaciyu-v-prilozhenii-tinkoff-investiciy»,»title»:»\u041e\u0431\u044a\u044f\u0441\u043d\u044f\u0435\u043c, \u043a\u0430\u043a \u043d\u0430\u0439\u0442\u0438 \u043e\u0431\u043b\u0438\u0433\u0430\u0446\u0438\u044e \u0432 \u043f\u0440\u0438\u043b\u043e\u0436\u0435\u043d\u0438\u0438 \u0422\u0438\u043d\u044c\u043a\u043e\u0444\u0444 \u0418\u043d\u0432\u0435\u0441\u0442\u0438\u0446\u0438\u0439″,»services»:{«facebook»:{«url»:»https:\/\/www.facebook.com\/sharer\/sharer.php?u=https:\/\/vc.ru\/tinkoff_invest\/86541-obyasnyaem-kak-nayti-obligaciyu-v-prilozhenii-tinkoff-investiciy»,»short_name»:»FB»,»title»:»Facebook»,»width»:600,»height»:450},»vkontakte»:{«url»:»https:\/\/vk.com\/share.php?url=https:\/\/vc.ru\/tinkoff_invest\/86541-obyasnyaem-kak-nayti-obligaciyu-v-prilozhenii-tinkoff-investiciy&title=\u041e\u0431\u044a\u044f\u0441\u043d\u044f\u0435\u043c, \u043a\u0430\u043a \u043d\u0430\u0439\u0442\u0438 \u043e\u0431\u043b\u0438\u0433\u0430\u0446\u0438\u044e \u0432 \u043f\u0440\u0438\u043b\u043e\u0436\u0435\u043d\u0438\u0438 \u0422\u0438\u043d\u044c\u043a\u043e\u0444\u0444 \u0418\u043d\u0432\u0435\u0441\u0442\u0438\u0446\u0438\u0439″,»short_name»:»VK»,»title»:»\u0412\u041a\u043e\u043d\u0442\u0430\u043a\u0442\u0435″,»width»:600,»height»:450},»twitter»:{«url»:»https:\/\/twitter.com\/intent\/tweet?url=https:\/\/vc.ru\/tinkoff_invest\/86541-obyasnyaem-kak-nayti-obligaciyu-v-prilozhenii-tinkoff-investiciy&text=\u041e\u0431\u044a\u044f\u0441\u043d\u044f\u0435\u043c, \u043a\u0430\u043a \u043d\u0430\u0439\u0442\u0438 \u043e\u0431\u043b\u0438\u0433\u0430\u0446\u0438\u044e \u0432 \u043f\u0440\u0438\u043b\u043e\u0436\u0435\u043d\u0438\u0438 \u0422\u0438\u043d\u044c\u043a\u043e\u0444\u0444 \u0418\u043d\u0432\u0435\u0441\u0442\u0438\u0446\u0438\u0439″,»short_name»:»TW»,»title»:»Twitter»,»width»:600,»height»:450},»telegram»:{«url»:»tg:\/\/msg_url?url=https:\/\/vc. ru\/tinkoff_invest\/86541-obyasnyaem-kak-nayti-obligaciyu-v-prilozhenii-tinkoff-investiciy&text=\u041e\u0431\u044a\u044f\u0441\u043d\u044f\u0435\u043c, \u043a\u0430\u043a \u043d\u0430\u0439\u0442\u0438 \u043e\u0431\u043b\u0438\u0433\u0430\u0446\u0438\u044e \u0432 \u043f\u0440\u0438\u043b\u043e\u0436\u0435\u043d\u0438\u0438 \u0422\u0438\u043d\u044c\u043a\u043e\u0444\u0444 \u0418\u043d\u0432\u0435\u0441\u0442\u0438\u0446\u0438\u0439″,»short_name»:»TG»,»title»:»Telegram»,»width»:600,»height»:450},»odnoklassniki»:{«url»:»http:\/\/connect.ok.ru\/dk?st.cmd=WidgetSharePreview&service=odnoklassniki&st.shareUrl=https:\/\/vc.ru\/tinkoff_invest\/86541-obyasnyaem-kak-nayti-obligaciyu-v-prilozhenii-tinkoff-investiciy»,»short_name»:»OK»,»title»:»\u041e\u0434\u043d\u043e\u043a\u043b\u0430\u0441\u0441\u043d\u0438\u043a\u0438″,»width»:600,»height»:450},»email»:{«url»:»mailto:?subject=\u041e\u0431\u044a\u044f\u0441\u043d\u044f\u0435\u043c, \u043a\u0430\u043a \u043d\u0430\u0439\u0442\u0438 \u043e\u0431\u043b\u0438\u0433\u0430\u0446\u0438\u044e \u0432 \u043f\u0440\u0438\u043b\u043e\u0436\u0435\u043d\u0438\u0438 \u0422\u0438\u043d\u044c\u043a\u043e\u0444\u0444 \u0418\u043d\u0432\u0435\u0441\u0442\u0438\u0446\u0438\u0439&body=https:\/\/vc.ru\/tinkoff_invest\/86541-obyasnyaem-kak-nayti-obligaciyu-v-prilozhenii-tinkoff-investiciy»,»short_name»:»Email»,»title»:»\u041e\u0442\u043f\u0440\u0430\u0432\u0438\u0442\u044c \u043d\u0430 \u043f\u043e\u0447\u0442\u0443″,»width»:600,»height»:450}},»isFavorited»:false}

ru\/tinkoff_invest\/86541-obyasnyaem-kak-nayti-obligaciyu-v-prilozhenii-tinkoff-investiciy&text=\u041e\u0431\u044a\u044f\u0441\u043d\u044f\u0435\u043c, \u043a\u0430\u043a \u043d\u0430\u0439\u0442\u0438 \u043e\u0431\u043b\u0438\u0433\u0430\u0446\u0438\u044e \u0432 \u043f\u0440\u0438\u043b\u043e\u0436\u0435\u043d\u0438\u0438 \u0422\u0438\u043d\u044c\u043a\u043e\u0444\u0444 \u0418\u043d\u0432\u0435\u0441\u0442\u0438\u0446\u0438\u0439″,»short_name»:»TG»,»title»:»Telegram»,»width»:600,»height»:450},»odnoklassniki»:{«url»:»http:\/\/connect.ok.ru\/dk?st.cmd=WidgetSharePreview&service=odnoklassniki&st.shareUrl=https:\/\/vc.ru\/tinkoff_invest\/86541-obyasnyaem-kak-nayti-obligaciyu-v-prilozhenii-tinkoff-investiciy»,»short_name»:»OK»,»title»:»\u041e\u0434\u043d\u043e\u043a\u043b\u0430\u0441\u0441\u043d\u0438\u043a\u0438″,»width»:600,»height»:450},»email»:{«url»:»mailto:?subject=\u041e\u0431\u044a\u044f\u0441\u043d\u044f\u0435\u043c, \u043a\u0430\u043a \u043d\u0430\u0439\u0442\u0438 \u043e\u0431\u043b\u0438\u0433\u0430\u0446\u0438\u044e \u0432 \u043f\u0440\u0438\u043b\u043e\u0436\u0435\u043d\u0438\u0438 \u0422\u0438\u043d\u044c\u043a\u043e\u0444\u0444 \u0418\u043d\u0432\u0435\u0441\u0442\u0438\u0446\u0438\u0439&body=https:\/\/vc.ru\/tinkoff_invest\/86541-obyasnyaem-kak-nayti-obligaciyu-v-prilozhenii-tinkoff-investiciy»,»short_name»:»Email»,»title»:»\u041e\u0442\u043f\u0440\u0430\u0432\u0438\u0442\u044c \u043d\u0430 \u043f\u043e\u0447\u0442\u0443″,»width»:600,»height»:450}},»isFavorited»:false}

3475 просмотров

Финансовая грамотность | 8.2.2. Облигации

Облигация (лат. obligatio — обязательство; англ. bond, фр. obligation) — долговая ценная бумага, ведущая свое происхождение от долговых расписок. Она удостоверяет денежное обязательство эмитента перед ее владельцем. В классическом понимании облигация — это бумага, выпущенная на длительный срок (по крайней мере, несколько лет), которую по истечении этого срока эмитент обязан «погасить» по заранее известной цене — эта цена называется «номинальная стоимость» и отражает сумму основного долга по облигации. Кроме того, эмитент регулярно выплачивает владельцу облигации определенные суммы за пользование его деньгами — процентные, или купонные, платежи. Однако современный мир облигаций гораздо более разнообразен, чем эта классическая модель.

Кроме того, эмитент регулярно выплачивает владельцу облигации определенные суммы за пользование его деньгами — процентные, или купонные, платежи. Однако современный мир облигаций гораздо более разнообразен, чем эта классическая модель.

Облигации могут выпускать либо коммерческие организации — промышленные, торговые, строительные, финансовые компании, банки, либо государственные структуры — центральное правительство и региональные власти. Покупатель (инвестор), купив облигацию у самого эмитента или у другого владельца, становится кредитором эмитента.

Для эмитента-корпорации выпуск (или размещение) облигаций является альтернативой банковому кредиту. Если компания нуждается в заемных средствах для долгосрочных инвестиционных проектов или для пополнения текущей ликвидности, она может взять их у банка в виде кредита или у инвесторов на рынке ценных бумаг, выпустив облигационный заем. При этом цена заемных средств (ставка процента по облигациям) при прочих равных обычно будет для эмитента несколько ниже, чем ставка по кредиту, так как кредитор и заемщик здесь взаимодействуют напрямую и могут разделить между собой банковскую маржу (разницу между ставками по депозиту и по кредиту). Тем не менее, в силу сложности оформления юридической документации по облигациям и необходимости существенных маркетинговых усилий для привлечения инвесторов, издержки эмитента в виде комиссионных, уплачиваемых банкам — организаторам облигационного займа, юристам, аудиторам и консультантам, по таким сделкам высоки. Поэтому для небольших компаний традиционное банковское кредитование в сумме может оказаться дешевле.

Что касается государства как эмитента, то оно обычно привлекает заемные средства не столько на инвестиционные проекты, сколько на покрытие дефицита бюджета: для современных государств превышение расходов над доходами является типичной практикой.

Для инвесторов покупка облигаций является своеобразной альтернативой банковскому депозиту, доходность облигаций для инвестора при прочих равных обычно несколько выше, чем ставка по депозиту. При этом облигации — в среднем более рискованный, чем депозит, инструмент. Также для того, чтобы приобрести облигации, нужно потратить время и деньги на заключение договора с брокером (см. ниже), открытие счета и так далее. Кроме того, для многих граждан сама идея вложить деньги в облигации кажется слишком сложной и непонятной по сравнению с депозитом. Именно поэтому на облигационном рынке доминируют не граждане, а «институциональные инвесторы» — банки, страховые компании и НПФ.

Юридическое определение облигации

Доход по облигациям и другие права владельца

Помимо возврата долга в обозначенный срок, некоторые эмитенты обязываются выплачивать инвесторам проценты. Процентные платежи по облигациям называются купонными выплатами, они обычно платятся один, два или четыре раза в год.

Размер купонной ставки по облигации конкретного эмитента зависит от ряда факторов:

- от общего уровня процентных ставок в экономике;

- от надежности эмитента: чем лучше финансовое положение компании, выпустившей облигации, и чем лучше ее деловая репутация, тем ниже будут проценты;

- от срока, на который выпущены облигации;

- от дополнительных прав владельца (см.

ниже).

ниже).

Величина купонной ставки может быть точно определена уже в момент выпуска облигаций (облигации с фиксированным купоном) или регулярно изменяться в зависимости от какого-либо рыночного показателя, не зависящего от воли эмитента (облигации с плавающим, или переменным, купоном).

В некоторых случаях эмитент вообще не назначает никакой купонной ставки («облигации с нулевым купоном») — например, если облигации выпускаются на короткий срок. В этом случае облигации продаются по цене ниже номинала и разница между номиналом и рыночной ценой, именуемая дисконтом, составляет доход владельца облигации.

Выплата купона и погашение облигации при наступлении соответствующих сроков в большинстве случаев являются твердыми обязательствами эмитента. В случае их нарушения владельцы облигаций вправе подать на эмитента в суд и требовать выплаты в судебном порядке, вплоть до объявления эмитента банкротом.

Иногда облигации выпускают с теми или иными дополнительными правами инвестора — например, с правом досрочно погасить облигацию в определенные интервалы времени (в российской практике это называют «офертой») или с правом обменять облигацию на определенное количество акций того же эмитента (конвертируемые облигации). Купонная ставка по таким облигациям, скорее всего, будет ниже, чем по сопоставимым облигациям без этих дополнительных прав, либо выше будет их рыночная цена.

Инвесторам сложно оценивать надежность и кредитный риск каждого эмитента самостоятельно, поэтому на финансовом рынке действуют кредитные рейтинговые агентства, которые были упомянуты в разделе 1. 3. Чем выше рейтинг эмитента, тем выше его надежность, а значит, под тем более низкую ставку он может занимать деньги.

3. Чем выше рейтинг эмитента, тем выше его надежность, а значит, под тем более низкую ставку он может занимать деньги.

Купонные платежи относятся к разряду фиксированного дохода, но владелец облигации также может получить доход от перепродажи ее по более высокой цене — такая доходность уже будет рыночной, ее владельцу облигации никто не гарантирует.

Цена облигаций

Цена облигации, или курсовая стоимость, обычно выражается не в абсолютной денежной сумме, а в процентах от номинала — так удобнее сравнивать данные о ценах облигаций с разными номиналами. Эта цена зависит в основном от следующих параметров: купонная ставка, срок до погашения, уровень доходности, который покупатели считают для себя справедливым с учетом уровня процентных ставок в экономике и надежности конкретного эмитента, а также от дополнительных прав (оферта, конвертируемость и тому подобное), если они есть. Если номинал облигации составляет 1000 рублей, а цена — 95% от номинала, значит, облигация стоит 950 рублей.

Понятно, что если по облигации не выплачивается купон, то она при покупке должна стоить меньше, чем номинальная стоимость — деньги сегодня дороже, чем деньги завтра. Если бы у вас была тысяча рублей сейчас, то вы бы могли положить ее в банк и получить через год уже не тысячу рублей, а, допустим, 1050 рублей (пусть ставка по вкладу составляет 5%), а через два года — 1102,5 рубля. Сколько же стоит отдать за то, что через два года вам вернут тысячу рублей? Никак не больше, чем — именно столько вам нужно сегодня положить в банк, чтобы через два года получить тысячу рублей. Такая сумма называется справедливой ценой облигации.

Купонные выплаты увеличивают для вас ценность облигации. Например, по облигации со сроком погашения через два года предусмотрены годовые купонные выплаты в 9% (назовем ее облигацией А). Это значит, что дополнительно к номиналу вам заплатят 180 рублей — 90 рублей через год и 90 рублей через два года вместе с погашением номинала. Сколько теперь вы готовы заплатить за такое обязательство? Не больше, чем . Эта сумма больше, чем справедливая цена бескупонной облигации.

В общем виде расчет теоретически «справедливой» стоимости облигации осуществляется путем дисконтирования ожидаемых поступлений по этой облигации (купонные выплаты и номинал при погашении) и суммирования полученных значений.

Предположим, что облигация номиналом N выпущена на срок n лет с фиксированным купоном С, который выплачивается один раз в год. Ставка дисконтирования по данной облигации, по мнению данного инвестора, составляет r. Тогда справедливая цена облигации Р для этого инвестора составит

В частном случае, если r = С, то Р = 100% (цена облигации равна номиналу).

Разные инвесторы могут по-разному определять справедливую, по их мнению, ставку дисконтирования для одной и той же облигации. Дело в том, что эта ставка должна отражать альтернативную возможность вложения с аналогичным уровнем риска, а, как уже было сказано выше, точно оценить риск не так-то просто. Поэтому представления инвесторов о справедливой цене могут расходиться, что обеспечивает спекулятивный интерес к купле-продаже облигаций с целью получения не только купонного дохода, но и дохода от перепродажи ценных бумаг.

Формула для расчета цены облигации приведена только для самого простого случая:

- Купоны выплачиваются раз в год. Например, в случае полугодовых купонов периодов (а значит, и слагаемых) станет в два раза больше, а ставку дисконтирования надо будет делить пополам.

- Считается цена облигации в начале купонного периода. Если облигация покупается в середине или в конце купонного периода, необходимо осуществлять дисконтирование по дробному количеству лет, что делает вычисления «вручную» практически невозможными.

- Считается цена облигации без учета накопленного купонного дохода. Чем ближе выплата купона, тем дороже должна стоить облигация — ясно, что облигация, по которой купон выплатят завтра, лучше, чем если его выплатили вчера и не вам. Цена облигации без учета накопленного купонного дохода называется чистой.

В отчетности часто указывают именно чистую цену облигации, чтобы иметь возможность сравнивать цены на разные облигации — даты выплаты купона у разных облигаций различаются.

Чистые цены облигаций могут колебаться под воздействием ряда различных факторов, как рыночных (изменение курса валюты, ключевой ставки Центрального Банка и тому подобное), так и связанных с конкретным эмитентом (улучшение или ухудшение финансового положения, повышение или снижение кредитного рейтинга).

Однако в реальных торговых системах цена облигации всегда указывается с учетом накопленного купонного дохода (НКД). Как посчитать цену облигации с учетом НКД?

Как посчитать цену облигации с учетом НКД?

Пример расчета справедливой цены облигации

Доходность облигаций

Чтобы сравнивать эффективность вложения средств в облигации разных эмитентов, с разными сроками и номиналами, считается доходность облигаций. В общем виде доходность – это относительный показатель, характеризующий соотношение между доходами, которые будут по облигации в будущем, и затратами на ее покупку. Чтобы посчитать доходность обли-гации, можно использовать принцип расчета внутренней нормы доходности (раздел 1.1). Для облигаций доходность, посчитанная таким образом, называется доходностью к погашению (YTM, yield to maturity).

.

Если инвестор покупает облигацию с фиксированным купоном и держит ее до погашения, то он гарантированно получает ту доходность, которую рассчитал в момент покупки (конечно, при условии, что эмитент облигаций не обанкротится). Эта предсказуемость сближает облигацию как финансовый инструмент с банковским вкладом и противопоставляет ее акциям и другим «инструментам с рыночной доходностью».

Из приведенных формул видно обратное соотношение цены и доходности облигаций. Когда цена снижается, доходность растет — но, конечно, растет она для нового покупателя, а не для текущего владельца облигации, который ранее купил ее дороже; последний, наоборот, несет убытки. Когда цена растет, доходность для нового покупателя падает.

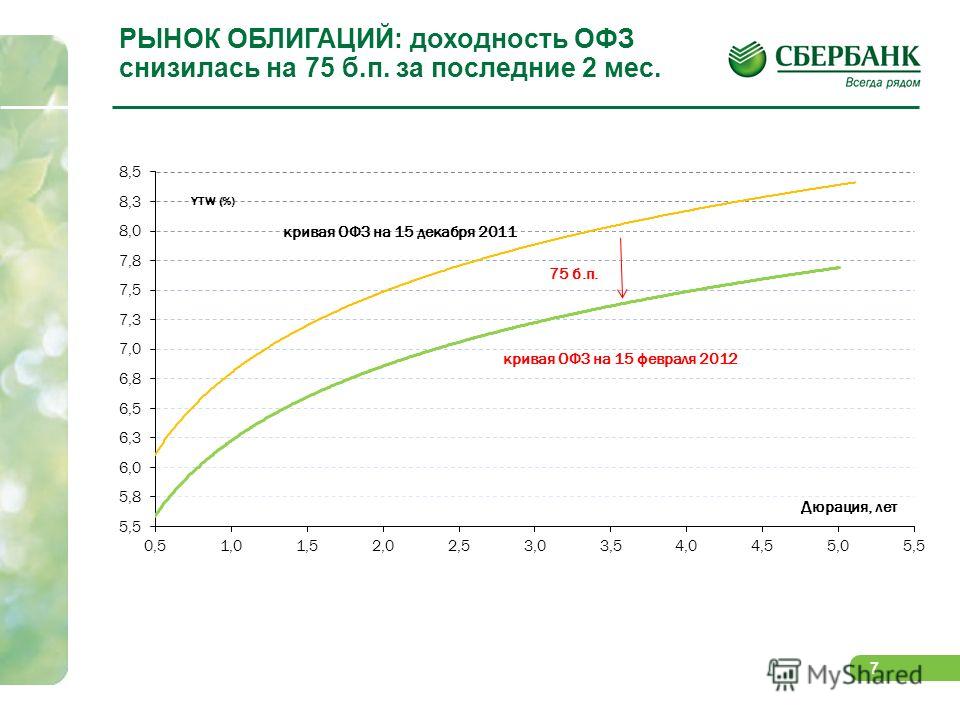

Рисунок 2. Обратное соотношение цены и доходности облигацийКривая доходности

Пример расчета доходности к погашению

С 2021 доходы от инвестирования в облигации будут подлежать налогообложению по аналогии с крупными депозитами. До конца года можно ожидать дополнительных уточнений, связанных с налогообложением доходов от курсовой разницы.

Ставки и облигации — Bloomberg

Европа, Ближний Восток и Африка

Доходность 10-летних государственных облигаций

| Страна | Доходность | 1 день | 1 месяц | 1 год | Время (EDT ) |

|---|---|---|---|---|---|

Германия » | -0,33% | 0 | -5 | -2 | 5:24 AM |

Великобритания» | 0.78% | +1 | +3 | +40 | 5:23 AM |

Франция | -0,08% | 0 | -4 | -24 | 5:23 AM |

Италия | 0,67% | -2 | -8 | -98 | 5:23 утра |

Испания | 0,33% | 0 | -6 | -50 | 5:23 утра |

Нидерланды | -0.19% | 0 | -3 | -15 | 5:24 AM |

Португалия | 0,23% | 0 | -7 | -74 | 5:24 AM |

Греция | 0,82% | -2 | -12 | -96 | 5:23 утра |

Швейцария | -0,34% | -2 | -5 | -3 | 5:23 AM |

Ставки и облигации США

Казначейские ценные бумаги с защитой от инфляции (TIPS)

| Имя | Купон | Цена | Доходность | 1 месяц | 1 год | Время (EDT) |

|---|---|---|---|---|---|---|

GTII5: GOV 5 лет | 0.13 | 109,29 | -1,84% | -17 | -142 | 5:23 AM |

GTII10: GOV 10 лет | 0,13 | 108,27 | -0,69% | — 7 | -26 | 5:22 AM |

GTII20: GOV 20 Год | 2,13 | 143,54 | -0,15% | -7 | -6 | 5:23 AM |

GTII30: GOV 30 лет | 0.13 | 100,57 | 0,11% | -5 | +15 | 5:23 утра |

Ищете доход? Аргументы в пользу высокодоходных облигаций

Когда COVID-19 впервые потряс финансовые рынки в марте, большинство инвесторов были сосредоточены на кровавой бойне на фондовом рынке. Но я выбрал другой подход.

В течение этого периода я посоветовал своим клиентам с высокой толерантностью к риску рассмотреть один шаг: обменять примерно 10–15% своих высококачественных облигаций на высокодоходные облигации.Хотя я был уверен, что этот сдвиг приведет к благоприятному исходу в течение года или более, этот шаг окупился намного быстрее, чем ожидалось. Высококачественные облигации выросли лишь незначительно за последние шесть месяцев, тогда как высокодоходные облигации выросли примерно на 15%.

Небольшой кусочек вашего портфеля

По общему признанию, хотя аргументы в пользу продолжения покупки высокодоходных облигаций сегодня не так убедительны, как в марте, я считаю, что они все еще могут быть ценным компонентом портфеля инвестора.Для инвестора с традиционным портфелем из 60% акций и 40% облигаций — но без этих ценных бумаг — может иметь смысл урезать небольшой процент от обоих инструментов и разместить от 5% до 15% портфеля в этих облигациях.

Я понимаю, что многих эта стратегия может озадачить. Неясно, будет ли наша экономика продолжать восстанавливаться, и многие крупные корпорации в сфере гостеприимства и авиаперевозок переживают тяжелые времена. Многие инвесторы считают эти облигации слишком рискованными ни при каких обстоятельствах.В конце концов, не поэтому ли высокодоходные облигации иногда называют мусорными облигациями?

Но при правильном использовании высокодоходные облигации могут быть дополнительным компонентом более консервативного распределения облигаций. Хотя это, безусловно, более рискованно, чем казначейские облигации США, работа с активным высокодоходным менеджером может помочь этим инвестициям работать.

Взгляд на результаты за годы

Хотя прошлые результаты не являются гарантией будущих результатов инвестиций, история на стороне высокодоходных облигаций по сравнению с более традиционной стратегией инвестирования в акции и облигации.Например, с 2000 года индекс совокупных облигаций Barclays US Aggregate Bond Index — основные облигации — имел вероятность убытков в размере 0% в течение последних трехлетних скользящих периодов. За тот же период акции (S&P 500) приносили убыток в 22% случаев. Высокодоходные облигации теряли деньги менее чем в 4% случаев.

Что касается годовой прибыли за последние 20 лет? Базовые облигации прибавили 5,2%, акции — 6,4%, высокодоходные облигации — 6,9%. Высокодоходные облигации показали лучшую динамику с ненамного большим долгосрочным риском, чем более консервативные базовые облигации.(Примечание: инвесторы не могут напрямую инвестировать в неуправляемый индекс.)

Не игнорируйте риски

Не заблуждайтесь, риски, безусловно, существуют. Инвесторы должны быть готовы справляться с краткосрочной волатильностью выше среднего. Эти ценные бумаги могут испытывать серьезные колебания в цене на ежедневной и ежемесячной основе — аналогично фондовому рынку — и легко создают впечатление, что они предлагают волатильность, подобную долям, с доходностью, подобной облигациям. Для тех, кто желает взглянуть на долгосрочную перспективу, обратное ближе к реальности.

2 причины рассмотреть эту стратегию

Вот почему для отдельного инвестора может иметь смысл разместить небольшую часть своего портфеля в высокодоходные облигации:

Акции и высококачественные облигации сталкиваются с препятствиями. Во многом благодаря вмешательству Федеральной резервной системы и программам стимулирования федерального правительства фондовый рынок с марта заметно восстановился. Однако почти по всем параметрам он имеет высокую оценку. По состоянию на 1 ноября соотношение цены и прибыли (P / E) Standard & Poor’s 500 составляло 34, что намного выше исторического уровня.Доходность с фиксированной доходностью по-прежнему находится на низком уровне — от 1% до 2%. Между тем доходность высокодоходных облигаций составляет около 6%.

Федеральная резервная система готова помочь. Поскольку ФРС обещает в обозримом будущем удерживать процентные ставки на уровне почти 0%, могут появиться возможности для высокодоходных инвесторов. Хотя некоторые компании, выпускающие высокодоходные облигации, выглядят шатко, как инвестору в облигации вам просто нужно знать одну вещь: смогут ли они оплатить свои счета и выдержать шторм? Вот хороший пример.

После того, как коронавирус потряс круизную индустрию, Carnival Corp., владелец Carnival Cruise Lines, резко упала в доходах. Но он получил спасательный круг от банков после того, как в конце марта ФРС обнародовала стратегию интервенций, чтобы начать операции по кредитованию, чтобы очистить рынки корпоративного долга.

Когда 1 апреля Carnival официально продала облигаций на 4 миллиарда долларов, у него был достаточно спроса, чтобы снизить процентную ставку до 11,5%, а также выпустили облигацию на 1,75 миллиарда долларов, которую можно было конвертировать в акции, согласно The Wall Street Journal.

Эти инвесторы, которые сейчас зарабатывают 11,5%, считают, что бизнес круизных линий постепенно начнет возвращаться в 2021 году. Однако, даже если компания обанкротится, некоторые инвесторы, владеющие этими высокодоходными облигациями, теперь владеют потенциальной частью капитала компании. , а также его круизные лайнеры.

Работа с активным инвестиционным менеджером

Я настоятельно рекомендую любому инвестору, решившему включить высокодоходные облигации в свой портфель, тесно сотрудничать с профессиональным инвестором, чтобы выбрать свои инвестиции.Вместо покупки биржевого или индексного фонда мы предпочитаем активное управление.

Эти профессионалы обладают способностью выполнять кредитный анализ и выявлять сильных кандидатов для инвестиций в этот малоизвестный сегмент финансовых рынков. Привлечение управляющего портфелем, обладающего значительными знаниями и опытом в этой области, может сделать этот класс активов привлекательным.

Высокодоходные облигации могут быть одним из наиболее неправильно понимаемых классов финансовых активов. Но при правильном использовании они могут приносить стабильную прибыль, которая может дополнять традиционный портфель акций и облигаций.Для инвесторов, обеспокоенных тем, что среда сверхнизких процентных ставок может предвещать более низкую доходность всех активов, те, кто желает подвергнуть часть своего портфеля более высокому уровню краткосрочной волатильности, могут захотеть взглянуть на них.

Эта статья была написана и представляет точку зрения нашего советника, а не редакции Киплингера. Вы можете проверить записи консультантов в SEC или FINRA.Директор по управлению портфелем, McGill Advisors, подразделение Brightworth

Джефф Харрелл — советник по благосостоянию и директор по управлению портфелем в McGill Advisors, подразделении Brightworth.Джефф окончил Калифорнийский государственный университет в Сакраменто по специальности «Деловое администрирование» («Финансовая концентрация»). Ранее он работал в London Pacific Advisors аналитиком-исследователем. Джефф получил звание дипломированного финансового аналитика в 2003 году. Он является членом CFA Institute и CFA North Carolina Society.

Определение доходности облигаций

Что такое доходность по облигациям?

Доходность облигации — это доход, который инвестор получает от облигации. Доходность облигации можно определять по-разному.Установить доходность облигации равной ее купонной ставке — самое простое определение. Текущая доходность является функцией цены облигации и ее купона или выплаты процентов, которая будет более точной, чем купонная доходность, если цена облигации отличается от ее номинальной стоимости.

Более сложные расчеты доходности облигации будут учитывать временную стоимость денег и выплаты сложных процентов. Эти расчеты включают доходность к погашению (YTM), доходность эквивалента облигаций (BEY) и эффективную годовую доходность (EAY).

Ключевые выводы

- Доходность облигации — это ожидаемая прибыль, полученная и реализованная от инвестиций с фиксированным доходом в течение определенного периода времени, выраженная в процентах или процентной ставке.

- Существует множество методов определения доходности облигации, и каждый из этих методов может пролить свет на различные аспекты ее потенциального риска и доходности.

- Некоторые методы подходят для определенных типов облигаций больше, чем другие, поэтому знание того, какой тип доходности передается, является ключевым.

Доходность облигаций: текущая доходность и доходность

Обзор доходности облигаций

Когда инвесторы покупают облигации, они по сути ссужают деньги эмитентам облигаций. В свою очередь, эмитенты облигаций соглашаются выплачивать инвесторам проценты по облигациям в течение срока их действия и возвращать номинальную стоимость облигаций по истечении срока их погашения. Самый простой способ рассчитать доходность облигации — разделить купонную выплату на номинальную стоимость облигации. Это называется купонной ставкой.

Взаимодействие с другими людьми Купонная ставка знак равно Годовая купонная выплата Номинальная стоимость облигации \ text {Купонная ставка} = \ frac {\ text {Годовая купонная выплата}} {\ text {Номинальная стоимость облигации}} Ставка купона = номинальная стоимость облигации Годовая купонная выплата

Если номинальная стоимость облигации составляет 1000 долларов США, а процентные или купонные выплаты составляют 100 долларов США в год, то ее купонная ставка составляет 10% (100 долларов США / 1000 долларов США = 10%).Однако иногда облигация покупается по цене, превышающей ее номинальную стоимость (премия) или меньше ее номинальной стоимости (дисконт), что изменяет доходность, которую инвестор получает по облигации.

Доходность облигаций против Стоимость

По мере роста цен на облигации доходность облигаций падает. Например, предположим, что инвестор покупает облигацию со сроком погашения в пять лет с годовой купонной ставкой 10% и номинальной стоимостью 1000 долларов США. Ежегодно по облигации выплачивается 10% процентов, или 100 долларов США. Купонная ставка — это процентная ставка, деленная на ее номинальную стоимость.

Если процентные ставки поднимутся выше 10%, цена облигации упадет, если инвестор решит ее продать. Например, представьте, что процентные ставки по аналогичным инвестициям вырастут до 12,5%. Первоначальная облигация по-прежнему выплачивает только купонную выплату в размере 100 долларов, что было бы непривлекательно для инвесторов, которые могут покупать облигации с выплатой 125 долларов сейчас, когда процентные ставки выше.

Если первоначальный владелец облигации хочет продать облигацию, цена может быть снижена так, чтобы купонные выплаты и сумма погашения равнялись доходности в 12%.В данном случае это означает, что инвестор снизит цену облигации до 927,90 доллара. Чтобы полностью понять, почему такова стоимость облигации, вам нужно немного больше понять, как временная стоимость денег используется при ценообразовании облигаций, что обсуждается далее в этой статье.

Если процентные ставки упадут в цене, цена облигации вырастет, потому что ее купонная выплата более привлекательна. Например, если процентные ставки упадут до 7,5% для аналогичных инвестиций, продавец облигации может продать облигацию за 1101 доллар.15. Чем дальше падают ставки, тем выше будет расти цена облигации, и то же самое верно и в обратном направлении, когда процентные ставки растут.

В любом случае ставка купона больше не имеет значения для нового инвестора. Однако, если годовая купонная выплата разделена на цену облигации, инвестор может рассчитать текущую доходность и получить приблизительную оценку истинной доходности облигации.

Текущий доход знак равно Годовая купонная выплата Цена облигации \ text {Текущая доходность} = \ frac {\ text {Годовая купонная выплата}} {\ text {Цена облигации}} Текущая доходность = Цена облигацииГодовая купонная выплата

Текущая доходность и купонная ставка — неполные расчеты доходности облигации, поскольку они не учитывают временную стоимость денег, стоимость погашения или частоту выплат.Чтобы увидеть полную картину доходности облигации, необходимы более сложные расчеты.

Доходность к погашению

Доходность облигации к погашению (YTM) равна процентной ставке, которая делает текущую стоимость всех будущих денежных потоков по облигации равной ее текущей цене. Эти денежные потоки включают все купонные выплаты и стоимость погашения. Расчет доходности к погашению — это процесс проб и ошибок, который можно выполнить с помощью финансового калькулятора, но формула выглядит следующим образом:

Цена знак равно ∑ т — 1 Т Денежный поток т ( 1 + Доходность к погашению ) т где: Доходность к погашению знак равно Доходность к погашению \ begin {align} & \ text {Price} = \ sum ^ T_ {t-1} \ frac {\ text {Cash Flows} _t} {(1+ \ text {YTM}) ^ t} \\ & \ textbf {where:} \\ & \ text {YTM} = \ text {Доходность к погашению} \ end {выравнивается} Цена = t − 1∑T (1 + YTM) tCash Flowst, где: YTM = Доходность к погашению

В предыдущем примере облигация с номинальной стоимостью 1000 долларов, сроком погашения пять лет и годовой купонной выплатой 100 долларов стоила 927 долларов.90, чтобы обеспечить доходность к погашению в размере 12%. В этом случае пять купонных выплат и сумма погашения в 1000 долларов были денежными потоками по облигации. Определение приведенной стоимости каждого из этих шести денежных потоков с дисконтом или процентной ставкой 12% определит, какой должна быть текущая цена облигации.

Эквивалентная доходность по облигациям— BEY

Доходность облигаций обычно указывается как эквивалентная доходность облигаций (BEY) с поправкой на тот факт, что по большинству облигаций годовой купон выплачивается двумя полугодовыми платежами.В предыдущих примерах денежные потоки по облигациям были годовыми, поэтому доходность к погашению равна BEY. Однако, если бы купонные выплаты производились каждые шесть месяцев, полугодовая доходность к погашению составила бы 5,979%.

BEY — это простая годовая версия полугодовой доходности к погашению, которая рассчитывается путем умножения доходности на два. В этом примере BEY для облигации, по которой выплачиваются полугодовые купонные выплаты в размере 50 долларов, будет 11,958% (5,979% X 2 = 11,958%). BEY не учитывает временную стоимость денег для корректировки с полугодовой доходности к погашению к годовой ставке.2 — 1 \\ & \ textbf {где:} \\ & \ text {EAY} = \ text {Эффективная годовая доходность} \\ \ end {выровнено} EAY = (1 + 2YTM) 2−1, где: EAY = эффективная годовая доходность.

Если инвестор знает, что полугодовая доходность к погашению составляет 5,979%, он может использовать предыдущую формулу, чтобы найти EAY в размере 12,32%. Поскольку включен дополнительный период начисления сложных процентов, EAY будет выше, чем BEY.

Сложности при поиске доходности облигации

Есть несколько факторов, которые могут затруднить определение доходности облигации.Например, в предыдущих примерах предполагалось, что до погашения облигации оставалось ровно пять лет, когда она была продана, что бывает редко.

При расчете доходности облигации можно просто иметь дело с дробными периодами; с начисленными процентами сложнее. Например, представьте, что до погашения облигации осталось четыре года и восемь месяцев. Показатель в расчетах доходности может быть преобразован в десятичную дробь для корректировки за неполный год. Однако это означает, что в текущем купонном периоде прошло четыре месяца и осталось еще два месяца, что требует корректировки начисленных процентов.Новому покупателю облигации будет выплачен полный купон, поэтому цена облигации будет немного завышена, чтобы компенсировать продавцу четыре месяца текущего купонного периода, которые истекли.

Облигации могут котироваться с «чистой ценой», которая исключает начисленные проценты, или «грязной ценой», которая включает сумму, причитающуюся для выверки начисленных процентов. Когда облигации котируются в такой системе, как терминал Bloomberg или Reuters, используется чистая цена.

Часто задаваемые вопросы

Что говорит инвесторам доходность облигации?

Доходность облигации — это доход инвестору от выплаты купона (процентов) по облигации.Его можно рассчитать как простой купонный доход, который игнорирует временную стоимость денег и любые изменения в цене облигации, или используя более сложный метод, такой как доходность к погашению. Более высокая доходность означает, что инвесторам в облигации причитаются более крупные процентные платежи, но также может быть признаком повышенного риска. Чем рискованнее заемщик, тем большую доходность требуют инвесторы для удержания своих долгов. Более высокая доходность также связана с облигациями с более длительным сроком погашения.

Являются ли высокодоходные облигации лучшими инвестициями, чем низкодоходные облигации?

Как и любое вложение, это зависит от индивидуальных обстоятельств, целей и толерантности к риску.Облигации с низкой доходностью могут быть лучше для инвесторов, которые хотят иметь практически безрисковый актив, или для тех, кто хеджирует смешанный портфель, сохраняя часть его в активе с низким уровнем риска. Вместо этого высокодоходные облигации могут лучше подходить для инвесторов, которые готовы принять определенную степень риска в обмен на более высокую доходность. Риск заключается в том, что компания или правительство, выпустившее облигацию, не выполнят свои долги. Диверсификация может помочь снизить риск портфеля при одновременном повышении ожидаемой доходности.

Какие общие расчеты доходности?

Доходность к погашению (YTM) — это общий ожидаемый доход по облигации, если облигация удерживается до погашения.Доходность к погашению считается доходностью долгосрочной облигации, но выражается в виде годовой ставки. Доходность к погашению обычно указывается как эквивалентная доходность облигаций (BEY), что позволяет легко сравнивать облигации с периодом выплаты купона менее года. Годовая процентная доходность (APY) — это реальная норма прибыли, полученная по сберегательному депозиту или инвестициям, с учетом эффекта начисления сложных процентов. Годовая процентная ставка (APR) включает любые комиссии или дополнительные расходы, связанные с транзакцией, но не учитывает сложное процентное соотношение в течение определенного года.Инвестор в облигации с правом отзыва также хочет оценить доходность до отзыва (YTC) или общий доход, который будет получен, если купленная облигация удерживается только до даты отзыва, а не до полного погашения.

Как инвесторы используют доходность облигаций?

Помимо оценки ожидаемых денежных потоков от отдельных облигаций, доходность используется для более сложного анализа. Трейдеры могут покупать и продавать облигации с разным сроком погашения, чтобы воспользоваться кривой доходности, которая отображает процентные ставки по облигациям с одинаковым кредитным качеством, но с разными сроками погашения.Наклон кривой доходности дает представление о будущих изменениях процентных ставок и экономической активности. Они также могут учитывать разницу в процентных ставках между разными категориями облигаций, сохраняя некоторые характеристики постоянными. Спрэд доходности — это разница между доходностью по разным долговым инструментам с разным сроком погашения, кредитным рейтингом, эмитентом или уровнем риска, рассчитываемая путем вычитания доходности одного инструмента из другого — например, спред между корпоративными облигациями AAA и США.Казначейские обязательства. Эта разница чаще всего выражается в базисных пунктах (б.п.) или процентных пунктах.

Ставки и условия сберегательных облигаций серииI. Расчет процентных ставок

Какие проценты я получу, если куплю облигацию типа I сейчас?

Составная ставка по облигациям I, выпущенным с ноября 2020 года по апреля 2021 года , составляет 1,68 процента . Эта ставка применяется в течение первых шести месяцев, когда вы владеете облигацией.

Как получить проценты по облигациям?

По облигациям I начисляются проценты ежемесячно с первого числа месяца в дату выпуска.Проценты начисляются (прибавляются к облигации) до тех пор, пока срок облигации не достигнет 30 лет, или пока вы не обналичите облигацию, в зависимости от того, что наступит раньше.

- Процентная ставка начисляется за полгода . Каждые шесть месяцев с даты выпуска облигации все проценты, полученные по облигации в предыдущие месяцы, выражаются в новой основной стоимости облигации. По новой основной сумме проценты начисляются в течение следующих шести месяцев. Например, в седьмом месяце проценты начисляются на первоначальную цену плюс проценты за шесть месяцев.В 13-м месяце проценты начисляются на первоначальную цену плюс проценты за 12 месяцев. (Однако значения, отображаемые Калькулятором сберегательных облигаций для облигаций, возраст которых менее пяти лет, не включают проценты за последние три месяца. Эти значения отражают штрафы по процентам.) Если вы держите облигацию не менее пяти лет, когда вы наличными (погасить) облигацию, вы получите все проценты, заработанные по облигации, плюс сумму, которую вы заплатили за облигацию.

- Вы можете погасить облигацию через 12 месяцев.Однако, если вы погасите облигацию до того, как ей исполнится пять лет, вы потеряете проценты за последние три месяца.

Как Казначейство рассчитывает процентную ставку по облигациям I?

Процентная ставка по облигациям I представляет собой комбинацию

- фиксированная ставка и

- уровень инфляции

Чтобы увидеть текущую стоимость ваших облигаций, используйте калькулятор сберегательных облигаций. При использовании калькулятора сберегательных облигаций для поиска стоимости облигаций, возраст которых менее 5 лет, имейте в виду, что стоимость этих облигаций не включает проценты за последние три месяца.Тем не менее, ставки , показанные калькулятором сберегательных облигаций для этих облигаций, не отражают этот процентный штраф.

Фиксированная ставка

Вам известна фиксированная процентная ставка, которую вы получите по своей облигации при ее покупке. Эта фиксированная ставка не меняется в течение срока действия облигации.

Казначейство объявляет фиксированную ставку по облигациям I каждые шесть месяцев (в первый рабочий день мая и в первый рабочий день ноября).Затем эта фиксированная ставка применяется ко всем облигациям типа I, выпущенным в течение следующих шести месяцев.

Фиксированная ставка — это годовая ставка. Компаундирование полугодовое .

Уровень инфляции

В отличие от фиксированной ставки, которая не меняется в течение срока действия облигации, уровень инфляции может и обычно изменяется каждые шесть месяцев.

Мы устанавливаем уровень инфляции каждые шесть месяцев (в первый рабочий день мая и в первый рабочий день ноября) на основе изменений в несезонно скорректированном индексе потребительских цен для всех городских потребителей (CPI-U) для всех предметы, включая продукты питания и энергию.

Однако изменение применяется к вашей облигации каждые шесть месяцев с даты выпуска облигации. (Даты этих изменений могут быть не 1 мая и 1 ноября.) Когда мои облигации меняют ставки?

Объединение двух ставок

Чтобы получить фактическую процентную ставку (иногда называемую составной ставкой или ставкой прибыли), мы объединяем фиксированную ставку и уровень инфляции, используя уравнение в примере ниже.

- Суммарная ставка никогда не будет меньше нуля.Однако комбинированная ставка может быть ниже фиксированной. Если уровень инфляции отрицательный (потому что у нас дефляция, а не инфляция), он может частично компенсировать фиксированный уровень.

- Если уровень инфляции настолько отрицательный, что унесет больше, чем фиксированный уровень, мы этого не допустим. Останавливаемся на нуле.

Пример

| Составная ставка по облигациям I, выпущенным с ноября 2020 года по апрель 2021 года, составляет 1.68% | |

|---|---|

Вот как мы устанавливаем эту составную ставку: | |

Фиксированная ставка | 0,00% |

Полугодовой уровень инфляции | 0,84% |

Составная ставка = [фиксированная ставка + (2 x полугодовой уровень инфляции) + (фиксированный уровень x полугодовой уровень инфляции)] |

[0.0000 + (2 х 0,0084) + (0,0000 х 0,0084)] |

Общая ставка | [0,0000 + 0,0168 + 0,0000000] |

Общая ставка |

0,0168000 |

Общая ставка |

0.0168 |

Общая ставка | 1,68% |

Когда меняются ставки по моей облигации?

| Месяц выпуска облигации | Вступают в силу новые ставки |

|---|---|

| Январь | 1 января и 1 июля |

| Февраль | 1 февраля и 1 августа |

| Март | 1 марта и 1 сентября |

| Апрель | 1 апреля и 1 октября |

| Май | 1 мая и 1 ноября |

| Июнь | 1 июня и 1 декабря |

| июль | 1 июля и 1 января |

| Август | 1 августа и 1 февраля |

| сентябрь | 1 сентября и 1 марта |

| Октябрь | 1 октября и 1 апреля |

| Ноябрь | 1 ноября и 1 мая |

| декабрь | 1 декабря и 1 июня |

Поскольку I-облигации, возраст которых менее пяти лет, имеют значения, не включающие процентные ставки за последние три месяца, значения, отображаемые Калькулятором сберегательных облигаций для этих облигаций, не будут отражать изменения ставок в графике в таблице выше (когда меняет ставки по облигациям ?) Если посмотреть на изменения в стоимости этих облигаций, кажется, что изменения ставок задерживаются на три месяца.

Какие ставки были в прошлом?

Наша диаграмма ставок по облигациям серии I показывает в одной таблице все прошлые и текущие ставки — фиксированные ставки, темпы инфляции и композитные ставки.

В двух таблицах ниже показаны фиксированные ставки и темпы инфляции, соответственно.

Фиксированные ставки

Фиксированная ставка, устанавливаемая каждый май и ноябрь, применяется ко всем облигациям, которые мы выпускаем в течение шести месяцев после даты, когда мы устанавливаем ставку.Фиксированная ставка применяется на весь срок действия облигации.

| Дата установления фиксированной ставки | Фиксированная ставка по облигациям, выпущенным в течение шести месяцев после этой даты |

|---|---|

| 1 ноября 2020 г. | 0,00% |

| 1 мая 2020 г. | 0,00% |

| 1 ноября 2019 г. | 0.20% |

| 1 мая 2019 г. | 0,50% |

| 1 ноября 2018 г. | 0,50% |

| 1 мая 2018 г. | 0,30% |

| 1 ноября 2017 г. | 0,10% |

| 1 мая 2017 г. | 0.00% |

| 1 ноября 2016 г. | 0,00% |

| 1 мая 2016 г. | 0,10% |

| 1 ноября 2015 г. | 0,10% |

| 1 мая 2015 г. | 0,00% |

| 1 ноября 2014 г. | 0.00% |

| 1 мая 2014 г. | 0,10% |

| 1 ноября 2013 г. | 0,20% |

| 1 мая 2013 г. | 0,00% |

| 1 ноября 2012 г. | 0,00% |

| 1 мая 2012 г. | 0.00% |

| 1 ноября 2011 г. | 0,00% |

| 1 мая 2011 г. | 0,00% |

| 1 ноября 2010 г. | 0,00% |

| 1 мая 2010 г. | 0,20% |

| 1 ноября 2009 г. | 0.30% |

| 1 мая 2009 г. | 0,10% |

| 1 ноября 2008 г. | 0,70% |

| 1 мая 2008 г. | 0,00% |

| 1 ноября 2007 г. | 1,20% |

| 1 мая 2007 г. | 1.30% |

| 1 ноября 2006 г. | 1,40% |

| 1 мая 2006 г. | 1,40% |

| 1 ноября 2005 г. | 1,00% |

| 1 мая 2005 г. | 1,20% |

| 1 ноября 2004 г. | 1.00% |

| 1 мая 2004 г. | 1,00% |

| 1 ноября 2003 г. | 1,10% |

| 1 мая 2003 г. | 1,10% |

| 1 ноября 2002 г. | 1,60% |

| 1 мая 2002 г. | 2.00% |

| 1 ноября 2001 г. | 2,00% |

| 1 мая 2001 г. | 3,00% |

| 1 ноября 2000 г. | 3,40% |

| 1 мая 2000 г. | 3,60% |

| 1 ноября 1999 г. | 3.40% |

| 1 мая 1999 г. | 3,30% |

| 1 ноября 1998 г. | 3,30% |

| 1 сентября 1998 г. | 3,40% |

Уровень инфляции

Уровень инфляции, устанавливаемый каждый май и ноябрь, применяется в течение шести месяцев ко всем когда-либо выпущенным облигациям I.

| Дата установления уровня инфляции | Уровень инфляции за шесть месяцев (См .: Когда меняются ставки по моей облигации?) |

|---|---|

| 1 ноября 2020 г. | 0,84% |

| 1 мая 2020 г. | 0,53% |

| 1 ноября 2019 г. | 1.01% |

| 1 мая 2019 г. | 0,70% |

| 1 ноября 2018 г. | 1,16% |

| 1 мая 2018 г. | 1,11% |

| 1 ноября 2017 г. | 1,24% |

| 1 мая 2017 г. | 0.98% |

| 1 ноября 2016 г. | 1,38% |

| 1 мая 2016 г. | 0,08% |

| 1 ноября 2015 г. | 0,77% |

| 1 мая 2015 г. | -0,80% |

| 1 ноября 2014 г. | 0.74% |

| 1 мая 2014 г. | 0,92% |

| 1 ноября 2013 г. | 0,59% |

| 1 мая 2013 г. | 0,59% |

| 1 ноября 2012 г. | 0,88% |

| 1 мая 2012 г. | 1.10% |

| 1 ноября 2011 г. | 1,53% |

| 1 мая 2011 г. | 2,30% |

| 1 ноября 2010 г. | 0,37% |

| 1 мая 2010 г. | 0,77% |

| 1 ноября 2009 г. | 1.53% |

| 1 мая 2009 г. | -2,78% |

| 1 ноября 2008 г. | 2,46% |

| 1 мая 2008 г. | 2,42% |

| 1 ноября 2007 г. | 1,53% |

| 1 мая 2007 г. | 1.21% |

| 1 ноября 2006 г. | 1,55% |

| 1 мая 2006 г. | 0,50% |

| 1 ноября 2005 г. | 2,85% |

| 1 мая 2005 г. | 1,79% |

| 1 ноября 2004 г. | 1.33% |

| 1 мая 2004 г. | 1,19% |

| 1 ноября 2003 г. | 0,54% |

| 1 мая 2003 г. | 1,77% |

| 1 ноября 2002 г. | 1,23% |

| 1 мая 2002 г. | 0.28% |

| 1 ноября 2001 г. | 1,19% |

| 1 мая 2001 г. | 1,44% |

| 1 ноября 2000 г. | 1,52% |

| 1 мая 2000 г. | 1,91% |

| 1 ноября 1999 г. | 1.76% |

| 1 мая 1999 г. | 0,86% |

| 1 ноября 1998 г. | 0,86% |

| 1 сентября 1998 г. | 0,62% |

Какова текущая композитная ставка для моей облигации I?

Составные ставки — текущие

В таблице ниже показана текущая сводная ставка для всех облигаций I.(См. «Когда меняются ставки по моей облигации?») Каждая композитная ставка применяется в течение шести месяцев.

| Период, в течение которого вы купили свою I облигацию | Составная ставка за ваш шестимесячный период заработка, начинающийся с мая 2020 г. по октябрь 2020 г. (см. «Когда меняются ставки по моей облигации?») | |

|---|---|---|

| из | Через | |

| ноя 2020 | апр.2021 | 1,68% |

| Май 2020 | Октябрь 2020 | 1,68% |

| Ноябрь 2019 | Апрель 2020 | 1,88% |

| Май 2019 | Октябрь 2019 | 2.18% |

| Ноябрь 2018 | Апрель 2019 | 2,18% |

| Май 2018 | Октябрь 2018 г. | 1,98% |

| Ноябрь 2017 г. | Апрель 2018 | 1,78% |

| Май 2017 | окт.2017 | 1,68% |

| ноя 2016 | Апрель 2017 г. | 1,68% |

| Май 2016 | Октябрь 2016 г. | 1,78% |

| Ноябрь 2015 г. | Апрель 2016 | 1.78% |

| Май 2015 | Октябрь 2015 г. | 1,68% |

| Ноябрь 2014 г. | Апрель 2015 | 1,68% |

| Май 2014 | Октябрь 2014 г. | 1,78% |

| нояб.2013 | Апрель 2014 | 1,88% |

| Май 2013 | Октябрь 2013 г. | 1,68% |

| Ноябрь 2012 г. | Апрель 2013 | 1,68% |

| Май 2012 | окт.2012 | 1,68% |

| Ноябрь 2011 г. | Апрель 2012 | 1,68% |

| Май 2011 | Октябрь 2011 г. | 1,68% |

| Ноябрь 2010 г. | Апрель 2011 | 1.68% |

| Май 2010 | Октябрь 2010 г. | 1,88% |

| Ноябрь 2009 г. | Апрель 2010 | 1,98% |

| Май 2009 г. | Октябрь 2009 г. | 1,78% |

| нояб.2008 | Апрель 2009 г. | 2,39% |

| Май 2008 г. | Октябрь 2008 г. | 1,68% |

| Ноябрь 2007 г. | Апрель 2008 г. | 2,89% |

| Май 2007 г. | окт.2007 | 2,99% |

| Ноябрь 2006 г. | Апрель 2007 г. | 3,09% |

| Май 2006 г. | Октябрь 2006 г. | 3,09% |

| Ноябрь 2005 г. | Апрель 2006 г. | 2.69% |

| Май 2005 | Октябрь 2005 г. | 2,89% |

| Ноябрь 2004 г. | Апрель 2005 г. | 2,69% |

| Май 2004 г. | Октябрь 2004 г. | 2,69% |

| нояб.2003 | Апрель 2004 г. | 2,79% |

| Май 2003 | Октябрь 2003 г. | 2,79% |

| Ноябрь 2002 г. | Апрель 2003 г. | 3,29% |

| Май 2002 г. | окт.2002 | 3,70% |

| Ноябрь 2001 г. | Апрель 2002 г. | 3,70% |

| Май 2001 | Октябрь 2001 г. | 4,71% |

| Ноябрь 2000 г. | Апрель 2001 | 5.11% |

| Май 2000 | Октябрь 2000 г. | 5,31% |

| ноябрь 1999 г. | Апрель 2000 г. | 5,11% |

| Май 1999 | Октябрь 1999 г. | 5,01% |

| нояб.1998 | апр. 1999 | 5,01% |

| Сентябрь 1998 г. | Октябрь 1998 г. | 5,11% |

Где я могу найти дополнительную информацию о тарифах?

Наша диаграмма ставок по облигациям серии I показывает в одной таблице все прошлые и текущие ставки — фиксированные ставки, темпы инфляции и композитные ставки.

Bloomberg: корпоративные облигации — быстрые ответы

Q.

Bloomberg: корпоративные облигации

Как искать и анализировать корпоративные облигации в Bloomberg?

A.

Для размещения корпоративных облигаций:

- Использовать пользовательский поиск облигаций

- Введите SRCH , затем нажмите [GO]

- Заполните соответствующие поля поиска и нажмите Поиск , чтобы просмотреть настраиваемый список облигаций

ИЛИ

- Использовать тикер компании

- Введите тикер компании, нажмите желтую клавишу CORP , затем нажмите GO для получения списка облигаций, выпущенных компанией и ее дочерними предприятиями; е.г., GM [CORP] [GO] .

- Прокрутите список и выберите конкретную проблему. (Убедитесь, что раскрывающееся меню Исключить настроено должным образом. Чтобы отсортировать список, щелкните заголовок столбца, затем выберите Сортировка по возрастанию или Сортировка по убыванию .)

- Обратите внимание на тикер в главном меню выбранной облигации для использования в будущем; например, GM8 1/4 07/23 .

Для анализа облигаций:

Просмотрите главное меню облигации или введите ярлык и нажмите GO :

- CDSW для анализа кредитного дефолтного свопа

- DES для описания

- HP в таблице исторических цен / доходности

- YA для анализа урожайности

- YAS для анализа доходности и спреда

Если вам известен тикер безопасности, полный ярлык будет выглядеть так: GM8 1/4 07/23 [CORP] YAS [GO] .

Используйте синие клавиши дроби для ввода дробных знаменателей. Поставьте пробел между целой и дробной частями; например, 3 3/8 это: 3 [Пробел] 3 [1/8] [Пробел] дата .

Понимание доходности облигаций | Desjardins

Многие новые инвесторы удивляются, узнав, что цена облигации и доходность , как и у любой другой публичной ценной бумаги, меняются ежедневно на .Странно для вложения с фиксированной номинальной стоимостью, процентной ставкой и зрелость, не так ли? Это потому, что облигации могут быть проданы до погашения на открытом рынке, где цена может колебаться.

Измерение доходности с доходностью

Доходность — это показатель, показывающий доходность облигации. Самый простой вариант доходности рассчитывается по следующей формуле:

Доходность= сумма купона / цена. Когда цена меняется, меняется и доходность.

Вот пример. Допустим, вы покупаете облигацию по номинальной стоимости в 1000 долларов с купоном 10%.

Если держаться за это, все просто. Эмитент выплачивает вам 100 долларов в год в течение 10 лет, а затем возвращает вам 1000 долларов в запланированную дату. Таким образом, доходность для составляет 10% (100 долл. США / 1000 долл. США).

Если же вы решите продать его на рынке, вы не получите 1000 долларов. Почему? Потому что цены на облигации меняются ежедневно в зависимости от преобладающих процентных ставок.

Если цена облигации на рынке составляет 800 долларов, она продается по номинальной стоимости или со скидкой . Если цена облигации на рынке составляет 1200 долларов, она продается выше номинальной стоимости или с премией .

Независимо от рыночной цены облигации размер купона остается прежним. В нашем примере держатель облигации продолжает получать 100 долларов в год.

Что меняет облигация , доходность . Если продать его за 800 долларов, доходность составит 12,5% (100 долларов / 800 долларов). Если вы продадите его за 1200 долларов, доходность составит 8,33% (100 долларов / 1200 долларов).

Доходность к погашению

Конечно, в реальной жизни все бывает сложнее. Когда инвесторы в облигации ссылаются на доходность , они обычно имеют в виду доходность к погашению (YTM) .Доходность к погашению составляет: