Что такое банк-эмитент?

Что такое пластиковая карта знает сегодня даже ребенок. В любом городе мира вряд ли найдется человек, который незнаком с банкоматом. И это удобно, так как носить с собой крупные суммы денег опасно в любой стране мира, Украина, к сожалению, не исключение.

Но как они появились, для чего можно использовать, помимо обналичивания зарплаты в банкомате, как они работают в финансовой системе, многим будет интересно узнать. А появились они благодаря банкам.

Банк-эмитент — это банк, выпускающий в обращение пластиковые карты, ценные бумаги или денежные банкноты.

Эмиссия кредитных карточек

Владельцем пластиковой карты, кредитной или дебетовой, является коммерческий банк, который ее выпустил и обслуживает. Клиент банка — это держатель карты.

Эмиссия кредитки обязывает банк выполнять такие функции:

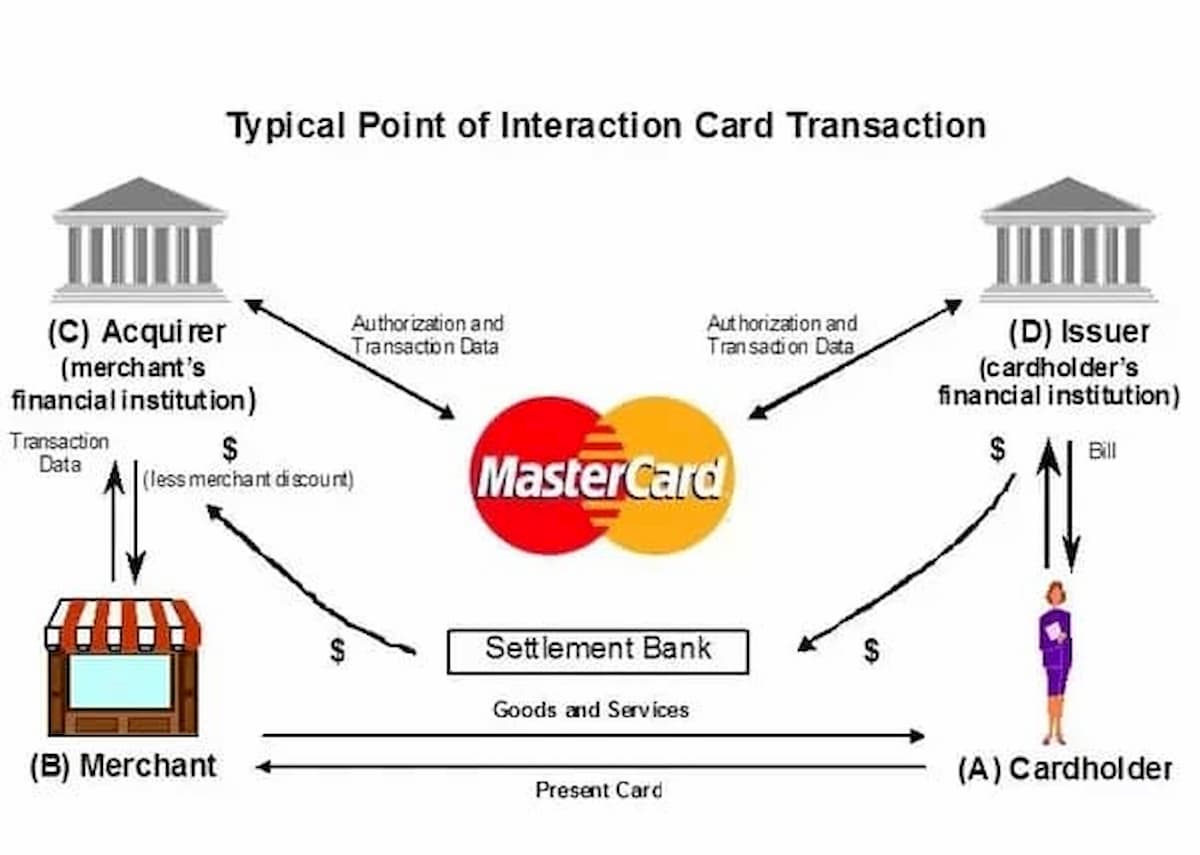

- Авторизация карты. Именно эмиссионные банки после запроса, например, магазина проверяют остаток на счете, затем разрешает, либо отклоняет сделку.

- Автоматически проводить финансовые операции. Списание средств со счета при оплате товаров или услуг, не требует вашего участия.

- Предоставлять ежемесячный отчет о совершенных финансовых операциях.

- Обеспечивать безопасность пластиковых карт. Блокировать по первому требованию пользователя, если держатель потерял кредитку или ее украли.

- Предоставлять информацию о пользователе другим кредитным организациям. Это необходимо для предотвращения мошенничеств, которых стало довольно много в получении потребительских кредитов.

Эмиссия денежных знаков

Когда государство выпускает в обращение новые денежные знаки — эта процедура называется эмиссия денег.

Эмиссия бывает двух типов:

- Первичная, когда деньги поступают в экономику в безналичной форме. Клиент получает кредит, который подтверждается записями на банковском счете.

- Вторичная, когда владельцы счетов обналичивают средства, и эмиссионный банк обеспечивает наличными держателей счетов.

Эмиссия денег — это их выпуск, который приводит к общему увеличению капитала в обороте. Занимаются ей государственные банки-эмитенты.

Выпуск ценных бумаг

Ценная бумага — это документ, подтверждающий право держателя на что-либо. Осуществить, передать эти права возможно только предъявив документ.

Это может быть:

- Акция. Дает право акционеру на получение дивидендов от акционерного общества, право голоса в управлении обществом и право на часть имущества, если общество ликвидируется.

- Облигация. Позволяет держателю получить от эмитента номинальную стоимость облигации и зафиксированного в ней процента, в указанный срок.

- Вексель. Письменное денежное обязательство о возврате долга. Вексель может быть простой — обещание выплатить указанную сумму векселедержателю, и переводной — выплатить долг лицу, обозначенному в векселе. За просроченный вексель обычно взимается комиссия.

- Чек. Разновидность переводного векселя, но выписывается не банком, а держателем чековой книжки, как поручение банку выдать указанную сумму получателю по чеку.

Выпуск бланков строгой отчетности

Бланки строгой отчетности — это финансовый инструмент, заменяющий кассовый чек. Они подтверждают получение оплаты индивидуальным предпринимателем или организацией, которые не пользуются кассовым аппаратом.

Это может быть:

- Продажа газет, журналов.

- Разносная торговля.

- Продажа мороженого.

- Сдача в аренду жилого помещения.

- Оказание некоторых видов услуг: ремонт обуви, копка огородов, присмотр за детьми и тому подобное.

Грамотная работа банковской системы регулирует структуру денежного оборота, тем самым облегчая жизнь всем участникам рынка.

ЭМИТЕНТ — это… Что такое БАНК-ЭМИТЕНТ?

Банк-эмитент — банк, выпускающий в обращение (эмитирующий) денежные знаки или ценные бумаги и платёжно расчётные документы (банковские карты, чековые книжки). Эмиссией денег в стране чаще всего занимаются центральные банки, выпуском ценных бумаг коммерческие… … Википедия

БАНК-ЭМИТЕНТ — банк (как правило, центральный), выпускающий в обращение (эмитирующий) денежные знаки или (обычно коммерческий банк) ценные бумаги и платежно расчетные документы … Юридическая энциклопедия

Банк-Эмитент — См. Банк эмиссионный Словарь бизнес терминов. Академик.ру. 2001 … Словарь бизнес-терминов

банк-эмитент — сущ., кол во синонимов: 1 • банк (48) Словарь синонимов ASIS. В.Н. Тришин. 2013 … Словарь синонимов

Банк-эмитент — Банк, действующий по поручению плательщика об открытии аккредитива и в соответствии с его указанием (банк эмитент)… Гражданский кодекс Российской Федерации от 26.01.96 N 14 ФЗ, ст.867 … Словарь юридических понятий

банк-эмитент — банк эмитент, банка эмитента … Орфографический словарь-справочник

Банк-эмитент — см. Расчеты по аккредитиву; Расчеты по инкассо … Энциклопедия права

БАНК-ЭМИТЕНТ — банк ( как правило, центральный), выпускающий в обращение (эмитирующий) денежные знаки или (обычно коммерческий банк) ценные бумаги и платежно расчетные документы … Энциклопедический словарь экономики и права

банк-эмитент — банк (как правило, центральный), выпускающий в обращение (эмитирующий) денежные знаки или (обычно коммерческий банк) ценные бумаги и платежно расчетные документы. см. тж. инкассо. * * * см. Расчеты по аккредитиву; … Большой юридический словарь

БАНК-ЭМИТЕНТ — банк (как правило центральный), выпускающий в обращение (эмитирующий) денежные знаки или (обычно коммерческий банк) ценные бумаги и платежно расчетные документы … Большой экономический словарь

эмитент — что это такое простыми словами

Опубликовано: 02.01.2019Обновлено в Ноябре 2021

Трудно найти человека, который никогда бы не пользовался пластиковой картой. Статистика в данном направлении стремительно приближается к 100% покрытию населения РФ. Это вполне оправдано — такой сервис прост и удобен. При этом мало кто из пользователей понимает, каким образом на практике происходит проведение всех операций без участия владельца карты. Как получается выполнять все эти действия в автоматическом режиме? А делает за человека всю его работу банк-эмитент. Что это означает?

Определение термина

Банк-эмитент — это финансовое учреждение, выпускающее в обращение денежные купюры, ценные активы и бумаги, выполняющие платёжную или расчётную функцию. Банковская карта, эмитированная самим банком, классифицируется как его собственность на протяжении всего периода её актуальности. Физическое лицо — владелец, с юридической точки зрения всего лишь её пользователь. Кроме того, такой банк имеет право на открытие аккредитива от лица плательщика и принимает на себя доверительные обязательства выполнить все платёжные операции получателя, либо перенаправить права реализации данных полномочий стороннему финансовому центру. Такие компании ещё называют эмиссионными.

Заведения наделены всеми необходимыми правами и лицензиями на осуществление своей деятельности по указанным направлениям. Эмиссию облигаций могут проводить только коммерческие структуры. Для осуществления платёжной и расчётной функции используются документы строгой отчётности — карты, чеки. Выпускать такие бумаги могут национальные, государственные и коммерческие институты. Все эти активы после их использования или истечения срока годности должны быть возвращены банку. Обратите внимание! Факт собственности пластиковых карт указан на их тыльной стороне.

Читайте также: Как узнать банк по номеру банковской карты?

Функции банка-эмитента

Целевое предназначение банковского эмитента:- Оформление пластиковых карт. Учреждение создаёт персональный расчётный счёт — впоследствии к нему будет осуществлена привязка личной карты. Счёт может быть семейным — на него можно оформить сразу несколько карт.

- Авторизация. Процедура приведения карты в активное состояние с целью осуществления операций по транзакциям в торговой сети. Выполнив данное мероприятие, система подтвердит персональную информацию пользователя и факт его финансовой платёжеспособности.

- Оплата по счетам. Процесс, по итогам проведения которого деньги с текущего счёта владельца карты будут автоматически перенаправлены на реквизиты продавца или лица, выполнившего услугу. Списание денежных активов может быть как мгновенным, так и произойти спустя несколько часов или дней. Каким будет этот период, зависит от конкретного банка. Для удобства вкладчика сумма, которую нужно будет перевести третьему лицу, может быть заблаговременно зарезервирована, и средства не смогут быть применены ещё раз.

- Предоставление счёта-выписки. Эмитент в обязательном порядке предоставит пользователю все сведения об операциях, совершённых с помощью конкретной карты.

- Финансовая безопасность. Наличие дополнительных мер защиты — запросы кода, лимитные ограничения.

- Обмен информацией с другими финансовыми компаниями и кредитными учреждениями. Эта опция обязательно пригодится владельцу карты, если он будет находиться удалённо от дома. В результате таких манипуляций он сумеет вывести средства не только в другом регионе, но и через банкомат сторонней компании.

Читайте также: Банки-партнёры для снятия наличных с банковской карты.

Как происходит эмиссия банковских карт?

Процедура проведения эмиссии пластиковой карты — это достаточно сложное с технологической точки зрения мероприятие, которое проходит в несколько основных этапов:

- Предварительная подготовка. На специальное покрытие, выполненное из ПВХ состава, наносят красящий компонент. Каким будет дизайн, решает заказчик, исходя из технических возможностей изготовителя.

- Ламинирование. Специальное прочное глянцевое покрытие наносят на поверхность листа с двух его сторон. Это делает цвета красок насыщеннее, а само изделие более долговечным и устойчивым к механическим повреждениям.

- Вырубка карты. Это делает автоматическая линия, а все полученные после нарезки отходы идут в дальнейшую переработку.

- Имплантация. По специальной технологии в макет будущей карты вживляется микрочип — на нём будет храниться вся персональная информация о пользователе. Там же делают магнитную припрессовку — тёмное поле на обороте.

- Эмбоссирование. Нанесение уникального номера и имени клиента.

- Упаковка в пин-конверт. Их делают отдельные компании. Бумага является сопроводительным отчётным документом к каждой пластиковой карте.

Современная карточная эмиссия — это не только красивый дизайн, но и самый высокий уровень защиты и безопасности продукта, гарантирующий человеку сохранность имеющихся на ней денежных активов.

Читайте также: Дебетовые карты с бесплатным обслуживанием.

Лучшие кэшбэк-карты 2021

Tinkoff Black

Тинькофф Банк

Дебетовая карта

- до 15% кэшбэка

- до 4% на остаток

- 0-99₽ за обслуживание

Подробнее

Opencard

Открытие

Дебетовая карта

- до 2,5% кэшбэка на всё

- до 4,5% на остаток

- 0₽ за обслуживание

Подробнее

Польза

Хоум Кредит Банк

Дебетовая карта

- до 5% кэшбэка

- до 5% на остаток

- 0₽ за обслуживание

Подробнее

Следите за новостями на нашем телеграм-каналеПерейтиГлава 1. Общие положения / КонсультантПлюс

Глава 1. Общие положения

1.1. Настоящее Положение распространяется на кредитные организации, за исключением небанковских кредитных организаций, осуществляющих депозитные и кредитные операции.

1.2. Требования настоящего Положения не распространяются на карты эмитентов, не являющихся кредитными организациями, предназначенные для получения физическими лицами, юридическими лицами и индивидуальными предпринимателями предварительно оплаченных товаров (работ, услуг, результатов интеллектуальной деятельности) эмитентов данных карт.

1.3. В настоящем Положении используются следующие термины:

абзац утратил силу. — Указание Банка России от 14.01.2015 N 3532-У;

персонализация — процедура нанесения на платежную карту и (или) запись в память микропроцессора, на магнитную полосу платежной карты информации, предусмотренной кредитной организацией — эмитентом;

реестр по операциям с использованием платежных карт (далее — реестр операций) — документ или совокупность документов, содержащих информацию о переводах денежных средств и других предусмотренных настоящим Положением операциях с использованием платежных карт за определенный период времени, составленных юридическим лицом или его структурным подразделением, осуществляющим сбор, обработку и рассылку кредитным организациям информации по операциям с платежными картами, и предоставляемых в электронной форме и (или) на бумажном носителе;

электронный журнал — документ или совокупность документов в электронной форме, сформированный (сформированных) банкоматом и (или) электронным терминалом за определенный период времени при совершении операций с использованием данных устройств.

1.4. Абзац утратил силу с 1 июля 2013 года. — Указание Банка России от 10.08.2012 N 2862-У.

Настоящее Положение не устанавливает требования к характеристикам банковской карты (карта с магнитной полосой, карта с микропроцессором, «скрэтч-карта», карта в электронном виде и прочие).

(абзац введен Указанием Банка России от 23.09.2008 N 2073-У)

1.5. Кредитная организация вправе осуществлять эмиссию банковских карт следующих видов: расчетных (дебетовых) карт, кредитных карт и предоплаченных карт, держателями которых являются физические лица, в том числе уполномоченные юридическими лицами, индивидуальными предпринимателями (далее — держатели).

Расчетная (дебетовая) карта как электронное средство платежа используется для совершения операций ее держателем в пределах расходного лимита — суммы денежных средств клиента, находящихся на его банковском счете, и (или) кредита, предоставляемого кредитной организацией — эмитентом клиенту при недостаточности или отсутствии на банковском счете денежных средств (овердрафт).

Кредитная карта как электронное средство платежа используется для совершения ее держателем операций за счет денежных средств, предоставленных кредитной организацией — эмитентом клиенту в пределах расходного лимита в соответствии с условиями кредитного договора.

Предоплаченная карта как электронное средство платежа используется для осуществления перевода электронных денежных средств, возврата остатка электронных денежных средств в пределах суммы предварительно предоставленных держателем денежных средств кредитной организации — эмитенту в соответствии с требованиями Федерального закона N 161-ФЗ.

(п. 1.5 в ред. Указания Банка России от 10.08.2012 N 2862-У)

1.6. Кредитная организация (за исключением расчетной небанковской кредитной организации, платежной небанковской кредитной организации) осуществляет эмиссию расчетных (дебетовых) карт, кредитных карт и предоплаченных карт для физических лиц, юридических лиц и индивидуальных предпринимателей. Расчетная небанковская кредитная организация осуществляет эмиссию расчетных (дебетовых) карт для юридических лиц, индивидуальных предпринимателей, предоплаченных карт — для физических лиц, юридических лиц, индивидуальных предпринимателей. Платежная небанковская кредитная организация осуществляет эмиссию предоплаченных карт для физических лиц, юридических лиц, индивидуальных предпринимателей.

Эмиссия банковских карт для физических лиц, индивидуальных предпринимателей, юридических лиц осуществляется кредитной организацией на основании договора, предусматривающего совершение операций с использованием банковских карт. Эмиссия расчетных (дебетовых) карт, предназначенных для совершения операций, связанных с собственной хозяйственной деятельностью кредитной организации, осуществляется на основании распоряжения единоличного исполнительного органа кредитной организации.

(в ред. Указаний Банка России от 21.09.2006 N 1725-У, от 23.09.2008 N 2073-У)

Кредитная организация — эмитент осуществляет расчеты по операциям с расчетными (дебетовыми) картами, кредитными картами, предоплаченными картами с учетом требований валютного законодательства Российской Федерации и настоящего Положения.

(абзац введен Указанием Банка России от 23.09.2008 N 2073-У)

1.7. Кредитная организация вправе привлекать банковских платежных агентов для распространения эмитированных данной кредитной организацией платежных карт, а также осуществлять на территории Российской Федерации распространение платежных карт, эмитированных другими кредитными организациями (далее — распространение платежных карт).

При привлечении кредитной организацией — эмитентом банковских платежных агентов для распространения предоплаченных карт не допускается возникновение денежных обязательств кредитной организации по предоплаченным картам перед банковскими платежными агентами, в том числе путем предварительной оплаты предоплаченных карт.

(п. 1.7 в ред. Указания Банка России от 15.11.2011 N 2730-У)

1.8. Конкретные условия предоставления денежных средств для расчетов по операциям, совершаемым с использованием расчетных (дебетовых) карт, кредитных карт, порядок возврата предоставленных денежных средств, порядок документального подтверждения предоставления и возврата денежных средств могут определяться в договоре с клиентом.

(в ред. Указаний Банка России от 21.09.2006 N 1725-У, от 23.09.2008 N 2073-У)

Абзац утратил силу. — Указание Банка России от 21.09.2006 N 1725-У.

Абзац утратил силу. — Указание Банка России от 21.09.2006 N 1725-У.

Предоставление кредитной организацией денежных средств клиентам для расчетов по операциям, совершаемым с использованием расчетных (дебетовых) карт, осуществляется посредством зачисления указанных денежных средств на их банковские счета.

(абзац введен Указанием Банка России от 21.09.2006 N 1725-У)

Предоставление кредитной организацией денежных средств клиентам для расчетов по операциям, совершаемым с использованием кредитных карт, осуществляется посредством зачисления указанных денежных средств на их банковские счета, а также без использования банковского счета клиента, если это предусмотрено кредитным договором при предоставлении денежных средств в валюте Российской Федерации физическим лицам, а в иностранной валюте — физическим лицам — нерезидентам. Документальным подтверждением предоставления кредита без использования банковского счета клиента является поступивший в кредитную организацию реестр операций, если иное не предусмотрено кредитным договором.

(абзац введен Указанием Банка России от 21.09.2006 N 1725-У, в ред. Указаний Банка России от 23.09.2008 N 2073-У, от 10.08.2012 N 2862-У)

Абзац утратил силу. — Указание Банка России от 23.09.2008 N 2073-У.

Погашение (возврат) кредита, предоставленного для расчетов по операциям, совершаемым с использованием расчетных (дебетовых) карт, кредитных карт, осуществляется в порядке, аналогичном порядку, установленному пунктом 3.1 Положения Банка России от 31 августа 1998 года N 54-П «О порядке предоставления (размещения) кредитными организациями денежных средств и их возврата (погашения)», зарегистрированного Министерством юстиции Российской Федерации 29 сентября 1998 года N 1619, 11 сентября 2001 года N 2934 («Вестник Банка России» от 8 октября 1998 года N 70-71, от 19 сентября 2001 года N 57-58) (далее — Положение Банка России N 54-П). Физические лица могут осуществлять погашение кредита наличными деньгами с использованием банкоматов.

1.9. На территории Российской Федерации кредитные организации (далее — кредитные организации — эквайреры) осуществляют расчеты с организациями торговли (услуг) по операциям, совершаемым с использованием платежных карт, и (или) выдают наличные денежные средства держателям платежных карт, не являющимся клиентами указанных кредитных организаций (далее — эквайринг) <*>.

———————————

<*> Справочно: термины «эквайрер» и «эквайринг» содержатся в Глоссарии терминов, используемых в платежных и расчетных системах.//Комитет по платежным и расчетным системам — Банк Международных расчетов. Март 2003. С. 7.

1.10. Кредитная организация вправе одновременно осуществлять эмиссию банковских карт, эквайринг платежных карт, а также распространение платежных карт. Эмиссия банковских карт, эквайринг платежных карт, а также распространение платежных карт осуществляется кредитными организациями на основании внутрибанковских правил, разработанных кредитной организацией в соответствии с законодательством Российской Федерации, настоящим Положением, иными нормативными актами Банка России, договорами, в том числе правилами платежных систем.

1.11. Внутрибанковские правила утверждаются органом управления кредитной организации, уполномоченным на это ее уставом, и должны быть обязательны для всех сотрудников кредитной организации. Внутрибанковские правила в зависимости от особенностей деятельности кредитной организации должны содержать:

порядок деятельности кредитной организации, связанной с эмиссией банковских карт;

порядок деятельности кредитной организации, связанной с эквайрингом платежных карт;

порядок деятельности кредитной организации, связанной с распространением платежных карт;

порядок деятельности кредитной организации при осуществлении расчетов по операциям, совершаемым с использованием платежных карт;

систему управления рисками при осуществлении операций с использованием платежных карт, включая порядок оценки кредитного риска, а также предотвращения рисков при использовании кодов, паролей в качестве аналога собственноручной подписи (далее — АСП), в том числе при обработке и фиксировании результатов проверки таких кодов, паролей;

порядок действий кредитной организации в случае утраты держателем платежных карт;

описание документооборота и технологии обработки учетной информации по операциям, совершаемым с использованием платежных карт;

порядок хранения платежных карт до процедуры персонализации (далее — неперсонализированные платежные карты), приобретенных кредитной организацией и содержащих реквизиты (наименование эмитента и др.), платежных карт после процедуры персонализации, а также утвержденный список должностных лиц, ответственных за их хранение; порядок перемещения неперсонализированных платежных карт в пределах кредитной организации и передачи их на персонализацию;

порядок предоставления денежных средств клиенту в валюте Российской Федерации и в иностранной валюте для расчетов по операциям, совершаемым с использованием расчетных (дебетовых) карт, кредитных карт, и порядок возврата указанных денежных средств, а также порядок начисления процентов на суммы предоставленных денежных средств и порядок уплаты их клиентом в соответствии с законодательством Российской Федерации, настоящим Положением и иными нормативными актами Банка России;

(в ред. Указаний Банка России от 21.09.2006 N 1725-У, от 14.01.2015 N 3532-У)

другие процедуры, регулирующие вопросы проведения расчетов по операциям, совершаемым с использованием платежных карт, в том числе порядок и сроки представления реестра операций, электронного журнала в кредитную организацию;

(в ред. Указаний Банка России от 15.11.2011 N 2730-У, от 14.01.2015 N 3532-У)

порядок рассмотрения кредитной организацией заявлений держателей, в том числе по операциям с использованием платежных карт, совершенным без согласия держателей.

(абзац введен Указанием Банка России от 14.01.2015 N 3532-У)

1.12. Клиент совершает операции с использованием расчетных (дебетовых) карт, кредитных карт по банковскому счету (далее — соответственно счет физического лица, индивидуального предпринимателя, юридического лица), открытому на основании договора банковского счета, предусматривающего совершение операций с использованием расчетных (дебетовых) карт, кредитных карт, заключаемого в соответствии с требованиями законодательства Российской Федерации (далее — договор банковского счета).

Абзац утратил силу. — Указание Банка России от 23.09.2008 N 2073-У.

Нормы настоящего пункта не распространяются на операции, совершаемые с использованием кредитных карт при предоставлении денежных средств клиенту без использования банковского счета в соответствии с пунктом 1.8 настоящего Положения.

(абзац введен Указанием Банка России от 21.09.2006 N 1725-У)

1.13. Утратил силу с 1 июля 2013 года. — Указание Банка России от 10.08.2012 N 2862-У.

1.14. При выдаче платежной карты, совершении операций с использованием платежной карты кредитная организация обязана идентифицировать ее держателя в соответствии со статьей 7 Федерального закона от 7 августа 2001 года N 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» (Собрание законодательства Российской Федерации, 2001, N 33, ст. 3418; 2002, N 30, ст. 3029; N 44, ст. 4296; 2004, N 31, ст. 3224; 2005, N 47, ст. 4828; 2006, N 31, ст. 3446, ст. 3452; 2007, N 16, ст. 1831; N 31, ст. 3993, ст. 4011; N 49, ст. 6036; 2009, N 23, ст. 2776; N 29, ст. 3600; 2010, N 28, ст. 3553; N 30, ст. 4007; N 31, ст. 4166; 2011, N 27, ст. 3873).

(в ред. Указаний Банка России от 23.09.2008 N 2073-У, от 15.11.2011 N 2730-У)

1.15. Конкретные условия начисления и уплаты процентов (размер процентной ставки, сроки уплаты и другие условия) по предоставленному кредиту для расчетов по операциям, совершаемым с использованием расчетных (дебетовых) карт, кредитных карт, и на остатки денежных средств клиента, находящихся на его банковском счете, могут определяться в договоре с клиентом.

Начисление процентов по предоставленному кредиту для расчетов по операциям, совершаемым с использованием расчетных (дебетовых) карт, кредитных карт, и на остатки денежных средств, находящихся на банковском счете клиента, осуществляется в порядке, аналогичном порядку, установленному Положением Банка России от 26 июня 1998 года N 39-П «О порядке начисления процентов по операциям, связанным с привлечением и размещением денежных средств банками», зарегистрированным Министерством юстиции Российской Федерации 23 июля 1998 года N 1565, 26 января 1999 года N 1688, 11 декабря 2007 года N 10675 («Вестник Банка России» от 6 августа 1998 года N 53-54, от 28 августа 1998 года N 61, от 4 февраля 1999 года N 7, от 17 декабря 2007 года N 69).

Уплата клиентами процентов по предоставленному кредиту для расчетов по операциям, совершаемым с использованием расчетных (дебетовых) карт, кредитных карт, осуществляется в порядке, аналогичном порядку, установленному пунктом 3.1 Положения Банка России N 54-П. Физические лица могут осуществлять уплату процентов по предоставленному кредиту наличными деньгами с использованием банкоматов.

Уплата кредитной организацией процентов, начисленных на остатки денежных средств, находящихся на банковском счете клиента, осуществляется на основании расчетных документов в безналичном порядке путем зачисления денежных средств на банковский счет клиента.

(п. 1.15 введен Указанием Банка России от 23.09.2008 N 2073-У)

1. Термины и определения / КонсультантПлюс

1. Термины и определения

В целях настоящего Положения используются следующие термины и определения:

Авторизация — разрешение, предоставляемое эмитентом для проведения операции с использованием банковской карты и порождающее его обязательство по исполнению представленных документов, составленных с использованием банковской карты.

Банковская карта (карта) — средство для составления расчетных и иных документов, подлежащих оплате за счет клиента.

Банковские правила — нормативные акты Банка России.

Банкомат — электронный программно-технический комплекс, предназначенный для выдачи и приема наличных денежных средств, составления документов по операциям с использованием банковских карт, выдачи информации по счету, осуществления безналичных платежей и т.д.

Выдача наличных — операция предоставления держателю банковской карты наличных денежных средств в банкоматах или в пунктах выдачи наличных денежных средств (ПВН).

Держатель банковской карты — физическое лицо, использующее банковскую карту на основании договора с эмитентом, или физическое лицо — уполномоченный представитель клиента эмитента.

Документ по операциям с использованием банковских карт (далее — «документ») — документ, являющийся основанием для осуществления расчетов по операциям с использованием банковских карт и/или служащий подтверждением их совершения, составленный с применением банковских карт или их реквизитов на бумажном носителе и/или в электронной форме, собственноручно подписанный держателем банковской карты или аналогом его собственноручной подписи.

Импринтер — механическое устройство, предназначенное для переноса оттиска рельефных реквизитов банковской карты на документ, составленный на бумажном носителе.

Квитанция возврата — документ, являющийся основанием для возврата денег на счет клиента.

Клиент — физическое или юридическое лицо, заключившее договор с кредитной организацией — эмитентом (банковского счета, банковского вклада, кредитный договор и пр.), предусматривающий осуществление операций с использованием банковских карт.

Комиссия — денежные средства, взимаемые кредитной организацией с клиента в соответствии с условиями заключенного договора, в том числе комиссионные вознаграждения участников расчетов с использованием банковских карт, а именно:

— комиссии межбанковские — денежные средства, уплачиваемые эквайрером эмитенту или эмитентом эквайреру, по операциям с использованием банковских карт;

— комиссии за процессинг — денежные средства, взимаемые с эквайреров и эмитентов за проведение процессинга;

— комиссия эквайрера — денежные средства, взимаемые эквайрером с держателя банковской карты за предоставленные услуги по операциям с использованием банковских карт;

— комиссия эмитента — денежные средства, взимаемые эмитентом со своего клиента за проведение операции с использованием банковских карт.

Корпоративная карта — банковская карта, которая позволяет ее держателю проводить операции по счету юридического лица.

Предприятие торговли (услуг) — юридическое лицо, которое в соответствии с подписанным им соглашением с эквайрером несет обязательства по приему документов, составленных с использованием банковских карт, в качестве оплаты за предоставляемые товары (услуги). В качестве предприятия торговли (услуг) может выступать физическое лицо — индивидуальный предприниматель.

Процессинг — деятельность, включающая в себя сбор, обработку и рассылку участникам расчетов информации по операциям с банковскими картами, осуществляемая процессинговым центром.

Процессинговый центр — юридическое лицо или его структурное подразделение, обеспечивающее информационное и технологическое взаимодействие между участниками расчетов.

Пункт выдачи наличных (далее по тексту — ПВН) — место (касса кредитной организации, касса филиала кредитной организации, касса дополнительного офиса кредитной организации, операционная касса вне кассового узла кредитной организации, обменный пункт) совершения операций по приему и/или выдаче наличных денежных средств с использованием банковских карт.

Расходный лимит (лимит авторизации) — предельная сумма денежных средств, доступная держателю банковской карты в течение определенного периода для совершения операций с использованием банковских карт.

Расчетный агент — кредитная организация, осуществляющая взаиморасчеты между участниками расчетов по операциям с использованием банковских карт.

Реестр платежей по операциям с использованием банковских карт (далее по тексту — «реестр платежей») — два или более документа по операциям с использованием банковских карт эмитента или устройств эквайрера за определенный период времени, составленных организацией, осуществляющей процессинг, и предоставляемых участникам расчетов в электронной форме или на бумажном носителе. Реестр платежей служит основанием для проведения операций по счетам, открытым в кредитных организациях.

Торговая уступка — денежная сумма, уплачиваемая предприятием торговли (услуг) эквайреру, за расчеты по операциям с использованием банковской карты при реализации товара или услуги.

Трансграничные платежи с использованием банковских карт — платежи по операциям, совершенным с использованием банковских карт за пределами государства, на территории которого эти банковские карты были эмитированы.

Уполномоченный банк — банк и иное кредитное учреждение, получившее лицензию Банка России на проведение валютных операций.

Устройства эквайрера — банкоматы, электронные терминалы, импринтеры и другие технические средства, предназначенные для осуществления эквайрером операций с использованием банковских карт.

Участники расчетов — расчетные агенты, эмитенты и эквайреры.

Эквайринг — деятельность кредитной организации, включающая в себя осуществление расчетов с предприятиями торговли (услуг) по операциям, совершаемым с использованием банковских карт, и осуществление операций по выдаче наличных денежных средств держателям банковских карт, не являющимся клиентами данной кредитной организации.

Эквайрер — кредитная организация, осуществляющая эквайринг.

Электронный журнал — совокупность документов в электронной форме, составленных с использованием банковских карт. Документы электронного журнала являются основанием для проведения операций по счетам, открытым в кредитных организациях.

Электронный терминал — электронное программно-техническое устройство, предназначенное для совершения операций с использованием банковских карт.

Эмиссия банковских карт — деятельность по выпуску банковских карт, открытию счетов и расчетно-кассовому обслуживанию клиентов при совершении операций с использованием выданных им банковских карт.

Эмитент — кредитная организация (филиал), осуществляющая эмиссию банковских карт.

Понятие «банк-эмитент» | Финансы, экономические новости в мире

Одним из популярных сегодня банковских продуктов являются различные виды пластиковых карт, при выпуске которых финансовая организация выступает как банк-эмитент.

Понятие банка-эмитента

Банк-эмитент – кредитное учреждение, которое является участником платежной системы и осуществляет эмиссию и обслуживание различных видов банковских карт.

При этом он гарантирует выполнение всех финансовых обязательств, связанных с использованием выпущенных карточек их владельцами.

Кстати, не все пользователи знают, что фактически владельцем кредиток остается финансовая организация, передающая их своим клиентам в пользование.

Функции банка-эмитента пластиковых карт

В ходе оказания данной финансовой услуги банк выполняет следующие функции:

1. Эмиссия и выдача карточек их держателям – перед этим клиенту необходимо открыть соответствующий расчетный счет в банке.

2. Осуществление авторизации операций, проводимых с использованием данного продукта,

3. Оплата счетов торговых точек, в которых клиент расплачивается пластиковой картой,

4. Подготовка и отправка клиенту выписок по счету, а также извещение должника об имеющейся задолженности, её сумме и сроке погашения – здесь стоит учитывать порядочность и надежность банков, которые обязаны проводить подобную работу своевременно, до возникновения просрочки,

5. Обеспечение безопасности – своевременная блокировка счетов утерянного экземпляра, блокировка карточки при троекратном неправильном вводе пин-кода и др.,

6. Ведение бухгалтерского учета операций, производимых по карточным счетам и др.

Виды пластиковых карт, выпускаемых кредитными организациями

Все пластиковые карточки финансовых учреждений можно разделить на 3 большие группы:

1. Кредитные карты – по сути, являются денежными средствами, выданными в долг под проценты и с учетом оплаты различных комиссий, но это не рассрочка в банке, как иногда ошибочно полагают клиенты. Рассрочка – вид коммерческого кредита, при котором происходит продажа товара или услуги на условиях отсрочки даты окончательного расчета. Т.е. товар переходит в пользование сразу после покупки, но фактически его держатель становится полноправным владельцем только после окончательной выплаты стоимости.

2. Дебетовые карты – это платежно-расчетный именной документ, представленный в виде пластиковой карточки, т.е. ваши собственные деньги (а не кредитные ресурсы, как в первом случае), находящиеся на счете, которые можно использовать только в пределах имеющегося остатка.

3. Овердрафт – по сути, это дебетовые карточки, по которым разрешен овердрафт, т.е. использование большей суммы, чем фактически имеющаяся на счете. В этом случае держатель может использовать как собственные средства, так и заемные.

Статьи на эту же тему

Эмитенты

Условия пользования сайтом

1. Общие положения

Настоящий интернет-сайт (далее — «Сайт») принадлежит Обществу с ограниченной ответственностью «Национальные Кредитные Рейтинги» (далее — ООО «НКР») и обслуживается им.

Настоящие Условия пользования включают в себя условия и положения, в соответствии с которыми посетитель Сайта (также далее по тексту «Пользователь») имеет право доступа к Сайту и его содержимому, включая (помимо прочего) рейтинги, оценки и иные материалы, инструменты, продукты, услуги, публикации и информацию (далее совместно — «Материалы»), размещаемые на Сайте.

ООО «НКР» оставляет за собой право вносить изменения в настоящие Условия пользования без согласия Пользователей после предварительного уведомления, которое может быть сделано путем публикации подобных изменений (или исправленного текста Условий пользования) на Сайте. Изменения вступают в силу с момента публикации. Использование вами Сайта после отправки уведомления о внесении изменений в условия пользования будет означать ваше согласие как Пользователя со всеми изменениями. Пользователь соглашается с тем, что уведомление о внесении изменений в настоящие Условия пользования Сайтом, размещенное на Сайте, представляет собой надлежащее и достаточное уведомление.

Настоящие Условия пользования применимы к любому контенту ООО «НКР» в социальных сетевых сервисах третьих лиц (например, на страницах ООО «НКР» в социальных сетях) со ссылкой на настоящие Условия пользования. В таких случаях понятие «Сайт» включает в себя контент ООО «НКР» во всех случаях, когда данное понятие используется в настоящих Условиях пользования.

Пользуясь Сайтом, вы подтверждаете, что ознакомились с настоящими Условиями пользования, поняли их содержание и согласились соблюдать их положения.

2. Предоставление лицензии

Настоящие Условия пользования предоставляют Пользователю персональную, отзывную, неисключительную, не подлежащую передаче лицензию на пользование Сайтом, при условии соблюдения настоящих Условий пользования. Пользователь имеет право распечатывать и скачивать Материалы, размещенные на Сайте, исключительно для личного некоммерческого использования. При наличии иных соглашений Пользователь имеет право распечатывать и скачивать Материалы с Сайта только в пределах, предусмотренных такими соглашениями, и исключительно для внутреннего использования в служебных целях. В любом случае Пользователь обязуется не затемнять, не изменять и не удалять уведомления об авторских и иных интеллектуальных правах, содержащиеся в подобных Материалах. За исключением вышеизложенного и если настоящими Условиями пользования не предусмотрено иное, Пользователь не имеет права создавать производные документы, изменять, копировать, распространять, перекомпоновывать, перегруппировывать, распределять, транслировать, передавать, воспроизводить, публиковать, лицензировать, продавать или перепродавать, дублировать, фреймить, давать внешние ссылки, скрейпить, анализировать или иным образом использовать или хранить для последующего использования с какой-либо из названных целей информацию и Материалы, полученные на Сайте или через него, без предварительного письменного согласия ООО «НКР». Кроме того, Пользователь не имеет права размещать какие-либо Материалы с Сайта на форумах, списочных серверах, электронных досках объявлений, в новостных группах, списках рассылки и на иных интернет-сайтах без получения предварительного письменного согласия от ООО «НКР». Пользователь гарантирует ООО «НКР», что не будет использовать Сайт в противоправных целях или целях противоречащих положениям настоящих Условий пользования, включая, помимо прочего:

- нарушение работы, причинение ущерба или взлом Сайта;

- сбор любой информации о других пользователях Сайта;

- систематическое извлечение информации, содержащейся на Сайте с целью формирования баз данных для внутреннего или внешнего коммерческого использования.

3. Интеллектуальные права

Все Материалы, размещенные на Сайте, кроме отмеченных отдельно, защищены законодательством, включая, помимо прочего, законодательство Российской Федерации об авторских и (или) смежных правах, товарных знаках. Сайт, размещенные на нем Материалы, верстка и дизайн являются исключительной собственностью ООО «НКР». За исключением случаев, прямо указанных в настоящих Условиях пользования, ООО «НКР» настоящим не предоставляет какие-либо явные или подразумеваемые права на указанные Материалы. В частности, помимо прочего, ООО «НКР» обладает авторскими правами на Сайт как коллективное произведение и (или) компиляцию, а также на все базы данных, доступные на Сайте, и имеет право отбирать, координировать, оформлять и улучшать Материалы Сайта. Общество с ограниченной ответственной «Национальные Кредитные Рейтинги», ООО «НКР» и иные наименования, логотипы и знаки, идентифицирующие ООО «НКР» и (или) продукцию и услуги ООО «НКР» являются товарными знаками ООО «НКР». Товарные знаки третьих лиц, размещенные на Сайте, принадлежат их законным правообладателям.

4. Принятие риска

Пользователь использует интернет исключительно на свой страх и риск и в соответствии с международным законодательством и законодательством Российской Федерации. Несмотря на то, что ООО «НКР» приняло все возможные меры для создания безопасного и надежного интернет-сайта, Пользователь обязан иметь в виду, что конфиденциальность любой корреспонденции или материалов, передаваемых на Сайт или скачиваемых с него, не гарантируется. Соответственно, ООО «НКР» и его лицензиары не несут ответственности за безопасность любой информации, передаваемой в интернете, точность информации, размещенной на Сайте, и за последствия ее использования. ООО «НКР» и его лицензиары также не несут ответственности за перебои и ошибки в работе сети интернет или предоставлении услуг по размещению данных на веб-узлах. Пользователь единолично принимает на себя весь риск, связанный с использованием Сайта.

5. Безопасность

С целью обеспечения безопасности и целостности Сайта ООО «НКР» оставляет за собой право отслеживать и фиксировать деятельность пользователей на Сайте в той степени, в которой это допускается законодательством Российской Федерации. Любая информация, полученная путем такого отслеживания, может быть предоставлена в правоохранительные органы в ходе проведения следственных мероприятий, связанных с возможной преступной деятельностью, осуществляемой на Сайте. ООО «НКР» также будет соблюдать любые судебные решения, которые предусматривают запросы такой информации. Попытка или фактическое несанкционированное использование любой части Сайта может повлечь уголовную и (или) гражданско-правовую ответственность.

Используя Сайт и предоставляя ООО «НКР» адрес своей электронной почты, Пользователь соглашается получать от ООО «НКР» любую информацию, которую ООО «НКР» сочтет необходимым предоставить. Пользователь вправе в любое время отказаться от получения информации.

ООО «НКР» стремится защищать конфиденциальность представленной информации. Информация об адресах электронной почты хранится на защищенном компьютере (далее — «Сервер»), который ООО «НКР» использует для хранения данных и который доступен назначенным сторонним агентствам, поставщикам и (или) уполномоченным сотрудникам только под строгим контролем ООО «НКР» (далее — «Уполномоченный персонал»). Сервер подключен к сети Интернет через брандмауэр и не является общедоступным.

6. Возмещение ущерба

Пользователь соглашается гарантировать возмещение ущерба и не допускать возникновения убытков у ООО «НКР», его лицензиаров, поставщиков, всех их аффилированных лиц и, соответственно, всех их руководителей, членов органов управления, сотрудников, представителей и правопреемников вследствие ущерба, ответственности, издержек и иных расходов (включая оплату услуг адвокатов и иных специалистов, а также судебные издержки в разумных пределах), вытекающих из претензий третьих лиц, возникших на основании или в связи с использованием Сайта или нарушения Пользователем настоящих Условий пользования.

7. Ограничение ответственности

ООО «НКР» получает все Материалы, размещаемые на Сайте, из достоверных и надежных, по его мнению, источников. Настоящим Пользователь полностью соглашается с тем, что:

- 1) кредитные рейтинги и иные оценки, приведенные на Сайте, являются и будут являться исключительно изложением оценки относительных будущих кредитных рисков (кредитный риск — риск того, что компания может не выполнить свои договорные и финансовые обязательства при их наступлении, следствием чего является определенный финансовый ущерб) юридических лиц, кредитных обязательств, долговых и аналогичных долговым ценных бумаг, а не утверждением настоящего или исторического факта относительно кредитоспособности, инвестиционными или финансовыми консультациями, рекомендациями, касающимися решений о предоставлении кредитов, покупки, сохранения или продажи ценных бумаг любого рода, подтверждением точности тех или иных данных, выводов, а также попытками самостоятельно определить или подтвердить финансовое состояние какой-либо компании;

- 2) кредитные рейтинги и (или) иные оценки, предоставляемые посредством Сайта, не направлены на определение любого другого риска, включая, помимо прочего, риск потери ликвидности, риск, связанный с рыночной стоимостью;

- 3) при публикации кредитных рейтингов и (или) иных кредитных оценок на Сайте не учитываются личные задачи, финансовая ситуация или нужды Пользователей;

- 4) каждый кредитный рейтинг или иная оценка является одним из факторов инвестиций или решения о предоставлении кредита, принимаемого Пользователем или от имени Пользователя самостоятельно;

- 5) Пользователь обязуется с должной осмотрительностью проводить собственное исследование и оценку ценных бумаг или решения об инвестициях, а также каждого эмитента или поручителя, в отношении ценной бумаги или кредита, который Пользователь рассматривает на предмет покупки, удержания, продажи или предоставления. Кроме того, Пользователь соглашается с тем, что все инструменты или материалы, доступные на Сайте, не являются заменой независимой оценки и экспертизы. Пользователю всегда следует обращаться к специалистам за профессиональными консультациями в области инвестиций, налогообложения, законодательства и т. д. В настоящем параграфе термин «кредитный риск» означает риск того, что предприятие может не выполнить свои договорные и финансовые обязательства при их наступлении, следствием чего является определенный финансовый ущерб.

ООО «НКР» принимает все необходимые меры, чтобы информация, используемая при присвоении кредитных рейтингов, соответствовала высоким требованиям качества и поступала из источников, которые ООО «НКР» считает надежными, включая, в том числе, независимые сторонние источники. Однако вследствие возможности человеческой или технической ошибки, а также иных факторов, Сайт и все связанные с ним Материалы предоставляются по принципу «КАК ЕСТЬ» и «КАК ДОСТУПНО» без каких-либо гарантий. ООО «НКР» не предоставляет Пользователю или иным физическим и юридическим лицам никаких выраженных или подразумеваемых заверений или гарантий в отношении точности, результатов, своевременности, полноты, коммерческой выгоды, пригодности для каких-либо целей Сайта или Материалов.

ООО «НКР» не предоставляет никаких гарантий того, что отдельные Материалы, размещенные на Сайте, являются подходящими или доступными для использования в каком-либо конкретном государстве, а также доступ к ним на территориях, где что-либо из содержания Сайта является незаконным или запрещенным. В том случае, если Пользователь желает получить доступ к Сайту, находясь на подобной территории, Пользователь поступает так по собственной воле и несет ответственность за соблюдение соответствующего местного законодательства. ООО «НКР» имеет право частично или полностью ограничивать доступ к Сайту в отношении любого лица, географического района или юрисдикции по выбору ООО «НКР» в любое время. Настоящим вы соглашаетесь и подтверждаете, что никакая устная или письменная информация, рекомендация, предоставленная компанией ООО «НКР», одним из его сотрудников в отношении Сайта не может являться заверением или гарантией, за исключением тех случаев, когда такая информация или рекомендация включены в настоящие Условия пользования посредством письменного соглашения. Также Материалы, размещенные на сайте, могут содержать типографические ошибки или какие-либо неточности. Кроме того, возможны случаи, когда Сайт или размещенные на нем Материалы могут быть не доступны. ООО «НКР» вправе в любое время и по любой причине вносить изменения в Материалы и структуру расположения Материалов, размещенных на Сайте. Пользователь принимает на себя риск использования или принятия каких-либо решений на основе Материалов, размещенных на Сайте.

ООО «НКР» не несет ответственности перед физическими и юридическими лицами за какие-либо прямые и косвенные убытки или ущерб, возникающие или возникшие в связи с доступом к Сайту и его Материалам либо в связи с невозможностью доступа к Сайту и размещенным на нем Материалам. Кроме того, ООО «НКР» не несет ответственности за вышеуказанные убытки и ущерб даже в том случае, когда ООО «НКР» уведомили о возможности возникновения таких убытков и (или) ущерба.

ООО «НКР» не несет ответственности перед физическими и юридическими лицами за какие-либо прямые и косвенные убытки или ущерб, причиненные физическому или юридическому лицу в том числе, но не исключительно, в связи с неосторожностью ООО «НКР», а также вследствие любых непредвиденных или форс-мажорных обстоятельств, вызванных или иным образом связанных с использованием или невозможностью использования Сайта и размещенных на нем Материалов.

Пользователь обязан прилагать все разумные усилия и действия для минимизации любых потерь, убытков и ущерба (возникающих по любой причине) и никакое положение настоящих Условий пользования не может рассматриваться как отменяющее обязанность Пользователя минимизировать возможные убытки или ущерб.

Настоящим ООО «НКР» освобождается от ответственности за причинение любого рода убытков или ущерба, неисполнение обязательств вследствие форс-мажорных обстоятельств, включая, кроме того, сбои электронного, механического оборудования, коммуникаций, телефонного или интернет-соединения, компьютерные вирусы, несанкционированный доступ, кражу, ошибки операторов, суровые погодные условия, землетрясения, стихийные бедствия, забастовки и иные проблемы занятости, войны, террористические акты или государственные запреты.

8. Заключительные положения

ООО «НКР» вправе по своему усмотрению размещать ссылки на другие ресурсы сети Интернет с целью предоставления своим Пользователям доступа к смежной информации и услугам. Данные интернет-сайты могут не принадлежать ООО «НКР», а поддерживаться третьими лицами, на деятельность которых ООО «НКР» не имеет влияния. Соответственно, ООО «НКР» и его органы управления, работники не несут ответственности за содержание, правильность информации, качество предлагаемых или рекламируемых продуктов или услуг и (или) скачиваемого с подобных интернет-сайтов третьих лиц программного обеспечения. Кроме того, указанные ссылки не являются положительной оценкой третьих лиц, интернет-сайтов, продуктов или услуг, предоставляемых третьими лицами.

Все возможные споры, вытекающие из настоящих Условий пользования или связанные с ними, подлежат разрешению в соответствии с действующим законодательством Российской Федерации.

Настоящие Условия пользования вступают в силу с момента начала использования Сайта Пользователем. ООО «НКР» оставляет за собой право по своему усмотрению отказать любому Пользователю в доступе к Сайту, любой части Сайта, любому Материалу, размещенному на Сайте, в любое время.

В результате вступления в силу настоящих Условий пользования или использования Сайта между Пользователем и ООО «НКР» не возникает совместного предприятия, партнерства, трудовых или агентских отношений.

Отсутствие требования о строгом соблюдении положений настоящих Условий пользования не может рассматриваться в качестве отказа от права потребовать такого исполнения в случае нарушения или неисполнения обязательства. Отказ ООО «НКР» от какого-либо права, предусмотренного настоящими Условиями пользования, не является отказом от любого другого права или положения, а также отказом от аналогичного положения в любое другое время.

Если какое-либо из положений Условий пользования признается недействительным или противоречащим законодательству Российской Федерации, соответствующее положение считается удаленным, действительность остальных положений настоящих Условий пользования при этом не затрагивается.

© 2021 ООО «НКР».

Данный документ является интеллектуальной собственностью Общества с ограниченной ответственностью «Национальные Кредитные Рейтинги» и охраняется законом. Представленная информация предназначена для использования исключительно в ознакомительных целях. Не допускается распространение настоящей информации любым способом и в любой форме без предварительного согласия со стороны ООО «НКР» и ссылки на источник. Использование информации в нарушение указанных требований запрещено.

Идентификационный номер банка (БИН) Определение

Что такое банковский идентификационный номер (БИН)?

Термин «банковский идентификационный номер» (BIN) относится к первым четырем-шести числам на платежной карте. Этот набор чисел идентифицирует финансовое учреждение, выпустившее карту. Таким образом, он сопоставляет транзакции с эмитентом используемой карты. BIN-коды можно найти на различных платежных картах, включая кредитные карты, платежные карты и дебетовые карты. Система BIN помогает финансовым учреждениям выявлять мошеннические или украденные платежные карты и предотвращать кражу личных данных.

Ключевые выводы

- Идентификационный номер банка — это первые четыре-шесть цифр, которые появляются на платежных картах.

- BIN можно найти на кредитных картах, платежных картах, картах предоплаты, дебетовых картах и подарочных картах.

- BIN помогает продавцам оценивать транзакции по своим платежным картам.

- Номер позволяет продавцам принимать несколько форм оплаты и ускоряет обработку транзакций.

- BIN могут помочь финансовым учреждениям выявлять поддельные или украденные карты и предотвращать кражу личных данных.

Как работают банковские идентификационные номера (БИН)

Идентификационный номер банка — это система нумерации, разработанная Американским национальным институтом стандартов (ANSI) и Международной организацией по стандартизации (ISO) для идентификации учреждений, выпускающих платежные карты. ANSI — это некоммерческая организация (NPO), которая разрабатывает стандарты ведения бизнеса в США, а ISO — это международная неправительственная группа, которая разрабатывает стандарты для различных отраслей.

Все платежные карты имеют BIN-номер. Это набор от четырех до шести чисел, случайным образом присваиваемых дебетовым картам, кредитным картам, платежным картам, подарочным картам, электронным картам льгот и другим платежным картам. Номер выбит на лицевой стороне карты, а также указан в печати чуть ниже. Первая цифра указывает основной идентификатор отрасли. Следующие цифры указывают учреждение или банк-эмитент. Например, кредитные карты Visa начинаются с четверки, которая относится к банковской и финансовой категории.

Когда покупатель совершает онлайн-покупку, он вводит данные своей карты на странице оплаты. После отправки первых четырех-шести цифр карты интернет-магазин может определить, какое учреждение выпустило карту клиента, в том числе:

- Бренд карты или основной отраслевой идентификатор, например Visa, MasterCard, American Express и Diner’s Club

- Уровень карты, например корпоративный или платиновый

- Тип карты

- Страна-эмитент

Когда клиент инициирует транзакцию, эмитент получает запрос на авторизацию, чтобы проверить, действительны ли карта и счет и доступна ли сумма покупки.В результате этого процесса обвинение либо утверждается, либо отклоняется. Без BIN система обработки кредитных карт не сможет определить происхождение средств клиента и не сможет завершить транзакцию.

Номер BIN позволяет продавцам принимать несколько форм оплаты и ускоряет обработку транзакций.

Особенности: какие BIN используются для

У BIN есть множество полезных приложений.Основная цель — позволить продавцам оценивать и оценивать транзакции по платежным картам.

Они также позволяют продавцам идентифицировать банки-отправители, а также их адрес и номер телефона, а также то, находятся ли банки-эмитенты в той же стране, что и устройство, используемое для совершения транзакции. Он также проверяет адрес, предоставленный клиентом.

Но что еще более важно, система нумерации помогает идентифицировать кражу личных данных или потенциальные нарушения безопасности путем сравнения данных, таких как адрес учреждения-эмитента и держателя карты.

Пример банковского идентификационного номера (БИН)

Вот гипотетический пример, показывающий, как работают BIN. Допустим, клиент использует свою банковскую карту на заправке, когда заправляет свой бак. После того, как они проведут карту, система сканирует BIN, чтобы определить конкретное учреждение, выпустившее карту. Затем на счет клиента поступает запрос на авторизацию. Запрос авторизуется в течение нескольких секунд, и транзакция утверждается, если средства доступны, или отклоняется, если у клиента недостаточно средств для покрытия платежа.

Что такое банковский идентификационный код?

Идентификационный код банка, также известный как идентификационный код банка, представляет собой специальный код, состоящий из восьми-11 цифр. Это международный стандарт, который определяет банк или нефинансовое учреждение всякий раз, когда кто-либо совершает международную покупку или транзакцию. BIC может быть подключен или не подключен. Первые являются частью сети SWIFT и называются кодами SWIFT, а вторые обычно используются только для справки.

Как использовать идентификационный номер банка?

Потребители обычно не используют BIN, но важно знать, что они означают. Первая цифра — это основной идентификатор отрасли, а остальные цифры указывают на финансовое учреждение-эмитент.

Когда вы совершаете покупку или транзакцию, учреждение-эмитент получает запрос на авторизацию. Этот запрос пытается проверить легитимность учетной записи и наличие средств. Если все проходит успешно, транзакция утверждается.В противном случае учреждение его отклоняет.

Что такое мошенничество с BIN?

МошенничествоBIN — это мошенническая схема. Это происходит, когда мошенник выдает себя за кого-то из вашего банка, утверждая, что данные вашей учетной записи были скомпрометированы. Мошенник может дать вам информацию, чтобы попытаться завоевать ваше доверие. Как только вас зацепят, они пытаются подтвердить номер вашей карты и сначала спрашивают, где у вас банк. Как только они получат эту информацию, они дадут вам идентификационный номер банка и попросят вас подтвердить оставшиеся цифры на карте вместе с любой другой информацией, которую они могут получить от вас.

Почему важны номера BIN?

BIN позволяют продавцам принимать несколько платежей одновременно. Они также значительно ускоряют обработку платежей.

BIN помогают банкам и финансовым учреждениям идентифицировать карты, которые были взломаны или украдены, поскольку они предоставляют информацию о типе используемой карты, типе банка и другую информацию о компании-эмитенте и держателе карты.

Итог

Банковские идентификационные номера используются для определения того, какие платежные карты принадлежат какому финансовому учреждению-эмитенту.Но помимо этого они помогают облегчить финансовые транзакции и обеспечивают защиту потребителей от кражи личных данных и мошенничества. Вот почему так важно сохранять конфиденциальность вашей финансовой информации, включая ваш BIN.

Помните, что ваш банк никогда не позвонит или не отправит вам электронное письмо, чтобы сообщить, что информация о вашей учетной записи была скомпрометирована. Если вам когда-нибудь позвонят, не связывайтесь с мошенником. Вместо этого положите трубку и сообщите в свой банк. Вы также можете подать жалобу в FTC на сайте агентства.

Определение кредитной карты | Bankrate.com

Что такое кредитная карта?

Кредитная карта — это тип платежной карты, по которой комиссия взимается с кредитной линии, а не с денежных вкладов владельца счета. Когда кто-то использует кредитную карту для совершения покупки, на его счету накапливается остаток, который необходимо погашать каждый месяц. Хотя несвоевременная оплата кредитной картой может привести к начислению процентов и штрафам за просрочку платежа, кредитные карты также могут помочь пользователям создать положительную кредитную историю.

Более глубокое определение

Кредит — это мера способности человека выплатить долг вовремя, которая описывается в кредитной истории, составленной кредитным бюро, и выражается трехзначным числом, называемым кредитным рейтингом. Чем больше у человека кредита, тем больше покупок он может сделать с помощью кредита, потому что ему больше доверяют кредиторы и банки. Часто кредит предоставляется в форме кредитной линии, заявленной суммы, которая исчерпывается ежемесячными покупками и пополняется платежами в счет нее.

Кредитная карта — это наиболее распространенный способ доступа к кредитной линии. Кредитные карты, обычно выпускаемые банком или компанией, предоставляющей финансовые услуги, позволяют владельцам счетов совершать покупки в кредит без необходимости вносить наличные в точке продажи. Вместо этого расходы накапливаются в виде остатка, который необходимо погашать в течение ежемесячного платежного цикла, что дает покупателю больше времени, чтобы собрать наличные. Размер кредитной линии по кредитной карте, обычно называемый кредитным лимитом, определяется кредитным рейтингом и доходом держателя карты.

Когда владелец кредитной карты ежемесячно полностью выплачивает остаток по выписке, он может ожидать, что ее кредитный рейтинг вырастет. Она с большей вероятностью получит более выгодные ссуды на более высокие суммы и будет одобрена для деятельности, требующей хорошего кредита, например, для аренды квартиры. Кроме того, почти все кредитные карты имеют какую-то программу вознаграждений, в которой владельцы счетов зарабатывают баллы за каждый потраченный доллар, которые можно обменять на возврат наличных, мили для часто летающих пассажиров или товары и услуги.Такие вознаграждения могут даже быть увеличены, если кредитная карта выпущена совместно банком и розничным продавцом в виде так называемой совместной карты: заработанные баллы могут стоить больше при использовании у розничного продавца, выпустившего карту.

Если владелец счета не производит оплату вовремя, на невыплаченный остаток могут начаться начисления процентов. Поскольку кредитные карты по сути являются необеспеченными займами — это означает, что никакое обеспечение не поддерживает долг, если владелец счета не выполняет свои обязательства по выплате своей задолженности, — процентная ставка, взимаемая с просроченных счетов, намного выше, чем у других типов ссуд, таких как ипотека.Придется не только выплатить остаток и проценты, но и просроченные платежи могут фактически снизить кредитный рейтинг владельца счета.

Основными финансовыми учреждениями, выпускающими кредитные карты, являются Visa, Mastercard, Discover и American Express. Когда банки выпускают кредитные карты, они полагаются на эти компании при обработке платежей.

Ознакомьтесь с широким спектром кредитных карт с помощью инструмента сравнения Bankrate.

Пример кредитной карты

Практически все авиакомпании принимают участие в программе совместных кредитных карт, либо выдают карты, специфичные для их бренда, либо как часть более крупного набора брендов.Например, Delta в партнерстве с American Express предлагает мили для часто летающих пассажиров через свой бренд SkyMiles с кредитной картой Delta SkyMiles. Карта дает владельцам счетов дополнительные льготы, такие как ранняя посадка на рейсы Delta и дополнительные баллы за покупки, сделанные с помощью Delta, такие как закуски в самолете. Несмотря на то, что годовая плата составляет 95 долларов, Delta обычно предлагает от 30 000 до 60 000 миль за новую регистрацию, что достаточно для перелета туда и обратно внутри страны.

История кредитных карт (хронология и основные события)

Чтобы полностью оценить современное удобство кредитных карт, просто вставьте свою чип-карту, приостановите ее обработку и подумайте, что она заменила.

До появления пластика деньги как средство обмена на товары и услуги были громоздкими, если не сказать опасными. Начиная с 9000 г. до н. Э. Что касается крупного рогатого скота и верблюдов, то валюта принимала поистине странные формы: от раковин каури, бронзовых и медных имитаций раковин каури, золотых и серебряных самородков до нот китайских оленьих шкур и нанизанных бусин вампума коренных американцев.

С самого начала кредитные карты предлагали значительные преимущества по сравнению со всеми формами денег: они имеют карманный размер, легко переносятся, относительно безопасны и сами по себе не имеют внутренней ценности.Более того, настоящие кредитные карты дают вам время для оплаты счета, обычно за небольшую плату.

См. По теме: Как работают кредитные карты?

Изобретение кредитных картСогласно историку Джонатану Кенойеру, концепция использования бесполезного инструмента для представления банковских операций возникла 5000 лет назад, когда древние месопотамцы использовали глиняные таблички для торговли с хараппской цивилизацией. Хотя глиняная плита с печатями обеих цивилизаций все еще была громоздкой, она наверняка превосходила тонны меди, которые пришлось бы расплавить, чтобы произвести монеты той эпохи.

Однако прототип кредитной карты изменился с ранней истории человечества:

- Около 1800-х годов: торговцы использовали кредитные монеты и пластины для оплаты, чтобы предоставлять кредит местным фермерам и владельцам ранчо до тех пор, пока они не получат прибыль от урожая.

- 1964: Банкир Джон Биггинс выпустил платежные карты с картой Charg-It, которая использовалась в радиусе двух кварталов от его банка в Нью-Йорке. Покупки клиентов пересылались в его банк, а продавцы получали компенсацию позже по так называемой «системе с обратной связью».

- 1950: клубная карта Diners дебютировала, когда Фрэнк Макнамара забыл свой бумажник и не смог заплатить за деловой обед. Он предложил идею небольшой картонной карты, которую участники могли бы использовать как платежную карту и полностью оплачивать счет каждый месяц.

- 1958: American Express запустила свою первую кредитную карту из картона, а вскоре и первую пластиковую кредитную карту в 1959 году.

См. По теме: Статистика доли рынка кредитных карт

Изобретение банковских карт и возобновляемого кредитаКрупные банки скоро запустят свои собственные потребительские карты, но с приятным нововведением.Вместо того, чтобы пользователям приходилось оплачивать свои счета в полном объеме каждый месяц, банковские карты действительно превратились бы в кредитных карт , предлагая возобновляемый кредит, который позволял держателям карт переносить свой ежемесячный баланс вперед за номинальную финансовую плату.

Bank of America первым вышел из ворот в 1958 году, рассылая незапрошенные кредитные карты BankAmericard на отдельные рынки Калифорнии. В 1966 году BankAmericard стал национальной лицензированной кредитной картой общего назначения. Десять лет спустя ее переименовали в Visa, чтобы подтвердить ее растущее международное присутствие.

Также в 1966 году группа калифорнийских банков сформировала Ассоциацию межбанковских карт (ITC), которая вскоре выпустила вторую по величине банковскую карту страны, Mastercard. В настоящее время Mastercard напрямую конкурирует с аналогичной организацией Visa, обе из которых управляются советами, состоящими в основном из нынешних и бывших руководителей высокого уровня крупных корпораций.

В отличие от своих небанковских конкурентов ассоциации банковских карт работают по системе «открытого цикла», которая требует межбанковского сотрудничества, а также переводов денежных средств.Хотя изначально банкам приходилось выбирать между ассоциацией Visa и Mastercard, изменения в уставе ассоциации с тех пор позволили банкам присоединиться к обеим ассоциациям и выдавать своим клиентам карты обоих типов.

См. Также: Как работает транзакция по кредитной карте?

Регулирование и судебные разбирательстваПо мере резкого роста популярности банковских и небанковских кредитных карт в 1970-х годах росло и законодательство, направленное на рассмотрение жалоб потребителей на эту быстрорастущую отрасль.Среди поправок к регулирующему курсу:

- Закон о справедливой кредитной отчетности 1970 года ограничил сбор и использование данных кредитных отчетов.

- Закон 1970 года о незапрашиваемых кредитных картах запрещал эмитентам отправлять активные карты клиентам, которые их не запрашивали.

- Закон о справедливом выставлении счетов за кредит от 1974 года внес поправки в Закон о правде при кредитовании, чтобы обуздать злоупотребления при выставлении счетов и дать потребителям возможность оспаривать ошибки при выставлении счетов.

- Также в 1974 году был принят Закон о равных возможностях кредита, запрещающий кредиторам дискриминировать любого заявителя по признаку пола, расы, семейного положения, национального происхождения или религии.

- Закон о справедливой практике взыскания долгов 1977 года внес поправки в Закон о защите потребительских кредитов, запретив хищнические методы взыскания долгов и переработав билль о правах должника.

- Закон о кредитных картах от 2009 года добавил защиту потребителей в виде ограничений на процентные ставки по кредитным картам, сборов и сборов, размещаемых на счетах держателей карт.

Дебют карты Discover Card корпорации Sears на Суперкубке 1986 года привел к серьезному судебному разбирательству, когда Discover подала антимонопольный иск против Mastercard и Visa за незаконное воспрепятствование их банкам-ассоциациям в выпуске карт Discover.Шестилетний судебный процесс закончился в 2004 году, когда Верховный суд США отказал в рассмотрении апелляции ответчиков, что фактически позволило банкам и другим эмитентам карт выпускать карты нескольких брендов.

Принятие Закона 2009 года об отчетности, ответственности и раскрытии информации о кредитных картах, также известном как Закон о кредитных картах, обеспечило большую прозрачность для потребителей и устранило или сократило ряд нарушений эмитента карт, включая повышение процентных ставок, штрафы за просрочку платежа и сверхлимитные сборы в глубины Великой рецессии.

Технологические инновации и трансформацияС начала 1960-х годов, когда IBM ввела проверку кредитных карт с помощью магнитной полосы (или «магнитной полосы»), технологические инновации время от времени занимали центральное место в игре безналичных платежей.

В 2002 году персонализация набрала обороты

Но некоторые технологические изменения стали стандартом. В то время как подавляющее большинство кредитных карт по-прежнему имеют магнитную полосу 1960-х годов, карты с микрочипом, видимым на лицевой стороне карты, теперь являются стандартными.Вот как с годами изменились технологии кредитных карт:

- 1980-е годы: была создана первая кредитная карта с интеллектуальным чипом, которая стала популярной во всей Европе и даже снялась в фильме 1995 года «Французский поцелуй».

- 1996: Europay, Mastercard и Visa совместно опубликовали стандартные спецификации смарт-чипов, которые называются чипами EMV. Эти карты с чипом имеют то преимущество, что используют зашифрованную связь, а не используют незашифрованную магнитную полосу, которую легко читать и копировать на поддельную карту, иначе известную как клонирование.

- 2005: Радиочастотная идентификация (RFID) была впервые проведена с использованием смартфона Samsung NFC для некоторых магазинов и розничных продавцов в Кане, Франция.

- Январь 2010 г .: Barclay и Orange объединились, чтобы запустить бесконтактную платежную карту. Эта технология позволяет завершить транзакцию, приложив карту к совместимому терминалу, и имеет шифрование, аналогичное интеллектуальным чипам EMV.

- Сентябрь 2014 г .: первые выпуски Apple Pay, позволяющие держателям карт загружать свою информацию на смартфон и оставлять карты дома.

- Сентябрь 2015 г .: Следуя примеру Apple, Google запускает собственную систему кошелька для бесконтактных телефонов Android Pay, которая теперь называется Google Pay.

- Октябрь 2015 г .: В отрасли розничных платежей произошел сдвиг ответственности, в результате чего расходы по мошенническим транзакциям будут нести розничный торговец, если он решит не модернизировать свои терминалы для приема новых карт.

- Апрель 2021 года: введен сдвиг в отношении ответственности розничных продавцов бензина.

Как будут выглядеть кредитные карты через 25, 50 или 100 лет? Компании, которые производят пластиковые и металлические кредитные карты, знают, что нам не всегда понадобится физический артефакт для представления наших финансовых счетов.Фактически, многие из них теперь предлагают виртуальные кредитные карты по запросу, если вам нужен дополнительный уровень безопасности при совершении покупок.

В конце концов, мы не носим с собой карты, отражающие все наши ссуды и инвестиции. Ближайшее будущее, вероятно, связано с более широким распространением платежей с помощью смартфонов и других бесконтактных устройств, даже несмотря на то, что ни один стандарт не появился из всех доступных конкурирующих технологий.

Эти устройства работают хорошо, пока вы не встретите терминал продавца, несовместимый с RFID.В 2021 году останется множество розничных продавцов, которые не используют RFID-совместимые терминалы, и несколько популярных кредитных карт, несовместимых с самыми популярными системами мобильных платежей.

Есть также десятки миллионов потребителей, которые по-прежнему предпочитают просто вытащить свою любимую карту, чем пытаться угадать, будет ли конкретный терминал продавца совместим с их платежной системой. Как и в случае со многими другими технологиями, когда появляется доминирующий стандарт, в ретроспективе это будет казаться очевидным для всех.

Помимо карт, телефонов и носимых устройств, поддерживающих радиочастоты, следующим шагом будут платежи с использованием биометрической авторизации, такие как отпечатки пальцев, сканирование радужной оболочки глаза и распознавание лиц. Однако проблемы все еще остаются. Хотя вы можете легко получить новый номер счета, если данные вашей кредитной карты украдены, с биометрическими данными сделать это не так просто. Вы не сможете изменить свои отпечатки пальцев или структуру кровеносных сосудов в глазах, если кто-то украдет эти данные.

См. По теме: Как защитить себя от мошенничества с кредитными картами

Карты меняются, но учетные записи вечныСудя по изменениям, которые мы наблюдаем сегодня вокруг — от быстро развивающихся технологий онлайн и мобильных платежей до бытовой техники, которая отслеживать и переупорядочивать свое собственное содержимое в цифровом виде — карточные платежи будут все больше и больше интегрироваться в нашу жизнь новыми и творческими способами.Подобно тому, как мы делаем покупки с помощью устройств с подключением к Интернету от таких компаний, как Amazon и Google, возможно, мы будем делать покупки через наши машины, холодильники и тостеры.

Но то, что по-прежнему остается неизменным, — это ваша учетная запись кредитной карты, независимо от того, какое физическое устройство к ней подключено. Счета кредитных карт по-прежнему являются наиболее безопасным и удобным способом оплаты. Эти учетные записи также предлагают нам непревзойденные преимущества, многие из которых дают возможность получать вознаграждение за свои расходы.

И, конечно же, пользователи кредитных карт по-прежнему имеют возможность финансировать свои покупки с течением времени или избегать процентных сборов, полностью оплачивая свой баланс. Законы, относящиеся к этим счетам, претерпевали правовую реформу примерно раз в каждое поколение, например Закон о справедливом выставлении счетов за кредит от 1974 года и Закон о картах от 2009 года. Поэтому вполне вероятно, что в будущем мы увидим дальнейшие уточнения этих законов.

В конечном счете, именно финансовые условия счетов кредитных карт являются важнейшими и вечными характеристиками наших «карт», независимо от того, будем ли мы продолжать использовать какое-либо устройство для доступа к нашим счетам в будущем.

Отказ от ответственности редакции

Редакционное содержание этой страницы основано исключительно на объективной оценке наших авторов и не связано с рекламными деньгами. Он не был предоставлен или заказан эмитентами кредитных карт. Однако мы можем получить компенсацию, если вы переходите по ссылкам на продукты наших партнеров.

Электронные деньги

Электронные деньги (электронные деньги) в широком смысле определяются как электронное хранилище денежной стоимости на техническом устройстве, которое может широко использоваться для осуществления платежей организациям, не являющимся эмитентом электронных денег.Устройство действует как предоплаченный инструмент на предъявителя, который не обязательно вовлекает банковские счета в транзакции.

Электронные деньги могут быть аппаратными или программными, в зависимости от технологии, используемой для хранения денежной стоимости.

Аппаратные продукты

В случае продуктов на основе оборудования покупательная способность проявляется в личном физическом устройстве, таком как чип-карта, с функциями безопасности на основе оборудования. Денежные значения обычно передаются с помощью считывателей устройств, которым не требуется подключение к удаленному серверу в реальном времени.

Программные продукты

Программные продукты используют специализированное программное обеспечение, которое работает на обычных персональных устройствах, таких как персональные компьютеры или планшеты. Чтобы обеспечить передачу денежных ценностей, персональному устройству обычно необходимо установить онлайн-соединение с удаленным сервером, который контролирует использование покупательной способности. Также существуют схемы, сочетающие как аппаратные, так и программные функции.

Статистика ЕЦБ по электронным деньгам не делает различий между электронными деньгами на аппаратной и программной основе.

Директива 2009/110 / EC Европейского парламента и Совета от 16 сентября 2009 г. о начале, преследовании и пруденциальном надзоре за деятельностью учреждений, занимающихся электронными деньгами, создала новую правовую основу для выпуска электронных денег в Европейском союзе.