Как узнать систему налогообложения ИП

Случаются ситуации, когда необходимо получить сведения о применяемой системе налогообложения ИП – партнера либо конкурента, или же для уточнения самим бизнесменом информации о себе. Так бывает, например, когда бухгалтер экстренно увольняется в силу различных обстоятельств, а предприниматель забывает уточнить у него особенности учета, осуществляемого в предприятии. Поговорим о том, как по ИНН узнать систему налогообложения ИП.

Предприниматель имеет право работать на любом из актуальных сегодня режимов налогообложения: ОСН, УСН, ЕНВД, ПСН и др., а поскольку каждый из них отличен от остальных не только способами учета, но и сроками перечисления налогов, вопрос применения режима налогообложения отнюдь не праздный.

Как узнать свою систему налогообложения ИП онлайн

Освежить в памяти способ учета в собственном бизнесе предприниматель может в онлайн-режиме на сайте ФНС, зайдя в ]]>личный кабинет]]>. Во вкладке «Моя система налогообложения» будет указан действующий режим, там же, при необходимости, можно подать заявление о переходе на другую схему налогообложения.

Читайте также: Как узнать ИНН ИП

Как узнать, на какой системе налогообложения работает ИП

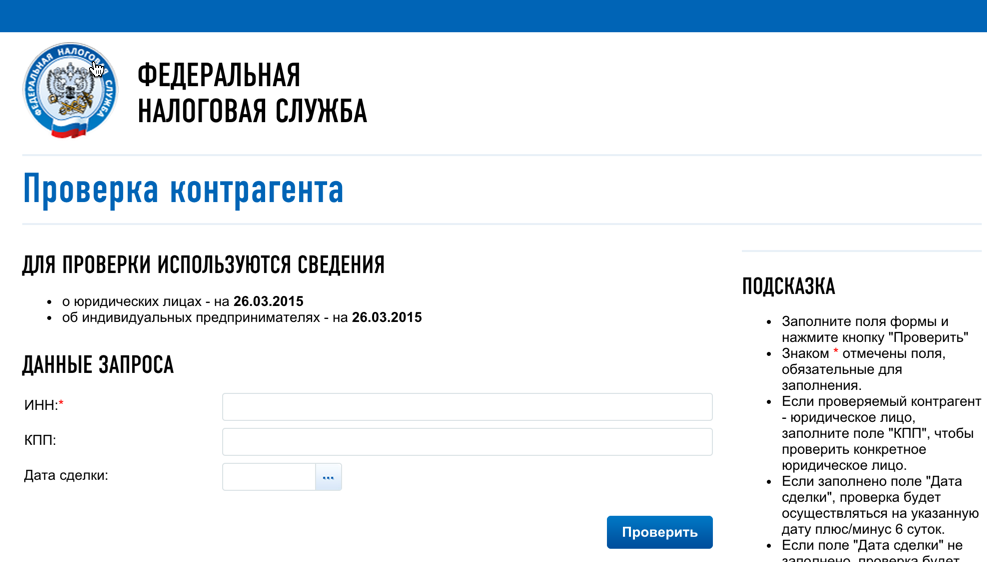

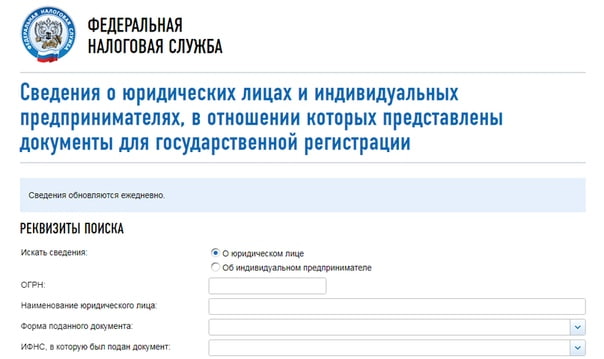

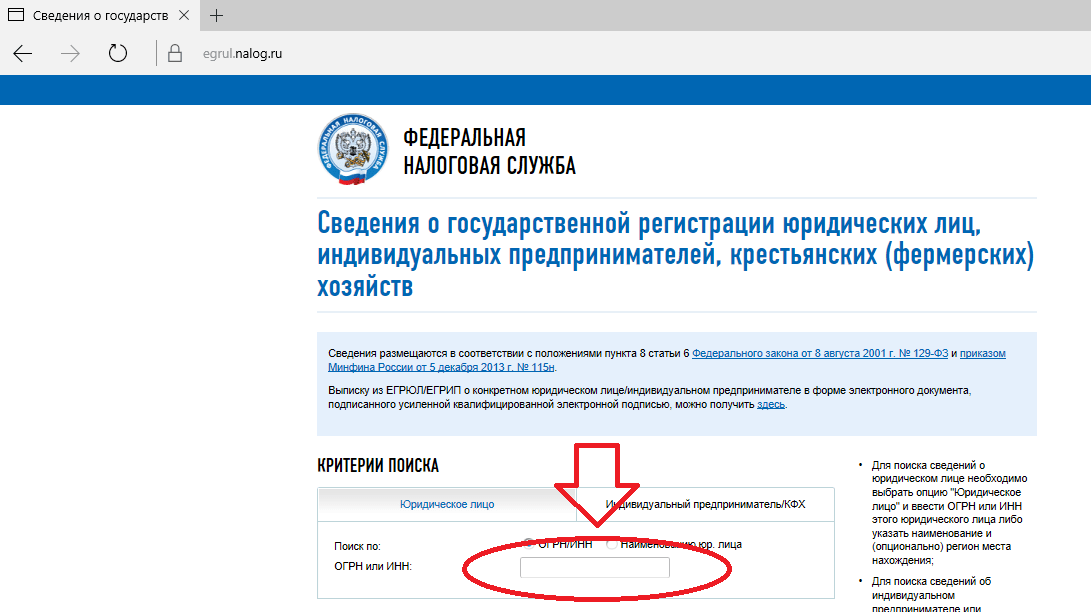

Определить систему налогообложения, применяемую в бизнесе, в онлайн-режиме на сайте ФНС можно и по-другому – с помощью анализа представленных в ИФНС документов (сервис «Проверь себя и контрагента»). Для этого необходим идентифицирующий плательщика номер (ИНН), ввести который нужно в специально отведенное поле поиска на странице сведений из ЕГРЮЛ/ЕГРИП. Кстати, вместо ИНН можно указать ФИО бизнесмена или номер ОГРНИП, который зафиксирован в уведомительных правоустанавливающих документах, а затем нажать кнопку «Найти».

Итогом поиска будет сформировавшийся отчет, который можно вывести на экран нажатием кнопки «Получить выписку». В этом pdf-файле будут содержаться все основные сведения о предпринимателе, в том числе полный список документов, которые подавались бизнесменом за время ведения деятельности – заявление о регистрации ИП, данные об оплате госпошлины и др.

Из полученных данных, как узнать, на какой системе налогообложения ИП?

При регистрации бизнеса по умолчанию устанавливается общий режим налогообложения (ОСНО), поэтому, если никаких заявлений по поводу определения системы учета в полученном списке нет, то ИП точно работает на ОСНО.

Переход на спецрежимы налогообложения всегда оформляется соответствующим документом, а его, в свою очередь, фиксирует система в сформировавшемся перечне. Так, переход:

на УСН отражает уведомление формы № 26.2-1, утвержденное приказом ФНС № ММВ-7-3/829 от 02.11.2012;

на ЕНВД – заявление формы ЕНВД-2 о постановке на учет плательщика ЕНВД, утв. приказом ФНС № ММВ-7-6/941 от 11.12.2012, а также ответ на него – уведомление о постановке на учет или отказ в этом;

на ПСН – заявление формы № 26.5-1 на приобретение патента, утв. приказом ФНС № ММВ-7-3/544 от 11.07.2017 и уведомление о разрешении или отказе в выдаче;

на ЕСХН – уведомление о переходе на ЕСХН формы № 26.

1-1, утв. приказом ФНС № ММВ-7-2/41 от 28.01.2013.

1-1, утв. приказом ФНС № ММВ-7-2/41 от 28.01.2013.

Т.е. наличие в выписке, полученной на сайте ФНС, записей о подаче документа о постановке на учет по тому или иному спецрежиму, будет со стопроцентной точностью свидетельствовать о деятельности предпринимателя на соответствующей системе налогообложения.

Как узнать систему налогообложения контрагента ИП

ИНН любого плательщика находится в свободном доступе, поэтому выяснить по нему можно не только свой режим налогообложения, но и систему учета интересующего контрагента.

Самый простой способ определения режима учета партнера – выяснить это у него самого. Но если по каким-то причинам это невозможно, узнать систему налогообложения ИП или компании несложно, если обратиться в налоговое ведомство в онлайн-режиме, приехать лично или отправить запрос. Отметим, что раньше получить подобную информацию по ИНН можно было только для организации. Теперь это стало доступным и для ИП. Для повышения информированности о партнере можно:

посетить ИФНС (ту инспекцию, к которой относится субъект, о котором нужны сведения) и лично подать запрос;

сделать запрос в режиме онлайн на сервисе ФНС «]]>Предоставление сведений из ЕГРЮЛ/ЕГРИП о конкретном юрлице/ИП в форме электронного документа]]>» для определения режима налогообложения (понадобится авторизация на сайте).

После ввода ИНН сформируется информация об интересующем субъекте, по которой легко определить вид деятельности, режим налогообложения и другие данные. Выписка будет предоставлена в виде электронного документа, заверенного ЭЦП ФНС;

После ввода ИНН сформируется информация об интересующем субъекте, по которой легко определить вид деятельности, режим налогообложения и другие данные. Выписка будет предоставлена в виде электронного документа, заверенного ЭЦП ФНС;позвонить по телефону горячей линии (8-800-222-22222) и получить данные по ИНН через оператора;

отправить смс-сообщение с соответствующим запросом при помощи ]]>мобильного сервиса ФНС]]> для ИП – ответ придет в виде сообщения на телефон.

Если бизнесмен и его партнер зарегистрированы в разных инспекциях одного города, то информацию можно получить через любую из них. Так, в Москве ИП могут определять систему налогообложения контрагента по ИНН в ИФНС по месту своего нахождения и независимо от того, в какой инспекции зарегистрирован партнер.

Читайте также: Как проверить ИП по ИНН

Таким образом, сегодня существует достаточно возможностей для уточнения действующего режима налогообложения по ИНН, как для собственного бизнеса, так и по интересующим контрагентам.

актуальные способы проверки долгов юридических лиц

Возникновения задолженности по налогам ситуация очень неприятная. Причем для ИП она усугубляется еще и тем, что может иметь более серьезные последствия, нежели для обычных граждан. Помимо назначения штрафных санкций, к бизнесмену могут применить и более строгие меры ответственности, к примеру, арест счета или лишение свободы до трех лет.Чтобы избежать такой проблемы и заплатить положенную сумму, стоит заранее позаботиться о том, чтобы проверить на долги ООО или узнать задолженность по налогам у ИП. Рассмотрим подробнее, как это сделать в данной статье.

Как узнать, есть ли неоплаченные налоги

Есть несколько способов посмотреть данные о задолженности по организации или по ИП. Каждый из вариантов имеет свои особенности и нюансы, поэтому важно учитывать эти моменты, при обращении к тому или иному способу.

Сегодня ИП предлагаются такие варианты:

- можно узнать долги по ИП по фамилии на сайте ФССП.

- при личном обращении узнать о задолженности по налогам можно в ФНС. Для этого потребуется посетить отделение налоговой инспекции по месту регистрации гражданина и подать официальный запрос. В итоге ему выдадут справку, где указаны все виды долгов, включая штрафы и пени;

- нередко из налогового органа приходят уведомления об образовавшейся задолженности, поэтому можно оплачивать долги и по таким документам;

- самым распространенным и простым вариантом является наличие возможности узнать информацию о задолженности юридического лица по налогам на сайте ФНС онлайн. Для этого достаточно зайти на сайт и посмотреть информацию в личном кабинете налогоплательщика.

Причины возникновения долгов бывают разными, однако это, по большей части значения не имеет, поскольку для ФНС важна своевременно поступившая плата.

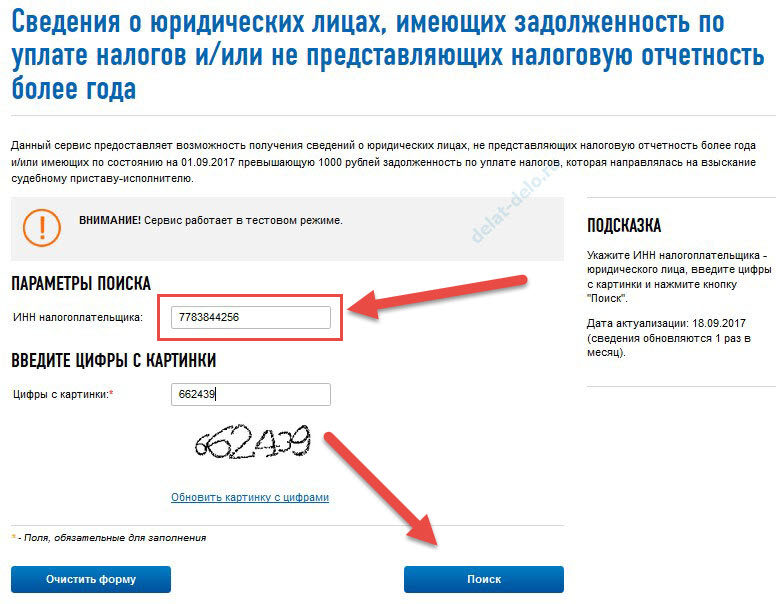

Как проверить налоговую задолженность ИП по ИНН

О том, как проверить задолженность по налогам ИП, уже было сказано ранее, а вот, как именно узнать задолженность по налогам юридических лиц по ИНН — будет рассказано дальше. Данный способ весьма простой, поскольку ИНН является уникальным номером, присваиваемым каждому предпринимателю при постановке на учет.

Именно в связи с этим для проверки знать идентификатор вполне достаточно, чтобы выяснить, как обстоит вопрос с долгами по налогам.

Существует три возможности выполнения проверки. Представим данные в виде таблицы:

| ФНС | Госуслуги | ФССП |

|---|---|---|

Проверка налоговой задолженности по ИНН юридического лица через сайт ФНС выполняется следующим образом:

При необходимости, долги можно здесь и оплатить, авторизовавшись через личный кабинет Госуслуг. | Долги по налогам у ИП проверяются и через Госуслуги. Порядок аналогичен тому, какой действует для граждан. Следует дополнить, что юридические лица узнать долги в таком порядке не смогут. | Можно узнать долг по налогам ИП у судебных приставов. Для этого потребуется сделать следующее:

Доступна гражданам и проверка в ФССП по ИНН юридического лица. Действовать здесь требуется в аналогичном порядке. |

Можно воспользоваться не одним способом, а сразу несколькими, чтобы быть уверенным в отсутствии непогашенных налоговых обязательств.

Причины возникновения налоговой задолженности

Периодически получать сведения о задолженности по налогам юридического лица не просто пожелание, а необходимость. Дело в том, что оплата налоговых начислений — это одна из основных обязанностей налогоплательщика.

Дело в том, что оплата налоговых начислений — это одна из основных обязанностей налогоплательщика.

Иногда в результате легкомысленного отношения к данному вопросу или по причине технических нарушений у предпринимателя образуется задолженность.

В качестве основных обстоятельств появления долгов, можно отметить такие ситуации:

- бизнесмену были ошибочно доначислены дополнительные суммы налогов или пени;

- предприниматель не оплатил налоговые сумму вовремя или не перечислил деньги вообще;

- технические сбои, приведшие к тому, что средства поступили на лицевой счет плательщика не вовремя, и в результате этого образовалась пеня.

Кроме того, за непредоставление отчетности предпринимателям выписывают штрафы, о которых уведомление не всегда доходит до бизнесмена.

Как ИП узнать задолженность в Пенсионном фонде

Сегодня возможно узнать задолженность ИП в ПФР без посещения отделения госучреждения. Чтобы получить необходимые сведения, потребуется воспользоваться стандартным алгоритмом:

- Авторизоваться на официальном сайте ПФР через личный кабинет Госуслуг.

- После авторизации нужно заполнить личные данные в появившейся форме и выбрать способ получения кода активации: через почту либо при личном посещении ПФР.

- В течение 10 суток клиент получит код, а потом должен будет ввести его в соответсвующее поле при входе в личный кабинет. Это позволит закончить регистрацию

Войти в личный кабинет индивидуального предпринимателя на сайте ФНС

В наше время информационных технологий все больше государственных учреждений переходит на электронный способ предоставления услуг. Это позволяет значительно сократить очереди в учреждениях и улучшить скорость и качество оказания государственных услуг.

Справка! Услуги ФНС России также могут предоставляться на портале в электронном виде. Один из таких электронных сервисов — кабинет ИП.

Личный кабинетИли воспользуйтесь ссылкой: https://lkip.nalog.ru/

Достоинства и функции личного кабинета ИП ИФНС

Основными достоинствами сервиса являются:

- упрощенные отношения с налоговой службой;

- экономия большого количества времени;

- осуществление налоговых платежей, не выходя из рабочего кабинета или прямо из дома;

- своевременное получение всех необходимых сведений о своих налоговых обязательствах и

платежах.

На сайте в личном кабинете ИП ИФНС можно совершать следующие действия:

- заказывать и получать выписки из ЕГРИП;

- изменять информацию об ИП;

- делать запросы и отправлять заявления в налоговую службу;

- жаловаться на выполнение служебных обязанностей работником налоговой службы;

- запрашивать сведения об отчетности, предоставленной в налоговые органы;

- получать все сведения о своих налоговых обязательствах;

- подбирать для себя идеальную систему налоговых платежей;

- получать сведения и заказать выписки о бюджетных расчетах.

Процесс работы с ЛК:

Регистрация ИП на официальном сайте налоговой службы

Справка! Зарегистрировать свою предпринимательскую

деятельность на сайте налоговой службы довольно просто. Нужен лишь компьютер с доступом к

интернету и наличие электронной почты.

Нужен лишь компьютер с доступом к

интернету и наличие электронной почты.

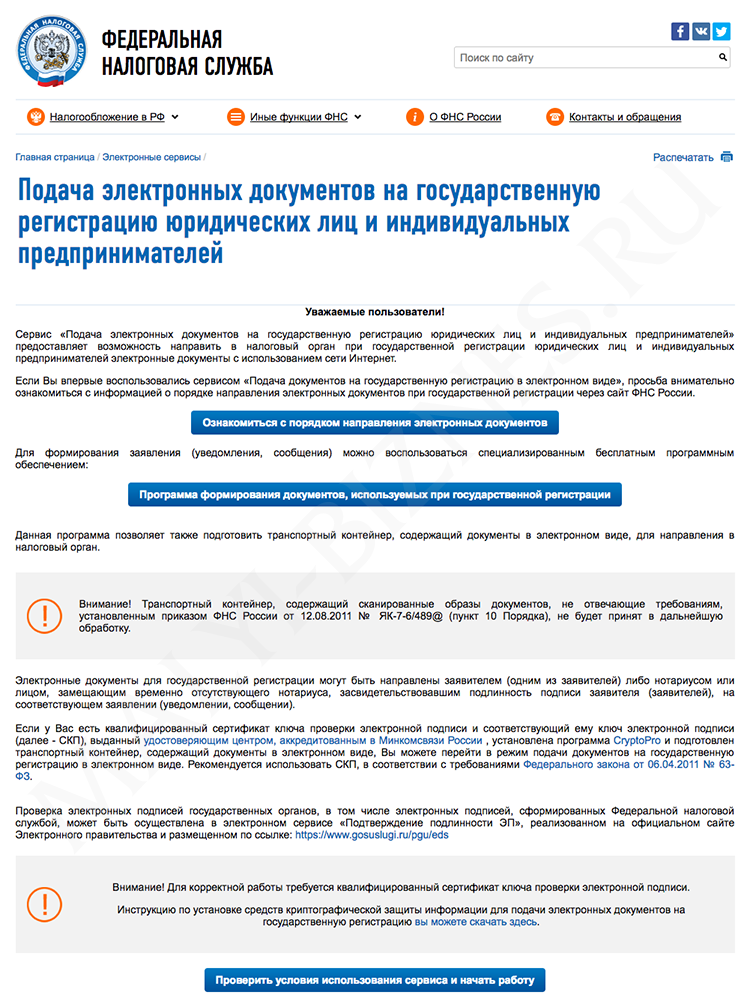

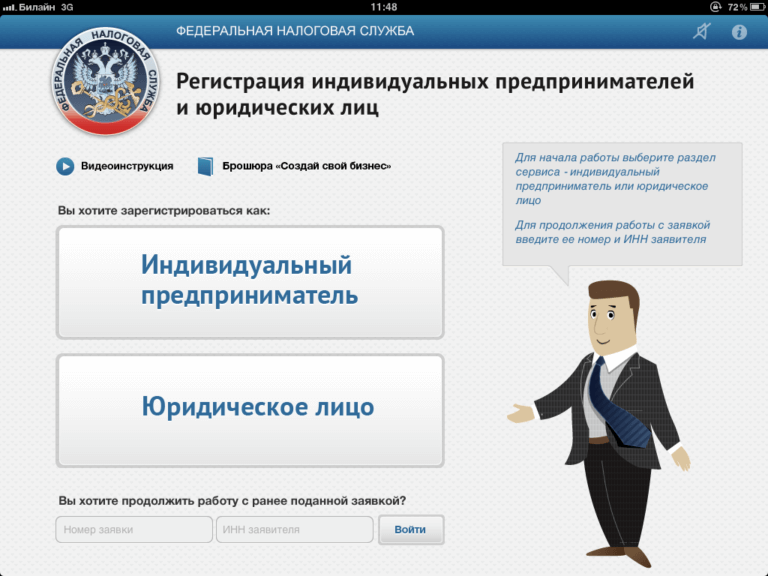

Пошаговая инструкция по регистрации ИП на сайте ФНС России:

- Запустить компьютер, зайти в браузер, набрать в поиске «налоги», перейти на первый предложенный сайт — официальный сайт налоговой инспекции www.nalog.ru.

- Кликнуть на вкладку «электронные услуги».

- В открывшемся окне нужно выбрать «Подача заявки на государственную регистрацию в качестве ИП».

- Внести информацию о себе. Поле с номером ИНН нужно заполнить обязательно. Если у Вас нет этого номера, зарегистрироваться не удастся.

- После подтверждения регистрации информация о Вас начнет автоматически проверяться.

- На адрес Вашей электронной почты поступит письмо с указанием номера заявки.

- Заполнить данные о Вашем паспорте гражданина Российской Федерации.

- Заполнить поле с кодами ОКВЭД, которые соответствуют направлению Вашего бизнеса.

- Оплатить гос. пошлину.

Сделать это можно с помощью банковской карты, электронного кошелька

или со своего мобильного телефона. Номер телефона и банковская карта обязательно должны быть

оформлены на Ваше имя. Если Вам удобнее оплатить пошлину через банк, через данный

портал можно вывести квитанцию и обратиться для ее оплаты в ближайшее отделение

банка. После оплаты Вам необходимо будет ввести в сервис номер платежки.

Сделать это можно с помощью банковской карты, электронного кошелька

или со своего мобильного телефона. Номер телефона и банковская карта обязательно должны быть

оформлены на Ваше имя. Если Вам удобнее оплатить пошлину через банк, через данный

портал можно вывести квитанцию и обратиться для ее оплаты в ближайшее отделение

банка. После оплаты Вам необходимо будет ввести в сервис номер платежки. - Оформление заявки на регистрацию можно считать завершенной. В течение трех дней на Ваш адрес электронной почты должно прийти письмо с указанием адреса и места выдачи документов. Для получения результата услуги нужно будет предъявить паспорт гражданина РФ и оплаченную квитанцию. В случае неявки в указанный срок Ваша заявка аннулируется.

- В течение тридцати дней после того, как Вы зарегистрировали свою предпринимательскую

деятельность, Вы можете обратиться в налоговый орган с заявлением на применение упрощенной

системы налогообложения. Для этого вам нужно будет обратиться с заявлением в территориальное

отделение ФНС лично либо почтовым отправлением.

Через электронную систему это сделать

невозможно.

Через электронную систему это сделать

невозможно. - После правильного выполнения всех вышеуказанных действий в территориальном отделении ФНС Вам выдадут лист записи ЕГРИП и свидетельство о постановке на налоговый учет. Во время получения документов нужно внимательно перепроверить свои личные данные.

Способы входа в личный кабинет налогоплательщика ИП на сайте ФНС

Обратите внимание! Вход в личный кабинет можно осуществить на официальном сайте ФНС России, который находится по электронному адресу: lkip.nalog.ru.Выполнить вход можно следующими путями:

- с использованием логина и пароля от личного кабинета налогоплательщика — физического лица;

- с помощью квалифицированного сертификата ключа проверки электронной подписи, это помогает получить разрешение на использование большего количества функций;

- с помощью смарт-карты JaCarta с ЭЦП;

- с применением КСКПЭП, хранящемся на Рутокен ЭЦП 2.0.

Справка! В том случае, если Вы забыли пароль, его

можно узнать в отделении ФНС России. Для этого Вам с паспортом гражданина РФ, оригиналом или

копией свидетельства о регистрации ИП, оригиналом или копией свидетельства о постановке на учет

физического лица Вам нужно обратиться в ближайшее отделение ФНС.

Для этого Вам с паспортом гражданина РФ, оригиналом или

копией свидетельства о регистрации ИП, оригиналом или копией свидетельства о постановке на учет

физического лица Вам нужно обратиться в ближайшее отделение ФНС.

Как открыть личный кабинет ИП со смартфона Android и iPhone

Существует также мобильное приложение «Личный кабинет налогоплательщика ИП». Приложение поддерживают платформы IOS и Android. Скачать его на свой телефон можно в AppStore и GooglePlay соответственно, или же на официальном сайте налоговой службы.

Мобильные приложения

Мобильная версия позволяет осуществить следующие действия:

- заказать и получить выписку ЕГРИП;

- получить сведения о регистрации ИП и постановке на учет в налоговой службе;

- узнать размер непогашенных налоговых обязательств;

- узнать о мерах по взысканию налоговой задолженности;

- узнать сведения об используемой системе налогообложения;

- выяснить, на каком этапе находится обработка поданных документов.

Таким образом, использование электронных сервисов значительно упрощает отношения с налоговой инспекцией и экономит большое количество сил и времени.

Другие личные кабинеты:

через интернет или выписку из ЕГРИП

Как узнать о закрытии ИП? Этот вопрос нередко задают себе руководители предприятий, ведь не всегда созданная фирма приносит ожидаемую прибыль и ее приходится закрывать. Но впоследствии необходимо проконтролировать полноту мер. Иначе появятся штрафы за просрочку. Такая же проблема может коснуться и юридических лиц, которые хотели бы уточнить статус контрагента. Тогда возникает вопрос: как узнать закрыто ли ИП через интернет, и возможно ли это?

Определить статус ИП по выписке из ЕГРИП

Узнать о закрытии ИП можно, подав запрос в налоговую на получение выписки ЕГРИП. При этом важно указать ИНН или основной государственный регистрационный номер ИП. Заявление подается лично или посредством отправки ценного письма. Если ИП не работает, в ответе на запрос укажут, что в реестре нет сведений о фирме.

Если ИП не работает, в ответе на запрос укажут, что в реестре нет сведений о фирме.

Узнать статус ИП через интернет-ресурсы

Проверить данные о закрытии ИП можно онлайн на официальном сайте ФНС. Там же указывается и дата ликвидации. Для этого необходимо в соответствующие поля ввести ФИО индивидуального предпринимателя, ОГРН и ИНН ИП. Также вводятся данные о месте регистрации физического лица в качестве предпринимателя.

Проверить данные о закрытии ИП можно онлайн на официальном сайте ФНС.

Чтобы воспользоваться вторым способом проверки закрытия ИП, можно использовать специальные приложения, где все необходимые сведения о предпринимателе будут поданы автоматически. Хотя этот способ удобнее, обратите внимание, что официальным он не является. Для получения наиболее точной и актуальной информации нужно обращаться к налоговикам.

Также существует несколько платных онлайн-ресурсов, обещающих предоставить точную информацию о закрытии ИП. Однако гарантий на получение достоверной информации также никто дать не может.

Учредитель – это лицо, ответственное за всю компанию, поэтому ему очень важно в нужное время обратиться в инспекцию с вопросом: ликвидировали ли ИП вовремя?

Несмотря на разнообразие вариантов определения статуса ИП, официальным будет являться только документ, на котором поставлены печать и подпись уполномоченного работника налоговой инспекции.

Как проверить индивидуального предпринимателя: по фамилии, ИНН, ОГРНИП

Вам предстоит работа с индивидуальным предпринимателем.

Чтобы ваше взаимодействие было плодотворным и безопасным, вам необходимо попросить предоставить копии учредительных и личных документов:

- ОГРНИП «Основной государственный регистрационный номер индивидуального предпринимателя»,

- ИНН (идентификационный номер налогоплательщика) — это документ с цифровым кодом для учета налогоплательщиков в Российской Федерации.

- Лицензия, если деятельность подлежит лицензированию.

Как вариант, если нет возможности получить указанные выше документы — попросите карточку предпринимателя.

Что делать с ИНН и прочим? Идём сюда https://egrul.nalog.ru/index.html и получаем открытые сведения.

Проверка на долги перед налогвой: https://service.nalog.ru/zd.do

Также не забудьте проверить паспорт самого предпринимателя, для проверки личности.

Из рассказа читателя: … когда мы обсудили с банком условия сотрудничества, согласовали цены на услуги, они попросили перед заключением договора дать им информацию — ИНН и ОГРНИП (моё агентство было только брендом, работал от имени ИП), попросили копию паспорта, копию договора на аренду офиса. Потом служба безопасности банка затребовала данные о моих основных работниках — дизайнере, копирайтере, менеджере кампании.

Когда я спросил зачем всё это. Объяснили, что это требование безопасности, иначе договор заключать не будут. Поскольку сумма была больше чем мой оборот за вместе взятые 2 последних года, я отправил документы. Они 3 дня проверяли, потом пригласили в головной офис заключать договор.

Вы можете проверить ИНН индивидуального предпринимателя в отделении налоговой службы или получить выписку из ЕГРИП (Единый государственный реестр индивидуальных предпринимателей).

Для того, чтобы узнать, в какой налоговой службе зарегистрировано физическое или юридическое лицо, посмотрите первые четыре цифры ИНН. Это и будет код подразделения Федеральной налоговой службы. Первые четыре цифры ИНН у предпринимателей, работающих в одном и том же территориальном округе, совпадают.

Также вы получите сведения об: имени, гражданстве, дате и месте рождения, данные документа по удостоверению личности и адрес проживания, дата государственной регистрации физического лица в качестве ИП и другую информацию.

Если вам выдадут документ об отсутствии сведений, вместо выписки, то надо подумать, стоит ли работать с этим индивидуальным предпринимателем, ведь это означает что данный предприниматель не зарегистрирован, соответственно его деятельность незаконна.

Выписка из ЕГРЮЛ (информационная) на юридическое лицо (по ОГРН или ИНН) On-Line на сайте egrul.ru

Проверьте по ИНН на долги — очень важная информация.

Обязательно проверьте вашего будущего контрагента в независимых источниках, например: в интернете. Просмотрите сайт ИП, отзывы на разных сайтах, форумах. Почитайте также на форумах в отзывах; о товаре или услуге, которые ИП продает.

Читатель: я всегда прошу контакты 2-3х последних клиентов. Звонишь, спрашиваешь, как, что. Понятно, что не дадут номера недовольных клиентов. Но и у довольных можно многое узнать.

Недавний пример: мне требовалось срочно поставить песок и щебень на стройку. Объём большой, да и ещё срочность. Вызвались двое. Оба всё нормально по документам. Отзвонился по клиентам, чьи номера дали, просил дать именно контакты строителей. Поговорил. Оба получили хорошие отзывы. Вот только про одного сказали, что он со сроками немного подвёл. Выбор в моём случае — очевиден.

Итак, вы провели проверку предпринимателя, вас все устраивает, проверка ИИН прошла успешно, в интернете большинство сведений об ИП положительны.

Как узнать являюсь ли я частным предпринимателем?

Я приносил заявление на закрытие по нужной форме, оплатил пошлину. Но никакой информации не получал уже года два как. Как теперь быть?

Вам поможет сервис от налоговой: https://egrul.nalog.ru/index.html

Как проверить предпринимательскую деятельность

Осталось только подписать договор, индивидуальный предприниматель проверен, теперь нужно проверить его предпринимательскую деятельность. У вас есть два варианта проверки: воспользоваться услугой компании предоставляющей юридические услуги или отправиться в ФНС «Федеральную налоговую службу России».

Только они могут вам помочь найти индивидуального предпринимателя в ЕГРИП «Едином государственном реестре индивидуальных предпринимателей». Для этого вам необходимо будет заполнить специальное заявление и сделать заказ на информационную выписку.

Что для этого необходимо:

- ИИН

- ОГРНИП

- Бланк заявления на получение выписки из ЕГРИП

- В случае необходимости предоставьте также другие юридические данные и реквизиты.

В ФНС, заполните бланк заявления для выдачи выписки из ЕГРИП. Выписка будет содержать всю необходимую информацию об интересующем вас предпринимателе — коды ОКВЭД и статистики, подробные сведения об осуществляемой им деятельности. Заполните в бланке свои данные и юридические реквизиты потенциального бизнес — партнера.

Порядка 6 страниц с данными по Индивидуальному предпринимателю — вариант выписки из ЕГРИП на ИП.

Проверьте, чтоб заявление были завизированы руководителем. После этого, оплатите обязательную государственную пошлину в установленном размере. Отдайте заявление работникам ФНС. Вам назначат определенный день, когда сможете прийти за готовыми документами. Явитесь в налоговую в назначенный день и получите подготовленные для вас сведения об индивидуальном предпринимателе, вашем будущем партнере.

Дополнительно: ссылки для проверки контрагента — государственные сервисы, базы данных.

Автор поста: Alex HodinarЧастный инвестор с 2006 года (акции, недвижимость). Владелец бизнеса, специалист по интернет маркетингу.

Проверить ИП онлайн: учредитель, долги, суды, контракты

Проверка контрагентов может быть осуществлена разными способами: начиная от сбора общедоступных сведений и заканчивая полномасштабной коммерческой разведкой. Одним из надежных источников информации о контрагентах является реестр юридических лиц и индивидуальных предпринимателей (ЕГРИП\ЕГРЮЛ).

Проверить по ИНН индивидуального предпринимателя

Проверка по ИНН – наиболее простой способ собрать сведения о контрагенте и проверить ИП на существование. Благодаря выписке из ЕГРИП вы уточните:

- Существование предпринимателя и его личные данные;

- Соответствие реального ИНН предпринимателя заявленному;

- Информацию о том, сколько фирм на человеке зарегистрировано в общей сложности;

- Данные о разрешенных видах деятельности;

- Информацию о выданных лицензиях;

- Проверите индивидуального предпринимателя на наличие регистрации в ПФ, ФСС и ФОМС России.

Данная выписка особенно необходима при заключении договора с ИП о назначении авансовых платежей или отсрочке оплаты приобретенных товаров. Поиск в ЕГРИП осуществляется по данным ФИО или ИНН предпринимателя.

Проверить ИП на задолженность

Не менее важно правильно оценить финансовое состояние индивидуального предпринимателя. Хотя всего 25% малого бизнеса вовлечено в кредитование, тем не менее, 15% из них имеют просроченную задолженность перед банками.

Проверить ИП на долги можно с помощью кредитного отчета контрагента. Именно в нем отражается долговая нагрузка на предпринимателя, процент кредитных выплат по отношению к чистой прибыли ИП. В комплексе с отчетом о прибылях и убытках данный документ является мощным инструментом изучения реальной платежеспособности фирмы и проверки ИП на добросовестность.

Проверить человека на ИП

При возникновении сомнений в идентификации контрагента по его персональным данным (например, ФИО) – можно проверить индивидуального предпринимателя по фамилии на сайте ФНС. Для этого просто вводите в графу данные ФИО контрагента и определяете его существование.

Получить эти и другие данные, а также заказать бизнес-справку со всеми данными хозяйственной деятельности ИП вы можете с помощью сервиса UNIRATE24. Просто отправьте запрос и уже через секунду приступайте к изучению его результатов.

10 лучших советов по экономии налогов для предпринимателей

Предприниматели и владельцы бизнеса обязаны платить подоходный налог с доходов, полученных их предприятием. Это может быть значительная сумма, и они всегда ищут вычеты и освобождения, чтобы минимизировать свои налоговые расходы. Подоходный налог — одна из самых сложных вещей для понимания. В этой статье мы рассмотрели следующее:

1. Нанять членов семьи и родственников

Наем членов семьи может оказаться значительным шагом к снижению налогов.Им может выплачиваться заработная плата, как и другим сотрудникам. Если члены семьи, нанятые компанией, не имеют другого дохода, то компания может платить им всего 250 000 рупий в год. Это гарантирует, что они не будут обязаны платить налоги. Поскольку заработная плата, выплачиваемая сотрудникам, является расходом для компании, она может быть зачтена в счет налогооблагаемого дохода компании, тем самым уменьшая общие налоговые расходы компании.

2.Поездка и размещение

Предприниматели обычно ездят в места с деловой целью.Это делается более широко, если у предпринимателей есть филиалы в нескольких городах. Если вы хотите сэкономить на налогах, то в следующий раз, когда вы путешествуете, бронируйте проездные билеты и проживание за счет компании, а не со своего счета. Это считается коммерческими расходами и может быть вычтено из налогооблагаемого дохода компании.

3. Инвестируйте больше в маркетинг

Если вы все еще используете старые методы маркетинга, то самое время внедрить цифровой маркетинг, поскольку он помогает вам охватить больше потенциальных клиентов и тем самым повысить вероятность поиска новых клиентов.Это также принесет вам пользу с точки зрения налогообложения, так как маркетинговые расходы подлежат налоговым вычетам. Поэтому увеличить бюджет на маркетинг — неплохая идея.

4. Коммунальное хозяйство

Владельцы бизнеса, использующие свои автомобили и телефоны, могут показать, что такие расходы относятся к коммунальным. Например, расходы на телефоны, транспортные средства, плату за парковку, зарплату водителя и т. Д. Подлежат возмещению, если они производятся исключительно в деловых целях. Если вы управляете своим домом, вам также могут потребоваться расходы на электроэнергию.Это поможет снизить налоговую нагрузку.

Ниже приведены некоторые из расходов на коммунальные услуги, подлежащие вычету:

i) Предварительные расходы: Все расходы, понесенные до учреждения предприятия, подлежат вычету в соответствии с разделом 35D Закона о подоходном налоге. Они отражаются как предварительные расходы и вычитаются из налогооблагаемой прибыли за пять лет.

ii) Комфортные расходы: если вы часто используете автомобили и телефоны в деловых целях, эти расходы вычитаются как коммерческие расходы в бухгалтерской книге компании.

iii) Регулярные расходы: если вы управляете своей компанией из дома, то вы можете вычесть расходы на электроэнергию по «главе компании». Кроме того, вы также можете вычесть расходы, понесенные из-за подключения к Интернету, и арендная плата также вычитается.

Амортизация всех капитальных затрат также дает право на налоговые вычеты по «доходу фирмы». Вам необходимо произвести капитальные вложения со счета компании и потребовать амортизацию, чтобы снизить налогообложение.

5.Медицинское страхование

Взносы до 25 000 рупий, уплаченные в счет медицинского страхования, могут быть востребованы для налоговых вычетов в соответствии с разделом 80D Закона о подоходном налоге 1961 года. В соответствии с этим вы можете покрыть своего супруга, детей и родителей. Это не применимо, если вы запускаете стартап параллельно с работой на полную ставку, когда работодатель предоставляет медицинское страхование.

6. правильно вычесть налог у источника

В Законе о подоходном налоге есть особые положения, согласно которым предприниматели, покупающие услугу или продукт, могут удерживать налог у источника при осуществлении платежей продавцу.Если физическое лицо этого не сделает, такие расходы будут недопустимыми и повлекут за собой дополнительное налоговое бремя. Например, если вы производите платеж в размере 300 000 рупий в качестве комиссии агенту и не вычитаете налог по ставке 10%, тогда 3,00 000 рупий не будут разрешены при определении налогооблагаемой прибыли.

7. Пожертвование

Пожертвование денег дает вам не только удовлетворение от доброго дела, но и налоговые льготы. Чтобы сэкономить на налогах, делая пожертвования, вам необходимо сделать пожертвование в зарегистрированные благотворительные организации и фонды, такие как фонд помощи PM.Вы также можете сделать пожертвование признанной политической партии, чтобы получить налоговые льготы.

8. Жилищный кредит

Вы ошибаетесь, если считаете, что покупка дома в кредит в банке невыгодна. Это будет долгосрочным активом, который со временем может значительно подорожать и дает налоговые льготы. Вы можете требовать налоговых вычетов в размере до 1,50 000 рупий в год в соответствии с разделом 80C Закона о подоходном налоге, если вы связали свой PAN с компанией.

9. Амортизация

Компаниям, работающим в производственном секторе, предоставляются дополнительные налоговые льготы.Компании (в соответствии с Разделом 35AD), устанавливающие новое оборудование и механизмы, установленные в течение года, могут потребовать до 20% дополнительной амортизации в дополнение к регулярной амортизации в год их ввода в эксплуатацию. Например, если вы приобрели новое оборудование и заявили о нормальной амортизации в размере 15%, и вы не заявили о дополнительной амортизации в размере 20%, то в конечном итоге вам придется платить налоги с невостребованных 20%.

10. Цифровые транзакции

В нашу эпоху цифровых технологий было бы неразумно платить своим работникам наличными.Кроме того, вы попадете в красный список налогового отдела. Если вы платите физическому лицу наличными на сумму более 20 000 рупий за один раз, это не разрешается в ваших бухгалтерских книгах. Например, если вы платите работнику более 20 000 рупий наличными за один день, то эта транзакция будет сочтена налоговым департаментом недействительной. Следовательно, ваша налогообложение увеличивается. Следовательно, всегда рекомендуется платить своим работникам банковским переводом.

Сэкономленная рупия — это заработанная рупия.Когда существует несколько положений по экономии налогов, разумно их использовать. Внедрение практики налоговой экономии окажется выгодным в долгосрочной перспективе.

Где мой возврат? Проверить статус моей налоговой декларации

Узнайте, получила ли IRS вашу налоговую декларацию, и проверьте статус вашего возмещения. Узнайте, почему возврат налога может оказаться ниже, чем вы ожидали.

Проверки стимулов на коронавирус (COVID-19) для физических лиц

НОВИНКА: IRS распределяет выплаты по стимулированию экономического воздействия в размере 600 долларов США для соответствующих критериям лиц в рамках Закона о дополнительных ассигнованиях на борьбу с коронавирусом и чрезвычайной помощи от 2021 года.Вам не нужно ничего делать, чтобы получить платеж.

Проверьте статус вашего платежа «Экономическое влияние» в IRS с помощью приложения Get My Payment.

Прочтите часто задаваемые вопросы о том, кто соответствует требованиям, как и где вы получите платеж, и многое другое.

- IRS начало выдавать прямые депозиты и рассылку стимулирующих чеков по почте 30 декабря 2020 г. и будет продолжаться до января 2021 г.

- Вместо этого вы можете получить платеж на предоплаченную дебетовую карту.Следите за своей почтой в поисках платежной карты экономического воздействия (EIP Card).

Информация о предыдущих проверках стимулов в соответствии с Законом CARES, апрель 2020 г.

Эта информация применима только к платежам в соответствии с Законом CARES, распределенным весной 2020 г. большинство людей, которые имеют квалификацию для них. Эти платежи были санкционированы в соответствии с Законом о помощи в связи с коронавирусом, чрезвычайной помощи и экономической безопасности (CARES), подписанным 27 марта 2020 года.

Узнайте о стимулирующих платежах, отправленных с помощью предоплаченной карты

Министерство финансов объявило 18 мая, что почти четыре миллиона стимулирующих платежей будут отправлены в виде предоплаченных дебетовых карт Visa. Посмотрите это видео о предоплаченных картах с экономическим влиянием, чтобы узнать об активации и использовании карты.

Выплаты, произведенные умершим людям, должны быть возвращены

Если на кого-то из умерших поступил стимулирующий чек, вы должны вернуть его в IRS.

Дома престарелых и учреждения по уходу не могут требовать от жителей стимулирующих выплат

Согласно IRS, ваш стимулирующий чек принадлежит вам, даже если:

Проверить статус оплаты или предоставить информацию о прямом депозите в IRS

Перейти на страницу IRS Получите My Payment, чтобы проверить статус вашего платежа.Для получения дополнительной информации о том, что означают коды статуса платежа, см. Информационный центр IRS по стимулированию платежей.

В некоторых случаях вы также можете ввести информацию о прямом переводе в инструмент Get My Payment. Для получения справки ознакомьтесь с вопросами и ответами о вводе банковской информации в инструмент. Вы также можете проверить раздел «Обновите свой банковский счет или почтовый адрес» на странице «Платежи за экономический эффект».

Большинству людей не нужно ничего делать, чтобы получить свою стимулирующую проверку

Вам не нужно будет ничего делать, чтобы получить платеж путем прямого депозита или чека, если:

Право дохода на проверки стимула на коронавирус включая получателей социального обеспечения, которые зарабатывают 75 000 долларов или меньше, получат выплату 1 200 долларов.

Супружеские пары, подающие совместную декларацию с доходом не более 150 000 долларов, получат выплату в размере 2400 долларов.

Люди с доходом выше указанного уровня будут получать частичные выплаты. Лица, зарабатывающие более 99 000 долларов, и пары, зарабатывающие более 198 000 долларов, не получат никаких выплат, если у них нет детей.

Родители детей, соответствующих критериям, получат единовременную выплату в размере 500 долларов США на ребенка.

Ранее действовавшие в соответствии с Законом CARES лица, не подающие налоговую декларацию, которые не предоставили в IRS информацию о стимулирующих платежах до 15 октября, могут получить платеж в 2021 году.

Некоторые люди, которым не нужно было подавать налоговую декларацию, должны были предоставить базовую информацию для IRS, чтобы получить проверку в соответствии с законом CARES.Среди них были работники с очень низким доходом и некоторые ветераны. Если вы относились к этой категории и отправили информацию до 15 октября 2020 г., вы должны получить платеж до конца года.

Если вы пропустили крайний срок до 15 октября, вы можете иметь право на получение платежа в 2021 году

Если вы не получили платеж в 2020 году или если вы получили меньше полной суммы, на которую вы имели право, например 500 долларов за каждого ребенка, отвечающего критериям, вы можете получить разницу в 2021 году.См. Информацию IRS для подачи заявки на стимулирующую выплату в соответствии с законом CARES в 2021 году.

Проверьте свой федеральный статус возврата налогов

Если вы подали федеральный подоходный налог и ожидаете получить возмещение, вы можете отслеживать его статус. Подготовьте свой номер социального страхования, статус регистрации и точную полную сумму вашего возмещения в долларах. Вы также можете проверить статус своей одноразовой проверки стимула на коронавирус.

Как проверить статус возврата

Воспользуйтесь инструментом Where’s My Refund или мобильным приложением IRS2Go, чтобы проверить свой возврат онлайн.Это самый быстрый и простой способ отследить ваш возврат. Системы обновляются каждые 24 часа.

Вы можете позвонить в IRS, чтобы проверить статус вашего возмещения. Однако в настоящее время помощь по телефону IRS в режиме реального времени крайне ограничена. Время ожидания разговора с представителем может быть долгим. Но вы можете избежать ожидания, воспользовавшись автоматической телефонной системой. При звонке следуйте подсказкам в сообщениях.

Когда ожидать возврата

Возврат обычно осуществляется в течение 21 дня с момента подачи налоговой декларации в электронном виде или 42 дней с момента подачи бумажной декларации.Если прошло больше времени, узнайте, почему ваш возврат может быть задержан или может оказаться не той суммой, которую вы ожидали.

Как проверить статус вашей проверки стимула на коронавирус

Если вы пытаетесь узнать статус вашего платежа стимула на коронавирус, перейдите на страницу IRS Get My Payment. Вы можете узнать, произведен ли ваш платеж и поступил ли он прямым переводом или чеком по почте.

Узнайте больше о стимулирующих выплатах, в том числе о том, имеете ли вы право на них и что вам, возможно, придется сделать, чтобы получить свои.

Узнайте, была ли подана ваша налоговая декларация

Вы можете подать налоговую декларацию по почте, через веб-сайт электронной регистрации или программное обеспечение, или воспользовавшись услугами специалиста по составлению налоговой декларации. Независимо от того, должны ли вы налоги или ожидаете возврата, вы можете узнать статус своей налоговой декларации по телефону:

. Если вы подаете налоговую декларацию по почте, с помощью сертифицированной почты USPS или других служб в вашем местном почтовом отделении вы сможете отслеживать свои налоговую декларацию и получите подтверждение, когда ее получит IRS.

Какая информация мне нужна, чтобы получить статус налоговой декларации?

Если вы позвоните в IRS, у вас должна быть наготове следующая информация, когда вы спросите о статусе вашей налоговой декларации:

Номер социального страхования и дата рождения

Статус подачи: вы холост, женаты или глава домашнего хозяйства?

Любые предыдущие сообщения от IRS

Каков статус моей налоговой декларации штата?

Чтобы узнать, была ли получена ваша налоговая декларация штата, вы можете проверить на веб-сайте налоговой или налоговой службы вашего штата.Здесь вы можете узнать, обрабатывается ли ваш возврат, или получить дополнительную контактную информацию, чтобы подтвердить, что ваш возврат был получен.

Ваш возврат налога ниже, чем вы ожидали?

Если вы должны деньги федеральному агентству или агентству штата, федеральное правительство может использовать часть или весь ваш возврат федерального налога для погашения долга. Это называется зачетом возврата налога.

Как работает казначейская компенсационная программа

Вот как работает казначейская компенсационная программа (TOP):

- Бюро фискальных услуг (BFS) проверит, есть ли ваше имя и информация о налогоплательщиках в своей базе данных о просроченных должниках.

- В случае совпадения BFS уведомит вас, что вычитает сумму вашей задолженности из вашего налогового возврата.

- BFS отправит непогашенную сумму государственному учреждению, которому вы задолжали деньги.

Если ваша задолженность превышает сумму выплаты, которую вы собирались получить, BFS отправит всю сумму в другое государственное учреждение. Если ваша задолженность меньше, BFS отправит агентству сумму, которую вы задолжали, а затем отправит вам оставшуюся сумму.

Вот пример: вы собирались получить возмещение федерального налога в размере 1500 долларов США.Но у вас просроченная задолженность по студенческой ссуде, и у вас есть невыплаченная сумма в 1000 долларов. BFS вычтет 1000 долларов из вашего возврата налога и отправит его в соответствующее государственное учреждение. Он также отправит вам уведомление о своих действиях вместе с оставшимися 500 долларами, причитающимися вам в качестве возврата налога.

Налоговая служба (IRS) может помочь вам узнать больше о зачетах при возврате налогов.

Если вычет был произведен по ошибке

Если вы считаете, что вычет был ошибкой, обратитесь в агентство, которое заявило, что вы задолжали деньги.Позвоните в программу компенсации казначейства по номеру 1-800-304-3107, чтобы найти агентство, с которым вам нужно связаться.

Чеки о недоставленных и невостребованных федеральных налогах

Ежегодно Налоговая служба (IRS) возвращает миллионы долларов налоговых возмещений, которые остаются невыполненными или невостребованными.

Недоставленные чеки для возврата федеральных налогов

Чеки для возврата денег отправляются на ваш последний известный адрес. Если вы переезжаете без уведомления IRS или Почтовой службы США (USPS), ваш чек на возмещение может быть возвращен в IRS.

Если вы ожидали возврата федерального налога, но не получили его, проверьте страницу IRS «Где мой возврат». Вам нужно будет ввести свой номер социального страхования, статус регистрации и точную полную сумму вашего возмещения в долларах. Вам может быть предложено изменить адрес онлайн.

Вы также можете позвонить в IRS, чтобы проверить статус вашего возмещения. Время ожидания разговора с представителем может быть долгим. Но вы можете избежать ожидания, воспользовавшись автоматической телефонной системой. При звонке следуйте подсказкам в сообщениях.

Если вы переезжаете, отправьте в IRS форму 8822 об изменении адреса; вы также должны подать в USPS изменение адреса.

Невостребованное возмещение федерального налога

Если вы имеете право на возмещение федерального налога и не подаете декларацию, то ваш возврат не будет востребован. Даже если вы не обязаны подавать налоговую декларацию, она может оказаться полезной, если:

и / или

Возможно, вы не подали налоговую декларацию, потому что ваша заработная плата была ниже требований к подаче. Но вы все равно можете подать декларацию в течение трех лет после крайнего срока подачи, чтобы получить возмещение.

Чеки возврата налога штата

Для получения информации о чеке возврата налогов штата обратитесь в налоговый департамент штата.

У вас есть вопрос?

Задайте реальному человеку любой вопрос, связанный с государством, бесплатно. Они дадут вам ответ или сообщат, где его найти.

Последнее обновление: 11 января 2021 г.

Влияние налогов

5.1 Влияние налогов

Цель обучения

- Как налоги влияют на равновесные цены и прибыль от торговли?

Рассмотрим сначала фиксированный налог на единицу продукции, такой как 20-процентный налог на бензин.Налог может быть наложен на покупателя или поставщика. Он возлагается на покупателя, если покупатель платит цену за товар, а затем дополнительно уплачивает налог. Точно так же, если налог взимается с продавца, цена, взимаемая с покупателя, включает налог. В Соединенных Штатах налог с продаж, как правило, взимается с покупателя — заявленная цена не включает налог, в то время как в Канаде налог с продаж обычно взимается с продавца.

Важное понимание теории спроса и предложения состоит в том, что ни для кого не имеет значения, взимается ли налог с поставщика или с покупателя.Причина в том, что в конечном итоге покупателя заботит только общая уплаченная цена, которая представляет собой сумму, которую получает поставщик плюс налог; и поставщик заботится только о чистой сумме для поставщика, которая представляет собой общую сумму, уплачиваемую покупателем за вычетом налога. Таким образом, с учетом налога в размере 20 центов цена для покупателя составляет 2 доллара США, а для продавца — 1,80 доллара США. Платит ли покупатель 1,80 доллара продавцу и дополнительные 20 центов налога или платит 2 доллара, результат одинаков как для покупателя, так и для продавца. Аналогичным образом, с точки зрения продавца, взимает ли продавец 2 доллара США.00, а затем платит 20 центов правительству или взимает 1,80 доллара и не платит налоги, приводит к такой же прибыли.

Сначала рассмотрим налог, взимаемый с продавца. При заданной цене p и налоге t каждый продавец получает p — t и, таким образом, поставляет сумму, связанную с этой чистой ценой. Принятие предложения до налогообложения равным S До предложение после налогообложения сдвигается вверх на сумму налога. Это сумма, которая покрывает предельную стоимость последней единицы плюс налог.Другими словами, при любой более низкой цене продавцы сократят количество предлагаемых единиц. Изменение предложения показано на Рисунке 5.1 «Влияние налога на предложение».

Рисунок 5.1 Влияние налога на поставку

Теперь рассмотрим введение налога на покупателя, как показано на Рисунке 5.2 «Влияние налога на спрос». В этом случае покупатель оплачивает цену товара p плюс налог t . Это снижает готовность платить за любую данную единицу на сумму налога, тем самым смещая кривую спроса на величину налога.

Рисунок 5.2 Влияние налога на спрос

В обоих случаях эффект налога на равновесие спроса и предложения заключается в смещении количества в сторону точки, где спрос до налогообложения минус предложение до налогообложения является суммой налога. Это показано на Рисунке 5.3 «Влияние налога на равновесие». Объем торгов до введения налога составил q B * . Когда взимается налог, цена, которую платит покупатель, должна превышать цену, которую получает продавец, на сумму, равную налогу.Это фиксирует уникальное количество, обозначаемое q A *. Цена, которую платит покупатель, обозначается как p D *, и продавец получает эту сумму за вычетом налога, который обозначается как p S *. Соответствующие количества и цены показаны на Рисунке 5.3 «Влияние налога на равновесие».

Рисунок 5.3 Влияние налога на равновесие

Также следует отметить, что цена, которую платит покупатель, увеличивается, но, как правило, меньше, чем налог.Точно так же цена, которую получает продавец, падает, но меньше, чем налог. Эти изменения известны как уровень налога. Изменения в цене, уплачиваемой за товар, в зависимости от суммы налога на товар. — налог, который в основном уплачивается покупателями в виде более высоких цен или продавцами в форме более низкие цены за вычетом налогов.

Существует два основных эффекта налога: сокращение объема торговли и перенаправление доходов в пользу государства. Они проиллюстрированы на Рисунке 5.4 «Доходы и безвозвратные убытки».Во-первых, выручка — это просто сумма налога, умноженная на объем торговли, который равен площади заштрихованного прямоугольника. Разумеется, для взимаемого налога используется количество после уплаты налогов q A *, потому что это количество, продаваемое после взимания налога.

Ушел на выборы — лишен статуса ИП

en быть руПоиск

- О нас Весна

- История и деятельность

- Контакты

- Партнеры

- Новости

- Лучшие истории

- По теме

1-1, утв. приказом ФНС № ММВ-7-2/41 от 28.01.2013.

1-1, утв. приказом ФНС № ММВ-7-2/41 от 28.01.2013. После ввода ИНН сформируется информация об интересующем субъекте, по которой легко определить вид деятельности, режим налогообложения и другие данные. Выписка будет предоставлена в виде электронного документа, заверенного ЭЦП ФНС;

После ввода ИНН сформируется информация об интересующем субъекте, по которой легко определить вид деятельности, режим налогообложения и другие данные. Выписка будет предоставлена в виде электронного документа, заверенного ЭЦП ФНС;

Через электронную систему это сделать

невозможно.

Через электронную систему это сделать

невозможно.