Выгодно ли рефинансирование кредита? Описание целей и особенностей услуги

- Цели рефинансирования

- Преимущества и недостатки рефинансирования

- Выгодно ли рефинансирование потребительского кредита

- В каком случае рефинансирование не подойдет?

- уменьшение суммы ежемесячных выплат;

- увеличение срока возврата;

- упрощение условий обслуживания: вместо выплаты нескольких займов разным банкам удобнее вносить платежи по одному кредиту;

- уменьшение кредитной нагрузки;

- снижение риска выйти на просрочку.

- получение более выгодных условий: можно уменьшить сумму ежемесячного платежа, снизив ставку и продлив период выплат. Тем самым выплачивать задолженность станет проще;

- если кредитов было несколько, их объединение уменьшает риск пропустить платеж и получить штраф от банка.

- С помощью перекредитования можно снять запрет на отчуждение недвижимости или другое обременение с залогового имущества;

- нужно потратить время, а иногда и деньги на оформление необходимых справок и документов;

- кредиторы не всегда охотно дают разрешение на переоформление кредита;

- объединить можно не более пяти займов;

-

при небольшой сумме долга перекредитование не выгодно – это предложение для значительных сумм, взятых на большой период.

- сумму задолженности;

- процентную ставку.

- у вас плохая кредитная история: были судебные разбирательства, штрафы, просрочки платежей;

- срок оставшихся выплат не превышает 6 месяцев.

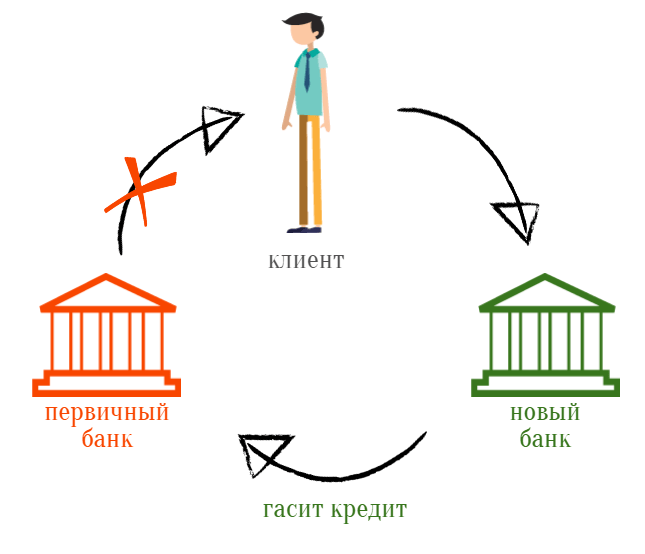

Рефинансирование потребительского кредита – это оформление нового займа для погашения предыдущего. Такая финансовая операция позволяет улучшить условия – уменьшить процентную ставку, увеличить срок договора, снизить ежемесячный платеж. С помощью рефинансирования можно закрыть долги по потребительским кредитам, кредитным картам, целевым займам. Если у заемщика несколько кредитов, их можно объединить в один, то есть погасить с помощью нового кредита, и сосредоточить финансовые усилия на его выплате.

Цели рефинансирования

При рефинансировании потребительского кредита заемщик не получает деньги на руки и не может распоряжаться ими по своему усмотрению. Банк самостоятельно направляет выданные средства на погашение имеющихся долгов заемщика.

Банк самостоятельно направляет выданные средства на погашение имеющихся долгов заемщика.

Цели рефинансирования:

Преимущества и недостатки рефинансирования

Плюсы рефинансирования:

Имеет ли рефинансирование недостатки? Да, как и любая другая банковская операция:

Выгодно ли рефинансирование потребительского кредита

Рефинансирование задолженности по потребительским кредитам – выгодно ли это? Принимая решение, следует учесть основные факторы:

Учитывайте также изменения в условиях – может потребоваться страховка по условиям нового займа, что повлечет за собой немалые дополнительные расходы. При разнице в процентной ставке около 5 % рефинансирование выгодно в ситуации, когда вы выплатили не больше половины займа. Чем раньше будет принято решение, тем меньше составит переплата.

В каком случае рефинансирование не подойдет?

Новый договор влечет дополнительные расходы, которые могут свести выгоду от перекредитования практически к нулю. Не стоит решаться на это, если:

Важно все посчитать и убедиться, что рефинансирование улучшает, а не ухудшает условия действующего потребительского кредита.

Поделиться с друзьями:

Рефинансирование кредитов для физлиц, погашение кредитов в другом банке

Кредит

Погасите задолженность по кредитам в других банках

- ставка от 11,9 %

- срок до 60 мес

- сумма до 3 000 000 ₽

На рефинансирование

Описание Условия и документы

Оформить

Онлайн заявка не займёт больше 5 минут

Без справки о доходах

Без комиссий за выдачу

Экономьте время!

Некоторые документы банк может получить сам, если у вас есть учетная запись на портале Госуслуг.

Узнать больше

Как оформить кредит?

5 мин

Заполнить заявку на сайте

30 мин

Привезти в офис банка документы и анкеты заявителя

от 1 дня

Рефинансирование кредита

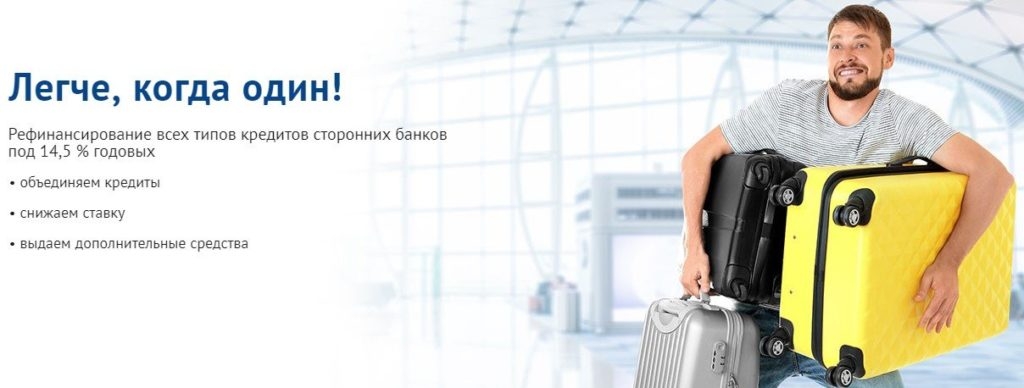

Работая с 1990 года, «Хлынов» заслужил статус одного из ведущих банков в Кирове и области. Вы можете обратиться к нам для получения выгодных, удобных финансовых услуг, а также за помощью с выплатой кредитов в других коммерческих структурах. Для этого мы предусмотрели программу рефинансирования, которая поможет сберечь семейный бюджет за счет пониженной процентной ставки.

Вы можете обратиться к нам для получения выгодных, удобных финансовых услуг, а также за помощью с выплатой кредитов в других коммерческих структурах. Для этого мы предусмотрели программу рефинансирования, которая поможет сберечь семейный бюджет за счет пониженной процентной ставки.

Как это работает?

Вы можете оставить заявку на рефинансирование онлайн. Предварительно вы можете рассчитать стоимость платежей за месяц на калькуляторе – для этого достаточно ввести срок и сумму кредита.

После одобрения вашей заявки и подписания соответствующего договора, мы погасим ваш долг в другой финансовой организации, а потраченная для этого сумма будет являться целевым потребительским кредитом в банке «Хлынов».

Рефинансирование ― это удобный и выгодный способ избежать возникновения просрочек и непогашенных займов. Если вы столкнулись с финансовыми трудностями и не уверены в возможности ежемесячных выплат в полном объеме, можете снизить их размер, обратившись в банк «Хлынов».

Выбирая оптимальные условия для нового кредита, вы получаете больше свободы действий и дополнительную выгоду от возможности снижения процентной ставки. Если в другом банке вы вынуждены переплачивать, то досрочное погашение за счет программы рефинансирования банка поможет избежать лишних затрат.

Выбирая оптимальные условия для нового кредита, вы получаете больше свободы действий и дополнительную выгоду от возможности снижения процентной ставки. Если в другом банке вы вынуждены переплачивать, то досрочное погашение за счет программы рефинансирования банка поможет избежать лишних затрат. Своим клиентам предлагаем и следующий спектр преимуществ:

1. Заполнение заявки составит не более 5 минут.

2. Рефинансирование без справок о доходах.

3. Отсутствие дополнительных комиссий.

Заполните анкету уже сейчас, чтобы получить финансовую свободу от долгов.

АО КБ «Хлынов» использует cookie (временные файлы с данными о прошлых посещениях сайта) для удобства пользователей и полноценного функционирования сайта. Вы можете запретить сохранение cookie в настройках своего браузера. Подробнее об обработке персональных данных.

Что такое рефинансирование и как это работает?

Хотя сейчас не лучшее время для рефинансирования из-за повышения процентных ставок, вы все же можете рассмотреть возможность рефинансирования, если хотите использовать собственный капитал вашего дома. Если вы рассматриваете возможность рефинансирования, вот как это работает и какие варианты могут быть вам доступны.

Если вы рассматриваете возможность рефинансирования, вот как это работает и какие варианты могут быть вам доступны.

Что такое рефинансирование?

При рефинансировании ипотечного кредита вы заменяете текущий ипотечный кредит новым кредитом. Новый кредит может иметь разные сроки — например, переход от 30-летнего к 15-летнему сроку или от регулируемой ставки к фиксированной — но наиболее распространенным изменением является более низкая процентная ставка. Рефинансирование может позволить вам снизить ежемесячный платеж, сэкономить деньги на процентах в течение срока действия кредита, раньше погасить ипотечный кредит и использовать собственный капитал вашего дома, если вам нужны наличные деньги для каких-либо целей.

Как работает рефинансирование ипотечного кредита?

Подобно тому, как вы впервые подали заявку на ипотеку, кредитор проверит ваши финансы, чтобы оценить уровень вашего риска и определить ваше право на наиболее выгодную процентную ставку. Это совершенно новый кредит, и он может быть выдан другим кредитором, а не тем, с которым вы изначально работали, чтобы купить дом.

Это совершенно новый кредит, и он может быть выдан другим кредитором, а не тем, с которым вы изначально работали, чтобы купить дом.

Ваш новый кредит может также сбросить часы погашения. Скажем, вы внесли пятилетние платежи по текущему 30-летнему ипотечному кредиту. Это означает, что у вас осталось 25 лет по кредиту. Если вы рефинансируете новый 30-летний кредит, вы начнете сначала и снова будете иметь 30 лет, чтобы погасить его. Если вместо этого вы рефинансируете новый 20-летний кредит, вы погасите свой кредит на пять лет раньше.

Рефинансирование связано с затратами на закрытие, которые могут повлиять на финансовую целесообразность получения нового ипотечного кредита. Эти затраты могут составлять от 2 до 5 процентов от суммы, которую вы рефинансируете. Общие затраты на закрытие включают дисконтные баллы, комиссию за создание и комиссию за оценку. Вам нужно будет рассчитать точку безубыточности, чтобы определить, останетесь ли вы в своем доме достаточно долго, чтобы возместить затраты на закрытие и извлечь выгоду из сбережений от рефинансирования.

Виды рефинансирования ипотеки

Рефинансирование по процентной ставке и сроку

Это базовая форма рефинансирования, которая изменяет либо процентную ставку по кредиту, либо срок (длительность погашения) кредита, либо и то, и другое. Это может уменьшить ваш ежемесячный платеж или помочь вам сэкономить деньги на процентах. Сумма, которую вы должны, как правило, не изменится, если вы не включите некоторые расходы на закрытие в новый кредит.

Рефинансирование с обналичкой

Когда вы осуществляете рефинансирование с обналичкой, вы используете свой дом, чтобы снимать наличные для трат. Это увеличивает ваш ипотечный долг, но дает вам деньги, которые вы можете инвестировать или использовать для финансирования цели, например, проекта по улучшению дома. Вы также можете обеспечить новый срок и процентную ставку во время рефинансирования наличными.

Рефинансирование с наличными

При рефинансировании с наличными вы делаете единовременный платеж, чтобы уменьшить соотношение кредита к стоимости (LTV), что снижает общую долговую нагрузку, потенциально снижает ежемесячный платеж, а также может помочь вам претендовать на более низкую процентную ставку. Прежде чем делать рефинансирование наличными, вы должны оценить, не лишит ли единовременная выплата более прибыльных возможностей или излишне истощит ваши сбережения.

Прежде чем делать рефинансирование наличными, вы должны оценить, не лишит ли единовременная выплата более прибыльных возможностей или излишне истощит ваши сбережения.

Рефинансирование без затрат на закрытие

Рефинансирование без затрат на закрытие позволяет вам рефинансировать без предварительной оплаты затрат на закрытие; вместо этого вы включаете эти расходы в кредит, что будет означать более высокий ежемесячный платеж и, вероятно, более высокую процентную ставку. Рефинансирование без затрат на закрытие имеет смысл, если вы планируете оставаться дома в краткосрочной перспективе.

Короткое рефинансирование

Если вы испытываете затруднения с выплатами по ипотеке и рискуете лишить права выкупа, ваш кредитор может предложить вам новый кредит на меньшую сумму, чем первоначальная сумма займа, и простить разницу. В то время как короткое рефинансирование избавляет заемщика от финансовых последствий потери права выкупа, этот вариант предоставляется за счет удара по вашему кредитному рейтингу.

Обратная ипотека

Если вы являетесь домовладельцем в возрасте 62 лет и старше, вы можете иметь право на получение обратной ипотеки, которая позволяет вам снимать средства с вашего дома и получать ежемесячные платежи от вашего кредитора. Вы можете использовать эти средства в качестве пенсионного дохода, для оплаты медицинских счетов или для любых других целей. Вам не нужно будет платить кредитору, пока вы не покинете дом, и, хотя доход не облагается налогом, на него будут начисляться проценты.

Рефинансирование консолидации долга

Подобно рефинансированию с обналичкой, рефинансирование консолидации долга дает вам наличные деньги с одним ключевым отличием: вы используете наличные деньги из капитала, который вы построили в своем доме, для погашения другого долга, не связанного с ипотекой, например кредитной карты долг. Ваш ипотечный долг будет увеличиваться, но, поскольку ставки по ипотечным кредитам обычно ниже, чем по другим формам долга, это может сэкономить вам деньги в долгосрочной перспективе. Кроме того, вы можете воспользоваться вычетом процентов по ипотеке.

Кроме того, вы можете воспользоваться вычетом процентов по ипотеке.

Оптимизация рефинансирования

Оптимизация рефинансирования ускоряет процесс для заемщиков, устраняя некоторые требования типичного рефинансирования, такие как проверка кредитоспособности или оценка. Этот вариант доступен для кредитов FHA, VA, USDA и Fannie Mae и Freddie Mac.

Как рефинансировать ипотечный кредит

Если вы думаете о рефинансировании ипотечного кредита, вот пошаговое руководство по этому процессу. Прежде чем рефинансировать, важно понять, сколько времени потребуется, чтобы затраты на рефинансирование окупились, по сравнению с тем, как долго вы планируете оставаться дома. Вы также должны убедиться, что вы можете позволить себе новый платеж, и у вас будет достаточно капитала, оставшегося в вашем доме. Чтобы получить хорошую сделку, присматривайтесь к ипотечным кредиторам.

Учитывайте процентные ставки, а также затраты на закрытие.

Общие причины для рефинансирования

Рефинансирование требует некоторой работы, поэтому действительно ли оно стоит дополнительных документов и дополнительных затрат? Есть несколько веских причин вложить время и деньги в рефинансирование:

- Вы можете получить более низкую процентную ставку.

— Основная причина рефинансирования — возможность снизить процентную ставку. Если ваш кредит значительно улучшился с тех пор, как вы впервые получили ипотечный кредит, или рынок изменился, доступ к более низкой процентной ставке может сэкономить вам кучу денег в течение срока кредита. Тем не менее, при сегодняшних ставках вы вряд ли значительно сэкономите, если не получите свою первоначальную ипотеку как минимум 10 лет назад.

— Основная причина рефинансирования — возможность снизить процентную ставку. Если ваш кредит значительно улучшился с тех пор, как вы впервые получили ипотечный кредит, или рынок изменился, доступ к более низкой процентной ставке может сэкономить вам кучу денег в течение срока кредита. Тем не менее, при сегодняшних ставках вы вряд ли значительно сэкономите, если не получите свою первоначальную ипотеку как минимум 10 лет назад. - Вы можете получить другой вид кредита. — Может быть, вы хотите заменить неопределенность ипотеки с регулируемой ставкой на ипотеку с фиксированной ставкой, или, может быть, вы надеетесь перестать платить ипотечное страхование FHA, переключившись на обычный кредит. Рефинансирование дает вам возможность изучить все виды ипотечных кредитов, чтобы найти вариант, который лучше подходит для ваших финансов.

- Вы можете использовать свой капитал, чтобы занять больше денег. — Помимо экономии денег, рефинансирование может помочь вам получить доступ к большему количеству средств.

Рефинансирование с выплатой наличных позволяет вам использовать накопленный капитал, чтобы занять большую сумму денег. Хотя это увеличивает ваш долг, это может помочь вам обеспечить финансирование крупных расходов — например, проекта по благоустройству дома или обучения в колледже — по относительно низкой процентной ставке.

Рефинансирование с выплатой наличных позволяет вам использовать накопленный капитал, чтобы занять большую сумму денег. Хотя это увеличивает ваш долг, это может помочь вам обеспечить финансирование крупных расходов — например, проекта по благоустройству дома или обучения в колледже — по относительно низкой процентной ставке. - Вы можете сократить свой кредит. — Если у вас в настоящее время осталось 20 лет по 30-летней ипотеке, например, вы можете захотеть рефинансировать 15-летнюю ссуду для возможности долгосрочных сбережений. Ваши ежемесячные платежи могут увеличиться, но вы быстрее оплатите свой дом.

Плюсы и минусы рефинансирования ипотеки

Если вы думаете о рефинансировании, составьте список преимуществ и недостатков, чтобы понять, подходит ли он вам.

Плюсы

- Вы можете снизить процентную ставку.

- Вы можете снизить платеж по ипотеке и освободить место в своем ежемесячном бюджете.

- Вы можете сократить срок кредита и погасить его раньше.

- Вы можете получить доступ к капиталу вашего дома и получить наличные при закрытии сделки.

- Вы можете консолидировать долг — некоторые домовладельцы используют рефинансирование, чтобы погасить студенческие кредиты или другие долги одним простым платежом.

- Вы можете перейти с ипотеки с регулируемой ставкой на ипотеку с фиксированной ставкой или наоборот.

- Возможно, вы сможете отменить страховые взносы по частному ипотечному кредиту, чтобы не платить ненужные сборы.

Минусы

- Вам придется оплатить расходы на закрытие.

- У вас может быть более длительный срок кредита, что увеличивает ваши расходы и отсрочивает дату выплаты.

- Если вы будете снимать наличные, у вас может быть меньше капитала в вашем доме.

- Возможно, вам придется столкнуться с угрызениями совести заемщика, если ставки существенно упадут после закрытия сделки.

- Это не однодневная операция: процесс рефинансирования может занять от 15 до 45 дней и более.

- Ваш кредитный рейтинг временно пострадает.

Влияет ли рефинансирование на мой кредит?

Рефинансирование ипотечного кредита может оказать некоторое влияние на ваш кредит, но обычно оно минимально. Это может произойти по нескольким причинам:

- Ипотечные кредиторы проводят проверку кредитоспособности, чтобы узнать, имеете ли вы право на рефинансирование, и это отображается в вашем кредитном отчете. Один запрос может снизить вашу оценку до пяти баллов.

- Если вы планируете подать заявку на другие виды долга, такие как автокредит или кредитная карта, помимо рефинансирования, это также может повлиять на ваш кредитный рейтинг.

- Когда вы рефинансируете, вы закрываете один кредит и открываете другой. Ваша кредитная история составляет 15 процентов от вашего балла, поэтому закрытие одного кредита, а затем получение нового сокращает продолжительность, влияя на ваш балл.

Как правило, эти эффекты будут ощущаться только в течение короткого периода времени. Если вы беспокоитесь о том, чтобы не навредить своему счету, сравнивая предложения по рефинансированию, попробуйте купить кредиты в течение 45-дневного окна. Любое получение кредита, связанное с вашим рефинансированием в этот период времени, будет считаться только одним запросом.

Если вы беспокоитесь о том, чтобы не навредить своему счету, сравнивая предложения по рефинансированию, попробуйте купить кредиты в течение 45-дневного окна. Любое получение кредита, связанное с вашим рефинансированием в этот период времени, будет считаться только одним запросом.

Практический результат

Рефинансирование может быть одним из лучших финансовых решений, которые вы принимаете. Если вы планируете продолжать жить в своем доме в течение длительного времени, снижение процентной ставки более чем на полпроцента может иметь огромное значение для вашего бюджета. Узнайте больше о том, когда лучше рефинансировать ипотечный кредит.

С дополнительной отчетностью Дэвида МакМиллина и Т.Дж. Портера

Что такое рефинансирование и как оно работает?

Хотя сейчас не лучшее время для рефинансирования из-за повышения процентных ставок, вы все же можете рассмотреть возможность рефинансирования, если хотите использовать собственный капитал вашего дома. Если вы рассматриваете возможность рефинансирования, вот как это работает и какие варианты могут быть вам доступны.

Если вы рассматриваете возможность рефинансирования, вот как это работает и какие варианты могут быть вам доступны.

Что такое рефинансирование?

При рефинансировании ипотечного кредита вы заменяете текущий ипотечный кредит новым кредитом. Новый кредит может иметь разные сроки — например, переход от 30-летнего к 15-летнему сроку или от регулируемой ставки к фиксированной — но наиболее распространенным изменением является более низкая процентная ставка. Рефинансирование может позволить вам снизить ежемесячный платеж, сэкономить деньги на процентах в течение срока действия кредита, раньше погасить ипотечный кредит и использовать собственный капитал вашего дома, если вам нужны наличные деньги для каких-либо целей.

Как работает рефинансирование ипотечного кредита?

Подобно тому, как вы впервые подали заявку на ипотеку, кредитор проверит ваши финансы, чтобы оценить уровень вашего риска и определить ваше право на наиболее выгодную процентную ставку. Это совершенно новый кредит, и он может быть выдан другим кредитором, а не тем, с которым вы изначально работали, чтобы купить дом.

Это совершенно новый кредит, и он может быть выдан другим кредитором, а не тем, с которым вы изначально работали, чтобы купить дом.

Ваш новый кредит может также сбросить часы погашения. Скажем, вы внесли пятилетние платежи по текущему 30-летнему ипотечному кредиту. Это означает, что у вас осталось 25 лет по кредиту. Если вы рефинансируете новый 30-летний кредит, вы начнете сначала и снова будете иметь 30 лет, чтобы погасить его. Если вместо этого вы рефинансируете новый 20-летний кредит, вы погасите свой кредит на пять лет раньше.

Рефинансирование связано с затратами на закрытие, которые могут повлиять на финансовую целесообразность получения нового ипотечного кредита. Эти затраты могут составлять от 2 до 5 процентов от суммы, которую вы рефинансируете. Общие затраты на закрытие включают дисконтные баллы, комиссию за создание и комиссию за оценку. Вам нужно будет рассчитать точку безубыточности, чтобы определить, останетесь ли вы в своем доме достаточно долго, чтобы возместить затраты на закрытие и извлечь выгоду из сбережений от рефинансирования.

Виды рефинансирования ипотеки

Рефинансирование по процентной ставке и сроку

Это базовая форма рефинансирования, которая изменяет либо процентную ставку по кредиту, либо срок (длительность погашения) кредита, либо и то, и другое. Это может уменьшить ваш ежемесячный платеж или помочь вам сэкономить деньги на процентах. Сумма, которую вы должны, как правило, не изменится, если вы не включите некоторые расходы на закрытие в новый кредит.

Рефинансирование с обналичкой

Когда вы осуществляете рефинансирование с обналичкой, вы используете свой дом, чтобы снимать наличные для трат. Это увеличивает ваш ипотечный долг, но дает вам деньги, которые вы можете инвестировать или использовать для финансирования цели, например, проекта по улучшению дома. Вы также можете обеспечить новый срок и процентную ставку во время рефинансирования наличными.

Рефинансирование с наличными

При рефинансировании с наличными вы делаете единовременный платеж, чтобы уменьшить соотношение кредита к стоимости (LTV), что снижает общую долговую нагрузку, потенциально снижает ежемесячный платеж, а также может помочь вам претендовать на более низкую процентную ставку. Прежде чем делать рефинансирование наличными, вы должны оценить, не лишит ли единовременная выплата более прибыльных возможностей или излишне истощит ваши сбережения.

Прежде чем делать рефинансирование наличными, вы должны оценить, не лишит ли единовременная выплата более прибыльных возможностей или излишне истощит ваши сбережения.

Рефинансирование без затрат на закрытие

Рефинансирование без затрат на закрытие позволяет вам рефинансировать без предварительной оплаты затрат на закрытие; вместо этого вы включаете эти расходы в кредит, что будет означать более высокий ежемесячный платеж и, вероятно, более высокую процентную ставку. Рефинансирование без затрат на закрытие имеет смысл, если вы планируете оставаться дома в краткосрочной перспективе.

Короткое рефинансирование

Если вы испытываете затруднения с выплатами по ипотеке и рискуете лишить права выкупа, ваш кредитор может предложить вам новый кредит на меньшую сумму, чем первоначальная сумма займа, и простить разницу. В то время как короткое рефинансирование избавляет заемщика от финансовых последствий потери права выкупа, этот вариант предоставляется за счет удара по вашему кредитному рейтингу.

Обратная ипотека

Если вы являетесь домовладельцем в возрасте 62 лет и старше, вы можете иметь право на получение обратной ипотеки, которая позволяет вам снимать средства с вашего дома и получать ежемесячные платежи от вашего кредитора. Вы можете использовать эти средства в качестве пенсионного дохода, для оплаты медицинских счетов или для любых других целей. Вам не нужно будет платить кредитору, пока вы не покинете дом, и, хотя доход не облагается налогом, на него будут начисляться проценты.

Рефинансирование консолидации долга

Подобно рефинансированию с обналичкой, рефинансирование консолидации долга дает вам наличные деньги с одним ключевым отличием: вы используете наличные деньги из капитала, который вы построили в своем доме, для погашения другого долга, не связанного с ипотекой, например кредитной карты долг. Ваш ипотечный долг будет увеличиваться, но, поскольку ставки по ипотечным кредитам обычно ниже, чем по другим формам долга, это может сэкономить вам деньги в долгосрочной перспективе. Кроме того, вы можете воспользоваться вычетом процентов по ипотеке.

Кроме того, вы можете воспользоваться вычетом процентов по ипотеке.

Оптимизация рефинансирования

Оптимизация рефинансирования ускоряет процесс для заемщиков, устраняя некоторые требования типичного рефинансирования, такие как проверка кредитоспособности или оценка. Этот вариант доступен для кредитов FHA, VA, USDA и Fannie Mae и Freddie Mac.

Как рефинансировать ипотечный кредит

Если вы думаете о рефинансировании ипотечного кредита, вот пошаговое руководство по этому процессу. Прежде чем рефинансировать, важно понять, сколько времени потребуется, чтобы затраты на рефинансирование окупились, по сравнению с тем, как долго вы планируете оставаться дома. Вы также должны убедиться, что вы можете позволить себе новый платеж, и у вас будет достаточно капитала, оставшегося в вашем доме. Чтобы получить хорошую сделку, присматривайтесь к ипотечным кредиторам.

Учитывайте процентные ставки, а также затраты на закрытие.

Общие причины для рефинансирования

Рефинансирование требует некоторой работы, поэтому действительно ли оно стоит дополнительных документов и дополнительных затрат? Есть несколько веских причин вложить время и деньги в рефинансирование:

- Вы можете получить более низкую процентную ставку.

— Основная причина рефинансирования — возможность снизить процентную ставку. Если ваш кредит значительно улучшился с тех пор, как вы впервые получили ипотечный кредит, или рынок изменился, доступ к более низкой процентной ставке может сэкономить вам кучу денег в течение срока кредита. Тем не менее, при сегодняшних ставках вы вряд ли значительно сэкономите, если не получите свою первоначальную ипотеку как минимум 10 лет назад.

— Основная причина рефинансирования — возможность снизить процентную ставку. Если ваш кредит значительно улучшился с тех пор, как вы впервые получили ипотечный кредит, или рынок изменился, доступ к более низкой процентной ставке может сэкономить вам кучу денег в течение срока кредита. Тем не менее, при сегодняшних ставках вы вряд ли значительно сэкономите, если не получите свою первоначальную ипотеку как минимум 10 лет назад. - Вы можете получить другой вид кредита. — Может быть, вы хотите заменить неопределенность ипотеки с регулируемой ставкой на ипотеку с фиксированной ставкой, или, может быть, вы надеетесь перестать платить ипотечное страхование FHA, переключившись на обычный кредит. Рефинансирование дает вам возможность изучить все виды ипотечных кредитов, чтобы найти вариант, который лучше подходит для ваших финансов.

- Вы можете использовать свой капитал, чтобы занять больше денег. — Помимо экономии денег, рефинансирование может помочь вам получить доступ к большему количеству средств.

Рефинансирование с выплатой наличных позволяет вам использовать накопленный капитал, чтобы занять большую сумму денег. Хотя это увеличивает ваш долг, это может помочь вам обеспечить финансирование крупных расходов — например, проекта по благоустройству дома или обучения в колледже — по относительно низкой процентной ставке.

Рефинансирование с выплатой наличных позволяет вам использовать накопленный капитал, чтобы занять большую сумму денег. Хотя это увеличивает ваш долг, это может помочь вам обеспечить финансирование крупных расходов — например, проекта по благоустройству дома или обучения в колледже — по относительно низкой процентной ставке. - Вы можете сократить свой кредит. — Если у вас в настоящее время осталось 20 лет по 30-летней ипотеке, например, вы можете захотеть рефинансировать 15-летнюю ссуду для возможности долгосрочных сбережений. Ваши ежемесячные платежи могут увеличиться, но вы быстрее оплатите свой дом.

Плюсы и минусы рефинансирования ипотеки

Если вы думаете о рефинансировании, составьте список преимуществ и недостатков, чтобы понять, подходит ли он вам.

Плюсы

- Вы можете снизить процентную ставку.

- Вы можете снизить платеж по ипотеке и освободить место в своем ежемесячном бюджете.

- Вы можете сократить срок кредита и погасить его раньше.

- Вы можете получить доступ к капиталу вашего дома и получить наличные при закрытии сделки.

- Вы можете консолидировать долг — некоторые домовладельцы используют рефинансирование, чтобы погасить студенческие кредиты или другие долги одним простым платежом.

- Вы можете перейти с ипотеки с регулируемой ставкой на ипотеку с фиксированной ставкой или наоборот.

- Возможно, вы сможете отменить страховые взносы по частному ипотечному кредиту, чтобы не платить ненужные сборы.

Минусы

- Вам придется оплатить расходы на закрытие.

- У вас может быть более длительный срок кредита, что увеличивает ваши расходы и отсрочивает дату выплаты.

- Если вы будете снимать наличные, у вас может быть меньше капитала в вашем доме.

- Возможно, вам придется столкнуться с угрызениями совести заемщика, если ставки существенно упадут после закрытия сделки.

- Это не однодневная операция: процесс рефинансирования может занять от 15 до 45 дней и более.

- Ваш кредитный рейтинг временно пострадает.

Влияет ли рефинансирование на мой кредит?

Рефинансирование ипотечного кредита может оказать некоторое влияние на ваш кредит, но обычно оно минимально. Это может произойти по нескольким причинам:

- Ипотечные кредиторы проводят проверку кредитоспособности, чтобы узнать, имеете ли вы право на рефинансирование, и это отображается в вашем кредитном отчете. Один запрос может снизить вашу оценку до пяти баллов.

- Если вы планируете подать заявку на другие виды долга, такие как автокредит или кредитная карта, помимо рефинансирования, это также может повлиять на ваш кредитный рейтинг.

- Когда вы рефинансируете, вы закрываете один кредит и открываете другой. Ваша кредитная история составляет 15 процентов от вашего балла, поэтому закрытие одного кредита, а затем получение нового сокращает продолжительность, влияя на ваш балл.

Как правило, эти эффекты будут ощущаться только в течение короткого периода времени.

— Основная причина рефинансирования — возможность снизить процентную ставку. Если ваш кредит значительно улучшился с тех пор, как вы впервые получили ипотечный кредит, или рынок изменился, доступ к более низкой процентной ставке может сэкономить вам кучу денег в течение срока кредита. Тем не менее, при сегодняшних ставках вы вряд ли значительно сэкономите, если не получите свою первоначальную ипотеку как минимум 10 лет назад.

— Основная причина рефинансирования — возможность снизить процентную ставку. Если ваш кредит значительно улучшился с тех пор, как вы впервые получили ипотечный кредит, или рынок изменился, доступ к более низкой процентной ставке может сэкономить вам кучу денег в течение срока кредита. Тем не менее, при сегодняшних ставках вы вряд ли значительно сэкономите, если не получите свою первоначальную ипотеку как минимум 10 лет назад. Рефинансирование с выплатой наличных позволяет вам использовать накопленный капитал, чтобы занять большую сумму денег. Хотя это увеличивает ваш долг, это может помочь вам обеспечить финансирование крупных расходов — например, проекта по благоустройству дома или обучения в колледже — по относительно низкой процентной ставке.

Рефинансирование с выплатой наличных позволяет вам использовать накопленный капитал, чтобы занять большую сумму денег. Хотя это увеличивает ваш долг, это может помочь вам обеспечить финансирование крупных расходов — например, проекта по благоустройству дома или обучения в колледже — по относительно низкой процентной ставке.

— Основная причина рефинансирования — возможность снизить процентную ставку. Если ваш кредит значительно улучшился с тех пор, как вы впервые получили ипотечный кредит, или рынок изменился, доступ к более низкой процентной ставке может сэкономить вам кучу денег в течение срока кредита. Тем не менее, при сегодняшних ставках вы вряд ли значительно сэкономите, если не получите свою первоначальную ипотеку как минимум 10 лет назад.

— Основная причина рефинансирования — возможность снизить процентную ставку. Если ваш кредит значительно улучшился с тех пор, как вы впервые получили ипотечный кредит, или рынок изменился, доступ к более низкой процентной ставке может сэкономить вам кучу денег в течение срока кредита. Тем не менее, при сегодняшних ставках вы вряд ли значительно сэкономите, если не получите свою первоначальную ипотеку как минимум 10 лет назад. Рефинансирование с выплатой наличных позволяет вам использовать накопленный капитал, чтобы занять большую сумму денег. Хотя это увеличивает ваш долг, это может помочь вам обеспечить финансирование крупных расходов — например, проекта по благоустройству дома или обучения в колледже — по относительно низкой процентной ставке.

Рефинансирование с выплатой наличных позволяет вам использовать накопленный капитал, чтобы занять большую сумму денег. Хотя это увеличивает ваш долг, это может помочь вам обеспечить финансирование крупных расходов — например, проекта по благоустройству дома или обучения в колледже — по относительно низкой процентной ставке.