Как рассчитать доходность облигации к погашению в Excel – пошаговая инструкция

Инвестиции10 сентября 2019 в 15:0023 443

Простой инструмент для вычислений (в excel)

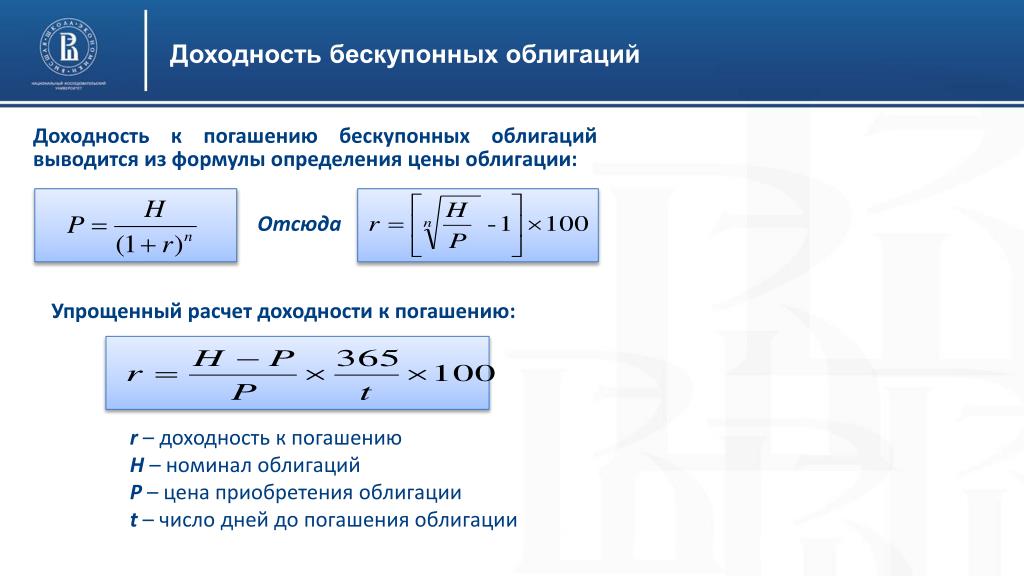

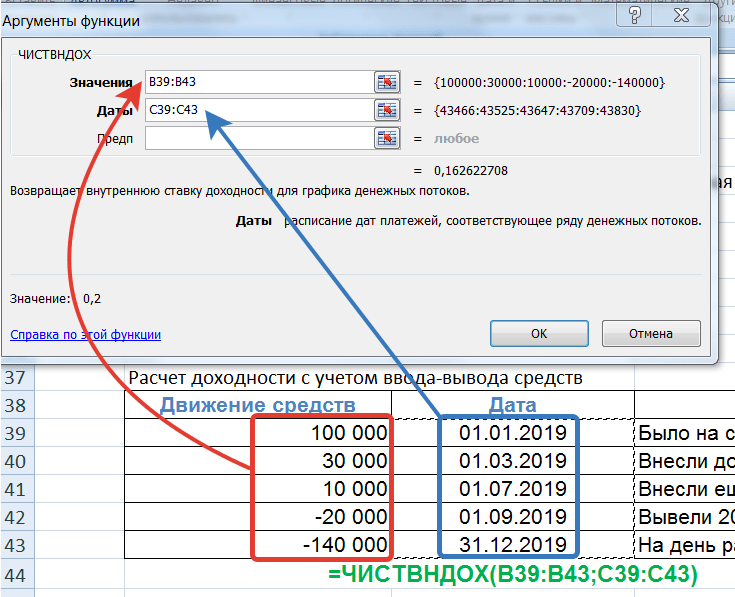

Работа с облигациями сопряжена с нечастыми, несложными, но весьма кропотливыми вычислениями. Каждый раз, когда требуется совершить операцию с облигацией (будем говорить о покупке), необходимо определить, насколько выгодной она будет. Например, если облигация продаётся по 103%, ставка купона — 12% годовых и до погашения три года, то такая облигация может быть выгодным вложением. А если облигация продаётся по 103% со ставкой купона 7% годовых и до погашения осталось несколько дней, то такие вложения приведут к потере денег. Для определения того, выгодной будет покупка или нет, я ориентируюсь на простую доходность к погашению. Обсуждение того, какие виды доходностей облигаций бывают и почему я использую именно эту, оставим за пределами данной статьи. Далее по тексту, если не оговорено иное, я подразумеваю простую доходность к погашению и облигации, номинированные в рублях.

Вычисление доходности к погашению подразумевает, что вы для расчётов используете номинал облигации в рублях и определяете сумму будущих выплат в рублях, причитающихся по данной облигации. После этого вы соотносите получившуюся цифру с первоначальными вложениями и сроком к погашению. В итоге получаете доходность, выраженную в процентах годовых.

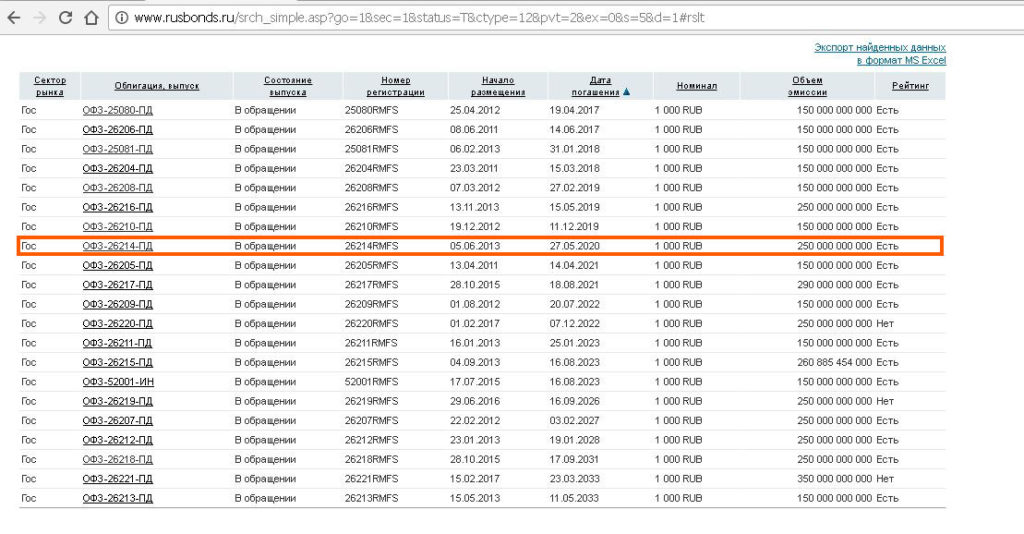

Будущие выплаты в рублях можно определить математически, т.к. номинал облигации и ставка купона заранее известны, либо воспользоваться информационными сервисами наподобие Rusbonds.ru. Вычисление суммы будущих выплат в рублях может осложниться тем, что у многих облигаций ставка купона переменная, а некоторые выпуски подразумевают амортизацию долга. Использование информационных сервисов решает эту проблему, но добавляет сложностей в обработке результатов.

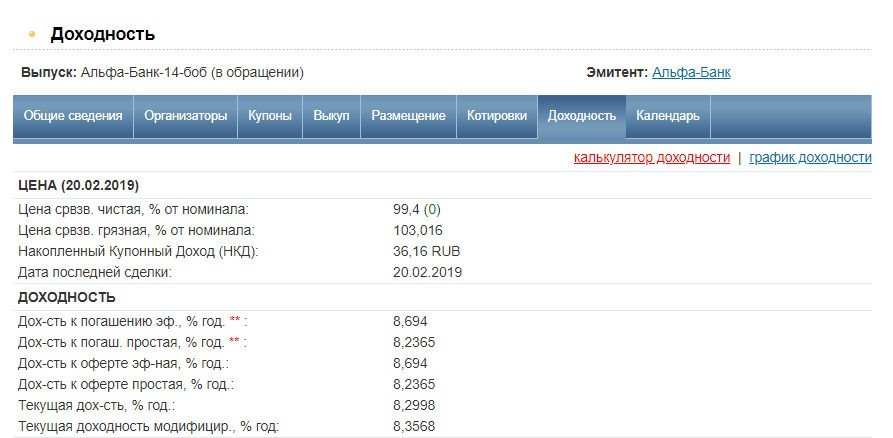

В частности, Rusbonds.ru ежедневно для каждого выпуска публикует сведения о доходности к погашению — как простой, так и эффективной. Проблема в том, что на эти данные нельзя полностью положиться, т. к. ликвидность облигаций часто бывает невысокой, и не всегда доступны те котировки, на основании которых Rusbonds.ru вычисляет доходность. Теоретически, можно настроить терминал так, чтобы он показывал доходность облигации для каждой заявки в очереди. Но QUIK показывает эффективную доходность к погашению, а это не то, что мне нужно. Эффективная и простая доходности к погашению коррелируют, хотя могут существенно отличаться друг от друга. В некоторых случаях эта разница может доходить до 150 базисных пунктов.

к. ликвидность облигаций часто бывает невысокой, и не всегда доступны те котировки, на основании которых Rusbonds.ru вычисляет доходность. Теоретически, можно настроить терминал так, чтобы он показывал доходность облигации для каждой заявки в очереди. Но QUIK показывает эффективную доходность к погашению, а это не то, что мне нужно. Эффективная и простая доходности к погашению коррелируют, хотя могут существенно отличаться друг от друга. В некоторых случаях эта разница может доходить до 150 базисных пунктов.

Для определения потока будущих платежей по облигации, можно использовать Rusbonds.ru и автоматизировать вычисления при помощи Excel. Но на практике это редко получается, т.к. нельзя просто скопировать данные с сайта и перенести в Excel, обязательно нужно совершать дополнительные действия, а заполнение таблицы вручную очень утомительно.

Приняв во внимание все сложности, с которыми приходится сталкиваться при выборе облигаций, я разработал собственный облигационный калькулятор. Для определения доходности с его помощью вам достаточно знать текущую дату (она подставляется автоматически), дату погашения, ставку купона и цену облигации.

Для определения доходности с его помощью вам достаточно знать текущую дату (она подставляется автоматически), дату погашения, ставку купона и цену облигации.

Рассчитать доходность можно в двух режимах — по «чистой» и по «грязной» цене. Теоретически, наиболее правильно считать по «грязной» цене, т.к. наличие НКД увеличивает стоимость покупки облигации и снижает доходность. На практике НКД слабо влияет на доходность. Мой облигационный калькулятор показывает, что даже если вы покупаете облигацию в последний день купонного периода, то доходность вашей покупки будет максимум на пять базисных пунктов отличаться от доходности, которую вы бы получили, если бы покупали облигацию с нулевым НКД. В большинстве случаев влияние НКД ограничивается двумя-тремя базисными пунктами. Хотя при работе с облигациями каждая мелочь имеет значение, для вас как частного инвестора особой роли играть не будет, получите вы доходность, например, 9,72% годовых или 9,74% годовых. В свою очередь, размер премии/дисконта к номиналу оказывает решающее значение на итоговую доходность.

- Поле «Текущая дата» менять вручную не рекомендуется. Значение текущей даты подставляется автоматически.

- «Дата погашения» вводится в формате «дд.мм.гг» (без кавычек), как показано на изображении.

- «Цена» — цена облигации в процентах от номинала. В это поле внесите ту цену, по которой планируете покупать облигацию.

- «Ставка купона» — в процентах годовых, знак «%» указывать не надо.

- При расчётах по «грязной» цене «Номинал» указывается в рублях, «НКД» — в рублях.

- Когда введёте все данные в поле «Доходность», увидите простую доходность к погашению для вашей цены.

- На надписи светло-серого цвета в левой части калькулятора не обращайте внимания, считайте их отладочной информацией.

Файл калькулятора прилагается.

Инвестиции

Алексей Шемякин

Частный инвестор

#инвестиции

#облигации

Больше интересных материалов

«Какие инструменты для анализа облигаций вы используете? Есть ли достойные бесплатные?» — Яндекс Кью

ПопулярноеФинансы

Сообщества

ФинансыИнвестиции+3

Ульяна Власенко

Финансы570Z»>15 сентября ·

6,9 K

ОтветитьУточнитьМихаил Емец

Финансы

30

Финансовый консультант – помогаю достигать жизненные цели быстрее с помощью инвестиций. · 16 сент · investogramma.ru/consult

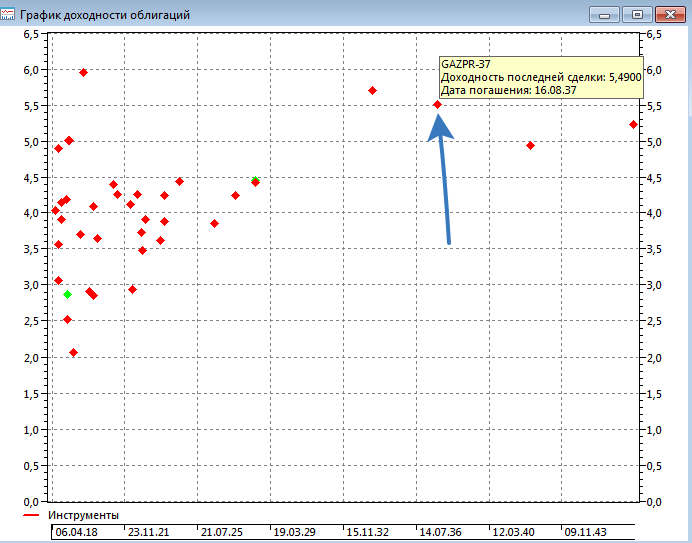

Из бесплатных вариантов могу порекомендовать 2 инструмента. Во-первых, кривая доходности государственных облигаций (g-curve) на сайте Мосбиржи. Кривая показывается доходность к погашению государственных облигаций в зависимости от срока до погашения. Обычно кривая имеет нормальную форму, то есть большему сроку до погашения соответствует б

Во-вторых, калькулятор доходности облигаций на сайте Мосбиржи. В этом калькуляторе вы выбираете конкретную облигацию в поиске, вписываете цену, по которой покупаете и калькулятор рассчитывает доходность этой конкретной облигации при покупке по этой цене.

Далее вам нужно помнить простую вещь — более высокой доходности соответствует более высокий риск. Чем выше разница между доходностью облигации и доходностью государственной облигации с таким же сроком до погашения (чем выше риск-премия), тем больше риска вы несёте.

Самые надежные облигации имеют риск-премию 1-2% к доходности государственных облигаций при сопоставимом сроке до погашения. Так называемые высокодоходные облигации (ВДО) имеют риск-премию 4-5% и даже выше, это высокорискованные облигации. Условно «средний» риск будут иметь облигации с риск-премией меньше 4%

Запись на консультацию:

Перейти на investogramma.ru/consultКомментировать ответ…Комментировать…

Сергей Черепягин

Финансы

17

Занимаюсь инвестициями в недвижимость и фондовый рынок. Практикующий, инвестирую сам и… · 26 сент

Сейчас на просторах интернета множество инструментов для анализа рынка! Многие хорошие сайты — бесплатны, например, Доходъ, смартлаб,…Нюанс только в том, что не следует тупо верить представленной информации, требуется хотя бы частичная перепроверка и сравнение с отчётностью)

Инвестировать так просто! Если поддержка рядом ↓↓↓

Перейти на vk.

Комментировать ответ…Комментировать…

Топ-20

Илья Борецкий

Финансы

70

Руководитель отдела аналитики в СофтЛинк · 15 сент · bosfera.ru/dossier/ilya-boreckiy

Добрый день! В основном большая часть аналитики происходит в ручной режиме. Даже а алгоритмическом трейдинге используются общедоступные данные и формулы. Для анализа и поиска облигаций по параметрам я пользуюсь в основном: Finam- для информации и новостей Доход, MOEX, Cbond, Rusbonds -для поиска и подбора облигаций Smart-Lab-для сравнения облигаций. К сожалению,… Читать далее

Сервис автоматизации инвестиционного консультирования для советников

Перейти на robo24.ruКомментировать ответ…Комментировать…

Сергей Долушкин

Финансы

47

Независимый финансовый советник, помогаю создать капитал и достичь финансовых целей · 15 сент

Для анализа облигация можно использовать отчетность компаний.

Из сайтов удобно использовать https://rusbonds.ru/ , он бесплатный, но нужна регистрация.

Еще я пользуюсь анализом облигаций от компании Доход https://www.dohod.ru/analytic/bonds

Запишись на диагностику и узнай как достичь своих финансовых целей

Перейти на forms.gle/FNbUqJYZzqF5Pcd56Комментировать ответ…Комментировать…

Вы знаете ответ на этот вопрос?

Поделитесь своим опытом и знаниями

Войти и ответить на вопрос

1 ответ скрыто(Почему?)

О сообществе

Финансы

Сообщество экспертов по работе с личными финансами. Представители государства, банков, инвестиционных, страховых, МФО и форекс-компаний, коллекторы, инвестиционные советники и просто опытные инвесторы. Здесь делятся знаниями и отвечают на вопросы о том, как распорядиться деньгами с пользой.

Калькулятор доходности облигации и формула доходности к погашению

С помощью этого калькулятора доходности облигации вы можете найти как текущую доходность, так и доходность к погашению (YTM). Этот инструмент может помочь вам создать лучший портфель доходов.

Этот инструмент может помочь вам создать лучший портфель доходов.

Введите ниже номера облигаций, и вы сразу же увидите результаты. Играя с этими числами, вы можете лучше понять, как работают облигации, и проверить доходность к погашению различных облигаций. Например, цены на облигации и доходность изменяются в противоположных направлениях.

Под калькулятором вы найдете определения для каждой переменной. Я также включил формулу этого калькулятора доходности к погашению.

Калькулятор доходности облигацииТекущая цена — это недавняя рыночная цена облигации. Именно столько инвесторы готовы платить за облигацию сегодня. Есть много факторов, таких как процентные ставки, инфляция и кредитный рейтинг, которые помогают определить цену облигации.

Номинальная стоимость — это начальная стоимость облигации на момент ее выпуска. Обычно это значение составляет 1000 долларов. Его также часто называют Номинальная стоимость облигации.

Ставка купона используется для определения купонных выплат держателям облигаций. Обычно это фиксированный процент, основанный на номинальной стоимости облигации. Он котируется на годовой основе, и по большинству облигаций выплачиваются полугодовые купоны. Например, купонная ставка 5% по облигации с номинальной стоимостью 1000 долларов будет выплачивать 50 долларов каждый год (два платежа по 25 долларов).

лет до погашения — это то, как долго облигация будет существовать до истечения срока ее действия. По истечении срока облигации он выплачивает держателям облигаций последний купон и возвращает номинальную стоимость. Продолжая приведенный выше пример, инвестор получит 1025 долларов по истечении срока.

Формулы текущей доходности и доходности к погашению Этот калькулятор доходности облигаций содержит две формулы. И как только вы хорошо разберетесь в этих концепциях, у вас будет лучшее понимание инвестирования в целом. Эти идеи и формулы пересекаются со многими областями финансового мира.

Эти идеи и формулы пересекаются со многими областями финансового мира.

Для начала давайте посмотрим на текущую формулу доходности…

Это показывает, какой доход вы можете ожидать каждый год (год без погашения) через купонные выплаты по отношению к текущей цене облигации.

Если вы планируете покупать и держать облигацию до погашения, следующая формула немного лучше подходит для определения общего годового дохода…

Многие калькуляторы и электронные таблицы имеют встроенную функцию YTM. И это формула позади него. Это дисконтирование и суммирование каждого денежного потока в течение срока действия облигации. Обычно это полугодовые купонные выплаты и окончательный платеж к погашению.

Чтобы по-настоящему понять эту формулу калькулятора доходности облигаций, важно понимать временную стоимость денег. Другими словами, доллар сегодня не стоит столько же, сколько доллар через год. Это связано с инфляцией и целым рядом других факторов. Инвесторы, как правило, хотят, чтобы доход от их инвестиций опережал инфляцию.

Таким образом, в этой формуле доходности облигации t используется для учета различных периодов времени для денежных потоков. Чем дальше денежный поток, тем ниже текущая стоимость.

Я помню, как впервые увидел эту концепцию, и мне потребовалось некоторое время, чтобы понять ее. Что действительно помогло, так это увидеть наглядный пример…

Калькулятор доходности по облигациям Пример доходностиДавайте возьмем облигацию со сроком погашения ровно через три года. В настоящее время он торгуется по цене 1020 долларов — чуть выше номинала. У него купонная ставка 5%, и для простоты скажем, что он выплачивает годовой купон вместо полугодового (если вы рассчитываете для полугодовых облигаций, есть несколько дополнительных шагов).

Вот приведенная выше формула с подставленными числами…

Вы можете протестировать различные YTM, которые сделают правую сторону равной левой. Я проделал эту работу за вас, и доходность к доходу близка к 4,28%.

Это даст нам текущую стоимость каждого денежного потока…

Затем это уравнение упрощается до…

Игра с цифрами и получение практического опыта — лучший способ учиться. Вы можете использовать калькулятор доходности облигаций, чтобы проверить различные примеры инвестиций. Вы можете сравнить свои расчеты и посмотреть, совпадают ли они. Также можно протестировать облигации, которыми вы владеете в настоящее время, чтобы увидеть, будет ли ваша доходность к погашению опережать инфляцию.

Инвестиции в облигации и доходыОбладая этими знаниями, вы должны быть лучше подготовлены к созданию портфеля доходов. Вы также будете более готовы изучить возможности инвестирования в облигации и многие другие инвестиционные возможности.

Например, дивидендные акции могут быть еще одним отличным источником пассивного дохода. А реинвестирование ваших дивидендов и процентов может еще больше увеличить вашу прибыль. Чтобы увидеть, как это работает, воспользуйтесь бесплатным инвестиционным калькулятором. Это дает отличное представление о том, как может расти ваш портфель.

Это дает отличное представление о том, как может расти ваш портфель.

А если вам нужны дополнительные исследования и идеи в области инвестирования, загляните на нашу страницу с лучшими информационными бюллетенями по инвестициям. Эти информационные бюллетени содержат полезную инвестиционную информацию и исследования для новых и опытных инвесторов.

Калькулятор доходности в налоговом эквиваленте — начните инвестировать

Как узнать, является ли фонд корпоративных облигаций лучшим вложением, чем казначейские или муниципальные облигации?

Ответ зависит от вашего дохода, ставок федерального налога и налога штата, а также налогового законодательства вашего штата. Мы создали этот калькулятор эквивалентной налоговой доходности, чтобы помочь вам быстро определить, какой тип инвестиций с фиксированным доходом обеспечит вам самую высокую прибыль после уплаты налогов.

Этот калькулятор в настоящее время использует федеральные налоговые группы 2019 года. Используются налоговые ставки всех штатов на 2018 год, за исключением Айовы, в которой действуют новые ставки на 2019 год. Я не могу обещать следить за изменениями налоговых категорий всех штатов. Поэтому, если вы видите, что налоговая категория вашего штата неверна, пожалуйста, дайте нам знать.

Используются налоговые ставки всех штатов на 2018 год, за исключением Айовы, в которой действуют новые ставки на 2019 год. Я не могу обещать следить за изменениями налоговых категорий всех штатов. Поэтому, если вы видите, что налоговая категория вашего штата неверна, пожалуйста, дайте нам знать.

У нас также есть пошаговое видео о том, как использовать калькулятор ниже на странице.

Приведенный ниже встроенный калькулятор полностью интерактивен. Начните с выбора штата и ввода дохода в поля ниже:

Как пользоваться калькулятором налогового эквивалента дохода

Например, предположим, что вы живете в Калифорнии и имеете налогооблагаемый доход в размере 100 000 долларов США. Когда вы смотрите на инвестиции с фиксированным доходом, у вас есть несколько вариантов. Вы можете выбрать ETF корпоративных облигаций, ETF казначейских облигаций, национальный фонд муниципальных облигаций или фонд муниципальных облигаций, в котором хранятся только муниципальные облигации, выпущенные в вашем штате.

Для начала вот последняя доходность фондов Vanguard:

Среднесрочный ETF корпоративных облигаций Vanguard (тикер: VCIT) в настоящее время имеет доходность 4,29%: муниципальные облигации каждого штата), который в настоящее время дает 2,64%:

И, наконец, фонд муниципальных облигаций Vanguard в Калифорнии имеет доходность 2,71%:

Поскольку корпоративные облигации обычно имеют более высокие процентные ставки, они должны быть выше после налоговых деклараций. Правильно? Не обязательно. Фактически, ответ отличается от человека к человеку в зависимости от их федеральной налоговой категории и штата проживания.

Это связано с тем, что разные облигации облагаются налогом по разным ставкам.

- Корпоративные облигации (наряду с банковскими депозитными сертификатами, высокодоходными сберегательными счетами и т. д.) облагаются налогом IRS (внутренней налоговой службой) на федеральном уровне И на уровне вашего штата (если они имеют подоходный налог).

- Казначейские облигации штатов не облагаются налогом. Таким образом, хотя вы все равно будете платить федеральный налог, если вы живете в штате с очень высоким подоходным налогом, казначейские облигации могут дать вам хорошие налоговые льготы.

- Муниципальные облигации не облагаются налогом федеральным правительством, и, как правило, ЕСЛИ они предлагаются вашим штатом, они также не облагаются налогом на уровне штата.

Таким образом, для нашего жителя Калифорнии, который зарабатывает 100 000 долларов, они должны указать свой штат проживания и доход. Калькулятор автоматически рассчитает ставки федерального налога и налога штата.

Затем вы хотите выбрать тип облигации для сравнения и ввести доходность. Итак, давайте введем корпоративную облигацию, и 4,29% в калькуляторе:

Калькулятор говорит нам, что для того, чтобы получить то же самое после налоговой декларации корпоративной облигации с доходностью 4,29%, фонд казначейских облигаций должен иметь доходность 3,85% или выше, муниципальная облигация фонду (который будет держать в основном муниципальные облигации штата) нужна доходность 3,26% или выше, а фонду, владеющему только муниципальными облигациями Калифорнии, потребуется доходность 3,0%, чтобы иметь эквивалентную прибыль после уплаты налогов для инвестора.

Таким образом, исходя из этих цифр, фонд корпоративных облигаций Vanguard будет иметь самую высокую доходность с поправкой на налоги.

Видео – Пошаговое руководство по использованию калькулятора налогового эквивалента

На что обратить внимание при определении налогового эквивалента дохода

Конечно, не все фонды облигаций одинаковы. Фонд корпоративных облигаций Vanguard инвестирует 52% своих активов в корпоративные облигации с кредитным рейтингом Baa. Это самый низкий рейтинг до того, как облигации попадут в категорию «мусорных» или высокодоходных. Сравнение этих типов облигаций с безрисковыми казначейскими облигациями не является справедливым сравнением, поскольку корпоративные облигации также имеют гораздо более высокий риск, поэтому инвесторы должны быть вознаграждены более высокой процентной ставкой. Аналогичным образом, муниципальные облигации также несут определенный кредитный риск, который следует учитывать перед инвестированием.