Стратегия MACD Stochastic. Сила в банальной простоте!

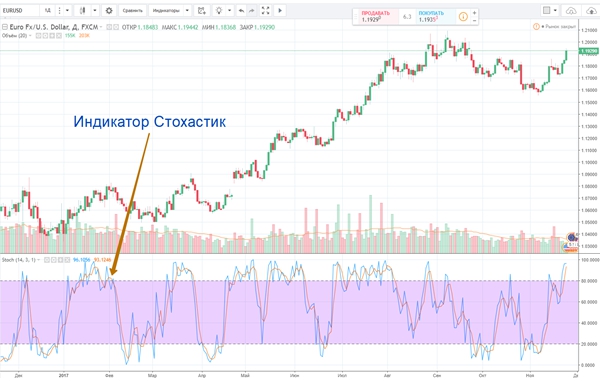

Привет, уважаемые читатели! Сегодня я решил рассказать о торговой системе, основывающейся на индикаторах MACD и Stochastic. Эта система не новая, но она всё равно не теряет своей актуальности, потому есть смысл о ней поговорить. Для начала, давайте с вами поговорим про индикаторы, на которых основывается стратегия. Для начала, это Стохастик, и данный индикатор имеет огромную популярность среди трейдеров. Самое его важное конструктивное преимущество – это явная простота использования.

Изначально период Стохастика по стандарту равняется 14, то есть, в учёт берутся последние 14 свечей для формирования сигналов. Кроме того, сам Стохастик осциллирует в рамках диапазона от 0 до 100. Зона перекупленности располагается выше 80, а зона перепроданности ниже 20. Если линии Стохастика расположены в перекупленности, то рассматриваются продажи и наоборот.

Но стоит учесть, что в рамках тренда линии могут на долгое время задерживаться в той или иной зоне, соответственно, торговать только лишь по его показаниям – это глупо. Вторым индикатором является MACD, который был создан ещё в конце 70х, но даже на сегодняшний день индикатор крайне популярен.

Вторым индикатором является MACD, который был создан ещё в конце 70х, но даже на сегодняшний день индикатор крайне популярен.

Он в первую очередь отображает силу того или иного тренда. Как известно, MACD базируется на основе скользящих средних со всеми вытекающими последствиями. Он запаздывает за ценой, кроме того, в рамках флета неэффективен, соответственно, его показания надо всячески фильтровать.

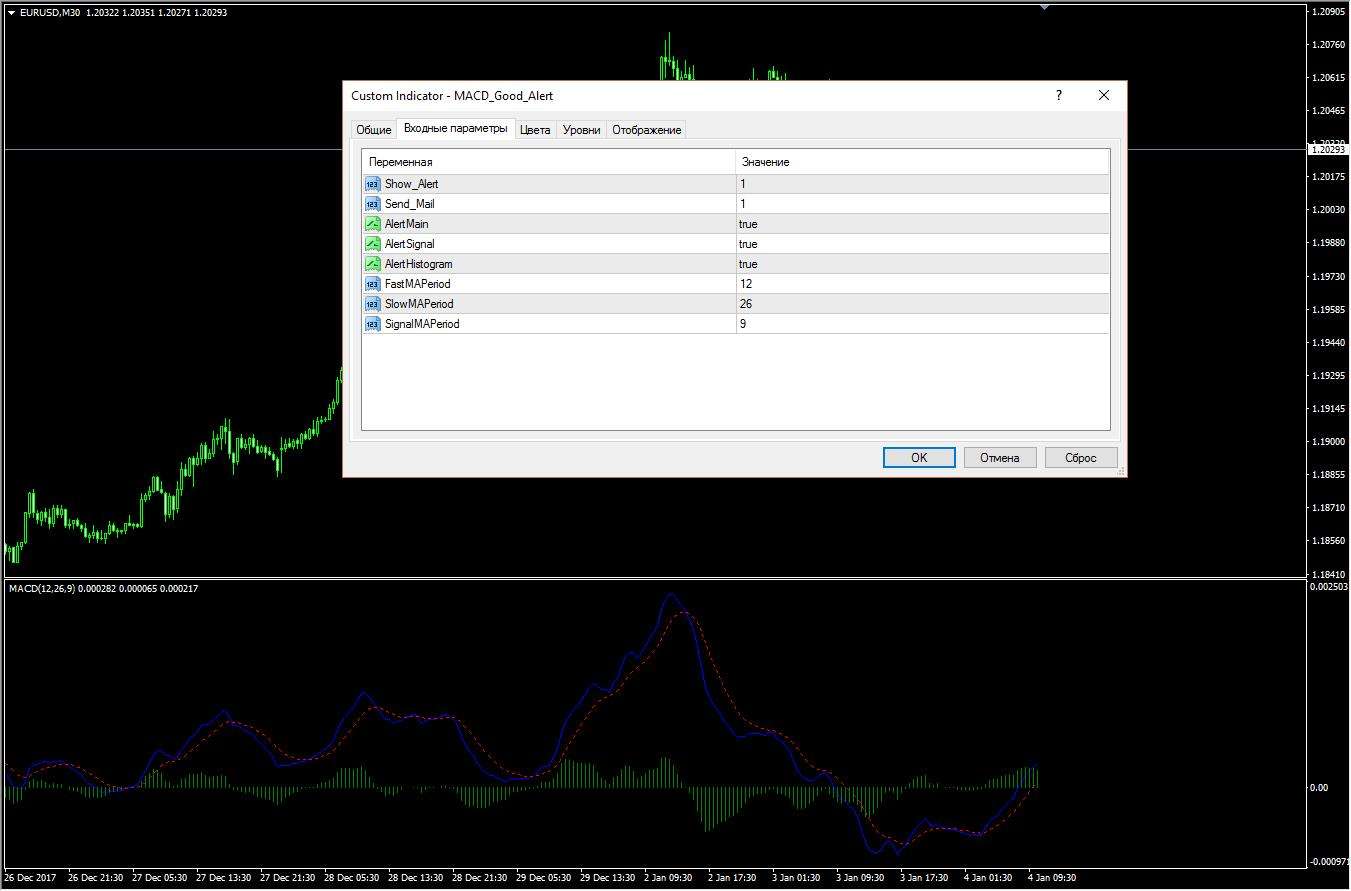

Настройки MACD:

- Fast EMA – это быстрая скользящая средняя

- Slow EMA – это медленная скользящая средняя

- MACD SMA – этот мувинг формирует сигнальную линию

Что касается настроек, то начинающие трейдеры могут не менять их, они и без того весьма эффективны.

Основа и принцип стратегии

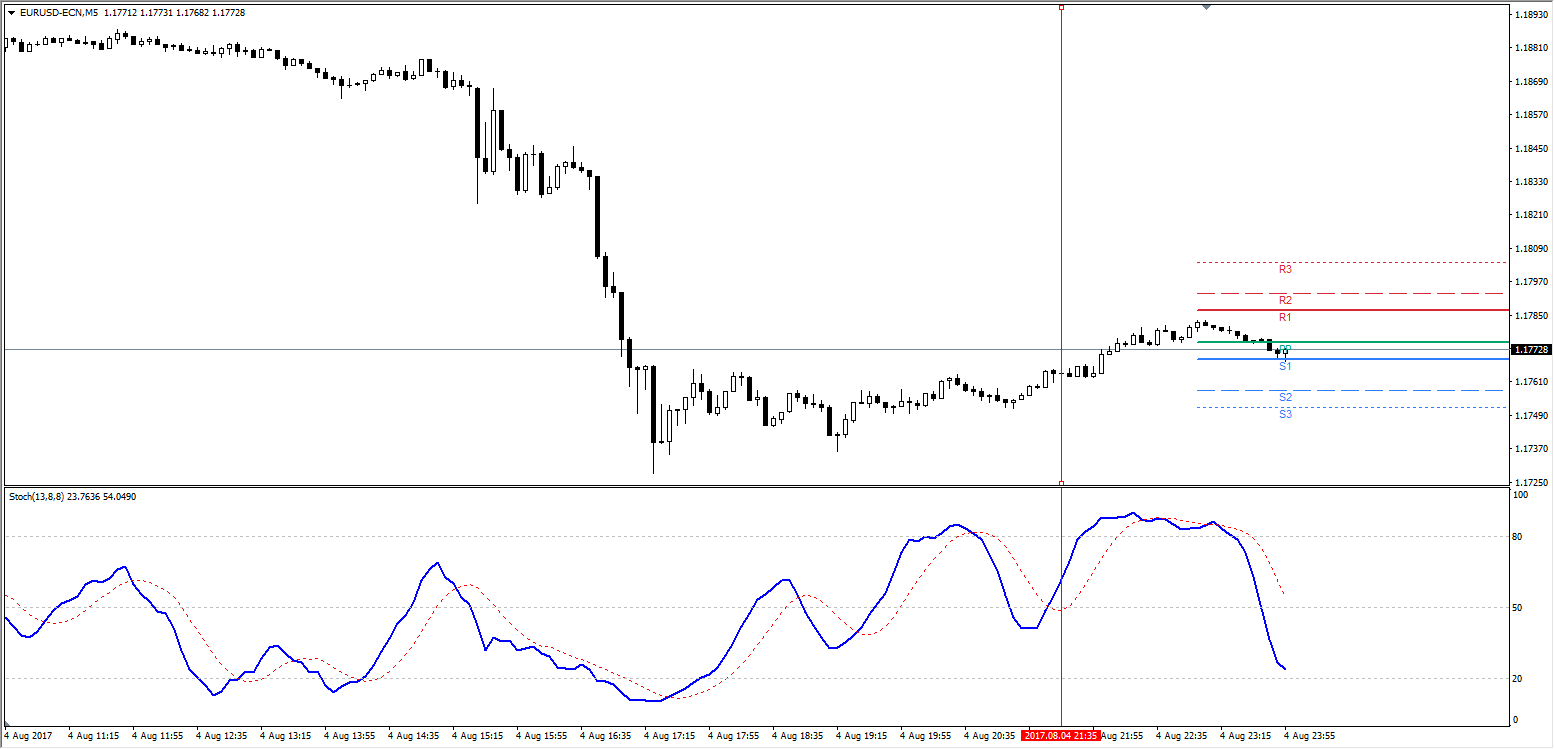

Суть стратегии заключается в том, что мы делаем входы в рынок, основываясь на показаниях индикатора MACD и Stochastic. Прежде чем начать работу, есть смысл посмотреть на старший интервал, то есть, например, если решили применять систему на Н1, то есть смысл первым делом посмотреть на Н4. Для выявления тренда есть смысл посмотреть на гистограмму MACD. Если гистограмма выше нуля, то развивается ап-тренд, соответственно, есть смысл рассматривать покупки и наоборот.

Для выявления тренда есть смысл посмотреть на гистограмму MACD. Если гистограмма выше нуля, то развивается ап-тренд, соответственно, есть смысл рассматривать покупки и наоборот.

В качестве потенциального сигнала мы рассматриваем показания Stochastic с учётом доминирующего тренда. Стоп-лосс необходимо устанавливать за ближайшим минимумом или максимумом в зависимости от сделки.

Важным достоинством системы можно считать её универсальность. Её применять можно практически на любом активе, кроме того, для дополнительной фильтрации можно использовать мувинг 200. Сделки на покупку мы заключаем, когда цена располагается выше мувинга, соответственно, если цена ниже мувинга, то мы будем рассматривать продажи. Сами же индикаторы мы с вами используем с настройками по умолчанию, ничего не меняем.

Достоинства и недостатки

Само собой, что данная торговая система имеет свои определённые достоинства и недостатки. За достоинства мы примем её простоту и универсальность, а недостаток заключается в том, что приходится сразу одновременно анализировать 2 интервала, потому новичок может запутаться. Конечно, стратегию можно оптимизировать под себя, никто вам не препятствует.

Конечно, стратегию можно оптимизировать под себя, никто вам не препятствует.

Систему можно использовать как на старшем, так и на младшем интервале, она универсальна. Но при этом стоит учесть, что на малом интервале всегда возникает вероятность появления большого количества ложных сигналов, что в любом случае негативно скажется на качестве торговли. Но стоит понимать чётко, что убыточные сделки будут, при этом вы ничего с этим не поделаете. Убытки являются лишь частью статистики, главное, чтобы они не были чрезмерными.

Я настоятельно рекомендовал бы вам не зацикливаться на индикаторах, с течением времени вам нужно сократить использование индикаторов до минимума. Дело в том, что в поисках того самого индикатора или индикаторной стратегии, вы в конечном итоге можете потратить много времени, причём в пустую. Конкретно данную торговую систему я рекомендую в первую очередь новичкам, при этом данная система может стать крепким фундаментом для создания вашей личной системы. Прошу вас не забывать, что грааля не существует, любая система имеет как свои достоинства, так и свои недостатки, и данная система не является исключением данной тенденции. Надеюсь, что данный материал заставит вас о многом задуматься, и вы сделаете свои выводы.

Надеюсь, что данный материал заставит вас о многом задуматься, и вы сделаете свои выводы.

Эти статьи тоже нужно прочитать:

Индикатор Стохастик — определение разворотов на рынке. Описание, настройка |

Обычно в стандартный набор торгового терминала попадают только те индикаторы, которые действительно помогают эффективно прогнозировать движения цены. Всё самое интересное в плане алгоритмов уже давно придумано, поэтому большая часть из представленных технических средств анализа относится к прошлому веку. Одним из таких старожилов анализа наряду с MACD является индикатор стохастик. Это очень простой в освоении индикатор, который обладает рядом преимуществ по сравнению с остальной классикой анализа.

Из данной статьи Вы узнаете:- Стохастический осциллятор — что это? Для чего он нужен?

- Сигнальные зоны стохастика

- Использование стохастика в торговле

- Stochastic и MACD

- Заключение

Стохастический осциллятор — что это? Для чего он нужен?

Стохастик (стохастический осциллятор) – индикатор, который основан на скользящих средних и обладает функцией относительной оценки, то есть в нём присутствует сглаживающая составляющая. Предназначен стохастик для определения разворотов, отлично применяется в боковике и на тренде, то есть его можно назвать универсальным инструментом технического анализа.

Предназначен стохастик для определения разворотов, отлично применяется в боковике и на тренде, то есть его можно назвать универсальным инструментом технического анализа.

Для большей информативности стахастик сочетают с другими индикаторами, например, с МАКД или с Боллинджером, а также с графическим и свечным анализом. Также нередко можно увидеть окошко стохастика на графиках с волновыми разметками, так как сигнал дивергенции и конвергенции вполне актуален не только для обычного поиска разворота, но и для определения некоторых фаз волновых конструкций.

Создатель индикатора, Джордж Лэйн, уделял внимание тому, как происходит закрытие текущего бара по отношению к предыдущим. Как известно, к моменту окончания периода свечи возможны резкие колебания. То есть в процессе формирования она может принимать практически любую форму, но в самом конце буквально за несколько минут полностью её изменить. То есть, была, например, уверенная свеча падения, с небольшими тенями и большим телом, которая быстро превращается в разворотную фигуру Молот. Именно поэтому, кстати, и рекомендуется открывать сделки только на открытии нового бара рабочего периода. Такой метод работы позволяет работать с актуальными данными, отсекая возможность неудачного входа из-за поспешности.

Именно поэтому, кстати, и рекомендуется открывать сделки только на открытии нового бара рабочего периода. Такой метод работы позволяет работать с актуальными данными, отсекая возможность неудачного входа из-за поспешности.

Итак, индикатор стохастик работает по простому принципу: проводится численная оценка уровня цены, на котором закрывается текущий бар в сравнении с тем, какие уровни были у прошлых баров. То есть по факту просто смотрим, происходит последовательное закрытие всё ниже и ниже, то есть развивается медвежий тренд или же последовательно выше и выше, то есть бычий тренд. Такой подход позволяет оценивать реальную ситуацию, ведь у свечей могут быть длинные тени, но при этом трендового закрытия не происходит. Это обычно признаки флэта или разворота.

Для лучшего понимания алгоритма нужно посмотреть на значение каждой из линий, которые мы будем разбирать в разделе настроек стохастика. Есть множество модернизированных версий индикатора, однако они далеко не всегда привносят что-то полезное, поэтому лучше пользоваться простым вариантом.

Настройка стохастика

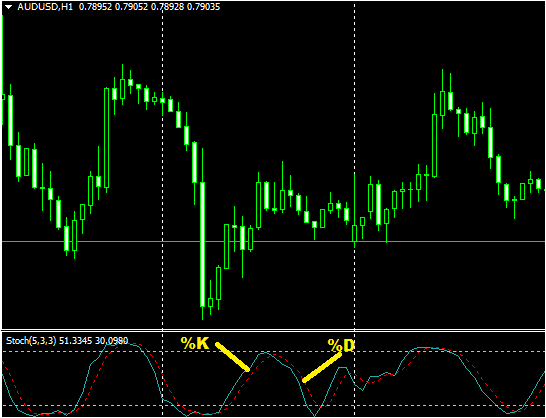

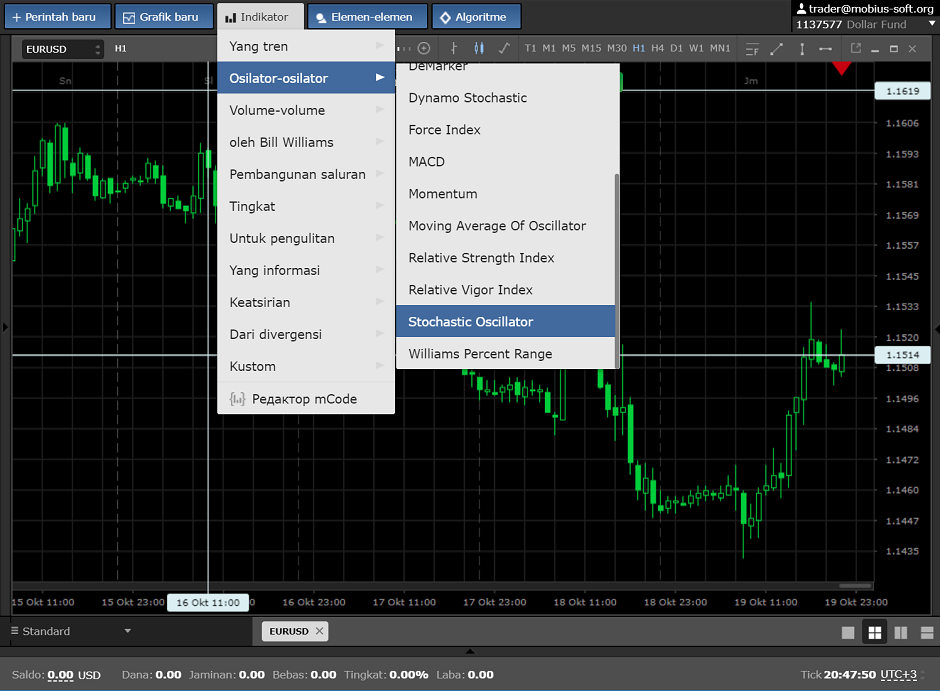

В перечне индикаторов выбираем раздел Осцилляторы и в нём нажимаем на Stochastic Oscillator. Индикатор отображается в отдельной области под графиком и представляется пространством с размеченными по шкале горизонтальными уровнями 20 и 80, сама же область ограничена 0 и 100. Стохастик состоит из двух линий, которые периодически пересекаются. Они двигаются между обозначенным крайними уровнями, если цена движется вниз, то и стохастик также пойдёт вниз (обе линии), если цена идёт вверх, то линии пойдут в том же направлении. Окно настроек предлагает несколько настраиваемых значений, разберём каждое из них:

1. Период основной линии, обозначаемой %К. Это по сути сам стохастический осциллятор, то есть его основная линия. Высчитывается она как результат деления разницы между ценой текущего периода и минимального значения цены за указанный промежуток времени и разницы между максимальной и минимальной ценами за тот же указанный период. Вся эта дробь умножается на 100 и получается итоговое значение. Логично, что при динамичном росте и закрытии на максимуме индикатор стохастик будет находиться около значения 100, а при таком же падении и закрытии на минимуме он будет около 0.

Вся эта дробь умножается на 100 и получается итоговое значение. Логично, что при динамичном росте и закрытии на максимуме индикатор стохастик будет находиться около значения 100, а при таком же падении и закрытии на минимуме он будет около 0.

Здесь, кстати, проявляется некоторый недостаток, который придётся компенсировать впоследствии ожиданием подтверждения – линии индикатора могут очень долго пребывать около границ области.

Изначально используется значение 5 – оно удобно и хорошо работает, делая осциллятор стохастик очень чувствительным к колебаниям цены. Если его увеличить, то он станет больше похож на диаграммные осцилляторы, которые двигаются не так динамично, так как в них предусмотрена оценка большего периода графика. В общем, для большинства форекс стратегий вполне подойдут и стандартные значения, которые, кстати, лучше менять все вместе, так как значительные изменения одного параметра приведут к не совсем понятному отображению и искажению сигналов.

2. Период второй линии, обозначаемой как %D. В окошке она отображается красной пунктирной линией, следующей за основной с некоторым опозданием. Причина этого опоздания заключается в том, что %D является усреднением основной %K. То есть устанавливаемое значение параметра будет показывать, сколько значений главной линии будет использоваться для вычисления среднего. По умолчанию это также 5, что можно назвать оптимальным. В итоге получается, что текущее значение %D – это среднее %K за 5 баров. Пересечение этих двух линий даст определённый сигнал, о котором будет сказано далее, то есть линия достаточно важная.

Период второй линии, обозначаемой как %D. В окошке она отображается красной пунктирной линией, следующей за основной с некоторым опозданием. Причина этого опоздания заключается в том, что %D является усреднением основной %K. То есть устанавливаемое значение параметра будет показывать, сколько значений главной линии будет использоваться для вычисления среднего. По умолчанию это также 5, что можно назвать оптимальным. В итоге получается, что текущее значение %D – это среднее %K за 5 баров. Пересечение этих двух линий даст определённый сигнал, о котором будет сказано далее, то есть линия достаточно важная.

3. Замедление. Параметр, который при изменении будет либо увеличивать частоту появления сигналов с заходом линий в области между 20 и 0 и между 80 и 100, либо понижать. Изначально установленное значение 3 достаточно хорошо сглаживает индикатор, поэтому особого смысла его менять в отрыве от остальных параметров нет.

4. Цены. Здесь предлагается список вариантов значений, которые индикатор Stochastic будет брать как значения для вычислений. Также как и с замедлением, менять ничего не надо, заданное по умолчанию значение используется практически во всех торговых методиках. В крайнем случае можно поменять, если так предусмотрено какой-либо стратегией, но обычно все придерживаются стандартного значения.

Здесь предлагается список вариантов значений, которые индикатор Stochastic будет брать как значения для вычислений. Также как и с замедлением, менять ничего не надо, заданное по умолчанию значение используется практически во всех торговых методиках. В крайнем случае можно поменять, если так предусмотрено какой-либо стратегией, но обычно все придерживаются стандартного значения.

5. Тип мувинга. Всё стандартно – на выбор у нас есть весь перечень типов скользящей средней – от простой до сглаженной. Как правило, работают с обычной, то есть простой скользящей средней.

Сигнальные зоны индикатора стохастик

Тот факт, что индикатор стохастик имеет ограниченную шкалу значений, даёт возможность оценивать движение исходя из самого значения. Для удобства трейдера в индикаторе есть возможность настроить отображение горизонтальных уровней, которые изначально обозначаются на отметках 20 и 80. Эти линии образуют промежутки значений которые принято делить на следующие:

- Зона перекупленности.

Она расположена выше значений стохастика 80 и упирается в верхнюю границу значений. Таким образом, когда цена растёт, стохастик поднимается и зачастую оказывается в этой области. Это принято трактовать как возможный разворот вниз, но сам факт того, что линии зашли в область ещё не даёт повода входить в рынок.

Она расположена выше значений стохастика 80 и упирается в верхнюю границу значений. Таким образом, когда цена растёт, стохастик поднимается и зачастую оказывается в этой области. Это принято трактовать как возможный разворот вниз, но сам факт того, что линии зашли в область ещё не даёт повода входить в рынок. - Зона перепроданности. Это область других крайних значений, которые иногда показывает осциллятор стохастик. Расположена она ниже значений 20 и также упирается в границу, только теперь нижнюю. Линии индикатора заходят в неё при падении цены, но так же, как и в предыдущем случае, это ещё не сигнал к покупке. Как действовать в таких ситуациях рассмотрим далее.

Вообще, значения 20 и 80 хорошо подходят для стандартных параметров, но нередко можно увидеть 25 и 75, а также 30 и 70. Обычно так делают, когда меняют параметры индикатора, но мы будем рассматривать обычный метод торговли. Итак, когда цена зашла в зону перекупленности, порядок действий такой:

- Дожидаемся, пока основная линия пересечёт пунктирную сверху вниз.

Это может случиться на самой границе, и в тогда сигнал будет не очень качественным. Лучше, когда это происходит в самой области, то есть разворот должен быть выше уровня 80 и при этом хорошо видимым.

Это может случиться на самой границе, и в тогда сигнал будет не очень качественным. Лучше, когда это происходит в самой области, то есть разворот должен быть выше уровня 80 и при этом хорошо видимым. - Следующее важное условие для заключения сделки – выход этих линий индикатора за пределы зоны перекупленности. То есть нужно дождаться не только момента, когда они покинут область, но и закрепятся ниже отметки 80. Для этого ждём закрытия текущего бара. Пока он формируется, ни в чём ещё нельзя быть уверенным, так как важен именно уровень закрытия. Уже на открытии следующего, если линии остались ниже отметки 80, можно открывать продажу.

Точно такая же схема действий и с зоной перепроданности, только в этом случае уже рассматриваются значения индикатора от 0 до 20 и разворот линий вверх с закреплением выше 20.

Использование стохастика в торговле

Теперь перейдём непосредственно к рыночным ситуациям, в которых можно действовать по показателям индикатора. Основная область применения – поиск и подтверждение смены тенденции на рынке, в связи с чем можно выделить два основных шаблона действий в зависимости от того, что происходит с ценой:

Основная область применения – поиск и подтверждение смены тенденции на рынке, в связи с чем можно выделить два основных шаблона действий в зависимости от того, что происходит с ценой:

1. На рынке происходит консолидация. Понять это можно после того, как цена некоторое время совершает колебательные движения в рамках горизонтального канала. Отсутствие тренда даёт возможность торговать в обе стороны, но по мере продолжения консолидации следует отдавать предпочтение всё же главному направлению. Итак, здесь у нас будут использоваться разворотные зоны, которые описывались ранее. При этом важно выделить границы нашей консолидации, чтобы иметь ориентир и уже возле них ждать сигнал с индикатора. Дело в том, что индикатор стохастик в большей степени подходит для ожидания подтверждения, если мы используем стандартные параметры, поэтому сигнал отрабатываем тогда, когда цена подходить к границе и начинает разворачиваться.

Основная роль стохастика в такой торговле – дать сигнал в независимости от того, дошла цена до нашего уровня или нет. Также нельзя исключать и такой вариант, что границы перерисовываются, то есть происходят ложные пробои и затем цена разворачивается. В этом случае вторым фактором и будет выступать стохастический осциллятор. То есть первое условие – нахождение возле границы, второе – сигнал стохастика.

Также нельзя исключать и такой вариант, что границы перерисовываются, то есть происходят ложные пробои и затем цена разворачивается. В этом случае вторым фактором и будет выступать стохастический осциллятор. То есть первое условие – нахождение возле границы, второе – сигнал стохастика.

2. На рынке есть тренд. Оптимальный вариант заключается в том, чтобы на старших периодах увидеть разворот и отрыть сделку. Здесь нужно отметить, что использование на тайм фреймах Н4 или D1 значительно повышает эффективность индикатора, что, впрочем, неудивительно, так как практически все старые алгоритмы анализа предназначены для среднесрочной торговли.

Итак, например, нашли разворот на Н4. После этого входим в сделку и ждём развития тренда. Понятное дело, что по мере движения будут возникать и обратные сигналы, но их нужно либо игнорировать, либо в такие моменты закрывать часть или всю сделку. Так получается из-за достаточно короткого периода, хотя встречаются ситуации, когда стохастик практически весь тренд пребывает в сигнальной зоне.

Также среди прочего предлагается использовать стохастик для наращивания совокупной позиции. В этом случае мы используем коррекции, которые практически всегда неизбежно возникают на трендовом движении. То есть по стохастику открывается позиция в главном направлении. Например, если у нас бычий тренд и мы заходили в покупку на развороте, то следует ждать такого же сигнала – индикатор Stochastic уходит в зону перепроданности и там разворачивается.

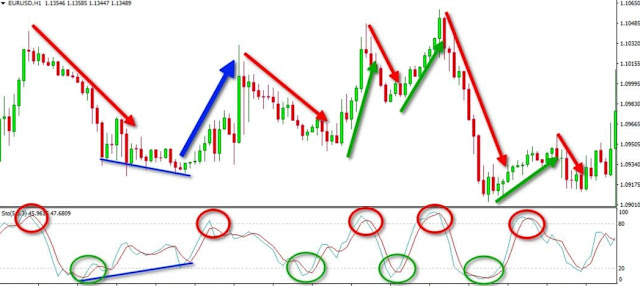

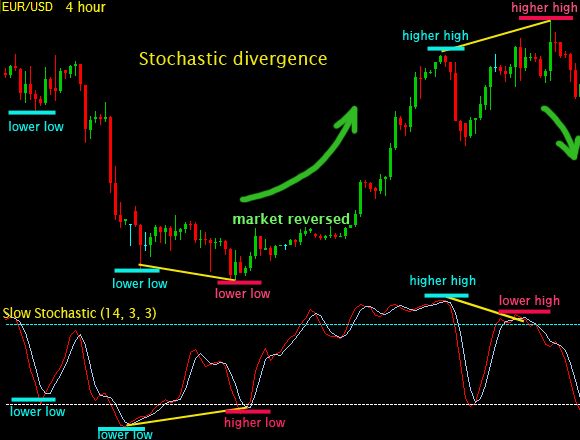

3. Дивергенция и конвергенция. Это разворотный сигнал, который характерен для всех осцилляторов. Заключается он в том, что возникает расхождение максимум и минимумом графика и индикатора. То есть получается так:

- дивергенция образуется, если цена сделала последовательно два максимума с откатом между ними, а на стохастике второй максимум отсутствует, то есть показывает меньшее значение, чем первый;

- конвергенция образуется ровно по той же схеме, но речь идёт о медвежьем рынке и развороте наверх.

Здесь также будет два минимума цены, но на стохастике второй будет выше первого.

Здесь также будет два минимума цены, но на стохастике второй будет выше первого.

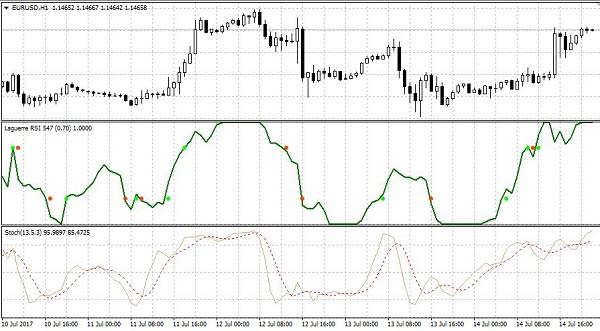

Stochastic и MACD

Не смотря на то, что это индикаторы одной группы, их одновременное использование часто можно увидеть у трейдеров. Это очень удобно, так как один будет рассчитан на более качественные с точки зрения периода сигналы, а другой можно использовать для подтверждения в краткосрочной перспективе. Для большего удобства их накладывают в одно и то же окошко, только в этом случае необходимо поставить галочку в параметре настройки под название “закрепить минимум/максимум”. В этом случае справа будет привычная для стохастика шкала, а МАКД будет рисовать свою диаграмму в соответствующем масштабе.

Заключение

Из всего выше сказанного следует простой вывод – пользоваться индикатором стохастик совсем не сложно, он подходит практически к любому типу торговли, как краткосрочной, так и долгосрочной с удержанием позиций по тренду длительный промежуток времени. Для новичков он часто становится одним из главных инструментов анализа, так как все сигналы интуитивно понятны, главное, не забывать правила входа в рынок. Для торговли даже не обязательно вникать в принцип вычислений, всё отображается наглядно.

Для новичков он часто становится одним из главных инструментов анализа, так как все сигналы интуитивно понятны, главное, не забывать правила входа в рынок. Для торговли даже не обязательно вникать в принцип вычислений, всё отображается наглядно.

Индикатор Стохастика как пользоваться: секреты и особенности

История Стохастика началась в далеком 1950-м году, когда валютный трейдер Джордж Лейн разработал собственный индикатор и дал ему название «стохастический осциллятор». Сегодня он известен форекс-сообществе как осциллятор Stochastic.

Самый любопытный факт этой истории: Лейн всю жизнь восхищался своим отцом и хотел пойти по его стопам и стать отличным врачом, который будет спасать жизни сотен людей в год. Но когда он случайно оказался в одном из дилинговых центров, он был очарован красотой и привлекательностью биржевого рынка.

Разработкой нового индикатора он занялся, когда в ходе длительного анализа котировок торговых инструментов выявил закономерность, что цена никогда не находится в постоянном тренде. Она всегда движется поступательно и иногда берет периоды передышки. В основу нового технического средства легло сравнение нынешней цены с предыдущей, как и во многих других осцилляторах. С помощью него он пытался определять зоны «слишком высоких цен» и «слишком низких цен». Сегодня их называют зонами перекупленности и перепроданности.

Она всегда движется поступательно и иногда берет периоды передышки. В основу нового технического средства легло сравнение нынешней цены с предыдущей, как и во многих других осцилляторах. С помощью него он пытался определять зоны «слишком высоких цен» и «слишком низких цен». Сегодня их называют зонами перекупленности и перепроданности.

Содержание статьи

Индикатор Стохастик как пользоваться

Использовать в торговле осциллятор очень просто. Достаточно знать, как его настроить, и какие существуют базовые сигналы на вход в рынок. Именно об этом я и хочу сейчас рассказать.

Настройки

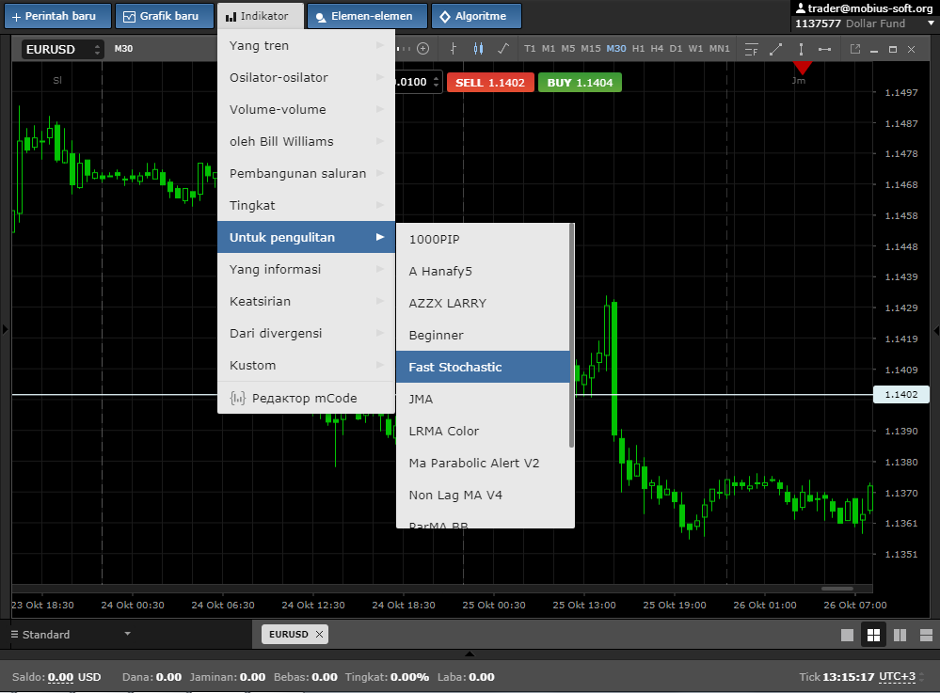

Для начала давайте поговорим, как настроить Стохастик. Чтобы не путаться, вы должны знать о существовании трех версий индикатора: full(полный), fast(быстрый) и slow(медленный).

Один из самых распространенных вариантов настройки – 5, 3, 3. Для всех версий Стохастика первая и третья цифры одинаковые. Основное отличие между ними заключается именно во второй. В данной ситуации «3» на второй позиции говорит о том, что перед нами full-версия. Я предлагаю вам подробнее ознакомиться с этими настройками на данном примере:

Я предлагаю вам подробнее ознакомиться с этими настройками на данном примере:

- 5 – период линии K;

- 3 – это значение определяет версию, в данном случае – фулл. Благодаря этому параметру определяется степень сглаживания К. Чем выше значение, тем более гладкой будет линии, что означает отсеивание ненужного рыночного шума. Посмотрите, что бывает, когда сглаживание отсутствует (сверху – сглаживание есть, снизу – нет):

- 3 – период линии D.

Такие настройки вполне подойдут трейдерам, которые предпочитают внутридневную торговлю. Некоторые также используют 7, 3, 3. На h2, h5 и D1 часто встречаются такие конфигурации: 9-21, 3, 3. Нужно знать, что при меньших значениях в настройках Стохастика можно получать много сигналов, но большая часть из них будут ложными. Поэтому при выборе параметров для индикатора требуется отталкиваться от собственного стиля торговли или торговой стратегии.

Хочу показать вам ещё один пример на рисунке ниже. Здесь есть три варианта стохастика с разными параметрами: верхний(5, 3, 3), средний(14, 3, 3) и нижний(21, 7, 7).

Из этого примера можно сделать вывод, что вариант с самыми большими параметрами показывает сигналы редко, но зато точно. Связано это с тем, что при таких конфигурациях учитываются только большие волнения на рынке.

Стохастик можно использовать при торговле на любом рынке, будь то фондовый, форекс или срочный. По торговым инструментам тоже никаких ограничений нет. Трейдеры используют его для работы на самых разных таймфреймах, сам же Лейн применял его на дневных и недельных графиках. Лично я бы порекомендовал вам использовать параметры «10, 3, 3» и «21, 14, 14».

Классические сигналы торговли по Стохастику

Если не рассматривать отдельные стратегии, в работе которых используется индикатор, а исключительно только его, то существует несколько типичных сигналов, на которые стоит обращать внимание:

- Выход из зон перекупленности и перепроданности. Покупка необходимо совершать на свече, которая соответствует выходу линии из зоны «0-20», продавать же стоит на свече, соответствующей выходу линий К и D из зоны «100-80»;

- Пересечение К и D.

Тут все очень просто. Если сплошная линия сверху-вниз переходит через пунктирную, то можно рассматривать вход в рынок на лонг. Если наоборот, то шортить. Так как такой сигнал сопровождается многочисленными рыночными шумами, я советую рассматривать его вблизи зон перекупленности и перепроданности;

Тут все очень просто. Если сплошная линия сверху-вниз переходит через пунктирную, то можно рассматривать вход в рынок на лонг. Если наоборот, то шортить. Так как такой сигнал сопровождается многочисленными рыночными шумами, я советую рассматривать его вблизи зон перекупленности и перепроданности; - Дивергенция Стохастика. Это самый интересный вариант, о котором я подробно расскажу в данной статье ниже. Обязательно обратите на него вариант, потому что многие трейдеры, добавив это в свою торговую стратегию, значительно повысили уровень прибыли.

При работе со Стохастиком (да и любым другим осциллятором) вы должны знать, что они показывают наибольшую эффективность при флетовом движении. Когда начинается ярко выраженный тренд на рынке, сигналы таких индикаторов сопровождаются многочисленными шумами.

Решается эта проблема очень просто. При работе со стохастиком достаточно добавить какой-нибудь трендовый индикатор. Что же тогда делать? Нужно рассматривать только те сигналы, которые предлагают входить в рынок вслед за текущим трендом. При работе таким способом будет гораздо больше удачных сделок и повысится размер общей прибыли.

При работе таким способом будет гораздо больше удачных сделок и повысится размер общей прибыли.

Применение индикатора Stochastic Oscillator

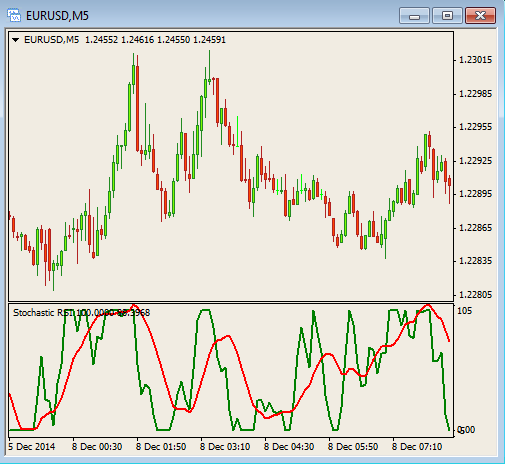

Как применять осциллятор в торговле, я решил рассмотреть на примере популярной стратегии «Два стохастика».

Как вы уже могли понять по названию, для работы потребуется добавить на график сразу два стохастика. Кстати, этот индикатор даже скачивать ни откуда не надо, потому что он предустановлен в МетаТрейдере 4. Да и в 5 версии тоже.

Для первого выставляем настройки 21,9, 9, а для второго 9, 3, 3:

Суть здесь в том, что первый индикатор не будет обращать внимания на какие-то несущественные колебания цены. Зато второй, наоборот, будет активно собирать информацию о них и демонстрировать вам её в своем окне. Собственно, первый Стохастик с «большими» параметрами будет использоваться для отсеивания всех шумов, которые будут видны на втором.

Правила работы по данной стратегии очень простые. Кстати, использовать этот подход можно для работы на любом таймфрейме с любым торговым инструментом. Но мои личные наблюдения говоря о максимальной эффективности стратегии на ТФ от М15 до Н4.

Но мои личные наблюдения говоря о максимальной эффективности стратегии на ТФ от М15 до Н4.

Сигнал на покупку мы получаем, когда оба индикатора находятся в зоне перепроданности. Если же они в зоне перекупленности, то мы можем рассматривать вариант об открытии сделки на продажу. Когда только один из индикаторов находится в какой-либо зоне, не стоит торопиться события и сразу открывать сделку. В такой ситуации необходимо дождаться, пока второй индикатор также окажется в этой зоне и пока закроется текущая свеча, так как после этого он может быть перерисован.

Я советую открывать сделки с указанием stop-loss и take-profit. В принципе, я говорю об этом абсолютно для каждой торговой стратегии, таково уж мое управление капиталом. Закрывать сделки стоит тогда, когда индикаторы начинают показывать противоположный сигнал. Кстати, в таком случае можно и сразу новую сделку в обратное направление открывать.

Дополнительные рекомендации

Я бы хотел дать вам ещё несколько рекомендаций, как работать с данной стратегией:

- Лучше всего её использовать, когда идет американская или европейская торговая сессии.

Также я прикладываю скрин расписания всех торговых сессий;

Также я прикладываю скрин расписания всех торговых сессий; - Как только ценовой уровень пройдет половину пути в сторону профита, переносите стоп-лосс на безубыточный уровень. То есть его нужно установить в то место, где была открыта сделка;

- Если вы хорошо знакомы с индикатором RSI, то можете дополнительно установить его для обнаружения ложных сигналов. В принципе, даже если вы с ним незнакомы, то можете почитать информацию о нем в интернете. Он работает так же, как стохастик, отличий там мало. Тогда открывать сделки нужно будет тогда, когда по всем трем индикаторам есть сигнал. Конечно, количество открываемых сделок в таком случае будет гораздо меньше, но процент прибыльных заметно возрастет;

- При нестабильной ситуации на рынке, когда цена резко идет то вниз, то вверх, лучше откажитесь от торговли и дожидайтесь подходящего момента.

Следуйте основным правилам этой торговой стратегии и запомните эти дополнительные рекомендации. Тогда, получив немного опыта работы с этой системой, вы сможете получать стабильную прибыль от торговли, которая будет равняться 20-30 процентам в месяц от суммы первоначального капитала.

Как работать со Стохастиком

А мы продолжаем знакомство со Стохастиком. Про основы работы с индикатором я уже рассказал, расписал одну самую простую стратегию, сейчас же хочу поведать вам ещё об одной, а также о возможности работать прямо в браузере.

Обзор индикаторов и стратегии

Для начала давайте посмотрим, что нам понадобится:

- Parabolic SAR. Выбор второго обусловлен его «прокачанной» формулой по сравнению с классическим вариантом. Ещё он отличается внешним видом, лично я визуально воспринимаю его гораздо лучше. Благодаря этому я могу ориентироваться по сигнальным точкам и лучше анализировать текущую ситуацию на рынке. Цветовая индикация очень удобная: красный – снижение цены, зеленый – повышение цены;

- Медленный стохастик. Я уже писал о видах стохастика в этой статье. Если пропустили, то обязательно ознакомьтесь. Что касается этого вида, то он имеет, наверное, наибольшую распространенность среди трейдеров из-за своей высокой точности за счет медлительности.

Только не путайте с тем, что при таких настройках индикатор медленнее реагирует на рыночные волнения. Это проявляется в высокой сглаживаемости линии индикатора, то есть индикатор реагирует только на реально крупные колебания на рынке, на которые стоит обращаться внимания в ходе торговли. Это единственное отличие от классической версии. Остальное все знакомо.

Только не путайте с тем, что при таких настройках индикатор медленнее реагирует на рыночные волнения. Это проявляется в высокой сглаживаемости линии индикатора, то есть индикатор реагирует только на реально крупные колебания на рынке, на которые стоит обращаться внимания в ходе торговли. Это единственное отличие от классической версии. Остальное все знакомо.

С таким набором инструментом и опытом работы по стратегии можно получать хорошую прибыль, если открывать по несколько сделок в день.

Настройка терминала

В целом, данная стратегия не особо сложная, но по эффективности и самому подходу я бы отнес её к ряду профессиональных. Именно поэтому потребуется специальное ПО. С другой стороны, есть множество современных онлайн-сервисов, которые избавляют трейдеров от необходимости устанавливать кучу софта на свой компьютер, из-за которого он потом может начать подвисать.

Такие сервисы могут работать в любом браузере. Я предлагаю вам воспользоваться «Живым графиком», который предоставляет портал TradingView и любой терминал (возьмите лучше МТ4). Если вы ещё не выбрали брокера для работы, то сейчас самое время сделать это.

Если вы ещё не выбрали брокера для работы, то сейчас самое время сделать это.

Переходим к настройке:

- Открываем две вкладки в браузере. В одной – торговую платформу, в другой – живой график. Открываем в обоих вкладках одну и ту же валютную пару. Советую использовать свечной график, таймфрейм выбирайте сами. Данная стратегия работает на любом ТФ;

- В живом графике необходимо добавить два индикатора: «CM_Parabolic SAR» и «Slow Stochastic». Они уже предустановлены в системе, вам ничего дополнительно скачивать не нужно. Откройте окно поиска и вставьте туда указанные выше названия без кавычек. Наложите на график найденные варианты;

- Для медленной линии стохастика поставьте период 14, а для быстрой 3.

Эту торговую систему я советую использовать для валютных пар. Сам на других активах я её не тестировал, но разные трейдеры на форумах пишут, что она идеально подходит только для валютных пар. Чаще всего, их используют для EUR/USD и AUD/USD.

Сигналы по стратегии

Параболическая система нравится очень многих трейдерам за счет своей простоты и визуального оформления. Данный индикатор показывает, что рынок может находится в текущий момент только в одной из двух фаз: он либо двигается вверх, либо двигается вниз.

Данный индикатор показывает, что рынок может находится в текущий момент только в одной из двух фаз: он либо двигается вверх, либо двигается вниз.

На самом же деле, реальная ситуация обстоит не совсем так. В этом можно убедиться, если посмотреть внимательно на график под разным масштабированием в разных периодах. Именно поэтому в одиночку такой индикатор использовать не стоит, а вот в совокупности с каким-нибудь помощником, имеющим нейтральную фазу отсутствия торговых сигналов, – самое то.

Медленный стохастик в торговой стратегии играет данную роль и отлично с ней справляется. Работа очень простая – необходимо отслеживать поведение рынка и следить за появлением одинаковых сигналов по двум индикатором (это очень похоже на «Два стохастика»).

Сигналы следующие:

- Продажа – точки SAR красного цвета перемещаются наверх свечей. Линии стохастика должны быть в зоне «перекупленности» и пересечь друг друга;

- Покупка – точки SAR зеленого цвета перемещаются под ценовые бары.

Линии стохастика находятся в зоне «перепроданности» и пересекаются друг с другом.

Линии стохастика находятся в зоне «перепроданности» и пересекаются друг с другом.

Я надеюсь, вы ещё не забыли, что Стохастик – перерисовывающийся индикатор? Именно поэтому на самой сигнальной свече в рынок заходить нельзя. Это нужно делать, когда откроется следующая после неё свеча. Если после перерисовки все хорошо, то можно входить в рынок.

Чтобы не пропустить нужный момент, внимательно следите за оставшимся до закрытия сигнальной свечи временем. На живом графике оно отображается рядом с уровнем текущей цены.

Ничего сложного в этой стратегии нет. Достаточно не поддаваться соблазну открывать сделки до закрытия сигнальной свечи и научиться определять хорошие сигналы. Это приходит с опытом. Не забывайте устанавливать SL и TP, это очень важно с точки зрения управления собственным капиталом. Данная стратегия хорошо подходит как для торговли на форексе, так и для работы на бинарных опционах.

Как использовать Стохастик

Рассказывая про Стохастик, я не могу не упомянуть про дивергенцию. Она является одним из самых сильных сигналов по индикатору. Многие трейдеры используют его только за такие сигналы. Некоторые трейдеры вообще ведут очень простую торговлю по одной только дивергенции на одном индикаторе Стохастика.

Она является одним из самых сильных сигналов по индикатору. Многие трейдеры используют его только за такие сигналы. Некоторые трейдеры вообще ведут очень простую торговлю по одной только дивергенции на одном индикаторе Стохастика.

Дивергенция – это разница в движении цены и индикатора, если говорить простыми словами. Существует два вида:

- явная;

- скрытая.

О них сейчас и поговорим.

Явная дивергенция

Если цена очень слабо идет вниз и обновляет свои минимумы, но при этом линии стохастика движутся вверх, это говорит о бычьей дивергенции. Она говорит о том, что в скором времени цена актива развернется в сторону индикатора.

Аналогичная ситуация происходит, когда цена идет вверх, медленно обновляет свои максимумы, но при этом линии Стохастика двигаются вниз. Тогда мы получаем сигнал о медвежьей дивергенции, которая говорит о скором снижении цены.

Если научиться рассматривать такие сигналы на графике, то можно открывать по несколько прибыльных сделок в день на разных таймфреймах.

Скрытая дивергенция

Не ориентируйтесь на название. Не думайте, что если она «скрытая», то её очень сложно обнаружить и вообще это могут только трейдеры с 10-летним стажем. Просто она сигнализирует не о развороте движения цена, а наоборот, о продолжении текущей тенденции.

Здесь все тоже очень просто. Если в текущий момент на рынке нисходящий тренд, цена обновляет минимумы, а линии Стохастика при этом поднимаются вверх, имеет место сигнал скрытой медвежьей дивергенции. То есть нисходящая тенденция либо будет продолжена, либо станет ещё сильнее.

При восходящем тренде и обновлении текущих максимумов цены, когда линии стохастика двигаются вниз, получаем сигнал о скрытой бычьей дивергенции. Это говорит о высокой вероятности продолжения роста цены.

На моем сайте есть более подробные статьи, в которых описаны различные дивергенции по Стохастику. Советую ознакомиться с ними, потому что если научиться работать с этими сигналами, то можно обеспечить себе стабильную прибыль на рынке форекс.

Как работает индикатор Стохастик

Мы уже рассмотрели, как можно работать с данным индикатором. Теперь я бы вам хотел дать немного теоретического материала для общего ознакомления. Это нужно обязательно знать, если хотите получать стабильную прибыль на рынке, используя Stochastic в торговле.

Осциллятор представляет собой две линии, которые находятся в промежутке от 0 до 100. У линий есть названия. %K – быстрая. %D – медленная. Их движение обусловлено простым математическим законом, по которому %K находится по следующей формуле:

В этой формуле следующие обозначения:

- C – цена, по которой закрылся текущий период;

- Ln – минимальная цена актива за выбранное n число периодов;

- Hn – максимальная цена актива за выбранное n число периодов;

- n – число периодов для расчета индикатор, которое трейдер сам указывает в настройках.

Медленная линия – скользящая средняя от K с периодом m. Вся рабочая область индикатора делится на три зоны. Зоны перекупленности – от 80 до 100. Нейтральная – от 20 до 80. И зона перепроданности – от 0 до 20.

Зоны перекупленности – от 80 до 100. Нейтральная – от 20 до 80. И зона перепроданности – от 0 до 20.

Это стандартные значения зон по индикатору, но некоторые трейдеры меняют их на 70 и 30 в своих торговых стратегия.

Что же означают эти зоны? На самом деле, у них вполне говорящие название. Если говорить о «перекупленности», то эта зона сигнализирует о резком росте стоимости актива, что говорит о ближайшем снижении покупательской активности. Для «перепроданности» ситуация полностью аналогичная. Если говорить просто, то в первом случае – резкое повышение, во втором – резкое снижение.

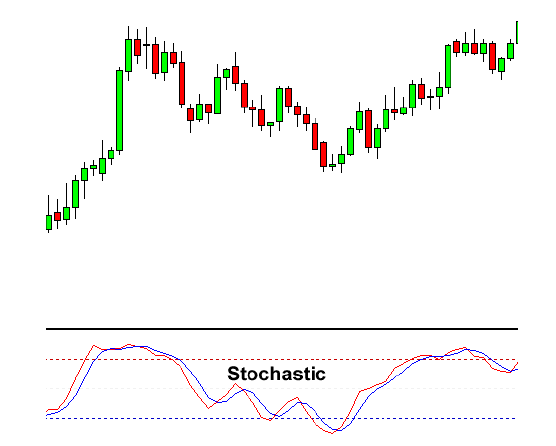

Вот так выглядит Стохастик на графике:

Стохастик работает в дополнительном окне, которое располагается под графиком цены той или иной валютной пары. Это очень удобно, так как можно быстро определить текущую ситуацию на рынке.

По итогу можно сказать, что данный индикатор является реально очень хорошим помощником в руках любого трейдера. Но для этого нужно уметь им пользоваться и определять сигналы. Если же не следовать описанным в этой статье рекомендациям, то высока вероятность открывать много сделок по ложным сигналам и работать в минус. Лично я вообще стараюсь использовать его только на дивергенциях. В других случаях работаю с ним только в совокупности с другими индикаторами, которые позволяют отсеивать ложные сигналы.

Если же не следовать описанным в этой статье рекомендациям, то высока вероятность открывать много сделок по ложным сигналам и работать в минус. Лично я вообще стараюсь использовать его только на дивергенциях. В других случаях работаю с ним только в совокупности с другими индикаторами, которые позволяют отсеивать ложные сигналы.

Вот так я описываю работу со Стохастиком в двух словах:

- Покупка: ждем, когда линии уйдут в зону перепроданности. Это означает ослабление силы медведей. Дальше ищем сигналы на вход в рынок на покупку;

- Продажа: ждем, когда линии уйдут в зону перекупленности. Это говорит об ослаблении влияния быков на рынок. Дальше нужно искать сигналы на коротку позицию.

Если вы решите работать с данным индикатором, то обязательно учитывайте текущий тренд рынка. При использовании сигналов по зонам «перекупленности» и «перепроданности» лучше торговать, когда рынок находится в боковом движении. Дополнительно можно использовать линии тренда, уровни поддержки и сопротивления.

После прочтения этой статьи вы узнали, как работает данный индикатор, какие необходимо использовать настройки для его корректной работы на том или ином таймфрейме, какие сигналы стоит учитывать и многое другое.

Как настроить стохастик для получения точных сигналов

В данной статье подробно рассмотрим все варианты настроек всем известного индикатора Stochastic. Настроек у него много, но это только потому, что существует большое количество разных рыночных ситуаций, каждая требует собственных параметров. Но прежде чем перейти к настройке, нужно в целом знать, как пользоваться индикатором Стохастик.

Содержание статьи

Настроить стохастик

Индикатор стохастик имеет большое количество настроек и вариаций, но рассмотрены будут лишь его настройки. Итак, чтобы начать настраивать индикатор, сначала необходимо выбрать его в разделе торгового терминала. Путь к нему будет следующим: вставка – индикаторы – осцилляторы. Из данного меню надо будет выбрать лишь необходимый.

В его настройках не будет ничего сложного, начать можно с его переменных. Это показано на нижеприведенном скриншоте.

Его настройки означают следующее:

- %К – это его период. Он является основным и выражается в виде сплошной линии;

- %D – также является периодом индикатора. На графике он появляется в виде пунктирной линии красного цвета, применяется к %К. Говоря простым языком, это период средней скользящей;

- Замедление – данный параметр относится к основному периоду %К. Он отвечает за сглаживание. Поднятие значения параметра понижает его чувствительность к шумам, в следствии чего их становится меньше. Также это позволяет ему давать плавную реакцию на рыночные перемены;

- Low/High and Close/Close – это цены, если говорить простым языком. Данный параметр отвечает только за расчет ценовых максимумов и минимумов или за цены, на которых происходит закрытие свечей. По стандарту установлен параметр Low/High, чаще всего используется именно он;

- Метод МА – определяет тип средней скользящей, которая приурочена к %D.

Выше описаны основные его настройки. Кроме них существуют еще и графические, которые отвечают за цвета его полос и прочее. Но есть еще такой параметр, который называется «Уровни». Он отвечает за значения, которые он будет принимать за зоны перекупленности и перепроданности. Стандартно установлены параметры 80 и 20, зачастую их оставляют без изменений. Их изменение может легко сузить данные зоны, в следствии чего, уменьшится количество сигналов. Либо может случиться обратная ситуация, когда сигналов станет больше, но упадет их качество. Все зависит от изменений параметра.

Как настроить стохастик на 15 минут

Довольно часто трейдеры используют данный индикатор для торговли на малых временных отрезках. Для большинства случаев, трейдеры используют параметры по умолчанию, но профессионалы методом проб и ошибок подбирают для себя максимально подходящий вариант настроек. Новички могут проделать точно такую же работу, но рекомендуется использовать демо-счет.

Самыми часто устанавливаемыми параметрами данного индикатора являются: 5, 3, 3.

Уровни остаются без изменений (20, 80), потому что автором подобрано максимально универсальное их значение. Оно необходимо для получения оптимальных сигналов. С такими настройками использовать необходимо только временной промежуток М15.

Но существует одна стратегия, которая предполагает использование описываемого индикатора на таймфрейме М15. Для этого необходимо установить наш индикатор в паре с RSI. Их настройки будут следующими:

- Stochastic – будет иметь параметры 5, 3, 3, а его уровни будут 20 и 80. Он устанавливается на М15;

- RSI – для него выставляем 14 период и 50 уровень. Он будет расположен на графике Н4.

Покупка активов по данной стратегии будет происходить при следующих сигналах:

- На отрезке Н4 RSI стал выше 50 уровня;

- На отрезке М15 стохастик пробивает 20 уровень снизу-вверх, либо начинается его рост к уровню 80.

Теперь поговорим о параметрах для сделок продажи:

- На отрезке Н4 RSI стал ниже 50 уровня;

- На отрезке М15 стохастик пробивает 20 уровень сверху-вниз, либо начинается его падение к уровню 20.

Установка TP и SL для двух ситуация одинакова. Первый составляет 50 пунктов, а второй – 20.

Параметры стохастика для h2

Чтобы определить необходимые параметры для индикатора на определенном временном отрезке, необходимо провести собственный анализ. Потому что для каждого временного промежутка и валютной связки не существует универсального значения. Но для общих случаев использования данного индикатора на отрезке h2 можно рекомендовать настройки периода 14-21. Они чаще всего используются трейдерами с большим опытом.

Но для того, чтобы получить от торговли максимальную прибыль, просто необходимо подбирать параметры индикатора самостоятельно под собственный торговый стиль.

Чаще всего стохастик на h2 используется в стратегиях. Рассмотрим такой вариант использования на примере внутридневной стратегии. Описываемый индикатор тут будет играть роль осциллятора, то есть определять трендовую тенденцию. Помимо временного промежутка h2 будет использоваться еще и D1.

Параметры индикатора для каждого временного промежутка:

- Н1 – 5, 3, 3;

- D1 – 34, 3, 9.

Чтобы совершать сделки покупки по данной стратегии необходимо видеть на графике расположение стохастика над 20 уровнем. При этом основная линия будет расположена над сигнальной. Если линии пересекутся, то сигнал не учитывается. Позиция будет открываться на часовом графике во время пересечения сигнальной линии с главной под уровнем 20. Закрываться будет сделка по обратному пересечению линий над 80 уровнем. За предшествующим уровнем поддержки ставиться SL.

Сетап для продажи по данной сделке будет открываться по расположению основной линии ниже 80 уровня, при этом она будет находиться ниже, чем сигнальная. Если линии пересекутся, то сигнал пропускается. Триггером для продажи будет служить пересечение двух линий над 80 уровнем. Сделка будет закрыта во время обратного пересечения под 20 уровнем.

Настройка oscillator stochastic на график м1

Настройки данного индикатора подбираются каждым трейдером индивидуально. Делается это на демо-счете путем проб и ошибок. Все профессиональные трейдеры пользуются индикаторами с собственными настройками, к которым они пришли именно таким путем. Универсальных параметров не существует. Но чаще всего для таймфрейма М1 стохастик используют с параметрами 14, 3, замедление выставляется на 3, а уровни остаются стандартными (20, 80).

Делается это на демо-счете путем проб и ошибок. Все профессиональные трейдеры пользуются индикаторами с собственными настройками, к которым они пришли именно таким путем. Универсальных параметров не существует. Но чаще всего для таймфрейма М1 стохастик используют с параметрами 14, 3, замедление выставляется на 3, а уровни остаются стандартными (20, 80).

Помимо этого, индикатор широко используется для проведения торговли бинарными опционами. Его настройки почти ничем не отличаются от версии индикатора для форекс рынка. Самый оптимальный вариант настройки для использования индикатора на бинарных опционах следующий:

- Период %К – 21;

- Период %D – 9;

- Замедление – 9.

Чтобы начать торговлю по стратегии необходимо:

- График актива, на котором будет происходить торговля, стоит перевести на масштаб в одну минуту;

- Установить индикатор с вышеуказанными настройками;

- Сделки будут заключаться только по пересечению линий индикатора в зоне сверху или снизу.

При совершении действий с использованием данной системы торговли, возможно открывать лишь одну сделку каждые 30 минут. Рекомендуется пользоваться для торговли только опционами «Put». Так как медвежий тренд протекает быстрее, чем бычий.

Но если начинается крупный обвал цены, то он пройдет довольно быстро. Этого времени хватит на то, чтобы во время покупки на графике М1 он смог отойти на необходимое расстояние. В таком случае, шум, который часто мешает точным сигналам, будет досаждать куда меньше.

На вышеприведенном графике хорошо видно, что четыре сделки закрыты в прибыли. Здесь необходимо обратить внимание на то, что индикатор стохастик не уходил в зону перекупленности или перепроданности. Если бы произошла такая ситуация, то стоило бы покупать опцион «CALL», но риск будет более высокий.

Настройка стохастика для 5 минут

На пятиминутном временном отрезке стохастик используется со стандартными значениями, так как они отлично подобраны автором индикатора. Использование данного таймфрейма довольно рискованно, потому что высоки риски получения ложных сигналов. Чтобы риск был не такой большой, рекомендуется проводить торговлю с 4 до 6 утра по московскому времени. Использовать будет лучше всего связки валют с высокой волатильностью, например, EUR/USD.

Использование данного таймфрейма довольно рискованно, потому что высоки риски получения ложных сигналов. Чтобы риск был не такой большой, рекомендуется проводить торговлю с 4 до 6 утра по московскому времени. Использовать будет лучше всего связки валют с высокой волатильностью, например, EUR/USD.

К депозиту нет никаких рекомендаций. На счету может быть хоть 10 долларов, хоть тысяча. Каждая сделка, которая закрывается в плюс, приносит примерно 10 процентов от депозита, что уже вполне неплохо.

Трейдеры, торгующие на бинарных опционах, также не обходят этот отличный индикатор стороной. Его часто используют в уже готовых торговых системах, где он выступает в качестве вспомогательного инструмента.

Рассмотрим его применение на примере одной из более популярных стратегий. Ее часто используют трейдеры благодаря ее простоте и точности. Она настроена для опционов на 5 минутном графике.

Используемые индикаторы:

- Свечи Heiken Ashi;

- Экспоненциальная средняя скользящая в 7 периоде;

- RSI в 3 периоде и установленными зонами перекупленности и перепроданности 80 и 20;

- Stochastic с периодами 6, 3, 3 и зона перекупленности и перепроданности 70 и 30.

Для торговли используется европейская сессия и американская. Для торговли подойдут любые активы, кроме акций, их надо отбирать тщательно. Торговля будет происходить краткосрочная, то есть всего 5 минут.

Чтобы открывать необходимо следовать данному алгоритму:

Начать стоит с рассмотрения минутного графика.

Сделки для опциона «CALL» будут происходить по данным правилам:

- Средняя скользящая будет проходить сквозь тело свечи. Есть одно дополнительное условие – цвет свечи должен измениться на зеленый с красного;

- RSI пробьет свой уровень 50 снизу-вверх и продолжит движение в этом направлении. Это говорит о том, что преобладает восходящая тенденция;

- Стохастик, находящийся в зоне перепроданности, будет перекрещиваться и линии пойдут вверх.

Сделки для опциона «Put» будут совершаться по противоположным правилам:

- EMA пройдет через тело свечи. При этом свеча изменит цвет на красный с зеленого;

- RSI пробьет уровень 50 сверху-вниз;

- Stochastic будет пересекаться в зоне перекупленности, и сами линии направятся вниз.

В использовании индикатора для опционов тоже нет ничего сложного. Это под силу любому трейдеру.

Настройки стохастика для h2.

Использование стохастика на часовом таймфрейме обычно происходит на следующих параметрах: 5, 3, 3. При этом его уровни остаются стандартными, то есть 20 и 80. Это максимально эффективный вариант для данного таймфрейма.

В стратегии «Два стохастика» данный индикатор показывает себя отлично. Но он имеет некоторые отличия в настройках, так как валютный рынок и опционы – разные вещи.

Чтобы начать торговлю на бинарных опционах по данной стратегии необходимо открыть два индикатора стохастик. Устанавливать его отдельно не придется, так как он уже встроен в терминал. Первый должен иметь настройки 21, 9, 9, а второй – 9, 3, 3. Это позволит поймать баланс чувствительности индикаторов. Первый будет реагировать на каждое изменение медленно, а второй – быстро. Стохастик номер один нужен для фильтрации ложных колебаний, которые будут приходить от второго.

Есть рекомендация, в которой говорится о том, что опционами следует торговать только на таймфреймах, близких к времени экспирации. Например, при использовании срока экспирации в два часа, таймфрейм должен быть h2.

Сделки для покупки опциона «Put» совершаются по одному правилу – если оба индикатора находятся в зоне перекупленности, то необходимо покупать его. При их нахождении в зоне перепроданности – покупается «CALL». Когда поступает сигнал, есть возможность открывать по нему сделки до тех пор, пока не появится обратный. Таким образом получится несколько открытых прибыльных позиций.

Stochastic настройка для таймфрейма d1

Индикатор стохастик на временном отрезке d1 обычно используется в уже готовых системах торговли. Рассмотрим подробно одну из них.

Стратегия основывается на моментуме множества таймфреймов. Торговля с ее использованием происходит строго в направлении движения большего временного отрезка. Сделка будет совершаться только после разворота меньшего из временных промежутков по направлению старшего. Условия одинаковы для сделок продажи и покупки.

Условия одинаковы для сделок продажи и покупки.

Данный индикатор наносится на график в количестве от 2 и более. Их расположение будет отлично видно на нижеприведенном скриншоте.

<img src=»https://blogtactics.ru/wp-content/uploads/2019/05/stochastic-dlya-d1-primer.gif» alt=»Пример Стохастика для Д1″ /

Первый индикатор отвечает за Н1, второй за Н4, а последний за D1.

Помимо этого, данный индикатор с таким таймфреймом широко применяется в бинарных опционах. Помимо него устанавливаются еще два индикатора: MACD и два RSI.

Их параметры будут следующими:

- Stochastic oscillator – будет иметь параметры 8, 3, 3. Это позволит своевременно получать информацию о тенденциях и расположению используемого актива относительно зон перекупленности и перепроданности;

- Две линии RSI, первая из которых будет иметь период 13, а вторая – 3. Они прогнозируют ближайшую трендовую тенденцию, а также силу, с которой произойдет импульс по направлению тенденции;

- Индикатор MACD будет иметь параметры 12, 26, 9.

Он необходим для фильтрации получаемых сигналов. Если гистограмма данного индикатора будет расположена над линией сигнала, то необходимо будет рассматривать только сигналы для длинных позиций. При ее расположении под сигнальной линией будут рассматриваться сигналы на совершение сделок по коротким позициям.

Он необходим для фильтрации получаемых сигналов. Если гистограмма данного индикатора будет расположена над линией сигнала, то необходимо будет рассматривать только сигналы для длинных позиций. При ее расположении под сигнальной линией будут рассматриваться сигналы на совершение сделок по коротким позициям.

Чтобы совершать сделки по покупкам опциона «CALL» необходимо:

- Гистограмма MACD будет располагаться выше, чем линия сигнала индикатора осциллятора;

- График Stochastic будет отображать две линии, идущие вверх, основная должна пересечь линию сигнала снизу-вверх и перейти в зону перекупленности;

- В окне RSI линия в 3 периоде будет пересекать линию 13 периода снизу-вверх, а затем поднимется выше 70 уровня.

[stochastic-dlya-d1-primer-2]

Сигналы к покупке опциона «Put» будут противоположными:

- MACD расположится под линией сигнала;

- Основная полоса стохастика пересечет линию сигнала сверху-вниз и перейдет в зону перекупленности;

- RSI в 3 периоде опустится под RSI в 13 периоде, а затем перейдет за 30 уровень.

Данная стратегия универсальна в плане выбора опционов для торговли. Но лучшим вариантом остается стандартный набор.

Идеальные настройки стохастика на н1

Для того, чтобы подобрать идеальные для себя настройки, необходимо воспользоваться демо-счетом и калькулятором скользящих средних. Для каждого временного отрезка стоит рассчитывать собственные параметры. Это необходимо для точного определения крайних зон каждой скользящей.

Рассмотреть настройки индикатора для h2 можно на примере неплохой стратегии, в которую также входит и RSI.

Индикатор RSI используется в ней с 14 периодом, уровни перекупленности и перепроданности без изменений. Стохастик устанавливается с параметрами 8, 3, 3. Первый индикатор из перечисленных устанавливается на временном промежутке h5. Он необходим для четкого определения места входа в рынок. Само открытие сделки будет совершаться на часовом графике.

Для работы стратегии сначала необходимо отметить на Н4 графике свечу, в след за образованием которой RSI выйдет из зоны перекупленности в ситуации для продаж, либо из зоны перепроданности для покупок. Теперь необходимо рассматривать только часовой отрезок времени.

Теперь необходимо рассматривать только часовой отрезок времени.

Сделка будет открываться только после выхода индикатора RSI из зоны перекупленности или перепроданности, об этом сказано выше. При его выходе из первой зоны линия сигнала должна быть под основной, то есть красная линия будет находиться над зеленой. В случае со второй зоной линия красного цвета расположится под зеленой.

На примере графика, расположенного выше, можно увидеть, что индикатор стохастик покинул зону перекупленности на момент закрытия свечи сигнала на h5. Об этом также говорит временной отрезок h2. Исходя из этого, пару продавать можно было сразу же.

SL в данной стратегии устанавливается на расстоянии в 35 пунктов, но если рассматривать вышеприведенный рисунок, то можно увидеть, что в случае при открытии ордера во время трендового разворота или коррекции, SL целесообразнее будет поставить за локальной минимальной точкой.

Настройки стохастика для h5

Для более правльной настройки индикатора на данном отрезке времени, сначала стоит установить его на график со стандартными параметрами. В самом начале можно даже не использовать уровни для определения перекупленности или перепроданности.

В самом начале можно даже не использовать уровни для определения перекупленности или перепроданности.

Затем стоит использовать демо-счет, депозит на нем виртуальный, потому риска потерять деньги нет. Теперь придется воспользоваться калькулятором, который способен рассчитать крайние зоны скользящих средних. На каждом таймрейме будут собственные оптимальные значения. Также необходимо умения отличать виды сигналов, подаваемых индикатором. Самым лучшим из них является пересечение линий, которое дает большое количество полезной информации для совершения сделок. Чаще всего данный индикатор дает сигналы быстрее, чем используемые в паре с ним осцилляторы, это значительно повышает шансы на успешную сделку.

Но есть и те значения, которые рекомендуют использовать трейдеры с опытом. Они не должны выходить из диапазона 5-9, потому что иначе будет огромное количество ложных сигналов, либо сигналы будут сильно запаздывать.

Настройки стохастика для м15

Каждым трейдером необходимые настройки данного индикатора будут подбираться самостоятельно. Это необходимо потому, что не существует оптимальных значений под стиль торговли каждого трейдера. Существуют лишь некоторые рекомендации, которых не обязательно придерживаться. Опытными участниками рынка были подобраны оптимальные параметры индикатора под каждый отрезок времени, для М15 они будут в диапазоне значений от 8 и до 13. Это было выявлено путем подбора значений.

Это необходимо потому, что не существует оптимальных значений под стиль торговли каждого трейдера. Существуют лишь некоторые рекомендации, которых не обязательно придерживаться. Опытными участниками рынка были подобраны оптимальные параметры индикатора под каждый отрезок времени, для М15 они будут в диапазоне значений от 8 и до 13. Это было выявлено путем подбора значений.

Стоит помнить, что слишком большие значения могут только ухудшить ситуацию на данном отрезке времени, и слишком маленькие тоже. Подбор необходимо производить самостоятельно.

Индикатор стохастик отлично применяется в стратегии «RSI + Stochastic». В ней описываемый индикатор как раз-таки используется на 15 минутном временном промежутке. Торговлю по ней рекомендуется проводить на валютной связке EUR/JPY.

Два используемых индикатора будут иметь следующие настройки:

- RSI индикатор используется в 14 периоде, еще необходимо выбрать дополнительный уровень 50. Устанавливается он на Н4;

- Стохастик будет работать с параметрами 5, 3, 3, уровни перекупленности и перепроданности будут оставаться 20 и 80, то есть стандартными.

Для начала необходимо провести рыночный анализ на двух используемых временных отрезках. Первым для оценки ситуации будет интервал Н4, потому что именно на нем установлен RSI, дающий сигнал на продажу или покупку. Далее переходим к М15, на нем необходимо найти подобный сигнал для подтверждения. Если он есть, то можно открывать сделку в зависимости от полученных сигналов.

Для произведения сделок покупки сначала необходимо изучить отрезок Н4. Если RSI поднимется выше 50 уровня, то это будет сигналом к покупке. Теперь обращаем внимание на М15. Стохастик должен пробить 20 уровень снизу-вверх, либо начать активный рост в сторону 80 уровня. В таком случае может открываться сделка длинной позиции.

Чтобы открывать сделки для продажи, в первую очередь также обращаем внимание на Н4, а затем на М15. Первый временной отрезок должен показать индикатор RSI, который опустился под уровень 50. На втором интервале стохастик будет пересекать 80 уровень сверху вниз, либо начнется его падение к 20 уровню. Короткая позиция может быть открыта при соблюдении данных условий.

Короткая позиция может быть открыта при соблюдении данных условий.

Для обеих ситуаций TP и SL устанавливаются фиксировано, то есть на расстоянии в 50 и 20 пунктов.

Как настроить стохастик для точного входа

Разбор настроек индикатора проще всего провести с самого первого этапа – его установки на график цены. Выбираем пункт «вставка», затем «Индикаторы» и далее «Осцилляторы», там уже будет видно название необходимого индикатора.

Как только индикатор будет установлен, то откроется дополнительное окно с его настройками. В самом начале они остаются стандартными. Лучше всего начать его использование именно с них и ничего не изменяя. Можно, конечно, выбрать цвета линий и тому подобное, на его работу это никак не повлияет.

Параметры для точно входа должны подбираться вами самостоятельно. Необходимо будет использовать виртуальный счет, на котором будут проводиться эксперименты с настройками. Для каждого временного отрезка обязательно определить собственные значения.

В случае с бинарными опционами настройки индикатора тоже будут не сложными. В окне параметров есть две вкладки: стиль и аргументы. «Стиль» — отвечает за изменение параметров изображения линий на графике. Помимо этого, там есть возможность изменить расположение уровней перекупленности и перепроданности. На данных уровнях будет основываться вся торговля по индикатору стохастик. Другими словами, появление сигналов для входа будет только после пересечения мувингами одного из уровней.

Раздел «Аргументы отвечает за выбор общего периода индикатора и отдельных периодов для каждой линии. Рекомендуется сначала торговать на стандартных настройках, чтобы набраться опыта. Далее можно будет постепенно изменять значения для собственного удобства.

Как настроить стохастик

Перед тем, как начать настройку индикатора, его необходимо установить на торговый терминал. Проще всего это можно сделать, выбрав вкладку «Список индикаторов», она находится сверху. Из открывшегося окна остается только выбрать нужный индикатор.

Как только эти действия будут выполнены, то откроется дополнительное окно индикатора с настройками. Есть три основных параметра:

- Период %К – он является основным, как уже было упомянуто выше. Он отвечает за то, с какой скоростью индикатор будет реагировать на изменения рынка. Чем больше значение, тем плавней двигается осциллятор;

- Период %D – он контролирует только пунктирную линию. Тут по аналогии с первым пунктом, чем значение выше, тем плавней будет движение линии скользящей. Значение будет рассчитываться на основе %К;

- Замедление – оно необходимо только для контроля реакции индикатора на резкие ценовые перепады. При увеличении его значения, две линии будут более плавно двигаться.

Настройка стохастика для минутного графика

Настройки индикатора для его использования на минутных временных отрезках чаще всего подбираются вручную. Но данный вариант настраивания подойдет лишь для тех, кто имеет хоть какой-то опыт использования индикатора и может ориентироваться в его сигналах. Новичкам вполне можно использовать те значения, которые уже были подобраны трейдерами с большим опыт торговли. Чаще всего эти значения не выходят за рамки диапазона 8-13. Их использование уже проверено не одним человеком, потому есть гарантия на получение стабильных качественных сигналов, но все равно есть вероятность безуспешной сделки.

Новичкам вполне можно использовать те значения, которые уже были подобраны трейдерами с большим опыт торговли. Чаще всего эти значения не выходят за рамки диапазона 8-13. Их использование уже проверено не одним человеком, потому есть гарантия на получение стабильных качественных сигналов, но все равно есть вероятность безуспешной сделки.

Stochastic oscillator настройка для дневных графиков

Сам создатель данного индикатора давал рекомендации к его использованию на дневных графиках в периоде от 5 до 9. Самым важным пунктом настроек считается первый параметр, потому что именно он отвечает за число баров, по которым будет вестись расчет. Остальные параметры отвечают лишь за степень сглаживания обоих линий.

Чтобы подобрать максимально эффективный период индикатора, необходимо проведение самостоятельного подбора его значений. На каждом значении сначала стоит попробовать торговать, а затем уже его изменять на следующее. Только таким образом можно достичь оптимальных для себя значений. Стоит знать, что для каждого временного промежутка и валютной связки будет собственная комбинация значений.

Стоит знать, что для каждого временного промежутка и валютной связки будет собственная комбинация значений.

Оптимальные настройки для стохастика

Для каждого используемого временного отрезка существуют собственные параметры настроек. Они зависят также от используемой валютной пары. Для общих случаев уже существуют подобранные опытными торговцами параметры: временные отрезки до М30 – период от 9 до 13, Н1 – 14-21, от Н4 и выше – 5-9.

Но в идеале будет использовать собственные значения, которые будут подобраны точно под ваш стиль ведения торгов. Это поможет извлекать максимальную прибыль от каждой сделки. При этом реакция линий на изменения цены будет для вас оптимальной, что также повышает шансы на положительные сделки.

Не стоит забывать о том, что дивергенция и определение территорий перекупленности и перепроданности требует использования разных параметров.

С уровнями перекупленности и перепроданности также можно экспериментировать. По умолчанию они установлены как 20 и 80. Например, при торговле на азиатской сессии при устойчивой рыночной ситуации методом скальпинга, можно использовать «быстрый стохастик», настройки которого будут: 7, 3, 1, а уровни 30 и 70.

Например, при торговле на азиатской сессии при устойчивой рыночной ситуации методом скальпинга, можно использовать «быстрый стохастик», настройки которого будут: 7, 3, 1, а уровни 30 и 70.

Правильная настройка индикатора стохастик

Индикатор установлен по умолчанию в торговый терминал мт4, поэтому нет необходимости в его поисках и установке. Достаточно лишь открыть панель доступных индикаторов, и выбрать там необходимый. Стандартные настройки индикатора показаны на скриншоте ниже.

На графике отображается две линии:

- Период %К – главенствующая линия индикатора, изображается в виде сплошной;

- Период %D – вспомогательная линия осциллятора, выражается в виде пунктира.

Чтобы правильно интерпретировать данный график, стоит обязательно использовать дополнительные уровни, которые укажут на зоны перекупленности и перепроданности. Чаще всего они равны 20 и 80.

При использовании индикатора в торговле опционами, его настройки будут несколько отличаться от настроек для форекс рынка. Опытные трейдеры на практике смогли определить две основные настройки, одна из них несет больший процент риска. Первая настройка следующая: %К – 9, %D – 3, а замедление также 3. Данная конфигурация дает возможность открывать большее количество сделок, но качество будет значительно ниже. Вторая конфигурация дает более точные сигналы входа, показатели будут следующими: 21, 9, 9.

Опытные трейдеры на практике смогли определить две основные настройки, одна из них несет больший процент риска. Первая настройка следующая: %К – 9, %D – 3, а замедление также 3. Данная конфигурация дает возможность открывать большее количество сделок, но качество будет значительно ниже. Вторая конфигурация дает более точные сигналы входа, показатели будут следующими: 21, 9, 9.

Подробного рассмотрения требует плавный стохастик. Так как он является лучшим для торговли слабоволатильными валютными связками. Также он позволяет получать сигналы отличного качества во время ночной торговли. Так как рынок изменяется медленнее, и его сигналы успевают приходить вовремя.

Но все равно стоит запомнить, что универсальных параметров для каждой ситуации нет, об этом уже неоднократно говорилось в статье. Рынок постоянно изменяется. Именно поэтому при работе с экспирацией менее 30 минут, стоит проводить настройку индикатора перед началом торговли. Настройка будет происходить опытным путем. Идеальным считается та конфигурация, при которой индикатор со своими максимумами и минимумами будет максимально близко повторять максимумы и минимумы ценового графика.

Идеальным считается та конфигурация, при которой индикатор со своими максимумами и минимумами будет максимально близко повторять максимумы и минимумы ценового графика.

Самой оптимальной стратегией для данной ситуации будет «Два стохастика», она уже была рассмотрена в данной статье. Если вы собираетесь использовать лишь один данный индикатор, то условия должны быть такими:

- Работа будет происходит на минутных временных отрезках;

- В дополнении к нему будет использоваться второй индикатор, например, линии Bollinger. Данная связка отлично себя зарекомендовала;

- Торговля будет происходить на системе без индикаторов Price Action, либо использую уровни Фибоначчи, стохастик будет необходим только для отсева ложных колебаний.

Для работы в остальных случаях, рекомендуется использование вышеупомянутой стратегии «Два стохастика». Это позволит выйти на оптимальный уровень получаемых сигналов.

Stochastic в основном окне графика

Зачастую располагается данный индикатор в нижнем окне ценового графика. Но есть еще одна его вариация, когда он расположен на основном графике цены в необходимом канале. Его нахождение в данном месте не несет в себе изменений в его работе.

Но есть еще одна его вариация, когда он расположен на основном графике цены в необходимом канале. Его нахождение в данном месте не несет в себе изменений в его работе.

Данный вариант настраивается точно также, как и привычный стохастик. Фильтрованные сигналы можно тоже использовать в стандартном варианте – дивергенция, смена направления главной линии и пересечение его уровней.

Стохастик построенный на младшем таймфрейме

Использование стохастика на младших временных промежутках уже не в новинку. Сам его создатель пользовался им на 3 минутных барах во время торговли фьючерсами с индексом S and P 500.

Пользоваться им на низших временных отрезках вполне возможно. Только придется подбирать значения, с которыми будет комфортно работать. Золотой середины просто не существует, в противном случае рынок просто рухнет. Чаще всего настраивают индикатор для таймреймов до М30 в диапазоне 8-13. А вот уровни перекупленности и перепроданности оставляют неизменными.

Параметр сигнальной линии стохастик

Линией сигнала данного индикатора является Moving Average. Рассчитывается ее период по формуле, которая приведена ниже.

Линия необходима для того, чтобы получать сигналы во время пересечения самой сигнальной линии с основной. Если данная линия заходит в зону перекупленности или перепроданности, то скорее всего произойдет разворот рыночной тенденции.

Данный индикатор отлично себя зарекомендовал. Им пользуется огромное число трейдеров со всего мира, от новичков и до профессионалов. Все дело в том, что он очень прост в использовании и приносит неплохие доходы тем, кто не поленился, чтобы полностью в нем разобраться. Каждому под силу досконально изучить его и подобрать необходимые настройки для получения неплохой прибыли от торговли, независимо от временных промежутков.

Индикатор Стохастик (осциллятор, Stochastic Oscillator)

В список классических индикаторов на любом финансовом рынке обязательно входит Стохастик. Во многих торговых терминалах он доступен по умолчанию. На основе данного осциллятора построено большое количество торговых стратегий (в том числе и этого сайта — список мы предоставим ниже по тексту). Однако прежде чем использовать этот инструмент в действии, необходимо разобраться с его особенностями и принципами настройки.

Во многих торговых терминалах он доступен по умолчанию. На основе данного осциллятора построено большое количество торговых стратегий (в том числе и этого сайта — список мы предоставим ниже по тексту). Однако прежде чем использовать этот инструмент в действии, необходимо разобраться с его особенностями и принципами настройки.

Описание индикатора Stochastic

Данный индикатор был разработан в 1950 г., над его созданием трудился опытный трейдер Джордж Лэйн.

Несмотря на то, что стохастический осциллятор по своим признакам сходен с другими индикаторами, у него есть немало особенностей:

- Лучше всего использовать данный осциллятор на Форекс, фондовом или срочном рынке.

- Инструментами торговли могут выступать: любые валютные пары, фьючерсы, акции, фикс контракты и др.

- Инструмент подходит для разных таймфреймов (минутного m1, часового, дневного и даже недельного).

- В качестве рекомендуемых настроек опытные трейдеры называют параметры Стохастика от 5-3-3 до 21-3-3.

Принцип работы такого инструмента базируется на возможности проводить анализ скорости рынка. Существует формула, благодаря которой Stochastic за принятое количество дней определяет цены закрытия в установленном диапазоне (присутствует минимум и максимум).

Стохастик всегда располагается в нижней части экрана под графиком и представляет собой 2 кривые линии:

- линия %К — является основной быстрой, на графике представлена сплошной чертой;

- линия %D — называется средней скользящей и отмечена на графике в виде пунктира.

Эти линии движутся в горизонтальном коридоре. Нижняя граница здесь имеет показатель 0%, верхняя — 100%.

Все поле индикатора можно разделить на 3 зоны:

- к зоне перепроданности относится поле, расположенное в пределах 0-20%;

- в нейтральную зону входит пространство от 20 до 80%;

- в зону перекупленности вошла верхняя часть графика от 80 до 100%.

Пример стратегии: EMA 50 (13 и 4) + Стохастик

youtube.com/v/z-ts5M7aa0Y&rel=0″>

Настройка осциллятора в MT4

Активированный осциллятор на торговой платформе уже имеет стандартные настройки и полностью готов к использованию. Однако для некоторых торговых стратегий трейдеру может понадобиться настройка Стохастика.

Вызвать меню настроек можно при нажатии вкладки “Вставка”. В предложенном окне находят кнопку “Индикаторы”, выбирают “пункт “Осцилляторы”.

Пользователю будет предложен полный список всех торговых инструментов этого типа, среди которых нужно отыскать Stochastic.

Окно настроек состоит из 4 вкладок:

- параметры — это основные настройки;

- цвета — с помощью этих характеристик настраивают цвета кривых линий;

- вкладка «Уровни»;

- кнопка «Отображение».

Вкладка «Параметры»

Перед тем как настроить данный осциллятор, нужно начать со вкладки “Параметры”. После этого трейдер попадает в меню с основным настройками.

После этого трейдер попадает в меню с основным настройками.

Здесь можно изменять следующие характеристики:

- Период кривой линии %К. В пустом окне указывают число, которое будет использоваться при расчете по формуле (это показатель n).

- Период кривой линии %D. С помощью этого значения рассчитывают период скользящей средней.

- Замедление. Изменяя данный показатель, можно корректировать чувствительность индикатора, так как это число отвечает за сглаживание %К.

- Метод MA. В этом случае необходимо выбрать подходящий вариант из уже предложенных. Такой параметр отвечает за тип кривой %D.