Все, что нужно знать об НДС

Многие хотя бы однажды слышали об НДС. Но для каких товаров и услуг он предназначается? Когда взимается? Кто его обязан выплачивать? Об этом знают единицы.

Что такое НДС

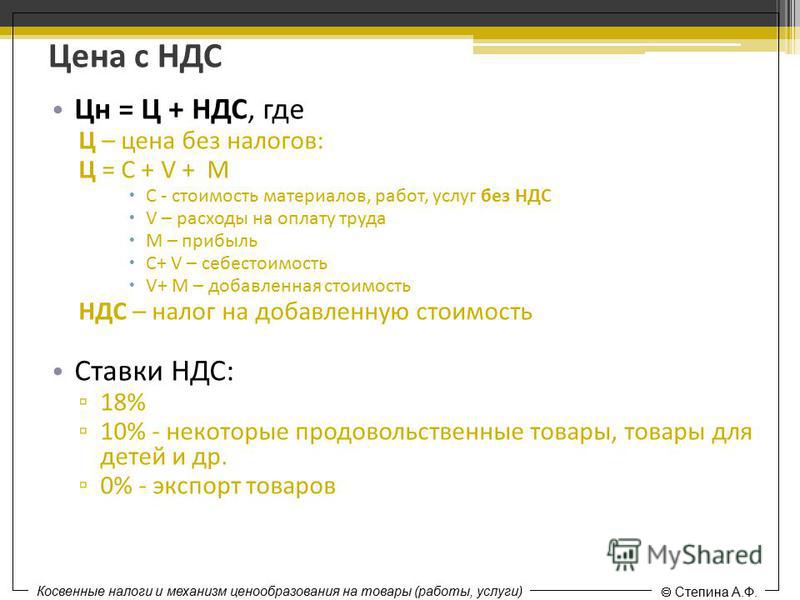

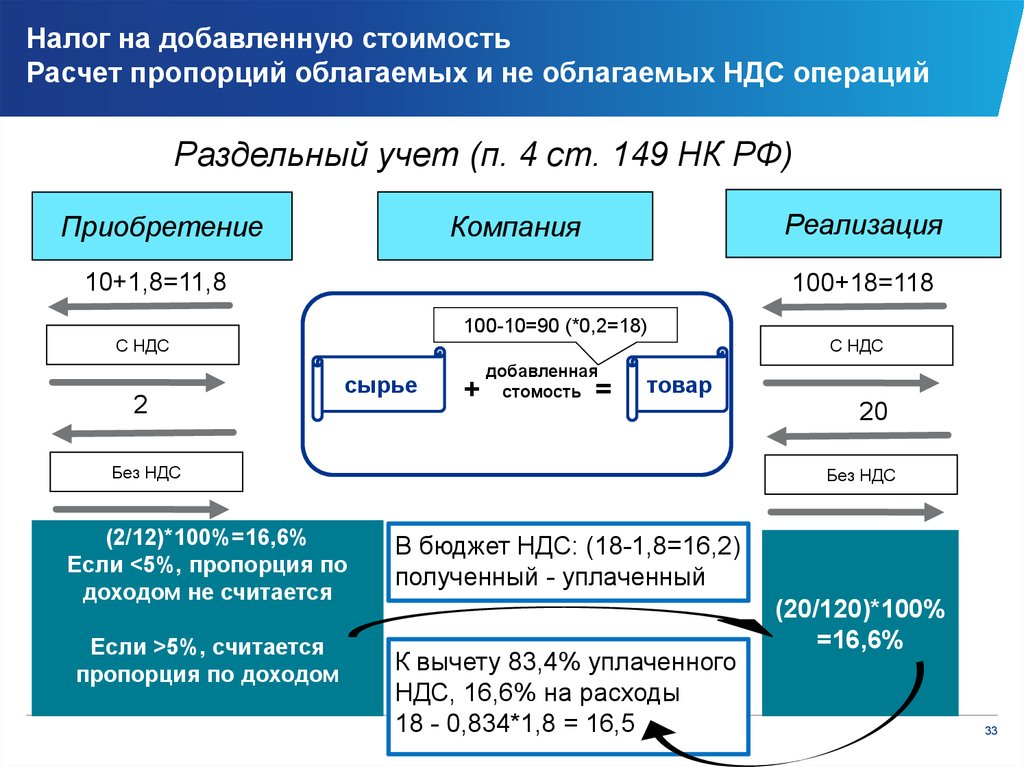

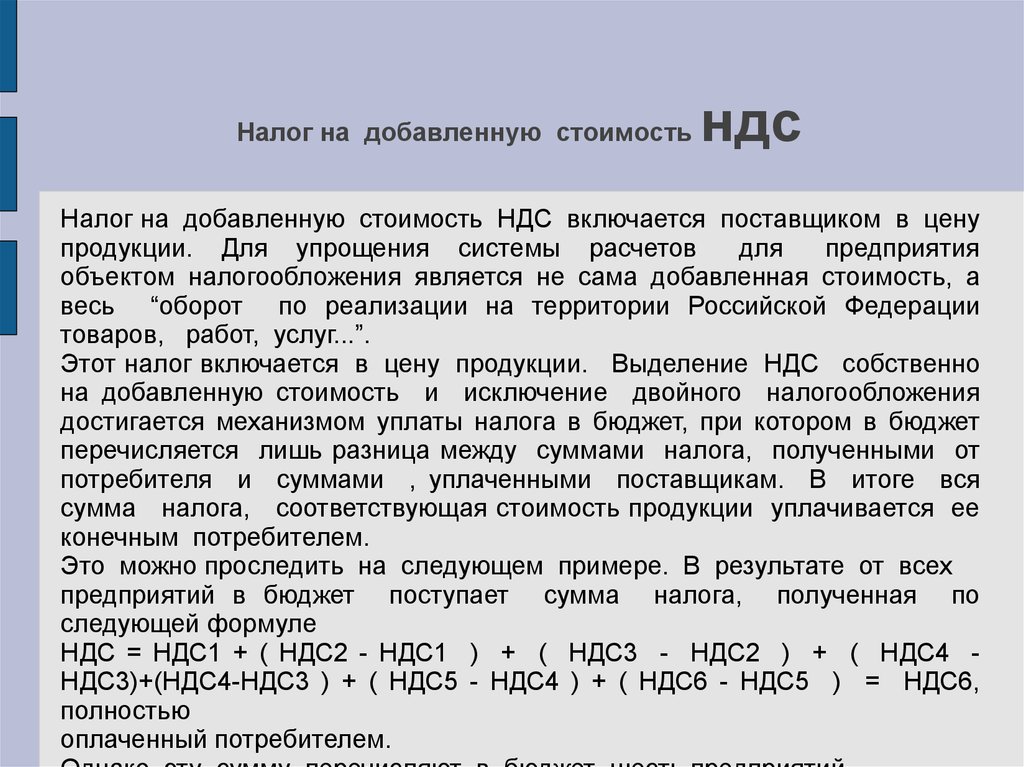

Что такое НДС: простыми словами можно объяснить данный термин. Каковы его особенности? Нужно ли проводить оплату, когда совершается покупка квартиры в новостройке или на вторичном рынке? По своей сути, НДС представляет налог на добавочную стоимость, которая накладывается на все существующие товары и услуги. При условии, что их цена превышает себестоимость. Казалось бы, какие могут быть исключения из правил? Все верно! Цена на любой продукт или услугу всегда на практике оказывается выше их реальной себестоимости. Именно поэтому, объясняя простыми словами этот термин, нужно понимать: размер указанного налога следует вычислять, отталкиваясь от имеющейся разницы между рыночной ценой во время продажи и себестоимостью товара.

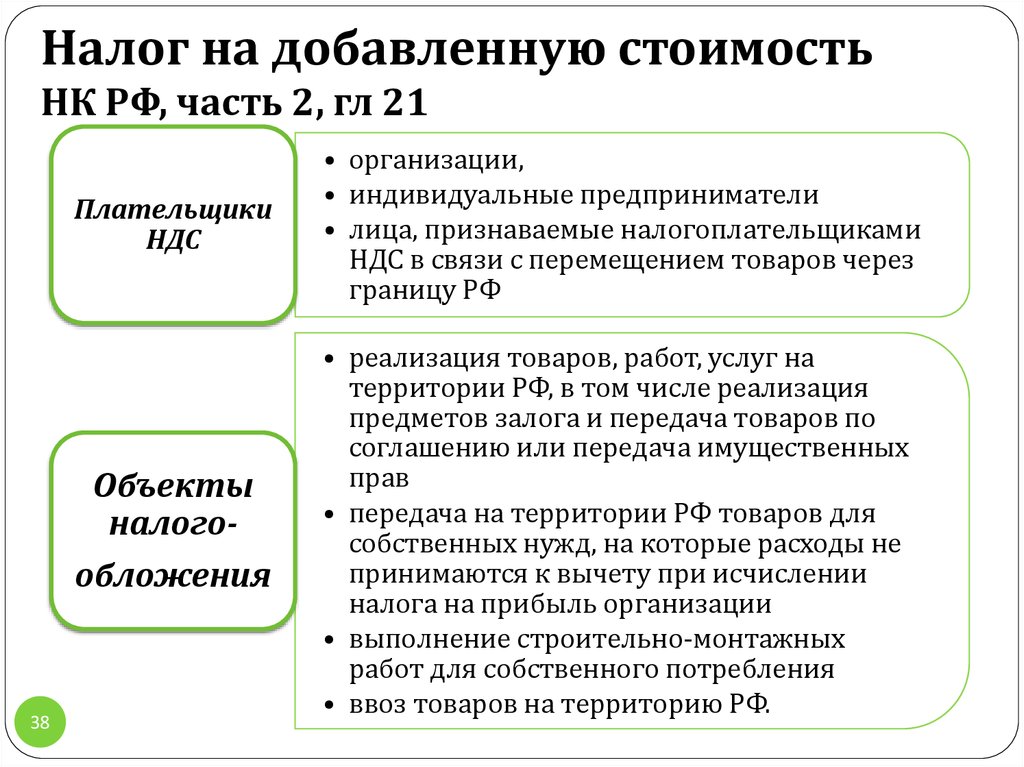

Кто платит НДС

Многие люди совершенно не задумываются о том, кто должен платить такой налог.

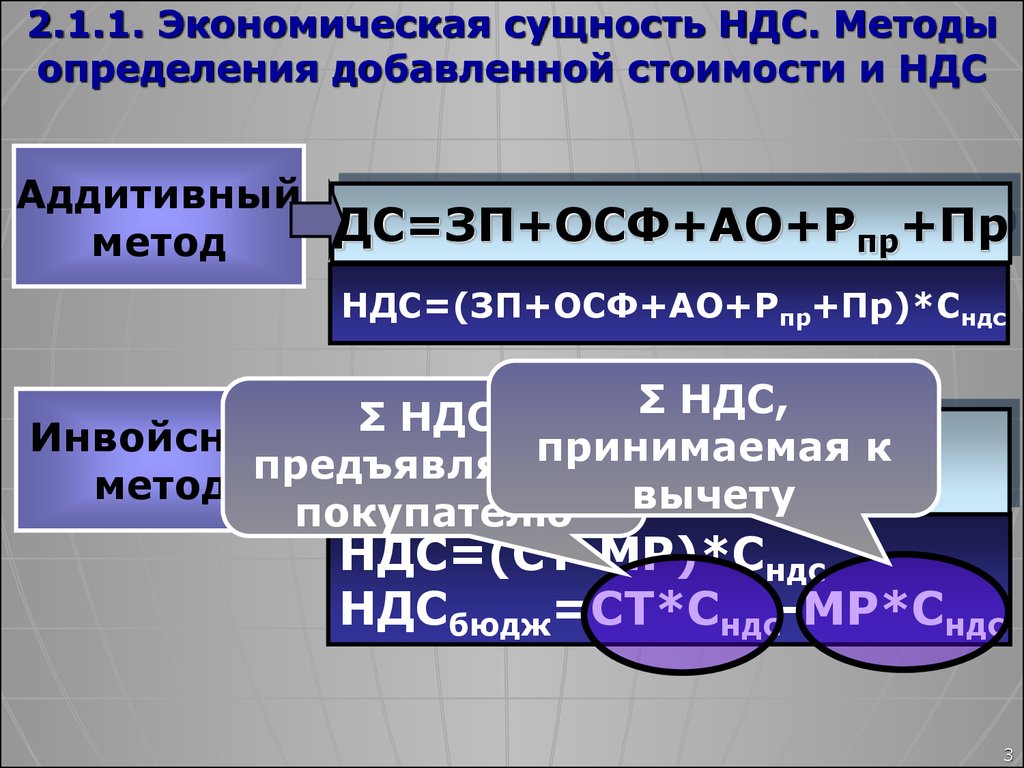

Формулы расчета

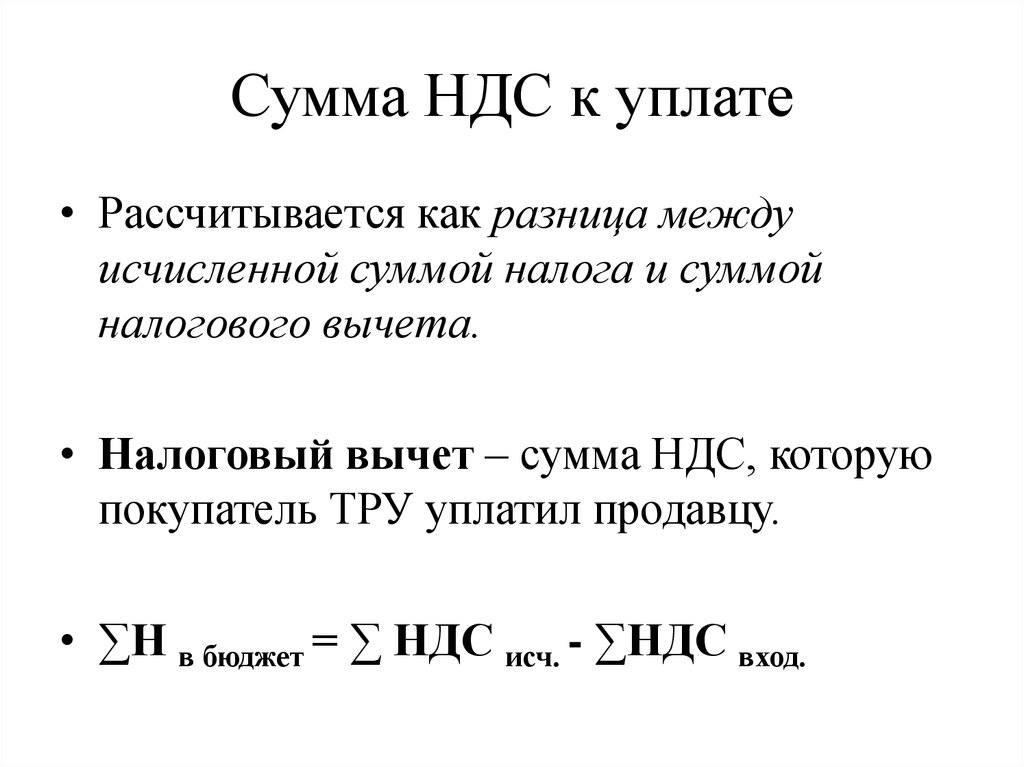

Если вы не привыкли постоянно решать математические уравнения, разобраться в том, как выплачивается косвенный налог, будет достаточно проблематично. Потому проще всего использовать специальный калькулятор. Прямо в режиме онлайн сервис найдет нужную сумму. Но есть и специальные формулы.

Расчет с НДС

Как определить добавленную стоимость с НДС? Расчет производится достаточно просто. Если для уплаты нужно найти данный показатель, то потребуется воспользоваться формулой CH=Y+Y х 20/100. Причем здесь Y — это сумма, а СН — сумма с налогом.

Расчет без НДС

Выделить формулу расчета суммы в бюджет в этом году без НДС тоже достаточно легко. Никакие надбавки в данном случае не используются. Для получения искомого предлагается считать так: CH = Y + X х Y. Причем в данной ситуации Y представляет собой сумму без НДС, а сам налог обозначен как X.

Никакие надбавки в данном случае не используются. Для получения искомого предлагается считать так: CH = Y + X х Y. Причем в данной ситуации Y представляет собой сумму без НДС, а сам налог обозначен как X.

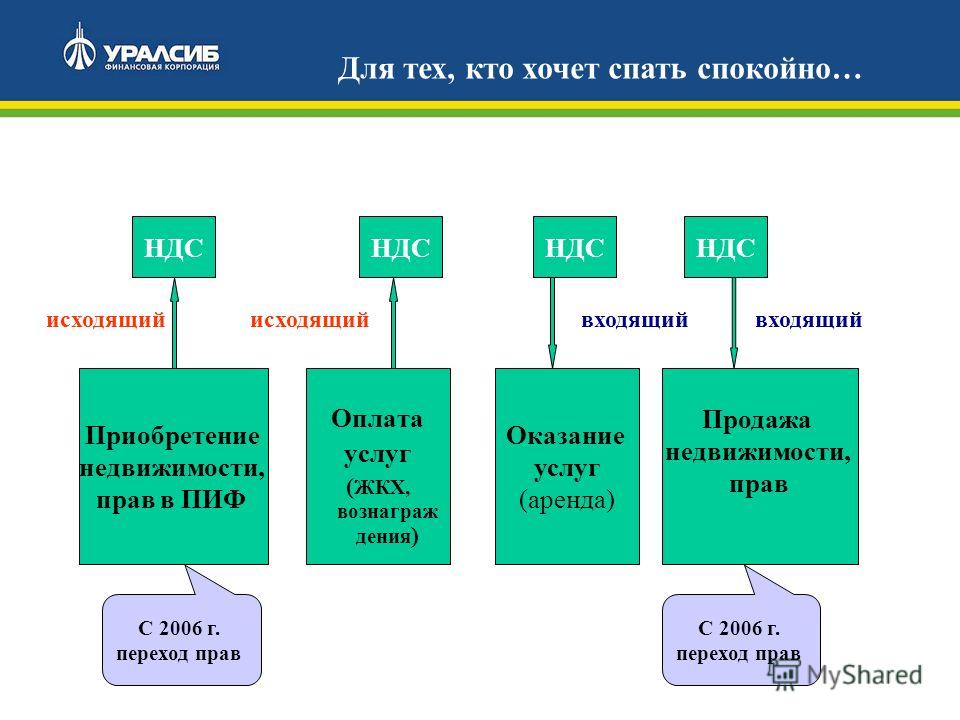

Налоговый кредит и налоговое обязательство

Стараясь разобраться в этой теме, многие сталкиваются с понятием налогового кредита. На самом деле этот термин подразумевает под собой сумму, на которую из налогового обязательства с конце периода разрешено выполнить налоговый вычет. Что это означает? Только то, что сумму можно уменьшить законно. Все то, что, учитывая действующие ставки, потребуется перевести в бюджет, представляет собой налоговое обязательство.

Как есть льготы

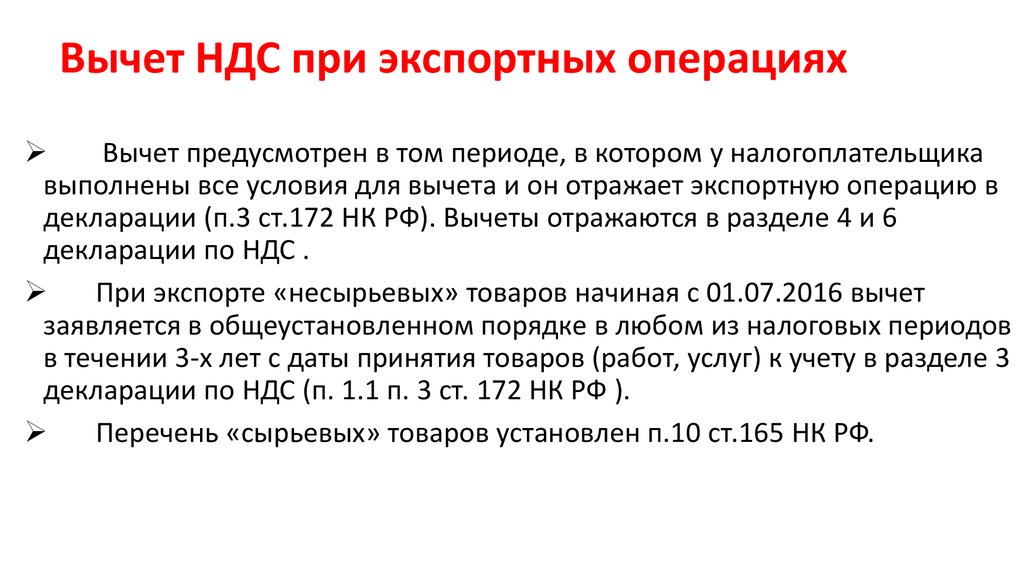

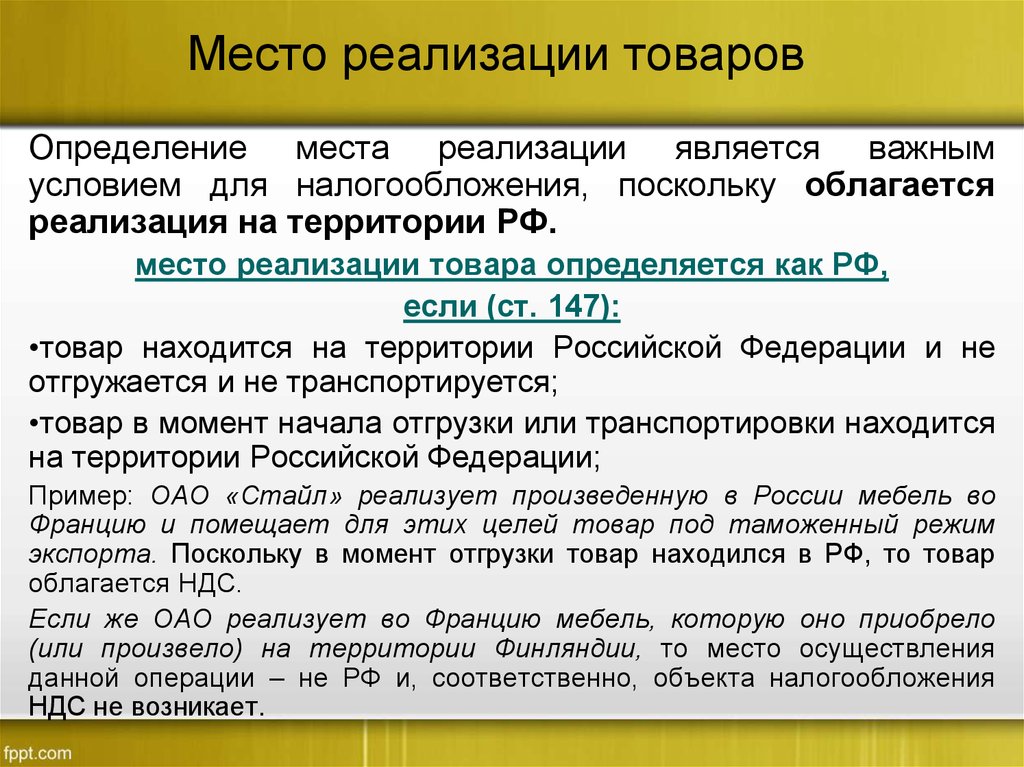

Существуют ли льготы в данной отрасли? На самом деле бывает нулевая ставка. Она накладывается на экспорт товара. Продолжают примеры с нулевой ставкой продукты из отрасли перевозки нефти, газа, космической ниши. Все существующие позиции указаны в НК.

НДС для чайников.

— Генератор деловой информации

— Генератор деловой информацииНа днях разошлись с клиентом. Как бы это странно не прозвучало для бизнес-вопросов, но не из-за денег, а по идеологическим соображениям. И виной тому – принципиально разное отношение к НДС.

Кто:

Клиент – вот прям образ среднестатистического российского предпринимателя, написанный с натуры. Человек, верящий в Экономикс, в то, что «сначала надо много и тяжело работать, строя предприятие и создавая имя продукту, а потом….». На абонентке мы его никогда не обслуживали – только разовые позиции. То с сетями за него посудиться. То юристов его проконсультировать по каким-то нетипичным вопросам. То аудит провести. Рутина, в общем. И вот тут обращается с проблемой.

Проблема:

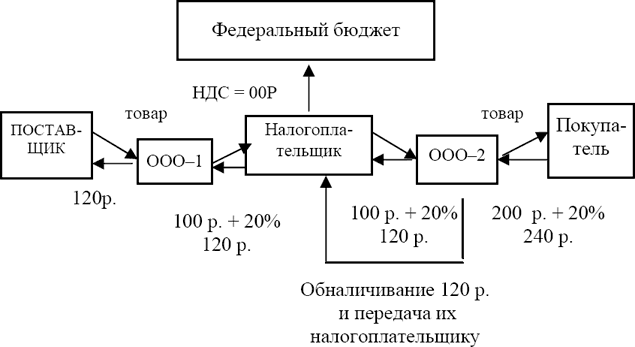

Он регулярно откупал НДС. Что такое покупной НДС и почему это плохо – предмет сильно отдельной темы, посему в рамках данного повествования будем просто исходить из константы: покупной НДС – это палево, которое бахнет точно, только вопрос когда.

Которое и случилось в нашем случае. Налоговая выявила купленный НДС, провела проверку. Запросила на предмет инфы ЗАГСы, походу выявив еще и плохоспрятанное и самостоятельно «на коленке» исполненное дробление, ковырнула склад, попутно выяснив, что на нем «лежит» столько, сколько туда не влезет, и:

— попросила положить в бюджет около 10 миллионов недоплаченного НДСа;

— сформировала базу для последующих проверок;

— выделила в отдельное дело найденное дробление;

— передала правоохранителям информацию по вскрытым «помоечкам» схемы.

Так что у клиента впереди как минимум одно, а может быть даже и два Уголовных Дела. И минус 10 миллионов.

Причина:

А причина – заведомо неверное отношение к налогам. К НДС в частности. Вы знаете, как европейский предприниматель относится к НДС? Как к чужим деньгам, за которые ему дали подержаться. Без уплаты процента, заметим. И ценообразование там исходит именно из этого: себестоимость товара + прибыль + НДС. Примитивно изобразил, но смысл отображает.

Примитивно изобразил, но смысл отображает.

То есть еще при формировании цены товара, все исходят из того, что НДС будет уплачен. Не замотан, не замылен, а именно уплачен. Нет, конечно, там тоже есть те, кто не прочь поупражняться с НДСом. Получилось – отлично. Не получилось – ну и ладно.

Наш же предприниматель исходит из принципиально иных посылов: НДС – это всего лишь один из налогов, которые платит ОН из ЗАРАБОТАННЫХ ИМ денег. Что само по себе не соответствует ни действительности, ни здравому смыслу. И вот из заведомо кривых посылов, такие предприниматели строят как ценообразование, так и налоговую стратегию предприятия.

Давайте еще раз. Выделим 4 важных постулата:

- 1.НДС – Это Налог с Добавленной Стоимости. Это не ваши деньги. И никогда не были вашими. Это то, что вас законодатель обязывает «прикрутить» к своей цене продаваемого товара. Отсюда п.2 —

- 2.Платя нормально сформированный НДС, вы просто возвращаете деньги их владельцу, предварительно бесплатно «покрутив» их в своем обороте.

- 3.Европейцы при своем ценообразовании со старта исходят из того, что НДС будет уплачен именно деньгами. В отличии от п.4 —

- 4.Большинство российских предпринимателей суть НДСа не понимают и исходят из того, что как-нибудь от НДСа избавятся.

Инструменты.

Их два. И поверьте, их вполне хватает:

- 1.В налоговой уже достаточно давно имеется Автоматизированная Система Контроля (АСК) НДС. Уже в третей своей реинкарнации. И эта система видит, где возникает НДС, какую цепочку прошел, и /когда/где/кем должен быть уплачен. Можно конечно «закольцевать» НДС или после себя поставить одну-две-три «помоечки»-пустышки, но это бессмысленно, так есть п.2.

- 2.Практика правоприменения. В вопросе взыскания НДС (как и в других налоговых вопросах) презумпция невиновности не работает. Даже более того – всё с точностью до наоборот. НДС должен быть уплачен – вот то, чем руководствуются и налоговые на местах, и суды в случае споров по НДС с ФНС.

Так что НДС попросят заплатить в бюджет того, до кого смогут дотянуться в сомнительной цепочке. И поверьте, это будет не нищий «пассажир» из компании-технички, а тот, у кого есть деньги.

Так что НДС попросят заплатить в бюджет того, до кого смогут дотянуться в сомнительной цепочке. И поверьте, это будет не нищий «пассажир» из компании-технички, а тот, у кого есть деньги. - Так что платить НДС за себя, и за того парня – сейчас стало нормальной практикой правоприменения, что делает все игрища с этим налогом по сути бессмысленными. Несоизмеримо проще – просто со старта его нормально администрировать и правильно (с точки зрения управленческого учета) исчислять.

Но оставим пока в стороне высокие материи, давайте вернемся к клиенту. Так вот, сделав из случившегося какие-то свои выводы, он обращается с просьбой о помощи. Но под словом «помощь» он подразумевает совсем не то, что мы.

Вникнув в ситуацию ему предложили, во-первых, профильного адвоката . Это штучный продукт, ибо 99% юристов имеющих статус адвоката, по экономике работать не в состоянии. Я за 20 лет практики познакомился лишь с тремя. Говорит, «спасибо не надо – уголовного же дела пока нет». Ладно, его выбор, идем дальше.

Во-вторых, решить проблему с кривым дроблением. Тоже не надо, ведь пока проблемы нет. А то, что они там выявили – пусть еще докажут. Удивились, пожали плечами. Но…, и это проехали.

В-третьих, предлагаем ему построить нормальную структуру бизнеса (точнее перестроить его кривую), наладить управленческий учет, организовать бухконтроль и, как вариант, взять его на юрсопровождение. И это не надо, говорит.

Тогда возникает резонный вопрос – а что вообще надо-то? Чем помочь?

— А надо, — говорит он, — посудиться с налоговой за эти 10 миллионов. А еще проинструктировать моего юриста и бухгалтера так, чтобы такие ситуации впредь не возникали.

— Начни платить НДС для начала, — говорю, — но для этого сам его научись правильно исчислять и учитывать.

— Не, — отвечает, — если я в лобовую начну платить НДС, то мне п***ец.

Час. Час времени я проводил ликбез. Объяснял, как это работает. Как работать с этими материями. Показывал, где еще ужать налоговые выплаты, не трогая НДС. Но…

Но…

— Нет, если я в лобовую начну платить НДС, то мне п***ец.

Пришлось с клиентом расстаться и не исключено, что навсегда. Ибо проблема явно идиологического характера: я ему про то, что НДС – это изначально не есть деньги налогоплательщика, а он мне:

— начну платить НДС — мне п***ец.

При столь разных изначальных посылах по одному и тому же предмету, договориться невозможно.

Всем удачи и правильного понимания сути НДС.

Как работает НДС? | Приливный бизнес

| query_builder 13 мин чтения

Советы для малого бизнеса

Любой, кто когда-либо что-либо покупал, вероятно, знаком с налогом на добавленную стоимость (НДС). Как владелец малого бизнеса, НДС вступает в игру на каждом этапе линии поставок.

Как владелец малого бизнеса, НДС вступает в игру на каждом этапе линии поставок.

Как только вы достигнете минимального порога налогооблагаемого оборота, вы должны стать плательщиком НДС. Но даже до того, как вы достигнете этого рубежа, с вас все равно могут взимать НДС поставщики.

НДС — это сложный процесс, который требует первоклассного ведения учета и отчетности, поэтому вам необходимо понимать все тонкости его работы на каждом этапе.

В этой статье мы подробно обсудим, как работает НДС, как и когда взимать и сообщать о нем. Мы также подробно расскажем об исключениях и процедурах обратного начисления.

Содержание

- Как именно работает НДС?

- Когда мне нужно взимать НДС?

- Как работает декларация по НДС?

- Как взимается НДС (и сколько я должен взимать)?

- Как работает обратная зарядка?

- Мнения экспертов

- Подведение итогов

Как именно работает НДС?

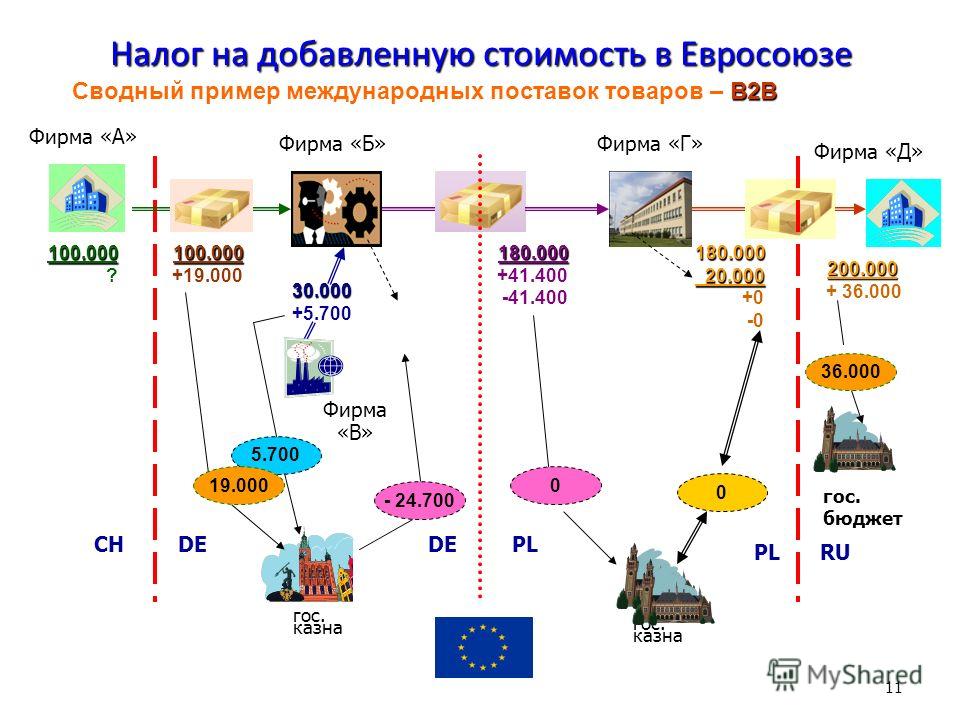

Налог на добавленную стоимость или НДС — это налог, взимаемый с товаров и услуг. Это налог на потребление, похожий на налог с продаж, но вместо того, чтобы взиматься при окончательной продаже и полностью оплачиваться покупателем, он взимается по ходу дела.

Это налог на потребление, похожий на налог с продаж, но вместо того, чтобы взиматься при окончательной продаже и полностью оплачиваться покупателем, он взимается по ходу дела.

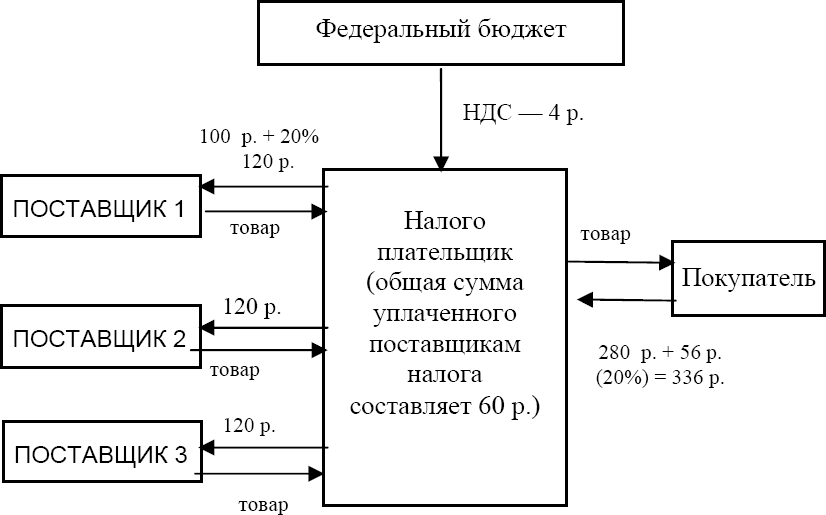

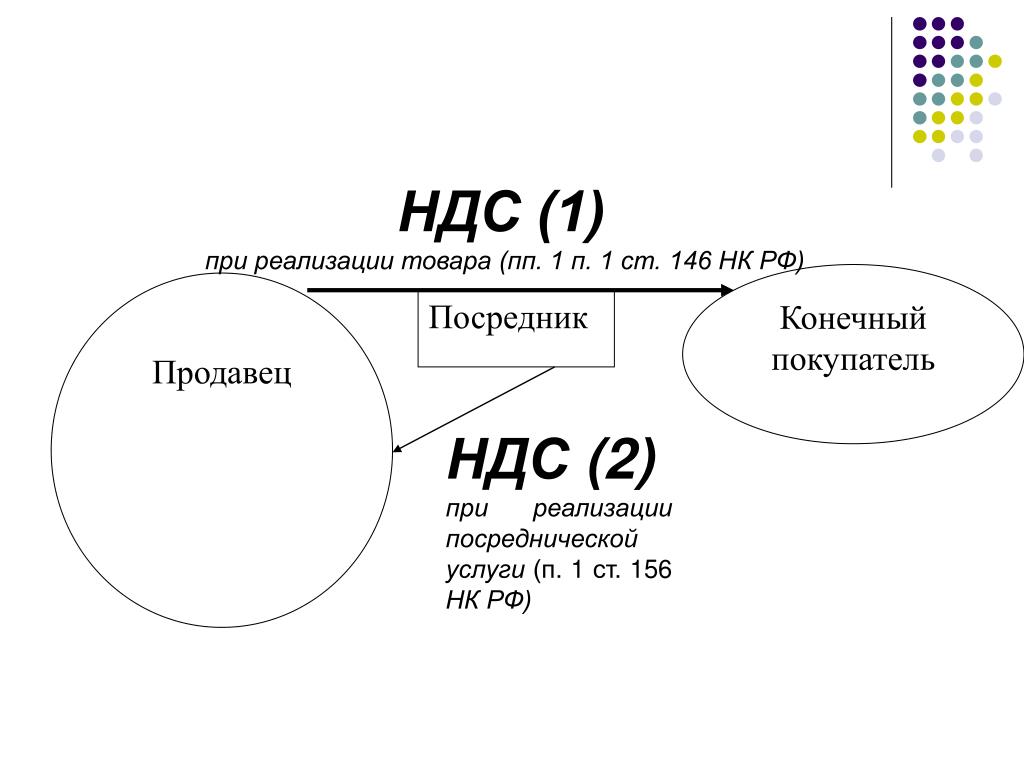

НДС уплачивается каждый раз при продаже товара, включая операции между производителями, оптовыми и розничными торговцами. Он собирается во время сборки и оценивается на каждом этапе процесса.

Ваша роль как бизнеса заключается в уплате НДС вашим поставщикам, зарегистрированным для уплаты НДС, за такие вещи, как сырье и профессиональные услуги. Вам не нужно регистрироваться как плательщики НДС, чтобы ваши поставщики платили НДС.

Единственный способ, которым вы можете вернуть этот НДС, — это зарегистрировать ваш бизнес как плательщик НДС (либо путем достижения минимального порога, либо добровольно зарегистрировавшись). После регистрации в качестве плательщика НДС вы можете взимать НДС со своих потребителей и требовать возмещения НДС, взимаемого с вас вашими поставщиками, с правительства.

По сути, вы действуете как сборщик налогов от имени правительства.

Через минуту мы подробно рассмотрим Исходящий НДС и Входной НДС . Для начала разберемся, когда именно нужно начислять НДС и что означает добровольная регистрация.

Когда мне нужно взимать НДС?

По закону компании должны зарегистрироваться в качестве плательщика НДС и начать взимать плату, как только их прибыль в данном налоговом году превысит лимит регистрации плательщика НДС. Текущий порог годового дохода составляет более 85 000 фунтов стерлингов.

Независимо от того, являетесь ли вы компанией с ограниченной ответственностью, фрилансером или индивидуальным предпринимателем, вы должны зарегистрироваться после того, как преодолеете порог НДС и до подачи первой декларации по НДС.

Важно отметить, что после того, как вы преодолеете порог, вы должны зарегистрироваться в течение 30 дней после окончания месяца, когда ваш годовой оборот превысил 85 000 фунтов стерлингов. Таким образом, если вы превысите порог 15 марта, вы должны зарегистрироваться в течение 30 дней с 31 марта (последний день месяца).

Это означает, что ваша дата регистрации не может быть позднее 30 апреля. Регистрация после пересечения порога называется посмотрите назад потому что вы регистрируетесь постфактум.

Другим вариантом в вашем распоряжении является прогноз , в котором вы предсказываете день, когда вы пересечете порог. Затем у вас есть 30 дней с этого дня прогноза, чтобы зарегистрироваться.

В любом случае ваша официальная дата начала называется датой вступления в силу регистрации (EDR).

Добровольная регистрация в качестве плательщика НДС

Даже до достижения порога НДС у вас есть возможность добровольно зарегистрироваться в качестве плательщика НДС. Как и во многих бизнес-решениях, у регистрации до того, как вы достигнете порога, есть как преимущества, так и недостатки.

Регистрация плательщика НДС требует дополнительных записей и документов, но в долгосрочной перспективе это может сэкономить вам деньги. Это связано с тем, что даже если ваш бизнес работает ниже регистрационного лимита, вы все равно должны платить НДС своим поставщикам, зарегистрированным для уплаты НДС, и у вас нет возможности вернуть эти деньги от правительства (подробнее о том, как это работает, позже).

Регистрация означает, что вы также должны взимать НДС со своих клиентов. Конечно, это означает повышение ваших цен, что может отговорить некоторых ваших постоянных клиентов, привыкших платить определенную сумму.

Если вы планируете зарегистрироваться до того, как это потребуется, вам необходимо взвесить последствия повышения цен и дополнительной работы для себя (или своего бухгалтера малого бизнеса, если вы воспользовались помощью).

Главный совет: Возможны серьезные последствия, если вы начнете взимать НДС без официальной регистрации. Узнайте о последствиях поздней регистрации и о том, как официально зарегистрироваться, прочитав наше руководство о том, можете ли вы взимать НДС, если вы не зарегистрированы⚡️

Начисление и освобождение от НДС

НДС взимается с большинства товаров и услуг в Великобритании. Примеры товаров и предметов, облагаемых НДС (или облагаемых НДС), включают:

- Товары или услуги, проданные

- Товары, приобретенные для коммерческого использования

- Предоставление товаров взаймы кому-либо

- Продажа активов

- Комиссионные

Некоторые товары и услуги освобождены Однако с НДС. Это означает, что вы не можете взимать (или взимать) с них НДС. Это вещи, которые служат общественному благу, и правительство не хочет, чтобы поставщики или покупатели делали надбавки на любом этапе пути (от производства до продажи).

Это означает, что вы не можете взимать (или взимать) с них НДС. Это вещи, которые служат общественному благу, и правительство не хочет, чтобы поставщики или покупатели делали надбавки на любом этапе пути (от производства до продажи).

Освобождение распространяется на:

- Благотворительные организации

- Поставщики энергии

- Поставщики медицинских услуг

- Образовательные товары и услуги

- Услуги, связанные с финансами, страхованием и инвестициями

Более полный список НДС вы можете найти освобожденные товары и услуги на веб-сайте GOV.UK.

Освобожденные от НДС продажи не облагаются налогом и, следовательно, не учитываются при регистрации НДС. Однако операции со сниженной процентной ставкой и операции с нулевой процентной ставкой 9От 0050 до счет.

Вам необходимо знать, что вы предлагаете, чтобы убедиться, что ваши финансовые отчеты и отчеты точны. Вам также понадобится эта информация, чтобы определить, являетесь ли вы полностью освобожденным от НДС бизнесом или имеете право на частичное освобождение от НДС.

Главный совет: Узнайте, облагаются ли ваши продажи налогом, освобождены ли они от налогообложения или частично освобождены, прочитав наше руководство по освобождению от НДС 🌟

Как работают декларации по НДС?

Предприятия, зарегистрированные как плательщики НДС, обязаны вести подробный учет своих платежей и сборов по НДС и впоследствии сообщать о них в декларациях по НДС. Эти записи называются счетами НДС.

Если вы зарегистрированы, вы должны вести сводку по НДС за каждый налоговый период, включенный в ваши налоговые декларации. Вы должны поддерживать актуальность записей, чтобы их было легко найти, и поддерживать их в течение шести лет.

Когда вы можете подавать декларации

Хотя НДС уплачивается в течение года и включается в отдельные счета, декларации по НДС в Великобритании обычно представляются ежеквартально. Однако, если вы предпочитаете, вы можете вместо этого попросить HMRC представлять их ежемесячно.

Предприятия выбирают, когда начинается их квартальный период, когда они регистрируются. График может не соответствовать календарному кварталу, но по-прежнему будет охватывать 12-месячный период.

График может не соответствовать календарному кварталу, но по-прежнему будет охватывать 12-месячный период.

Что касается сроков, то платежи по НДС должны быть включены в декларацию за тот квартал, в котором вы выставили счет, а не за тот, в котором он был оплачен. И вы должны подать декларацию по НДС в течение 37 дней после окончания квартала.

Примечание: Вы должны оплатить свой счет с НДС онлайн через правительственную схему Making Tax Digital for VAT. Чтобы узнать больше, перейдите на страницу GOV.UK «Обзор цифровой налоговой системы».

В зависимости от размера и характера вашей компании вы можете подавать отчетность ежемесячно или ежегодно. Независимо от того, когда вы это сделаете, вы должны подать декларацию за каждый период после регистрации, даже если вы не должны платить НДС или вам не нужно возмещать его.

Главный совет: Несмотря на то, что регистрация плательщика НДС дает много преимуществ, заполнение и подача декларации по НДС не всегда проста. Узнайте, как избежать распространенных ошибок, из нашего руководства по выявлению и исправлению распространенных ошибок по НДС ⚡️

Узнайте, как избежать распространенных ошибок, из нашего руководства по выявлению и исправлению распространенных ошибок по НДС ⚡️

Хотя декларации по НДС усложняют бухгалтерскую работу, они также позволяют вам компенсировать часть ваших собственных расходов по НДС. Вот как.

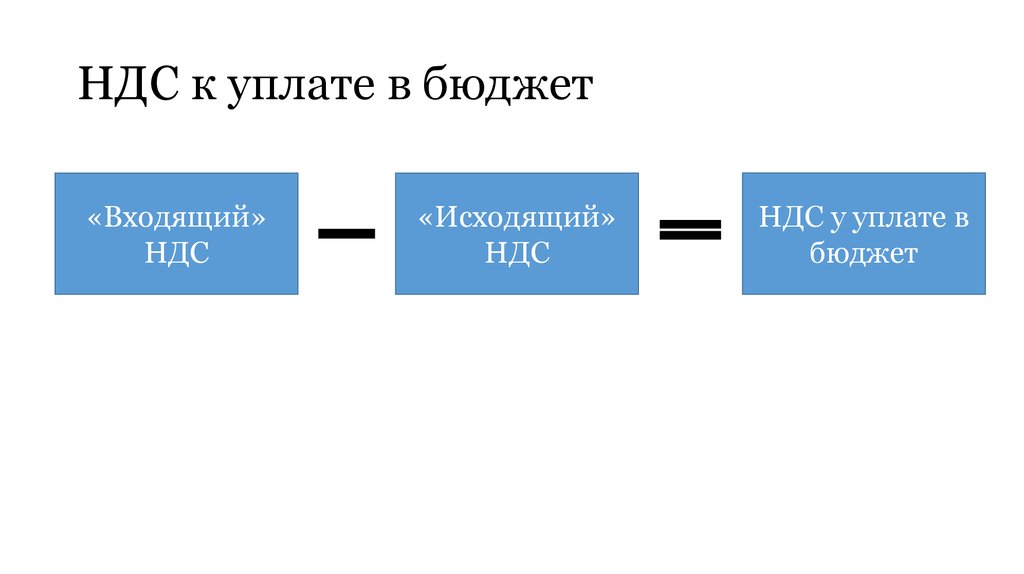

Понимание входящего и исходящего налогов

НДС делится на два вида налогов.

- Входной НДС — это налог, который вы платите своим поставщикам. Он включает НДС на товары, которые вы покупаете для перепродажи, или сырье, которое вы используете в производстве. Это также относится к таким расходам, как оборудование или профессиональные услуги (например, плата за бухгалтерский учет), которые вы используете при ведении своего бизнеса.

- Исходящий НДС — это налог, который вы взимаете с клиентов за товары или услуги, которые вы им продаете.

Вы указываете входящий и исходящий НДС в декларациях, которые вы отправляете в HMRC. Затем вы вычисляете разницу, чтобы определить, что вы должны.

Если ваш исходящий налог превышает ваш входящий налог, вы должны уплатить разницу HMRC и соответственно заплатить. Однако, если сумма уплаченного вами НДС превышает сумму, которую вы собрали, HMRC выплатит вам разницу в качестве возмещения НДС.

Главный совет: При представлении НДС в декларации вам необходимо указать, какой тип НДС вы указываете, используя коды. Коды НДС указывают, сколько было начислено, и основаны на типе проданного товара или услуги. Посмотрите полный список часто используемых кодов НДС и узнайте, как их использовать, в нашем полном руководстве по кодам НДС 📌

Как взимается НДС (и сколько я должен взимать)?

Когда вы взимаете НДС, вы добавляете стоимость налога к товарам или услугам, которые вы продаете своим клиентам. Ставки НДС являются процентными, поэтому их расчет довольно прост. Но вы взимаете разные ставки в зависимости от типов продуктов или услуг, которые вы предлагаете.

Существует четыре категории, которые необходимо учитывать при определении способа начисления НДС:

- Стандартная ставка (20%).

Это ставка, применяемая к большинству товаров и услуг.

Это ставка, применяемая к большинству товаров и услуг. - Льготная ставка (5%). Это налог по более низкой ставке, применяемый к некоторым товарам и услугам, таким как топливо и электроэнергия для благотворительного жилья или детские автокресла.

- Нулевая ставка (0%). Эта ставка применяется к предметам первой необходимости, таким как большинство продуктов питания (за исключением питания в ресторанах), детская одежда, книги и газеты, лекарства по рецептам и продажа нового жилья. Если вы поставляете только товары с нулевой ставкой, вам, возможно, не нужно становиться плательщиком НДС, хотя вам нужно будет подать заявление на исключение из регистрации.

- Освобожден. Как обсуждалось ранее, это товары и услуги, не облагаемые налогом на добавленную стоимость.

Как только вы узнаете, под какую ставку или ставки подпадают ваши товары и услуги, вы можете рассчитать НДС на основе процента, применимого к каждому из них. Вот ставки НДС на 2020/21 год для предприятий в Великобритании.

Вот ставки НДС на 2020/21 год для предприятий в Великобритании.

| Ставка | % НДС | На что распространяется ставка |

| Стандарт | 20% | Большинство товаров и услуг |

| Снижение ставки | 5% | Некоторые товары и услуги, например, детские автомобильные сиденья и домашняя энергия |

| Zero. Товары и услуги с нулевой ставкой, например, большинство продуктов питания и детской одежды |

Главный совет: Ситуации каждой компании разные, и стандартная процедура НДС может негативно повлиять на некоторые из них. Чтобы помочь этим предприятиям, HMRC предлагает несколько схем учета НДС, которые упрощают начисление и уплату НДС. Узнайте, какая схема НДС лучше всего подходит для вас, в нашем руководстве по пороговым значениям НДС 🔎

Схемы НДС

Основная схема НДС, или способ, которым вы обычно платите, начисляете и отчитываетесь по НДС, называется стандартной схемой учета. Вы платите НДС при выставлении счетов, и наоборот, и отчитываетесь о своем НДС ежеквартально (как описано выше).

Вы платите НДС при выставлении счетов, и наоборот, и отчитываетесь о своем НДС ежеквартально (как описано выше).

Но это может поставить некоторые предприятия в безвыходное положение. Для учета проблем с денежными потоками, которые могут возникнуть при использовании стандартной схемы, а также для упрощения ведения учета правительство создало три альтернативные схемы НДС, которые могут использовать малые предприятия:

- Участие в программе фиксированной ставки НДС . Если ваш бизнес имеет оборот менее 150 000 фунтов стерлингов, вам не нужно вести учет и платить НДС с каждой покупки. Вместо этого вы можете рассчитать общую сумму платежей по НДС в процентах от общего оборота. Точный процент варьируется в зависимости от предлагаемых вами услуг. Поскольку вы не платите НДС с покупок, вы также не можете его вернуть. Вместо этого льгота по входному налогу встроена в схему единой ставки. Эта схема отлично подходит для предприятий, которые хотят упростить ведение учета.

- Участие в схеме учета денежных средств . Если ваш оборот, облагаемый НДС, составляет менее 1,35 млн фунтов стерлингов, вы можете принять участие в этой схеме, которая предусматривает, что вы не платите и не возмещаете НДС до тех пор, пока деньги фактически не перейдут из рук в руки. Вы по-прежнему должны регистрировать НДС по каждой транзакции, но вы не обязаны платить НДС до тех пор, пока ваши счета не будут оплачены. Эта схема отлично подходит для поддержания денежного потока, так как вы, вероятно, сохраните свои деньги в течение более длительного периода времени.

- Участие в годовой схеме бухгалтерского учета . Это похоже на стандартную схему, но вместо того, чтобы отчитываться и платить НДС ежеквартально, вам нужно платить его только один раз в год. Вам по-прежнему нужно будет вносить авансовые платежи в свой счет по НДС, но декларацию вы будете подавать только ежегодно.

Эта схема доступна для предприятий с ожидаемым оборотом не более 1,35 млн фунтов стерлингов и может помочь улучшить движение денежных средств, поскольку вы платите НДС в рассрочку. Тем не менее, вы можете возмещать НДС только один раз в год, поэтому, если вы полагаетесь на эти деньги для операций, эта схема может не иметь смысла для вашего бизнеса.

Эта схема доступна для предприятий с ожидаемым оборотом не более 1,35 млн фунтов стерлингов и может помочь улучшить движение денежных средств, поскольку вы платите НДС в рассрочку. Тем не менее, вы можете возмещать НДС только один раз в год, поэтому, если вы полагаетесь на эти деньги для операций, эта схема может не иметь смысла для вашего бизнеса.

Счета-фактуры

Счета-фактуры строятся по тому же принципу, что и обычные счета-фактуры, только с добавлением НДС в расчет.

В дополнение к информации, содержащейся в обычном счете-фактуре, счет-фактура с НДС должен также включать следующее:

- Цена за единицу товаров и услуг, которые подлежат обложению НДС (включая или исключая НДС, в зависимости от типа счета-фактуры)

- Начисленная ставка НДС (даже если эта ставка равна 0%)

- Ваш регистрационный номер плательщика НДС

- Общая сумма задолженности (включая или исключая НДС, в зависимости от типа счета)

Главный совет: Существует три вида счетов-фактур, которые вы можете отправлять или получать: полные, простые и модифицированные. . Узнайте, какой тип вы должны использовать, прочитав наше подробное руководство по счетам-фактурам НДС💡

. Узнайте, какой тип вы должны использовать, прочитав наше подробное руководство по счетам-фактурам НДС💡

Вот пример того, как выглядит полный счет-фактура НДС:

Чтобы создать свои собственные счета-фактуры с нуля, вы можете использовать наши бесплатные шаблоны счетов-фактур ✅

Как работает обратный заряд?

В Соединенном Королевстве недавно было введено обратное начисление внутреннего НДС. Он берет на себя ответственность за уплату НДС в HMRC с поставщика и вместо этого возлагает его на потребителя при определенных обстоятельствах.

Правила обратной оплаты применяются к компаниям, работающим в Схеме строительной индустрии (СНГ). Они предназначены для уменьшения так называемого «мошенничества с пропавшим трейдером», когда строительная компания или подрядчик взимает НДС, но затем прекращает торговлю. Они фактически исчезают до того, как наступает срок их возвращения, сохраняя деньги вместо того, чтобы платить их.

При обратном начислении, когда компания или подрядчик нанимает субподрядчика, субподрядчик не взимает НДС со своих услуг. Вместо этого нанимающая сторона уплачивает НДС по сделке непосредственно HMRC в своей декларации.

Вместо этого нанимающая сторона уплачивает НДС по сделке непосредственно HMRC в своей декларации.

Эти правила применяются к подрядчикам СНГ, которые нанимают субподрядчиков, а также к субподрядчикам, нанятым подрядчиками. Если вы подпадаете под любую из этих категорий, обратите внимание, что такая практика может повлиять на соблюдение требований по НДС и движение денежных средств.

Если вы являетесь субподрядчиком, в отправляемых вами счетах не должен указываться НДС сверх ваших сборов. Но вы должны указать в счете-фактуре, что применяется обратный сбор и что получатель несет ответственность за его учет в своей декларации по НДС.

Используйте эту блок-схему, чтобы определить, применимо ли к вашей ситуации внутреннее обратное начисление НДС:

Главный совет: Понимание того, как работает внутреннее обратное начисление НДС, поможет вам убедиться, что ваши декларации точны. Узнайте подробности о том, какие проекты требуют обратного начисления и как его использовать, в нашем руководстве по процедуре обратного начисления внутреннего НДС 🔎

Пример обратного начисления внутреннего НДС

Предположим, Джейн, электрик, выполняет работу на 5000 фунтов стерлингов для Builders Ltd, Строительная компания, зарегистрированная по НДС. Применяется стандартная ставка НДС (20%), но Джейн не взимает с Builders Ltd 1000 фунтов стерлингов НДС в счете, который она им отправляет. Вместо этого она отмечает, что применяется обратный сбор.

Применяется стандартная ставка НДС (20%), но Джейн не взимает с Builders Ltd 1000 фунтов стерлингов НДС в счете, который она им отправляет. Вместо этого она отмечает, что применяется обратный сбор.

В декларации по НДС Джейн ничего не записывает в отношении начисленного НДС и сообщает только о чистых продажах с работы. Вместо этого Builders Ltd регистрирует НДС в своей ежеквартальной декларации по НДС как исходящий налог. Таким образом, HMRC по-прежнему получает правильную сумму налога.

💡 Мнения экспертов

Автор аналитики: Дэн Хоган, соучредитель и главный операционный директор Ember, которые упрощают для всех запуск, управление и развитие бизнеса за счет автоматизации налогообложения и бухгалтерского учета, позволяя владельцам бизнеса делать только бизнес. Ember использует налоговый подход к финансам, а это означает, что владельцы бизнеса могут легко увидеть, сколько налогов они платят, автоматически оптимизировать их и отправить в HMRC за несколько простых шагов без необходимости нанимать дорогостоящего бухгалтера.

Как владельцы малого бизнеса могут максимально упростить управление НДС с первого дня?

Для начала очень важно вести записи. Будь то обеспечение четкого учета ваших квитанций или регулярное обновление записей со счетами-фактурами и расходами по мере их возникновения, поддержание порядка — это первый шаг к тому, чтобы избежать ошибок при подаче заявления на уплату НДС.

Также полезно иметь некоторое представление о том, что такое НДС и каковы правила НДС. Например, вам следует освежить в памяти, каковы разные ставки НДС для определенных товаров и услуг, и в чем разница между освобождением от НДС и нулевой ставкой НДС, чтобы избежать переплаты или недоплаты НДС на товары или услуги, которые вы предоставляете.

Проверяет ли HMRC записи по НДС? Как владельцы малого бизнеса могут подготовиться?

HMRC проводит аудиты как выборочно, так и по инициативе. Выборочные проверки, как правило, проводятся в рамках стандартной практики, в основном для наблюдения за тем, как компании управляют своими записями, и для проверки правильности их подачи. Однако триггерные проверки НДС запрашиваются, если HMRC подозревает, что с поданной налоговой декларацией что-то не так, будь то несколько ошибок в отчете или подозрения в налоговом мошенничестве.

Однако триггерные проверки НДС запрашиваются, если HMRC подозревает, что с поданной налоговой декларацией что-то не так, будь то несколько ошибок в отчете или подозрения в налоговом мошенничестве.

В ходе этих аудитов HMRC будет входить в лот деталей, запрашивая что-либо от общего обзора бухгалтерской практики компании до конкретных дат конкретных счетов-фактур, просто чтобы убедиться, что компания хорошо ведет свои записи. Чтобы владельцы малого бизнеса были готовы к таким проверкам, мы рекомендуем следить за ведением документации и следить за тем, чтобы при подаче налоговой декларации применялись правильные ставки НДС и чтобы каждая совершенная транзакция была зарегистрирована. Если сомневаетесь, обратитесь к бухгалтеру!

Подведение итогов

Понимание правил и процедур НДС необходимо для ведения вашего бизнеса, в какой бы сфере вы ни работали. Когда вы знаете, как работает НДС, вы можете правильно платить, начислять и сообщать об этом.

Впоследствии вы избежите штрафов и сможете возместить НДС по мере необходимости. Знание деталей поможет обеспечить соответствие требованиям и бесперебойную работу вашего бизнеса.

Знание деталей поможет обеспечить соответствие требованиям и бесперебойную работу вашего бизнеса.

Фото Михаила Нилова, опубликовано на Pexels

Как работает НДС? —

Налог на добавленную стоимость (НДС) — это налог на потребление, которым облагаются товары с добавленной стоимостью на каждом этапе цепочки поставок.

Большинство предприятий с годовым объемом продаж 85 000 фунтов стерлингов и более должны зарегистрироваться в качестве плательщика НДС. И даже если ваши продажи ниже этого уровня, вы можете зарегистрироваться на добровольной основе. Однако НДС может сбивать с толку из-за различных ставок, вариантов и, в некоторых случаях, довольно сложных правил, которые необходимо учитывать.

Итак, вероятно ли, что ваш бизнес будет обязан платить и взимать НДС? И зачем нам вообще НДС?

Ключевые требования к зарегистрированному плательщику НДС бизнесуПо сути, НДС должен быть простой формой налогообложения. Как предприятие, зарегистрированное как плательщик НДС, вы должны:

- Взимать НДС со своих клиентов

- Вычесть НДС, уплаченный вашими поставщиками

- Оплатите разницу в HMRC (или потребуйте ее обратно, если будет возмещение).

В общих чертах, ваш бизнес действует как сборщик неуплаченных налогов, и фактическое налоговое бремя ложится на незарегистрированные предприятия и физические лица, которые платят НДС, но не могут требовать его обратно.

Краткая история НДС

Когда НДС был впервые введен в 1973 году, существовала единая ставка в размере 10%, которая применялась к большинству товаров и услуг. Это делало вещи простыми и понятными по всем направлениям.

Первый признак того, что базовая простота не продлится долго, появился в июле следующего года, когда была введена ставка в размере 12,5% на бензин и предметы роскоши, а через четыре месяца эта «роскошная» ставка была удвоена до 25%. Ставка роскоши была отменена в 1979.

В апреле 1994 г. была введена пониженная 8%-ная ставка для внутреннего топлива и электроэнергии, которая ранее составляла 0%. Пониженная ставка теперь составляет 5%.

Не охватывая всех аспектов налогообложения, вот несколько общих вопросов.

Когда я должен зарегистрироваться?

Как мы уже упоминали, регистрация плательщика НДС не является обязательной, пока вы не достигнете текущего порога НДС в 85 000 фунтов стерлингов. Но что делать, когда это кажется неизбежным?

Если вы считаете, что ваш оборот, облагаемый НДС, превысит 85 000 фунтов стерлингов в течение следующих 30 дней, вам необходимо зарегистрироваться до конца этого месяца и начать взимать НДС с 1 числа следующего месяца.

Если ваш оборот, облагаемый НДС, превышает 85 000 фунтов стерлингов за последние 12 месяцев, вы должны зарегистрироваться до конца следующего месяца и начать взимать плату с 1-го числа второго месяца после превышения лимита. Это скользящий 12-месячный период, а не календарный, налоговый или рабочий год, поэтому, если вы думаете, что можете приблизиться к этому моменту, вам следует проверять каждый месяц.

Когда следует рассмотреть возможность регистрации на добровольной основе?

Даже если вы не достигли порога обязательной регистрации, вы можете зарегистрироваться на добровольной основе. Есть две основные причины, по которым предприятия делают это:

Есть две основные причины, по которым предприятия делают это:

- Иногда люди считают, что с косметической точки зрения они кажутся больше или успешнее, если они зарегистрированы как плательщики НДС, и одного этого достаточно, чтобы убедить некоторых людей.

- Во-вторых, если большинство ваших клиентов сами зарегистрированы как плательщики НДС, то взимаемый вами НДС не является для них реальной стоимостью, и вы можете получить выгоду от возмещения НДС, уплаченного за ваши собственные покупки. Из-за этого вы можете получить больше прибыли в качестве зарегистрированного по НДС бизнеса, который в противном случае был бы потерян для налогообложения.

В чем разница между расчетным счетом и наличным расчетом?

НДС учитывается либо ежеквартально, либо (реже) ежемесячно. Существует два разных способа учета НДС:

- На основе счета-фактуры вы включаете НДС с продаж на основе дат выставления счетов-фактур и вычитаете НДС, взимаемый вашими поставщиками на основе дат их счетов-фактур.

- При расчете наличными соответствующими датами являются даты, когда ваш клиент платит вам и когда вы платите своему поставщику.

Если ваши клиенты платят сразу, а вы покупаете в кредит, то вам подойдет наличный расчет. С точки зрения времени, вы бы возмещали НДС по своим покупкам раньше. Если, с другой стороны, вашим клиентам обычно требуется некоторое время для оплаты, в то время как вы быстро оплачиваете счета своих поставщиков, то основа для выставления счетов может быть лучше.

Какие тарифы я должен взимать?

В настоящее время существует 3 ставки НДС на выбор:

- Стандартная ставка 20% применяется к большинству товаров и услуг.

- Пониженная ставка 5% применяется к бытовому газу и электричеству, а также к поставкам в строительной отрасли, таким как ремонт и перестройка некоторых зданий. Это также относится к некоторым энергосберегающим материалам, установленным в жилых домах, к детским автокреслам и некоторым средствам передвижения.

Пониженная ставка была временно распространена на некоторые аспекты индустрии гостеприимства в ходе пандемии.

Пониженная ставка была временно распространена на некоторые аспекты индустрии гостеприимства в ходе пандемии. - Нулевая ставка (0%) применяется в основном к предметам повседневного обихода, таким как основные продукты питания, детская одежда, книги, газеты и т. д.

- Существует еще одна категория, которая называется «освобожденной» . В этом случае НДС не взимается, но предприятие, поставляющее его, не может требовать возмещения НДС, уплаченного им в отношении таких поставок. Сюда входят такие статьи, как почтовые услуги и медицинские услуги.

Какой НДС я могу вернуть?

Если предположить, что вы не осуществляете поставки, освобожденные от налогообложения, вы можете потребовать возмещения всего НДС, уплаченного вами в отношении ваших покупок.

Сюда входят:

- Товары, услуги и материалы, которые должны быть включены в продаваемые вами вещи

- Расходы, такие как канцелярские товары и телефонная связь

- Большинство капитальных покупок, таких как компьютерное оборудование и грузовые автомобили.

Основным исключением является покупка служебных автомобилей, в отношении которых НДС не подлежит возмещению, или товаров для смешанного коммерческого и личного использования, в отношении которых может быть заблокирована часть или весь НДС.

Что это за схемы НДС, о которых я читал?

Существует ряд схем НДС, доступных для предприятий.

Некоторые из них, такие как схемы наценки на бывшие в употреблении, применяются к конкретным отраслям, таким как подержанные автомобили, предметы искусства и антиквариат. Другие, такие как схема с фиксированной ставкой и схема годового учета, направлены на упрощение работы системы НДС.

Какое влияние окажет НДС на ваш бизнес?

Если вы регистрируетесь в качестве плательщика НДС, кроме административных услуг, нет «затрат» по НДС.

При оплате ежеквартального счета НДС это просто налог, который вы добавляете к своим платежам своим клиентам, за вычетом любых дополнительных сумм, которые вы платите своим поставщикам.

Так что НДС попросят заплатить в бюджет того, до кого смогут дотянуться в сомнительной цепочке. И поверьте, это будет не нищий «пассажир» из компании-технички, а тот, у кого есть деньги.

Так что НДС попросят заплатить в бюджет того, до кого смогут дотянуться в сомнительной цепочке. И поверьте, это будет не нищий «пассажир» из компании-технички, а тот, у кого есть деньги. Это ставка, применяемая к большинству товаров и услуг.

Это ставка, применяемая к большинству товаров и услуг.

Эта схема доступна для предприятий с ожидаемым оборотом не более 1,35 млн фунтов стерлингов и может помочь улучшить движение денежных средств, поскольку вы платите НДС в рассрочку. Тем не менее, вы можете возмещать НДС только один раз в год, поэтому, если вы полагаетесь на эти деньги для операций, эта схема может не иметь смысла для вашего бизнеса.

Эта схема доступна для предприятий с ожидаемым оборотом не более 1,35 млн фунтов стерлингов и может помочь улучшить движение денежных средств, поскольку вы платите НДС в рассрочку. Тем не менее, вы можете возмещать НДС только один раз в год, поэтому, если вы полагаетесь на эти деньги для операций, эта схема может не иметь смысла для вашего бизнеса.

Пониженная ставка была временно распространена на некоторые аспекты индустрии гостеприимства в ходе пандемии.

Пониженная ставка была временно распространена на некоторые аспекты индустрии гостеприимства в ходе пандемии.