§11. Начисление простых процентов в условиях инфляции.

Индекс цен Jp показывает, во сколько раз выросли цены за рассматриваемый промежуток времени. В случае инфляции индекс цен характеризует падение покупательной способности денег.

Индекс цен может быть рассчитан, например, по формуле Пааше:

(1.11.1)

где p1j, p0j – цена j-го товара в исследуемом и базисном периодах соответственно, q1j – количество проданных товаров j в исследуемом периоде, Т – общее количество исследуемых товаров.

Индекс покупательной способности денег Jn в обратной пропорциональности зависит от индекса цен:

(1.11.2)

В условии инфляции наращённая сумма через промежуток n обесценится и,

(1. 11.3)

11.3)

Годовой индекс цен можно найти по формуле:

Jp = 1 + h (1.11.4)

Ожидаемый средний годовой темп инфляции (характеризующий прирост цен за год) равен h.

h = Jp – 1 (1.11.5)

Если темп инфляции за рассматриваемый промежуток времени меняется с заданной периодичностью, например, известен темп инфляции помесячно, то в общем виде формула для нахождения годового индекса цен имеет вид:

(1.11.6)

Если темп инфляции неизменный, то формула примет вид:

Jp = (1+h)n (1.11.7)

Процентная ставка, которая при начислении простых процентов компенсирует инфляцию, равна

(1.11.8)

Для компенсации

обесценивания денег одним из способов

является увеличение ставки процентов

на величину инфляционной премии.

Полученная таким образом ставка

называется брутто-ставкой и обозначается r. Пусть реальная

доходность операции равна

.

Тогда из равенства множителей наращения

формулы (1.11.3), где процентную ставку

необходимо заменить на брутто-ставку,

и формулы наращения по простой процентной

ставке будем иметь:

Пусть реальная

доходность операции равна

.

Тогда из равенства множителей наращения

формулы (1.11.3), где процентную ставку

необходимо заменить на брутто-ставку,

и формулы наращения по простой процентной

ставке будем иметь:

(1.11.9)

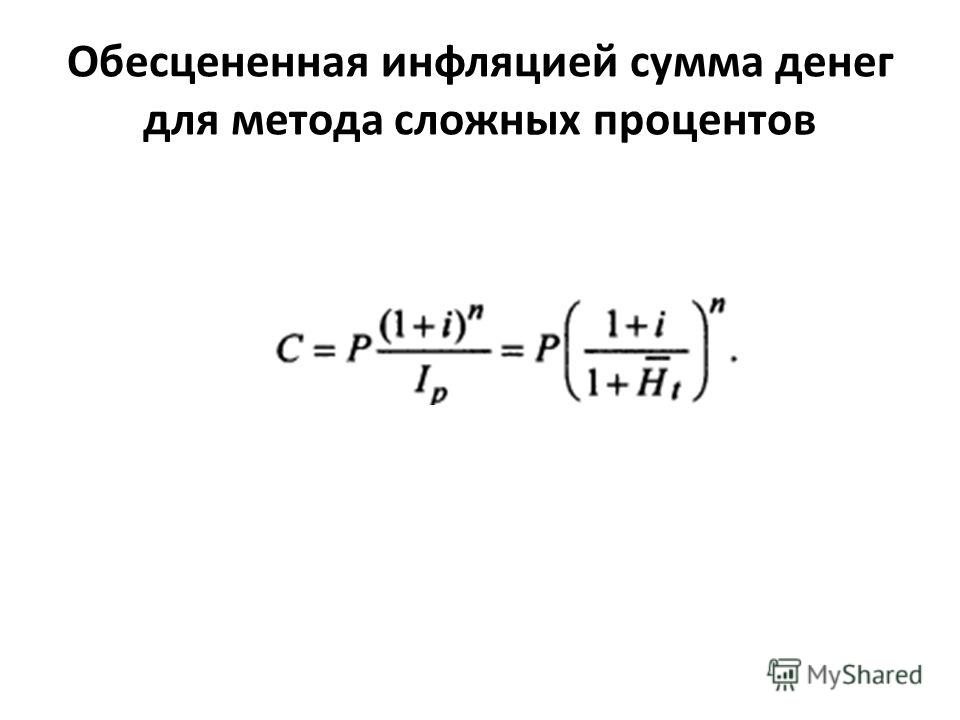

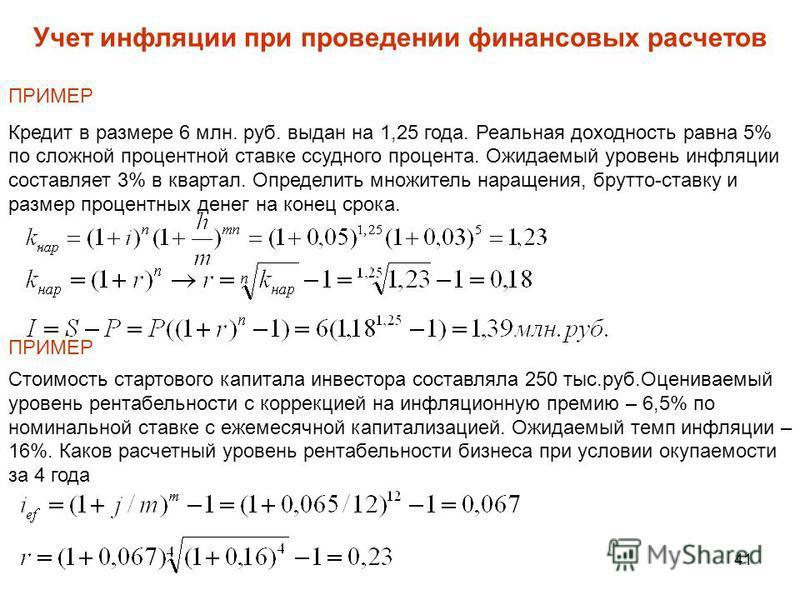

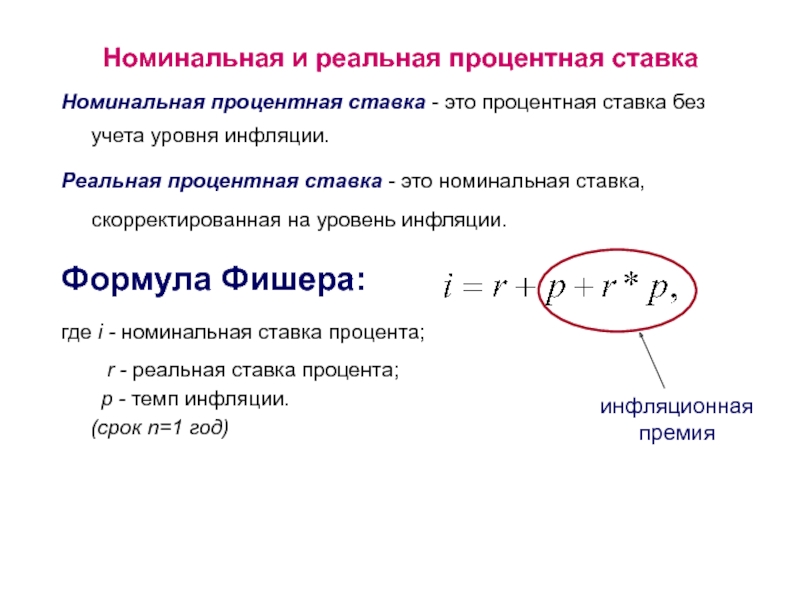

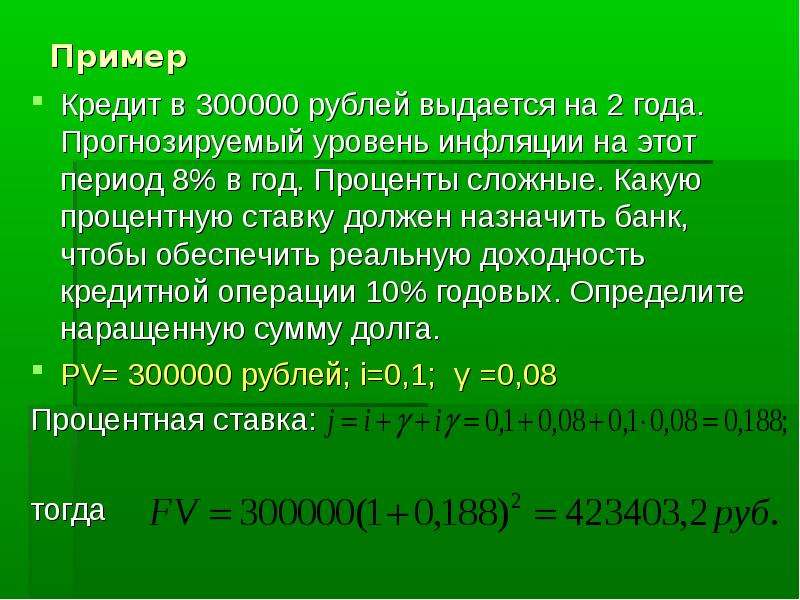

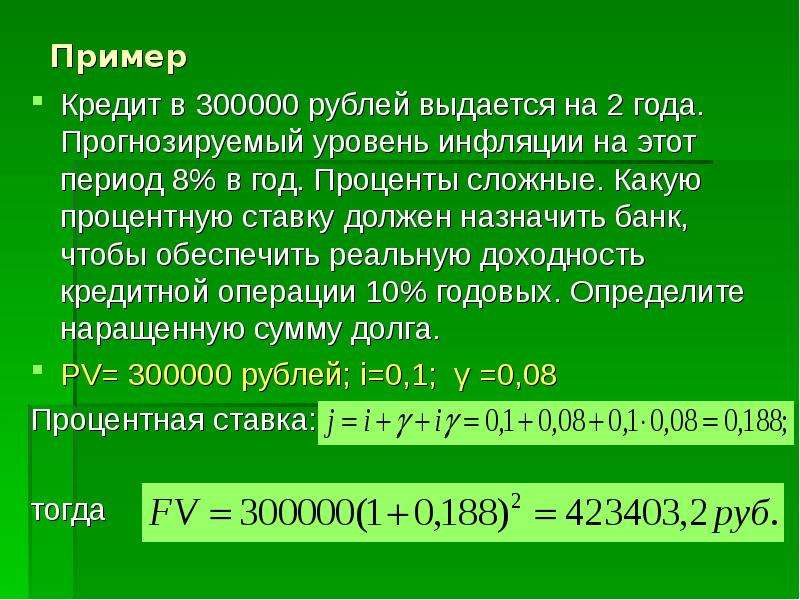

§12. Начисление сложных процентов в условиях инфляции.

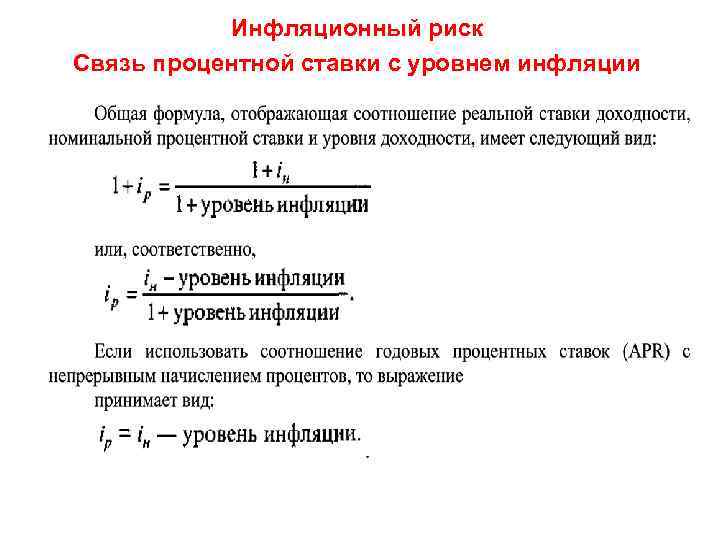

Формула, учитывающая падение покупательной способности денег при начислении сложных процентов имеет вид:

(1.12.1)

Для компенсации потерь в случае использования сложных процентов существует два способа.

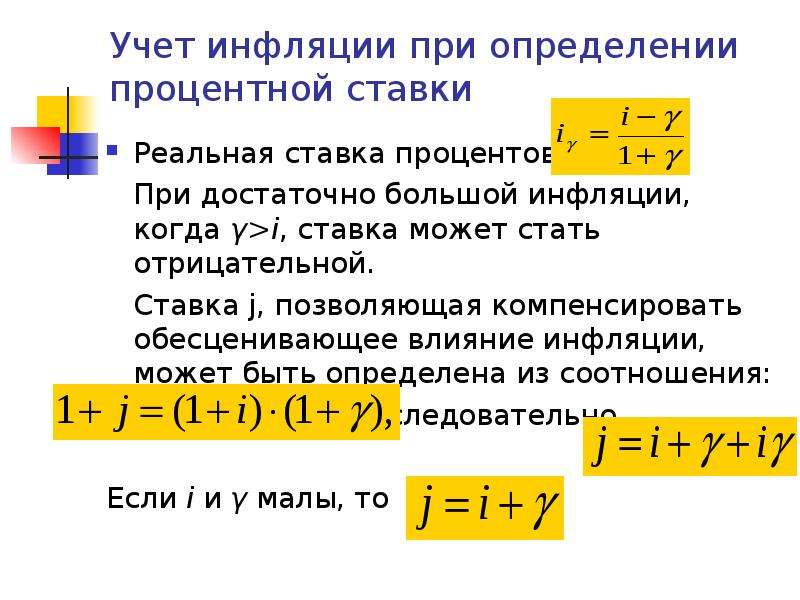

В первом способе ставка процентов увеличивается на величину инфляционной премии.

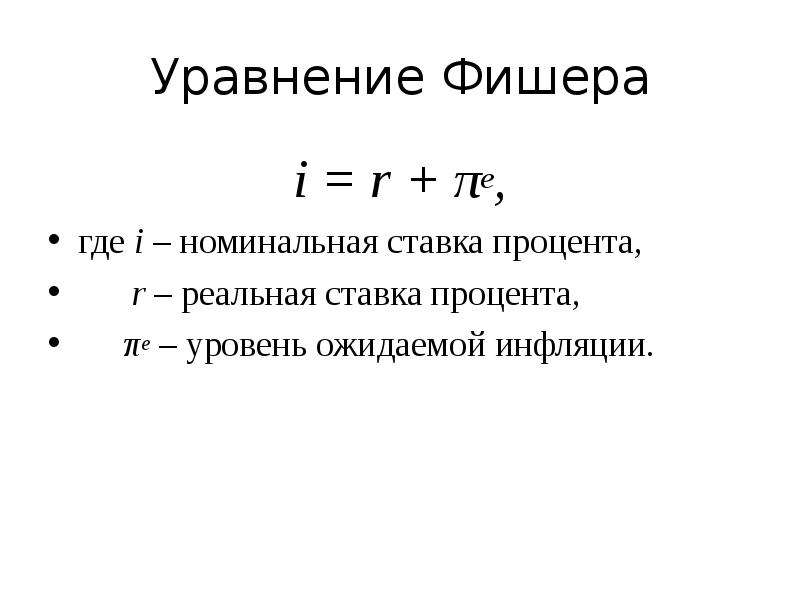

Пусть годовой темп инфляции равен h, тогда учитывая брутто-ставку

(1.12.2)

где i − реальная ставка.

Тогда брутто-ставка равна:

r = i + h + ih (1.12. 3)

3)

где инфляционная премия − h + ih.

Во втором способе производится индексация первоначальной суммы P. Если индекс Jp заранее оговорён, то сумма P0 корректируется, и формула нахождения наращённой суммы будет иметь вид:

Sn = (P0 Jp) · (1 + i)n. (1.12.4)

Если же индекс Jp отнести к множителю наращения, то получается корректировка ставки процента:

Sn = P0 · (Jp · (1 + i)n). (1.12.5)

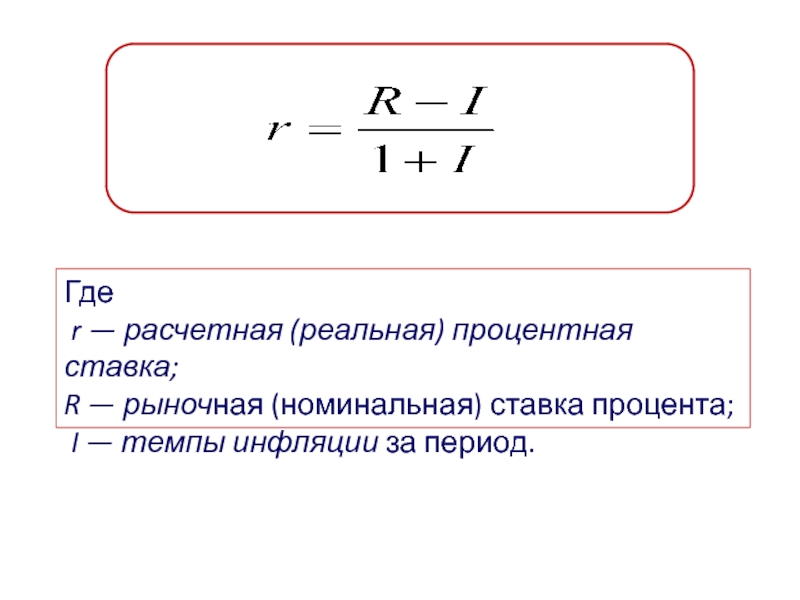

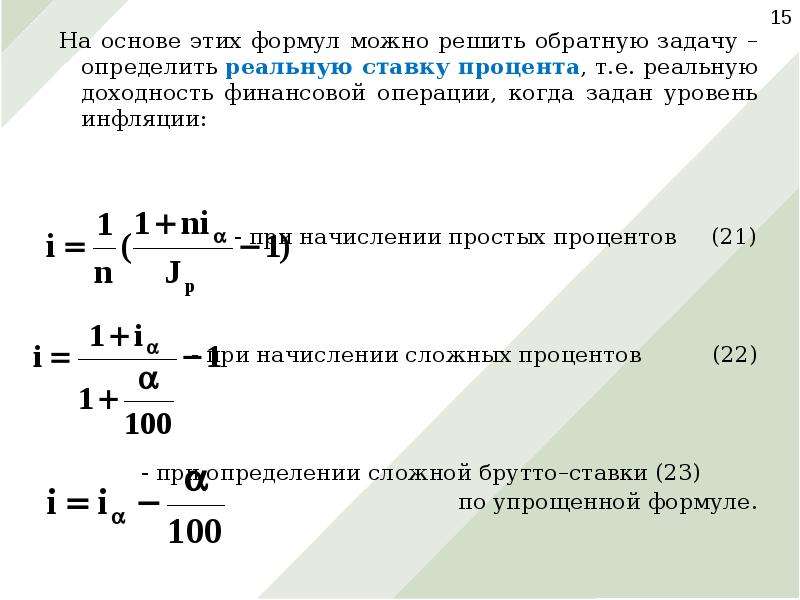

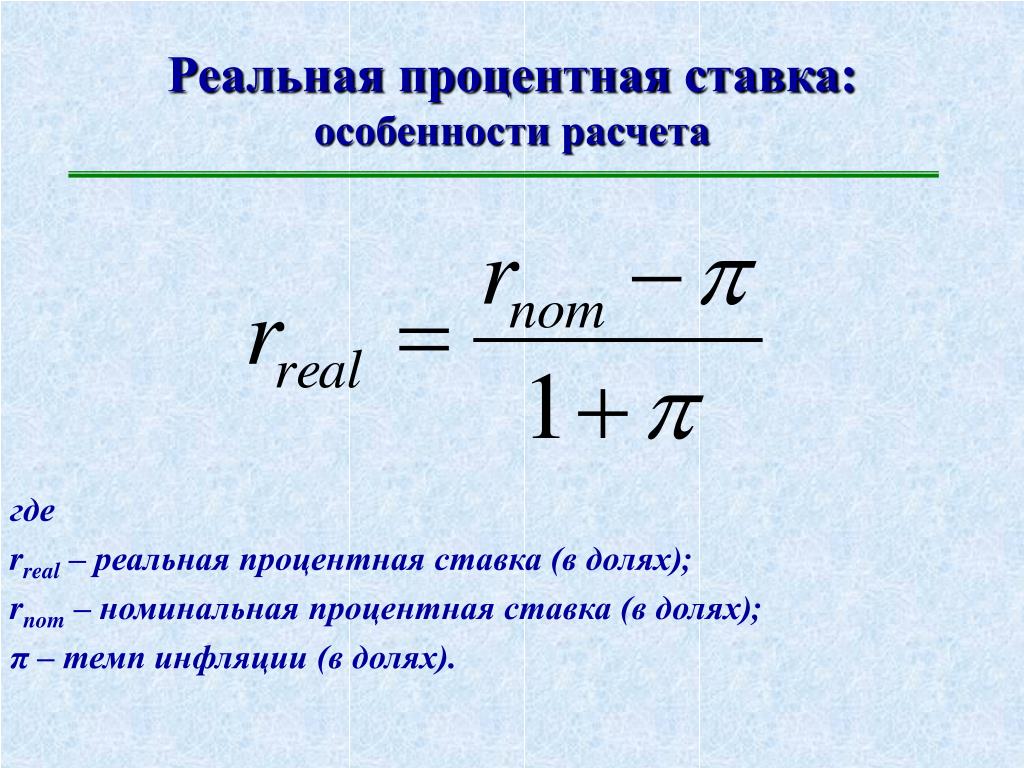

§13. Измерение реальной ставки процента в условии инфляции

Для определения реальной ставки процента при начислении простых процентов с заданной брутто-ставкой необходимо приравнять соответствующие множители наращения:

(1. 13.1)

13.1)

Для определения реальной ставки процентов при начислении сложных процентов используется формула (1.12.2):

(1.13.2)

Занятие 7. Начисление процентов в условиях инфляции

Для оценки наращенной суммы с учетом ее обесценения полученную величину делят на индекс инфляции за время осуществления наращения. Если множитель наращения равен индексу инфляции, то соответствующее наращение лишь нейтрализует действие инфляции.

Для обеспечения

реального роста стоимости первоначального

капитала при инфляции необходимо

исходную ставку увеличивать

(индексировать). Выбор величины такой

индексированной ставки определяется

поставленными целями. Для обеспечения

реальной доходности согласно исходному

коэффициенту наращения необходимо

так индексировать исходную ставку

(увеличить на инфляционную премию),

чтобы новый коэффициент наращения

полностью компенсировал потери из-за

инфляции.

Для обеспечения

реальной доходности согласно исходному

коэффициенту наращения необходимо

так индексировать исходную ставку

(увеличить на инфляционную премию),

чтобы новый коэффициент наращения

полностью компенсировал потери из-за

инфляции.

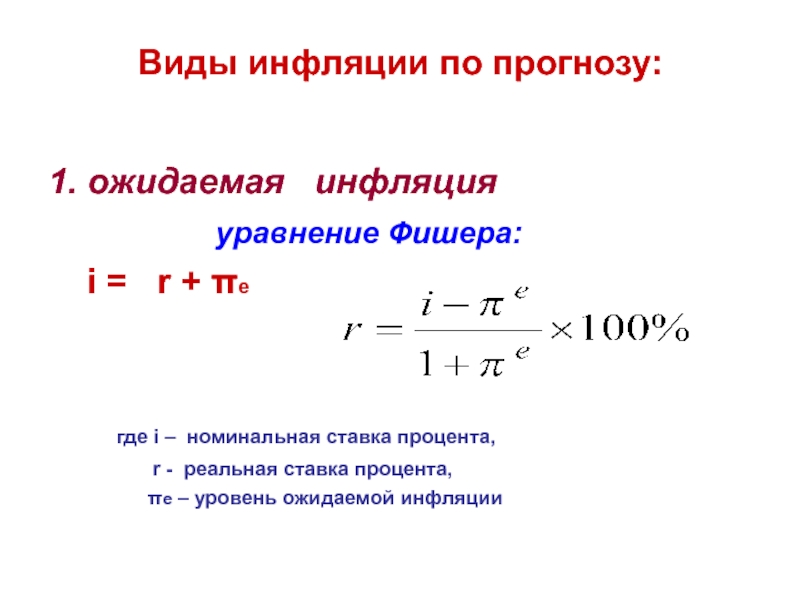

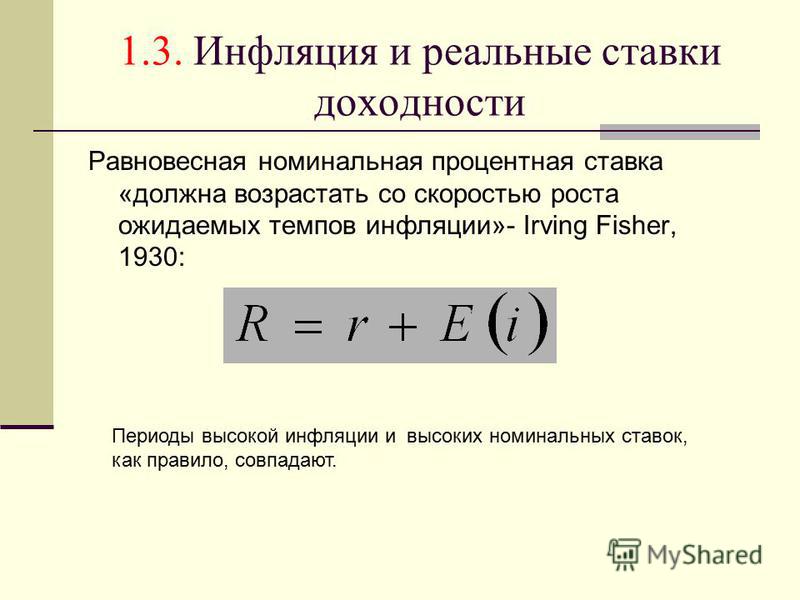

Формула Фишера определяет значение сложной годовой процентной ставки, обеспечивающей при известном годовом темпе инфляции реальную эффективность кредитной операции. Эта формула по существу показывает ту величину, называемую инфляционной премией, которую необходимо прибавить к исходной ставке доходности для компенсации инфляционных потерь. При малом темпе инфляции и невысокой процентной ставке (эта ситуация типична для стран с развитой рыночной экономикой) пользуются и приближенным вариантом формулы Фишера.

Цель проведения занятия — научиться рассчитывать доходность финансовых операций в условиях инфляции, используя формулы финансовых вычислений.

Основные формулы раздела

Индекс инфляции

(7. 1)

1)

(7.2)

где ,— целое число лет,— оставшаяся нецелая часть года

Введем следующие обозначения для брутто-ставок:

r α —простая ссудная ;

d α—простая учетная

d сα—сложная учетная

Вычисление брутто-ставки процентов в условиях инфляции

(7.3)

(7.4)

(7.5)

(7.6)

Формулы для вычисления реальной доходности финансовой операции, когда задан уровень инфляции и брутто ставка

(7.7)

(7.8)

Типовые задачи с решениями

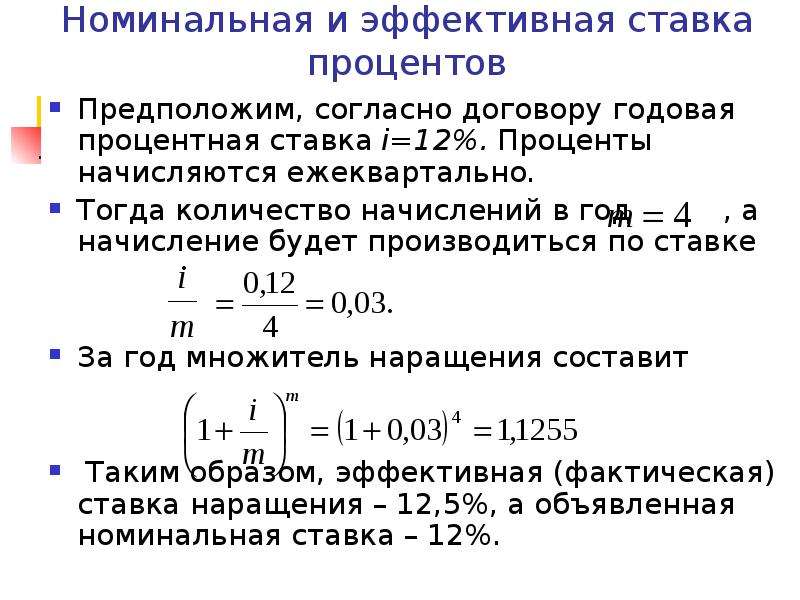

Задача 1. На

вклад начисляются сложные проценты: 1)

ежегодно; 2) ежеквартально; 3) ежемесячно. Какова должна быть годовая номинальная

процентная ставка, при которой происходит

реальное наращение капитала, если

ежемесячный темп инфляции составляет

3%?

Какова должна быть годовая номинальная

процентная ставка, при которой происходит

реальное наращение капитала, если

ежемесячный темп инфляции составляет

3%?

Решение

1) Обозначим через ежемесячный (т.е. за 1/12 года) индекс инфляции, тогда и при к=12 находим индекс инфляции за год:Пусть г — процентная ставка при ежегодном начислении сложных процентов, тогда значение ставки, лишь нейтрализующей действие инфляции, находится из равенства (т.е. множитель наращения за год приравнивается к годовому индексу инфляции). Таким образом:

Реальное наращение капитала будет происходить только при процентной ставке, превышающей 42,58% годовых.

2) При ежеквартальном начислении сложных процентов для определения номинальной ставки, лишь нейтрализующей действие инфляции, пользуемся равенством :

, поэтому:

Реальное наращение

капитала будет происходить при

ежеквартальном начислении процентов

по ставке не меньше, чем 37,09% годовых.

3) В случае ежемесячного начисления процентов пользуемся равенством

, откуда:

Реальное наращение капитала будет происходить при ежемесячном начислении сложных процентов по ставке, не меньше, чем 36% годовых. В этом случае ответ можно было дать сразу, поскольку для осуществления реального наращения капитала его относительный рост за месяц должен превышать темп инфляции за это же время. Следовательно, , поэтому

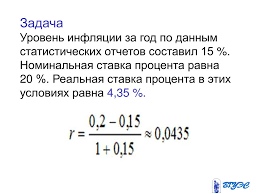

Задача 2. Номинальная процентная ставка, компенсирующая действие инфляции, равна 52% годовых. Определите полугодовую инфляцию, если начисление сложных процентов осуществляется каждый квартал.

Решение

Приравняем годовой индекс инфляции к множителю наращения за год. Полагая , получим :

Поэтому индекс инфляции за полгода (0,5 года) составит :

Темп инфляции α

находим из условия

.

Темп инфляции за полгода равен 27,69%.

Задача 3. На вклад в течение трех лет будут начисляться непрерывные проценты. По прогнозам инфляция за это время за каждый год последовательно составит 15, 20 и 10 процентов. Какова должна быть сила роста за год, чтобы покупательная способность вклада не уменьшилась?

Решение

Поскольку индекс инфляции за первый год равен 1,15, за второй — 1,2 и за третий — 1,1, то индекс инфляции за 3 года составит:

1,151,121,1=1,518

Пусть — сила роста за год, позволяющая первоначальной сумме только сохранить свою покупательную способность. Приравнивая индекс инфляции за три года к множителю наращения за это же время, получим :

Сила роста должна превышать 13,91% за год.

Задача 4. На

вклад в течение 15 месяцев начисляются

проценты: 1) по схеме сложных процентов;

2) по смешанной схеме. Какова должна быть

процентная ставка, при которой происходит

реальное наращение капитала, если каждый

квартал цены увеличиваются на 8%?

Какова должна быть

процентная ставка, при которой происходит

реальное наращение капитала, если каждый

квартал цены увеличиваются на 8%?

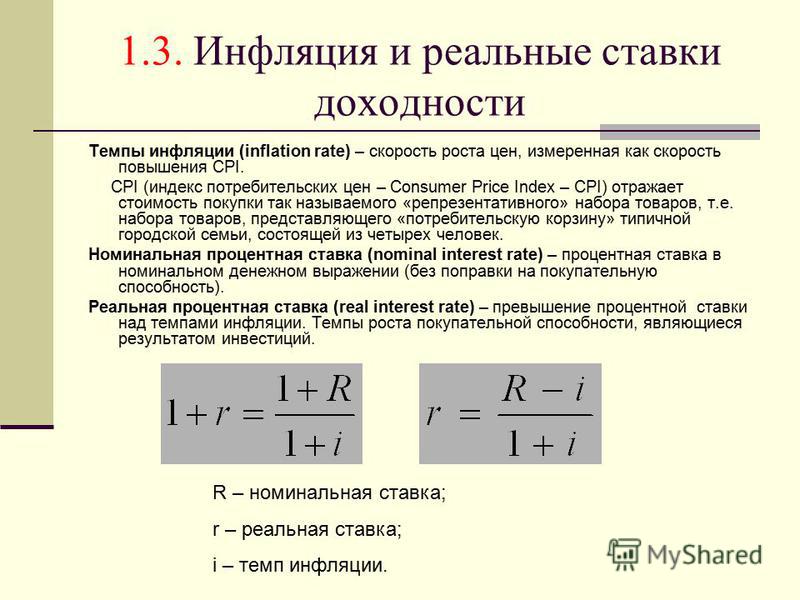

Виды процентных ставок по кредиту — урок. Основы финансовой грамотности, 7-9 класс.

Процентные ставки по кредитам

Процентная ставка за кредит (его получение и использование) — это сумма, выраженная в процентах, которую предстоит выплатить заёмщику сверх суммы кредитования.

На размер процентной ставки влияет целый ряд факторов:

- срок, на который предоставляется кредит;

- степень надёжности обеспечения кредита;

- репутация и уровень обеспеченности заёмщика;

- ставка рефинансирования, устанавливаемая Центробанком России;

- темпы роста инфляции;

- общие перспективы развития кредитного рынка.

Обрати внимание!

Самые низкие проценты — у кредитов, которые выдаются под залог имущества.

Ставки по кредитам бывают:

- реальными;

- номинальными.

Термином «номинальная ставка» обозначают тот процент, который отражает рыночную оценку денежных активов без учёта инфляции. А вот реальная ставка представляет собой процент, который учитывает инфляцию.

Также кредитные ставки могут быть:

- фиксированными;

- плавающими.

Наиболее распространёнными являются фиксированные ставки. В них сразу закладывается не только предполагаемый уровень инфляции, но и другие возможные риски от непредусмотренных изменений рынка кредитования. Такая ставка, установленная на весь срок займа, не подвергается пересмотру, что одинаково удобно кредитору и заёмщику из-за того, что позволяет довольно точно подсчитать свои будущие доходы и расходы.

В отличие от неё, плавающая ставка способна изменяться в течение всего периода действия договора кредитования. Это условие обязательно должно быть прописано в договоре кредитования с указанием конкретных ситуаций, возникновение которых оказывает влияние на рост или уменьшение кредитного процента.

Различают также процентные ставки:

- простые;

- сложные.

Их размер зависит от начальной базы, принимаемой для исчисления. Простая ставка предполагает, что за основу берётся постоянная в течение всего срока кредитования исходная сумма. А сложные проценты высчитываются исходя из суммы, включающей процентное начисление предыдущего периода.

Продовольственная инфляция перепрыгнула ориентир Центробанка

Россияне опасаются роста цен на десятки процентов

Противостоять росту цен многие россияне могут, только сократив закупки. Фото Наталии Красильниковой/PhotoXPress.ru

Рост цен в ноябре и декабре вышел за пределы прогнозов правительства и Центробанка. Рекордными темпами увеличивались цены на продукты питания. А ключевая ставка ЦБ за вычетом инфляции впервые за последние годы стала отрицательной.

Инфляция в России за 11 месяцев превысила прогноз правительства на весь год. За январь-ноябрь 2020 года цены в РФ выросли на 4,05%, сообщил Росстат. Следующий «таргет» инфляции – это верхняя граница прогноза Центробанка, который называл цифры в коридоре от 3,9 до 4,2% – и не угадал. В годовом выражении инфляция в ноябре 2020 года, по данным Росстата, ускорилась до 4,42% с 3,99% в октябре. Еще в сентябре Минэкономразвития ожидало годового темпа роста цен на 3,8%, а в октябре – 4,1–4,2%.

За январь-ноябрь 2020 года цены в РФ выросли на 4,05%, сообщил Росстат. Следующий «таргет» инфляции – это верхняя граница прогноза Центробанка, который называл цифры в коридоре от 3,9 до 4,2% – и не угадал. В годовом выражении инфляция в ноябре 2020 года, по данным Росстата, ускорилась до 4,42% с 3,99% в октябре. Еще в сентябре Минэкономразвития ожидало годового темпа роста цен на 3,8%, а в октябре – 4,1–4,2%.

Инфляция росла с каждым месяцем, стартовав с 2,3% в феврале. Ноябрьский рост цен в годовом исчислении достиг максимума с июля 2019 года (тогда инфляция равнялась 4,6%).

В ноябре в цене росли как продовольствие, так и непродовольственные товары. Из последних можно отметить медикаменты: за месяц они прибавили более 1%. А вот по сравнению с ноябрем прошлого года цены на медикаменты прибавили 9,76%.

То, что происходит с ценами на продукты питания, профессиональные брокеры называют «ралли», добавив к нему в ноябре эпитет «мощное». Сахар взлетел на самый пик «американских горок»: за месяц рост на 8,94%, а за год – на 65,17%. Подсолнечное масло выросло на 7,44% по сравнению с предыдущим месяцем, и почти на четверть (23,84%) если сравнивать с ноябрем 2019-го. Куриные яйца подорожали за месяц на 7%, а за год – на 8,13%, овощи и фрукты за месяц стали дороже на 5,97% и на 12,39% – за год. В ноябре огурцы подорожали на 39,2%, помидоры – на 27,6%, картофель – на 7,2%.

Сахар взлетел на самый пик «американских горок»: за месяц рост на 8,94%, а за год – на 65,17%. Подсолнечное масло выросло на 7,44% по сравнению с предыдущим месяцем, и почти на четверть (23,84%) если сравнивать с ноябрем 2019-го. Куриные яйца подорожали за месяц на 7%, а за год – на 8,13%, овощи и фрукты за месяц стали дороже на 5,97% и на 12,39% – за год. В ноябре огурцы подорожали на 39,2%, помидоры – на 27,6%, картофель – на 7,2%.

Минэкономразвития в обзоре «Картина инфляции за ноябрь 2020 года» отмечает, что по итогам года инфляция составит 4,6–4,8%. Там пишут, что ценовая ситуация в продовольственном сегменте во многом будет определяться конъюнктурой мировых рынков сельскохозяйственной продукции.

Российский агропром в этом сезоне соберет второй по величине в истории урожай зерна (125 млн т). Рекордных урожаев ждут по отдельным культурам, и за 10 месяцев 2020 года экспорт составил 23,1 млрд, что на 14% больше, чем за аналогичный период прошлого года (см. «НГ» от 15. 11.20). Но эти успехи не помогают экономить отечественному потребителю.

«НГ» от 15. 11.20). Но эти успехи не помогают экономить отечественному потребителю.

Россия не смогла полностью заместить поставки импортных продуктов за счет внутреннего производства, следует из исследования Национального рейтингового агентства. Существенно удалось сократить только импорт мяса – на 65%. В понедельник стало известно, что отраслевые лоббисты надеются на увеличение цены на говядину «хотя бы на 15%» за счет введения плоской ставки таможенной пошлины в 27,5%, за счет этого разведение коров якобы станет рентабельным. Впрочем, Минсельхоз заявил, что не ожидает роста оптовых и розничных цен на мясо при переходе от тарифного квотирования импорта говядины к плоской пошлине, который планируется в 2022 году.

Не удивительно, что текущие ожидания населения по росту цен опять стали исчисляться двузначными цифрами, а инфляционный пессимизм граждан вдвое превысил прогнозы властей. Инфляционные ожидания населения России выросли в ноябре до 10,1% с 9,7% в октябре 2020 года, следует из обзора ЦБ РФ.

Прогноз ЦБ по инфляции на 2021 год составляет 3,5–4%. То есть экономика должна найти резервы, чтобы противостоять ценовому ралли. Председатель ЦБ Эльвира Набиуллина на прошлой неделе на съезде «Опоры России» признала, что инфляция в стране складывается чуть выше прогноза ее ведомства, но отметила, что экономическая ситуация не создает дополнительных долгосрочных проинфляционных рисков. По ее мнению, будут преобладать так называемые дезинфляционные риски.

ЦБ на заседании совета директоров 23 октября оставил неизменной ключевую ставку на уровне 4,25%. А по данным аналитиков, уже 23 ноября годовая инфляция в России составила 4,3%, впервые за пять лет превысив ключевую ставку. Еще раньше аналитики компании «БКС Экспресс» отмечали, что годовая инфляция на 9 ноября увеличилась до 4,1%, превысив таргет ЦБ РФ впервые с сентября 2019 года.

Правительство вполне спокойно реагирует на резкий рост цен. Премьер-министр Михаил Мишустин говорит о важности мониторить цены на продукты, товары первой необходимости и лекарства и о помощи социально незащищенным группам граждан. Но на фоне дефицита важнейших лекарств правительство вынуждено разрешить повысить цены, так как в противном случае производители просто отказываются от них. В конце ноября, например, правительство одобрило повышение цены на антикоагулянты в два раза: Федеральная монопольная служба, где недавно прошла смена руководства, одобрила повышение цены на антикоагулянты шести производителей, при этом гепарин натрия подорожал на 150–200%.

Но на фоне дефицита важнейших лекарств правительство вынуждено разрешить повысить цены, так как в противном случае производители просто отказываются от них. В конце ноября, например, правительство одобрило повышение цены на антикоагулянты в два раза: Федеральная монопольная служба, где недавно прошла смена руководства, одобрила повышение цены на антикоагулянты шести производителей, при этом гепарин натрия подорожал на 150–200%.

В ФАС заявили, что рост цен на овощи и яйца носит сезонный и прогнозируемый характер. Что касается подсолнечного масла, то объяснили рост внутренних цен повышенным экспортным спросом, а также ростом валют. «В связи с этим в настоящее время обсуждается вопрос о введении ограничения экспорта семян подсолнечника, инициированном Минсельхозом России», – заявили в ФАС.

Эксперты «НГ» поясняют, что основными факторами роста инфляции в 2020 году в России стали девальвация курса рубля и повышение цен на продовольственные товары. Основным сдерживающим фактором для инфляции по-прежнему остается слабый внутренний спрос.

Основным сдерживающим фактором для инфляции по-прежнему остается слабый внутренний спрос.

Основным фактором роста инфляции в 2020 году является девальвация курса рубля и повышение цен на продовольственные товары, – сказал «НГ» аналитик Института комплексных стратегических исследований Дмитрий Плеханов. – Высокая зависимость потребительских цен от этих факторов не является сюрпризом и указывает на фундаментальную слабость российской экономики – недостаточный уровень развития перерабатывающих производств и транспортно-логистического сектора».

По словам эксперта, в результате этого при снижении курса рубля мы каждый раз наблюдаем подорожание легковых автомобилей, собираемых на территории РФ, но по большей части из импортных компонентов и материалов. «Повышенная волатильность цен на продукцию сельского хозяйства также связана не только с объективными погодными факторами, но и с нехваткой мощностей для хранения и переработки продукции. При большом объеме внутреннего производства картофеля промышленные потребители вынуждены импортировать продукцию из-за рубежа. Невозможность обеспечить сохранность и качество выращенного урожая касается также производства фруктов и ягод», – говорит Плеханов.

Невозможность обеспечить сохранность и качество выращенного урожая касается также производства фруктов и ягод», – говорит Плеханов.

Рост цен – это не только социальная проблема, но и важный ориентир для экономической политики. «Монетарными методами – повышением процентной ставки ЦБ – проблему инфляции в России не решить. Это необходимо делать путем развития производства», – говорит Плеханов.

«В 2021 году по мере исчерпания действия эффекта девальвации и роста цен на продовольственные товары можно ожидать стабилизации официального показателя инфляции на уровне 4–5% и постепенного снижения к концу года, – говорит Плеханов. – Основным сдерживающим фактором для роста цен в России остается слабый внутренний спрос. На фоне снижения доходов население вынуждено сокращать свои расходы и уходить в более дешевые сегменты товаров и услуг. Таким образом инфляция снизится, но произойдет это прежде всего за счет соответствующего снижения качества жизни».

В 2020 году отмечен значительный рост мировых цен на ряд продовольственных товаров – пшеницу, кофе, чай, бобы. На ценах отразилась пандемия, которая привела к частичному дефициту по ряду позиций, – сказал «НГ» исполнительный директор департамента рынка капиталов компании «Универ Капитал» Артем Тузов. – Высокие цены на внешних рынках и девальвация рубля, которая привела к росту затрат производителей, стали главными факторами роста цен и в России».

«Серьезное увеличение мировой стоимости различных продуктов – это явное проявление пандемии – не во всех регионах мира был снят урожай, где-то повлияли климатические сложности и в результате цены значительно выросли, – сказал «НГ» первый вице-президент «Опоры России» Павел Сигал. – Есть надежда, что в следующем году ситуация изменится, и цены снизятся. Сейчас рубль укрепляется за счет роста нефтяных цен, и наверняка эта тенденция продолжится и в следующем году, а это значит, что рост цен может замедлиться».

«Мировой рынок товаров традиционно торгуется через доллар США, и рост курса доллара к рублю в 2020 не мог не вызвать инфляции. Но аналогичным образом верен и прогноз инфляции ЦБ на 2021 год до 4%. Рост курса доллара и мировых цен на продовольственные товары кажется уже отыгранным и не будет влиять на инфляцию», – считает Тузов.

Отрицательная ставка ЦБ РФ, по мнению Сигала, может стать серьезным стимулом для роста экономики, так как сделает заемные средства дешевле. «По примеру западных стран, где ставки находятся на околонулевом и даже отрицательном уровне, можно сказать, что такая денежно-кредитная политика может стимулировать производство и спрос», — говорит эксперт.

«Последствиями отрицательной ключевой ставки в нашей стране станет то, что кредиты для бизнеса и населения станут еще более доступными, что станет стимулом для роста экономики и потребительских расходов, соглашается Тузов.

«В 2021 году по мере исчерпания действия эффекта девальвации и роста цен на продовольственные товары можно ожидать стабилизации официального показателя инфляции на уровне 4-5% и постепенное снижение к концу года, — говорит Плеханов. — Основным сдерживающим фактором для роста цен в России остается слабый внутренний спрос. На фоне снижения доходов население вынуждено сокращать свои расходы и уходить в более дешевые сегменты товаров и услуг. Таким образом инфляция снизится, но произойдет это, прежде всего, за счет соответствующего снижения качества жизни».

— Основным сдерживающим фактором для роста цен в России остается слабый внутренний спрос. На фоне снижения доходов население вынуждено сокращать свои расходы и уходить в более дешевые сегменты товаров и услуг. Таким образом инфляция снизится, но произойдет это, прежде всего, за счет соответствующего снижения качества жизни».

График годового уровня инфляции

Эта диаграмма отображает Текущий Годовой Уровень инфляции с 1989 г. Долгосрочная тенденция падает. Обратите внимание на снижение долгосрочной линейной Линия регрессии и пик на 6,29% в октябре 1990 г. в то время как Нефтяной пик в июле 2008 г. составил «всего» 5,60%, за которым следовали последовательно понижайте пики. Возвращаясь дальше (не показано) инфляция достигла своего пика в марте 1980 г. и составила 14.76%. Интересно, что, как мы и думали, инфляция может разразиться канала в лучшую сторону, вирусный сбой вернул его внутри нисходящего канала.

Перейти к:Текущая инфляция Комментарий, Ежемесячный комментарий по инфляции, Большая картинка- Недавняя история инфляции, Как это читать диаграмма количественного смягчения

Инфляция растет или падает?

Посмотрите эту таблицу, чтобы узнать:

График инфляции с 1989 года

(нажмите на диаграмме для увеличения изображения)

Webmasters если вы хотите использовать любую из наших диаграмм, пожалуйста, проверьте наш политика использования.

Источник данных: Бюро статистики труда США CPI-U.

Комментарий по текущей годовой инфляции

Годовая инфляция:

Годовая инфляция за 12 месяцев до Ноябрь составил 1,17% практически без изменений с 1,18% в октябре.Поскольку BLS округляет их числа, они сообщают об этом как повышается с 1,2% до 1,2%.

Текущая ежемесячно инфляция немного отрицательно при -0.06%.

Уровень инфляции почти

половина ФРС

целевая ставка 2%,

ФРС было обеспокоено обвалом рынка из-за падения

Цены на нефть и коронавирус. В начале

Коронавирус отключил

ФРС приступила к

схема создания массивных денег Количественное смягчение (QE4). В июне произошло сокращение активов ФРС, а в июле

До октября ФРС немного увеличила активы.В

Индекс CPI за октябрь — 260,388.

Индекс CPI был

260.388 в октябре, 260.280 в сентябре, 259.918 в августе, 259.101 в июле, 257.797 в июне, 256.394 в мае, 256.389 в апреле по сравнению с 258. 115 в марте, 258.678 в феврале и 257.971 в январе.

115 в марте, 258.678 в феврале и 257.971 в январе.

Исторически сложилось так, что если инфляция поднимается до 3%, ФРС начинает беспокоиться, и это обычно приводит к повышению ставки по фондам ФРС. Если инфляция упадет ниже 1% это вызывает опасения по поводу дефляции и количественного смягчения.(Хотя, если низкая инфляция является результатом повышения производительности, это не должно вызывать беспокойства).

На следующем графике мы смотрим на немного более короткий период (т.е. с 2000 года) и видим, что, хотя на более долгосрочном графике выше был нисходящий канал, поскольку 1989 г., на этом графике больше фигура «вымпела» (т.е. меньшая волатильность, сосредоточенная вокруг 1,5%). Из-за необычного характера текущего дефляционного давления спад инфляции в апреле сломался ниже предыдущей «вымпельной» поддержки, в результате чего была проведена новая линия поддержки, расширяющая точку вымпела и смещение центра примерно с 2% до примерно 1.5%.

(нажмите на диаграмме для увеличения изображения)

Webmasters если вы хотите использовать любую из наших диаграмм, пожалуйста, проверьте наш политика использования.

Источник данных: Бюро статистики труда США CPI-U.

Инфляция с 2010 г.

На первый взгляд не заметят нисходящий тренд на график с 2010 года, но линия линейной регрессии все еще немного наклонена вниз.

Обычно в год выборов мы можем ожидать, что ФРС не будет предпринимать каких-либо «деспотических» действий, потому что они не хотят, чтобы они оказывали поддержку какой-либо партии. Однако они создали на этот раз массивные стимулы из-за опасений по поводу коронавируса и падения цен на нефть, но теперь это может закончиться.

Источник данных: Бюро статистики труда США CPI-U.

Ежемесячная инфляция

Обычно месячная инфляция максимальна с января по май.Месячная инфляция в январе 2019 составляла 0,19%, на январь 2020 — 0,39%, что дает инфляцию 0,2%.

увеличение. Месячная инфляция в феврале 2019 составила 0,42%, а за февраль 2020 это было всего 0,27%, что позволило инфляции отступить на -0,15%.

марта 2019 г. составила 0,56%, а апрель 2019 было 0,53%. Но из-за Ценовая война между Саудовской Аравией и Россией и вирус короны, март и апрель 2020 были -0.22% и -0,67% соответственно что привело к массивной дезинфляционной среде (т.е. отрицательная, но годовая инфляция по-прежнему положительная) (но едва).

2019 год составил 0,21%, а мая 2020 г. — всего 0,002%, т.е. практически ноль. Июнь 2019 был 0,02%, но июнь 2020 год был огромным (за июнь) 0,55% в некоторых способы восполнить низкие числа марта.Июль был также выше нормы на 0,51%, но август был ближе к норме на 0,32%. Сентябрь был меньше на 0,14%, октябрь был почти нулевой при 0,04%, а ноябрь был немного отрицательным при -0,06%.

ФРС начала борьбу

Дефляция с массивным Программа количественного смягчения и почти нулевые фонды ФРС

Ставки в апреле 2020 года, а к июню стали проявлять признаки снижения. Но с тех пор он постепенно увеличивал активы и

удержание процентных ставок на очень низком уровне.

Но с тех пор он постепенно увеличивал активы и

удержание процентных ставок на очень низком уровне.

ФРС Действия с 2008 г.

Обвал рынка 2008 года уничтожил ликвидность и создал

массивный

дефляционные силы, поэтому ФРС начала борьбу с дефляцией

традиционными средствами, а затем через количественную

Ослабление. потом

в ноябре 2015 г.

ФРС перешла на другую сторону и начала медленно повышать процентные ставки

бороться с инфляцией.

Отсюда инфляция выросла с июля 2016 года —

Февраль 2017 г., убедив ФРС в безопасности поднятия

оценивает немного более агрессивно.15 марта 2017 г. ФРС проголосовала за повышение

эталонная ставка по фондам ФРС на четверть процентного пункта, до

диапазон от 0,75% до 1% при предположении, что инфляция

здания (и поскольку они отчаянно пытались поднять ставки, чтобы

им будет куда деваться в следующую рецессию). В

на собрании в июне 2017 года они решили поднять его другим

четверть процентного пункта, доведя базовую ставку до

(От 1,0% до 1,25%). Это были их целевые диапазоны.

Это были их целевые диапазоны.

На протяжении 2018 года ФРС проводила политику «Количественное затягивание» (QT) в дополнение к повышению FED Funds ставка, которую они взимают с банков. QT — это противоположность количественному смягчению. В «Количественном Ослабление »(QE) ФРС приобрела государственный долг, купив его на открытом рынке. QT — это процесс, посредством которого ФРС сокращает имеющийся у него долг, не возобновляя федеральный долг при наступлении срока его погашения.

На следующем графике мы видим QE4 и QT 1 и 2.На протяжении всего 2018 года и первых 3/4 2019 года ФРС

устранил примерно 1/3 -го QE3, но в последнем

за три месяца 2019 года он понял, что немного переборщил

и поставил галочку обратно. Затем в ответ на недавний

Коронавирус, он реализовал QE4, равный по скорости

QE1 и выше по величине, чем QE1, QE2 и QE3

комбинированный. Это МАССИВНОЕ увеличение денежной массы.

Но в июне мы видим решительный спад.Многие считают, что это

ослабление приведет к краху фондового рынка. Мы

покрыть это подробно Вот.

Мы

покрыть это подробно Вот.

Ставка по федеральным фондам

На этом графике мы видим, что ФРС держала фонды ФРС. ставка относительно стабильна на уровне 2,40% с января 2019 г. через июль, а затем снизили тг. Ставка FED Funds с августа 2019 г. по ноябрь 2019 г.С этого момента до февраля 2020 года они были снова относительно плоскими. Но в марте в усилия по борьбе с приближающимся крахом рынка из-за падения нефти цены и коронавирус опасаются, что ФРС снизила ставки до 0,65% с намеками на то, что они могут упасть до 0% или, возможно, даже отрицательный. В апреле снизили ставки практически до нуля. (т.е. 0,05%) и удерживала его на этом уровне в мае. В июне до августа они отметили его номинально, что было более символично, чем что-нибудь еще, так как это все еще одна десятая часть процентов выше нуля.Но в сентябре — октябре они упали он снова снизился до 0,09%.

Источник данных: Board управляющих Федеральной резервной системы (США)

См . : Инфляционные ожидания и массивные стимулы ФРС.

и

Вызовет ли стимул Covid-19 на 2 триллиона долларов к инфляции? Для обсуждения того, как это влияет на фондовый рынок, см .: Комментарий о скорости изменения NYSE.

: Инфляционные ожидания и массивные стимулы ФРС.

и

Вызовет ли стимул Covid-19 на 2 триллиона долларов к инфляции? Для обсуждения того, как это влияет на фондовый рынок, см .: Комментарий о скорости изменения NYSE.

Ранее ФРС …

Из приведенного выше графика видно, что процентные ставки ФРС «ступили по ступенькам» вверх в течение 2017 и 2018 гг. и с февраля 2016 г. по В январе 2019 года он увеличился в шесть раз. ФРС подняла Ставка по федеральным фондам почти на полный процентный пункт от С января 2018 г. по январь 2019 г. с 1,41% до 2,40%. По в четвертом квартале 2018 года рынки напугали комбинированное повышение процентных ставок и количественное Произошедшее затягивание (QT) в течение 2018 г. и ФРС обещали сдержать их «ужесточение» на тот момент он включал только FED Funds Rate, поскольку QT продолжалось до сентября 2019 года.

Ставка FED Funds стабилизировалась за первое полугодие

2019. После июля ФРС снизила ставку ФРС по фондам.

значительно упав с 2,40% в июле до 1,55% в

Ноябрь. ФРС сохранила ставку FED Funds на уровне 1,55%.

с ноября по январь, очень незначительно увеличиваясь до

1,58% в феврале.

ФРС сохранила ставку FED Funds на уровне 1,55%.

с ноября по январь, очень незначительно увеличиваясь до

1,58% в феврале.

Как читать график годовой инфляции:

Черная волнистая линия представляет фактическую годовую инфляцию. ставка, рассчитанная из Индекс потребительских цен (CPI-U), опубликованный U.С. Бюро статистики труда. Каждый месяц самый старый месяц выпадает из расчета и добавлен новый месяц.

CPI создает стандарт для сравнения, чтобы помочь нам определить реальную покупательную способность доллара, потому что уровень цен постоянно меняется из-за повышения (или уменьшается) денежной массы.

Красная линия — это скользящая средняя за 12 месяцев, то есть

средний годовой уровень инфляции, измеренный во время

последние 12 месяцев.Если красная линия направлена вверх, мы находимся в

инфляционный тренд. Когда красная линия направлена вниз, мы

имеют «дезинфляцию», т.е. цены растут не так быстро, как

они были раньше, и когда черная линия опускается ниже нуля,

это дефляция (цены на самом деле падают).

Если уровень инфляции просто снижается, мы называем это «дезинфляция». Примером дезинфляции может быть годовой уровень инфляции 3,2% в первый месяц, 3.0% второй месяц и 2,8% в третий месяц.

Если дезинфляция продолжается и уровень инфляции пересекает ниже 0%, мы переходим от инфляции к дефляции, поскольку по определению «дефляция» — это отрицательный уровень инфляции. Это относительно редкое событие, в последний раз, которое произошло (до 2009 г.) на Годовая база (цены были ниже, чем год назад) была в 1955 г., хотя у нас была дефляция в течение одного месяца на более на регулярной основе (где цены упали по сравнению с предыдущим месяцем).

По определению, когда линия пересекает свое движение в среднем указывается изменение направления. Итак, когда черный линия пересекла красную линию в августе 2002 г., указал, что инфляция больше не снижается (дезинфляция) но сейчас наблюдается восходящий тренд (инфляция).

Желтая линия долгосрочного тренда указывает на то, что мы были в

нисходящий тренд с пика 1990 года. Ключевой момент пришелся на июнь.

2004 г., когда индекс пересек желтую линию, подтверждая

конец нисходящего тренда инфляции.Итак, хотя в краткосрочной перспективе

Нисходящий тренд завершился в августе 2002 года. Долгосрочная дезинфляционная

тенденция закончилась в июне 2004 года.

Ключевой момент пришелся на июнь.

2004 г., когда индекс пересек желтую линию, подтверждая

конец нисходящего тренда инфляции.Итак, хотя в краткосрочной перспективе

Нисходящий тренд завершился в августе 2002 года. Долгосрочная дезинфляционная

тенденция закончилась в июне 2004 года.

При 0% инфляции общий уровень цен корзины товары и услуги будут оставаться неизменными из года в год.

Инфляция в месяц:

Мы должны помнить, что обычно январь по май — высокие инфляции, с июня по сентябрь умеренно инфляционные, с октября по декабрь производят самый низкий рост цен и часто даже дефляционный.Однако в январе 2019 года у нас было всего 0,19%. месячная инфляция по сравнению с 0,54% в 2018 г. и 0,58% в 2017. Обычно 90% годовой инфляции приходится на январь- Май. С июня по сентябрь умеренные месяцы, а затем октябрь-декабрь фактически стирает некоторые из них. (через дезинфляция).

Таблица месячной инфляции:

| Месяц | 2017 | 2018 | 2019 | 2020 |

| январь | 0. 58% 58% | 0,54% | 0,19% | 0,39% |

| Февраль | 0,31% | 0,45% | 0,42% | 0,27% |

| март | 0,08% | 0,23% | 0,56% | -0,22% |

| апрель | 0.30% | 0,40% | 0,53% | -0,67% |

| май | 0,09% | 0,42% | 0,21% | 0,002% |

| июнь | 0,09% | 0,16% | 0,02% | 0,55% |

| июль | -0.07% | 0,01% | 0,17% | 0,51% |

| август | 0,30% | 0,06% | -0,01% | 0,32% |

| сентябрь | 0,53% | 0,12% | 0,08% | 0,14% |

| октябрь | -0.06% | 0,18% | 0,23% | 0,04% |

| ноябрь | 0,002% | -0,33% | -0,05% | -0,06% |

| декабрь | -0. 06% 06% | -0,32% | -0,09% |

Инфляция была очень низкой в 2016 году (и даже ниже в 2015 году).ФРС прогнозирует годовой уровень инфляции 2%, а в 2017 г. примерно на этом уровне.

Таблица годовой инфляции:

| Месяц | 2017 | 2018 | 2019 | 2020 |

| январь | 2,50% | 2,07% | 1.55% | 2,49% |

| Февраль | 2,74% | 2,21% | 1,52% | 2,33% |

| март | 2,38% | 2,36% | 1,86% | 1,54% |

| апрель | 2,20% | 2,46% | 2.00% | 0,33% |

| май | 1,87% | 2,80% | 1,79% | 0,12% |

| июнь | 1,63% | 2,87% | 1,65% | 0,65% |

| июль | 1,73% | 2,95% | 1. 81% 81% | 0,99% |

| август | 1,94% | 2,70% | 1,75% | 1,33% |

| сентябрь | 2,23% | 2,28% | 1,71% | 1,37% |

| октябрь | 2,04% | 2,52% | 1.76% | 1,18% |

| ноябрь | 2,20% | 2,18% | 2,05% | 1,17% |

| декабрь | 2,11% | 1,91% | 2,29% |

Так что же нам остается? Инфляционные силы были

строительство или, по крайней мере, возвращение в «нормальное состояние» в 2016 году, но

тенденция 2017 г. была более сомнительной.Затем на протяжении 2018 года

ФРС проводила политику более высоких процентных ставок и

погашение долга (т.е. количественное ужесточение), начавшееся

снижение инфляции в середине 2018 года, но также отправил

Падение рынка в 4 квартале 2018 г. В 2019 г.

инфляция была в почти идеальном диапазоне (если есть

инфляцию можно считать «идеальной»). Но началась инфляция

рост в конце 2019 — начале 2020 года до цены на нефть

Война и Коронавирус обрушили фондовый рынок и унесли

инфляция почти до нуля.

Но началась инфляция

рост в конце 2019 — начале 2020 года до цены на нефть

Война и Коронавирус обрушили фондовый рынок и унесли

инфляция почти до нуля.

См .:

Расчет текущего уровня инфляции

Если сравнивать июля 2018 года индекс cpi, который составлял (252 006) с Июль 2019 г. (256.571) мы можем увидеть точку 4.565 увеличение за 12 месяцев. 4,565 / 252,006 = 0,01811 4, что при округлении до двух знаков после запятой и преобразовании в процент равен 1.81% годовая инфляция.

Ежемесячная инфляция / дефляция:

См. ежемесячная инфляция для таблицы всех отдельных месяцев с 1913 г.

2015 год был дефляционным

С января 2015 года по май 2015 года плюс снова в Сентябрь закончился годовой дефляция.

| Месяц | Годовая дефляция |

| январь | -0. 09% 09% |

| Февраль | -0,03% |

| март | -0,07% |

| апрель | -0,20% |

| май | -0,04% |

| сентябрь | -0,04% |

Обратите внимание, что BLS округлило некоторые из этих месяцев до 0.0%. Также стоит отметить: Годовой дефляция за первые пять месяцев 2015 г. снизить цены на бензин, а не отсутствие печати денег ФРС хотя ФРС сократила свою программу «количественного смягчения». Остается одна серьезная проблема: низкий Скорость движения денег, которая привела к низкой денежный мультипликатор и, как следствие, низкий уровень инфляции.

| Месяц | Годовая инфляция / дефляция | Индекс ИПЦ |

| июнь | 0.12% | 238,638 |

| июль | 0,17% | 238,654 |

| август | 0,20% | 238,316 |

| сентябрь | -0,04% | 237,945 |

| октябрь | 0,17% | 237,838 |

| ноябрь | 0. 50% 50% | 237,336 |

| декабрь | 0,73% | 236,525 |

С июня по декабрь наблюдался рост инфляции, за исключением года, закончившегося в сентябре, который был слегка дефляционным очередной раз. Интересно, что пик индекса CPI пришелся на август и затем неуклонно снижался с сентября по декабрь 2015 г. с 237.945 до 236.525, но годовая инфляция выросла. Тот потому что октябрь, ноябрь и декабрь 2014 г. были более дефляционными чем октябрь, ноябрь и декабрь 2015 года, так как каждый месяц была заменена ГОДОВАЯ инфляция, хотя месячный уровень инфляции был отрицательным (но менее отрицательным, чем годом ранее).

Обратите внимание на пунктирную линию 2% на диаграмме, которая означает

ФРС «Мишень». Согласно политике ФРС нацелена на 2%

уровень инфляции.Как видно из графика за последние 25

лет они достигли цели в общей сложности 6 раз из более

более 300 точек данных. Если мы посчитаем все времена, когда они пересекались

цель или даже приблизилась, мы получаем в общей сложности около 25 или меньше

чем в 8% случаев. Это подтверждает идею о том, что ФРС меньше контролирует инфляцию (и даже дефляцию), чем

они хотят, чтобы мы поверили.

Это подтверждает идею о том, что ФРС меньше контролирует инфляцию (и даже дефляцию), чем

они хотят, чтобы мы поверили.

Общая тенденция с 1990 г. периоды более высокой инфляции.На графике показана годовая инфляция ставка с 1989 года. Пиковая ставка достигла в октябре 1990 года 6,29% от там он имел тенденцию к снижению, пока в 2002 году не упал чуть выше 1%. Инфляция выросла до пика в 5,6% в 2008 году, незадолго до этого. крушение, которое привело к дефляционной -2,10%.

Количественное смягчение ФРС привело к росту инфляции до 3,77% к 2011 г. Но операция «Твист» и QE3 не дала результатов в дополнительной инфляции и вместо этого ставки вернулись к 1% уровень.

Однако, поскольку цены снова начали расти в 2014 г.

цена на нефть резко упала. Общая мудрость

это то, что для того, чтобы вымыть сланцевое масло и альтернативы

как Солнце и Ветер. Но действительно ли это причина масла

перенасыщение? И устранит ли это новое соглашение с Россией? Видеть Правда о сделке между Россией и Саудовской Аравией подробнее

Информация.

Стоимость газа:

Одним из основных факторов инфляции потребительских цен является цена на энергию, в первую очередь на бензин для их автомобилей но также топочный мазут и электричество (что также зависит от цен на нефть).

| Январь 2013 | $ 3,29 |

| январь 2014 | $ 3,31 |

| Январь 2015 | $ 2,08 |

| Январь 2016 | $ 1,87 |

| Январь 2017 | $ 2,33 |

| январь 2018 | $ 2,52 |

| Февраль 2018 | $ 2.57 |

| март 2018 | $ 2,52 |

| Апрель 2018 | $ 2,66 |

| Май 2018 | $ 2,84 |

| июнь 2018 | $ 2,91 |

| июль 2018 | $ 2,88 |

| Август 2018 | $ 2,87 |

| сентябрь 2018 | $ 2.84 |

| октябрь 2018 | $ 2,67 |

| ноябрь 2018 | $ 2,69 |

| декабрь 2018 | $ 2,41 |

| январь 2019 | $ 2,24 |

| февраль 2019 | $ 2,27 |

| март 2019 | $ 2. 49 49 |

| Апрель 2019 | $ 2,78 |

| Май 2019 | $ 2,87 |

| июнь 2019 | 2,72 $ |

| июль 2019 | $ 2,76 |

| Август 2019 | $ 2,64 |

| сентябрь 2019 | $ 2,57 |

| Октябрь 2019 | $ 2.64 |

| Ноябрь 2019 | 2,60 $ |

| Декабрь 2019 | 2,57 долл. США |

| Январь 2020 | 2,58 $ |

| Февраль 2020 | 2,44 доллара США |

| Март 2020 | 2 доллара.36 |

| Апрель 2020 | 1,88 $ |

| Май 2020 | 1,85 $ |

| Июнь 2020 | 2,09 $ |

| Июль 2020 | 2,20 $ |

| Август 2020 | 2 доллара.18 |

| Сентябрь 2020 | 2,20 $ |

| Октябрь 2020 | 2,18 $ |

| Ноябрь 2020 | 2,13 долл. США США |

Цены на газ Источник: AAA

Розничная торговля Стоимость Бензина (Регулярного) в среднем составляла 3 доллара.29 по всей стране в В январе 2013 года, затем выросла до 3,77 доллара в феврале. К январю В 2014 году вернулась средняя цена на бензин по стране до 3,31 доллара, что почти идентично январю 2013 года, затем выросло снова до 3,64 доллара за галлон в апреле 2014 года при среднем уровне премиум менее 4 долларов США по всей стране.

Но к январю 2015 года средний показатель по стране упал до 2,08 доллара США, а в некоторых населенных пунктах цены ниже 2,00 долларов США за галлон.В феврале 2015 года цены на бензин по всей стране были равны снова немного выросли и составляли в среднем 2,343 доллара за галлон.

В январе 2016 года средний показатель по стране составлял 1,87 доллара США.

упала до 1,71 доллара в феврале, но выросла до 1,96 доллара в марте. Конечно, цены сильно различаются

по всей стране в первую очередь из-за введения государственные пошлины на бензин. Например, Калифорния навязывает

Налоги на бензин в размере 38,13 цента за галлон в дополнение к

федеральный 18.4 цента за галлон, в то время как во многих других штатах

менее 20 центов за галлон.

Например, Калифорния навязывает

Налоги на бензин в размере 38,13 цента за галлон в дополнение к

федеральный 18.4 цента за галлон, в то время как во многих других штатах

менее 20 центов за галлон.

В январе 2017 года несколько штатов изменили свои шоссе налоги В Пенсильвании уже был самый большой налог на газ в стране, по 50,4 цента за галлон, но они увеличили его еще на 7,9 центов за галлон 1 января до 58,2 цента за галлон.

Мы опубликовали несколько статей о том, как цена на нефть затронутый нефтедоллар но цены на бензин также зависят от автомагистралей штата и федеральных налоги.Исторически демократы настаивали на увеличении федеральный дорожный налог в размере 18,4 цента за галлон, который финансирует Целевой фонд автомагистралей, основной источник финансирования федеральных автомагистралей и транзитные программы. Это увеличит цену, которую вы платить на заправке не только при низких ценах на газ, но даже если цены на бензин вернулись к прежнему более высокому уровню.

См .:

Годовая инфляция:

Инфляция в 2014 году

2014 начался с 1.Годовая инфляция на 58% в январе растет до 2,13 %% в мае. Хотя ежемесячная инфляция за первые два месяцев составляла 0,37% каждый, 0,64% В марте инфляция была почти такой же как и в предыдущие два месяца вместе взятые, и снова 0,33% в апреле и 0,35% в мае. Но в годовом исчислении эта ставка все равно приведет к инфляции 4,20% в год, в то время как пересчет мартовской ставки в годовом исчислении даст колоссальные 7,68% инфляция за год.К счастью, первая четверть обычно самая высокая, а затем обычно снижается инфляция и часто заканчивается дефляцией в последнем квартале года. Ежемесячная инфляция был отрицательным (дезинфляционным) каждый месяц с июля по Ноябрь, кроме сентября, когда была небольшая инфляция. 0,08%.

Инфляция в 2013 году

2013 г. начался с 1,59%, затем был минимум 1,06% в апреле. с максимумами в феврале и 1 июля.98% и 1,96% соответственно. Сентябрь упал до 1,18%, а октябрь упал до новый минимум за год 0,96%. Ноябрь немного подскочил до 1,24%, а декабрь закончил год с 1,50% недалеко от где это началось.

См. Обзор инфляции 2012–2013 гг. Для получения дополнительной информации.

Количественное ослабление (и инфляция)

25 ноября 2008 г. Федеральная резервная система объявила, что он купит до 600 миллиардов долларов агентств, обеспеченных ипотекой ценные бумаги (MBS) и агентский долг.Это было началом Программа количественного смягчения, позже названная QE1.

В декабре ФРС снизила процентные ставки почти до нуля.

В марте 2009 г. ФРС объявило о приобретении еще одного 750 миллиардов долларов в виде мусорной ипотеки (ценные бумаги, обеспеченные ипотекой) и 300 миллиардов долларов казначейских ценных бумаг в первую очередь потому, что темпы инфляции продолжали снижаться.

Эффект создания денег часто запаздывает, но по окончании QE1 уровень инфляции снова начинает снижаться, расходы большую часть 2010 года — чуть более 1%.

Итак, ФРС решает, что QE2 необходимо, и на этот раз покупает еще 600 миллиардов долларов долгосрочных казначейских облигаций. Инфляция ставка увеличивается почти до 4%, но когда QE2 остановит инфляцию ставка снова начинает падать. Лично мне хотелось бы увидеть уровень инфляции составляет от 1 до 2% или еще лучше от 0% и 1%. В долгосрочной перспективе стабильно низкие темпы инфляции выгодны всем поскольку люди могут точно оценить свои будущие расходы и бизнес-решения.Но правительство предпочитает более высокую инфляцию ставка, чтобы он мог погашать свои долги «более дешевыми долларами». Инфляция также разрушает сбережения и заставляет потребителей действовать неосмотрительно и тратят больше, чем если бы у них был звук (неизменный) Деньги. Вот что имеет в виду правительство, «стимулируя экономия «, т.е. заставляет людей тратить больше, чем они разумно поступай иначе. Очевидные долгосрочные эффекты — общество с больше долга, чем должно быть, и поэтому мы видим крах, как мы видел в 2008 году.Тогда правительство должно «что-то сделать», чтобы оно печатает больше денег, чтобы решить проблему, созданную печатью деньги в первую очередь. Подробнее см .: Стимулировать экономику? Пожалуйста, не надо!

21 сентября 2011 г. Федеральный комитет по открытым рынкам объявил Операция Твист.

13 сентября 2012 г. ФРС объявило о QE3 на сумму 40 долларов. Миллиард покупок в месяц, и 12 декабря 2012 года они объявили дополнительные 45 миллиардов долларов в месяц без определенного конца взгляд.

Мы добавили QE1, QE2, Operation Twist и QE infinity в график, чтобы вы могли увидеть влияние на уровень инфляции. Эти «количественные упрощения» не были для вас типичными деньгами ФРС. схемы печати. В QE1, которое длилось с 25 ноября 2008 г. — 31 марта 2010 г. ФРС начала с покупки 500 миллиардов долларов. в ценных бумагах с ипотечным покрытием. Большинство этих ценных бумаг были практически бесполезен на данный момент. Но всего несколькими месяцами ранее они считались частью большей денежной массы.Так что в эффект ФРС выручила владельцев этого мусорного долга и накачала увеличить денежную массу за счет преобразования бесполезных мусор в «ценные» гринбэки.

В декабре Бен Бернанке начал «сужаться», которое медленно закрылось. от потока легких денег, и к октябрю 2014 г. полностью остановлен.

В нашем видео Какова реальная цель Федеральной резервной системы? Эдвард Гриффен напоминает нам, что Федеральная резервная система на самом деле всего лишь банковский картель, и в первую очередь он заботится об интересах своих членов.Так монетизация бесполезной мусорной бумаги и спасение банков это имеет смысл, если смотреть в этом свете. Операция Твист была объявлена 21 сентября 2011 г. предназначен для покупки долгосрочных казначейских облигаций на открытом рынке при одновременной продаже краткосрочных нот. Это было бы эффект снижения долгосрочных процентных ставок. Теоретически это должно было помочь ипотечным заемщикам лучше иметь возможность позволить себе новые дома (но что более важно для банковского картеля) спрос на кредиты и размер прибыли банка.Некоторым насколько это произошло, но, вероятно, не до такой степени, что они надеялись.

Примечание:

Здесь, на InflationData.com, нам нравится измерять наши показатели инфляции. прямо с минимальной регулировкой, поэтому мы только смотрим по нескорректированным числам. Так часто вы будете слышать разные цифры, цитируемые в популярных СМИ, потому что они обычно используют «Сезонно скорректированные» числа.

Многие считают, что «Официальные правительственные цифры» обмануты.Видеть Можно ли доверять цифрам инфляции правительства? и Правительство фальсифицирует цифры безработицы? и Занятость против безработицы — дополнительные доказательства Правительство фальсифицирует цифры безработицы.

Ежемесячная инфляция:

Глядя на ежемесячный уровень инфляции, мы можем увидеть различные компоненты, составляющие годовой уровень инфляции.

Годовой уровень инфляции состоит из 12 самых последних ежемесячные ставки.Итак, когда небольшой или отрицательный (дефляция) ежемесячный ставка заменяется большой положительной месячной ставкой, которую мы видим значительный скачок годовой инфляции за один месяц. И наоборот, если заменить большой ежемесячный уровень инфляции на меньшую инфляцию уменьшится.

Например, февраль 2014 г. имел ежемесячный уровень инфляции. 0,37%, которая была заменена ставкой 0,43% на февраль 2015 г. поэтому годовой уровень инфляции остался практически таким же, как и был в предыдущем месяце i.е. Годовая инфляция (фактически дефляция) пошла с -0,09%. в январе до -0,03% в феврале.

Но месяцем ранее (в январе 2015 г.) мы увидели довольно большой Ставку 0,37% в месяц на январь 2014 года заменить дефляционной -0,47% за январь 2015 г. было достаточно, чтобы сместить годовой уровень инфляции с 0,76% в Декабрь 2014 г. до -0,09%. в Январь 2015.

Посмотреть текущий MIP, чтобы узнать больше о наших прогнозах в следующем месяце и следующем году.Увидеть Страдания Индекс комбинированного эффекта безработицы и инфляции.

Вам также может быть интересно узнать, как Рассчитать Уровень инфляции. Или вы можете просто использовать наши Калькулятор инфляции сделает расчеты за вас. Больше Калькуляторы инфляции.

Чтобы рассчитать, сколько покупательной способности вы потеряете при другие тарифы переходят на наши Калькулятор комплексной инфляции, также известный как.Калькулятор пенсионного планирования и вы можете видеть, насколько разрушительными могут быть 6% или 10% для вашей пенсии гнездовое яйцо.

Завершено список месячных темпов инфляции с 1913 г.

Сколько вам нужно заработать в следующем году, чтобы не отставать от инфляции? Смотрите наши Калькулятор инфляции заработной платы, чтобы узнать.

Другие статьи:

Скорость денег:

История инфляции — общая картина:

В середине 2002 г., на пике рецессии, после регистрации новый минимум чуть более одного процентного пункта (1.07%), инфляция курс снова пересек свою скользящую среднюю, что указывает на что дезинфляционный период закончился и инфляция снова увеличивается.

С этого момента начался шестилетний повышательный тренд инфляции с потребительские цены, как правило, растут в первую очередь за счет центральных банк увеличивает денежную массу.

Единственное исключение из этой денежно-кредитной политики привело к увеличению произошел сбой в снабжении из-за урагана Катрина (Катрина Спайк) за которым сразу последовало соответствующее снижение уровень инфляции, превышающий средний уровень инфляции немного более длительный период назад в рамках восходящего тренда.Следующий всплеск Катрины был нефтяным всплеском. Что могло также принести уровень инфляции до искусственно завышенного (т.е. не основанный на монетарные факторы, но факторы предложения), так что цены на нефть упали на самом деле инфляция тоже начала падать (дезинфляция), чтобы вернуть систему в равновесие вокруг линейной регрессии линия.

Синяя линия тренда называется «линейной регрессией». линия и показывает динамику тренда за весь период.Линия линейной регрессии математически делит диаграмму таким образом, чтобы что ровно половина объема находится над линией, а другая половина ниже.

Как видим, тренд за период этого графика (т.к. 1990) немного снижается (синяя линия наклонена вниз).

Мы также можем видеть взаимосвязь между ростом цен продовольствия и энергии, поскольку цены на нефть привели к росту инфляции до пика 5.6% в середине 2008 г., а затем, когда лопнул нефтяной пузырь начался нисходящий тренд.

Наконец, рынок жилья и фондовый рынок рухнули сокращая денежную массу, создавая кризис ликвидности, таким образом погрузив нас в период дефляции, когда цены фактически были ниже, чем годом ранее, достигнув дефляционного минимума -2,1% в июле 2009г.

С тех пор инфляция резко возросла в результате триллиона долларовый стимул, но затем начал медленно падать.Пришло QE2 второй из монетарных стимулов Бернанке и выбранной инфляции снова вверх и пересекся выше своей скользящей средней и выше синяя линия линейной регрессии и вывела ее из нисходящего тренда канал и снова начал движение вверх. Итак, июль 2009 г. -2,10% могло быть поворотным точка и основание нисходящего тренда. Для дополнительной информации Видеть: Что такое количественное ослабление?

Среднегодовая инфляция за весь период с 1913 г. — 3.15% в год. (Используя среднее геометрическое). Для получения дополнительной информации о среднем геометрическом см .: Инфляция к году.

См. Текущий комментарий выше для объяснения того, что эта диаграмма говорит нам об инфляции сейчас.

Посмотреть текущий MIP, чтобы узнать больше о наших прогнозах в следующем месяце и в следующем году. Помните, что наши прогнозы основаны на разумных математических формулах, а не на простом расширении текущий тренд навсегда.

Связаться с Тимом на

Воспользуйтесь нашим пользовательским поиском, чтобы найти больше подобных статей

Компоненты процентной ставки: инфляция, ликвидность и риск

Процентные ставки — это «цена», которую кредиторы взимают за ссуду своих денег заемщикам. Существует множество компонентов процентной ставки, каждая из которых отражает форму компенсации кредитору.

Определение компонентов процентной ставки

Компоненты процентной ставки — это факторы, определяющие процентную ставку по инвестициям.

Компоненты процентной ставки

Реальные процентные ставки

Один из компонентов процентной ставки — это реальная процентная ставка, которая представляет собой компенсацию сверх инфляции, которую требует кредитор для предоставления своих денег в долг.

Поскольку кредитор передает свои деньги в пользование кому-то другому, он или она отказывается или «отказывается» тратить эти деньги или «потреблять». Очевидно, что кредитор не будет заинтересован в том, чтобы отдавать свои деньги кому-либо взамен бесплатно.Эта компенсация называется «реальной процентной ставкой». Экономисты связывают изменение процентных ставок с изменениями инфляции или ее ожидаемого уровня. Однако сейчас есть свидетельства того, что «реальные процентные ставки» меняются существенно и за короткие периоды времени. Эта ставка увеличивается, когда спрос на капитал и займы в экономике высок, и падает, когда он низкий.

Инфляция

Еще одним компонентом процентной ставки является инфляция, которая определяется как изменение уровня цен.В большинстве случаев люди имеют в виду «» или «ИПЦ», когда обсуждают инфляцию внутри страны. Это изменение ценовой «корзины покупок» потребительских товаров для страны, которое национальное статистическое агентство ежемесячно проводило выборку с течением времени. «Базовый ИПЦ» — это изменение цен без учета продовольственной и энергетической составляющих. Поскольку цены на продукты питания и энергоносители нестабильны, «базовый ИПЦ» считается более точным показателем базовой инфляции.

Основная проблема при измерении инфляции как изменения уровня цен состоит в том, чтобы установить, какие цены использовать для расчета.Национальные статистические агентства обычно измеряют различные уровни инфляции, в том числе Индекс потребительских цен. Поскольку экономисты, рыночные стратеги и политики обычно озабочены изменениями потребительских цен, ИПЦ является наиболее часто используемым показателем изменения цен. Однако в разных странах цены варьируются в зависимости от рыночных условий, доступности, транспортных расходов и других факторов.

С учетом всех факторов, ИПЦ в большинстве современных индустриальных стран считается достаточно точным отражением изменения уровня розничных цен.Это важно, поскольку ИПЦ используется для индексации государственных пенсий и пособий, а также налоговых категорий. ИПЦ также используется для преобразования номинальной статистики национального бухгалтерского учета, такой как «Валовой национальный продукт», в «реальную» базу или базу после инфляции. При выпуске облигаций, привязанных к инфляции, индекс потребительских цен также использовался для расчета основного увеличения этой «реальной» облигации.

Премия за риск ликвидности

Премия — это третье соображение для компонентов процентной ставки, и ее можно описать как компенсацию, которую кредитор получает за вложение средств в то, что трудно продать.

Допустим, вы инвестируете в пятилетнюю облигацию Kamikaze Corporation под 8%. Вы держите его в течение первых двух лет срока, а затем ваш супруг хочет сделать косметический ремонт или уехать в отпуск. Вы решаете продать эту облигацию на вторичном рынке и звоните своему брокеру. Брокер хихикает. Какая? Похоже, что корпорация Kamikaze, показав первоначальные обещания, резко снизила прибыльность. Лучшая ставка, которую он может собрать, — 50 долларов за 100 долларов номинальной стоимости. Это не обязательно означает, что по облигации не будут выплачиваться проценты, это означает лишь то, что ситуация не ясна.Покупателя нужно заманить очень большой ценовой скидкой. Обычно премия за риск ликвидности рассматривается в терминах. У качественных, но менее ликвидных корпоративных облигаций может быть 5-10 базисных пунктов между доходностью покупки и продажи. Когда рынки очень волатильны, разница даже по канадским облигациям может быть довольно большой.

Кредитный риск

Последний аспект компонентов процентной ставки: риск того, что ссуда или облигация не будут погашены в соответствии с графиком или вообще не будут погашены.

Считается, что национальные правительства представляют собой лучшие группы кредитного риска, поскольку они обладают полномочиями в области налогообложения и денежно-кредитного регулирования.Это означает, что они могут взимать налоги или печатать деньги для оплаты своих долгов. Провинциальные и муниципальные органы власти также имеют источники налоговых поступлений. Корпоративный сектор должен выплачивать свои обязательства за счет денежных потоков, которые зависят от условий их бизнеса и успеха. Инвесторы оценивают этих эмитентов, часто используя агентства, которые оценивают эмитентов по их способности выплатить свои долги. Эмитенты с низкой вероятностью дефолта называются «инвестиционным рейтингом». Те, кто обладают «спекулятивными качествами», называются «ниже инвестиционного уровня» или «.«Чем ниже качество, тем выше процентная ставка или доходность, необходимая эмитенту для выплаты.

Обзор компонентов процентной ставки

Все эти компоненты процентной ставки важны при определении ставки для инвестиций в облигации. Хотя некоторые из них, возможно, более важны, чем другие, все они являются важными аспектами, которые следует учитывать потенциальному инвестору.

6 лет назад

Определение процентной ставки — Инвестирование.com

Что такое процентная ставка?

Процентная ставка — это сумма, которую заемщик платит кредитору за использование капитала кредитора. Обычно это годовое значение или годовая процентная ставка (APR). Фактическая сумма, которую платит заемщик, определяется суммой кредита, которая называется основной суммой.

Кредитор обычно взимает более высокую ставку за более рискованную ссуду. Это определяется кредитом заемщика, периодом времени, в течение которого заемщик будет использовать капитал, и рыночными альтернативами, доступными для обеих сторон.

Расчет выплаты по процентной ставке

Уравнение для расчета годовой выплаты по процентной ставке:

- Платеж = Основная сумма x Годовая процентная ставка

Для ежемесячного платежа:

- Платеж = основная сумма x годовая процентная ставка / 12 месяцев

Фиксированные ставки и плавающие ставки

Фиксированная процентная ставка остается неизменной в течение срока кредита. Например, компания XYZ просит банк A занять 100 000 долларов на новое оборудование.Компания XYZ считает, что новое оборудование принесет достаточно денег, чтобы полностью погасить кредит в течение 5 лет.

Банк A готов ссудить XYZ деньги, если XYZ выплатит ему фиксированную процентную ставку в размере 5% годовых и возврат 100 000 долларов в конце 5 лет. Кроме того, банк A хотел бы, чтобы XYZ производил ежемесячные платежи, и он не может вернуть деньги ранее, чем через пять лет. В соответствии с этим соглашением XYZ произведет 60 процентных платежей в размере 416 долларов США = 100 000 долларов США x 0,05 / 12, а затем вернет первоначальные 100 000 долларов США в адрес A.

.Плавающая процентная ставка может изменяться в зависимости от базовой ставки, которую банки взимают друг с друга, например.г., ЛИБОР. В приведенном выше примере компания XYZ может не захотеть брать на себя обязательство по пятилетнему займу с фиксированной ставкой.

Другой вариант — это краткосрочная ссуда или кредитная линия с плавающей ставкой и возможностью погасить основную сумму в любое время. В этом случае в первый день компания берет взаймы 100 000 долларов США по ставке LIBOR (1%) + 1%, что приводит к ежемесячной выплате процентов в размере 166 долларов США (расчет: 100 000 долларов США x 0,02 / 12).

Через год ставка LIBOR повышается до 5%, в результате чего процентная ставка повышается до 500 долларов (расчет: 100000 долларов x0.12.06). Однако приобретенное XYZ оборудование сгенерировало 100 000 долларов для погашения первоначальной ссуды раньше, чем предполагалось, поэтому компания возвращает 100 000 долларов A после первого года, завершив свои платежные обязательства.

Сложные проценты

Сложные проценты используются, когда выплаты по ссуде или инвестициям добавляются к первоначальной основной сумме, а не выплачиваются. Заемщик избегает регулярных платежей, но заплатит больше процентов, когда придет время выплатить ссуду. Кредитор или инвестор отказываются от денежных потоков от регулярных платежей, но прибыль увеличивается за счет увеличения основной суммы.24)).

Информация о процентных ставках на Investing.com

На странице «Мировые государственные облигации» на Investing.com представлены все процентные ставки, доступные для инвестирования в суверенные долговые инструменты по всему миру. Фильтры в верхней части страницы позволяют пользователям переходить к конкретным рынкам по континентам, странам и уровням зрелости.

Каждый инструмент в таблицах имеет отдельную страницу с подробной информацией об этом рынке, например 10-летнее казначейство США.

Обменный курс, инфляция и процентные ставки

- Ресурс исследования

- Исследовать

- Искусство и гуманитарные науки

- Бизнес

- Инженерная технология

- Иностранный язык

- История

- Математика

- Наука

- Социальная наука

Лучшие подкатегории

- Продвинутая математика

- Алгебра

- Основы математики

- Исчисление

- Геометрия

- Линейная алгебра

- Предалгебра

- Предварительный расчет

- Статистика и вероятность

- Тригонометрия

- другое →

Лучшие подкатегории

Инфляция — RationalWiki

То, что растет, должно падать: доллар Зимбабве.Инфляция проще всего — это рост денежной массы без дополнительной поддержки со стороны продукта. Сегодня в фиатных валютах это обычно переопределяется и измеряется уровнями цен с использованием индекса потребительских цен (ИПЦ) или базовой инфляции, которая представляет собой ИПЦ за вычетом нефти и продуктов питания (поскольку эти товары более волатильны). Небольшой уровень инфляции — естественный побочный продукт растущей экономики. Милтон Фридман охарактеризовал это как «слишком много денег после слишком малого количества товаров».

Современные экономисты согласны с тремя типами инфляции цен:

- Рост затрат: там, где побочные эффекты предложения вызывают рост цен, как, например, рост цен на истощающийся металл, потому что стоимость добычи каждой единицы металла возрастает по мере того, как она становится более дефицитной.

- Тяга спроса: там, где побочные эффекты спроса вызывают рост цен, например, на топливо, где новые промышленно развитые страны Восточной Азии нуждаются в нефти и, следовательно, также требуют огромных ее объемов, повышая общий спрос на топливо со стороны отрасли, или где деньги просто печатаются, что приводит к увеличению расходов без одновременного роста продукта, что вызывает рост спроса на такое же количество продуктов и, следовательно, рост цен.

- Слишком большая денежная масса по сравнению с экономикой: если размер денежной массы становится относительно большим, чем стоимость экономической деятельности, цены на экономическую деятельность повышаются.

Макроэкономическая роль [править]

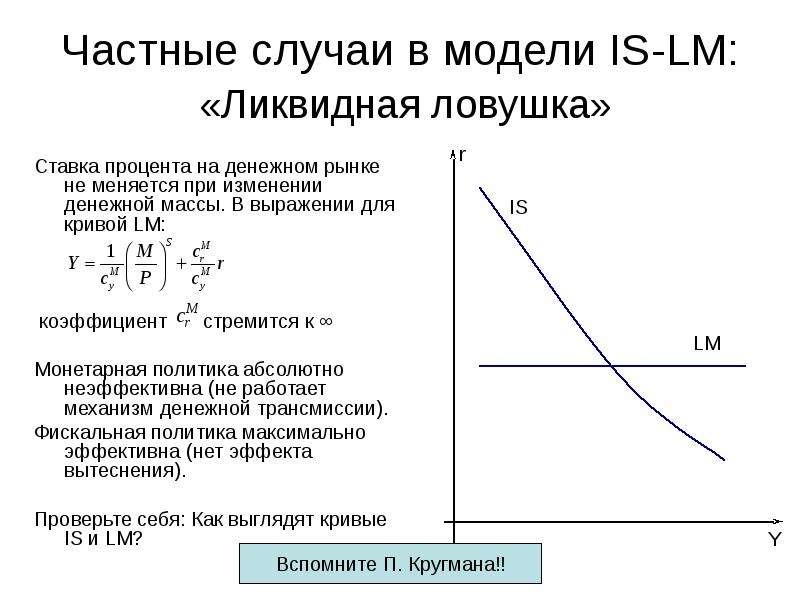

Кейнсианская интерпретация [править]

Инфляция — один из основных эконометрических индикаторов, используемых экономистами для измерения экономики. В кейнсианскую эпоху 1930-1970-х годов среди экономистов было общее мнение о том, что безработица имеет наибольшее значение — безработные фактически бездельничали и, таким образом, растратили энергию, которую можно было использовать для производства, создавая стагнацию. Однако 1970-е годы создали странное сосуществование между высоким уровнем безработицы и высокой инфляцией, которое уместно было названо «стагфляцией».Это привело к смене парадигмы в экономике, в результате чего экономическая эффективность стала центром внимания. Это нормально, когда 20% вашего населения работают в армии, добывают уголь или производят дрянные автомобили, но если это никому не нужно, вы фактически платите людям, чтобы они тратили деньги, когда созданный ими продукт ценится гораздо меньше. в результате — высокая инфляция.

Монетаристская интерпретация [править]

«» Отрицательные ставки превращаются в бутерброд с грязью, особенно для Японии.Они думали, что это избавит людей от расходов. А произошло то, что они заставили людей пойти и купить сейфы, положить деньги в сейфы и копить деньги. |

| —Карин Кавано, финансовый аналитик [1] |

При таком осознании экономическая политика с 1970-х годов , как правило, вращалась вокруг «таргетирования инфляции» и получила название монетаризма. Согласно этой интерпретации, Великая депрессия возникла в результате дефляции.Как банки

Подробно: процентные ставки в США

Замедление роста рабочих мест и заграничные опасности, такие как возможный выход Великобритании из Европейского Союза, побудили Федеральную резервную систему в своем июньском заявлении сохранить ставки без изменений и урезать свои долгосрочные прогнозы процентных ставок в знак большей осторожности.

Центральный банк США поддерживал целевой диапазон ставки по федеральным фондам на уровне от 0,25 до 0,5 процента, что было с тех пор, как ФРС подняла ставки на четверть пункта с почти нулевого уровня в декабре, поскольку он оценивает смешанный набор экономических показателей.

Медиана прогнозов ФРС предполагает, что политики по-прежнему ожидают двух повышений процентных ставок в этом году, но прогнозы по ставкам на 2017 и 2018 годы были урезаны, как и оценка ФРС долгосрочной политики.

После знакового роста в декабре председатель ФРС Джанет Йеллен с тех пор высказала осторожный подход к денежно-кредитной политике из-за опасений по поводу экономического роста в Китае и низких инфляционных ожиданий в США.

Прогнозы, опубликованные ФРС, показали, что политики ожидают двух повышений ставок в этом году, в результате чего их средний прогноз для целевого диапазона сосредоточен на 0.875 процентов. Примечательно, однако, что шесть из 17 участников последней встречи считали, что в этом году возможно только одно увеличение.

Как быстро будут расти ставки?

Что говорит ФРС?

Прогнозы процентных ставок на собрании в марте 2016 г .; выделены медианные значения

Источник: Федеральный резерв

.Что думают экономисты?

В мае более половины экономистов, опрошенных FT, ожидали, что Федеральная резервная система ужесточит денежно-кредитную политику на одном из следующих двух заседаний, что резко контрастировало с мнениями рынка в начале месяца, когда обеспокоенность по поводу слабого роста мировой экономики и неустойчивой финансовой Похоже, что рынки держали в руках центральный банк США до 2017 года.

Как это повлияет на меня?

и другие часто задаваемые вопросы

.