Кто может оформить ипотеку Сбербанка: всё о заемщиках и созаемщиках — Ипотека

Заемщик по ипотеке — это человек, который подает заявку и оформляет на себя ипотечный кредит. На него ложится большая ответственность, поэтому банк предъявляет к нему определенные требования. Давайте разбираться, кто может взять ипотеку.

Гражданство РФ

Подать заявку на ипотеку могут только граждане России. Если же у вас нет гражданства, а есть только вид на жительство, подать заявку не получится.

Прописка на территории России

Тут всё просто: у вас должна быть постоянная или временная регистрация — а проще говоря прописка, — на территории России.

Возраст от 21 года

На момент подачи заявки вам уже должен исполниться 21 год. Если вы при этом уже состоите в браке, вашему супругу тоже должно быть не меньше 21 года — или придется заключить брачный договор.

Вы пенсионер? Не переживайте — пенсионеры тоже могут подать заявку на ипотеку, особых требований к возрасту нет, но есть условие: вы должны вернуть кредит до того, как вам исполнится 75 лет.

Если вы получаете зарплату или пенсию на карту Сбербанка, для подачи заявки вам больше ничего не требуется. Информация о стаже работы и зачислениях уже есть в распоряжении банка.

Если вы получаете зарплату на карту другого банка, есть ещё ряд условий.

Стаж работы от полугода

Вы сможете подать заявку, если у вас не менее 6 месяцев стажа на текущем месте работы и не менее 1 года общего стажа за последние 5 лет.

При этом вам не придется предоставлять трудовую книжку. Клиенту при заполнении заявки на ипотеку на сайте DomClick.ru надо ввести свой номер СНИЛС, получить смс с информацией о заказе и направить ответное смс для подтверждения заказа выписки ПФР. Подробнее о том, как это работает, читайте в статье «Мы упростили оформление ипотеки: трудовая книжка больше не нужна».

Если вы самозанятый и зарегистрированы в сервисе «Мое дело» от Сбербанка, вы также можете подать заявку на ипотеку. Сделать это можно после того, как на карту Сбербанка, привязанную к сервису, придет не меньше 4 зачислений дохода.

Подробнее о том, как оформить ипотеку, если вы самозанятый, читайте в статье «Как стать самозанятым и взять ипотеку».

Стабильный подтвержденный доход

В качестве дохода могут быть учтены:

- заработная плата

- пенсия

- доход от аренды квартиры — в качестве дополнительного.

Не принимаются в расчет дохода детские пособия и другие льготные выплаты.

Важно: если кроме детских пособий у вас пока нет стабильного дохода, подать заявку не получится.

Для подтверждения дохода можно предоставить справку 2-НДФЛ или справку по форме банка.

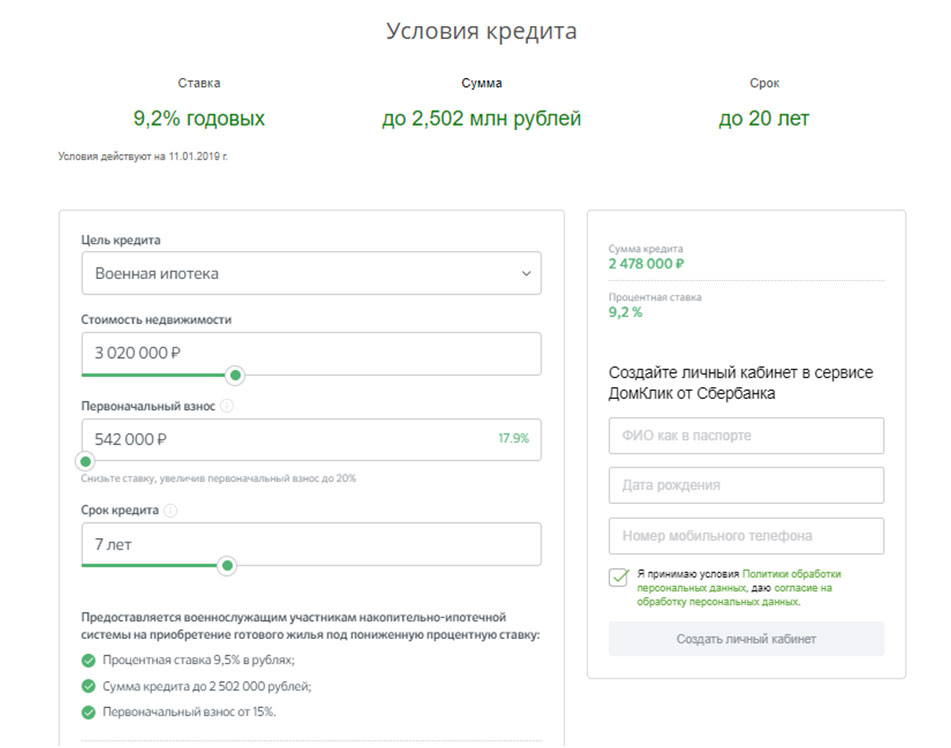

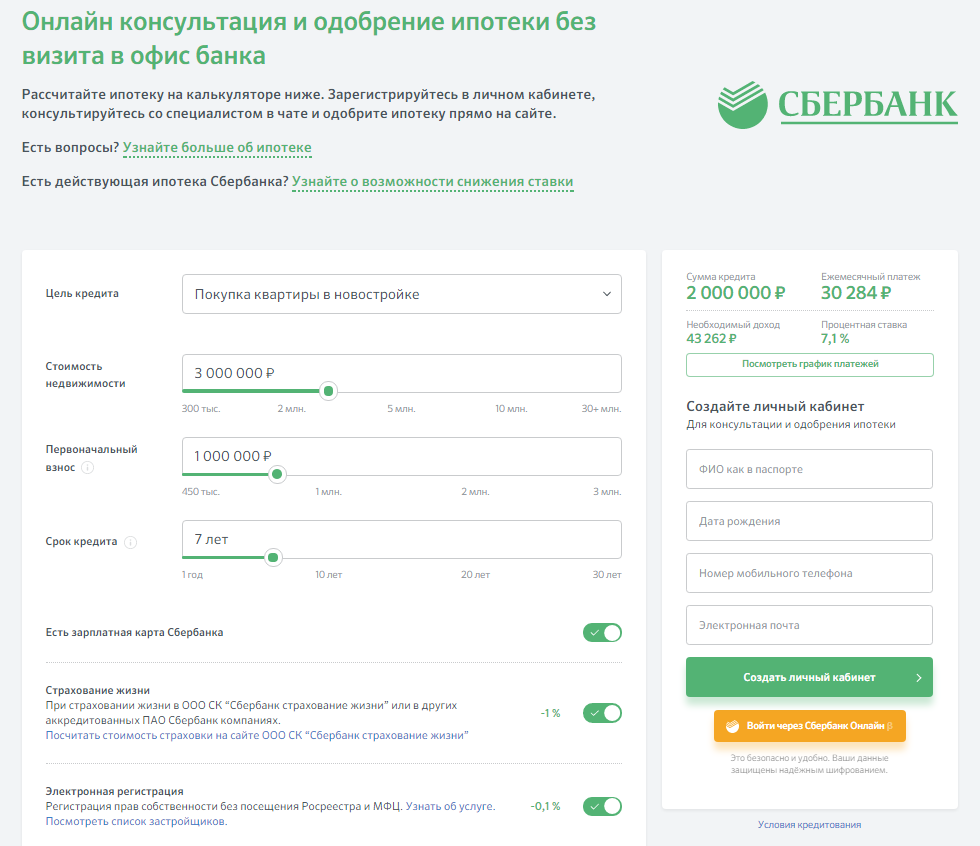

На калькуляторе ипотеки ДомКлик вы можете выбрать программу кредитования, указать размер первоначального взноса и стоимость жилья. После этого вы увидите сумму ежемесячного платежа. Желательно, чтобы она составляла не более 50% от вашего ежемесячного дохода — у вас должны оставаться деньги на еду, коммунальные платежи, содержание детей и другие обязательные расходы. Иначе повышается риск отказа в ипотеке со стороны банка.

После этого вы увидите сумму ежемесячного платежа. Желательно, чтобы она составляла не более 50% от вашего ежемесячного дохода — у вас должны оставаться деньги на еду, коммунальные платежи, содержание детей и другие обязательные расходы. Иначе повышается риск отказа в ипотеке со стороны банка.

Подробно о том, как быстро и удобно рассчитать ипотеку, рассказываем здесь: «Калькулятор ипотеки Сбербанка 2020».

Для увеличения суммы кредита вы можете привлечь в качестве созаемщиков до 3 человек. При рассмотрении заявки банк будет учитывать общий доход.

Созаемщиками могут быть не только родственники. Это могут быть и друзья.

Важно: созаемщик несет ответственность по кредиту в случае, если основной заемщик перестает платить. Поэтому и требования к созаемщику такие же, как к заемщику.

Также в качестве созаемщика вы можете привлечь члена семьи, который является владельцем сертификата на льготную покупку объекта недвижимости. Это могут быть дети, родители, внуки, братья, сестры, племянники, бабушки, дедушки.

Важно: владелец сертификата может выступать как созаемщик без учета платежеспособности, но с обязательным наделением его собственностью в покупаемой недвижимости.

Узнать обо всех доступных способах увеличить сумму кредита, можно в статье «Ипотека: как увеличить сумму кредита».

Если вы состоите в браке на момент подачи заявки на ипотеку, ваш супруг автоматически становится созаемщиком по ипотеке — ведь супруги приобретают недвижимость в совместную собственность, даже если оформлена она на кого-то одного. При расчете суммы кредита банк будет учитывать ваш общий доход.

Если же вдруг у вашего супруга плохая кредитная история или вы просто не хотите привлекать его в качестве созаемщика, вам необходимо до подачи заявки на ипотеку заключить брачный договор. Подробнее о том, как это сделать, в нашей статье «Брачный договор при покупке жилья в ипотеку».

Супруг не входит в число созаемщиков также в случае, если у него нет гражданства России. При этом его доход учитываться не будет, а значит у вас доход должен быть достаточный для оформления ипотеки.

При этом его доход учитываться не будет, а значит у вас доход должен быть достаточный для оформления ипотеки.

Заранее предсказать решение банка невозможно. Тем не менее, кое-что сделать всё же можно. Вы можете заказать свою кредитную историю, чтобы проверить данные, которые отражены там. Чем выше ваш кредитный рейтинг, тем выше вероятность, что всё пройдет хорошо.

О том, как проверить кредитную историю, читайте в статье «Как проверить свою кредитную историю».

Если у вас есть сомнения, что кредитная история недостаточно хорошая, читайте также статью «Как улучшить кредитную историю».

Рассчитать ипотеку и подать заявку вы можете онлайн на ДомКлик. До подачи заявки советуем также прочитать статью «Почему банк не одобрил ипотеку: главные причины отказа», чтобы не совершить ошибок.

Как выгоднее взять ипотеку в Сбербанке

Как известно, процентные ставки российских банков по различным кредитным продуктам (включая ипотеку) связаны с установленным регулятором уровнем ключевой ставки. На сегодняшний день ключевая ставка находится на рекордно низком уровне, что позволяет россиянам получить займ как можно выгоднее.

На сегодняшний день ключевая ставка находится на рекордно низком уровне, что позволяет россиянам получить займ как можно выгоднее.

Ипотечные программы банка Открытия от 5,99%

Однако, какими бы заманчивыми ни были условия кредитования, всегда хочется сберечь как можно больше собственных средств. Сегодня попробуем разобраться, как взять ипотеку в Сбербанке и что нужно знать, чтобы сэкономить на процентах и дополнительных платежах.

- Накопите большой первоначальный взнос. Госбанк гораздо охотнее одобрит заявку на кредит, если предоставленная клиентом сумма превышает минимальное значение. Для заемщика выгода заключается в том, что при наличии крупного первоначального взноса понадобится занять у банка незначительную сумму и, следовательно, меньше переплатить за пользование займом. Обратите внимание, что для первоначального взноса либо его части можно использовать средства маткапитала.

- Если есть возможность, за несколько месяцев до намеченной покупки недвижимости откройте в Сбербанке счет для зачисления зарплаты.

Это поможет в дальнейшем рассчитывать на льготные условия кредитования (для «зарплатников») и избавит заемщика от необходимости предоставлять справку о доходах.

Это поможет в дальнейшем рассчитывать на льготные условия кредитования (для «зарплатников») и избавит заемщика от необходимости предоставлять справку о доходах. - Есть смысл оформить в госбанке вклад и регулярно его пополнять. Таким образом клиент сможет подтвердить свою платежеспособность, безопасно накопить на первоначальный взнос и получить дополнительный доход.

- Не отказывайтесь от заключения договора страхования жизни, поскольку таким образом кредитор пытается снизить возможные риски. Да и вы будете уверены, что при несчастном случае положенные выплаты полностью компенсируют обязательства перед финучреждением по ипотеке. Оплатив единовременно необходимую сумму, вы сможете претендовать на льготную ставку и в конечном счете снизить переплату на процентах (дисконт к ставке составит около 1%). Оформить страховку можно в любой страховой компании, которая является партнером Сбербанка.

- Запросите в БКИ свою кредитную историю. Как известно, банки в первую очередь обращают внимание на финансовую дисциплину потенциальных заемщиков.

- Погасите просрочки и займы в сторонних финучреждениях, чтобы максимально снизить нагрузку на семейный бюджет.

- Оформите ипотеку без посещения офиса в онлайн-режиме через сайт domclick.ru (ресурс ДомКлик входит в группу компаний Сбербанка). Это не только удобно и быстро, но и поможет снизить процентную ставку по кредиту. Обратите внимание, что зарплатным клиентам госбанка потребуется только паспорт, а остальным – дополнительно пара документов.

- Воспользуйтесь услугой электронной регистрации сделки, позволяющей зарегистрировать право собственности на недвижимость в онлайн-режиме без обращения в МФЦ или Росреестр (дисконт к ставке составит 0,3%).

- Изучите требования к потенциальным заемщикам и соберите максимально возможный пакет документов (справка о доходах, копия трудовой книжки/трудового договора, документы на движимое и недвижимое имущество и др.

).

).

- Обратите внимание на жилье, которое предлагают застройщики, являющиеся партнерами Сбербанка. Как правило, за покупку недвижимости в таких строительных компаниях клиент получает существенную скидку и дополнительные преимущества (размер дисконта зависит от срока кредитования и может составлять 3-3,5%). Кроме того, участвуйте в специальных акциях Сбербанка для новых и действующих клиентов.

- Заручитесь поддержкой поручителей (им тоже понадобится собрать полный пакет документов). Помните, что супруг/супруга всегда выступает в качестве созаемщика, если собственность не разделена в соответствии с брачным договором. Созаемщиками по ипотеке могут быть не более 3 физлиц, доходы которых учитываются при расчете максимально возможного размера ссуды.

- Выходите на сделку как можно быстрее (помните, что одобрение банка действует в течение ограниченного времени, после чего придется подавать заявку заново, а условия могут быть уже значительно хуже).

- Если есть возможность, выбирайте ипотечный кредит с дифференцированными платежами, а не аннуитетными (имейте в виду, что итоговая переплата по аннуитетной схеме больше, чем при дифференцированной).

- Узнайте, подходите ли вы под условия действующих в банке программ (Господдержка 2020, Спецпрограмма по ипотеке на новостройки,

Ипотека с господдержкой для семей с детьми, Военная ипотека, Семейная ипотека), и постарайтесь взять кредит по ней. - Погашайте задолженность большими платежами, чем указано в графике, уменьшайте тело кредита досрочно.

В любом случае, прежде чем брать ипотеку на якобы выгодных условиях, серьезно обдумайте свое решение и рассчитайте, какую сумму ежемесячного платежа вы сможете осилить.

Решение по ипотеке за 10 минут с Росбанк Дом Экспресс

Как оформить ипотеку в Сбербанке на квартиру в 2021 году

Получение ипотеки – это довольно сложный процесс. Важно соблюдать определенную последовательность действий, чтобы быстрее и проще получить жилищный кредит. Рассмотрим, как можно оформить ипотеку через Сбербанк.

Проведение ипотечной сделки через Сбербанк

Для оформления ипотечного кредита на квартиру через Сбербанк должна изначально быть подана заявка при непосредственном посещении банковского учреждения либо в онлайн-режиме на официальном сайте. Анкета обрабатывается в течение 1-5 суток.

Анкета обрабатывается в течение 1-5 суток.

Если получен позитивный ответ, заемщик обязан ознакомиться с требованиями по кредитованию. После этого нужно выполнить такие действия:

- Сбор полного пакета документов с последующим предоставлением его в банк.

- Выбор квартиры.

- Заказ оценки жилья (для выбора оценщика можно обратиться к списку фирм, сотрудничающих со Сбербанком).

- Выбор страховой компании, чтобы заключить контракт.

После этого заемщику нужно обратиться к кредитному менеджеру Сбербанка и вместе с ним начать оформление ипотечного кредита. Чтобы оформить ипотеку, нужно пройти такие шаги:

- Заключить договор на куплю-продажу, кредитование и страхование.

- Совершить сделку по переходу прав владения.

- Зарегистрировать квартиру и ипотеку.

- Произвести взаиморасчёты с банком, бывшим владельцем жилья, страховщиком, представителем нотариальной конторы, госучреждениями.

Ипотечное кредитование через Сбербанк осуществляется под государственным контролем. Процедура регламентируется федеральным законодательством согласно приказу №102 ФЗ от 16.07.1998.

Процедура регламентируется федеральным законодательством согласно приказу №102 ФЗ от 16.07.1998.

Преимущества и недостатки ипотеки через Сбербанк

Среди основных плюсов оформления ипотеки в Сбербанке следует отметить:

- Большой выбор программ кредитования. Предусмотрена возможность оформления ипотеки на любой вид жилья, в том числе на дачный участок и машиноместо.

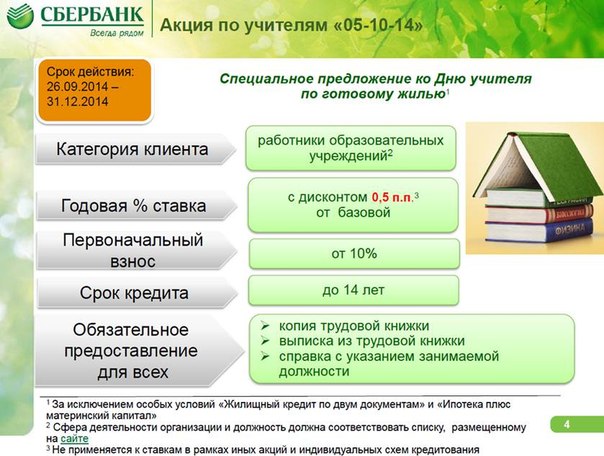

- Льготы. Программа государственное финансирование предусматривает оформление ипотеки по выгодным льготным ставкам для военнослужащих, молодых семей, а также лиц, работающих в бюджетной сфере

- Сниженная ставка по процентам на жильё в новостройке. Сбербанк уже не один год предлагает самые выгодные условия по такой группе.

- Акции строительных компаний, сотрудничающих с банком. Заемщику предоставляется возможность оформления первоначального взноса в рассрочку либо получение скидки до 20% на приобретение жилья.

- Наличие возможности оформления займа с минимальным вкладом либо без него.

Второй способ является актуальным, если кредитование происходит по программе государственного финансирования.

Второй способ является актуальным, если кредитование происходит по программе государственного финансирования. - Предоставляется отсрочка, кредитные каникулы при сложных материальных обстоятельствах либо после рождения ребёнка.

- Сниженная ставка для зарплатных клиентов. Банк предоставляет скидку 0,5% от основного тарифа.

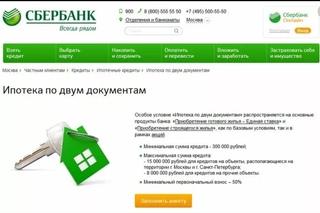

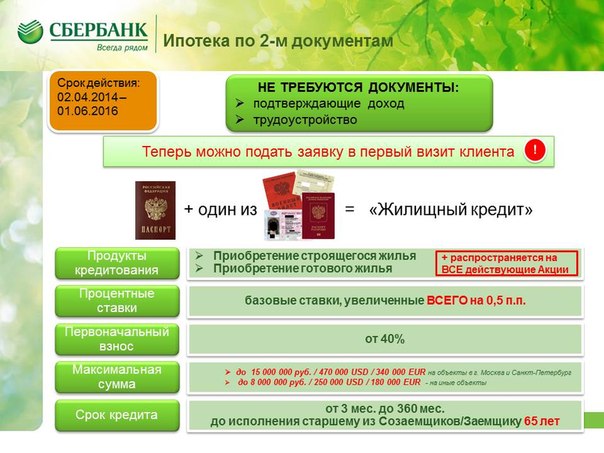

- Возможно получение займа, используя всего два документа, если первоначальный взнос составляет минимум 50%.

- Надежность договора. Купленное жильё, согласно законодательству, является залоговым обеспечением, поэтому вся документация подвергается проверке в службе безопасности.

Минусы ипотечного кредитования:

- В Сбербанке предусмотрены строгие требования к лицам, решившим взять жилье в ипотеку. Если уровень доходов или кредитная история не соответствуют установленным правилам, потенциальный заемщик получит отказ.

- Реклама редко озвучивает дополнительные платежи, входящие в окончательную стоимость ипотеки.

- Лица, оформляющие ипотеку, вынуждены застраховать свою жизнь и здоровье. Оформлять полис необязательно, но это способствует снижению процентной ставки на 1%.

- Заявка рассматривается долго. В некоторых случаях анкета может обрабатываться больше 5 суток, что связано с загруженностью сотрудников банка либо неполнотой представленных документов.

Оформление жилищной ипотеки может осуществляться непосредственно в Сбербанке или в онлайн-режиме. Если выбран второй способ, в отделение необходимо прийти для подписания соглашение о кредитовании. Прежде чем обратиться в банк, нужно ознакомиться с условиями оформления ипотеки в Сбербанке, это поможет предотвратить отклонение заявки.

Оценка и выбор кредитной программы

Первым шагом является выбор ипотечной программы, соответствующей требованиям лица, оформляющего займ. Надо учитывать такие параметры: процентная ставка, максимальные сроки на выплату ипотеки, сумма кредитования, а также дополнительные льготы и штрафы.

Каждому заемщик следует ознакомиться с условиями программ льготного кредитования:

- Военное кредитование. Предоставляется военнослужащим, участвующим в проекте НИС.

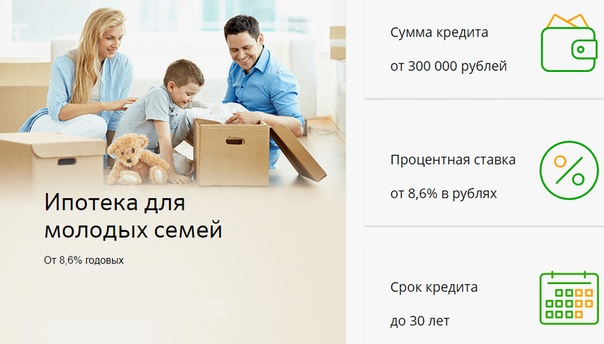

- Ипотека для молодых семей. В программе могут участвовать граждане, которые стоят в очереди на квартиру по месту регистрации.

- Кредитование и материнский капитал. В программе могут участвовать семьи, в которых появился второй ребёнок после января 2007 года.

- Ипотека для потребителей, получающих зарплату через Сбербанк. Этой программой предусмотрено снижение процентной ставки на 1% по кредитованию для зарплатных клиентов.

Выбирая программу, нужно обратить внимание на такие параметры:

- величина комиссионных сборов за оформление расчётного счёта;

- размер страхового вознаграждения;

- расценки на оценку жилья;

- штрафные санкции за несвоевременное внесение платежей.

Необходимые документы

Прежде чем подать заявку, потенциальному заемщику необходимо собрать пакет документов, который состоит из:

- Паспорта заёмщика/поручителя.

- Второго документа – СНИЛС, военного билета, заграничного паспорта.

- Копии трудовой книжки.

- Справки на банковском бланке либо 2-НДФЛ за предыдущие 6 месяцев.

- Договора аренды, выписки по депозиту, чтобы подтвердить дополнительный доход.

- Брачного свидетельства и детских метрик.

Какие именно документы нужны при подаче заявления, зависит от выбранного проекта по кредитованию.

Оформление ипотеки не завершается на предоставлении указанных документов. Если заявка будет одобрена, чтобы заключить сделку, требуется дополнительная документация.

Требования к объекту для ипотеки

Выбирая квартиру в условиях вторичного рынка, следует учесть такие параметры:

- Местоположение жилья – благополучный район, где развита инфраструктура.

- Может быть оформлено жильё, построенное минимум в 1955 году, а в столице – минимум в 1970 году. Разрешенный возраст строения нужно уточнить у банковского специалиста.

- Уровень износа жилого строения – максимум 70% от всего срока эксплуатации.

- Каждая комната должна быть оборудована батареями, застеклёнными окнами, холодной водой, вентиляцией на кухне и санузлом. Дверные и оконные проемы должны располагаться согласно техпаспорту.

- У жилого строения должен быть бетонный, железобетонный либо каменный фундамент.

- На все изменения, которые произвели прежние владельцы, должно быть согласие районного архитектурного управления.

Когда квартира выбрана, проводится оценка стоимости. Для этого нужно обратиться в компанию, аккредитованную Сбербанком. Проведение данной процедуры гарантирует банковской структуре, что приобретаемое жильё ликвидно и его можно продать за ту же цену.

Процесс подачи заявления и его рассматривание

Для получения ипотеки через Сбербанк нужно обратиться непосредственно в отделение к кредитному менеджеру либо оформить заявку на официальном портале. Если выбран первый способ, надо прийти в отделение банка, взяв с собой начальный пакет документов. Если же выбран второй способ, тогда заполняется электронная анкета на сервисе ДомКлик.

Теперь придется дождаться, пока заявка будет рассмотрена. На это может потребоваться от 1 дня до 5 суток. Это обусловлено занятостью работников банка, достоверностью представленных сведений и кредитной историей потенциального заемщика.

Если заемщик решил подать онлайн-заявку, нужно следовать такому алгоритму:

- На официальном сайте ДомКлик зарегистрироваться в личном кабинете. Для этого можно воспользоваться услугой Сбербанк-Онлайн.

- Подсчитать с помощью калькулятора, сколько придется платить каждый месяц, пользуясь соответствующей программой и внося корректировки в сроки выплат, а также узнать сумму на первоначальный взнос.

- Нажать на кнопку «Подать заявку». На экране появится анкета для заполнения. Для повышения шансов на получение позитивного ответа должен быть указан созаемщик.

- Вставить запрашиваемые документы в отсканированном виде.

- Кликнуть по надписи «Отправить заявку».

Как оформить залог по ипотечному кредиту

Когда заявка на получение ипотеки одобрена, проводится оформление залоговых документов по кредиту.

Заемщику выдается свидетельство на право владения после последнего платежа по кредиту, снятия обременения с приобретенного жилья и погашения регистрационной записи в ЕГРП.

Как проводится сделка купли-продажи

Когда заемщику будет одобрена ипотека и залоговое жильё, проводятся такие этапы сделки:

- подписание ипотечного договора;

- оплата первоначального взноса;

- подписание договора купли-продажи квартиры;

- передача всех документов в соответствующие органы, чтобы зарегистрировать владельца.

Регистрация кредита и права владения

Регистрация проводится по заявке бывшего и потенциального собственников. Её необходимо дополнить правоустанавливающими документами, копиями паспортов продавца и покупателя, а также чеками о внесении госпошлины.

Сбербанк предусматривает проведение данной процедуры в онлайн-режиме с помощью официального сайта. В этом случае выписку ЕГРП отправят на адрес электронной почты. Такое оформление возможно лишь в том случае, когда на квартиру нет долевых собственников.

Как оформляется страховка по кредиту

Оформление страховки на объект кредитования является обязательным условием банка, так как до внесения последнего платежа приобретенное жильё находится в залоге. Для оформления полиса можно обратиться в любую страховую компанию, сотрудничающую со Сбербанком.

При оформлении заемщиком страховки на собственную жизнь для расчета примерной стоимости полиса можно обратиться к помощи сервиса ДомКлик. Благодаря этой услуге процентная ставка снижается на 1%.

Как долго рассматривается заявка на ипотечное кредитование в Сбербанке

Рассмотрение заявки на ипотечный кредит занимает от 5 до 8 суток. В этот период осуществляется проверка документов потенциального заемщика, его финансового состояния и кредитной истории. Полученный ответ является предварительным.

Важно! Посмотреть статус заявки можно в личном кабинете Сбербанк-Онлайн в разделе «Кредиты».

Согласие на оформление ипотеки через Сбербанк действительно на протяжении 3 месяцев.

Рассмотрение заявления может затянуться в случае:

- предоставления клиентом неполной информации;

- допущения ошибок при заполнении анкеты;

- наличия у заемщика проблем в кредитной истории;

- направления заявки отделом оценки на дополнительную проверку;

- пребывания клиента в стоп-листе или чёрном списке;

- выявления банком открытых непогашенных задолженностей;

- запроса заемщиком крупной суммы с максимальным сроком кредитования.

Что нужно для ускорения процесса рассматривания заявки

Иногда на рассмотрение ипотечной заявки уходит около 10 суток. Можно оказать влияние на этот процесс:

- Прежде чем подать заявку, нужно обратиться в БКИ для проверки своей кредитной истории. Это поможет определить собственные недочеты и устранить их.

- Максимально выплатить имеющиеся кредиты, чтобы снять кредитную нагрузку.

- Заполнять анкету очень внимательно, не допуская ошибок. Не фальсифицировать личную информацию, не преувеличивать имеющиеся доходы.

- Отправить отсканированные документы в надлежащем качестве.

Если все описанные требования будут соблюдены, сроки рассмотрения заявки не будут продлеваться.

Условия кредитора

От того, какая именно программа кредитования выбрана, зависят условия, предъявляемые банком к заемщику.

К основным требованиям относят:

- Российское гражданство и постоянная прописка в пределах субъектов России.

- Клиенту должно быть не меньше 21 года и не более 70 лет к моменту внесения последнего платежа. Если при кредитовании используется льготная программа, возрастные рамки могут быть изменены.

- Трудовой стаж на нынешней работе – минимум полгода, а общий – больше 12 месяцев.

- Официальный доход в соответствии с требованиями, подтвержденный справкой на банковском бланке либо 2-НДФЛ.

- Привлечение созаемщика либо поручителя. Это помогает повысить доверие банка, так как доходы этих лиц тоже учитываются.

- Собственные деньги для внесения аванса в пределах 15-20% от цены за жильё.

Условия к молодым семьям по льготному проекту:

- размер жилплощади для 2-х человек – 42 кв. м, для 3-х – по 18 кв. м для каждого;

- жильё должно соответствовать требованиям санитарно-технического контроля;

- в одном помещении с семьей не должен проживать тяжелобольной человек;

- возраст заемщиков составляет не больше 35 лет.

Военная ипотека предоставляется военнослужащим и участникам НИС. Чтобы получить кредит с материнским капиталом после рождения второго ребёнка, должен быть оформлен сертификат.

Важно! Материнский капитал может выступать как в качестве первоначального взноса, так и использоваться для погашения задолженностей.

Оплаты на оформление ипотечного кредита через Сбербанк

При оформлении ипотеки придется оплатить:

- Оценку объекта для залога. Размер платежа обусловлен площадью жилья и его расположением.

- Госпошлину. Пошлина оплачивается, когда регистрируется ипотека, и клиент получает техпаспорт. Сумма оплаты определена в законодательстве России.

- Страховку на имущество и свою жизнь. Премиальная сумма обусловлена самим объектом, размером ипотеки и личными данными потенциального заемщика. Для расчета предварительной стоимости можно воспользоваться сервисом ДомКлик.

- Работу риелтора, агентства недвижимости и ипотечного брокера. Размер платежа обусловлен запросами заемщика, сложностью проводимой сделки.

- Услуги нотариуса по заверению необходимых документов.

- Аренду ячейки в банке. Данная процедура требуется, если используется аккредитованная форма расчёта.

- Справки и разрешения, оформляемые через Сбербанк. Например, согласие на прописку в жильё либо разрешение на проведение перепланировки.

Сроки внесения первоначального взноса по ипотечному кредиту

При подписании ипотечного контракта сторонами принимается решение о способе внесения заемщиком первоначального взноса:

- переводом денег на счёт в банке бывшего владельца объекта;

- передача наличных с составлением расписки;

- открытие ячейки.

Размер аванса обговаривают при совершении сделки купли-продажи. Внести его следует до того, как будет зарегистрирован ипотечный договор.

Перечисление денежных средств бывшему владельцу квартиры осуществляется на протяжении 5 суток после того, как будет подписан договор кредитования.

Проведение ипотечной сделки с банковской ячейкой

Банком не предусмотрены определенные правила на оформление кредита на приобретение жилья, используя банковскую ячейку. Главное условие – закладывание в сейф первоначального взноса и кредитных средств до того, как будет зарегистрирована государственная сделка. После того как будет получено свидетельство на владение квартирой, ячейка вскрывается, затем выдаются денежные средства с составлением расписки.

Регистрация ипотечного кредита – это процесс, заключающийся в прохождении нескольких этапов. Сначала должна быть выбрана наиболее выгодная ипотечная программа, собраны необходимые документы, подобрана квартира и подана заявка.

Когда будет получено одобрение по заявке и залоговому объекту, начинается процедура по оформлению сделки, заключающаяся в подписании договора купли-продажи, договора кредитования и выборе страховой компании. Только после того, как будет зарегистрирована ипотека и право на владение, заёмщик станет собственником жилья, обремененного ипотечным кредитом.

Как взять ипотеку: грамотно в Сбербанке

Приобрести собственное жилье хочется практически каждому взрослому человеку. Но из-за высокой стоимости недвижимости сделать это становится достаточно сложно. Многие начинают откладывать деньги на жилье, но это занимает довольно долгое время. Сейчас для многих остро стоит вопрос о том, как взять ипотеку на квартиру. Ипотека – лучший вариант приобрести жилье быстро, а потом оплачивать его. Поэтому этот вопрос – один из самых востребованных в современном мире.Ипотека на жилье: первые шаги

Поскольку жилье стоит дорого, ипотека дается на долгий срок. Что такое ипотека и как ее грамотно взять, разберем по шагам. Первое, что необходимо сделать, – разумно оценить свои возможности по финансам. Необходимо ответить себе на вопросы:

- Стабильная ли моя работа?

- Смогу ли я выплачивать определенную сумму денег регулярно?

- Не собираюсь ли я переезжать?

- Будут ли совершаться непредвиденные траты крупных сумм денег?

Если ответы на эти вопросы положительные, значит брать квартиру в ипотеку можно. Сначала необходимо выбрать подходящее жилье и точно узнать его цену. После уточнения стоимости жилья практически на любом банковском сайте можно легко рассчитать, достаточный ли у вас доход для оформления ипотеки. Любое стабильное и крупное банковское учреждение предоставляет такую возможность. Чаще всего калькулятор для расчета находится в разделе «Ипотечное кредитование».

Чаще всего суммарная оплата по кредиту не может быть больше 30% от общего заработка, однако некоторые банки могут дать кредит, где сумма по выплатам будет до 45% от официального заработка. Зная стоимость жилья и точную сумму вашего официального заработка, вы легко посчитаете наибольшую возможную сумму ипотечного кредита.

Договор оформляется на индивидуально оговоренные сроки, которые зависят от вида недвижимости (дом, участок, квартира), от размеров стартового взноса и от финансовой состоятельности заемщика.

Сбербанк – выгодные условия ипотеки

На данный момент Сбербанк РФ – крупнейший банк, предоставляющий несколько вариантов ипотечных кредитов. Следовательно, один из актуальных вопросов: как взять ипотеку с помощью Сбербанка?Оформить ипотеку в Сбербанке возможно не только на покупку недвижимости, но также на ее ремонт или на постройку личного дома или дачи. Существует три варианта жилищного кредитования:

- Ипотечный-плюс.

- Ипотечный кредит.

- Кредит на приобретение недвижимости.

Необходимые документы для того, чтобы грамотно оформить ипотеку в Сбербанке

Кредит оформляется любому жителю РФ от совершеннолетнего возраста (18 лет) и с достаточным доходом. Один из обязательных для выполнения пунктов договора – кредит обязательно полностью погасить до достижения 75-летнего возраста. Оформляется ипотечный кредит не более чем на тридцать лет. Можно оформить кредит в валюте иностранной, чтобы уберечь себя от рисков падения национальной валюты.

Для приобретения ипотеки банк будет запрашивать документы, которые подтверждают платежеспособность, устанавливают личность заемщика и поручителей, и анкету.

Список обязательных документов:

- Заполненное заявление в виде анкеты.

- Официальные бумаги, удостоверяющие личность заемщика, а также личности поручителя, созаемщиков и залогодателя, если такие имеются.

- Любые документы с места работы, которые подтвердят уровень дохода и платежеспособность за предыдущие шесть месяцев у заемщика, поручителя и созаемщика.

- Для пенсионеров главным условием будет предоставление документа о пенсионном размере.

Оценивать платежеспособность заемщика будут сотрудники банка, которые обращают внимание так же на стаж работы, на наличие поручителей или платежеспособных созаемщиков и на состав семьи заемщика.

Статья в тему:

условия ипотеки и порядок действий

Сбербанк предлагает несколько видов ипотечных программ. В кредит клиенты могут приобрести не только квартиру на первичном или вторичном рынке, но и загородную недвижимость, гараж или машиноместо. Крупнейший российский банк принимает в качестве оплаты материнский капитал или другие виды финансовой господдержки, рефинансирует жилищные займы и рассматривает заявления на реструктуризацию. Рассмотрим подробнее условия ипотеки от Сбербанка на квартиры и общие на иные виды недвижимости.

Обзор ипотечных программ

Спектр ипотечных программ Сбербанка широк и перекрывает потребности большей части клиентов:

- квартиры на первичном или вторичном рынке, в том числе с использованием материнского капитала или в рамках госпрограммы для молодых семей, семей с детьми;

- загородная недвижимость;

- военная ипотека;

- ипотека для участников программы реновации жилищного фонда;

- покупка гаража или машиноместа;

- нецелевые займы под залог собственной недвижимости;

- строительство частного дома;

- рефинансирование ипотеки;

- реструктуризация ипотеки.

Условия оформления ипотеки

Условия получения ипотеки несколько разнятся, в зависимости от выбранного продукта и некоторых нюансов. Обязательным является:

- Наличие российского гражданства, а также постоянной или временной регистрации.

- Объект располагается на территории Российской Федерации

- Деньги выдаются на срок от 3 лет, максимальный варьируется от 20 до 30 лет, в зависимости от параметров выбранной ипотечной программы.

- Кредит оформляется только в рублях.

- Внесение первоначального взноса обязательно в рамках всех продуктов, кроме нецелевого кредита под залог собственной жилплощади. Минимальный размер ПВ составит 15% от стоимости приобретаемого объекта.

- Наряду с ипотечным договором оформляется имущественная страховка. Личная защита жизни и здоровья не обязательна, но позволяет получить скидку в 1% к ставке по кредиту.

В Сбербанке можно взять ипотеку без первоначального взноса, но только по программе нецелевого кредитования под обеспечение собственного имущества. Залоговый объект подвергается полной юридической проверке, оформляется страховка.

Квартира или иная недвижимость приобретается по месту прописки, по месту аккредитации компании-работодателя или по месту фактического расположения объекта.

Купленная жилплощадь оформляется в залог, поэтому к ней банк и страховая компания выдвигают ряд требований. Основные из них – объект должен быть пригоден для постоянного проживания, не находиться в аварийном состоянии, располагаться в жилой местности. В доме или квартире необходимо наличие всех инженерных коммуникаций (отопление, энерго- и водоснабжение) за исключением тех случаев, когда объект находится на стадии строительства или возведения. Если приобретается жилье на вторичном рынке, банк проверит отсутствие арестов и обременений, прав третьих лиц.

Выбор кредитной программы

Ипотека – это целевой вид кредитования, поэтому выбирать его нужно правильно:

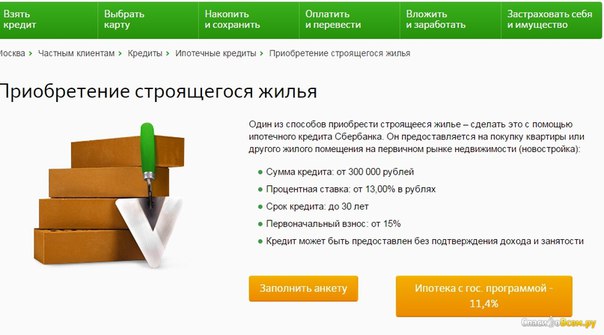

- Для покупки квартиры в новостройке, в том числе на стадии строительства, — «Приобретение строящегося жилья».

- Объекты на вторичном рынке, а также доли в квартирах – «Приобретение готового жилья».

- «Ипотека плюс материнский капитал» — покупка квартиры и использованием сертификата на маткапитал (подробно: об ипотечных программах с мат. капиталом в Сбербанке).

- «Ипотека с господдержкой для семей с детьми» — специальная программа для семей, где в период с 2018 до 2022 года появляется второй или третий ребенок. Ставка по кредиту снижается до 6% в год.

- «Военная ипотека» — программа для покупки жилья военнослужащими в рамках господдержки.

- Для участников Программы реновации в Москве разработан отдельный продукт – «Ипотека по программе Приобретение готового жилья».

Названия прочих ипотечных продуктов полностью соответствуют цели использования – строительство дома, покупка гаража, рефинансирование, загородная недвижимость.

Требования к клиентам и пакет документов

Минимальный возраст заемщика – 21 год. Максимальный, на момент полного погашения, не превышает 75 лет. Если клиент не подтверждает заработок и наличие трудовой занятости, то выплатить задолженность нужно до 65 лет.

Если размер первоначального взноса превысит 50% от стоимости жилья, то подтверждать доходы и трудоустройство не обязательно.

Согласно общим условиям, уровень заработка и наличие занятости подтверждается документально. Причем стаж за последние 5 лет должен превышать 12 месяцев, а на текущем рабочем месте – от 6 месяцев. Лояльнее требования к зарплатным клиентам – информацию о доходах сотрудники банка получат самостоятельно, из выписки по карте, а минимальный стаж – 3 месяца.

В базовый пакет документов, необходимых для рассмотрения заявления, входит:

- Гражданский паспорт РФ.

- Второй документ, подтверждающий личность физического лица.

- Анкета-заявка на получение ипотечного займа.

- Справки о доходах – 2НДФЛ, по форме банка (инструкция: как правильно заполнить справку по форме Сбербанка), выписку по карте, справку о получении пенсии.

- Подтверждение трудоустройства – копию трудовой книжки, трудового договора или контракта.

Аналогичный комплект предоставляет каждый созаемщик, участвующий в сделке.

Официальный супруг или супруга привлекаются в качестве созаемщика в обязательном порядке. Чтобы исключить его/ее из числа участников договора, необходимо составить брачный контракт.

Пошаговая инструкция: как оформить жилищный заем

Совершение сделки через ипотеку делится на несколько этапов. Причем порядок действий при покупке недвижимости в новостройке или на вторичном рынке несколько отличны. Рассмотрим все этапы в деталях, чтобы максимально глубоко разобраться в нюансах.

Как получить одобрение и что делать дальше

Ключевой фактор для банка – платежеспособность клиента. Несмотря на то, что деньги выдают только на ликвидные объекты недвижимости, которые в случае банкротства реализуются в пользу долга, финансовое состояние тщательно проверяется. Также банк оценит кредитную историю заемщика и созаемщиков.

Чтобы увеличить шансы на одобрение ипотеки, следует:

- Документально подтвердить все источники заработка.

- При недостаточном доходе – привлечь платежеспособных созаемщиков с хорошей кредитной историей.

- До подачи заявки на кредит закрыть все мелкие займы, сократить сумму долга по кредиткам, выплатить задолженности по налогам, коммунальным услугам, штрафам. Чем меньше финансовое бремя заемщика, тем ниже требования к его ежемесячному заработку.

- Чтобы повысить лояльность банка, увеличить сумму кредитования и снизить ставку по кредиту, можно перевести начисление зарплаты в Сбербанк. После трех перечислений денег и при стаже от 3 месяцев можно подавать заявление на ипотеку.

- Учитывайте сроки действия справок о трудоустройстве и размере заработка.

Если после проверки документов клиенту отказали в финансировании, повторную заявку можно подавать не ранее, чем спустя 3 месяца. Но другие продукты заявки можно направлять сразу.

На сайте Сбербанка есть удобный онлайн-калькулятор, в нем можно производить предварительные расчеты и примерно вычислить сумму ежемесячного платежа относительно суммы и периода кредитования. Важно учесть, что точные условия ипотечного займа – срок, ставка и сумма, известны только после вынесения положительного решения о выдаче.

После этого банк дает 90 дней на подбор объекта недвижимости. Если клиент не укладывается в отведенный период, заявку на кредит придется подавать заново.

Порядок действий при покупке квартиры на первичном или вторичном рынке

Порядок действий при получении ипотеки на покупку недвижимости на вторичном рынке в 2019 году следующий:

- Выбор подходящей ипотечной программы и подача базового пакета документа для рассмотрения заявки (инструкция: как подать заявку онлайн). Банк проверит платежеспособность, для увеличения максимальной суммы займа привлекаются созаемщики. Ответ огласят в течение 8 рабочих дней.

- После того, как кредит одобрили, у заемщика есть 3 месяца для выбора квартиры. Если недвижимость уже найдена, можно сразу переходить к следующему этапу.

- Когда клиент определится с подходящим объектом, необходимо получить заключение оценщика, подтвердить наличие денег для первоначального взноса. Требуемая сумма вносится на специальный счет или в банковскую ячейку. На этом же этапе подаются бумаги о самой недвижимости, о продавце.

- Специалисты проверяют все документы, если приобретаемая жилплощадь соответствует требованиям, заемщик подписывает ипотечный договор со Сбербанком. Продавец получит деньги после сделки в Росреестре.

- Покупатель оплачивает госпошлину и регистрирует сделку в Росреестре. Сделать это можно самостоятельно или воспользовавшись услугой электронной регистрации от Сбербанка.

- Спустя неделю выдается выписка из ЕГРН – именно она с 2017 года подтверждает право собственности.

Квартира или иной объект недвижимости принадлежит покупателю, но до момента полного погашения займа находится в залоге у банка. Его нельзя продать, подарить, сдать без согласия кредитора.

В случае с покупкой квартиры в новостройке порядок действий несколько иной. Речь идет о покупке недвижимости по договору долевого участия, когда право собственности на объект еще не оформлялось. Застройщик, продающий квартиру в новостройке, в обязательном порядке должен быть аккредитован в Сбербанке. Выбрать можно среди уже аккредитованных строительных компаний или предложить свой вариант – банк готов аккредитовать любую организацию.

Приобретение новой квартиры от ряда аккредитованных застройщиков выгоднее – банк дает дополнительную скидку к годовой ставке в 2% на весь срок действия ипотечного кредита.

Этапы оформления кредита на жилье следующие:

- Подача заявки.

- Если анкета одобрена, приступить к выбору квартиры.

- Подписание договора долевого участия с застройщиком. На этом этапе назначается дата сделки.

- Подписание ипотечного договора в банке.

- Оплата госпошлины и регистрация сделки через банк (электронная регистрация), через застройщика, самостоятельно либо по доверенности третьим лицом.

Спустя 7-10 рабочих дней ДДУ проходит регистрацию и возвращается покупателю. Дальнейшее действие – произвести оплату первоначального взноса. После подтверждения перевода денег в банке продавцу перечисляются средства за недвижимость. Квартира также остается в залоге на весь срок действия договора до момента погашения задолженности в полном размере.

Преимущества и недостатки ипотеки от Сбербанка

Лидер банковского сектора – Сбербанк, не первый год активно выдает ипотечные кредиты физическим и юридическим лицам. Обращение в данное финучреждение имеет массу преимуществ:

- Широкая филиальная сеть. Найти ближайшее отделение по месту прописки, работы или расположению приобретаемого объекта не проблема.

- Высокое качество обслуживания. Высококвалифицированные специалисты банка предоставят полную консультацию по любым вопросам.

- Гибкие условия. Множество программ кредитования, акции, льготы, скидки поддержка государственных программ – обратиться в Сбербанк может любой желающий, исключив этап подбора надежного банка.

- Приемлемые ставки по кредитам и возможность взять ипотеку по двум документам.

- Отсутствие скрытых процентов и комиссий, дополнительных обязательных услуг.

- Удобный и функциональный онлайн-банкинг и мобильное приложение – оплачивать ипотеку, контролировать остаток задолженность и консультироваться со специалистами Сбербанка можно в режиме онлайн, круглосуточно.

- Страхование титула необязательно (прекращение либо ограничение права собственности), но оно выгодно покупателю.

- Специальные условия для владельцев зарплатных карточек.

- Финансирование лиц пенсионного и предпенсионного возраста.

Недостатков у кредитора немного:

- Отсутствие отделений в Крыму и Севастополе.

- Высокие требования к кредитной истории, документам, стажу.

- Отсутствие индивидуального подхода в части отлагательных условий, позволяющих купить квартиру после их устранения.

Обращение в Сбербанк имеет больше плюсов, чем минусов. Финансовое учреждение с большой сетью отделений и банкоматов предлагает оптимальный набор ипотечных программ под любые потребности населения. Отдельно стоит отметить возможность приобретения объекта не только по месту прописки, благодаря разветвленной сети филиалов.

Условия весьма приемлемы – ставки по кредитам от 8,2% годовых, а по программе государственной поддержки – от 6%. Размер первоначального взноса составляет всего 15%, но его можно покрыть средствами материнского капитала. В настоящее время не каждое банковское учреждение предлагает такие условия в сочетании со стандартными требованиями.

Читайте также

Ипотека Сбербанка на готовое жилье

На чтение 17 мин. Просмотров 108k.

По ипотеке Сбербанка готовое жилье приобретается благодаря узкоспециализированной программе. В целом достоинство Сбербанка заключается в вариативности имеющихся у него программ ипотеки, а значит и условий их ведения. Благодаря этому кредитуемый может выбрать наиболее подходящий для себя вариант. Само понятие готовый объект подразумевает уже сданный, но не эксплуатируемый ранее, поэтому речь идет о новом жилье. Однако, следует понимать, что Сбербанк разграничивает возможность взятия ипотеки на готовый жилобъект и незаконченный в составе новостроек.

Ипотека на готовый жилищный объект в новостройке

Приобретение квартиры в новостройке это процесс долевого соучастия в строительстве или же выбор в пользу готового варианта квартиры в сданном доме. Первый вариант отличен меньшей ставкой, поскольку жилья как такового еще не существует и риски относительно него принципиально выше. Тем не менее для желающих приобрести недорогое жильё это неплохой выход из ситуации.

Готовое многоэтажное здание распродается в рамках иного программного направления. Ставки за квадратуру здесь больше, так как покупателям уже не придется ожидать окончания строительства, а риск по допустимому банкротству застройщика во время стройки уже исключен. Соответственно и само жилье в готовом качестве дороже даже вне ипотеки.

Покупка готового жилья в ипотеку из состава новостройки выступает альтернативой его приобретению через Сбербанк на рынке б/у недвижимости.

Скидки к ставке на готовый вариант жилья

«Зарплатники» от Сбербанка это целая когорта клиентов, отнесение к которой осуществляется за счет их участия в одноименных зарплатных проектах. Последние предполагают начисление зарплаты работодателем на личный счет работника в Сбербанке. Проект не имеет прямой взаимосвязи с кредитованием, но по нему выявляются явные преимущества.

Так для зарплатников сокращается необходимый для ипотеки документальный портфель. Трактуется это тем, что у Сбербанка уже имеются все данные о доходах будущего кредитоплательщика. Кроме того, зарплатные клиенты получают скидку на ставочный индекс. Подобный контекст разнонаправленных программ позволяет Сбербанку увеличить поток желающих воспользоваться ими.

Список скидок Сбербанка по ипотеке, финансирующей покупку готового вида жилья:

- наличие зарплатной карты;

- страхование жизни покупателя готового жилья;

- использование ДомКлик для подбора жилья в категории готового;

- присоединение к акции «Молодая семья».

Под страхованием жизни здесь подразумевается дополнительный сервис по защите от потери здоровья или ухода из жизни плательщика по ипотеке. По законодательству такое страхование характеризуется как необязательное и субъект вполне может отказаться от него. Для того, чтобы заинтересовать клиентуру, Сбербанк предлагает снижение ставочного коэффициента.

Платформа ДомКлик это официальный сервис Сбербанка, который размещается на отдельном сайте и помогает не только найти желаемый готовый жилой объект, но и отправить его на проверку кредитному менеджеру. Здесь же имеется возможность просчета параметров ипотеки в готовом онлайн калькуляторе. Все это упрощает процесс оформления ипотеки для Сбербанка и кредитующихся.

«Молодая семья» это внутрисистемная инициатива Сбербанка, которая соответствует характеристикам госпроекта «Жилище» по вопросу обеспечения готовым и недостроенным жильем семейных пар. Главнейший критерий по участникам — это возрастной порог в 35 лет. Акция предлагается только на готовый тип жилья. Страхование жизни и обладание з/п картой содействует покупке строящегося жилья.

В итоге размер ставочного индекса по готовому жилобъекту варьируется в интервале 8,8 — 11,3 %. Долевое участие в постройке отличается иными процентными показателями. Здесь наименьший уровень приравнен к 7,3%, а наивысший к 11,1%. Иные позиции обслуживания от Сбербанка также имеют некоторые отличия.

Скидки на жилье от застройщиков (не готовое)

Удобная вариация обслуживания ипотеки на новострой в Сбербанке позволяет использовать предложение от аккредитованных строителей. Последние находятся в партнерских отношениях со Сбербанком. Взаимовыгодное сотрудничество дает бонусы и для клиента. Таким образом, компания-застройщик расширяет ряды клиентуры, а кредитор минимизирует риски по неудачному завершению сделки.

Для кредитующегося в Сбербанке выгода очевидна по двум причинам. Во-первых, удачное совершение купли-продажи без мошеннических действий со стороны продавца и своевременная сдача дома в эксплуатацию (потому что компания-строитель аккредитована Сбербанком). Во-вторых, кандидат на ипотеку для выкупа готового жилья получает более выгодную ставку.

Содействие застройщика функционирует исключительно при покупке жилья в рамках долевого строительства. Оно не распространяется на уже готовый тип квартир, в которые можно заезжать для проживания.

Как подать заявку и получить решение

На сегодня многие процессы банковского обслуживания совершаются при содействии самих клиентов. Осуществимо это благодаря готовым электронным сервисам. Для обслуживания ипотеки кредитно-финансовая корпорация предлагает использование официального сайта Сбербанк Онлайн и платформы ДомКлик.

Рассчитайте ипотеку на выкуп готового жилья

Вычисление параметров ипотеки совершается в том числе собственноручно на сайте при помощи интернет калькуляторов. Сбербанк Онлайн имеет их на каждой странице с продуктом. Этот принцип касается не только ипотечных вариаций. В связи с чем каждый калькулятор подстроен под специфичные условности конкретной программы.

Используя калькуляторные расчеты выгодоприобретатель может варьировать показатели до получения наиболее приемлемого результата. Под последним будет подразумеваться величина ежемесячного платежа в соответствии с доступной ставкой и с опорой на сумму, длительность кредитования и размера вносимого первоначального зачисления.

Калькулирование помогает вычислить желаемые параметры в условленных Сбербанком пределах. Однако, они не подлежат безусловной реализации, поскольку зависят от личности клиента.

Стоит отметить один важный принцип Сбербанка и нюанс по расчетам ипотеки. Потребителям рекомендуется не игнорировать находящиеся в калькуляторе готовые скидочные предложения. Они являются частью системы скидок Сбербанка. Благодаря проставлению отметок в каждом из них выгодополучатель может увидеть изменения процентной ставки. Причем понизить ее таким образом можно на несколько единиц.

Отправьте заявку

Кнопка по отправлению онлайн запроса также размещена на каждой странице с продуктом. Чтобы отослать прошение, российскому резиденту придется зарегистрироваться в системе и завести кабинет. Кроме того, взятие ипотеки подразумевает переход с главного вебсайта на платформу ДомКлик.

Вспоможение от ДомКлик при получении ипотеки (в том числе на готовое жилье) действует так:

- способствует нахождению подходящего жилья;

- допускает возможность контакта с продавцом лично;

- позволяет перенаправить понравившееся жилье на просмотр Сбербанку;

- упрощает формирование запроса на ипотеку и получение не него удовлетворительного ответа.

Сбербанк, ведет не только политику клиентоориентированности, но и старается сотрудничать с иными сторонами акта купли-продажи. Будь то юридическое лицо в виде застройщика или физическое — продавец жилья. Такая организованность и задействование всех участников уменьшает вероятность подписания убыточных договоров.

Выберите квартиру в новостройке

Выбор квартиры производится исключительно исходя из личных предпочтений. Однако, на него могут повлиять условия по ипотеке. Она, безусловно, имеет максимальные сроки и суммы кредитования, предоставляемые в распоряжение кандидатуре. Стоимость апартаментов в новостройках определяется исходя из их характеристик: строящиеся или готовые.

Несмотря на то, что Сбербанк предлагает выбирать готовые квартиры дистанционно, это не запрещает лично просматривать приглянувшиеся варианты жилья. Для этого можно предварительно созвониться и встретиться с продавцом. Следует понимать, что им может быть сама компания либо перекупщик (или несостоявшийся владелец). Первый вариант встречается чаще.

Оформите сделку

После показа жилья, выбранного в готовом секторе, и получения по нему удовлетворительного ответа Сбербанка, от физлица требуется донесение вспомогательных документов. Параллельно проведению ипотечной сделки проходит и подписание готового пакета по страхованию. Это обязательная страховка по готовому выкупаемому жилью. Далее можно также подключить добровольную. Для Сбербанка наиболее значимой служит защита от проблем, связанных с благополучием должника. Поэтому за подобное обслуживание он снижает ставку по ипотеке.

В проведении сделки Сбербанк не участвует. Факт заверки готового договора по ипотеке и самой сделки купли-продажи важен, к примеру, для пользования средствами материнского капитала в счет погашения задолженности. ПФР перечисляет эти деньги на досрочное покрытие только спустя некоторый промежуток времени после всех описанных шагов.

Требования к заемщику

Для минимизации всевозможных рисков Сбербанк России имеют целую проверочную систему для одобрения личности, претендующей на ипотеку. В ней присутствуют социально-демографические, экономические характеристики, а также благонадежность кандидата. Последняя черта проверяется с помощью внутреннего и внешнего скоринга.

Возраст

Минимальные и максимальные возрастные ограничения по ипотеке несколько завышены в Сбербанке. Несмотря на то, что по потребительским кредитам допускаются восемнадцатилетние заемщики, то по ипотеке наименьший возраст — 21 год. Объясняется это тем, что для выплаты ипотеки проситель должен стать состоявшимся и платежеспособным работником.

Что же касается наибольшего предела, то он составляет 75 лет. Это выше, чем в некоторых иных кредитно-финансовых компаниях. На этот возраст должна приходиться полная ликвидация задолженности. Тем не менее эта граница может быть снижена до 65 лет при отказе кредитуемого представлять документы о своей заработной плате.

Стаж работы

Рабочая выработка имеет значимость относительно текущего места трудоустройства и общего времени, потраченного на работу за последние пять лет. Первое значение составляет от полугода, а второе от года. Однако, последнее отменяется вовсе при зарплатном статусе клиента (участника зарплатного проекта от Сбербанка параллельно ипотеке).

Созаемщики

Претензии ко всем соучастникам ипотеки и совладельцам готового / сданного жилья одинаковые. То есть идентичные тем, которые предъявляются к титульному получателю. Более того, Сбербанк выдвигает распоряжение об обязательном подключении к ипотеке супругов заявителя. Это необходимо, потому что по Семейному Кодексу муж и жена имеют равные правовые гарантии на приобретенное в браке имущество.

Исключением по приобщению супругов к кругу фигурантов становится наличие брачного контракта или иностранное резидентство одного из них.

Как получить ипотечный кредит на квартиру

Фото Дмитрий Звольский из Pexels

Большинство людей мечтают однажды купить собственный дом на большом участке земли. Но по мере роста цен на недвижимость и спроса на жилье в центре города все больше людей выбирают квартирную жизнь, что поднимает вопрос: не труднее ли получить ипотечный кредит на квартиру, чем на дом?

Короткий ответ — нет.

Ипотека квартир

Кредиторы обычно не разборчивы, когда дело доходит до типа здания, которое вы покупаете — будь то дом, таунхаус, дуплекс или квартира. Вы можете получить жилищный жилищный кредит на любой из этих типов собственности, а также на свободную землю, инвестиционную недвижимость и на строительство дома (строительные ссуды).

Это правда, что отдельно стоящие дома имеют тенденцию быть более ценными, чем единицы и квартиры, потому что земля, на которой стоит дом, может со временем подорожать.Но небольшая новая квартира в хорошем месте недалеко от города все равно может считаться столь же достойной в качестве обеспечения кредита, как и большой дом в пригородах, при условии, что они имеют такую же стоимость при перепродаже.

Но есть несколько уникальных факторов риска, применимых к квартирам, которые могут повлиять на решение кредитора предоставить вам ссуду.

Главный исполнительный директорMortgage Choice Сьюзан Митчелл сообщила Savings.com.au, что решение кредитора предоставить ссуду является суждением, основанным на риске.

«Кредитор рассмотрит, если в собственности есть что-то, что вызывает беспокойство у кредитора, что он не сможет быстро вернуть свой долг в случае, если кредит не будет возвращен и кредитор будет вынужден продать недвижимость», — она сказал.

Ипотека с переменной процентной ставкой

Покупаете дом или хотите рефинансировать? В таблице ниже представлены жилищные ссуды с одними из самых низких переменных процентных ставок на рынке для владельцев жилья.

Объявление

Жилищный кредит Smart Booster

Характеристики продукта

- Переменная скидка на 1 год <= 80% LVR

- Без комиссии

- Неограниченная перерисовка

Ежемесячные выплаты: $ 1 476

Объявленная цена

(стр.а.)

1,99%

Сравнение

Ставка (в год)

2,47%

Характеристики продукта

- Скидка переменная на 1 год

- Без комиссии

- Неограниченная перерисовка

Базовые критерии: сумма кредита в размере 400 000 долларов США, переменная, основная сумма и проценты (P&I), жилищный кредит, занимаемый владельцем, с соотношением LVR (кредита к стоимости) не менее 80%.Если перечисленные продукты имеют LVR

Получение кредита на квартиру: что учитывать

1. Размер квартиры

Когда дело доходит до размера, лучше больше.

Г-жа Митчелл сказала Savings.com.au, что многие кредиторы неохотно предоставляют ссуду заемщику, если площадь квартиры составляет менее 40 квадратных метров (без учета балкона и места для машины), и часто требуют, чтобы в квартире была отдельная спальня и ванная комната. (т.е. не однокомнатная квартира).

«В случае, если ссуда не погашена и кредитор должен вернуть долг, они должны быть достаточно уверены в том, что они смогут продать недвижимость», — сказала г-жа Митчелл.

По словам г-жи Митчелл, чтобы компенсировать риск, заемщикам по жилищным займам на небольшие квартиры, возможно, придется откладывать на более крупный депозит.

«Заемщикам, которые, возможно, захотят купить квартиру меньшего размера, потребуется внести больший депозит, чтобы компенсировать риск кредитора. Кредиторы могут захотеть, чтобы заемщики, которые ищут ссуду для покупки квартиры меньшего размера (до 40 квадратных метров), имели максимальное соотношение ссуды к стоимости 80% (и, возможно, ниже, в зависимости от местоположения), чтобы компенсировать свой риск.

«Маловероятно, что заемщики обеспечат ипотечное страхование (LMI) кредиторов на покупку квартир меньше определенного размера — обычно 40 квадратных метров и меньше», — сказала она.

2. Риск концентрации

Г-жа Митчелл сказала, что аппетиты кредиторов к кредитованию в конечном итоге сводятся к их подверженности риску.

«Кредиторы будут стремиться ограничить риск своей концентрации. Если они считают, что предоставление вам в долг для покупки любой собственности представляет для них достаточно высокий риск, они будут менее склонны одобрять ссуду », — сказала она.

Большинство районов с высокой плотностью населения полагаются на многоэтажные квартиры для удовлетворения жилищных потребностей района, но кредиторы также часто считают такие районы более рискованными из-за потенциальной более низкой доходности инвестиций. В квартирах-формочках меньше дефицита, поэтому их сложнее перепродать. Если произойдет переизбыток предложения, кредитору будет сложно разгрузить собственность.

«В некоторых городах мы видели районы / пригороды с высокой плотностью застройки. Некоторые кредиторы могут почувствовать, что они слишком заинтересованы в этих разработках или районах, и у них снизится аппетит к кредитованию для покупки квартир в этих районах », — сказала г-жа Митчелл.

Так было в Брисбене недавно, после того, как из-за избытка единицы цены упали до самого низкого уровня за три года. Банки и кредиторы наложили ограничения на недвижимость во многих почтовых индексах с высокой плотностью населения и «высоким риском», отказываясь предоставить в кредит более 80% стоимости квартиры, ссылаясь на приток новых квартир в качестве причины.

Когда пентхаус в Брисбене был продан за 40% от первоначальной цены, это только усилило опасения по поводу перенасыщения квартирами в городе. https://t.co/Yb0Hwi7m7j

— Business Review (@aus_business) 5 сентября 2018 г.

3.Право собственности

Право собственности (юридический статус собственности) — еще один фактор, который кредиторы будут принимать во внимание. Хотя наиболее распространенным типом заголовка является заголовок страта (особенно для квартир), есть еще несколько других вариантов, например титулы от сообщества или компании.

Г-жа Митчелл сказала, что кредиторы, возможно, не захотят ссужать эти типы собственности, если право собственности находится под одним из этих титулов.

Объекты собственности с названием компании принадлежат компании, и покупатель владеет акциями.Эти свойства обычно считаются более рискованными для кредиторов, поскольку их продажа может занять больше времени, поскольку вовлеченная компания может иметь право первого отказа в отношении собственности до того, как она появится на рынке.

Кредиторы также могут считать группу и арендаторов общих прав собственности более рискованными из-за рисков задержки перепродажи.

4. Студенческие или посуточные квартиры

Квартиры с обслуживанием могут быть привлекательным вариантом для инвестиций благодаря гарантированному доходу от аренды и окупаемости.

Студенческие апартаменты могут быть привлекательной инвестицией для молодых инвесторов, желающих встать на ступеньку карьерной лестницы, потому что они обычно продаются по цене от 145 000 до 190 000 долларов и требуют только залога в размере около 20%.

Но ипотеку на студию или квартиру с обслуживанием бывает сложнее получить.

«Вообще говоря, студенческие общежития труднее продать, особенно на более медленном рынке», — сказала г-жа Митчелл.

«Квартиры с обслуживанием, как правило, не так привлекательны в качестве обеспечения кредита из-за способа управления недвижимостью, когда покупатели должны заключить договор об обслуживании с продавцом.”

Некоторые кредиторы могут быть готовы ссудить студенческую квартиру, но многие будут держаться подальше из-за более высоких рисков, связанных с ними, таких как более низкий потенциал роста капитала и трудности при продаже.

Большинство кредиторов не принимают университетские квартиры в качестве обеспечения ссуды из-за ограниченного рынка аренды. Несмотря на то, что в любом городе есть много студентов университетов, нуждающихся в жилье, тот факт, что в большинстве студенческих квартир не принимаются арендаторы, не являющиеся студентами, ограничивает возможности аренды.

5. Незапланированные квартиры

Квартиры вне плана бывает сложнее получить в кредит, поскольку существует риск, что недвижимость может быть продана по цене, превышающей ее реальную стоимость. На нестабильном рынке недвижимости стоимость квартиры может упасть еще до того, как она будет полностью построена.

Из-за этого у некоторых кредиторов максимальное отношение кредита к стоимости (LVR) для квартир вне плана составляет 80%.

Поскольку на завершение строительства незапланированных квартир может уйти от 18 до 24 месяцев, кредитная политика может сильно измениться за это время.То, что банки приняли 12 месяцев назад, может оказаться для них неприемлемым к тому времени, когда вы придете подавать заявление на официальное одобрение при расчетах, поэтому некоторые могут потребовать проверки любых предварительных разрешений, которые они выдают, до того, как вы подпишете контракт.

«Я призываю заемщиков остерегаться внеплановых покупок», — сказала г-жа Митчелл.

«Многое может произойти за 18 месяцев и более, и данные о стоимости жилья показывают, что цены на недвижимость за это время значительно упали, особенно в столицах страны.К сожалению, наши брокеры видели, как несколько заемщиков обращались к ним после того, как подписались на приобретение квартиры вне плана 18 месяцев назад в районах, стоимость которых с тех пор значительно упала. Это в конечном итоге повлияет на размер займа, который покупатель может занять, и, если получение финансирования сейчас невозможно, он может рисковать потерять свой депозит ».

Советы по получению разрешения на получение квартирного кредита

Хотя получить одобрение ссуды на небольшую квартиру может быть не так просто, как на большую квартиру или дом, есть несколько вещей, которые вы могли бы сделать, чтобы, возможно, улучшить свои шансы на одобрение вашего жилищного кредита.

1. Сохраните минимум 20% депозита

Независимо от того, какой тип недвижимости вы покупаете, чем больше ваш депозит, тем выше ваши шансы на получение кредита. Рекомендуемая сумма залога составляет 20% от стоимости недвижимости. Это связано с тем, что если вы берете взаймы более 80% стоимости собственности, вам часто придется платить кредиторам ипотечное страхование (LMI), которое защищает кредитора от риска невыполнения обязательств по кредиту.

Чем больше ваш депозит, тем меньше вы рискуете в глазах кредитора.И чем больше размер депозита, тем меньше «реальных сбережений» вам может понадобиться, если вообще потребуется.

2. Посмотрите на квартиры площадью более 40 квадратных метров

Поскольку квартиры меньше этой, очень трудно получить финансирование, и чем больше квартира, тем лучше. Но если ваш бюджет ограничен квартирами-студиями, мисс Митчелл сказала, что у вас все еще есть варианты.

«Если вы можете позволить себе купить квартиру меньшего размера, у вас может быть ограниченный выбор кредиторов и вариантов жилищного кредита, поэтому лучше всего поговорить с ипотечным брокером», — сказала она.

«Ипотечные брокеры знакомы с кредитным аппетитом и политикой ряда кредиторов, что означает, что они смогут помочь вам найти кредитный продукт, соответствующий вашим индивидуальным потребностям».

3. Остерегайтесь внеплановых покупок

Незапланированные квартиры всегда сопряжены с элементом риска, поэтому заемщикам следует серьезно взвесить все за и против перед покупкой.

Когда вы покупаете по плану, если у вас есть 10% депозит, застройщик, скорее всего, передаст контракт.Они, вероятно, не будут проверять ваши финансы и проверять, подходит ли сумма, которую вы заимствуете, для вашей ситуации, поэтому есть вероятность, что у вас могут возникнуть проблемы, когда вы пойдете за финансированием, а банк не одобрит вас на получение кредита. . Если это произойдет, застройщик может взять ваш депозит и даже подать на вас в суд, если квартира будет продана за меньшую цену, чем вы согласились заплатить за нее.

4. Проведите исследование

Чтобы найти подходящую недвижимость и минимизировать уровень риска, который вы представляете для потенциальных кредиторов, важно сначала провести исследование.Кредиторы будут принимать во внимание расположение собственности, особенности района, рыночные тенденции и показатели продаж аналогичной недвижимости в этом районе, чтобы определить, насколько легко (или сложно) будет ее продать в будущем.

Если недвижимость, которую вы покупаете, соответствует всем требованиям для возможности перепродажи, кредитор может с большей готовностью предоставить вам ссуду.

5. Перейти поручителем

Если вы первый покупатель жилья и ограничения, налагаемые кредиторами на сумму залога и отношения ссуды к стоимости (LVR), ограничивают вашу возможность претендовать на ссуду, подумайте о том, чтобы попросить родителей выступить поручителем.

Наличие поручителя предполагает перечисление собственности ваших родителей в качестве обеспечения по ссуде, поэтому вы даже можете получить взаймы до 100% от покупной цены. Но наличие поручителя по ипотечному кредиту может быть сопряжено с дополнительными рисками как для вас, так и для поручителя, поэтому обязательно проведите исследование.

Часто задаваемые вопросы

1. Является ли квартира хорошей инвестицией?

Инвестиции в квартиры могут быть более рискованными, чем вложения в отдельно стоящий дом, но все зависит от множества факторов, особенно от местоположения.Квартиры легче сдавать в аренду, чем отдельные дома, но они часто не дорожают так сильно, как дома.

Как правило, недвижимость с элементом дефицита и удачно расположенная недвижимость обычно являются хорошей инвестицией. Воспользуйтесь услугами агента покупателя для получения персональной профессиональной консультации по вопросам инвестирования в недвижимость.

2. Как получить квартиру без выкупа?

Как и любая другая недвижимость, покупка квартиры часто требует значительного первоначального взноса.Однако, если вы первый покупатель жилья, технически вы можете использовать грант для первого домовладельца (FHOG) в качестве полного депозита, но такие гранты обычно ограничиваются недавно построенной недвижимостью. В противном случае вы можете рассмотреть возможность использования поручителя для обеспечения жилищного кредита, если у вас нет накопленного депозита.

3. Повышается ли стоимость квартир?

Ключом к выбору квартиры, которая обеспечит значительный рост капитала, является взгляд на нее глазами будущего покупателя. Приличный размер, расположение, внешний вид, парковка, качественное строительство и элемент дефицита обычно нравятся покупателям.

4. Уменьшается ли стоимость квартир?

Как и дома, квартира может иметь амортизационные отчисления, которые, если вы инвестор, можете использовать в качестве налогового вычета.

5. Что лучше, дом или квартира?

У квартир и домов есть свои преимущества и недостатки — ни один из них не обязательно лучше другого. Выбор между квартирой или домом зависит от ваших финансов, образа жизни и ваших целей в отношении собственности. С точки зрения доступности квартиры обычно имеют преимущество, но дома имеют более высокие средние темпы роста стоимости.

6. Квартиры безопаснее домов?

Это полностью зависит от того, какие квартиры и дома вы сравниваете. Взломщику может быть намного сложнее проникнуть в квартиру, чем в дома, особенно если они находятся на верхнем этаже и в здании с повышенной безопасностью. Несмотря на то, что в последнее время возникла волна структурных проблем со строящимися многоквартирными домами по всей стране, дома могут быть столь же подвержены строительным дефектам — мы просто не слышим о них в СМИ так часто, потому что высотная башня с серьезным проблемы обычно привлекают больше заголовков, чем отдельный дом в пригороде.

Savings.com.au два цента

Независимо от того, на какой тип собственности вы пытаетесь получить жилищный кредит, кредиторы всегда стремятся минимизировать и избежать риска в максимально возможной степени.

Имея это в виду, кредиторы предпочитают финансировать покупку недвижимости, которую они смогут быстро продать, если вы не сможете выплатить ссуду. Считается, что меньшие по размеру квартиры сложнее продать, чем большие, потому что банки считают, что они менее желательны для покупателей.К квартирам относятся и другие уникальные факторы риска, которые мы описали выше и которые могут повлиять на решение кредитора предоставить вам ссуду.

Несмотря на то, что существуют некоторые факторы риска, которые могут повлиять на ваш жилищный жилищный кредит, те же принципы применяются, когда дело касается повышения ваших шансов получить одобрение на получение жилищного жилищного кредита.

А именно: стремитесь сохранить как минимум 20% депозита (если не больше), проведите свое исследование и постарайтесь быть заемщиком с низким уровнем риска.

Заявление об ограничении ответственности

При выборе вышеуказанных продуктов не учитывался весь рынок.Скорее, была рассмотрена сокращенная часть рынка, которая включает розничные продукты, по крайней мере, от четырех крупных банков, 10 ведущих организаций, принадлежащих клиентам, и более крупных небанковских организаций Австралии:

- Четыре больших банка: ANZ, CBA, NAB и Westpac

- Топ-10 принадлежащих клиентам организаций — это десять крупнейших взаимных банков, кредитных союзов и строительных обществ в Австралии, ранжированные по активам под управлением в ноябре 2020 года. Это (в порядке убывания): Credit Union Australia, Newcastle Permanent, Heritage Bank, Кредитный союз Peoples ‘Choice, Teachers Mutual Bank, Greater Bank, IMB Bank, Beyond Bank, Bank Australia и P&N Bank.

- Более крупными небанковскими кредиторами являются те, кто (в 2020 году) имеет более 9 миллиардов долларов в виде австралийских кредитов и авансов. Эти группы: Resimac, Pepper, Liberty и Firstmac.

Продукты некоторых поставщиков могут быть доступны не во всех штатах. Чтобы принять во внимание, продукт и тариф должны быть четко опубликованы на веб-сайте поставщика продукта.

В интересах полного раскрытия информации Savings.com.au, Performance Drive и Loans.com.au являются частью Firstmac Group.Чтобы узнать о том, как Savings.com.au управляет потенциальными конфликтами интересов, а также о том, как нам платят, перейдите по ссылкам на веб-сайте.

* Курс сравнения основан на ссуде в размере 150 000 долларов США сроком на 25 лет. Обратите внимание, что оценка для сравнения применима только к приведенным примерам. Различные суммы и сроки займа приведут к разным ставкам для сравнения. Такие затраты, как комиссия за переоформление и экономия средств, например освобождение от комиссии, не включаются в ставку сравнения, но могут влиять на стоимость ссуды.

Последние статьи

Эмма Даффи Эмма Даффи присоединилась к Savings.com.au в качестве финансового журналиста в 2019 году, проработав год редактором журнала The Real Estate Conversation. Она увлечена тем, чтобы дать людям возможность принимать разумные финансовые решения и повышать финансовую грамотность австралийцев, переводя сложные финансовые темы в понятный и интересный контент.Получайте бесплатные аналитические данные и советы ежемесячно

Как подать заявку на ипотеку

Думаете об ипотеке? Это руководство поможет вам понять процесс подачи заявки на ипотеку, различные доступные варианты заимствования и почему вам следует поговорить с консультантом.

Как кредиторы проверяют, могу ли я позволить себе ипотеку?

Кредиторыбудут рассчитывать ваш семейный доход — включая вашу базовую зарплату и любой дополнительный доход, который вы получаете от второй работы, фриланса, льгот, комиссионных или бонусов.

Проверка доступности — гораздо более подробный процесс. Кредиторы принимают во внимание все ваши обычные домашние счета и расходы, а также любые долги, такие как ссуды и кредитные карты, чтобы убедиться, что у вас достаточно средств для покрытия ежемесячных выплат по ипотеке.

Они также должны пройти «стресс-тест», можете ли вы по-прежнему позволить себе выплаты по ипотеке, если процентные ставки вырастут или если вы выйдете на пенсию и уйдете в декретный отпуск.

Кроме того, они проведут проверку кредитоспособности в агентстве кредитных историй, как только вы подадите официальное заявление, чтобы изучить свою финансовую историю и оценить, насколько рискованным может быть кредитование для вас.

Воспользуйтесь нашим калькулятором доступности, чтобы узнать, сколько вы можете занять.

Как подготовиться к подаче заявки

Перед подачей заявления на ипотеку свяжитесь с тремя основными кредитными агентствами и закажите свои кредитные отчеты.Убедитесь, что о вас нет неверной информации. Вы можете сделать это онлайн либо через платную подписку, либо через одну из бесплатных онлайн-сервисов, доступных в настоящее время.

Что нужно для оформления ипотеки

Начните собирать все документы, которые вам понадобятся для подачи заявления на ипотеку. Это может включать:

- коммунальные платежи

- доказательство полученного пособия

- Форма P60 от вашего работодателя

- Ваши платежные ведомости за последние три месяца

- паспорт или водительские права (для удостоверения личности)

- выписки с вашего текущего счета за последние три-шесть месяцев

- Выписка со счетов за два-три года от бухгалтера, если он работает не по найму

- форма налоговой декларации SA302, если у вас есть доход из более чем одного источника или вы занимаетесь индивидуальной трудовой деятельностью

- самозанятый человек должен искать информацию вместе со своей налоговой декларацией, которая подтверждает то, что SA302 говорит об их доходе, например, банковские выписки.

Будьте точны. Убедитесь, что информация в форме заявки соответствует предоставленным вами документам.

Например, не округляйте зарплату, если сумма в платежных ведомостях отличается от этой.

Сообщите подробный адрес собственности, агента по недвижимости и вашего адвоката.

Это основы — некоторые кредиторы могут запросить дополнительные документы.

Имейте в виду, что у кредиторов могут быть разные критерии доходов и расходов.

Спросите у своего кредитора или независимого консультанта по ипотеке, что еще может вам понадобиться.

Обратите внимание, распечатки онлайн-выписок с вашего текущего счета и счетов за коммунальные услуги могут быть неприемлемы.

Вам потребуются бумажные копии или заверенные копии у вашего юриста, банка или поставщика коммунальных услуг.

Как вы тратите деньги

Возможно, вам также потребуется показать свои расходы, в том числе сумму, которую вы взяли в долг по кредитным картам и другим кредитам.

А также ваши счета за домохозяйство, в том числе:

- коммунальные платежи

- Муниципальный налог Страховых полисов

- и

- общие расходы на проживание, такие как проезд, уход за детьми и развлечения.

Вы перезакладываете?

Если вы хотите увеличить размер ипотечного кредита, вам, возможно, также придется пройти проверку доступности, описанную выше, и вам дадут совет относительно того, какие ипотечные продукты подходят.

Если у вас есть ипотечный кредит, и вы не хотите брать в долг дополнительные деньги, существуют более гибкие условия.

Вы хотите ипотеку без процентов?

Не все кредиторы предлагают ипотеку с выплатой только процентов.

Если вы подаете заявление на получение такового, вы должны будете показать, что у вас есть надежный метод выплаты, а также соответствие необходимым критериям дохода.

Для получения дополнительной информации прочтите наши руководства ниже:

Обратитесь к консультанту по ипотеке

Будет разумно поговорить с несколькими людьми, чтобы выбрать для себя подходящую ипотеку.