Налоговый вычет при покупке квартиры: как оформить и получить

Полезная информация

Лайфхаки

Обновлено: 14 сентября 2022

Тех, кто покупает жильё, ждут большие траты: деньги уйдут и на саму недвижимость, и на оформление сделки. Имущественный вычет поможет вернуть часть денег. В этой статье мы расскажем обо всех нюансах возврата НДФЛ. Как получить максимальную выгоду не только при покупке, но и при продаже недвижимости?

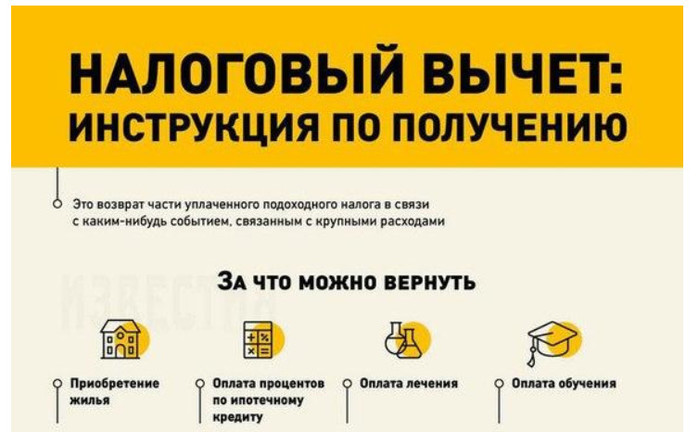

Что такое налоговый вычет?

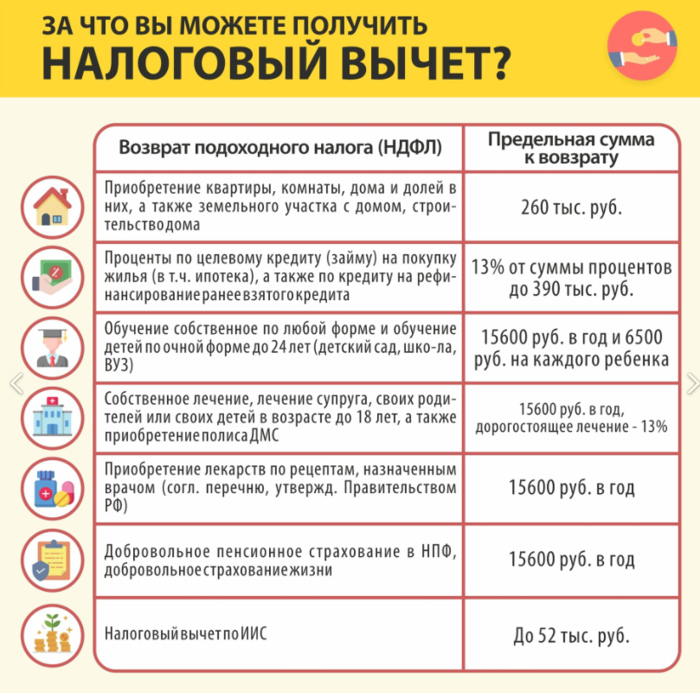

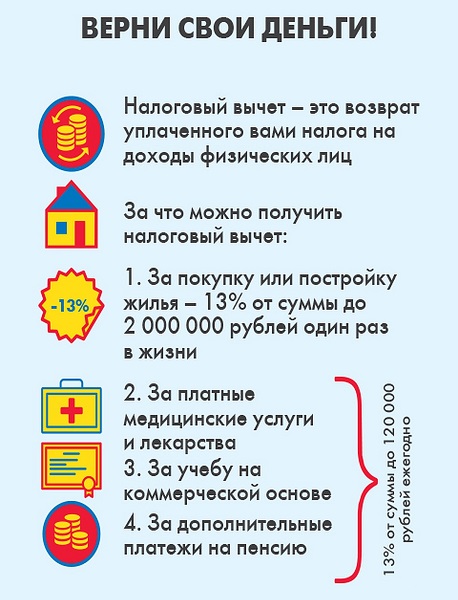

Налоговый вычет — это возможность вернуть часть уплаченного в бюджет НДФЛ. Согласно налоговому кодексу предусмотрено 5 групп налоговых вычетов:

стандартные

социальные

инвестиционные

профессиональные

имущественные

Далее мы подробнее поговорим именно об имущественных вычетах, которые можно вернуть после покупки

квартиры и

погашения ипотеки.

Какие есть условия для получения налогового вычета?

Необходимо быть налоговым резидентом РФ, т. е. проживать в стране не менее 183 дней в году и уплачивать налог со своей заработной платы. Кроме того, важно иметь документальное подтверждение своей занятости и налоговых отчислений в бюджет.

Если же вы ИП или самозанятый на упрощённой системе налогообложения, то вычет, к сожалению, получить нельзя, так как НДФЛ вы не уплачиваете.

Как рассчитать сумму имущественного налогового вычета?

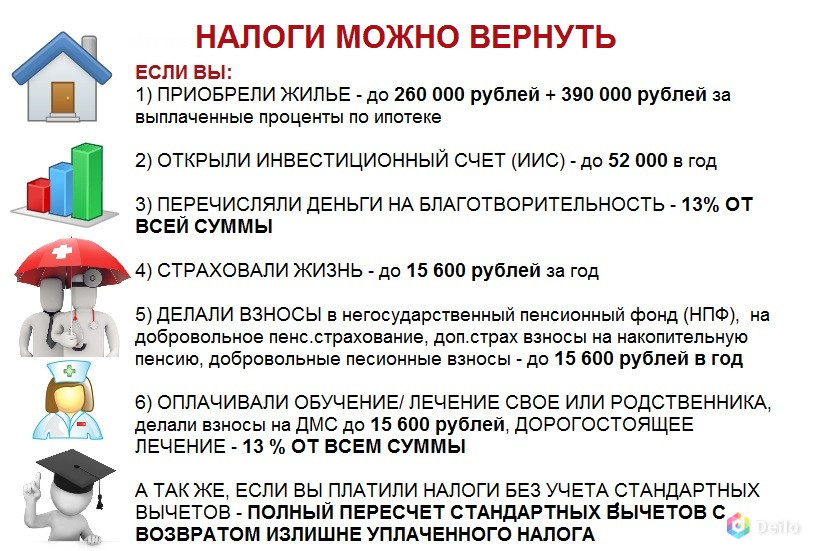

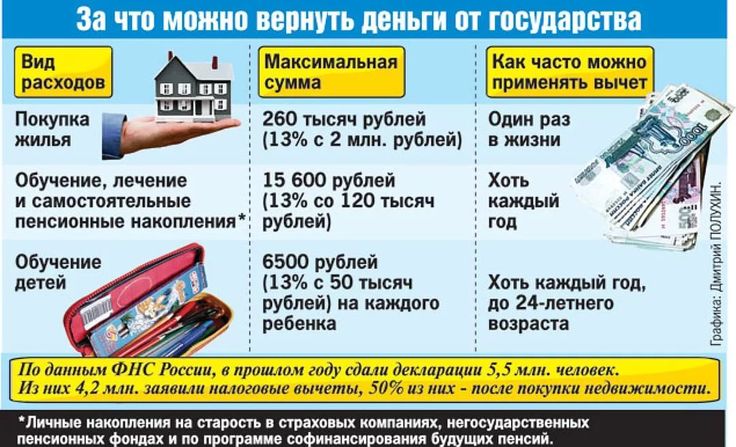

Имущественный налоговый вычет предоставляется только один раз. Лимиты, с которых получится вернуть налог, бывают двух типов:

2 млн ₽ — на приобретение жилья и строительство дома

3 млн ₽ — на погашение процентов по ипотеке

Следовательно, максимальные суммы ограничиваются:

260 тыс. ₽ — за покупку недвижимости и строительство

₽ — за покупку недвижимости и строительство

390 тыс. ₽ — с уплаченных процентов по ипотеке

В итоге совокупная сумма имущественного налогового вычета может составить до 650 тыс. ₽. При этом, если цена квартиры менее 2 млн ₽, то имущественный вычет считается от стоимости покупки, а оставшуюся часть можно перенести на приобретение других объектов, пока вся сумма лимита не будет исчерпана. Однако, если квартира была куплена до 1 января 2014 года, то остаток вычета перенести на другую недвижимость не получится.

Если недвижимость приобретена в браке, то право на вычет имеют оба супруга. Таким образом, максимально семейная пара сможет вернуть 1,3 млн ₽ — по 260 тыс. ₽ на каждого за покупку жилья и по 390 тыс. ₽ с уплаченных процентов по ипотеке.

Когда нельзя получить налоговый вычет?

1

Если оплата производится за счёт:

материнского капитала

средств работодателя

бюджетных средств (именно по этой причине в рамках программы военной ипотеки не предусмотрен вычет: её участникам часть денег даёт государство)

2

При покупке жилья у родственников (взаимозависимых лиц)

К ним относятся:

супруг/супруга

дети, в том числе усыновлённые

родители, в том числе усыновители

родные/сводные братья и сёстры

опекун (попечитель) и подопечный

3

Если недвижимость подарена или унаследована

Какие необходимы документы для имущественного вычета?

Вычет оформляется после приобретения жилья. Затем владелец недвижимости получает подтверждение от налоговой

о

наличии такого права.

Затем владелец недвижимости получает подтверждение от налоговой

о

наличии такого права.

Для возврата налогов при покупке квартиры нужны:

паспорт

свидетельство о праве собственности или выписка ЕГРН

акт приёма-передачи квартиры или доли в ней налогоплательщику

договор купли-продажи жилья

декларация о налогах 3-НДФЛ и справка о доходах 2-НДФЛ

договор с банком (понадобится при оформлении ипотеки)

свидетельство о браке (если жильё куплено в браке)

Чтобы получить вычет за проценты по ипотеке, понадобятся:

договор с банком

график погашения кредита

Можно ли вернуть НДФЛ при строительстве дома или покупке апартаментов?

Практически за любое жильё можно получить налоговый вычет — за таунхаус, долю в жилом

помещении или даже

комнату. Право на возврат налога сохраняется и при приобретении земельного участка или строительстве

дома. Получить его можно только после оформления права собственности.

Получить его можно только после оформления права собственности.

Налоговый кодекс предусматривает следующий перечень расходов, по которым можно оформить имущественный вычет:

покупка земли под ИЖС

покупка дома на стадии строительства

отделочные работы

подключение к инженерным сетям

составление проектно-сметной документации

приобретение строительных материалов

Однако за покупку апартаментов налоговый вычет получить нельзя, так как они считаются нежилым помещением.

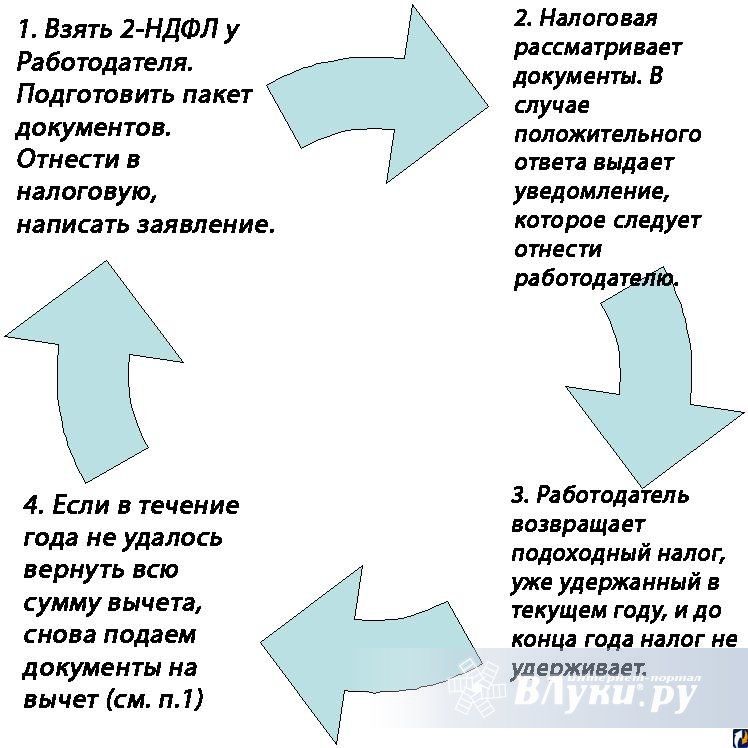

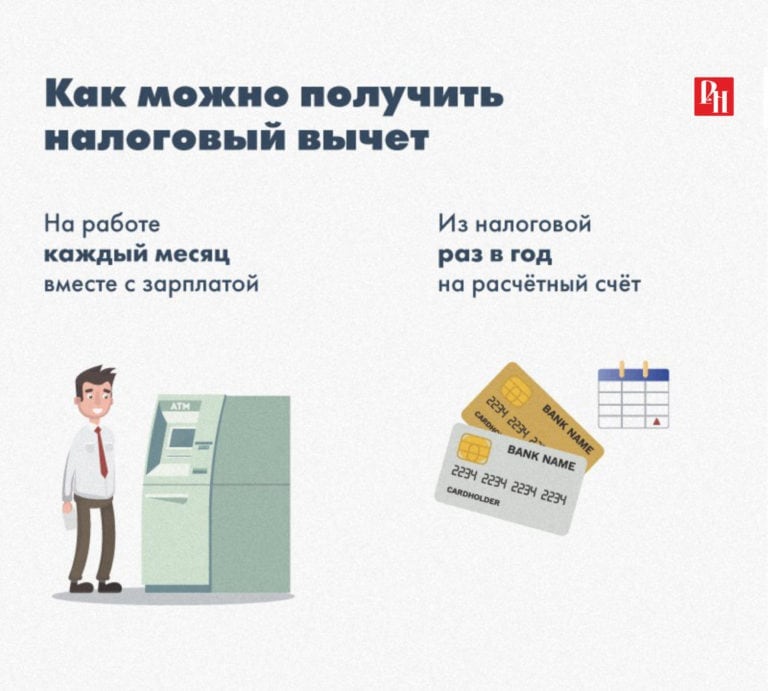

Как получить налоговый вычет через работодателя?

В этом случае работодатель не будет удерживать НДФЛ с заработной платы, пока не выплатит необходимую сумму вычета. Документы можно подавать, не дожидаясь окончания года, в который была куплена недвижимость.

Как оформить налоговый вычет на работе:

1

Напишите заявление в налоговую о наличии права на имущественный вычет.

2 Предоставьте в налоговый орган документы, подтверждающие право на имущественный вычет.

3 Через месяц получите в налоговой инспекции уведомление о праве на налоговый вычет.

4 Предоставьте уведомление работодателю.

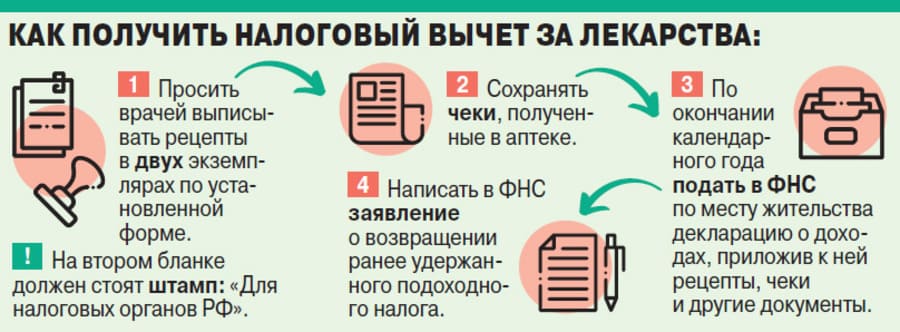

Как получить имущественный вычет через налоговую?

Дождитесь конца года, в который было куплено жильё, после чего обратитесь в налоговый орган и предоставьте необходимые документы. Их проверят и вынесут решение о возврате НДФЛ. В случае одобрения деньги в течение месяца поступят на ваш счёт.

Как это сделать?

1 Получите справку по форме 2-НДФЛ из бухгалтерии по месту работы.

2 Заполните налоговую декларацию по форме 3-НДФЛ.

3

Соберите документы, которые подтверждают право на недвижимость.

4 Подготовьте копии платёжных документов.

5 Предоставьте собранные документы в налоговую инспекцию по месту жительства.

Если вы приобретали жильё в совместную собственность, то дополнительно понадобится свидетельство о браке и письменное соглашении супругов о распределении между ними суммы имущественного вычета.

Как получить вычет в упрощённом порядке?

Механизм действия этого способа такой же, как и при получении вычета через налоговую, только требует гораздо меньшего количества документов. Заполните заявление на вычет в личном кабинете налогоплательщика, и оно сформируется автоматически.

1 Авторизуйтесь в личном кабинете налогоплательщика на сайте ФНС.

2

Заполните заявление на получение имущественного вычета, указав банковские реквизиты.

3 Заявление сформируется автоматически.

Автоматизированная система налоговой службы сама обработает информацию, например, обратится в банк, который выдал ипотеку. Налоговая инспекция проведёт камеральную проверку всей информации в течение 30 дней. Если вам одобрят налоговый вычет, деньги перечислят в течение 15 дней.

В какие сроки можно оформить возврат налогов?

Вернуть НДФЛ можно только за последний календарный год, в котором право на вычет появилось,

а также за

последующие годы. Ограничений по срокам давности нет, поэтому можно оформить имущественный вычет даже

спустя 15

лет после покупки недвижимости. База для исчисления возврата подоходного налога —НДФЛ, уплаченный

в последние 3

года. Исключение есть только для пенсионеров, так как они имеют право после оформления собственности вернуть

сразу всю сумму, положенную к вычету.

Если вы приобрели жильё в новостройке, то можете оформить налоговый вычет только после сдачи дома в эксплуатацию и подписания акта приёма-передачи. При покупке недвижимости на вторичном рынке вернуть НДФЛ можно сразу после того, как сделку зарегистрируют.

Как получить налоговый вычет при продаже жилья?

Продавец обязан заплатить подоходный налог, если жильё находится в собственности меньше 5 лет. Если недвижимость была получена в наследство или подарена, то срок сокращается до 3 лет.

В таком случае у него появляется право на возврат НДФЛ. Максимальная сумма, с которой можно получить налоговый вычет ограничивается:

1 млн ₽ — для комнат, квартир и домов

250 тыс. ₽ — для нежилых помещений, например, гаражей

Если за 1 год вы продали несколько объектов, то указанные лимиты применяются

в совокупности по всем проданным

объектам, а не по каждому в отдельности.

При этом налогооблагаемой базой при расчёте налога считается максимальное из 2 значений:

цена продажи недвижимости

70% кадастровой стоимости недвижимости на 1 января года, в котором продаётся объект

Иногда выгоднее не получать вычет, а уменьшать доход от продажи недвижимости на сумму документально подтверждённых расходов.

Например, если вы купили квартиру за 7 млн ₽, а через 3 года продаёте её за 8 млн ₽, то:

При налоговом вычете

Вы уменьшаете облагаемый доход (8 млн ₽) на 1 млн ₽. По итогу вы заплатите 13% с 7 млн ₽ (8 млн ₽ — 1 млн ₽).

В этом примере налог составит 910 тыс. ₽.

При уменьшении доходов на расходы

Ваш доход равен 8 млн ₽, документально подтверждённые расходы составляют 7 млн ₽. Разница между ценой

продажи и

покупки недвижимости — 1 млн ₽ (8 млн ₽ — 7 млн ₽), именно

с этой суммы вы и заплатите НДФЛ.

Разница между ценой

продажи и

покупки недвижимости — 1 млн ₽ (8 млн ₽ — 7 млн ₽), именно

с этой суммы вы и заплатите НДФЛ.

В этом примере налог составит 130 тыс. ₽ (1 млн ₽ * 13%).

Вывод:

Налоговый вычет — законный способ сэкономить до 1,3 млн ₽ при покупке недвижимости. Постоянные нововведения ФНС делают этот процесс проще и быстрее. Однако при продаже жилья мы советуем посчитать экономию двумя способами, так как уменьшение доходов на расходы может оказаться гораздо выгоднее имущественного вычета.

Что такое возврат налогов и почему вы его получаете?

Налоговый сезон может быть напряженным. Но для многих налогоплательщиков есть свет в конце туннеля в виде возврата налога. Действительно, многие люди даже зависят от своего ежегодного возмещения, используя неожиданную прибыль для всего: от сбережений на пенсию до работы с финансовым консультантом для инвестирования денег. Если у вас когда-либо возникали серьезные вопросы о том, как работает возврат налогов, мы расскажем вам о том, чего вы, возможно, не знали.

Если у вас когда-либо возникали серьезные вопросы о том, как работает возврат налогов, мы расскажем вам о том, чего вы, возможно, не знали.

Возврат налогов обычно требует празднования. Но на самом деле они часто означают, что вы совершили ошибку, заплатив подоходный налог больше, чем было необходимо. Федеральное правительство или правительства штатов возместят лишние деньги, которые вы им заплатили. Вы можете избежать переплаты, правильно заполняя налоговые формы сотрудников и оценивая или обновляя отчисления с большей точностью.

Почему вы получаете возврат налога штата и федерального налога Существуют разные причины, по которым налогоплательщики получают возмещение, а в других случаях они должны деньги правительству. Если вы работаете на работодателя, вы должны были заполнить форму W-4 при приеме на работу. В этой форме вы указали сумму налогов, которую необходимо удержать из каждой зарплаты.

Налогоплательщики получают возмещение в конце года, если у них удержано слишком много денег. Если вы работаете не по найму, вы получите возврат налога, если переплатите расчетные налоги. Хотя вы можете считать этот дополнительный доход бесплатными деньгами, на самом деле это больше похоже на кредит, который вы предоставили в IRS без взимания процентов. И наоборот, вы будете должны правительству деньги, если недооцените сумму налогов.

Возврат налоговых льготХотя налогоплательщики обычно теряют свои налоговые льготы, когда ничего не должны, вы можете претендовать на возврат налогов. Вот четыре самых больших налоговых кредита, которые могут в конечном итоге доказать вам возмещение:

- Налоговые льготы на детей: Налоговая льгота на детей в 2021 году составляет не более 3600 долларов США за каждого ребенка, который считается иждивенцем. В прошлые годы кредит составлял 2000 долларов на каждого иждивенца, но был расширен в рамках Американского плана спасения, подписанного президентом Байденом в ответ на пандемию COVID-19.

На 2021 год CTC подлежит полному возврату. Это отличается от прошлых лет, когда он мог быть возмещен только до 1400 долларов США. Другими словами, если вы имеете право на CTC на 2021 налоговый год, и это снижает ваши налоговые обязательства ниже нуля, IRS отправит вам оставшуюся сумму.

На 2021 год CTC подлежит полному возврату. Это отличается от прошлых лет, когда он мог быть возмещен только до 1400 долларов США. Другими словами, если вы имеете право на CTC на 2021 налоговый год, и это снижает ваши налоговые обязательства ниже нуля, IRS отправит вам оставшуюся сумму. - Налоговый кредит на заработанный доход: Налогоплательщики с доходом от низкого до среднего могут иметь право на получение налогового кредита на заработанный доход (EITC или EIC), который уменьшает сумму налога, которую вы должны, и может дать вам право на возмещение.

- Американская налоговая льгота на альтернативные возможности: Американская налоговая льгота на альтернативные возможности (AOTC) помогает налогоплательщикам компенсировать расходы на высшее образование, оплачиваемые от имени соответствующих критериям студентов. Годовой кредит составляет 2500 долларов на студента. Если кредит снизит ваши налоговые обязательства до нуля, IRS возместит до 40% любой оставшейся суммы кредита (до 1000 долларов США).

- Налоговый кредит на премию: Домохозяйства с низким и средним доходом могут претендовать на получение налогового кредита на премию (PTC), который снижает общую стоимость доступного медицинского страхования. Эти планы медицинского страхования должны быть выбраны из числа тех, которые предлагаются на федеральном уровне или на уровне штата. Если вы используете меньше, чем имеете право, вы можете получить остаток в виде возмещения.

Вы можете запросить возврат налога у правительства, подав годовую налоговую декларацию. В этом документе сообщается, сколько денег вы заработали, расходы и другая важная налоговая информация. И это поможет вам рассчитать, сколько налогов вы должны, запланировать налоговые платежи и запросить возмещение, если вы переплатили.

После того, как правительство получит вашу налоговую декларацию и обработает вашу информацию, оно официально одобрит вам возврат средств перед отправкой ваших денег. Обработка возврата налога зависит от того, как вы подаете налоговую декларацию.

Обработка возврата налога зависит от того, как вы подаете налоговую декларацию.

Возвраты налоговых деклараций, поданных в электронном виде, обычно отправляются менее чем через 21 день после того, как IRS получит вашу информацию, хотя их получение может занять до 12 недель. Возвраты по налоговым декларациям, поданным на бумаге, часто поступают в срок от шести до восьми недель.

Вы можете задаться вопросом: «Почему мой налоговый возврат так долго не появляется?»

Задержки могут быть вызваны ошибками, сокращением бюджета и перегрузкой налоговых органов. Сроки, которые предоставляет Налоговое управление США, являются приблизительными, поэтому, вероятно, не стоит рассчитывать на возврат средств для совершения важного платежа или покупки. В некоторых случаях у вас может возникнуть соблазн взять кредит на возврат средств. Конечно, вы получите свои деньги раньше. Но, как следствие, вам, возможно, придется заплатить изрядную комиссию и проценты.

Требование возмещения налога На самом деле существует несколько способов получить возмещение налога. Вы можете потребовать, чтобы правительство прислало вам бумажный чек по почте. Или вы можете принять решение о прямом возврате налога на депозит и положить свои деньги в три разных места, включая сберегательный и пенсионный счет.

Вы можете потребовать, чтобы правительство прислало вам бумажный чек по почте. Или вы можете принять решение о прямом возврате налога на депозит и положить свои деньги в три разных места, включая сберегательный и пенсионный счет.

Готовы принять участие в инвестиционной игре? У вас также есть возможность использовать возврат налога для покупки сберегательных облигаций серии I на сумму не более 5000 долларов.

Что бы вы ни решили с ним сделать, у вас есть три года, чтобы потребовать возмещения с момента первоначального срока подачи документов. Это хорошая новость, если вы пропустили дату платежа в апреле или до сих пор не подали налоговую декларацию за три года назад. И если вам было предоставлено продление, у вас будет три года после продленного крайнего срока, чтобы запросить чек о возмещении. Крайний срок подачи налоговых деклараций за 2021 год — 18 апреля 2022 года.

К сожалению, вы не всегда можете сохранить весь возврат средств. Иногда IRS совершает ошибку и отправляет вам больше денег, чем вы должны были получить. Любой, у кого есть задолженность по алиментам или есть просроченные счета по студенческой ссуде, может получить часть своего возмещения и применить его к этим долгам. Совет: если ваш чек на возмещение кажется больше, чем должен быть, вы можете подождать, прежде чем отправиться за покупками.

Любой, у кого есть задолженность по алиментам или есть просроченные счета по студенческой ссуде, может получить часть своего возмещения и применить его к этим долгам. Совет: если ваш чек на возмещение кажется больше, чем должен быть, вы можете подождать, прежде чем отправиться за покупками.

Вы также можете получить меньший чек на возмещение, чем ожидалось. Это оказалось довольно распространенным явлением в сезон подачи налоговых деклараций 2019 года после принятия президентом Трампом Закона о сокращении налогов и занятости, который изменил налоговый кодекс.

Где мой возврат налога?После того, как вы подадите налоговую декларацию, вас может волновать вопрос о том, когда вы получите возмещение налога. К счастью, на веб-сайте IRS есть инструмент, который может развеять ваше беспокойство.

После того, как вы нажмете ссылку «Где мой возврат», введите сумму возмещения, свой статус подачи и либо свой номер социального страхования, либо индивидуальный идентификационный номер налогоплательщика. Тогда вы узнаете, находится ли ваш возврат федерального налога в пути или есть какая-то проблема, которую необходимо решить. Это так просто.

Тогда вы узнаете, находится ли ваш возврат федерального налога в пути или есть какая-то проблема, которую необходимо решить. Это так просто.

Приложение под названием IRS2Go предоставляет еще один способ проверить статус вашего возмещения. А если вы предпочитаете использовать свой телефон, чтобы узнать, где ваши деньги, вы можете позвонить на горячую линию возврата налогов IRS (800-829-1954). Обратите внимание, однако, что IRS получает большое количество звонков.

Возможно, ваш возврат действительно отсутствует, особенно если вы недавно переехали. После того как вы обновите свой адрес в Интернете, IRS может выслать вам новый чек.

Выяснение статуса вашего возмещения налога штата может занять немного больше времени. Вам нужно будет посетить веб-сайт Департамента доходов вашего штата. Во многих штатах есть собственный инструмент «Где мой возврат», но в некоторых требуется зарегистрироваться, прежде чем вы сможете выяснить, где находится ваш возврат.

Bottom Line Получение возмещения налогов — это увлекательно, и многие из нас рассматривают это как подарок от дяди Сэма. Хотя слишком просто принять возмещение, а не обновлять форму W-4, вам может быть лучше, если из ваших чеков будет удержана правильная сумма, чтобы вы вообще не получили возмещение. Но если вы обнаружите, что год за годом полагаетесь на возмещение, вам может потребоваться составить надлежащий финансовый план, чтобы обеспечить себе прочную финансовую основу. Финансовый консультант может помочь вам понять, как налоги вписываются в ваши общие финансовые цели.

Хотя слишком просто принять возмещение, а не обновлять форму W-4, вам может быть лучше, если из ваших чеков будет удержана правильная сумма, чтобы вы вообще не получили возмещение. Но если вы обнаружите, что год за годом полагаетесь на возмещение, вам может потребоваться составить надлежащий финансовый план, чтобы обеспечить себе прочную финансовую основу. Финансовый консультант может помочь вам понять, как налоги вписываются в ваши общие финансовые цели.

- Найти квалифицированного финансового консультанта не составит труда. Бесплатный инструмент SmartAsset подбирает вам до трех финансовых консультантов, которые обслуживают ваш регион, и вы можете бесплатно взять интервью у своих консультантов, чтобы решить, какой из них подходит именно вам. Если вы готовы найти консультанта, который поможет вам достичь ваших финансовых целей, начните прямо сейчас.

- Финансовый консультант, специализирующийся на налоговом планировании, может помочь снизить ваши налоги, собрав налоговые убытки.

Это означает, что вы сможете использовать свои инвестиционные убытки для снижения налогов на прирост капитала или доход.

Это означает, что вы сможете использовать свои инвестиционные убытки для снижения налогов на прирост капитала или доход. - Возврат налогов — отличный финансовый стимул. Планируете ли вы накопить на пенсию, погасить задолженность перед колледжем или кредитной картой или инвестировать свои деньги по-другому, калькулятор налоговых деклараций SmartAsset поможет вам рассчитать, сколько вы получите от государства, чтобы вы могли планировать заранее.

Фото: ©iStock.com/Juanmonino, ©iStock.com/Andrew Rich, ©iStock.com/bowdenimages

Аманда Диксон Аманда Диксон — писатель и редактор по личным финансам, специализирующаяся на налогах и банковском деле. Она изучала журналистику и социологию в Университете Джорджии. Ее работы были представлены в Business Insider, AOL, Bankrate, The Huffington Post, Fox Business News, Mashable и CBS News. Аманда родилась и выросла в метро Атланты, в настоящее время живет в Бруклине.

Определение возврата налога

Что такое возврат налога?

Термин «возврат налога» относится к возмещению налогоплательщику любой избыточной суммы, уплаченной в виде налогов федеральному правительству или правительству штата. Хотя налогоплательщики склонны рассматривать возмещение как бонус или удачу, оно часто представляет собой беспроцентную ссуду, которую налогоплательщик предоставил правительству. Часто можно избежать переплаты налогов, чтобы иметь больше денег в кармане с каждой зарплатой и избежать возмещения при подаче налоговой декларации.

Хотя налогоплательщики склонны рассматривать возмещение как бонус или удачу, оно часто представляет собой беспроцентную ссуду, которую налогоплательщик предоставил правительству. Часто можно избежать переплаты налогов, чтобы иметь больше денег в кармане с каждой зарплатой и избежать возмещения при подаче налоговой декларации.

Key Takeaways

- Если вы получаете возмещение налога, то, вероятно, вы переплатили налоги в течение предыдущего налогового года.

- Вы также можете получить возмещение, если имеете право на возмещаемый налоговый кредит, такой как налоговый кредит на заработанный доход, налоговый кредит на страховые взносы или налоговый кредит на детей.

- Сотрудники могут избежать переплаты, правильно заполнив форму W-4 и обеспечив актуальность информации.

- Самозанятые налогоплательщики могут избежать переплаты, рассчитывая свои квартальные налоги с большей точностью.

- Налоговый счет противоположен возврату налога, который вы должны уплатить, если ваш работодатель не удержал достаточно налогов из вашей зарплаты.

Понимание возмещения налогов

Получить большой возврат налога может быть интересно. Вы можете рассчитывать на возмещение, если вы переплатили налоги в течение года. Обычно это происходит, когда налоги вычитаются из вашей зарплаты каждый раз, когда вам платит ваш работодатель.

Вот несколько причин, по которым налогоплательщик может получить возмещение:

- Налогоплательщик допустил ошибку при заполнении формы W-4, используемой для определения правильной суммы удержания из заработной платы работника.

- Налогоплательщик преднамеренно заполняет форму W-4, чтобы иметь более высокое удержание и более крупный возврат налога во время налогообложения.

- Налогоплательщик забыл обновить форму W-4, чтобы отразить изменение обстоятельств, например, рождение ребенка и дополнительный налоговый вычет на ребенка (CTC).

- Фрилансер или самозанятое лицо, подающее ежеквартальную налоговую декларацию, может переплатить, чтобы избежать неожиданного налогового счета или штрафов за недоплату во время налогообложения.

- Налогоплательщик имеет право на возмещаемые налоговые льготы, которые могут уменьшить сумму причитающихся налогов ниже 0 долларов США, даже если в противном случае налог не причитался. Если кредит больше, чем ваш налоговый счет, вы получите возмещение разницы.

Возврат налогов противоположен налоговому счету, который относится к налогам, причитающимся с налогоплательщика. В этом случае вы должны больше налогов правительству, чем вы заплатили в течение года. Обычно у вас есть налоговый счет, если ваш работодатель не удерживает достаточно налогов из вашей зарплаты.

Чтобы избежать переплаты, вы должны правильно заполнить форму W-4 и обновить ее, если в вашей жизни произошли значительные изменения, такие как брак, развод, усыновление, новая внештатная работа или работа или рождение ребенка.

Особые указания

Налогоплательщикам, как правило, лучше не переплачивать налоги, поскольку эти деньги можно было бы использовать с большей пользой. Например, вы можете скорректировать свои удержания (или предполагаемые квартальные налоги, если вы работаете не по найму) и инвестировать эти дополнительные деньги на свой индивидуальный пенсионный счет (IRA), 401 (k) или даже на процентный сберегательный счет. Таким образом, деньги работают на вас, а не на федеральное правительство.

Например, вы можете скорректировать свои удержания (или предполагаемые квартальные налоги, если вы работаете не по найму) и инвестировать эти дополнительные деньги на свой индивидуальный пенсионный счет (IRA), 401 (k) или даже на процентный сберегательный счет. Таким образом, деньги работают на вас, а не на федеральное правительство.

Возмещаемые налоговые кредиты

Большинство налоговых кредитов не подлежат возврату, а это означает, что налоговый кредит может уменьшить обязательство налогоплательщика только до 0 долларов. Любая оставшаяся сумма невозвратного налогового кредита автоматически конфискуется налогоплательщиком. По этой причине этот вид налогового кредита иногда называют расточительным налоговым кредитом.

Напротив, возмещаемый налоговый кредит выплачивается полностью, а это означает, что налогоплательщик имеет право на всю сумму кредита, независимо от его дохода или налоговых обязательств. Если налоговый кредит снижает налоговые обязательства до уровня ниже 0 долларов, налогоплательщик получает возмещение. К возвратным налоговым льготам относятся:

К возвратным налоговым льготам относятся:

Налоговый кредит на детей (CTC)

Налоговый вычет на детей составлял максимум 2000 долларов в 2020 году с возможностью возмещения до 1400 долларов. Эта сумма увеличилась до 3000 долларов для детей в возрасте от 6 до 17 лет и до 3600 долларов для детей в возрасте до 6 лет в рамках Американского плана спасения на 2021 год, и ее можно было полностью возместить без ограничения дохода для кредита.

Но это изменилось. кредит вернулся к максимуму в 2000 долларов для правомочных налогоплательщиков. Полностью возмещаемая часть составляет 1500 долларов США на 2022 год и 1600 долларов США на 2023 год.

Налоговый вычет за заработанный доход (EITC)

Налоговый кредит на заработанный доход (EITC) дает работникам и семьям с низким и средним доходом налоговые льготы. Кредит варьируется от 6 935 долларов США в 2022 году до 7 430 долларов США в 2023 году. Сумма кредита, который получает налогоплательщик, зависит от его дохода, статуса регистрации и количества детей, которые у него есть.

Американский налоговый кредит на возможности (AOTC)

Американский налоговый кредит на возможности (AOTC) — это частично возмещаемый налоговый кредит, который предоставляется налогоплательщикам для компенсации расходов на квалифицированное высшее образование (QHEE). Если налогоплательщик уменьшает свои налоговые обязательства до 0 долларов США, прежде чем использовать всю часть налогового вычета в размере 2 500 долларов США, то остаток может быть использован в качестве возвращаемого кредита до 40 % оставшегося кредита или 1 000 долларов США, в зависимости от того, что меньше.

Налоговая скидка (PTC)

Домохозяйства с низким и средним доходом могут претендовать на получение налоговой льготы на страховые взносы (PTC), которая снижает ежемесячные страховые взносы по планам медицинского страхования, предлагаемым через биржи медицинских пособий на федеральном уровне и уровне штата. Налогоплательщики могут использовать все, некоторые или ни одного из своих PTC заранее (т. е. заранее). Если налогоплательщики используют меньше PTC, чем они имеют право, они получат разницу в качестве возмещаемого кредита во время налогообложения.

е. заранее). Если налогоплательщики используют меньше PTC, чем они имеют право, они получат разницу в качестве возмещаемого кредита во время налогообложения.

Как работает возврат налогов

Налоговые возмещения обычно выдаются либо в виде бумажных чеков, которые отправляются по почте, либо прямым переводом на банковский счет налогоплательщика. В качестве альтернативы налогоплательщики могут использовать возмещение для покупки сберегательных облигаций США серии I. Самый быстрый способ получить возмещение — подать налоговую декларацию в электронном виде и выбрать прямой депозит.

Большинство возмещений выдается в течение нескольких недель после подачи налогоплательщиком налоговой декларации. Однако в некоторых случаях возврат средств может занять больше времени.

Например, налогоплательщики, которые претендуют на EITC, не получат возмещение до марта. Это потому, что закон требует, чтобы IRS удержала эти возмещения до марта из-за многих лет мошеннических заявок на кредит.

Возвраты всегда приятны, но было бы лучше, в первую очередь, избежать переплаты, правильно заполнив форму W-4 или точно рассчитав предполагаемые налоги. Чем ближе ваш возврат к нулю, тем больше денег у вас будет в течение предыдущего года.

Конечно, не все согласны. Некоторые люди считают возврат налогов альтернативным планом сбережений и с нетерпением ждут единовременной выплаты.

Когда я могу ожидать возврата налога?

Налоговое управление США утверждает, что оно выдает «большинство возмещений менее чем за 21 календарный день». Однако в нем также говорится, что из-за COVID-19 обработка отправленных по почте деклараций занимает больше времени, чем обычно, и более 21 дня для возврата некоторых налоговых деклараций, отправленных по почте и по электронной почте, которые требуют проверки.

Если вы подаете заявку на налоговый кредит на заработанный доход или дополнительный налоговый кредит на детей, то ваш возврат будет произведен не ранее начала марта.

На 2021 год CTC подлежит полному возврату. Это отличается от прошлых лет, когда он мог быть возмещен только до 1400 долларов США. Другими словами, если вы имеете право на CTC на 2021 налоговый год, и это снижает ваши налоговые обязательства ниже нуля, IRS отправит вам оставшуюся сумму.

На 2021 год CTC подлежит полному возврату. Это отличается от прошлых лет, когда он мог быть возмещен только до 1400 долларов США. Другими словами, если вы имеете право на CTC на 2021 налоговый год, и это снижает ваши налоговые обязательства ниже нуля, IRS отправит вам оставшуюся сумму.

Это означает, что вы сможете использовать свои инвестиционные убытки для снижения налогов на прирост капитала или доход.

Это означает, что вы сможете использовать свои инвестиционные убытки для снижения налогов на прирост капитала или доход.