Долгосрочные финансовые вложения | Современный предприниматель

Что представляют собой долгосрочные финансовые вложения предприятия? На каком счете они отражаются и как классифицируются? Разберемся в законодательных нюансах бухучета и отражения в балансе типовых операций.

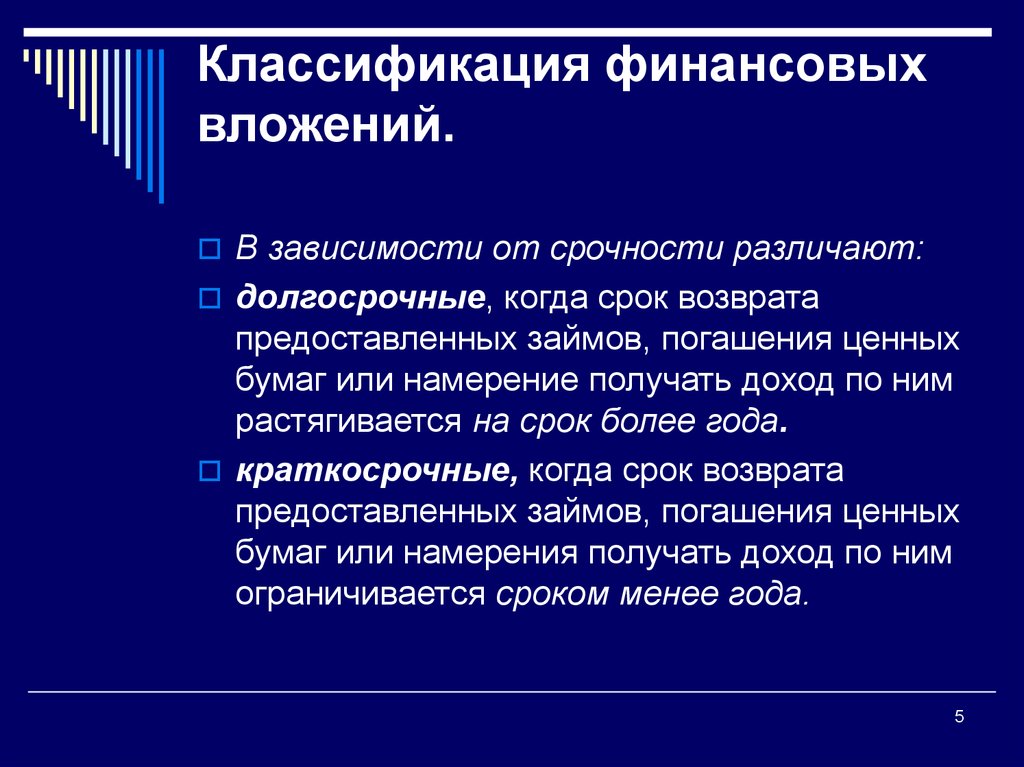

Долгосрочные и краткосрочные финансовые вложения

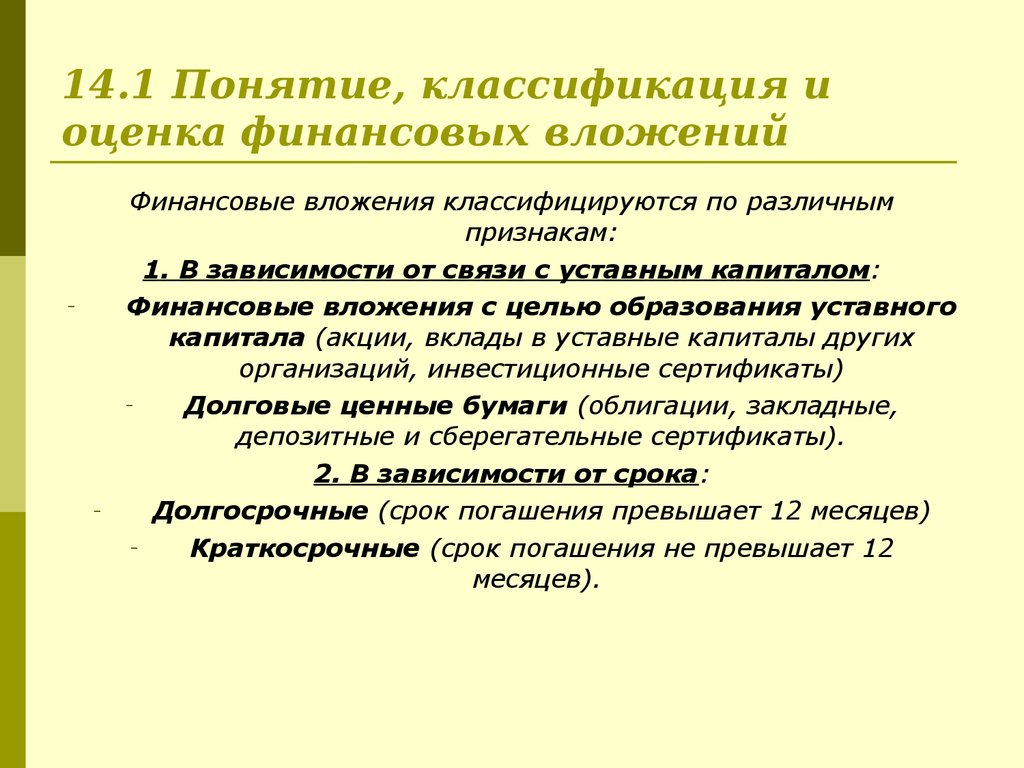

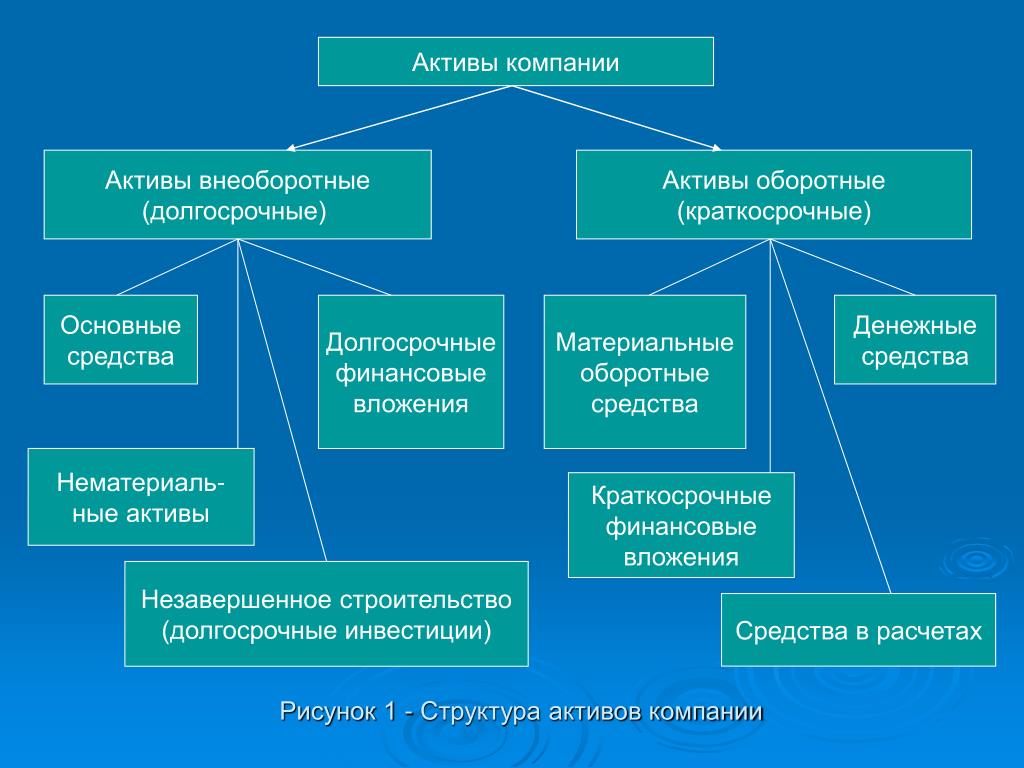

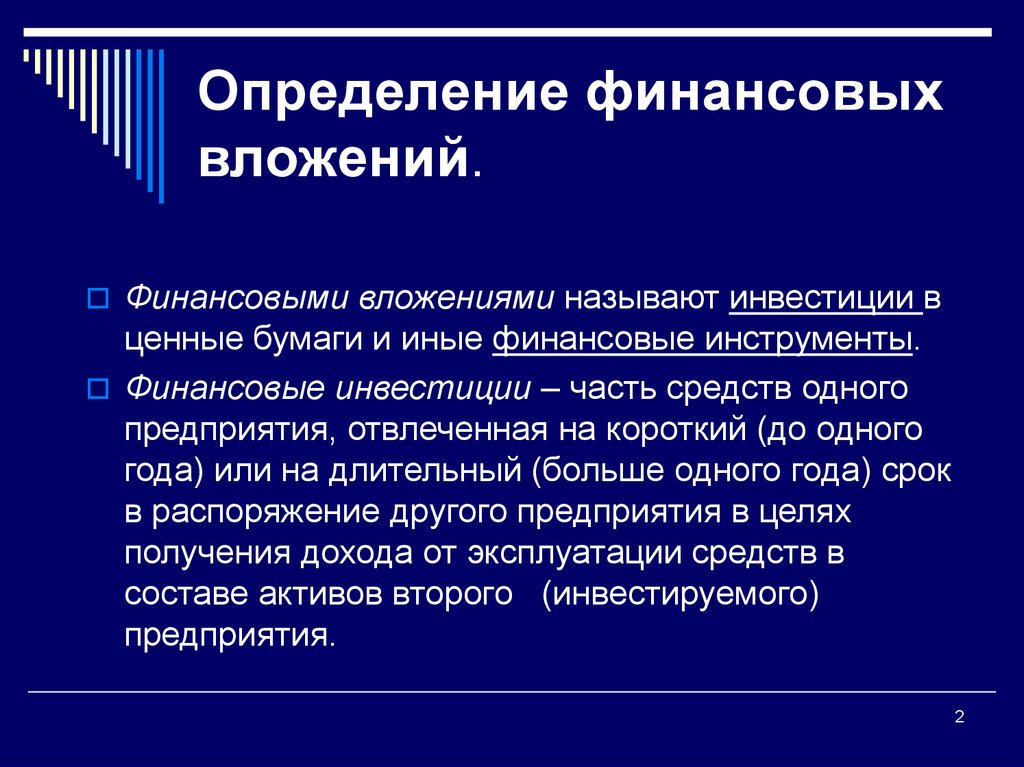

Размещение свободных денежных средств организации с целью последующего извлечения прибыли в виде дивидендов или процентов носит название финансовых вложений. По срокам инвестирования различаются кратко- и долгосрочные вложения. К последним относят объекты со сроком погашения более 1 года. Во что именно могут инвестироваться средства компании? К основным формам долгосрочных финансовых вложений относят (п. 3 ПБУ 19/02):

- Ценные бумаги государственного и/или муниципального образца.

- Ценные бумаги иных предприятий, включая векселя и облигации с точно определенной стоимостью и датой погашения.

- Депозиты в банковских учреждениях.

- Вклады в уставники или складочные капиталы компаний; по договорам простого товарищества.

- Выданные прочим организациям процентные займы.

- Дебиторские долги по договорам переуступки прав требования.

- Иные долгосрочные вложения аналогичного характера.

Обратите внимание! Не признаются финложениями собственные ценные бумаги, выкупленные с целью дальнейшего аннулирования или перепродажи; вложения в драгметаллы; векселя в счет взаиморасчетов с контрагентами; вложения организации в имущественные объекты, используемые в арендной деятельности (п. 3, 4 ПБУ 19/02).

Учет долгосрочных инвестиций и финансовых вложений

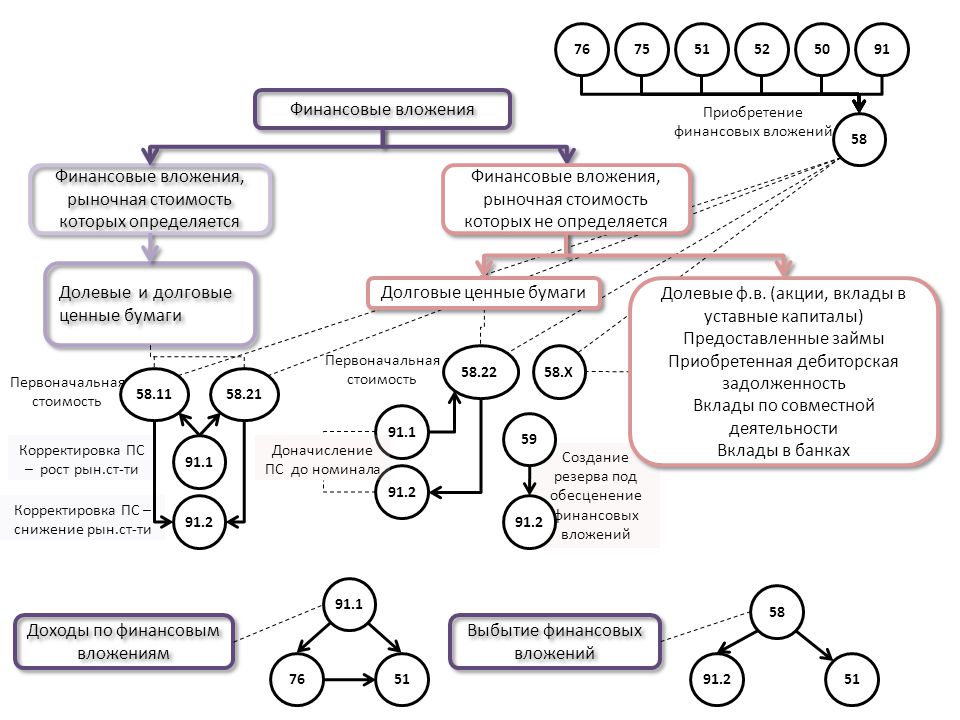

Учет долгосрочных и краткосрочных финансовых вложений ведется на сч. 58 в порядке, предусмотренном приказом Минфина № 94н от 31.10.00 г. Здесь обобщается информация по инвестированным средствам с открытием соответствующих субсчетов. Аналитический учет долгосрочных финансовых вложений осуществляется по видам инвестиций, контрагентам, срокам.

Субсчета к сч. 58:

- 58.1 – здесь ведется учет акций и паев.

- 58.2 – для отображения операций по вложениям в ценные бумаги – как государственные, так и частные.

- 58.3 – здесь учитываются предоставленные другим предприятиям (ИП, физлицам) займы – денежные и другие.

- 58.4 – предназначается для отображения вкладов на основании договоров простого товарищества.

Обратите внимание! В настоящее время для корректного учета долгосрочных финансовых вложений счет 06 с одноименным названием более не применяется. Согласно приказу № 94н этот счет исключен из актуального Плана счетов предприятий, на смену ему пришел сч. 58.

Долгосрочные финансовые вложения – актив или пассив?

Сч. 58 является активным. По дебету отражаются фактически осуществленные вложения предприятия в корреспонденции со счетами ценностей. К примеру, это сч. 51, 50, 52, 01, 10, 91, 75, 80, 76, 98. Соответственно, выбытие вложений при погашении обязательств должником отражается по кредиту сч. 58 в корреспонденции с имущественными или иными счетами. Это такие счета, как – 52, 50, 51, 76, 90, 80, 91, 99, 04, 01.

58 в корреспонденции с имущественными или иными счетами. Это такие счета, как – 52, 50, 51, 76, 90, 80, 91, 99, 04, 01.

Обратите внимание! Порядок принятия к бухучету финвложений приведен в п. 8-17, 18-24 ПБУ 19/02; при выбытии необходимо следовать требованиям по п. 25-33 ПБУ.

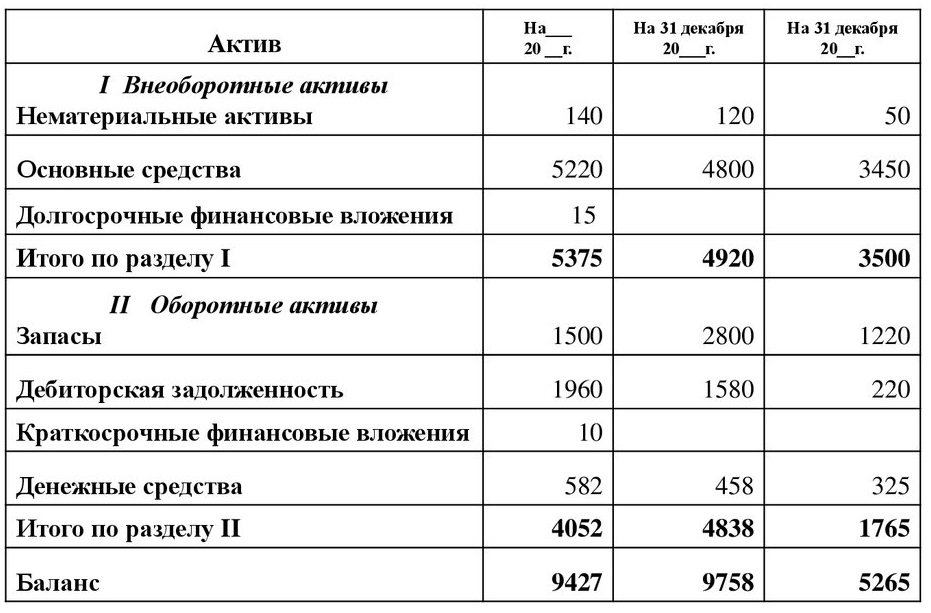

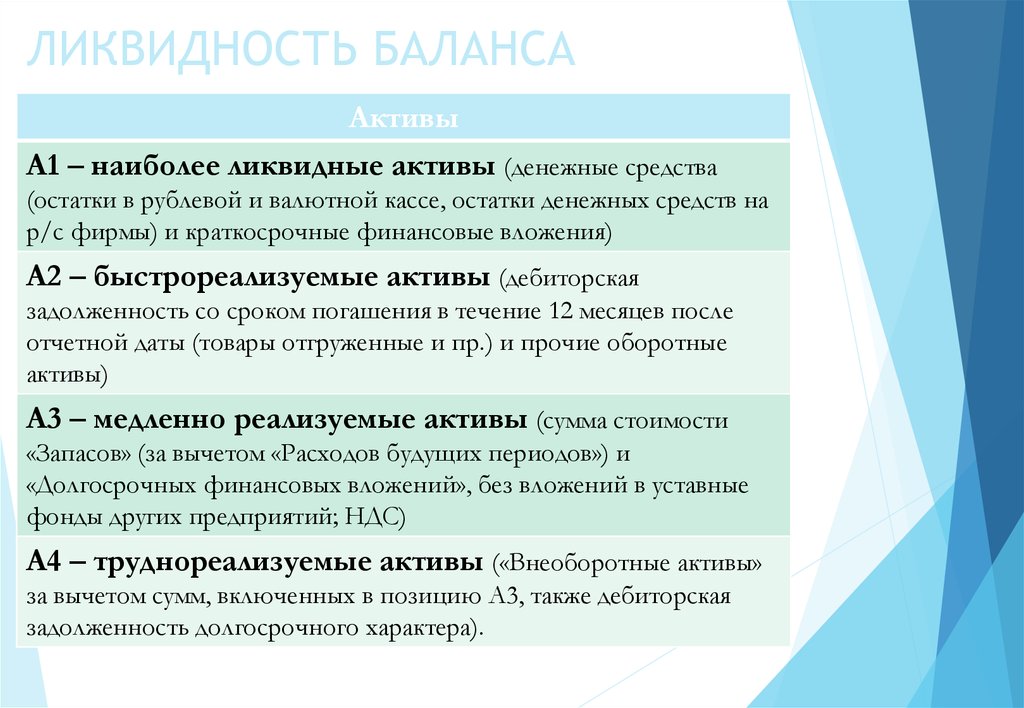

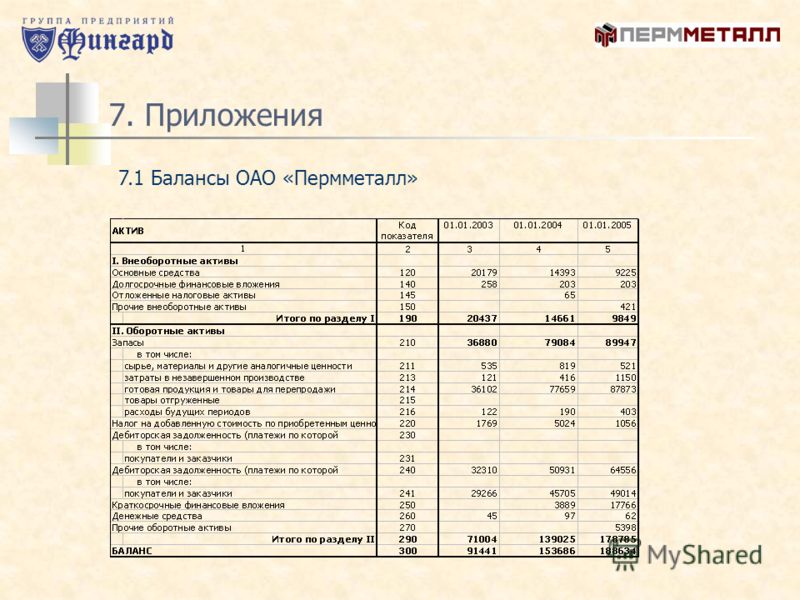

Долгосрочные финансовые вложения в балансе

Вне зависимости от типа инвестирования долгосрочные финансовые вложения в балансе – это строка 1170. Здесь отражаются сведения об остатках на конец отчетного периода по выданным процентным займам, приобретенным ценным бумагам, депозитам, вкладам в складочные капиталы, уставники и прочим объектам инвестирования средств со сроком действия более 12 мес. Финвложения краткосрочного характера, то есть с периодом погашения (обращения) менее года, нужно отразить по стр. 1240, исключая денежные эквиваленты.

Обратите внимание! Если предприятием создается резерв под обесценивание стоимости вложений, в стр.

1170 вносят показатель стоимости за вычетом суммы отчислений в резерв.

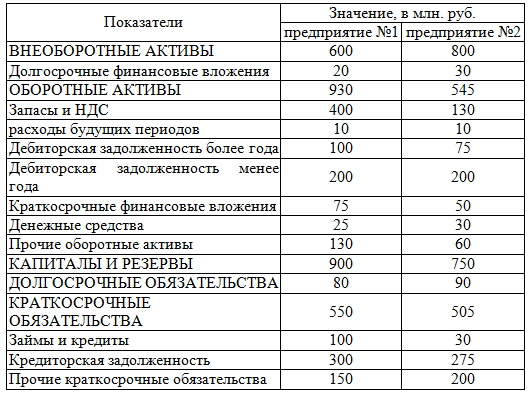

Анализ долгосрочных финансовых вложений

В целях повышения эффективности распоряжения свободными средствами предприятия необходимо проводить анализ финвложений. Процедура может включать многофакторный анализ состава и горизонтальной структуры инвестиций; долгосрочный расчет результатов вложений; выбор самого прибыльного направления и т.д. При этом увеличение долгосрочных финансовых вложений говорит о наличии у компании значительного объема свободных средств, которые можно направить на долгосрочное инвестирование.

С одной стороны, это свидетельствует об успешности бизнеса. Но с другой, чревато снижением активности бизнеса по основной рабочей деятельности, что в перспективе может вызвать уменьшение прибыли за отчетный период. Поэтому оптимально проводить анализ показателей в динамике, а не только за короткий временной промежуток.

Краткосрочные финансовые вложения КФВ: что это такое

Главная

Блог

Вопрос-ответ

Краткосрочные инвестиции: плюсы и минусы

20 июня 2022 7 минут

Такие вложения особенно интересны для инвесторов, которым средства могут понадобиться через короткий промежуток времени.

Срок инвестирования — условный параметр. Точно сказать, что относится к долгосрочному, а что — к краткосрочному вложению в финансовые инструменты, не так просто. Классификация инвестиций по сроку зависит от странового менталитета, исторического этапа развития внутреннего фондового рынка, стабильности экономики и уровня финансовой грамотности инвесторов.

- Инвестиции по сроку: долгосрочные и краткосрочные

- В чем особенности краткосрочных инвестиций и как заработать

- Что относится к краткосрочным инвестициям

- Плюсы и минусы такого подхода

- Какие риски вложения денег на короткий период

- Кратко

Инвестиции по сроку: долгосрочные и краткосрочные

В странах с развитой экономикой и стабильным валютным курсом краткосрочными вложениями принято считать инвестиции на 2–3 года.

Краткосрочные инвестиции, так же как и долгосрочные, отличаются по нескольким признакам:

- по стилю управления — активное и пассивное;

- по типу инвестора — консервативный, умеренный или агрессивный;

- по уровню риска — низкий, средний и высокий;

- по объему вложений.

Важно понимать, что большинство инвесторов в мире ориентировано именно на долгосрочное инвестирование более пяти лет. Это позволяет спокойнее переживать кризисные периоды и не менять инвестиционную стратегию при малейшем движении рынка вниз. Опытные инвесторы знают: чем длиннее горизонт инвестирования, тем меньше колеблется среднегодовая доходность финансовых вложений.

Это позволяет спокойнее переживать кризисные периоды и не менять инвестиционную стратегию при малейшем движении рынка вниз. Опытные инвесторы знают: чем длиннее горизонт инвестирования, тем меньше колеблется среднегодовая доходность финансовых вложений.

В чем особенности краткосрочных инвестиций и как заработать

Главная особенность краткосрочных инвестиций — высокая ликвидность. То есть деньги вкладывают в то, что всегда можно быстро купить или продать. К примеру, активом для вложения средств на короткий срок чаще становятся облигации, инвестиционные фонды или банковские депозиты, чем объекты недвижимости или драгоценные металлы.

На краткосрочных инвестициях зарабатывают двумя способами:

- покупка актива дешевле, а продажа — дороже: чем больше разница, тем выше заработок инвестора. Объектами вложений могут быть любые активы, кроме продуктов банка, так как их нельзя продать кому-то другому;

- получение текущего дохода от вложения: это могут быть дивиденды по акциям или купоны по облигациям.

Вложения с текущим доходом называют пассивным инвестированием. Обычно актив берут на весь срок. Например, облигацию покупают до погашения.

Активное инвестирование предполагает многоразовые сделки по покупке или продаже активов. Такая стратегия может принести более высокую прибыль по сравнению с пассивным ожиданием роста цены, но она сопряжена с более высокими рисками. Кроме того, чтобы заработать на активных сделках, придется постоянно следить за рынком, новостями и много учиться. Если на это нет времени, стратегия не принесет ожидаемой прибыли.

Что относится к краткосрочным инвестициям

К краткосрочным инвестициям на фондовом рынке можно отнести:- сделки с валютами в периоды нестабильности и высоких колебаний рыночного курса;

- сделки с ценными бумагами на краткосрочный период.

Более рискованные краткосрочные финансовые вложения — трейдинг на фондовом рынке. Без специальных знаний и опыта краткосрочные инвестиции могут обернуться большими убытками. Инвестировать или нет на короткий срок, каждый инвестор решает для себя сам, но следует понимать, что чем выше возможная доходность вложения, тем выше риск потерять все деньги.

Плюсы и минусы такого подхода

Из-за разнообразия вариантов краткосрочного инвестирования сложно выделить общие плюсы и минусы для всех способов. Но чаще всего к недостаткам вложений на короткий срок относят:

- низкую доходность, если выбрана консервативная безрисковая стратегия;

- высокий риск, если выбраны инструменты с высокой потенциальной доходностью;

- высокие затраты, если малоопытный инвестор проводит много сделок на фондовом рынке в попытке заработать;

- меньшее количество инструментов по сравнению с долгосрочным инвестированием. Например, для краткосрочных инвестиций редко используют драгоценные металлы, облигации с большим сроком погашения или сделки с валютой с периоды стабильности, либо такие вложения оказываются менее выгодны.

Основное достоинство краткосрочных инвестиций — средняя или высокая ликвидность. То есть вложения чаще всего можно вывести в любой или заранее оговоренный срок. Например, акции и облигации можно продать в дни работы фондовой биржи.

Какие риски вложения денег на короткий период

Краткосрочные вложения в ценные бумаги отличаются по степени риска. Например, покупка краткосрочных облигаций федерального займа приравнивается по уровню риска к банковским депозитам.

Инвестирование в акции или корпоративные облигации малоизвестных компаний более рискованны: эмитенты облигаций могут разориться и не вернуть средства инвесторам. Обычно для быстрого заработка на фондовом рынке выбирают акции молодых активно растущих компаний. Но это рискованная стратегия для краткосрочного периода: если цена на актив не вырастет, а упадет — инвестор потеряет деньги. Чаще всего аналитики рекомендуют придерживаться долгосрочной стратегии, ведь исторически рынок всегда растет.

Чаще всего аналитики рекомендуют придерживаться долгосрочной стратегии, ведь исторически рынок всегда растет.

Кратко

- 1

С помощью краткосрочных инвестиций можно заработать, но можно и потерять.

- 2 Если опыта в инвестировании нет или его мало, безопаснее выбирать низкорискованные способы краткосрочных финансовых вложений.

- 3 Высокорискованные краткосрочные вложения больше подходят профессиональным и опытным инвесторам, которые сумеют отличить реальный инструмент от мошеннического и оценить взятые на себя риски.

- 4 На краткосрочные финансовые вложения с высоким риском можно выделить только такую долю портфеля, которую не жалко потерять.

Данный справочный и аналитический материал подготовлен компанией ООО «Ньютон Инвестиции» исключительно в информационных целях. Оценки, прогнозы в отношении финансовых инструментов, изменении их стоимости являются выражением мнения, сформированного в результате аналитических исследований сотрудников ООО «Ньютон Инвестиции», не являются и не могут толковаться в качестве гарантий или обещаний получения дохода от инвестирования в упомянутые финансовые инструменты. Не является рекламой ценных бумаг. Не является индивидуальной инвестиционной рекомендацией и предложением финансовых инструментов. Несмотря на всю тщательность подготовки информационных материалов, ООО «Ньютон Инвестиции» не гарантирует и не несет ответственности за их точность, полноту и достоверность.

Не является рекламой ценных бумаг. Не является индивидуальной инвестиционной рекомендацией и предложением финансовых инструментов. Несмотря на всю тщательность подготовки информационных материалов, ООО «Ньютон Инвестиции» не гарантирует и не несет ответственности за их точность, полноту и достоверность.

Клавдия Трескова

Автор

Поделиться статьей

Читайте также

14 мая 2021 Как платить налоги на доходы от инвестиций и экономить 13 минут 03 сентября 2021 Инвестиции для госслужащих: правила покупки ценных бумаг 10 минут 10 декабря 2021 Доходность и умеренный риск: когда выгодны инвестиционные облигации 11 минут 21 декабря 2021 Инвестиции и инвестиционная деятельность: определение и виды 8 минут 28 января 2022 Инвестиционные идеи после коррекции: обновление срока реализации 2 минуты 16 марта 2022 Инвестиционное страхование жизни: что это такое и как его использовать в инвестиционной стратегии 11 минутДолгосрочные инвестиции и краткосрочные инвестиции

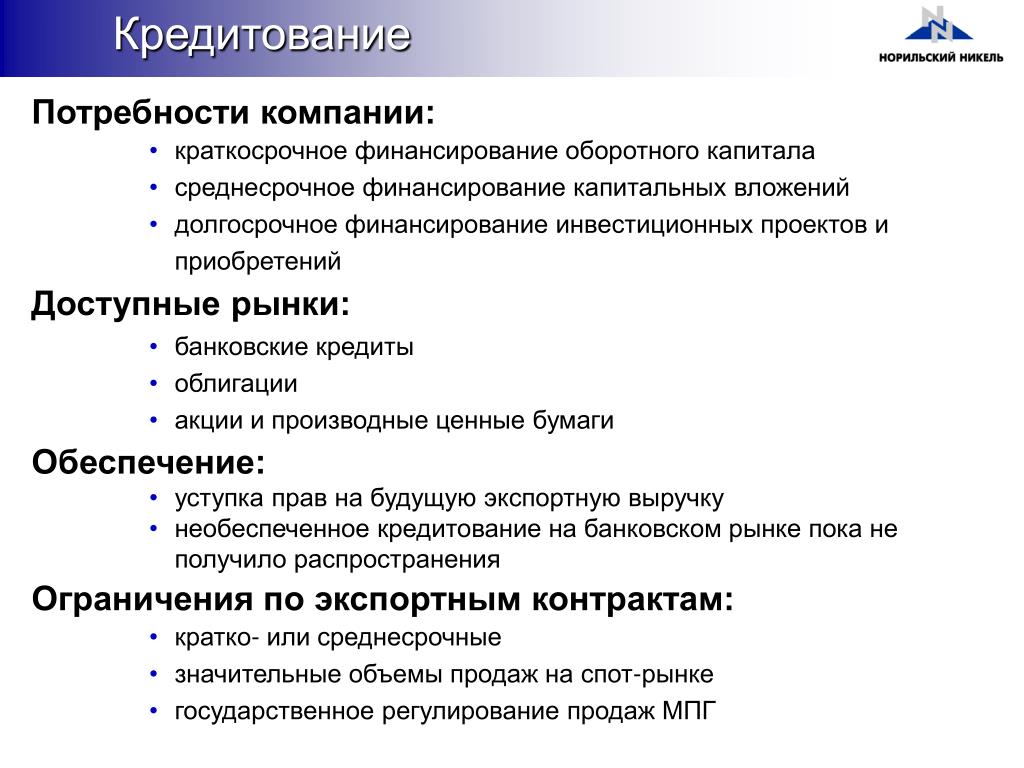

Создание инвестиционного портфеля требует ясности в отношении ваших целей, вашей терпимости к риску и того, какие инвестиции вы хотите. Вы также должны знать, каков ваш временной горизонт. Вы ищете, чтобы заработать деньги быстро или вы в этом на долгосрочную перспективу? Это повлияет на то, ориентирован ли ваш портфель на краткосрочные инвестиции, долгосрочные инвестиции или на сочетание того и другого. Знание разницы между краткосрочными и долгосрочными инвестициями, а также плюсов и минусов каждого из них поможет вам убедиться, что ваш инвестиционный портфель подходит именно для того, чего вы хотите достичь.

Вы также должны знать, каков ваш временной горизонт. Вы ищете, чтобы заработать деньги быстро или вы в этом на долгосрочную перспективу? Это повлияет на то, ориентирован ли ваш портфель на краткосрочные инвестиции, долгосрочные инвестиции или на сочетание того и другого. Знание разницы между краткосрочными и долгосрочными инвестициями, а также плюсов и минусов каждого из них поможет вам убедиться, что ваш инвестиционный портфель подходит именно для того, чего вы хотите достичь.

Чтобы получить помощь в создании портфеля и поиске правильного сочетания инвестиций, рассмотрите возможность поиска финансового консультанта с помощью бесплатной службы подбора финансовых консультантов SmartAsset.

Долгосрочные и краткосрочные инвестиции: основы Вообще говоря, краткосрочные инвестиции удерживаются менее года, в то время как долгосрочные инвестиции удерживаются более года. Как краткосрочные, так и долгосрочные инвестиции могут относиться к любому классу активов, но некоторые активы, скорее всего, будут иметь смысл как один, так и другой.

Акции, например, могут относиться к любому классу активов. Если инвестор полагает, что акции получат кратковременный скачок в цене, он может купить акции и продать их, когда, по их мнению, акции достигнут своего пика. Одним из примеров таких краткосрочных инвестиций может быть кто-то, кто купил акции Gamestop в начале движения Reddit, чтобы поддержать стоимость акций в 2021 году, чтобы навредить институциональным инвесторам, которые их продали. Если бы инвестор продал их после того, как стоимость выросла, они бы заработали деньги, удерживая акции в течение очень короткого времени.

С другой стороны, если инвестор находит акции, которые, по его мнению, будут медленно расти в течение длительного периода, и держит их по крайней мере год, продавая, например, ближе к пенсионному возрасту, это долгосрочная инвестиция.

Облигации, как правило, являются долгосрочными инвестициями, хотя существуют фонды краткосрочных облигаций.

Плюсы и минусы краткосрочных инвестиций Краткосрочные инвестиции могут быть полезны в портфеле, но они сопряжены с большим риском. Основное преимущество краткосрочной стратегии заключается в том, что при правильном использовании она может быстро принести серьезную прибыль. Эти деньги можно реинвестировать и продолжать расти, увеличивая общую стоимость вашего портфеля. Тем не менее, краткосрочные инвестиции сопряжены со значительным риском. Если акции, которые, по вашему мнению, вместо этого взлетят до небес, или если вы ошибетесь в выборе времени для рынка и упустите идеальное время для продажи, вы останетесь без воды.

Основное преимущество краткосрочной стратегии заключается в том, что при правильном использовании она может быстро принести серьезную прибыль. Эти деньги можно реинвестировать и продолжать расти, увеличивая общую стоимость вашего портфеля. Тем не менее, краткосрочные инвестиции сопряжены со значительным риском. Если акции, которые, по вашему мнению, вместо этого взлетят до небес, или если вы ошибетесь в выборе времени для рынка и упустите идеальное время для продажи, вы останетесь без воды.

Еще один недостаток краткосрочных инвестиций заключается в том, что даже если вы зарабатываете деньги, налоги выше. Краткосрочный прирост капитала облагается налогом как обычный доход, в то время как долгосрочный прирост капитала облагается отдельной налоговой ставкой. Если вы зарабатываете много денег на краткосрочных инвестициях, вы можете столкнуться с новой налоговой группой, потенциально съедая свой доход.

Плюсы и минусы долгосрочных инвестиций Самый большой плюс долгосрочных инвестиций заключается в том, что риск гораздо меньше, чем при краткосрочных инвестициях. Если вы планируете инвестировать в течение 20 лет, на самом деле не имеет значения, будет ли рецессия на седьмом году — до тех пор, пока всеобъемлющая экономическая система держится, история показывает, что в долгосрочной перспективе вы будете на подъеме.

Если вы планируете инвестировать в течение 20 лет, на самом деле не имеет значения, будет ли рецессия на седьмом году — до тех пор, пока всеобъемлющая экономическая система держится, история показывает, что в долгосрочной перспективе вы будете на подъеме.

Другим важным преимуществом является то, что вы будете платить меньше налогов, когда будете обналичивать деньги. Долгосрочный прирост капитала облагается налогом в размере от 0% до 20%, поэтому правительство будет брать меньше денег, которые вы зарабатываете, чем если бы вы зарабатывали деньги быстрее.

Минус долгосрочного инвестирования в том, что чем ниже риск, тем меньше вознаграждение. Ваши доходы могут быть снижены из-за инфляции в течение периода, когда вы их удерживали, и шансы на огромную прибыль намного меньше, чем при рыночных инвестициях.

Долгосрочные и краткосрочные инвестиции: что подходит именно вам? Для большинства людей долгосрочные инвестиции являются наиболее разумным выбором. Краткосрочные инвестиции требуют большого внимания, а большинство людей не хотят этого делать. Финансовый консультант может порекомендовать некоторые краткосрочные инвестиции, но если вы не готовы рисковать значительной частью своих денег, это может быть того не стоит. Если вы используете краткосрочные инвестиции, убедитесь, что вы провели все необходимые исследования и, в идеале, работали с финансовым консультантом, который может вам помочь.

Краткосрочные инвестиции требуют большого внимания, а большинство людей не хотят этого делать. Финансовый консультант может порекомендовать некоторые краткосрочные инвестиции, но если вы не готовы рисковать значительной частью своих денег, это может быть того не стоит. Если вы используете краткосрочные инвестиции, убедитесь, что вы провели все необходимые исследования и, в идеале, работали с финансовым консультантом, который может вам помочь.

Кроме того, убедитесь, что на вашем счету есть долгосрочные инвестиции, которые составят основу вашего портфеля. Краткосрочные игры можно использовать для поиска роста, но для большинства индивидуальных инвесторов долгосрочные инвестиции являются сердцем надежной стратегии.

Практический результат Краткосрочные инвестиции удерживаются менее года, а долгосрочные – год или дольше. Вообще говоря, долгосрочные инвестиции являются лучшим вариантом для большинства индивидуальных инвесторов, в то время как краткосрочные инвестиции могут быть использованы, если вы достаточно сообразительны, чтобы использовать возможности.

- Чтобы получить помощь в создании портфеля различных типов инвестиций, подумайте о работе с финансовым консультантом. Найти квалифицированного финансового консультанта не составит труда. Бесплатный инструмент SmartAsset подбирает вам до трех финансовых консультантов, которые обслуживают ваш регион, и вы можете бесплатно взять интервью у своих консультантов, чтобы решить, какой из них подходит именно вам. Если вы готовы найти консультанта, который поможет вам достичь ваших финансовых целей, начните прямо сейчас.

- Хотите узнать, сколько со временем окупятся ваши долгосрочные инвестиции? Используйте бесплатный калькулятор SmartAsset, чтобы получить представление о доходе, на который вы можете рассчитывать.

Фото: ©iStock.com/courtneyk, ©iStock.com/VioletaStoimenova, ©iStock.com/ijeab

Бен Гейер, CEPF®

Бен Гейер — опытный финансовый обозреватель, в настоящее время работающий на пенсии и экспертом по инвестициям в SmartAsset. Его работы появились на Fortune, Mic.com и CNNMoney. Бен окончил Северо-Западный университет и учится на неполный рабочий день в аспирантуре Городского университета Нью-Йорка. Он является членом Общества содействия бизнес-редактированию и письму и сертифицированным преподавателем личных финансов (CEPF®). Когда он не помогает людям разбираться в их финансах, Бен любит смотреть хоккей, слушать музыку и экспериментировать на кухне. Родом из Александрии, штат Вирджиния, сейчас он живет в Бруклине со своей женой.

Его работы появились на Fortune, Mic.com и CNNMoney. Бен окончил Северо-Западный университет и учится на неполный рабочий день в аспирантуре Городского университета Нью-Йорка. Он является членом Общества содействия бизнес-редактированию и письму и сертифицированным преподавателем личных финансов (CEPF®). Когда он не помогает людям разбираться в их финансах, Бен любит смотреть хоккей, слушать музыку и экспериментировать на кухне. Родом из Александрии, штат Вирджиния, сейчас он живет в Бруклине со своей женой.

Краткосрочные инвестиции и долгосрочные инвестиции

В этой статье:

- Краткосрочные инвестиции и долгосрочные инвестиции

- Что такое краткосрочные инвестиции?

- Что такое долгосрочные инвестиции?

- Краткосрочное и долгосрочное инвестирование: что выбрать?

Как правило, краткосрочные инвестиции сопряжены с меньшим риском, чем долгосрочные инвестиции, что дает вашим деньгам больше времени для роста и восстановления после провалов на рынке. Наличие четких финансовых целей может помочь вам решить, следует ли выбирать краткосрочные или долгосрочные инвестиции, а также какие средства в этих категориях имеют для вас наибольшее значение.

Наличие четких финансовых целей может помочь вам решить, следует ли выбирать краткосрочные или долгосрочные инвестиции, а также какие средства в этих категориях имеют для вас наибольшее значение.

Без конкретного представления о том, что делать со своими деньгами, вы можете выбрать слишком рискованные инвестиции, что приведет к потере денег, предназначенных для финансовых целей, таких как первоначальный взнос. Или вы можете не достичь своих целей, если будете действовать слишком осторожно и упустите возможность роста таких вещей, как пенсионные сбережения.

Вот основные различия между краткосрочными и долгосрочными инвестициями и способы их согласования с вашими личными и финансовыми целями.

Краткосрочные инвестиции и долгосрочные инвестиции

Когда вы инвестируете на короткий срок, вам понадобится доступ к вашим деньгам раньше, а это значит, что лучше выбирать менее рискованные инвестиции. И наоборот, при долгосрочном инвестировании у ваших денег есть больше времени, чтобы оправиться от потерь и воспользоваться ростом фондового рынка. Это делает более практичным выбор вариантов, сопряженных с определенным риском.

Это делает более практичным выбор вариантов, сопряженных с определенным риском.

Ниже приведены некоторые ключевые особенности краткосрочных и долгосрочных инвестиций.

Что такое краткосрочные инвестиции?

Краткосрочные инвестиции обычно означают, что вы планируете получить доступ к деньгам через три года или раньше. В идеале выбранный вами метод инвестирования должен защищать ваши деньги от потери стоимости за такое короткое время. Обычно это означает компромисс: ваши деньги будут в большей безопасности, но вы не увидите такого роста, который мог бы обеспечить более рискованный инвестиционный инструмент.

Примеры краткосрочных инвестиций включают в себя что-либо высоколиквидное, другими словами, инвестиции, которые вы можете легко обналичить. Это могут быть традиционные или высокодоходные сберегательные счета, векселя казначейства США (не путать с казначейскими облигациями с более длительным сроком погашения), счета денежного рынка и краткосрочные депозитные сертификаты (CD). Облигации также могут иметь сроки погашения от одного до трех лет.

Облигации также могут иметь сроки погашения от одного до трех лет.

Особенно в условиях низких процентных ставок ваша потенциальная прибыль от краткосрочных инвестиций может служить только для минимизации потерь из-за инфляции. Например, в начале 2022 года процентные ставки по трехлетним депозитным сертификатам редко превышали 1,10%. Но это все же лучше, чем хранить ваши деньги наличными дома или на сберегательном счете, который выплачивает в среднем 0,06% годовых, согласно, например, Федеральной корпорации страхования депозитов (FDIC).

Что такое долгосрочные инвестиции?

Долгосрочный план инвестирования может включать в себя варианты с более высоким риском, потому что у ваших денег есть больше времени, чтобы прийти в норму после того, как они понесли убытки. В большинстве случаев долгосрочные инвестиции означают, что вы не планируете получать деньги в течение 10 и более лет. Сбережения на пенсионном счете, таком как IRA или 401 (k), — это способ инвестирования в долгосрочной перспективе.

Некоторые типы долгосрочных инвестиций включают в себя акции, облигации с более длительным сроком погашения и взаимные фонды или группу инвестиций, включая акции и облигации, контролируемые управляющим фондом. Биржевые фонды (ETF) — это еще один тип инвестиций, который включает в себя группы акций или облигаций, но ими можно торговать чаще, чем взаимными фондами. Инвестиционные фонды недвижимости (REIT) также являются вариантами долгосрочных инвестиций, которые позволяют инвесторам вкладывать свои деньги в проекты в сфере недвижимости, которые могут принести прибыль. Вы будете покупать акции REIT точно так же, как акции дают вам долю в компании.

Средний потребитель может защитить себя от взлетов и падений долгосрочного инвестирования, регулярно внося средства на пенсионный или брокерский счет независимо от текущего состояния рынка. Это стратегия, называемая усреднением стоимости в долларах, и она означает, что у вас будет возможность купить больше акций, когда они стоят дешевле, и меньше, когда они дороже. На практике это просто означает создание регулярных отчислений — возможно, ежемесячно или каждый раз, когда вы получаете зарплату — и оставить свои деньги в покое, вместо того, чтобы пытаться угадать рынок.

На практике это просто означает создание регулярных отчислений — возможно, ежемесячно или каждый раз, когда вы получаете зарплату — и оставить свои деньги в покое, вместо того, чтобы пытаться угадать рынок.

Краткосрочное и долгосрочное инвестирование: что выбрать?

Целесообразно иметь как краткосрочные, так и долгосрочные инвестиции, соответствующие вашим целям. Откладывание денег на счет денежного рынка или компакт-диск — хорошая идея, если вы планируете использовать деньги для медового месяца через год или два. Чрезвычайный фонд, который должен быть доступен немедленно, лучше хранить на высокодоходном или традиционном сберегательном счете, с которого можно легко снять средства.

Одновременно можно выделить другие виды средств на долгосрочные планы. Возможно, вы откладываете на пенсионном счете, таком как 401(k), и отдельно на брокерском счете, потому что планируете купить дом через 10–15 лет. Выбор как краткосрочных, так и долгосрочных инвестиций имеет смысл, если вы устанавливаете цели и приоритеты, если вы также поддерживаете прочную основу для сбережений на случай чрезвычайных ситуаций.

1170 вносят показатель стоимости за вычетом суммы отчислений в резерв.

1170 вносят показатель стоимости за вычетом суммы отчислений в резерв.