Раздельное начисление НДС на каждый раздел сметы

Единый номер технической поддержки ПК «ГРАНД-Смета» (Республика Крым и г. Севастополь): +7 (978) 202-42-62 (ежедневно, с 9:00 до 21:00)

В связи с повышением НДС с 1 января 2019 года по некоторым расчетам может потребоваться указать разную ставку НДС на разные разделы сметы.

Для этого необходимо выполнить следующие действия: на вкладке Документ переходим в Парметры сметы, далее закладка «Расчет» – «Итоги» устанавливаем флажок «Раздельное начисление итогов по разделам» и «Начислять лимитированные затраты в разделах».

Там же, в параметрах сметы, в общий список лимитированных затрат добавляем отдельные строки для начисления НДС к каждому разделу, указывая их значение в виде формулы с идентификатором РАЗДЕЛ1.ВСЕГО или РАЗДЕЛ2.ВСЕГО. Где цифра после идентификатора РАЗДЕЛ указаывает на порядковый номер раздела сметы, к которому задается формула с начислением.

Для ставки НДС 18% итоговая формула бдует выглядеть так: 18%РАЗДЕЛ1.ВСЕГО, для ставки НДС 20%: 20%РАЗДЕЛ2.ВСЕГО.

Обратите внимание! Добавлять данные формулы необходимо в группу «Дополнительные работы и затраты», а не в группу «Налоги и обязательные платежи», т.к. группа «Налоги и обязательные платежи» учитывается только в итогах по всей смете.

Другие полезные инструкции по работе с ГРАНД-Сметой

Компенсация НДС при использовании УСН (для Методики-2020)

Как известно, расчет компенсации НДС при использовании упрощённой системы налогообложения имеет свои особенности для разных вариантов индексации. С появлением Методики-2020 расчёт теперь стал выполняться сразу в дву…

ГРАНД-Смета: как добавить НДС в итогах сметы?

Очень часто у сметчиков возникает вопрос: как в ГРАНД-Смете в итогах сметы добавить строку с начислением НДС. Мы подготовили подробную инструкцию, которая поможет сделать это в несколько кликов мышью.

Мы подготовили подробную инструкцию, которая поможет сделать это в несколько кликов мышью.

Компенсация НДС при использовании УСН

Для того чтобы рассчитать сумму компенсации НДС при использовании упрощённой системы налогообложения необходимо в окне с параметрами сметы перейти на закладку Лимит. затраты и там добавить статью затрат в главу с названи…

ГРАНД-Смета: добавление материалов по прайсу

Нередко в локальной смете, где применяется базисно-индексный способ расчёта, требуется ввести стоимость каких-либо отдельных позиций сразу в фактических текущих ценах – вместо того чтобы стандартным образом получать теку…

ГРАНД-Смета: как задать в акте индексы перевода в текущие цены?

Данная статья поможет пользователям ПК «ГРАНД-Смета» узнать, по какой причине данные из локальной сметы не переносятся в акт. В ПК «ГРАНД-Смета» предусмотрена возможность индивидуально задавать для каждого акта индексы п…

В ПК «ГРАНД-Смета» предусмотрена возможность индивидуально задавать для каждого акта индексы п…

как рассчитать (вычислить) НДС в Украине (инструкция для чайников)

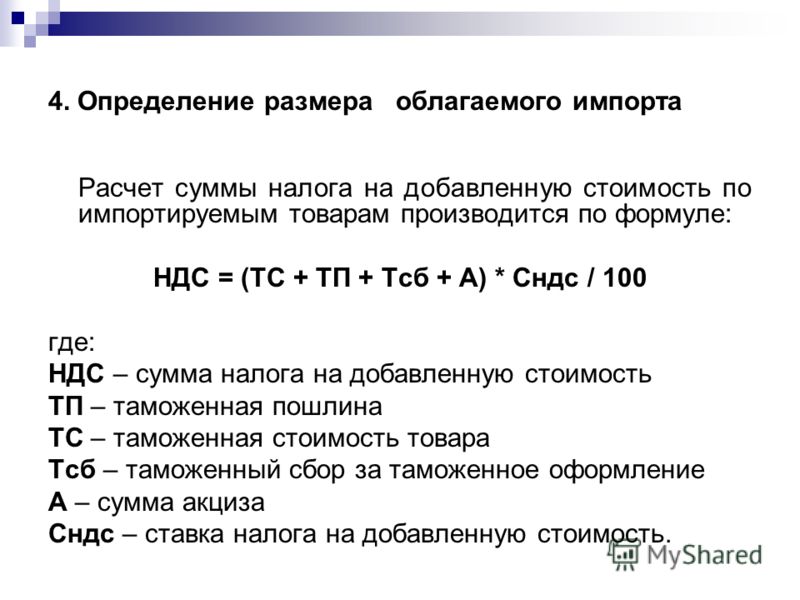

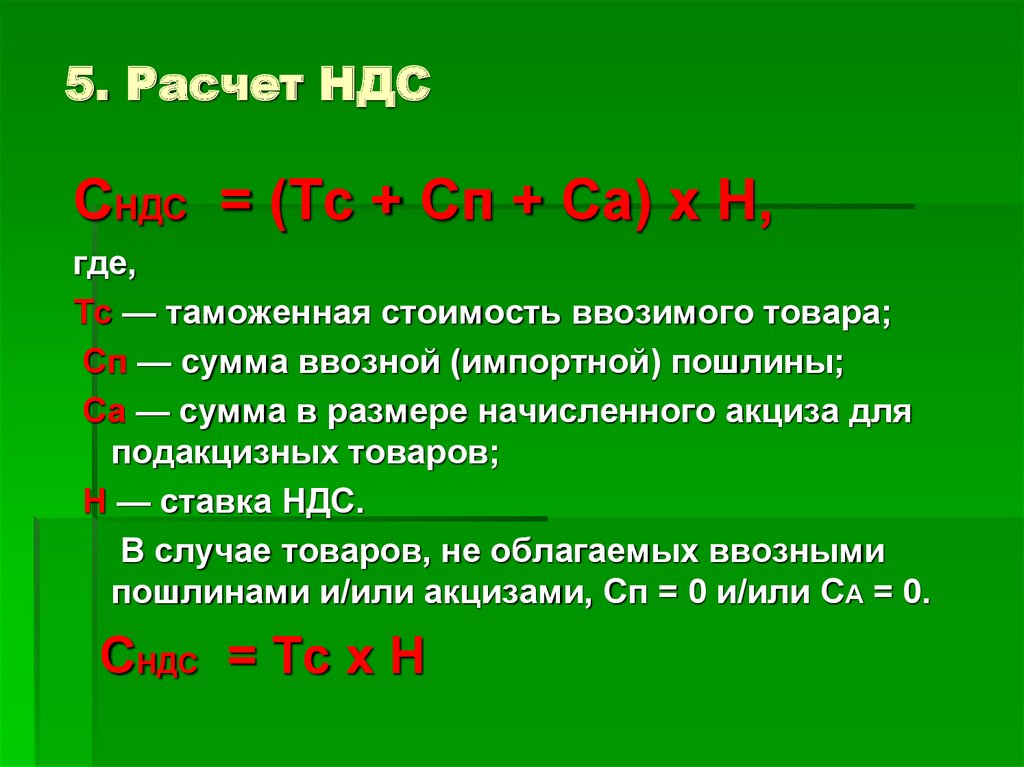

НДС – это косвенный налог, способ вложения в бюджет доли добавленной стоимости, которая присутствует на всех этапах изготовления и сбыта услуг и продукции. Как же посчитать НДС?

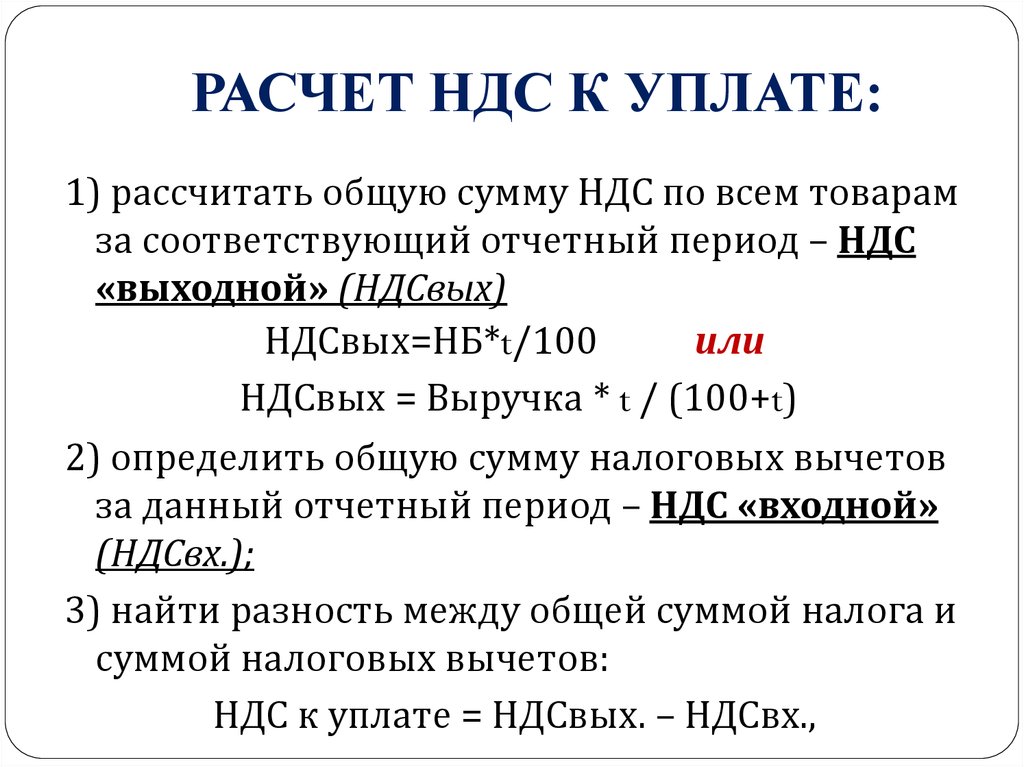

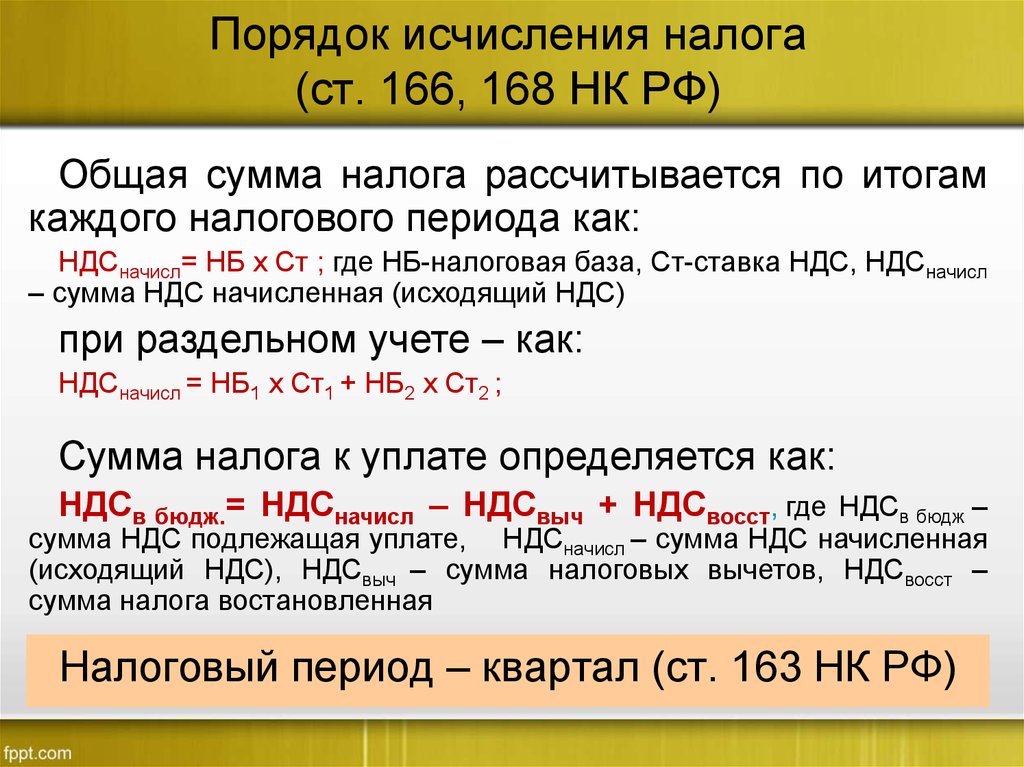

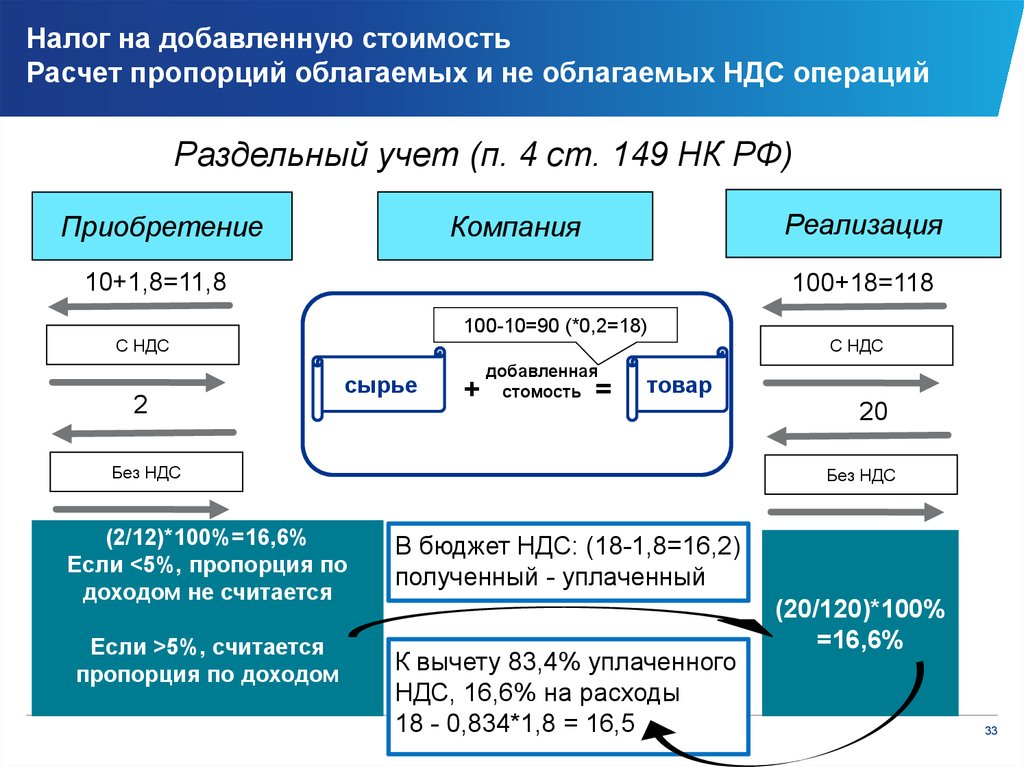

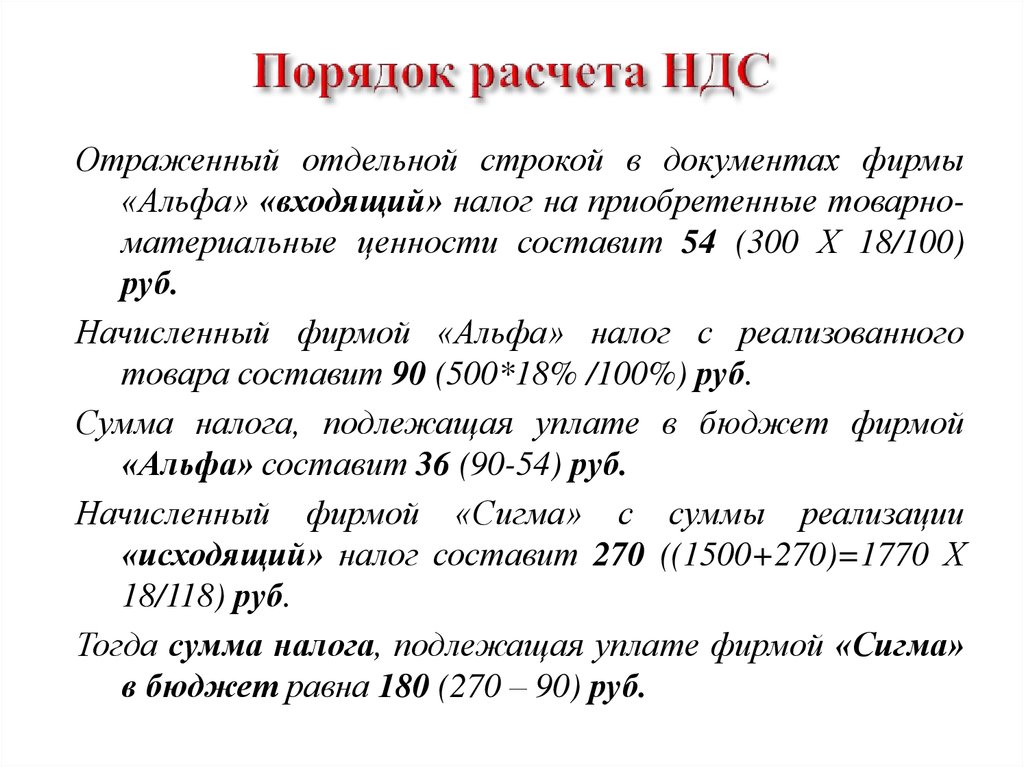

Сумма рассматриваемого налога, которую необходимо оплачивать в бюджет, рассчитывается разницей между налогом, который начислен по определенной ставке из налоговой системы, и налогом вычетов. Ставка вычисляется из положений законодательства. Налог вычетов представляет собой сумму налога, оплаченную непосредственно в процессе приобретения продукции или услуг, которые применяются в деятельности предприятия, облагаемого НДС.

Как определить сумму НДС (вычисление)

НДС (налог на добавленную стоимость) — непрямой налог, применяемый в Украине с 1992 года. Налог на добавленную стоимость является важным элементом налогообложения предприятий. Налоговая ставка НДС в Украине – 20%.

Налоговая ставка НДС в Украине – 20%.

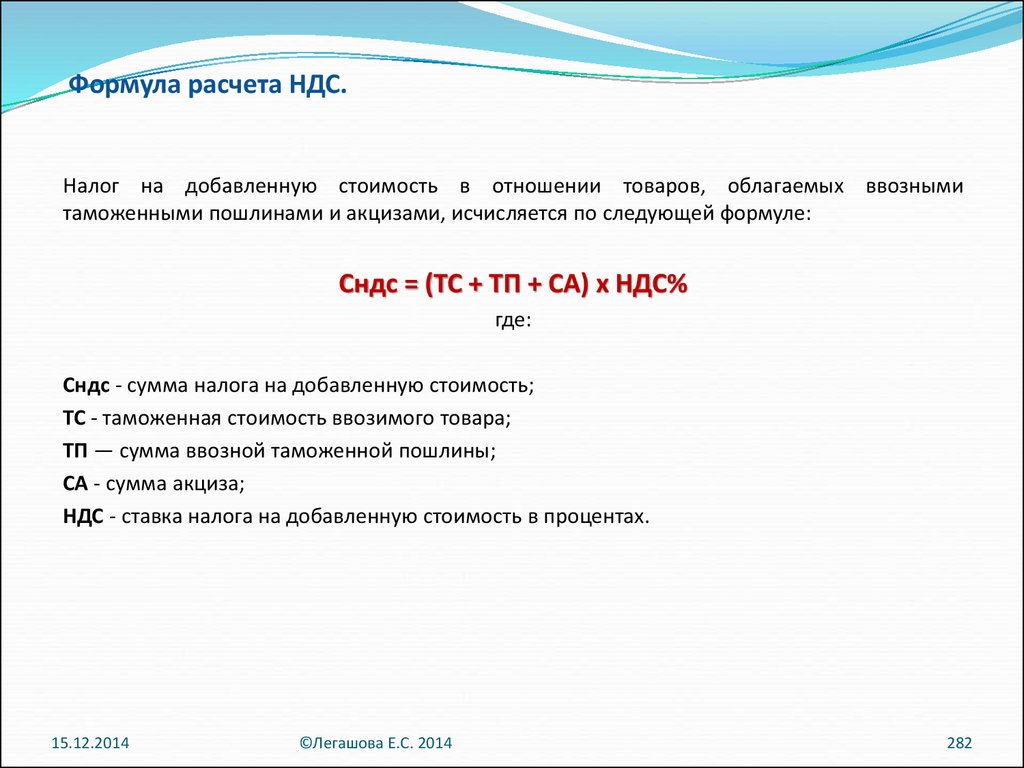

Расчет налога осуществляется отдельно по каждой из применяемых ставок. НДС, уплаченный при приобретении товаров, работ, услуг, не подлежащих налогообложению, к вычету не принимается.

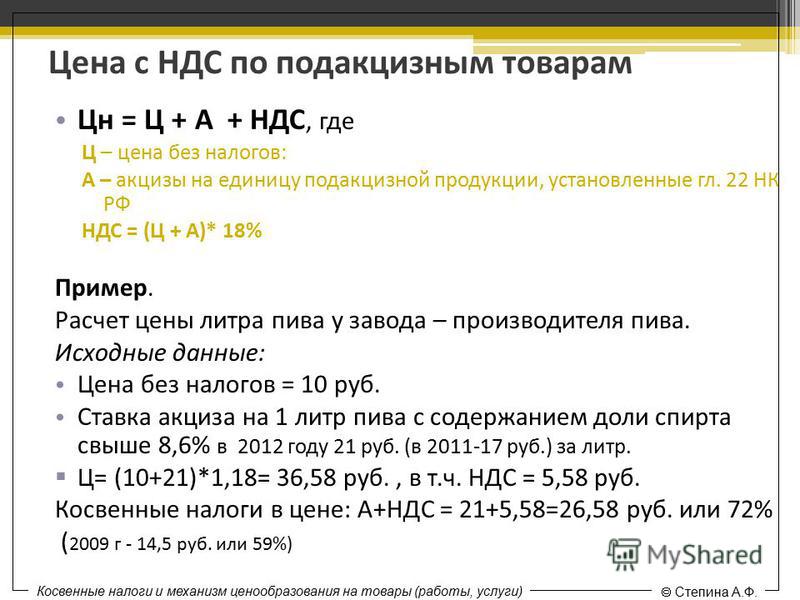

Базой налогообложения НДС, как правило, является договорная стоимость товара (с 2016 года для целей налогообложения стоимость не может быть менее обычных цен). Объектом налогообложения НДС является операция по поставке товара, работ, услуг.

Важно! Плательщиками НДС, по сути, на территории Украины являются все участники хозяйственных операций. Здесь важно акцентировать внимание на законодательно установленном отличии между активными и пассивными плательщиками НДС.

Активными плательщиками НДС являются предприниматели, зарегистрированные как плательщики НДС в органах Государственной фискальной службы (ГФС) Украины, пассивными же плательщиками являются все остальные.

При реализации товаров, работ, услуг, передаче имущественных прав НДС предъявляется покупателю дополнительно к цене реализации.

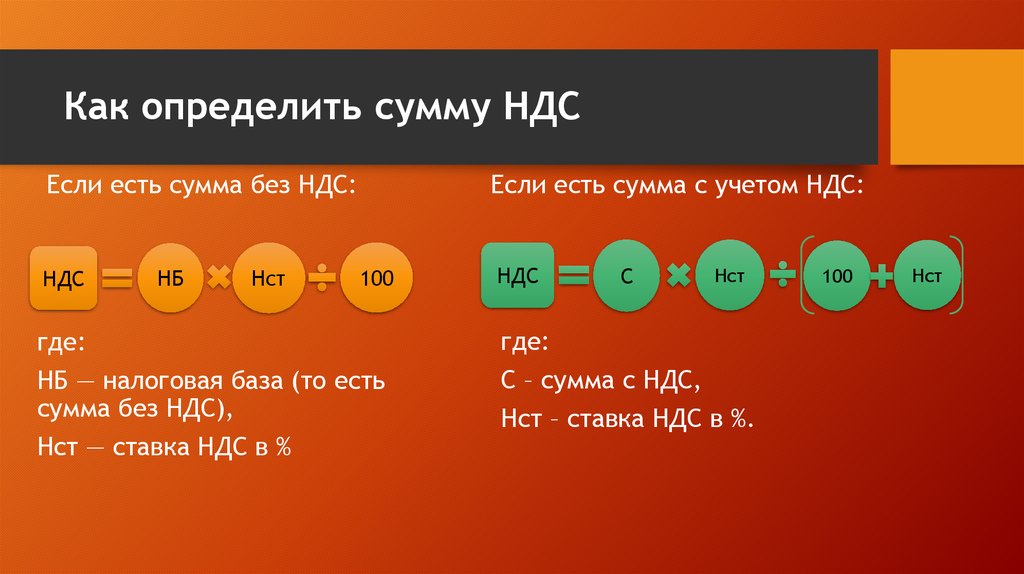

На практике при расчете НДС возможны 2 варианта:

- Если есть сумма без НДС — как считать НДС от суммы.

- Если есть сумма с учетом НДС — как посчитать НДС в том числе.

Поясним, как правильно посчитать НДС в каждом из случаев.

Получите совет юриста за 15 минут!

Есть вопрос к юристу?

Задать вопрос

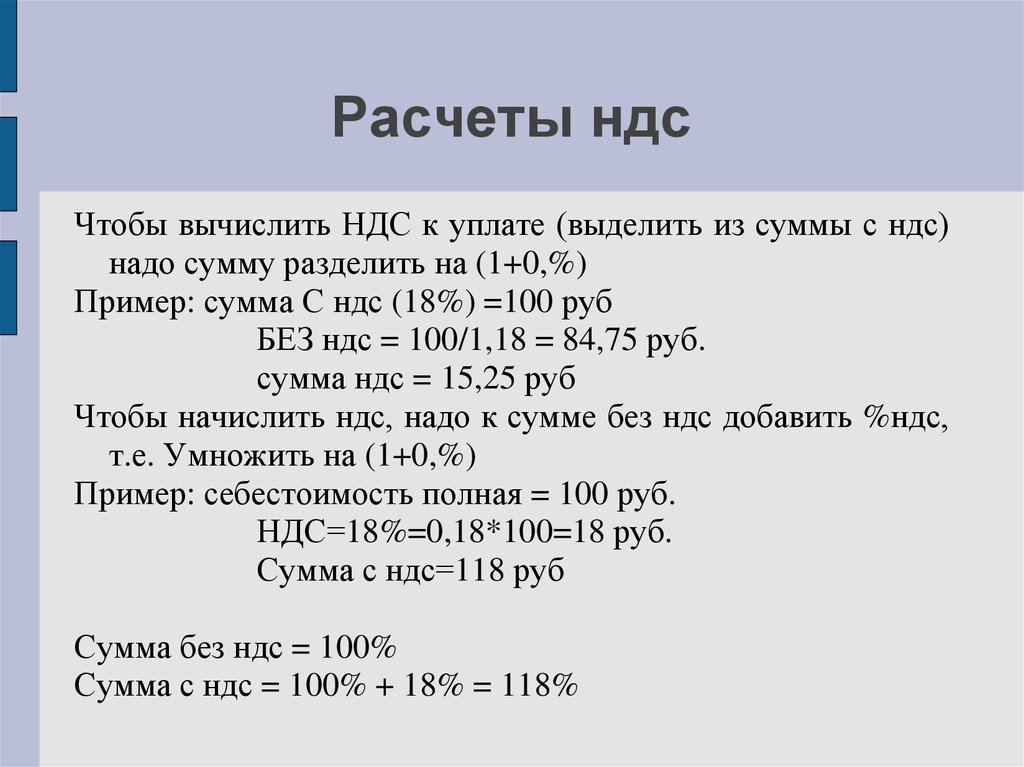

Как посчитать НДС от суммы

Как вычислить НДС от суммы? Это несложно: нужно просто математически рассчитать процент.

Расчет производится по формуле:

НДС = НБ × Нст / 100,

Где: НБ — налоговая база (то есть сумма без НДС), Нст — ставка НДС: 20 процентов (до 01.01.2020 — 18) или 10 процентов.

Как посчитать НДС в том числе

Посчитать НДС в том числе — это значит выделить налог, который заложен в итоговую сумму. Здесь для вычисления используют формулы:

- НДС = С / 1,20 × 0,20 — если нужно посчитать НДС 20% (с 01.01.2020-),

- НДС = С / 1,18 × 0,18 — если нужно посчитать НДС 18% (до 01.

01.2020),

01.2020), - НДС = С / 1,10 × 0,10 — если ставка налога 10%,

Где: С — сумма, включающая НДС.

Как посчитать сумму с НДС

Посчитать сумму с НДС можно, не вычисляя предварительно сам налог.

Для этого используйте формулы:

- С = НБ × 1,20 — если считать НДС по ставке 20% (с 01.01.2020),

- С = НБ × 1,18 — если считать НДС по ставке 18% (до 01.01.2020),

- С = НБ × 1,10 — по ставке 10%,

где НБ — налоговая база, то есть сумма без налога.

Получите совет юриста за 15 минут!

Есть вопрос к юристу?

Задать вопрос

Пример расчета НДС

Используя приведенные выше формулы, разберем, как правильно считать НДС (сверх суммы и в том числе), на примерах.

Пример 1

ООО «Икс» реализует партию бетонных блоков в количестве 100 тыс. шт. по цене 25 грн. за штуку. Ставка НДС — 20%, налог в цену не включен. Как посчитать НДС 20% и итоговую стоимость партии с учетом налога?

Сначала определим стоимость партии без НДС (налоговую базу):

25 грн. × 100 000 шт. = 2 500 000 грн.

× 100 000 шт. = 2 500 000 грн.

Посчитаем НДС от суммы:

2 500 000 × 20/100 = 500 000 грн.

Вычислим сумму с НДС:

2 500 000 + 500 000 = 3 000 000 грн.

Или определить итоговую сумму можно сразу, без предварительного расчета налога:

2 500 000 × 1,20 = 3000 000 грн.

Соответственно, в расчетных документах и счетах-фактурах нужно указать:

- стоимость без НДС — 2 500 000 грн.,

- НДС 20% — 500 000 грн.,

- итого с НДС — 3000 000 грн.

Пример 2

По прайс-листу ООО «Икс» цена бордюрного камня с учетом НДС составляет 120 грн. за 1 шт. Покупатель заказал партию из 10 тыс. штук. Посчитаем НДС 20%.

Сначала определим итоговую стоимость партии:

120 грн. × 10 000 шт. = 1 200 000 грн.

Посчитаем НДС в том числе:

1 200 000 / 1,20 × 0,20 = 200 000 грн.

Остается сумма без НДС:

1 200 000 – 200 000 = 1 000 000 грн.

Ее также можно найти без предварительного выделения налога:

1 200 000 / 1,20 = 1 000 000 грн.

Проверить правильность расчета можно, начислив НДС на полученную стоимость без налога:

1 000 000 × 20/100 = 200 000 грн.

Соответственно, в расчетных документах и счетах-фактурах нужно указать:

- стоимость без НДС — 1 000 000 грн.,

- НДС 20% — 200 000 грн.,

- итого с НДС — 1 200 000 грн.

28 Мар, 2019

Налоги

Как рассчитать НДС | hellotax

Когда начался 2020 год, уже были бесконечные изменения в налоговом законодательстве. Одним из изменений было введение обязательства получения. Теперь вы внимательно посмотрите на ваучер. Валовой? Сеть? 5%? 20%? На самом деле, это довольно просто! В следующей статье объясняется, как легко рассчитать НДС, цены брутто и нетто.

Антония Клатт

Последнее обновление 28 сентября 2020 г.Как рассчитать НДС – Введение

Мы всегда платим НДС при покупке. Неважно, покупаем ли мы новый телевизор или просто хотим быстро перекусить.

Налог на добавленную стоимость (НДС) является налогом на потребление. Как следует из названия, он оплачивается потребителем. Но кто потребитель? Потребитель обычно является конечным пользователем. Прежде чем идти дальше, в этой статье мы возьмем пример Великобритании и налоговых ставок в формулах и счетах-фактурах.

Как следует из названия, он оплачивается потребителем. Но кто потребитель? Потребитель обычно является конечным пользователем. Прежде чем идти дальше, в этой статье мы возьмем пример Великобритании и налоговых ставок в формулах и счетах-фактурах.

Предположим, вы ходите по магазинам в супермаркете и платите 1,20 евро за пиво, затем вы платите 1 евро за пиво и 0,20 евро в виде налогов. Супермаркет берет деньги и платит 0,20 евро в налоговую инспекцию. Супермаркет держит € 1,00. Это чистая цена. Вы, как потребитель, платите полную цену. Эта цена составляет € 1,20.

ПРИМЕЧАНИЕ : Все страны ЕС имеют свои собственные ставки НДС, >здесь< вы можете найти их список.

Рассчитать 20% НДС и 5% НДС

Теперь мы подошли к моменту расчета включенного НДС.

Вкратце, в Великобритании существует 3 ставки НДС: стандартная ставка 20%, которая применяется к большинству товаров, сниженная ставка НДС 5% и ставка 0%. >Здесь< вы можете узнать больше обо всех ставках НДС в Великобритании, а также о том, когда и для каких товаров/услуг они применяются.

Если вы идете в парикмахерскую, эта услуга облагается налогом в размере 20%. Парикмахер хочет получить 15,00 евро за свои услуги. Это чистая сумма. Если вы удовлетворены его работой, вы оплачиваете его счет. Затем вы заплатите 18 евро. Это 120% от целевой цены парикмахера. Из этого парикмахер должен заплатить только 3 евро в налоговую инспекцию и может оставить себе свои 15,00.

Вы рассчитываете 20% НДС, вычисляя сумму нетто x 1,20, тогда у вас есть сумма брутто. Если вы хотите узнать, сколько НДС входит в сумму, вы вычисляете сумму брутто / 1,20 = сумму нетто * 0,20. Результат включает НДС.

Теперь вы идете в супермаркет и покупаете фрукты. Фрукты облагаются сниженной налоговой ставкой в размере 5% НДС. Основные продукты питания облагаются по сниженной ставке 5% НДС.

Исключения составляют, например, икра или омары. Супермаркет сейчас делает суперпредложение. Банан и яблоко за € 1,00. Там бьешь сразу и смотришь на квитанцию. Разве у нас не было 20% НДС? Не совсем, потому что продукты питания обычно облагаются сниженной ставкой налога.

Но супермаркету не разрешается хранить все подряд. € 1,00 — это цена брутто. Теперь вы вычисляете 1,00 евро / 1,05 = 0,9 евро.5. Это чистая цена. Теперь рассчитайте € 0,95 * 0,05. В результате получается 0,05 евро (округлено вверх). Это НДС, включенный в цену брутто, поэтому вы можете рассчитать включенный НДС. Теперь супермаркет должен заплатить эти 0,05 евро в налоговую инспекцию, а 0,95 евро будут удержаны.

Когда я должен рассчитывать НДС?

Теперь вы хотите продать свою коллекцию старых пластинок и знаете, что вам придется взимать 20% НДС. Но это применимо только в том случае, если вы являетесь предпринимателем. Если вы этого не делаете и только время от времени продаете что-то на ebay, вам не нужно взимать НДС.

Однако для предпринимателей есть одно исключение: малый бизнес. Несмотря на то, что они предприниматели, они не указывают НДС в своих счетах-фактурах – по крайней мере, не при использовании регулирования малого бизнеса. Не во всех странах ЕС есть такие налоговые правила, но в некоторых есть, лучше всего проверить такую возможность индивидуально в стране, в которой вы продаете.

Формула для расчета НДС от брутто, включая НДС и многое другое формула для расчета НДС от брутто или как рассчитать включенный НДС, рассчитать цены без НДС, рассчитать 20% НДС и рассчитать 5%.

| Рассчитать с учетом НДС 20 %: Цена брутто / 1,20 * 0,20 = с учетом НДС |

| Рассчитать с учетом НДС 5 %: Цена брутто / 1,05 * 0,05 = без НДС 904 90 90 20%: Цена брутто / 1,20= Цена нетто (без НДС) |

| Рассчитать цену без НДС 5%: Цена брутто / 1,05 = Цена нетто (без НДС) |

| Рассчитать цену с НДС 20%: Цена нетто * 1,20 = Цена брутто (с НДС) |

| Расчет цены с НДС 5%: Цена нетто * 1,05 = Цена брутто (с НДС) |

Эти формулы можно легко использовать, например, для расчета налога на добавленную стоимость в таблицах Excel.

Сводка

Теперь ваша квитанция, вероятно, более понятна. Чистая цена – это цена, которую заплатит предприниматель. Вы платите полную цену как потребитель. Обычно используется налоговая ставка 20%. Кроме того, для продукта применяется пониженная ставка НДС. Затем применяется налоговая ставка в размере 5%.

Обычно используется налоговая ставка 20%. Кроме того, для продукта применяется пониженная ставка НДС. Затем применяется налоговая ставка в размере 5%.

Бесплатный онлайн-калькулятор НДС | Легко добавить или удалить НДС

Введите сумму

Введите ставку НДС (%)

Добавить НДС

Удалить НДС

Чистая сумма (без учета НДС)

£0.00

Сумма брутто 3 (Включая 00 НДС)

£ 0,00

Общий НДС

£ 0,00

Валовая сумма (включительно на НДС)

£ 0,00

Чистая сумма (без учета НДС)

£ 0,00

Общая НДС

£ 0,00

£ 0,00

.0003

Как использовать калькулятор НДС

Как добавить НДС

- Введите свою сумму

- Введите ВОД СТАВИТЬ (Британская Стандартная скорость 20%)

- Нажмите add vat

- Введите сумму

- Введите ставку НДС (стандартная ставка для Великобритании составляет 20%)

- Нажмите «Удалить НДС»

Информация и калькулятор НДС, отображаемые на сайте VATCalculatorUK. co.uk, были проверены и одобрены сертифицированным Бухгалтер.

co.uk, были проверены и одобрены сертифицированным Бухгалтер.

Воспользуйтесь нашим бесплатным калькулятором НДС выше, чтобы рассчитать сумму с учетом или без учета НДС.

Если вам нужна помощь в использовании калькулятора НДС или у вас есть вопросы, связанные с НДС, прокрутите вниз, чтобы прочитать наши полезные руководства.

Калькулятор НДС UK

Пожалуйста, включите JavaScript

Калькулятор НДС UK

Какая ставка НДС в Великобритании? (текущая ставка НДС)

Стандартная ставка НДС в Великобритании составляет 20%, которая была увеличена с 17,5% при коалиционном правительстве консерваторов и либерал-демократов 4 января 2011 года.

Ставки НДС в Великобритании включают: (Источник)

- Стандартная ставка НДС в Великобритании в размере 20% для большинства товаров и услуг

- Пониженная ставка НДС в Великобритании в размере 5% на некоторые товары и услуги, например детские автокресла и бытовая энергия

- Нулевая ставка НДС в Великобритании 0% для товаров и услуг с нулевой ставкой, например, большинство продуктов питания и детской одежды

Быстрая навигация — разделы НДС

Ставки НДС Великобритании

Товары с нулевым НДС

Часто задаваемые вопросы об НДС

Вычисление НДС

Вы можете высчитать НДС двумя способами: удалить/обратить НДС или добавить/включить НДС.

| Добавление / включая Формулу НДС |

|---|

| 1. Умножьте цену / рисунок на 1. + Процент вата |

| 2. + . , что означает, что вы должны указать цену/цифру X 1,2 |

| 3. Например, 100 фунтов стерлингов — это цена X 1,2 = 120 фунтов стерлингов, которая теперь является ценой/цифрой, включая НДС |

| Реверсирование / Снятие НДС Формула |

|---|

1. Разделение цена / рисунок на 1. + VAT процент Разделение цена / рисунок на 1. + VAT процент | 1. . ставка составляет 20%, что означает, что вы должны сделать цена / цифра / 1,2

| 3. Например, 120 фунтов стерлингов — это цифра / 1,2 = 100 фунтов стерлингов, которая теперь является ценой / цифрой без НДС |

Примеры расчета дополнительного НДС

Пример основного добавления НДС

Если владелец магазина уже оценил товар (с учетом НДС) и хочет произвести обратный расчет НДС, чтобы узнать, сколько он должен HMRC, он воспользуется приведенным ниже примером вычета НДС. Чтобы вычесть НДС из цены товара, они должны: :

- Взять цену товара (9,60 фунтов стерлингов) и разделить на 1,2 (1. + НДС в процентах) = 8 фунтов стерлингов

- .

первоначальная цена продукта (£90,60) и вычесть разделенную сумму (8 фунтов стерлингов) = 1,60

первоначальная цена продукта (£90,60) и вычесть разделенную сумму (8 фунтов стерлингов) = 1,60 - фунтов стерлингов. Возьмите цену продукта (9,60 фунтов стерлингов) и разделите на 1,2 (1. + НДС в процентах) = 8 фунтов стерлингов

- За этот продукт они будут должны 1,60 фунтов стерлингов в НДС

Включая НДС

Без учета НДС – это цена/число, которое не включает НДС. Чтобы рассчитать цену/цифру без НДС, просто:

- Разделите цифру на 1,2 (1,+ британский НДС в процентах)

- Например, 600 фунтов стерлингов — это цифра / 1,2 = 500 фунтов стерлингов, которая теперь является цифрой без НДС

- НДС будет равен первоначальной цене брутто (£600) – цена без НДС (500£) = £100 НДС Умножьте чистую цифру на 1. + НДС в процентах

- Ставка НДС в Великобритании составляет 20%, поэтому вы должны получить чистую цифру X 1,2

- Например, 1000 фунтов стерлингов нетто-число X 1,2 = 1200 фунтов стерлингов (включая НДС)

- Возьмите цену продукта (9,60 фунтов стерлингов) и разделите на 1,2 (1. + НДС в процентах) = 8 фунтов стерлингов

- После приведенного выше расчета владелец магазина возьмите первоначальную цену продукта (9,60 фунтов стерлингов) и вычтите разделенную сумму (8 фунтов стерлингов) = 1,60 фунтов стерлингов

- Возьмите цену продукта (9,60 фунтов стерлингов) и разделите на 1,2 (1. + НДС в процентах) = 8 фунтов стерлингов

- За этот продукт они будут должны 1,60 фунтов стерлингов в виде НДС

- Разделите цифру на 1,2 (1,+ процент НДС Великобритании)

- Например, 600 фунтов стерлингов — это цифра / 1,2 = 500 фунтов стерлингов, которая теперь является цифрой без НДС

- НДС будет равен исходной цене брутто (600 фунтов стерлингов) – цена без НДС (500 фунтов стерлингов) = 100 фунтов стерлингов с НДС

- Возьмите сумму, которую вы хотите вычислить в обратном направлении, разделите ее на 1,2 (1,2 + НДС в процентах), затем вычтите полученное число из исходного число, которое затем равняется НДС.

- Например, 60 фунтов стерлингов / 1,2 (ставка НДС в Великобритании) = 50 фунтов стерлингов (цена без НДС)

- Исходная цифра (60 фунтов стерлингов) – 50 фунтов стерлингов (цена без НДС) = 10 фунтов стерлингов НДС

- Самолеты (продажа/чартер)

- Велосипедные и мотоциклетные шлемы

- Печенье (не в шоколаде)

- Книги, карты и схемы (включая электронные книги)

- Хлеб, булочки, бапсы и питта

Брошюры 901, листовки и брошюры - Строительные услуги для инвалидов

- Торты (включая Шоколадный чайный торт, Jaffa Cakes)

- Консервы и замороженные продукты (кроме мороженого)

- Крупы

- Охлажденные/замороженные готовые блюда, полуфабрикаты

- Строительство и продажа новостроек

- Масло для жарки

- Пожертвованные товары для продажи в благотворительных магазинах

- Яйца

- Оборудование для инвалидов (в т.

ч. слепых/слабовидящих)

ч. слепых/слабовидящих) - Рыба (в т.ч. 902 живая рыба6)

- Фрукты и овощи

- Живые животные для употребления в пищу

- Мясо и птица

- Молоко, масло, сыр

- Газеты, журналы

- Орехи и бобовые (сырые для потребления человеком)

- Лекарства, отпускаемые по рецепту

- Защитные ботинки и шлемы (промышленные)

- Проезд на общественном транспорте (автобус, поезд и метро)

- Соль (поваренная)

- Бутерброды (холодные)

- Канализация (бытовая и промышленная)

- 6

- 6

- тонн и более)

- Чай, кофе и какао

- Перевозка на автомобиле, лодке или самолете (не менее десяти пассажиров)

- Вода (бытовая)

Предметы и услуги, освобожденные от НДС Антиквариат, произведения искусства и т.  п.

п.

(при продаже государственным учреждениям)Финансовые услуги

(денежные операции, ссуды/кредиты, сбережения/депозиты, акции/облигации)Медицинское обслуживание и уход Похороны или кремация (людей) Страхование плана похорон Членские взносы Коммерческая земля и здания

(продажа/аренда/аренда)Азартные игры (пари, азартные игры, бинго, лотереи) Почтовые марки Культурные мероприятия, организуемые государственными органами

(музеи, художественные выставки, зоопарки и представления)Здравоохранение

(врачи, стоматологи, фармацевты, оптики и другие медицинские работники)Занятия спортом и физкультурой Образование, профессиональная подготовка Страхование Телевизионная лицензия Часто задаваемые вопросы и ответы по НДС

Взимается ли НДС с железнодорожных билетов?

Ж/д билеты не облагаются НДС.

Это потому, что они находятся в пределах нулевой ставки НДС. Это включает в себя общественный транспорт, такой как автобусы, поезда и метро.

Взимается ли НДС со страховки?

Вам не нужно платить НДС по страхованию, так как страховые взносы как по коммерческим, так и по личным линиям освобождены от НДС.

Однако вы должны заплатить налог на страховые взносы (IPT). (Источник)

Взимается ли НДС с рейсов?

НДС на рейсах имеет нулевую ставку, что означает, что вы не платите НДС на рейсах. (Источник)

Есть ли НДС на электроэнергию?

НДС на электроэнергию взимается по пониженной ставке 5%.

Эта сниженная ставка НДС в размере 5% применяется к электроэнергии для бытового, бытового и некоммерческого использования благотворительной организацией.

Есть ли НДС на газ?

НДС на газ взимается по пониженной ставке 5%.

Эта сниженная ставка НДС в размере 5% применяется к газу для бытового, бытового и некоммерческого использования благотворительной организацией.

Есть ли НДС на печное топливо?

НДС на мазут взимается по пониженной ставке 5%.

Эта сниженная ставка НДС в размере 5% применяется к печному топливу для бытового, бытового и некоммерческого использования благотворительной организацией.

Кто платит НДС?

Налог на добавленную стоимость или НДС платят все резиденты стран Европейского Союза, а резиденты Соединенного Королевства будут продолжать платить НДС после того, как покинут ЕС.

Предприятия и потребители обязаны платить НДС; она выплачивается при покупке товаров или услуг.

Например, если производитель должен создать новый продукт, он будет платить НДС на любой из закупленных материалов, необходимых для производства нового продукта.

Затем производитель будет продавать этот новый продукт потребителям.

Затем потребители будут платить НДС сверх установленной цены (без НДС).

Затем потребители будут платить НДС сверх установленной цены (без НДС).Есть ли НДС на твердое топливо?

НДС на твердое топливо взимается по пониженной ставке 5% .

Эта пониженная ставка НДС в размере 5% применяется к твердому топливу для бытового, бытового и некоммерческого использования благотворительной организацией.

Есть ли НДС на вино?

НДС на вино облагается стандартной ставкой НДС, которая составляет 20%.

В дополнение к НДС на вино, вы должны заплатить пошлину за вино, которая варьируется в зависимости от крепости вина.

Есть ли НДС на дорожный налог?

Дорожный налог не облагается НДС, так как это отдельный налог.

Платят ли школы НДС?

Школы не платят НДС. Образование, профессиональная подготовка и другие сопутствующие услуги, предоставляемые правомочным органом, таким как школа, колледж или университет, освобождаются от НДС.

Однако они по-прежнему могут требовать возмещения НДС на товары и услуги, относящиеся к их образовательной деятельности.

Платите ли вы НДС на муниципальный налог?

Вы не платите НДС по муниципальному налогу, так как это отдельный налог.

Вы платите НДС на Mot?

Вы не платите НДС по ТО . (Источник)

Платят ли предприятия НДС?

Предприятия платят НДС в нескольких случаях.

Предприятия, оборот которых превышает 85 000 фунтов стерлингов в течение любого 12-месячного периода, по закону обязаны зарегистрироваться в качестве плательщика НДС и уплатить любую разницу в HMRC.

После регистрации предприятия по НДС, оно должно взимать НДС с товаров и услуг, которые оно продает, и оно должно платить НДС с товаров и услуг, которые оно покупает. Затем бизнес подаст декларацию по НДС в HMRC.

Частота возврата будет зависеть от схемы НДС, которую использует предприятие.

Базовый вычет НДС Пример

Если владелец магазина уже оценил товар (с учетом НДС) и хочет пересчитать НДС, чтобы узнать, сколько он должен HMRC, он воспользуется приведенным ниже примером вычета НДС.

Чтобы вычесть НДС из цены продукта, они должны: :

Без учета НДС

Цена без учета НДС /цифра без учета НДС. Чтобы рассчитать цену/цифру без НДС, просто:

Рассчитать НДС в обратном направлении

Чтобы рассчитать НДС в обратном направлении просто :

Ставки НДС Великобритании на продукты и услуги

НДС на продукты питания:

Большинство продуктов питания в Великобритании имеют нулевую ставку, что означает, что вы не платите НДС. (Источник)

Еда и напитки с нулевой ставкой включают:

| Продовольственные товары, освобожденные от НДС в Великобритании | ||

|---|---|---|

| Печенье (не покрытое шоколадом) | Зерновые Рыба (включая живую рыбу) | Яйца, мясо и птица |

| Хлеб, булочки, бапсы и лаваш | Охлажденные/замороженные готовые блюда (полуфабрикаты) | Фрукты и овощи |

| Торты (включая шоколадный чайный торт, яффские пирожные) | Масло для жарки | Молоко, масло, сыр |

| Консервы и замороженные продукты (кроме мороженого) 90 Чай и какао 90 | Орехи и бобовые (сырые для употребления в пищу) | |

| Бутерброды (холодные) | Соль (кулинарная) | Вода (бытовая) |

Некоторые продукты питания и напитки облагаются НДС по стандартной ставке составляет 20%

Эти продукты и напитки включают в себя:

| Великобритания без НДС, освобожденные от пищевых продуктов | |||

|---|---|---|---|

| Алкогольные напитки | Шоколад | BISC). | Фруктовые соки и другие холодные напитки (кроме молока) |

| Вода в бутылках (включая минеральную воду) и газированные напитки | Продукты питания и напитки, поставляемые для потребления на месте (в ресторанах, кафе и т. д.) | Орехи (очищенные, жареные и соленые) | |

| Злаковые батончики | Горячие блюда и напитки на вынос (включая гамбургеры, хот-доги, тосты и т. д.) | Картофель чипсы | |

Товары с нулевой ставкой НДС в Великобритании

Все представленные ниже продукты имеют нулевую ставку НДС в Великобритании.

Это означает, что вы не будете платить НДС ни за одну из этих покупок, и если с вас взимается НДС за какой-либо из этих товаров, вы можете запросить этот вопрос у своего поставщика/продавца.

01.2020),

01.2020), первоначальная цена продукта (£90,60) и вычесть разделенную сумму (8 фунтов стерлингов) = 1,60

первоначальная цена продукта (£90,60) и вычесть разделенную сумму (8 фунтов стерлингов) = 1,60

ч. слепых/слабовидящих)

ч. слепых/слабовидящих) п.

п.

Затем потребители будут платить НДС сверх установленной цены (без НДС).

Затем потребители будут платить НДС сверх установленной цены (без НДС).