Как заработать на дивидендах? Обучение инвестированию с нуля

Всем привет!

В сегодняшней статье речь пойдет о дивидендах. О том, что это такое, как происходят выплаты и какова реакция рынка. А также, чем отличаются обыкновенные акции от привилегированных. Началось лето, а это главный сезон, на который приходится большая часть дат закрытия реестра. Есть много популярных ресурсов, позволяющих оперативно отслеживать информацию о выплате дивидендов (например, бкс экспресс). Для начала пару слов о том, что такое дивиденды и как они начисляются.

Что такое дивиденды?

Дивиденды — это выплаты акционерам компании из чистой прибыли данной организации. Другими словами, это распределение чистой прибыли между всеми акционерами в соответствии с количеством акций, находящихся в их владении.

Дивиденды выплачиваются не по всем компаниям. Насколько стабильно та или иная компания выплачивает дивиденды можно посмотреть на сайте соответствующей компании.

На T0 и T1 не обращайте внимание, так как это расчеты за вчерашний и позавчерашний день. В отдельной статье я уже рассказывал про лимиты.

На T0 и T1 не обращайте внимание, так как это расчеты за вчерашний и позавчерашний день. В отдельной статье я уже рассказывал про лимиты.А теперь что касается начисления выплаты по дивидендам. Чаще всего дивиденды поступают на ваш брокерский счет в течении месяца. И кстати, сразу с этой суммы удерживается НДФЛ 13%. Если у вас открыт ИИС счет то можно вернуть налог, об этом я рассказывал в этой статье.

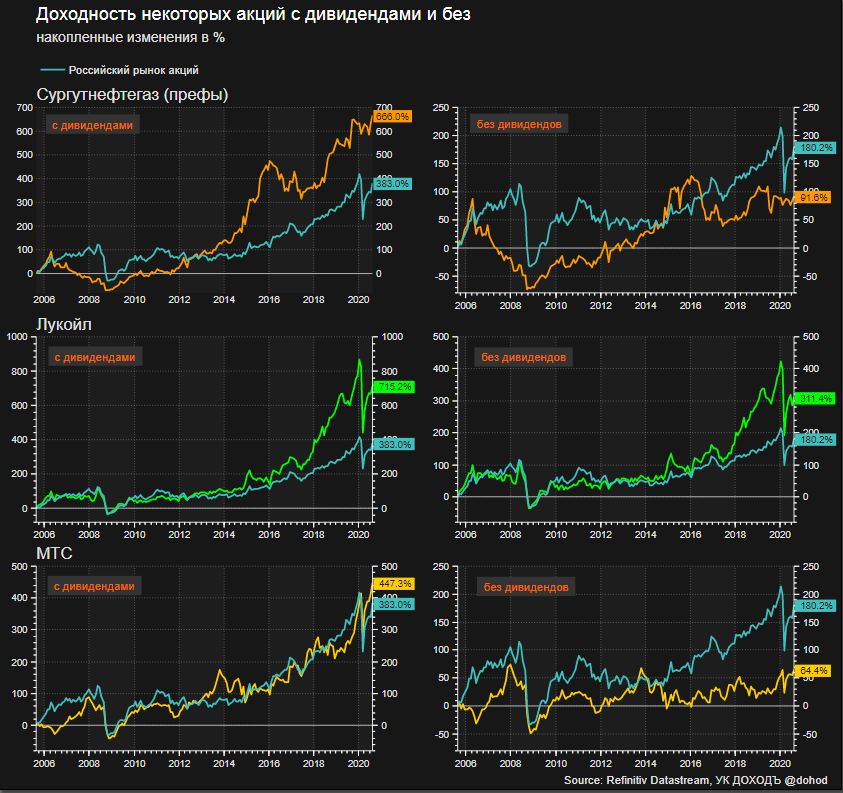

За счет чего прибыль и сколько можно заработать?

Основная прибыль инвестора складывается из двух значений. От получения дивидендов и за счет роста курсовой стоимости купленной акции. Если вы консервативный инвестор, то акцент стоит делать именно на дивидендных акциях. Лично я в свой портфель стараюсь покупать именно такие. Есть конечно и компании которые не выплачивают дивиденды. На таких компаниях можно заработать только за счет роста их курсовой стоимости. Опять же это не значит что компания и в будущем не будет выплачивать дивиденды. Поэтому в зависимости от вашего инвестиционного подхода можно держать в портфеле и такие компании.

На инвестициях можно зарабатывать очень неплохие деньги. Очень хороший результат при консервативном подходе считается от 15 до 20 процентов годовых. При грамотном инвестировании вполне можно показывать такие результаты. Средняя доходность моего консервативного портфеля за последние 3 года инвестирования около 16 процентов годовых. Последнее время развелось огромное количество мошеннических компаний, которые зазывают людей и обещают по 30 процентов в месяц при инвестировании. А годовые по сотни процентов. Никто никогда не покажет вам такой процент в инвестиционной деятельности. Активные спекуляции я сегодня в расчет не беру. С такими процентами это не инвестирование, а игра в рулетку с огромнейшим риском потери всего капитала. Причем зачастую с очень быстрой потерей. Самый успешный инвестор в мире Уоррен Баффет показывал средне годовую доходность около 23 процентов на протяжении очень длительного периода времени. Поэтому всегда думайте прежде чем отдавать кому попало свои деньги.

Чем отличаются обыкновенные акции от привилегированных?

Также стоит отметить, что существуют обыкновенные акции и привилегированные. В чем ключевое отличие этих акций? По привилегированным выплачивается условно-фиксированный дивиденд (то есть в уставе компании может быть прописана сумма выплаты в процентах от прибыли компании. Например, 5 %.) Кстати, есть также положение в законе, что дивиденды по префам не могут быть меньше чем по обыкновенным акциям. Но случаются конечно и исключения. Вообще, с точки зрения инвестирования преимуществ у привилегированных акций много. Основное – это дивидендная доходность. Ходят эти акции друг за другом. То есть наблюдается корреляция. Поэтому рассчитывать на то что вы выиграете на обыкновенной акции за счет более сильного роста курсовой стоимости не стоит.

И во многих случаях, если у компании есть привилегированные акции и по ним выше дивидендная доходность, то стоит присмотреться именно к ним. По крайне мере если брать в расчет голубые фишки.

На этом вводную статью по дивидендам буду заканчивать. В следующей статье, которая появится на сайте в течении двух недель, я расскажу о дивидендом гэпе и о том как на нем заработать. Подписывайтесь на новости сайта чтоб не пропустить (кнопка подписки сбоку). Если статья понравилась и оказалась полезной для вас, делитесь в соц. сетях.

С уважением, Станислав Станишевский.

Индивидуальное обучение трейдингу с нуля. Условия и программа здесь.

Остались вопросы по инвестированию? Консультация.

Как заработать на дивидендах?

Фото: trader-nt.ruКоманда редакторов Promdevelop

Один из самых распространённых источников пассивного дохода, это дивиденды. Процент от прибыли, который выплачивается акционерам, в соответствии с их долей акций в компании. На размер их влияют вид ценных бумаг, их цена, и финансовая стратегия организации.

На размер их влияют вид ценных бумаг, их цена, и финансовая стратегия организации.

Содержание статьи [развернуть]

Каких же стратегий лучше всего придерживаться, чтобы заработать на дивидендах?

Получить выплаты по дивидендам и продать

Стратегия заключается в том, чтобы купить акции до того, как закроется реестр, так называемая дивидендная отсечка. Получить деньги, подождать пока они снова поднимутся в цене и продать их. Это не значит, что нужно покупать в последний момент до отсечки, лучше купить примерно за месяц, пока цена акций еще не слишком высока.

Положительные стороны

- Гарантированная оплата живыми деньгами на брокерский счет трейдера;

- Как уже было сказано, бумаги можно продать, после чего использовать полученные деньги для увеличения капитала. Например, купить бумаги, уплата по которым еще не была сделана, или вложить деньги в менее рисковые активы.

- Реинвестирование денег. Их тоже можно использовать, чтобы увеличить свой капитал.

Отрицательные

Стратегия считается довольно нерискованной. Поэтому сложность только в моменте «просадки» капитала, другими словами, отсечка случилась, цена упала, дивиденды еще не выплачены. Поэтому придётся какое-то время подождать, пока все восстановиться.

Когда падают купить, выросли – продать

Что бы заработать в этом случае, акции покупаются сразу после отсечки, когда цена у них не высока. После чего необходимо подождать, пока они снова вырастут и достигнут того же уровня стоимости, какой был до отсечки, потом продать. Так инвестор заработает не на выплатах, а на курсовой разнице.

К плюсам можно отнести то, что отсутствует просадка капитала. Ведь покупка совершается сразу после падения.

Недостаток заключается в том, что никаких гарантированных выплат инвестор не получает. Никаких свободных денежных средств для реинвестирования уже не будет. Деньги возможно будет получить, только после продажи активов, и фиксации прибыли.

«Купи и держи»

Стратегия для тех, кто готов инвестировать в долгосрочной перспективе, и ему не интересно следить за колебаниями рынка.

Суть понятна из названия. Инвестор находит ценные бумаги с сильным потенциалом роста, и достаточно частой уплатой дивидендов. Покупает и держит их. Впоследствии полученные деньги можно реинвестировать в покупку тех же акций, или каких-либо других, зависит от инвестора.

Плюсы стратегии:

- «Живые» деньги, от выплат, на счете акционера,

- Пассивный доход, не требующий особого пристального внимания, заработок на росте бумаг, с очень высоким потенциалом роста

Минус у стратегии только один. Это найти и купить правильные акции. Ведь требований к ним хоть всего лишь два, перспектива роста и частые выплаты. Тем не менее придется очень тщательно выбирать бумаги каких компаний стоит покупать, а от каких бумаг стоит держаться подальше.

Купить заранее, продать до отсечки

Еще одна стратегия заработка на курсовой разнице. Тем не менее она тоже зависит от дивидендов. Инвестор покупает акции за долго до того, как по ним будут платить. Как только начнет подходить срок отсечки, бумаги начнут быстро расти в цене, инвестор продает их.

Тем не менее она тоже зависит от дивидендов. Инвестор покупает акции за долго до того, как по ним будут платить. Как только начнет подходить срок отсечки, бумаги начнут быстро расти в цене, инвестор продает их.

В результате выплат, не будет, но имеется возможность хорошо заработать на разнице. От чего общая прибыль может стать даже больше.

Конечно, подобная картина вырисовывается не всегда, но в большинстве случаев так и происходит. В менее благоприятных обстоятельствах, инвестор хотя бы получит дивиденды.

Покупаем дешево

Вот еще способ увеличить свою прибыль, закупаться, когда цена на бумаги снижена. Основная проблема дивидендов в том, что их сумма зависит исключительно от компании, которая их выплачивает. Каждый акционер получает одну и ту же сумму на одну акцию, в общем прибыль зависти от их количества, которое есть у инвестора. Хороший способ увеличить число ценных бумаг на руках, а соответственно увеличить и общую сумму прибыли.

В заключении один совет как не «промотать» весь свой капитал

Частая ошибка новичка, выбрать одну, две или три компании.

Однако никогда нельзя забывать о рисках. Выплаты всегда могут внезапно снизится или вовсе прекратиться. Продать акции возможно будет только с большим убытком. И, быть может, через какое-то время все придет в норму, но такой простой, дорого обойдётся дельцу.

Единственный способ избежать этого, расширять свой портфель. Пусть не у всех компаний буду большие дивиденды. Преимущество заключается том, что начавшиеся проблемы у одной компании, не отразятся на выплатах у других. Удачи в биржевой игре!

Как зарабатывают на дивидендах и кто такие дивидендные аристократы

Несмотря на возможную высокую доходность по акциям, они позволяют акционерам зарабатывать на дивидендах вне зависимости от изменения курса.

Стратегия предполагает получение регулярных выплат (части прибыли, соразмерно приобретенному пакету акций компании) в виде дивидендов. Выплата происходит от полученной прибыли после налогообложения. Такой способ работы считается самым предсказуемым и стабильным. Допускается использование на долгосрочную перспективу, без активного внимания трейдера за текущей рыночной ситуацией и без непосредственного вовлечения в торговый процесс.

Выплата происходит от полученной прибыли после налогообложения. Такой способ работы считается самым предсказуемым и стабильным. Допускается использование на долгосрочную перспективу, без активного внимания трейдера за текущей рыночной ситуацией и без непосредственного вовлечения в торговый процесс.

Важно. Законом не ограничено (Федеральный Закон «Об акционерных обществах» № 208 — ФЗ) право компании не выплачивать дивиденды за конкретный период. В таком случае полученная прибыль направляется на развитие компании и другие смежные цели. На бирже существует много акционерных обществ, которые не выплачивают дивиденды, но стоимость их акций стабильно растет. Дивиденды могут выплачиваться по результатам работы компании за год, квартал или полугодие.

Тем не менее, согласно Stolf, компании, которые выплачивают дивиденды, выделяют на них от 5 до 15% прибыли в стреднем. Но некоторые доводят сумму выплат до 50% прибыли. Как получить дивиденды и что для этого нужно, можно прочесть у https://stolf. today/dividendy.html, там же есть примеры заработка на дивидендах.

today/dividendy.html, там же есть примеры заработка на дивидендах.

Из всех компаний выплачивающих дивиденды выделяются группы лидеров — аристократы и короли.

Дивидендные аристократы

Поскольку одним из способов получения прибыли от владения акциями являются дивиденды, то выделяются компании, которые относятся к так называемой категории дивидендных аристократов. Это компании, которые не только стабильно выплачивают дивиденды последние 25 лет, но и увеличивают размер выплат.

Для отнесения компании к категории аристократов не достаточно выплачивать дивиденды последние 25 лет, предъявляются дополнительные требования, соблюдение которых обязательно:

- Обязательное присутствие компании в индексе S&P 500.

- Рыночная капитализация от 3 млр долларов.

- Среднедневной оборот торгов по бумагам компании должен быть не менее 5 млрд долларов.

Состав компаний, входящих в индекс дивидендных аристократов (S&P 500 Dividend Aristocrats) ежегодно, в конце января.

По состоянию на август 2020 года в список входят 65 компании. Средняя доходность по акциям аристократов составляет 2,5% годовых. Сравнительно не высокая, однако, эти компании считаются одними из самых надежных, их называют элитой фондового рынка.

Монеты.

СС0

Основные преимущества работы с дивидендными аристократами:

- стабильные выплаты дивидендов;

- надежность — в список входят самые крупные и стабильно работающие компании, которые за долгий срок ведения бизнеса доказали свою финансовую устойчивость и надежность;

- дивидендные выплаты у аристократов выше по рынку, чем у обычных компаний;

- низкая волатильность котировок акций.

Аристократами являются компании, хорошо знакомые российскому потребителю — Procter & Gamble, Coca-Cola, Caterpillar Inc., Colgate-Palmolive (дивидендная доходность 2,6% годовых), Johnson & Johnson, McDonald`s, Kimberly-Clark (с годовой доходностью 2,9%) и многие другие.

Важно. Один из гениев инвестиций — Уоренн Баффет советует: «Покупайте только то, что вы будете совершенно счастливы иметь, если рынок закроется на 10 лет.». Это объясняет наличие в его инвестиционном портфеле дивидендных аристократов и их особенности — стабильная выплата дивидендов с постепенным ежегодным увеличением на протяжении долгих лет. В разные годы инвестор являлся владельцем акций таких компаний как: Wells Fargo (WFC), Coca-Cola (KO), American Express (AXP), IBM (IBM), WalMart. Долгосрочное сотрудничество с лучшими акционерными обществами — это основа грамотного и перспективного инвестиционного портфеля.

Дивидендные короли

На бирже также выделяют особой тип компаний, которые называют дивидендными королями. Их главное отличие от аристократов — стабильное увеличение выплат последние 50 лет. Других требований к финансовой деятельности организаций (как это делается при формировании списка аристократов) не предъявляется.

К дивидендным королям традиционно относятся такие компании как: Nordson Corp, H. B. Fuller, Coca-Cola, Johnson & Johnson, Dover Corp., Emerson Electric Co и другие.

B. Fuller, Coca-Cola, Johnson & Johnson, Dover Corp., Emerson Electric Co и другие.

Несмотря на длительный срок увеличения выплачиваемых акционерам дивидендов нежели у аристократов, последние считаются более надежными и стабильными вариантами инвестирования средств.

Выводы

Грамотная диверсификация портфеля акций — это залог успешной торговли

Дивидендные аристократы или короли обязательно должны присутствовать в инвестиционном портфеле любого инвестора по примеру известных и успешных трейдеров мира. За их плечами более чем 20-летний опыт торговли, к которому стоит прислушиваться. Доходность по таким акциям заметно уступает молодым компаниям. Однако позволит нивелировать возможные риски от торговли волатильными инструментами.

10 лучших акций для получения дивидендов

Заработок на дивидендах позволяет не только сохранить, но и приумножить капитал. Это классическая инвестиционная стратегия, требующая сравнительно небольших знаний и опыта. В начале 2021 года мы собрали ТОП-10 лучший дивидендных акций, которые на протяжении прошедших 5 лет демонстрируют стабильность. А также успешно перешагнули сложный 2020 год, полный волнений и резкий обвалов.

В начале 2021 года мы собрали ТОП-10 лучший дивидендных акций, которые на протяжении прошедших 5 лет демонстрируют стабильность. А также успешно перешагнули сложный 2020 год, полный волнений и резкий обвалов.

Дивидендная стратегия инвестирования

Коммерческие компании с устойчивым финансовым положением и стабильно растущей доходностью также стабильно выплачивают дивиденды акционерам. Поэтому инвесторы часто обращают больше внимания на экономические показатели, нежели на текущие котировки акций той или иной организации. Делая, при этом, ставку на заработок в виде дивидендов.

Это консервативная или инвестиционная стратегия. Рыночная цена бумаги может колебаться, падая на коррекции или уходя в гэпе и вырастая на пиках спроса. Но это не имеет значения, если держатель акции постоянно получает доход в виде дивидендных выплат и не планирует продавать активы.

Один из способов извлечения прибыли – покупать бумаги с высокими дивидендными выплатами. Хорошим считается показатель от 7% и выше к текущей котировке, в 2021 году это означает полное покрытие официальной инфляции и прирост капитала. Метод популярен, но имеет обратную сторону – сокращение объема активов на снижениях. Когда рыночная цена лота падает, дивидендная доходность в процентном соотношении возрастает, делая акции интересными для покупки. При этом дальнейшее падение цены означает финансовый убыток, ведь совокупная стоимость портфеля и акций в частности также падает.

Метод популярен, но имеет обратную сторону – сокращение объема активов на снижениях. Когда рыночная цена лота падает, дивидендная доходность в процентном соотношении возрастает, делая акции интересными для покупки. При этом дальнейшее падение цены означает финансовый убыток, ведь совокупная стоимость портфеля и акций в частности также падает.

Дебетовая #Кэшбэк карта

Вывод: хорошие дивидендные акции сочетают высокий процент доходности и стабильный рост котировок. Такие бумаги обеспечат растущую прибыль на многолетнем горизонте, а их продажа зафиксирует дополнительный заработок на росте цен.

Анализ акций с самыми высокими дивидендами

Дивидендные акции следует выбирать, опираясь на комплексный базовый анализ. Компания должна иметь устойчивый финансовый фундамент, выплачивать процент, вдвое превышающий показатель инфляции и, в идеальной модели, стабильно увеличивать дивиденды.

Анализ бумаг на за 2020 год по основным показателям

| Компания | Рыночная цена | Дивиденды, в рублях за 2020 год | Дивиденды, % относительно цены 2020 года | Торговый оборот, в день, 2021 год |

|---|---|---|---|---|

| Сбербанк ап | 200,67 | 18,7 | 9,31 | 1,48 млрд. р. р. |

| ММК | 40,58 | 3,8 | 9,36 | 2,35 млрд. р. |

| МТС | 321,29 | 42,75 | 13,30 | 3,18 млрд. р. |

| НЛМК | 149,26 | 20,73 | 13,89 | 2,80 млрд. р. |

| Северсталь | 949,65 | 106,39 | 11,20 | 1,85 млрд. р. |

| Детский мир | 107,37 | 10,58 | 9,85 | 325,70 млн. р. |

| Газпром | 188,39 | 15,24 | 8,09 | 11,56 млрд. р. р. |

| Лукойл | 5128,63 | 396,0 | 7,72 | 21,82 млрд. р. |

| Норникель | 18198,0 | 1180,0 | 6,48 | 15,89 млрд. р. |

| Магнит | 4177,25 | 304,0 | 7,28 | 2,73 млрд. р. |

Таблица наглядно демонстрирует дивидендный доход инвестора за 2020 год. А также ежедневный оборот на март 2021 года, он отражает ликвидность бумаг – это не менее важный показатель.

Сравнительный анализ выплаты дивидендов за период 2015 – 2020 гг включительно

| 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | |

|---|---|---|---|---|---|---|

| Сбербанк АП | 0,45 | 1,97 | 6,0 | 12,0 | 16,0 | 18,7 |

| ММК | 0,58 | 1,03 | 3,2 | 5,31 | 3,6 | 3,8 |

| МТС | 26,17 | 26,0 | 26,0 | 26,0 | 28,66 | 42,75 |

| НЛМК | 4,13 | 6,59 | 12,56 | 19,46 | 22,86 | 20,73 |

| Северсталь | 53,26 | 73,14 | 110,06 | 156,37 | 121,7 | 106,39 |

| Детский мир | — | — | 6,45 | 8,27 | 9,51 | 10,58 |

| Газпром | 7,2 | 7,89 | 8,04 | 8,04 | 16,61 | 15,24 |

| Лукойл | 159,0 | 187,0 | 205,0 | 225,0 | 347,0 | 396,0 |

| Норникель | 1296,0 | 644,0 | 670,0 | 1383,0 | 2279,0 | 1180,0 |

| Магнит | 220,97 | 432,79 | 182,92 | 272,88 | 166,78 | 304,0 |

Динамика отражает изменение суммы выплаты дивидендов на 1 акцию, стабильность начислений. Исключение в обзоре – Детский мир, который стал начислять дивиденды с 2017 года.

Исключение в обзоре – Детский мир, который стал начислять дивиденды с 2017 года.

Рыночная стоимость 1 акции (за периоды 2020-2015 гг приведена среднестатистическая годовая стоимость, за 2021 г. – начало марта)

Дебетовая карта Tinkoff Black

| 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | |

|---|---|---|---|---|---|---|---|

| Сбербанк АП | 53,43 | 90,72 | 136,98 | 189,86 | 199,98 | 200,67 | 252,52 |

| ММК | 17,08 | 26,04 | 37,78 | 47,11 | 41,73 | 40,58 | 56,1 |

| МТС | 229,01 | 238,62 | 273,71 | 281,7 | 264,75 | 321,29 | 319,6 |

| НЛМК | 79,43 | 88,15 | 89,75 | 156,25 | 149,77 | 149,26 | 216,16 |

| Северсталь | 662,63 | 757,02 | 846,5 | 995,32 | 988,65 | 949,65 | 1333,0 |

| Детский мир | — | — | 91,85 | 91,30 | 91,23 | 107,37 | 142,02 |

| Газпром | 142,69 | 145,30 | 132,14 | 147,13 | 205,92 | 188,39 | 225,73 |

| Лукойл | 2573,28 | 2822,0 | 3020,38 | 4320,25 | 5482,38 | 5128,63 | 6180,0 |

| Норникель | 10038,75 | 9261,75 | 9474,5 | 11076,0 | 15118,0 | 18198,0 | 22056,0 |

| Магнит | 11301,5 | 10335,5 | 8911,0 | 4487,5 | 3723,0 | 4177,25 | 4987,0 |

Используя эти данные, можно провести аналитику процентного дохода за период в 5 лет. Сухие цифры не информативны даже в динамике, ведь важнее соотношение цена-выплата, нежели сумма. Однако приведенные данные отражают постоянство дивидендного дохода. Например, Газпром или Лукойл стабильно дорожают и наращивают выплаты акционерам.

Анализ цифр довольно прост, это лишь «верхушка», которая отражает статистические данные за определенный отрезок времени. Принято считать, что исторические данные не могут являться однозначным руководством к действию. При этом в обзоре собраны только надежные бумаги, они востребованы и ликвидны не первый год, что дает серьезный фундамент для принятия решения о покупке в текущем моменте.

Сколько можно заработать на акциях (в реальных Примерах) +IPO, Дивиденды

Сколько можно зарабатывать на покупке акций в месяц или год. Примеры доходности и сравнения. Сколько зарабатывают на покупке ценных бумаг на стадии IPO и при получении дивидендов.

Конкретная сумма, сколько можно заработать на акциях, зависит от сбалансированности портфеля и срока инвестирования. Если речь идет о долгосрочном инвестировании, то 20-30% годовых – норма для фондового рынка.

При активном трейдинге риски выше, но и профит растет, те же 15-20% можно получить за месяц торговли. Даже при максимально консервативной работе трейдеры зарабатывают, как минимум 50-60% годовых.

Сколько можно заработать на акциях (Реальные примеры)

Деньги можно зарабатывать на долгосрочных вложениях, так, например, акции McDonald’s за последние 6 месяцев выросли в цене на 50%, принеся своим инвесторам по 100 долларов с каждой ценной бумаги. Но иногда краткосрочные инвестиции приносят значительно больше денег. Люди, участвующие в IPO российского ритейлера OZON, за 2 дня смогли получить прирост капитала в 40%.

Одно из отличий фондового рынка в том, что у акций нет предела для роста.

Например, только за период марта по сентябрь стоимость акции Amazon выросла на 118,46%. За неполных полгода каждая вложенная $1000 могла превратиться в $2118,46 – ни один банк не может предложить аналогичную доходность.

Но это не предел, сколько можно зарабатывать на покупке акций, здесь нет ограничений по прибыли и грамотно составленный инвестпортфель может сделать обычного человека миллионером.

Заработок на дивидендах

Заработок на дивидендах в основном подразумевает долгосрочное инвестирование (но есть и другая стратегия, об этом позже), его особенность в том, что инвестор делает ставку не на сильный рост ценных бумаг, а на дивидендные выплаты.

При выборе этого направления покупаются акции дивидендных аристократов, королей и чемпионов. Это категории бумаг, эмитенты которых десятилетиями выплачивают вознаграждение акционерам и постоянно увеличивают его. Аристократов не так уж и много, даже в США их количество исчисляется десятками.

Для наглядности разберем не самый яркий пример c доходностью по бумагам Johnson & Johnson на дистанции с 2010 по 2020 год. Инвестиции в бумаги дивидендного аристократа совершались в начале 2010 года при стоимости $65,00 за акцию. Приобретено 100 акций за $6500.

Доход инвестора в этом примере состоит из 2 компонентов:

- Рост стоимости акций – к концу периода цена JNJ выросла до $145. При продаже акций инвестор получил $14500;

- Выплаченные дивиденды – суммарно за это время компания выплатила $28,82 на каждую акцию.

Часто выплаты производятся за несколько раз в году, например, ежеквартально. Одни из самых больших дивидендов среди американские компаний платят:

- GAP – 5.99%;

- AT&T – 5.47%;

- Exxon Mobil – 5.09%;

- Abbvie – 4.92%;

- People’s United Finl – 4.35%.

Достаточно многие американские компании постоянно выплачивают дивиденды в размере более 2% годовых от стоимости ценной бумаги. К таким корпорациям относятся: Legget and Platt, McDonald’s, Archers Daniels Midland, PepsiCo, Coca-Cola.

Чтобы получить дивиденды, необязательно владеть акциями весь год, достаточно лишь несколько дней в период даты отсечки, когда происходит фиксация списка акционеров для дивидендных выплат. После этой даты курс акций обычно немного проседает, так как компания расходует большие суммы на выплаты, но курс восстанавливается за пару недель. Поэтому заработок на дивидендах подходит не только долгосрочным инвесторам.

Заработок на долгосрочных инвестициях

Другой, более пассивный способ заработка – долгосрочные вложения рассчитанные на увеличение стоимости ценной бумаги в будущем, не смотря на текущие колебания ее стоимости. Стратегия называется Купи и держи (Buy & Hold).

В портфель могут входить и дивидендные аристократы (как консервативная составляющая инвестпортфеля), и бумаги компаний, для которых вознаграждение акционеров не является приоритетом. Цель – максимизация роста акций на многолетней дистанции. Дивиденды могут выплачиваться, но в портфелях роста они полностью реинвестируются.

Недавно многие эксперты рекомендовали вкладывать деньги в корпорации, занимающиеся разработкой игр. Крупнейшие игровые гиганты хорошо выросли в цене:

- Glu Mobile– $;

- Activision Blizzard– $;

- UbiSoft – €;

- Electronic Arts– $.

Еще один пример, сколько можно зарабатывать на покупке акций – корпорация Тесла. Только за 11 месяце 2020 года она принесла своим акционерам более 450% прибыли, не говоря о других периодах, которые тоже сопровождаются бурным ростом.

Существуют различные подходы к выбору ценных бумаг для инвестирования, но никто не знает заранее, сколько можно заработать за год если купить акции тех или иных компаний. В отсутствие глобальных кризисов и плохих новостей, рынок ценных бумаг обычно растет и приносит доход своим инвесторам. Но даже в кризис, цифры, графики и курс акций всегда отвечают положительно на вопрос, реально ли заработать на акциях.

Заработок на краткосрочной торговле

Трейдинг предполагает активную работу. Трейдер ищет точки входа, определяется с целевыми уровнями и заключает сделки на день – неделю, до полутора месяцев.

В инвестировании есть такое понятие как «ребалансировка портфеля» – 1-2 раза в год пересматривается его состав. Докупаются перспективные бумаги, исключаются те, в которых держатель портфеля не уверен. В трейдинге этого нет, так как нет самого портфеля, но есть ряд открытых сделок.

В краткосрочной торговле меньшее значение имеет фундаментальный анализ. Он учитывается (квартальные отчеты, новости о поглощениях, выходе на новые рынки, презентации новой продукции), но долгосрочный прогноз на основе «фундамента» не воспринимается.

Хороший пример краткосрочной торговли по акциям Porsche. Мы уже пару лет работаем с профессиональным брокером Just2Trade. Это европейское отделение от ФИНАМ, брокер регулируется не только Банком России, но и в США и Европе. Здесь можно покупать более 30 тысяч иностранных акций без статуса квалифицированного инвестора.

Чтобы купить акции, достаточно нажать кнопку BUY:

Теперь мы можем получать дивиденды и удерживать акции, но наша цель – краткосрочная прибыль. По проведенной аналитике акции должны продолжить рост, что вскоре и произошло:

Чтобы зафиксировать полученную прибыль, нужно продать акции и закрыть текущую сделку. Это можно сделать также одним нажатием:

Итоговая прибыль отображается в истории сделок под графиком:

Всего за несколько дней была получена прибыль в $87,91.

Торговля на бирже предполагает большую доходность по сравнению с долгосрочными инвестициями. Если инвестор ориентируется на 20-30% годовых, то трейдер в год может зарабатывать больше 100% от депозита.

Трейдер зарабатывает и на росте, и на падении акций. Теоретически инвесторы также могут это делать, вкладываясь в «шортящие» ETF, но на практике это происходит редко.

В трейдинге больше работает технический анализ – индикаторы, разметка графика, графические и свечные паттерны. Торговать можно по простейшим методикам, например, при пробое уровня и закреплении за ним.

Для трейдинга подходят любые акции, но лучше обращать внимание на высоковолатильные акции, чья цена постоянно колеблется. Высокую волатильность за последние полгода показывают: Boeing, CityGroup, General Electrics, AMD, Chevron, General Motors, NVIDIA, Bank of America.

Покупка акций на IPO

IPO – это первое размещение акций на фондовой бирже. Цель любого размещение – привлечение средств на развитие бизнеса. В год в мире на IPO выходит более 1200 компаний.

IPO с точки зрения инвесторов, очень интересны. Корпорация устанавливает ориентировочную цену бумаги, но сразу после размещения, стоимость акции может взлететь на 20-30-40%.

В среднем рост цены акций, впервые размещенных на бирже за 3 месяца составляет 48%.

При размещении облигаций, их стоимость на IPO всегда меньше номинальной стоимости, то есть той, за которую эмитент обещает выкупить ценную бумагу через определенное время.

Например, тот же Just2Trade позволяет инвестировать в акции на стадии IPO:

Прекрасный пример заработка на первичном размещении – IPO акций OZON. Интернет-магазин эмитировал 33 миллиона акций по цене 30 долларов за штуку.

- 24 ноября участники IPO получили акции.

- 25 ноября стоимость акций взлетела на 30%.

- 26 ноября рост цены составил уже 35-40%.

Одно из самых высокодоходных размещений – это IPO Twilio. Twilio – это американский разработчик программного обеспечения, созданный в США в 2008 году. В 2016 году компания провела IPO, выставим одну акцию за 15 долларов. Рост стоимости акции за первый день составил 92%. Через 4 года цена выросла до 319 долларов. Таким образом с момента IPO каждая ценная бумага подорожала на 2026%, это 506% годовых в среднем.

Впервые на биржу также вышли:

- Исследовательская компания PPD Inc. Рост акций за первые полгода после размещения составил 42%;

- Разработчик программ для расчетов по вычислительной химии Schrodinger inc. Рост акции за первые полгода также составил порядка 46%;

- Стартам по редактированию генома Beam Therapeutics. С момента размещения, наблюдается постоянный рост стоимости акции, за первые 5 месяцев он составил 65%, эксперты полагают, что потенциальный рост может составить 110% годовых.

Сколько можно заработать на акциях на IPO заранее не известно никому. Но в большинстве своем, после первичного размещения стоимость акции как минимум немного увеличивает, принося инвестору доход.

На акциях каких компаний можно заработать

Подбор ценных бумаг зависит от целей:

- Инвестирование – нужны акции, чей бизнес, вероятнее всего, будет расти в будущем. Горизонт планирования как минимум несколько лет;

- Трейдинг – отбираются акции с достаточной ликвидностью и прочими техническими характеристиками с перспективой на ближайшие дни, неделю.

При инвестировании нужно понимание перспектив компании и отрасли, в которой она работает. Например, в будущем высока вероятность роста:

- Производителей электромобилей. До насыщения рынка все еще далеко;

- IT сектора. Развивается интернет вещей, требуется разработка соответствующего ПО. Это дает стимул для роста крупнейших производителей оборудования для IoT;

- Блокчейна. С момента успешного запуска технологии прошло больше 10 лет, но она до сих далека от массового применения;

- 5G, 6G. Для IoT нужна будет быстрая передача огромных массивов данных, у компаний, работающих в этой сфере, высокий потенциал.

Помимо общей оценки при решении вопроса какие акции покупать учитываются финансовые показатели компании, закредитованность, охват мировых рынков, наличие мощных конкурентов.

Трейдеры для отбора акций используют скринеры – специальные фильтры, позволяющие из тысяч ценных бумаг отсеять несколько десятков и работать с ними.

Можно отфильтровать акции по показаниям нескольких индикаторов, изменению цены, ликвидности, стране, биржам, на которых они торгуются.

Bank of America ежегодно составляет ТОП лучших акций, которые стоит добавить в свой инвестиционный портфель любому человеку. Свой рейтинг они составляют, основываясь на:

- Перспективах роста;

- Диверсифицированности бизнеса;

- Наличие новых продуктов;

- Интересе инвесторов к акциям.

Банк рекомендует обратить снимание на следующие ценные бумаги:

- Walt Disney – это известная компания, которая ведет хорошо диверсифицированный бизнес, она владеет парками развлечений, снимает мультики, фильмы и сериалы. Корпорация входит второй год подряд в список лучший компаний для инвестирования денег;

- Tyson Food – лидер пищевой промышленности;

- CarMax – продавец подержанных автомобилей;

- Exxon Mobil – крупная нефтяная компания, как и Walt Disney входит в топ лучший компаний второй год подряд;

- American Electric Power – американская электроэнергетическая компания;

- CityGroup – крупнейший банк из США, показавший хороший рост в 2019 году;

- Dentsply Sirona – компания производитель оборудования для стоматологии;

- Raytheon Company – производитель оружия для военных сил США;

- Intel – производитель электронных устройств;

- WestRock Company – производитель экологического упаковочного материала;

- Kimco Realty Corporation – траст в сфере недвижимости.

В список лучших компаний для инвестиций попадали такие гиганты как: General Motors, Morgan Stanley и Microsoft.

Как заработать на покупке акций каждый инвестор решает для себя самостоятельно. Самый консервативный метод – приобретение ценных бумаг для долгосрочных инвестиций. Если инвестор вместе с деньгами готов вкладывать свое время, то можно заниматься покупкой бумаг с целью получения дивидендов или трейдинга. Во всех трех случаях торговля на бирже может приносить хороший доход.

Профессиональные брокеры, где можно покупать акции

FinmaxFXJust2TradeRoboForex

Брокер FinmaxFX предлагает более 2000 активов. Современная торговая платформа делает процесс покупки акций проще, чем заказ пиццы.

Здесь мы можете собрать внушительный портфель и зарабатывать не только на росте акций, но и за счет дивидендов. Кроме ценных бумаг с NYSE и NASDAQ, у брокера FinmaxFX есть огромное количество европейских и азиатских компаний, например, Nestle, Porsche, Ubisoft, Rolls-Royce, Sony…, а также фьючерсы на энергоресурсы и сырьевые товары, фондовые индексы и другие.

Брокер регулируется ЦРОФР, VFSC. Предоставляет профессиональную торговую платформу и лучшие условия. Минимальный депозит для открытия счета $250.

Сайт: FinmaxFX

Just2Trade — Международный брокер от ФИНАМ с европейской регистрацией. Здесь можно покупать более 30 000+ акций без статуса квалифицированного инвестора с более чем 20 бирж со всего мира и возможностью получать дивиденды.

Также среди акций есть более 2000 биржевых фондов и облигации.

Брокер регулируется FINRA, CySEC, MiFID и Банком России. Минимальный депозит для открытия счета $500.

Сайт: Just2Trade

Брокер RoboForex работает более 10 лет и позволяет торговать акциями с 14 европейских стран и США. На платформе R Trader (+ есть и другие) доступно более 12 000 активов. Брокер регулируется IFSC и The Financial Commission, также имеет сертификацию Verify My Trade (VMT).

Внедрена программа страхования с лимитом в 5 000 000 EUR. Получено более 10 наград, например IAFT Awards, International Business Magazine Awards. Компания является официальным спонсором BMW M Motorsport.

Официальный сайт: RoboForex

Портфельное инвестирование

Смысл составления портфеля – снизить риски и добиться стабильности. За это приходится платить снижением доходности.

В состав инвестиционного портфеля включаются как голубые фишки со сравнительно низким потенциалом роста, так и средние/малые компании с перспективой роста на 100+% в ближайшие годы. Смысл покупки акций в том, что рост одних бумаг с запасом компенсирует потери по другим акциям и выведет итоговый результат в плюс.

Для сравнения – примитивный портфель из акций Exxon Mobil, Chevron, Lukoil и AT&T на 10-летней дистанции дает доход в 4,13%. Это слишком мало даже для консервативного инвестирования. Причина этого – плохо диверсифицированный портфель, в нем явный перекос в сторону нефтяного сектора.

Адекватный портфель на этой же дистанции дает более 14% годовых. То есть за счет портфельного инвестирования доходность увеличена на 200+%.

Диверсификация портфеля – обязательное условие.

Стоит понимать, что фондовый рынок, это место куда вкладывают огромные деньги. Одно дело вложить 200 долларов, другое $700 000. Согласитесь, понятие рисков здесь будет разное.

Рисковать 200 долларами это не равнозначно риском 700 тысячам. Поэтому даже доходность в 15-20% годовых для больших сумм, это очень хорошие цифры. На дистанции в десять лет и с учетом реинвестиций, это дает колоссальные результаты.

- В примере ниже сравнение доходности в случае снятия ежегодной прибыли и получения денег лишь от изначального вклада, а во втором случае реинвестиции прибыли и получения доходов с учетом роста капитала.

Посмотрите, уже через 10 лет капитал, учитывая сложные проценты, в два раза больше, а прибыль в 6 раз.

Через 20 лет и капитал будет уже почти в 8 раз больше относительно первого варианта. А ежегодная прибыль уже позволит жить с изначального вклада всего лишь 3000 долларов.

Интересное по теме:За 24 года доходность в пассивном режиме составит более 9400%.

Преимущества торговли акциями

У этого вида деятельности масса преимуществ:

- Тысячи торгуемых акций с достаточными объемами даже для внутридневной торговли. Даже при жесткой фильтрации ежедневно требованиям трейдера будет соответствовать 20-30 бумаг;

- Есть доступ к реальным ценам, биржевым объемам;

- Акции более предсказуемы по сравнению с рынком Форекс, то есть фондовый рынок более стабилен, взгляните сами на исторические графики главных индексов;

- Сравнительно высокий доход. Что касается того, сколько можно заработать на акциях в месяц, то при активной агрессивной торговле можно выйти на результат в 8-11% и даже выше. При инвестировании профит 0,7-2,0% в месяц – это норма;

- Теоретически рост акций не ограничен. Сценарий с ростом валют на сотни процентов за несколько лет исключен, на фондовом рынке такие ситуации – не редкость;

- Даже у обычных инвесторов есть возможность заработка на IPO. Ряд брокеров собирает пул из желающих купить акции компаний до листинга на бирже, формирует из их взносов один и с ним участвует в IPO. Это реальная возможность заработать более 100% от вложенной суммы за несколько месяцев;

- Что дает покупка акций – вы становитесь долевым участником бизнеса. При заключении сделки делается соответствующая запись в депозитарии, даже при банкротстве брокера акции не пропадут, а лишь будут переведены к другой брокерской компании на ваш выбор;

- Работают стандартные методики анализа рынка;

- Помимо активного трейдинга можно создать долгосрочный инвестиционный портфель. При этом инвестор сам выбирает тип дохода – получить максимум при продаже инвестпортфеля или сделать ставку на дивиденды, получая ежегодные выплаты.

Это можно рассматривать, как аналог банковского депозита. В США почти весь пенсионный фонд обращается на фондовом рынке.

Недостатки скорее косметические:

- В зависимости от брокера может отличаться ПО, придется привыкать к новым терминалам. Если используются пользовательские индикаторы, они могут не подойти к новой торговой платформе;

- Торговля не ведется в режиме 24х7, график привязан к работе бирж. Азиатские биржи работают, когда в европейской части планеты ночь;

- При бессистемной торговле гарантирован убыток.

Новичков останавливает кажущаяся сложность торговли на фондовом рынке. При более тесном знакомстве с ним становится понятно, что работа совсем не сложная. Отзывы реальных трейдеров доказывают это.

Советы начинающим инвесторам

Новичкам, задумавшимся над тем с чего начать, следует прислушаться к следующим рекомендациям.

Для инвестирования отводится только та сумма, с которой человек готов расстаться без проблем для семейного бюджета.

Что касается того сколько нужно инвестировать, то единого стандарта нет, минимальная сумма пополнения счета зависит от брокера. Если ограничения нет, то минимальный капитал зависит от портфеля. В теории можно покупать от 1 акции нужной компании, то есть достаточно капитала в несколько сотен долларов. Если брокер предоставляет кредитное плечо, то сумма может уменьшиться в 5-20 раз. Но лучше рассчитывать на 500 долларов, чтобы открыть несколько сделок и снизить риски, а также иметь запас на счету.

Если стартовый капитал ограничен $300-$500, но есть желание собрать большой инвестпортфель, идеальное решение – ETF фонды.

Нежелательно концентрировать инвестиции только на 2-3 ценных бумагах. Если повезет, прибыль может в разы превышать среднюю доходность рынка, но и риск велик, даже при растущем рынке можно получить убыток на отдельных секторах.

Диверсификация – одно из основных правил инвестора.

Для снижения рисков в периоды нестабильности можно балансировать основной портфель короткими позициями по инструментам с высокой обратной корреляцией. Например, перед пандемией коронавируса можно было купить бумаги Direxion Daily S&P 500 Bear 1X Shares (тикер SPDN). Это инверсный ETF фонд, он растет при падении индекса S&P Во время паники весной 2020 года потери из-за падения стоимости акций SPY компенсировались ростом SPDN:

Инвестирование – не трейдинг. Не нужно ежедневно проверять стоимость портфеля и мысленно распределять доход. Инвестору нужно абстрагироваться от инвестпортфеля и воспринимать его отстраненно. Краткосрочная просадка возможна, но это не повод мгновенно изменять состав акций. Что касается трейдинга и того можно ли заработать на покупке акций, то это возможно. Трейдинг – это очень захватывающий процесс, но в силу психологических особенностей подойдет не всем.

- Гнаться за сверхдоходностью не стоит ни в одном из способов.

Для максимизации дохода в будущем желательно реинвестировать начисленные дивиденды. С той же целью можно регулярно докупать акции, даже дополнительные $100-$200 в месяц дадут на дистанции ощутимый эффект.

Если после покупки акций SPY на $10000 ежемесячно докупать бумаги на $100, то на дистанции в 10 лет это фактически удваивает доход по сравнению со сценарием без наращивания портфеля. Профит оказался равен $56,173 вместо $27,251.

При портфельном инвестировании риск потери денег минимален. Самый негативный сценарий – умеренная просадка, потерять 100% вложенных средств практически невозможно.

Если бы деньги вкладывались, например, в S&P 500, то для потери 100% средств нужна катастрофа планетарного масштаба, которая бы уничтожила рынок США.

Заключение

В вопросе сколько зарабатывают на покупке и продаже акций все зависит от стиля работы и целей. Инвестиции на дистанции приносят доход, превышающий процент по депозитам в банке, но рассчитывать на 100+% годовых не стоит. Трейдинг сопряжен с риском и психологической нагрузкой, но дает в разы большую доходность. Трейдеры могут зарабатывать 60-100% в год и даже выше.

Трейдинг подойдет не всем, но инвестированием может заниматься любой совершеннолетний человек, способный выделить хотя бы $300-$500 для покупки первых акций. Это несложно и на дистанции в 10-20 лет позволит достичь неплохих результатов. Начав инвестировать в 20-25 лет, уже к 40-45-летнему возрасту можно выйти на «пенсию».

Автор: Станислав Горов

Автор статей, трейдер и инвестор. «Трейдинг для меня — это источник вдохновения и приятное времяпровождение. Здесь более 20000 активов, но даже любой один из них может открыть большие горизонты деятельности, знаний и возможностей.»

Как заработать 1,4 млн? Дивидендная зарплата Пассивный доход Дивиденды Дивидендные акции инвестиции

Дивидендная зарплата март. Пассивный доход. Дивиденды. Дивидендные акции. Инвестиции. ETF. ИИС. ОФЗ. Опыт инвестора. Финансовая независимость. портфель инвестора. как заработатьОткрыть брокерский счет в Тинькофф Инвестиции (месяц без платы за обслуживание и комиссии по биржевым сделкам): clck.ru/UG7HY

Помощь в оплате налогов: clck.ru/StqM2

ЛИТЕРАТУРА ДЛЯ НАЧИНАЮЩЕГО ИНВЕСТОРА:

мотивация и начальные знания:

Привычки на миллион. Брайан Трейси.: goo-gl.ru/6AO5

Самый богатый человек в Вавилоне: goo-gl.ru/5X9P

Богатый папа. Бедный папа. Кийосаки: goo-gl.ru/5Wu9

Квадрант денежного потока. Кийосаки: goo-gl.ru/60fZ

практические знания по инвестированию:

Разумный инвестор. Грэм.: goo-gl.ru/5WqD

Думай медленно, решай быстро. Д. Канеман.: goo-gl.ru/61Tl

Правила инвестирования Уоррена Баффета.: goo-gl.ru/6u9F

Манифест инвестора. Бернстайн.: goo-gl.ru/5WqB

Не верьте цифрам. Богл.: goo-gl.ru/5WqE

Руководство разумного инвестора. Богл.: goo-gl.ru/6u9G

Электронные книги ЛИТРЕС: goo-gl.ru/5WqA

Как платить налоги с инвестиций?: clck.ru/StqM2

Мои видео для НАЧИНАЮЩЕГО ИНВЕСТОРА:

Формула успехов в инвестициях: youtu.be/MY32AnH7xCs

Как выбирать акции?:youtu.be/KvZe2nI5oDc

Что лучше: инвестировать или банковский депозит и недвижимость?: youtu.be/VSS45l8N6aU

Как не потерять на фондовом рынке?: youtu.be/fa27rG6urVw

Как тратить подушку безопасности?: youtu.be/lcg-WGp2gEw

Как копить деньги: youtu.be/BUhMItCe2e8

С какой суммы можно начинать инвестировать: youtu.be/pMB2JbJvRKk

Как начать инвестировать: youtu.be/190bwObAS0I

Формула богатства: youtu.be/jHOIYGBIReI

Основные принципы инвестирования: youtu.be/3PSIM5_0B6M

Дивидендная стратегия в действии: youtu.be/Vbz4wPaMUAg

Кризис. Защитные активы: youtu.be/oAdWHbodVnM

Как уменьшить риски: youtu.be/SzdZ-3XqdEw

Почему инвестировать страшно: youtu.be/zkPX0I9p-zA

Индексное инвестирование: youtu.be/—ThZBAgq6k

Основные финансовые ошибки человека: youtu.be/2_cQRxHNTEs

Зачем нужен ИИС: youtu.be/oW8xYKG7GfQ

Дивиденды во время кризиса: youtu.be/Zm6bLpAOY3U

Что такое ETF: youtu.be/LBAf6oGFIRw

Диверсификация: youtu.be/j4cWieupIF4

ПОЛЕЗНЫЕ ВИДЕО:

Дивидендная зарплата: youtu.be/Vbz4wPaMUAg

Как выбирать акции?:youtu.be/KvZe2nI5oDc

Защитные активы: youtu.be/oAdWHbodVnM

Итоги инвестирования за 2019г: youtu.be/0GOKFGmjeM0

Налоги: youtu.be/N36u8k195N8

Ипотека — путь к нищете: youtu.be/qfrDbQY2VyM

Как платить налоги IB: youtu.be/jeN_Q7dRUe4

Что лучше: инвестировать или банковский депозит и недвижимость?: youtu.be/VSS45l8N6aU

Автомобиль — путь к нищете: youtu.be/lgmeaAuzx5o

Ипотека, чтобы сдавать в арену: youtu.be/O1SlFPoF-wc

Недвижимость. Арендовать или покупать: youtu.be/Oj9HwCPuB-Q

Обо мне:

Мои ошибки в начале инвестирования: youtu.be/kXvaN3uVZjM

Опыт прохождения кризисов.: youtu.be/uWfs-sBivso

Сколько я трачу: youtu.be/HjoPGtcMsjM

Цели: youtu.be/mhs6tXZCwPU

БРОКЕРЫ:

Открыть брокерский счет в Тинькофф Инвестиции: goo-gl.ru/6kyb

Обзор приложения Интерактив Брокерс: youtu.be/pmvVnS3fuAE

Обзор приложения Тинькофф Инвестиции: youtu.be/Jjm2FngyIPY

Обзор приложения ВТБ Мои Инвестиции: youtu.be/Ni-EIS9K7RI

Описание видео:

Это моя дивидендная зарплата. Дивидендные акции генерируют дивидендный доход.

Пассивный доход работает.

Дивидендный доход работает. Дивидендное инвестирование в действии.

Жизнь на дивиденды — это реально!

Инвестиции — это финансовая независимость.

Показываю мой инвестиционный портфель акций.

Дивиденды по инвестиционному портфелю акций и ETF.

Путь инвестора. как заработать

Личные финансы. Дивидендная зарплата. Финансовый кризис. Обвал рынков. Как заработать в интернете? Обвал рынков. Обвал рубля.

Мой портфель акций и ETF:

ETF Бразилия, ETF Турция.

Kraft Heinz

Macy’s

Ford

Altria Group

Яндекс

ВТБ

МТС

Русгидро

Сбербанк

Северсталь

Алроса

Норникель

ФСК ЕЭС

Прогноз дивидендов

куда инвестировать?

Куда вкладывать деньги?

Куда вложить деньги и получать пассивный доход. Инвестиции в акции.

Дивидендный пассивный доход. Облигации. Инвестиции в акции создают пассивный доход и дивидендная зарплата. Трейдинг. Деньги не спят. жизнь на дивиденды Инвестиционный портфель акций. Инвестиции в акции. Как получать дивиденды? Как заработать в интернете? куда вложить деньги?

Инвестиции 2021.

ПЛЕЙЛИСТЫ:

Зачем инвестировать?: goo-gl.ru/5Fgo

Как инвестировать?: goo-gl.ru/5Fgp

ETF. Обзоры.: goo-gl.ru/5Fgs

Акции. Обзоры.: goo-gl.ru/5Fh8

Недвижимость: goo-gl.ru/5Fh9

Личные финансы: goo-gl.ru/5Fha

#Инвестиции #Трейдинг #Дивиденды #ДивиденднаяЗарплата #ПассивныйДоход #ФинансоваяНезависимость #КакЗаработать #ИнвестицииДляначинающих

Дивидендные стратегии. Как заработать на дивидендах

Дивидендные стратегии покупки акций

Всем привет, сегодня хочу рассказать вам про дивидендные стратегии покупки акций или как можно заработать на дивидендах.

Купил и держи

Итак первая и самая на мой взгляд простая стратегия, называется купил и держи! Выбираете какую-нибудь дивидендную, хорошую акцию и покупаете ее. Необходимо учитывать дивидендную политику компании на ближайшие годы.

Сидите в этой акции до тех пор пока не изменится дивполитика компании или до седых волос. Можете передать акции детям, внукам или детям внуков!

Однажды у Уоррена Баффетта спросили когда же лучшее время продавать акции, на что он ответил – никогда! Мой любимый срок инвестирования – навсегда!

Дивидендная стратегия 1 – Купил и держиРост цены акции

Стратегия номер два, на мой взгляд более спекулятивная. Заключается в том, чтобы купить дивидендную акцию, по которой уже известны дивиденды и дата отсечки, за месяц-два до закрытия реестра акционеров и продать за день-два до отсечки.

В надежде на то, что акции вырастут на ожидании дивидендов. Чем ближе будет отсечка, тем большее количество человек захочет получить дивиденды и будут покупать акцию. Тем самым вызвав рост цены акции.

Также стоит отметить, что акции необходимо отбирать такие у которых есть потенциал роста. То есть цена акции находится не на максимальных значениях.

Дивидендная стратегия 2 – Рост цены акции перед дивидендамиПолучение дивидендов

Третья дивидендная стратегия заключается в том, что вы покупаете дивидендную акцию за день-два до отсечки. Напоминаю, чтобы получить дивиденды не обязательно держать акции целый год. Достаточно иметь в своем портфеле эти акции на момент закрытия реестра акционеров или как еще называют дату отсечки. Также стоит учитывать, что у нас на бирже действует режим Т+2.

Продаете акцию после закрытия дивидендного гэпа по той же самой цене, по которой и покупали акцию. Получаете дивиденды, которые в течение месяца придут прямо на ваш брокерский счет уже очищенные от налога и радуетесь хорошей сделке!

Дивидендный гэп в среднем закрывается у нас на Московской бирже от недели до трех месяцев.

Дивидендная стратегия 3 – Получение дивидендовЗакрытие дивидендного гэпа

Двигаемся дальше и дивидендная стратегия номер четыре заключается в том, чтобы купить акции сразу после отсечки и дивидендного гэпа. Подождать пока цена закроет гэп и продать, заработав на росте цены акции.

Дивидендная стратегия 4 – Закрытие дивидендного гэпаДвойной эффект

Ну и стратегия номер пять, симбиоз предыдущих стратегий. Заключается в том, чтобы купить акции за месяц-два до закрытия реестра, войти в отсечку, тем самым получив дивиденды и дождаться закрытия дивидендного гэпа.

В итоге мы получаем двойной эффект от роста цены акций и еще получаем дивиденды. Такой подход дает возможность заработать процентов 15 прибыли за несколько месяцев.

Дивидендная стратегия 5 – Двойной эффектЯ же на своем инвестиционном счету в основном придерживаюсь стратегии Купил и держи, мне так проще, меньше дергаешься больше зарабатываешь!

Также записал для вас небольшое видео на тему дивидендов, смотрите ниже, также на забывайте подписываться на мой youtube-канал, чтобы не пропустить новые видео на тему инвестиции!

Вот основные дивидендные стратегии на которых можно хорошо зарабатывать. Стоит также отметить, что торговля на бирже это очень рискованное дело и здесь можно, как заработать так и потерять деньги. Так что обязательно учитывайте этот факт в своей торговле, просчитывайте все риски!

Пишите ниже в комментариях, какие дивидендные стратегии используете, какие акции держите

Как зарабатывать 500 долларов в месяц пассивного дохода, инвестируя в дивидендные акции

Инвестирование в фондовый рынок может помочь построить долгосрочное богатство, но инвестирование в правильные акции также может повысить ваш ежемесячный доход.

Акции с выплатой дивидендов — это инвестиции, за которые вам платят за владение ими. Когда у компаний остается прибыль в конце квартала или года, они иногда возвращают часть этих денег акционерам в качестве дивидендов.

Чтобы заработать значительную сумму денег на дивидендных акциях, нужно время, и это не тактика «быстрого обогащения». Но при наличии правильной стратегии вы можете накопить достаточно этих акций в своем портфеле, чтобы зарабатывать сотни долларов в месяц (или больше) в виде пассивного дохода.

Источник изображения: Getty Images.

Правильный выбор акций

Во-первых, важно убедиться, что вы выбираете правильные инвестиции. Не все дивидендные акции одинаковы, и выбор неправильной акции может привести к потере денег больше, чем зарабатываете.

Одним из важных факторов, на который следует обратить внимание, является дивидендная доходность. Это сумма, которую компания выплачивает в виде дивидендов по отношению к цене ее акций — более высокая дивидендная доходность обычно лучше. Однако не забудьте посмотреть на картину в целом и принять во внимание общее финансовое состояние компании. Если дивидендная доходность высока, но коэффициент выплат постоянно растет, например, это красный флаг.

Средняя дивидендная доходность составляет от 2% до 3%, хотя она зависит от отдельных акций и отрасли.Если акция имеет необычно высокую дивидендную доходность, это не всегда плохо. Тем не менее, рекомендуется провести исследование, чтобы убедиться, что компания находится на прочной основе, потому что дивидендная доходность выше среднего не всегда является устойчивой.

Если вы не знаете, с чего начать, подумайте об инвестициях в Dividend Aristocrats. Это компании, которые последовательно увеличивали свои дивидендные выплаты не менее 25 лет подряд. Большинство этих акций известны всем, и это одни из самых сильных и здоровых компаний в стране.Это делает их привлекательными для инвестиций в целом, а не только с точки зрения дивидендов.

Сколько нужно инвестировать?

Сколько вы можете заработать на выплате дивидендов, зависит от отдельных акций, в которые вы инвестируете, а также от того, сколько акций у вас есть.

Скажем, например, вы инвестируете в акцию по цене 100 долларов за акцию с годовой дивидендной доходностью 3%. В этом сценарии вы получите 3 доллара в виде общих дивидендных выплат на акцию (хотя время выплат будет зависеть от того, выплачивает ли их компания ежемесячно, ежеквартально или раз в год).

Предположим также, что вы хотите зарабатывать 6000 долларов в год в виде пассивного дохода или 500 долларов в месяц. С годовым дивидендом в размере 3 долларов вам нужно будет владеть 2000 акциями, чтобы достичь этой цели. И если вы платите 100 долларов за акцию за акцию, вам нужно будет инвестировать в общей сложности 200000 долларов, чтобы владеть 2000 акциями.

Конечно, 200 000 долларов — большие деньги. Но одним из преимуществ дивидендных акций является то, что вы можете реинвестировать полученные дивиденды в покупку дополнительных акций компании. По прошествии достаточного времени эти реинвестированные дивиденды будут складываться: чем больше у вас акций, тем больше вы заработаете в виде дивидендов, и чем больше вы заработаете в виде дивидендов, тем больше акций у вас будет.Это означает, что вам не нужно вкладывать 200000 долларов из своего кармана, чтобы владеть акциями на 200000 долларов, учитывая, что у вас достаточно времени, чтобы реинвестирование дивидендов работало на вас.

Кроме того, вам не нужно открывать позицию сразу с таким большим количеством акций. Цены на акции также будут колебаться, поэтому вы можете воспользоваться рыночными спадами для покупки акций, что потенциально снизит вашу базовую стоимость в процессе.

Дивидендные акции могут быть отличным вложением. Они не только являются разумным дополнением к вашему инвестиционному портфелю, но также могут стать источником пассивного дохода в будущем.Планируя свою дивидендную стратегию сейчас, вы в конечном итоге получите щедрый поток дохода, который может длиться всю жизнь.

Как жить на свои дивиденды

Для большинства инвесторов безопасный и надежный выход на пенсию является приоритетом номер один. Большая часть активов многих людей идет на счета, предназначенные для этой цели. Однако после того, как вы наконец выйдете на пенсию, жить за счет инвестиций может быть так же сложно, как и накопить на комфортной пенсии.

Большинство методов вывода требуют сочетания расходования процентного дохода по облигациям и продажи акций для покрытия остальной части.Знаменитое правило четырех процентов личных финансов процветает на этом факте. Правило четырех процентов направлено на то, чтобы обеспечить пенсионерам стабильный поток средств, а также сохранить баланс счета, который позволит средствам просуществовать много лет. Что, если бы существовал другой способ получать четыре или более процентов из вашего портфеля каждый год без продажи акций и снижения основной суммы долга?

Один из способов увеличить свой пенсионный доход — это инвестировать в дивидендные акции, паевые инвестиционные фонды и биржевые фонды (ETF).Со временем денежный поток, создаваемый этими выплатами дивидендов, может пополнить ваш доход от социального обеспечения и пенсии. Возможно, он даже сможет обеспечить вас всеми деньгами, необходимыми для поддержания предпенсионного образа жизни. Можно жить на дивиденды, если немного спланировать.

Ключевые выводы

- Планирование пенсионного дохода может быть непростым и неопределенным.

- Увеличение доходов вашего пенсионного счета за счет потока дивидендных доходов может быть хорошим способом сгладить пенсионный доход.

- Определение правильного сочетания дивидендных акций с потенциалом роста дивидендов имеет жизненно важное значение.

- Инвесторы и пенсионеры не должны отказываться от роста в пользу доходности.

- Мелкие инвесторы могут использовать ETF для создания диверсифицированных портфелей роста дивидендов и акций с высокой дивидендной доходностью.

Все о росте дивидендов

Дивиденды по акциям имеют тенденцию расти со временем, в отличие от процентов по облигациям. Это одна из основных причин, почему акции должны быть частью портфеля каждого инвестора.Кроме того, рост дивидендов исторически опережал инфляцию. Для инвесторов с длительным сроком действия этот факт может быть использован для создания портфеля, предназначенного исключительно для получения дохода от дивидендов.

Разумная стратегия для людей, которые все еще откладывают деньги на пенсию, — это использовать эти дивиденды для покупки большего количества акций фирм. Таким образом, они получат еще больше дивидендов и смогут купить еще больше акций.

Например, предположим, что вы купили 1000 акций акции, которая торговалась за 100 долларов, на общую сумму 100000 долларов.Дивидендная доходность по акциям составляет 3%, поэтому за последний год вы получили 3 доллара на акцию, что составляет 3000 долларов в виде дивидендов. Затем вы берете дивиденды и покупаете больше акций, так что ваши общие инвестиции составляют 103000 долларов. Предположим, что цена акций не сильно меняется, но компания увеличивает дивиденды на 6% в год. Во второй год вы получите дивидендную доходность в размере 3,18% от 103 000 долларов США при дивидендах в размере около 3 275 долларов США. Однако это доходность по себестоимости около 3,28%.

Эта стратегия реинвестирования дивидендов продолжает увеличивать доходность по стоимости с течением времени.Через десять лет гипотетический портфель из предыдущего абзаца принесет дивиденды в размере около 7 108 долларов. Через 20 лет вы будете получать более 24 289 долларов в год в виде дивидендов.

Что делать, если вы уже на пенсии?

Составление дивидендного дохода очень выгодно, если у вас большой временной горизонт, но как насчет того, что вы скоро выйдете на пенсию? Для этих инвесторов рост дивидендов плюс немного более высокая доходность могут помочь.

Во-первых, пенсионеры, желающие жить за счет дивидендов, могут захотеть повысить свою доходность.Высокодоходные акции и ценные бумаги, такие как товарищества с ограниченной ответственностью, REIT и привилегированные акции, как правило, не способствуют росту распределения. С другой стороны, инвестирование в них увеличивает доходность вашего текущего портфеля. Это будет иметь большое значение для оплаты сегодняшних счетов без продажи ценных бумаг.

Тем не менее, пенсионеры не должны уклоняться от классических акций роста дивидендов, таких как Procter & Gamble (PG). Эти акции повысят дивидендный доход на уровне инфляции или выше и помогут увеличить доход в будущем.Добавляя эти типы фирм в портфель, инвесторы жертвуют некоторой текущей доходностью ради более крупных выплат в будущем.

В то время как инвестор с небольшим портфелем может столкнуться с трудностями в полной мере за счет дивидендов, растущие и стабильные выплаты по-прежнему помогают сократить вывод основной суммы.

Дивидендные ETF

Иногда бывает сложно найти подходящие акции для выплаты дивидендов. Более того, достижение достаточной диверсификации является еще более сложной задачей для мелких инвесторов.К счастью, некоторые ETF используют для вас дивидендные стратегии. ETF на рост дивидендов фокусируются на акциях, дивиденды которых в будущем могут возрасти. Если вы ищете текущий доход, лучше выбрать ETF с высокой дивидендной доходностью.

Итог

В то время как большинство методов вывода портфеля предполагает объединение продажи активов с процентным доходом по облигациям, есть еще один способ выполнить это критическое правило четырех процентов. Инвестируя в качественные дивидендные акции с растущими выплатами, как молодые, так и пожилые инвесторы могут получить выгоду от увеличения стоимости акций и роста распределения, традиционно опережающего инфляцию.Все, что нужно, — это немного спланировать, и тогда инвесторы смогут жить за счет своих потоков выплаты дивидендов.

Как заработать 500 долларов в месяц в виде дивидендов — дивиденды диверсифицируют

Создайте портфель дивидендов за 500 долларов ежемесячной выплаты дивидендов

Хотите узнать, как зарабатывать 500 долларов в месяц в виде дивидендов?

Надеюсь, вы ответили утвердительно. Потому что я собираюсь показать вам 5 шагов для создания дивидендного портфеля на 500 долларов дивидендов каждый месяц.

Для обзора давайте сначала рассмотрим 5 шагов.

Как заработать 500 долларов в месяц на дивидендах: ваш план из 5 шагов

- Выберите желаемую цель дивидендной доходности

- Определите сумму необходимых инвестиций

- Выберите дивидендные акции для заполнения своего портфеля дивидендных доходов

- Инвестируйте в свои дивиденды портфель доходов на регулярной основе

- Реинвестируйте все полученные дивиденды

Итак, когда мы закончим, вы будете точно знать, как получать 500 долларов в месяц в виде дивидендов. И будьте в состоянии заняться созданием своего портфеля дивидендного дохода по одной акции за раз.

Дивиденды от дивидендных акций — лучшая форма ПАССИВНОГО ДОХОДА! В конце концов, кто не мог использовать лишние деньги, чтобы сделать жизнь немного лучше?

Нет причин откладывать. Давайте углубимся в каждый из этих 5 шагов, чтобы рассчитать ежемесячные выплаты дивидендов.

Раскрытие информации: я могу бесплатно получать комиссионные за покупки, сделанные по ссылкам в этом сообщении.

1. За 500 долларов в месяц в виде дивидендов выберите желаемую цель дивидендной доходности

Все дивидендные поездки начинаются с первого шага.Ваш первый шаг к получению ежемесячных дивидендов в 500 долларов — это выбор целевой дивидендной доходности.

Что такое дивидендная доходность?

Дивидендная доходность — это годовая сумма дивидендов, выплачиваемых компанией, деленная на цену акций компании.

Например, предположим, что компания XYZ выплачивает дивиденды в размере 3 долларов на акцию в течение года. А цена акции XYZ составляет 100 долларов. Тогда дивидендная доходность составит 3 доллара, разделенные на 100 долларов, или 3%.

Когда я выбираю дивидендные акции, я предпочитаю дивидендные акции с доходностью от 3% до 5%. Почему? Потому что дивидендная доходность дает мне важную информацию.

О чем нам может говорить дивидендная доходность акций при поиске ежемесячных дивидендов?

Акции с дивидендной доходностью менее 3%, на мой взгляд, просто не приносят достаточно прибыли. С другой стороны, акции с дивидендной доходностью более 5% могут указывать на более высокую степень инвестиционного риска.

Конечно, я делаю исключения из своего практического правила дивидендной доходности 3-5%. Но это хорошая отправная точка для выбора дивидендных акций.

Почему так важен выбор целевой дивидендной доходности? Давайте рассмотрим это дальше, на шаге 2.

2. Определим инвестиции, необходимые для получения дивидендов в размере 500 долларов в месяц

Каждая акция в портфелях акций с дивидендным доходом будет иметь дивидендную доходность. Кроме того, каждая дивидендная акция будет затем объединяться, чтобы генерировать дивидендную доходность для всего вашего портфеля дивидендных доходов.

Расчет доходности портфеля дивидендных доходов

Итак, предположим, что доходность вашего дивидендного портфеля в сумме составляет 4%.Это как раз в середине моего диапазона 3-5%. Доходность вашего портфеля может быть разной.

Рассчитайте свою, взяв годовую сумму дивидендов, выплачиваемых со всех ваших дивидендных акций. И разделите это на рыночную стоимость вашего портфеля дивидендных доходов.

Зная доходность своего портфеля дивидендных доходов, вы узнаете, сколько вам нужно инвестировать, чтобы ежемесячно получать 500 долларов дивидендов. Позволь мне показать тебе.

Расчет инвестиций, необходимых для получения дивидендов в размере 500 долларов в месяц

Чтобы рассчитать сумму необходимых инвестиций, сначала возьмите 500 долларов в месяц, умноженные на 12 месяцев.Это дает нам 6000 долларов годового дивидендного дохода.

Затем возьмите эти 6000 долларов и разделите их на целевую дивидендную доходность. 4%, в этом примере. Таким образом, если разделить 6 000 долларов на 4%, что составляет 0,04, получится 150 000 долларов.

В результате 150 000 долларов — это сумма, которую вам нужно будет инвестировать, чтобы получать 500 долларов в месяц в виде дивидендов, при условии, что доходность вашего портфеля составляет 4%.

Еще раз об инвестициях, необходимых для ежемесячных выплат дивидендов в размере 500 долларов

Может быть, сбережение и инвестирование 150 000 долларов кажется недосягаемым? В таком случае вы можете пересмотреть свою целевую дивидендную доходность.

Чтобы скорректировать требуемые инвестиции, измените целевую дивидендную доходность.

Допустим, вы решили поднять целевую дивидендную доходность до 6%. Потому что вы решили инвестировать в акции с более высокой дивидендной доходностью.

При дивидендной доходности 6% вам нужно всего лишь сэкономить и инвестировать 100 000 долларов. Это 6000 долларов, разделенных на 6%.

Просто помните, более высокая дивидендная доходность может сигнализировать о повышенном инвестиционном риске. С точки зрения инвестора, получающего дивидендный доход, более высокий риск означает большую вероятность того, что компания может уменьшить или приостановить выплату дивидендов в будущем.

Уменьшение дивидендов — большой скачок на пути к получению ежемесячных дивидендов в 500 долларов. Вам следует любой ценой стараться избегать более высоких дивидендов.

Пришло время для шага 3 в нашем плане, чтобы ежемесячно получать 500 долларов дивидендов.

3. Выберите дивидендные акции, которые позволят достичь вашей цели по дивидендам в 500 долларов в месяц.

Теперь пришло время выбрать дивидендные акции. При выборе дивидендных акций для вашего портфеля дивидендных доходов необходимо учитывать множество факторов.

Но некоторые из них более важны, если ваша цель — ежемесячные выплаты дивидендов в размере 500 долларов. Итак, вот несколько вещей, на которые вам стоит обратить пристальное внимание.

Для ежемесячной выплаты дивидендов выбирайте правильные компании, выплачивающие дивиденды

Прошлое не всегда является отличным индикатором будущего. Но в случае компаний, выплачивающих дивиденды, история может многое нам рассказать.

Вам следует пополнять свой портфель дивидендных доходов компаниями, регулярно выплачивающими дивиденды.

Компании с многолетним опытом, регулярно выплачивающие дивиденды акционерам. Серьезная история роста дивидендов также является важным соображением.

Есть 2 списка компаний, выплачивающих дивиденды, которые очень полезны в этом отношении.

Во-первых, это компании, известные как Dividends Kings. Это компании, которые выплачивали и увеличивали дивиденды не менее 50 лет подряд.

Во-вторых, дивидендные аристократы.Они представляют компании, торгующиеся на фондовом индексе S&P 500, которые выплачивали и увеличивали свои дивиденды не менее 25 лет подряд.

Выберите дивидендные акции, которые соответствуют вашему профилю дивидендной доходности

Когда вы создаете дивидендный портфель для получения регулярного дохода, не забывайте шаг 1. Именно здесь вы выбираете желаемую цель дивидендной доходности.

Дивидендная доходность помогла нам понять, сколько инвестиций требуется, чтобы получать 500 долларов в месяц в виде дивидендов. Кроме того, использует вашу целевую дивидендную доходность, чтобы выбрать правильные дивидендные акции.

На примере целевой дивидендной доходности 4% найдите компании, которые ее достигают. У большинства компаний дивидендная доходность не будет ровно 4%.

Итак, установите диапазон. Скажем, от 3,75% до 4,25%.

Что касается ежемесячных дивидендов, знайте схему выплат по акциям

Вы хотите получать 500 долларов в месяц в виде дивидендов. Верно? Вот почему вы здесь и читаете это.

Итак, важно понимать, когда каждая компания, которую вы выбираете для своего портфеля дивидендных доходов, выплачивает дивиденды.

Дивиденды по большинству акций США выплачиваются ежеквартально или 4 раза в год. Кроме того, существует три распространенных схемы ежеквартальных платежей, которым, вероятно, будет следовать компания. Это:

- январь, апрель, июль, октябрь

- февраль, май, август, ноябрь

- март, июнь, сентябрь, декабрь

Когда и как часто компания выплачивает дивиденды, является частью ее дивидендной политики. Дивидендная политика важна. И он есть в каждой компании. Даже если они решат не сообщать об этом общественности.

Чтобы создать дивидендный портфель, который будет приносить вам 500 долларов ежемесячных дивидендов, вам необходимо как минимум 3 разные акции. По одному в каждой схеме ежеквартальных платежей.

Если у вас 6 акций, выберите по 2 из каждого шаблона оплаты. 9 дивидендных акций, затем выберите по 3 из каждой схемы выплаты. Я уверен, что вы уже поняли идею.

Почему это важно? Путем равномерного распределения количества акций в каждой категории схемы выплат ваш портфель дивидендных доходов позволит вам получать стабильные дивиденды от дивидендных акций каждый месяц.

И эти выплаты дивидендов будут примерно равными каждый месяц. Напомним, цель — 500 долларов ежемесячных дивидендов. Таким образом, вы будете получать как минимум 1 дивиденд каждый месяц.

Сколько дивидендных акций необходимо для получения ежемесячных дивидендов на 500 долларов?

Итак, сколько акций в вашем портфеле дивидендных доходов? К сожалению, при построении дивидендного портфеля по ежемесячному доходу на этот вопрос не существует однозначного правильного ответа.

Рассмотрите эти 3 варианта при определении количества акций для получения ежемесячных дивидендов в размере 500 долларов.

1 акция для ежемесячных дивидендов

Во-первых, вы можете получать ежемесячные дивидендные выплаты, используя всего 1 дивидендную акцию.

Как это? Потому что некоторые компании предпочитают ежемесячную выплату дивидендов.

Моя любимая компания, выплачивающая ежемесячные дивиденды, — Realty Income. Realty Income — это инвестиционный фонд недвижимости (REIT).

Доход от недвижимости, соответственно, известен как компания с ежемесячными дивидендами. Кроме того, есть десятки других компаний, которые ежемесячно выплачивают дивиденды.

Но будьте осторожны: одна акция, которая выплачивает ежемесячные дивиденды, на мой взгляд, не обеспечивает достаточной диверсификации.

3 акции для дивидендов каждый месяц

Второй вариант — 3 акции с дивидендами. Как мы только что обсуждали, выберите по 1 из каждой схемы квартальных платежей.

Академики говорят, что 20-25 акций для ежемесячных выплат дивидендов

Наконец, третий вариант, основанный на академических исследованиях, предполагает, что 20-25 акций являются оптимальными для диверсификации.

Исследования показывают, что менее 20 дивидендных акций могут не обеспечить достаточной диверсификации. Более 25, а выгода от дополнительной диверсификации от каждой дополнительной дивидендной акции минимальна.

И по мере роста ваших холдингов вы можете рассмотреть вопрос о компаниях, выплачивающих дивиденды за пределами США. Они могут обеспечить дополнительные преимущества диверсификации для небольшого портфеля дивидендных акций.

Ваше количество акций для получения дивидендов на 500 долларов в месяц

Для создания потока пассивного дивидендного дохода вы можете попасть где-то в середину этого диапазона от 1 до 25.Как я сказал вначале, на этот вопрос нет однозначного ответа.

Начните с как минимум трех дивидендных акций. Но помните, что необходимости в большем количестве не более 20.

Только убедитесь, что не инвестируете в каждую компанию из одного и того же сектора акций. В зависимости от размера вашего портфеля дивидендных доходов каждая акция, которую вы покупаете, должна быть из другой отрасли.

Например, не покупайте 10 акций коммунальных предприятий только потому, что они приносят 4%. Или выплачивать дивиденды в определенные месяцы.

Возможные акции для портфеля дивидендного дохода

Вы можете найти несколько отличных идей дивидендного инвестирования в модельном портфеле дивидендных акций, который я поддерживаю на этом сайте. Вот лишь некоторые из представленных в нем акций:

И я хотел бы поделиться некоторыми другими ресурсами, которые я использую для ежемесячных выплат дивидендов. Давайте рассмотрим их сейчас.

Дополнительные ресурсы для выбора и покупки ваших дивидендных акций

Для вашего перехода к ежемесячным выплатам дивидендов в 500 долларов позвольте мне упомянуть некоторые инструменты, которые я использую для создания, управления и анализа моего портфеля дивидендных акций.

Во-первых, вам нужен брокерский счет для покупки акций. Самое примечательное: торгуйте акциями бесплатно.

Я использую приложение Webull. Он быстрый, мощный, бесплатный и простой в использовании. И в течение ограниченного времени Webull предлагает бесплатные акции всем, кто зарегистрируется и пополнит свой счет.

Кроме того, мы все можем лучше анализировать и выбирать дивидендные акции. Это процесс непрерывного обучения.

Вот 3 ресурса, которые я использую и рекомендую для выбора дивидендных акций.

Прежде всего, Отчет по простому инвестированию содержит анализ и рекомендации по дивидендам по акциям. Основное внимание уделяется качественным акциям США и Канады с выплатой дивидендов.

Кроме того, Morningstar проводит экспертные инвестиционные исследования. Я использую инвестиционный анализ Morningstar более 15 лет.

И, наконец, Stock Advisor от Motley Fool — отличный ресурс. У них солидный долгосрочный послужной список, начиная с 2002 года.

4. Регулярно инвестируйте и увеличивайте дивиденды до 500 долларов в месяц

Шаг 4 в нашем плане выплаты 500 долларов ежемесячных дивидендов может быть самым сложным из всех.Это почему?

Потому что выбрать дивидендные акции и инвестировать в них довольно просто. С небольшими знаниями, инвестиционным анализом и усилиями любой может это сделать.

Самая большая проблема в области личных финансов может заключаться в том, чтобы заработать больше денег. Кроме того, вы тратите меньше, чем зарабатываете. Это простое уравнение создает излишки денежных средств для вашего ежемесячного плана выплаты дивидендов.

Другими словами, вам нужно создать избыточные денежные средства, чтобы инвестировать в дивидендные акции по вашему выбору.

Заработайте больше денег для своей программы ежемесячных выплат дивидендов

Как вы заработаете больше денег? Вы делаете это с помощью:

- Инвестируя в себя

- Повышайте квалификацию

- Создавая большую ценность для вашего бизнеса или для потенциальных работодателей

Вот ресурс, который поможет улучшить ваше резюме и найти более высокооплачиваемую работу.

Кроме того, потратьте некоторое время на побочную работу. Это тоже может принести дополнительные деньги.

Эта небольшая побочная суета не изменит ваш денежный мир в одночасье.Но каждая небольшая часть дополнительных денег имеет значение.

Сэкономьте больше денег для своего портфеля дивидендных доходов

Я знаю. Экономить деньги — неинтересно. Но потратить меньше, чем вы зарабатываете, — это вторая часть задачи «заработать больше, чем потратить».