«Реструктуризация догов в банке и через суд в 2020 году. Реструктуризация долга по кредиту. Да!Банкрот»

Никогда не можешь быть уверен, что в ближайший год тебя не настигнут финансовые затруднения. В подобных ситуациях, появляются трудности с погашением кредита, не прося о помощи со стороны. Не обязательно отказываться от ежемесячного взноса, правильным будет обращение с просьбой рассмотреть вариант реструктуризации кредита. Вопрос: что же это такое, как получить и в чём преимущество для должника? Что делает реструктуризацию долга чуть ли не единственным решением проблемы. Рассмотрим далее более детально.

Что принято называть реструктуризацией долга?

Данная процедура позволяет не просрочивать внесение ежемесячного платежа и также помогает решить проблему с кредитором. Реструктуризация является правильным и необходимым решением в том случае, когда заемщик не имеет возможности выплачивать кредит на тех условиях, которые прописаны в кредитном договоре с банком.

Когда Вы твердо осознаете, что у Вас иссякают запасы для выплаты кредита, лучше не медлить с обращением о реструктуризации. Так как в случае возникновения просрочек, вряд ли банк будет относиться к Вам как к добросовестному гражданину и захочет оказать помощь по выплате кредита.

Если быть откровенными, реструктуризация равносильно выгодна обеим сторонам. Плательщику открывается возможность погасить кредит и справится с задолженностью на более выгодных и посильных для него условиях. Для банка выгода в том, что он получит в более длительные сроки деньги, которые выданы в кредит, и это лучше, чем в дальнейшем они могут быть просто списаны, в случае объявления должника банкротом. Также, банк может переиграть сценарий договора, и как бы с продлением срока выплаты по кредиту, увеличить также процент, в результате чего, прибыль значительно возрастет.

Есть исключение, касательно применения реструктуризации. В случае с валютными кредитами это, как правило, не представляется возможным.

Не соглашайтесь сразу на условия реструктуризации предоставленные банком. Постарайтесь добиться плана реструктуризации выгодного для Вас, а не для кредитора. В противном случае Вы имеете законное право подать на банкротство и избавиться от долгов. Такой исход дела наименее выгоден банкам.

Хотите избавиться от долгов?

Мы обязательно с Вами свяжемся в течение дня

Мы обязательно с Вами свяжемся в течение дня

Кредиты, которые подлежат реструктуризации

Даже большие кредиты можно подать на реструктуризацию. Так как это выгодно для обеих сторон тем, что банк не будет в убытке, а заемщик сможет получить больше свободы в плане выплаты по кредиту, чем избежит многих проблем.

Наиболее частыми являются обращения касательно ипотечных займов. Причиной этому их размер и длительность срока выплаты. При этом оформляя такой вид кредита, нет возможности узнать о своей платежеспособности спустя 10, а то и 20 лет.

В рамках процедуры реструктуризации долгов физического лица имущество гражданина не будет продано.

Какие документы необходимы для реструктуризации

Как ранее упоминалось, что важно своевременно обратиться в банк за просьбой о реструктуризации со всеми необходимыми документами. При написании заявления, стоит к нему добавить полный пакет всех оригиналов или копий необходимых бумаг. Рассмотрим, что может быть затребовано на первых этапах:

- справка о том, что нет никаких доходов;

- сам кредитный договор;

- выписка с указанием всех ранее осуществленных платежей и исключение просрочек;

- паспорт или другой документ, подтверждающий Вашу личность;

- в случае с ипотечным кредитом, потребуется справка о том, что жилье в ипотечном кредите – единственное имущество.

Данный перечень является стандартным начальным комплектом документов. В дальнейшем, в процессе рассмотрения заявления, могут быть запрошены еще дополнительные справки или бумаги.

Кто способен провести реструктуризацию долга по кредиту?

Реструктуризация долга физическому лицу возможна в нескольких вариантах. Первый, когда процедуру в свои руки берёт банк, который кредит выдавал и второй рассмотрение государством (банкротство физического лица). Последний, считается значительно хуже, потому что это тесно взаимосвязано с возникновением последствий в будущем.

Если решением занимается непосредственно кредитор.

Возможность реструктуризации вполне реальна, если у заемщика существуют серьезные проблемы с погашением кредита. К примеру, это может быть потеря постоянного места работы. Это те ситуации, когда банк идет навстречу и осуществляет изменение условий кредитного договора. Как правило, возрастает срок выплаты, а сумма ежемесячного платежа, соответственно уменьшается. Стоит понимать, что исходная сумма также значительно увеличивается, и, порой, даже может повыситься процент.

Стоит понимать, что исходная сумма также значительно увеличивается, и, порой, даже может повыситься процент.

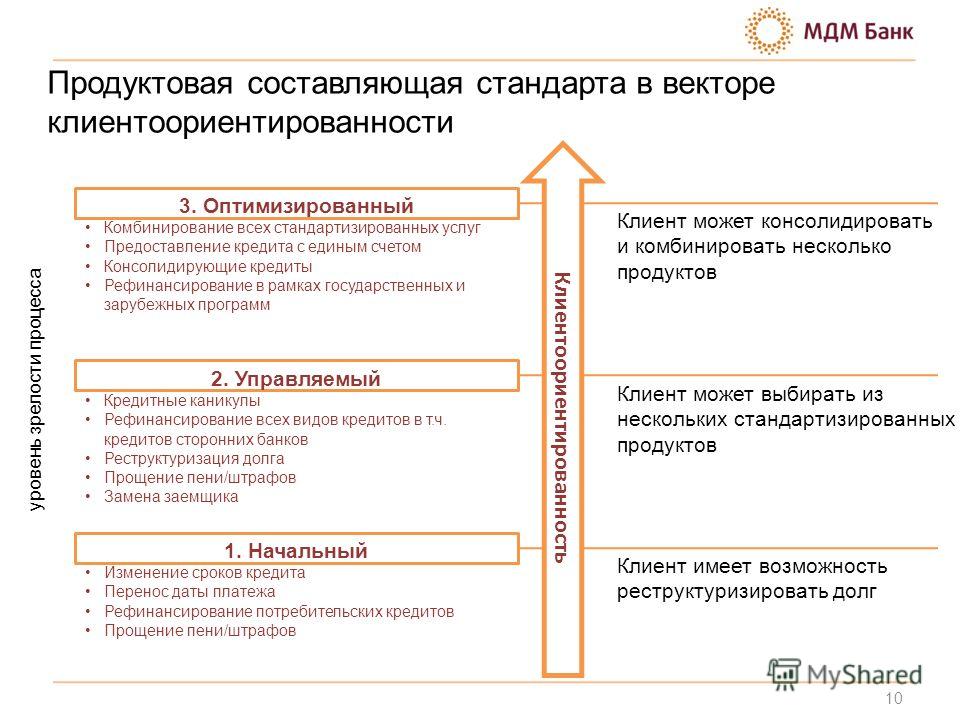

Рефинансирование кредита, реструктуризация, кредитные каникулы – лишь временное решение облегчить жизнь неплатежеспособным гражданам, путем уменьшения ежемесячного платежа. Избавиться от долгов эти процедуры вряд ли помогут. Пройдите процедуру банкротства с Юридической компанией «Да!Банкрот» и жизнь без долгов вам гарантирована.

Доверьтесь профессионалам

Случаи, когда решением занимается государство.

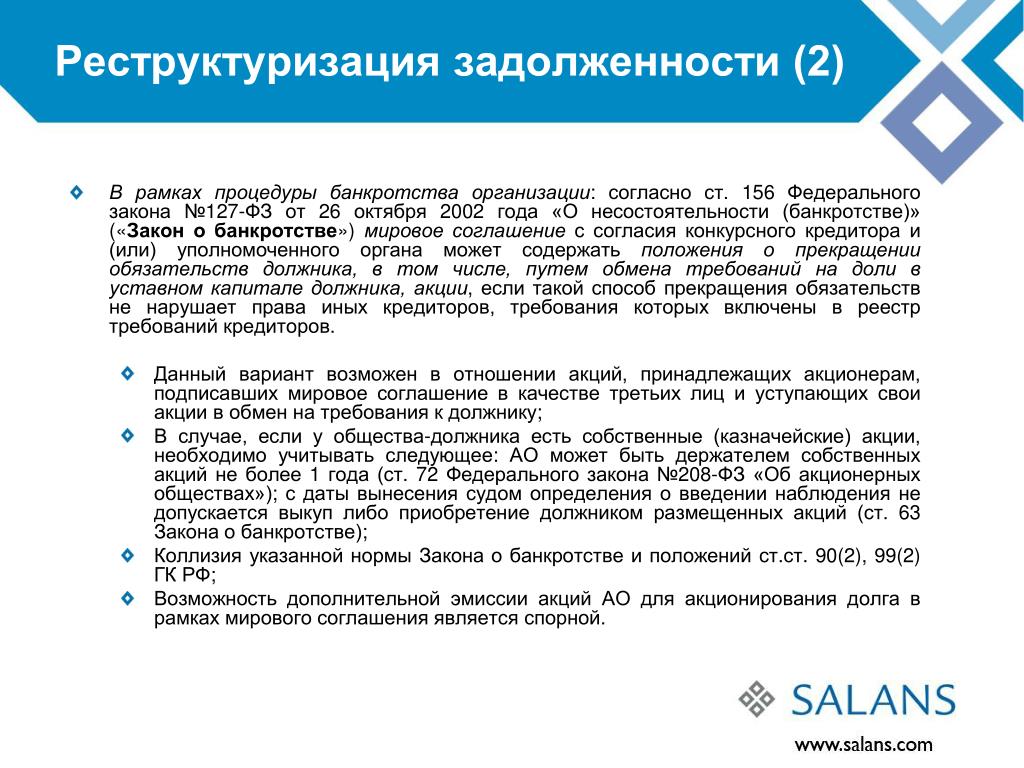

Реструктуризация возможна через государство в момент оформления банкротства. От выплаты долгов заемщик не освобождается, но происходит это на других условиях. Срок выплаты составляет 36 месяцев и изменяется ставка, согласно Центробанка.

Обращаться к государству по вопросу реструктуризации имеет смысл только тогда, когда других вариантов уже просто нет. Так как признание банкротства физических лиц имеет ряд своих последствий в будущем, например в течение 3 лет нельзя занимать должность директора и учредителя компании.

Так как признание банкротства физических лиц имеет ряд своих последствий в будущем, например в течение 3 лет нельзя занимать должность директора и учредителя компании.

Но всё это лишь временные трудности, которые ждут гражданина — должника во время процедуры банкротсва, по завершении все долги будут списаны и Вы сможете начать новую, счастливую жизнь.

Когда для должника это не является какими-то неудобствами, то вполне уместно добиться признания о неплатежеспособности, что позволит не продолжать погашение кредита на ранее оговоренных условиях.

Почему реструктуризация долгов через банкротство выгодна для Вас?

- На её проведение не нужно согласие банка, процедура вводится судом.

- После введения этапа реструктуризации долгов начисление всех процентов, штрафов и пени прекращается.

- Замораживаются все выплаты по кредитам, на время утверждения плана реструктуризации (обычно это занимает несколько месяцев).

- Приостанавливается работа по исполнительным листам, если у Вас таковые имеются.

- Звонки коллекторов и кредиторов прекращается.

Есть вопросы по банкротству? Ответы в наших видео!

Как получить реструктуризацию от банка

Как таковой, проверенной и единственной схемы на сегодняшний день нет. В каждом банке данный процесс достаточно индивидуальный и уникальный. Оказывает влияние на это сумма кредита, ситуация и другое. Мы можем дать несколько простых советов:

- соберите все документы, которые могут быть необходимы;

- своевременно подайте заявление о реструктуризации, избегая прострочки по кредиту;

- дождитесь одобрения банков;

- выполните условия, которые они Вам предлагают;

- получите новый график ежемесячных платежей.

Достаточно простая процедура оформления реструктуризации, которая при необходимости вполне подлежит реализации.

Если Вы чувствуете, что не можете оплатить текущие платежи, медлить не стоит! Обратитесь за бесплатной консультацией к специалистам Юридической компании «Да!Банкрот». С нами тысячи клиентов начали новую счастливую жизнь без долгов, присоединяйтесь и Вы.

Что такое реструктуризация долга по кредиту

Кредитные организации хорошо знают положение нашей экономики, и знают, что для многих клиентов наступили «черные времена», когда нет финансовых возможностей оплачивать долги. Вот в этом случае выходом из сложной ситуации и будет реструктуризация долга перед кредитной организацией. Подробнее о том, что это такое, расскажем далее.

Что это такое?

[box type=”download”] Реструктуризация – изменение условий погашения долга, увеличение срока оплаты и снижение процентных ставок по уплате долга, а в некоторых случаях кредиторы могут списать наложенные на плательщика штрафные суммы за просрочку оплаты.[/box]

Реструктуризация предусматривает пересмотр долгового договора, изменение условий погашения, а зачастую и увеличения сроков для полной расплаты с кредитором, что должно благоприятно сказаться для клиента на оплате оставшегося долга.

Такая финансовая процедура помогает должнику избежать определенных рисков, ведь нередко кредитные организации обращаются в суд за принудительным взысканием долгов или к коллекторам, которые могут отобрать практически все.

Да и банку тоже выгодна реструктуризация: таким образом, заемные средства вернутся, пусть и за больший срок, да и не нужно обращаться в судебные органы за принудительным взысканием и нести судебные издержки.

Основные схемы реструктуризации

- Пролонгация кредитного договора. В этом случае увеличивается срок погашения заемных средств, но в то же время сумма самого кредита значительно увеличивается.

- Переоценка валютных кредитов. Некоторые должники брали кредиты в иностранной валюте, поскольку зарплата выплачивалась именно в ней. Но в свете последних событий иностранные компании прекращают свою деятельность в России, и зарплату получить например, в долларах, уже невозможно. Вот кредитные организации и изменяют условия кредитования в рублевом эквиваленте, что, несомненно, выгодно заемщику.

- Кредитные каникулы. Здесь кредиторы позволяют заемщику оплачивать только долг по самому кредиту или по процентам за него. Иногда отсрочка, или каникулы, могут растянуться по полгода, тогда кредитная организация разрешает не вносить платежи.

- Перевод взятого кредита на карту в наличный кредит. Этот метод выгоден клиенту, поскольку ставки по кредиту наличными намного ниже, чем взятые кредитные средства на карту банка.

- Иногда банки идут на списание неустоек по кредитам.

- Уменьшение процентной ставки по кредитованию, но такая мера может использоваться только для клиентов с хорошей кредитной историей.

- Комбинационные меры. Такой метод обычно применяется с изменением валюты кредитных средств с пролонгацией по погашению.

[box type=”download”] Стоит отметить, что кредитные организации часто предлагают капитализацию кредита, что совсем невыгодно клиенту, поскольку долг по кредитным ставкам прибавляют к сумме кредита, что увеличивает платежи. [/box]

[/box]

Этапы процедуры

- Как только вы осознали, что погашать долг нечем, то нужно сразу обращаться к кредитору с заявлением о реструктуризации.

- Соберите необходимые документы, подтверждающие вашу неплатежеспособность, сотрудники будут тщательно проверять все справки и основания, и если они заподозрят мошенничество, то скорее всего вам могут отказать. Здесь понадобятся справки из бухгалтерии о снижении оплаты труда, из медицинского учреждения о получении временной или длительной нетрудоспособности, справка с биржи труда, что вы встали на учет как безработный, из органов регистрации и расторжения браков о разводе и т.п. Справка из Загса нужна для подтверждения основного плательщика по долгу.

Как оформить?

Конечно, любая кредитная организация желает возвратить полученные деньги, пусть даже и на других условиях, чем тратить свои средства на организацию судебного процесса.

Что необходимо для проведения реструктуризации долга:

- Заполнение заявления в простой письменной форме или предложенной банком. Здесь необходимо обосновать свои требования: ухудшение финансового положения по тем-то и тем-то причинам. Указать имеющееся имущество, куда и для каких целей были истрачены кредитные денежные средства. И попросить об изменении уплаты долга по одной из схем.

- Затем заявление подается в отдел проблем, которые работают с должниками. Сотрудник банка сделает предложение о схеме реструктуризации, вам останется только подтвердить выбранный вариант.

- Собрать нужные документы, которые необходимы для проведения операции.

- Затем нужно дождаться решения кредитной организации, и если оно будет положительным, то нужно будет составить новый кредитный договор на других условиях погашения задолженности.

Соглашение о реструктуризации долга содержит наименование участников в договоре, сумму долга, который подлежит реструктуризации, схему реализации проекта, составляется новый график погашения долга.

Как написать заявление?

Пример заявления:

- Кому: почтовый индекс кредитной организации, адрес.

- От кого: ФИО, адрес проживания, данные общегражданского паспорта.

Тело заявления:

Тогда-то и тогда-то я (кто, с указанием Ф.И.О.) заключил долговой договор в кредитной организации (полное наименование) в такое-то время (дату заключения договора) за таким-то номером. Описать условия кредитного договора, полную сумму кредитных средств, окончательный срок погашения.

Подробно описать причину невозможности выполнять обязанности по кредитному договору, на каком основании у вас появились финансовые трудности.

Укажите положительные качества плательщика: что до этого времени платежи проходили вовремя, без задержек и наложения штрафных санкций. Опишите сумму выплаченного долга и остаток по нему.

В заключение напишите просьбу, где вы обосновываете реструктуризацию задолженности. Можно указать схему реструктуризации, предпочтительную в вашем случае. Или написать в заявлении точную сумму, которою вы сможете уплачивать в погашение возникшего по объективным обстоятельствам долга. Также укажите свой адрес, по которому кредитная организация может выслать ответ на поданное заявление.

Или написать в заявлении точную сумму, которою вы сможете уплачивать в погашение возникшего по объективным обстоятельствам долга. Также укажите свой адрес, по которому кредитная организация может выслать ответ на поданное заявление.

Собрать все необходимые подтверждения, справки, сделать копии и прикрепить к заявлению, само заявление пишут в 2 экземплярах.

[box type=”download”] Скачать образец письма (заявления) в банк по реструктуризации задолженности [/box]

Заявление можно писать произвольно, но в нем обязательно должны быть пункты:

- о дате заключения кредитного договора;

- о полученной кредитной сумме;

- как и когда вы оплачивали кредит, привести номера квитанций или банковских переводов;

- уже оплаченную и оставшуюся сумму, подробно;

- дату последнего платежа;

- причины неплатежеспособности;

- укажите, какую сумму вы реально можете вносить для погашения долгов;

Заявление нужно зарегистрировать в кредитной организации, а после подачи ждать решение банка.

Преимущества и недостатки

Процесс реструктуризации долговых обязательств выгоден не только должнику, но и кредитной организации.

Должник не только получает выгодные для него условия оплаты долга, но и не портит свою кредитную историю, что иногда очень важно для получения новых заемных средств.

Реструктуризация позволяет не прибегать к услугам коллекторских агентств по выбиванию долга, да и избежать судебных тяжб, порой очень затратных для заемщика. В обмен на соглашение с банком, должник получает выгодные сроки погашения, а порой и списание наложенных на должника штрафов.

Да, это все очень хорошо, но есть и обратная сторона медали: даже если кредитная организация и положительно рассмотрела заявление о реструктуризации долговых обязательств, это вовсе не означает, что заемщик будет погашать ту же сумму, которая написана в кредитном договоре.

С ним заключается новый, отличный от первого кредитный договор, и хотя суммы платежей могут быть снижены, но конечный результат превысит первоначальные условия получения кредитных средств. Это, несомненно, минус, но в то же время, и отличная возможность сохранить хорошую кредитную репутацию.

Статья была полезна?

0,00 (оценок: 0)

Реструктуризация долга по кредиту: понятие, условия, документы

Реструктуризация долга по кредиту. Кредитование – популярная и востребованная услуга, с помощью которой люди имеют возможность улучшить свое материальное положение для достижения той или иной цели.

Нередко случается так, что должник не может погасить задолженность в связи с ухудшением платежеспособности.

В этой ситуации банки предлагают такую процедуру как реструктуризация долга по кредиту.

Реструктуризация долга по кредиту: что это такое и как происходит реструктуризация долга по кредиту + виды

Цель и требования реструктуризации долга по кредиту

Главная задача реструктуризации долга по кредиту в банке – это облегчение процесса погашения задолженности и урегулирование споров между кредитором и должником. Достигается это благодаря изменению условия оплаты, с помощью которых платить займ становится проще.

Достигается это благодаря изменению условия оплаты, с помощью которых платить займ становится проще.

Стоит отметить, что реструктуризация не является обязательной мерой. Банк имеет полное право отказать заемщику в предоставлении подобной услуги. Но все же большинство кредиторов стараются изменять условия погашения, так как они в первую очередь заинтересованы в получении своих средств.

Для того, чтобы банк согласился на проведение реструктуризации задолженности, требуется соблюдение следующих требований:

- Наличие веских оснований для выполнения процедуры.

- Отсутствие просроченного долга, который не погашается в течение долгого времени.

- Крупная сумма оставшейся задолженности. При маленьком долге на реструктуризацию банк вряд ли согласится.

Эти условия касаются самого кредита, но для изменения условий погашения кредиторы предъявляют требования и к заемщикам.

Рассчитывать на процедуру реструктуризации имеют возможность лица, которые:

- официально работают и могут подтвердить уровень своего дохода;

- не имеют судимости по экономическим преступлениям, которая еще не снята;

- не обладают статусом банкрота или не обладали им на протяжении 5 лет до выполнения реструктуризации.

Таким образом, не каждый должник может претендовать на облегчение погашения займа.

Почему возникает необходимость в реструктуризации долга по кредиту?

Реструктуризация задолженности необходима тем людям, которые утратили свою платежеспособность или столкнулись с ее ухудшением, в результате чего не могут выплачивать долг на старых условиях.

Причин ухудшения финансового состояния существует несколько.

К ним можно отнести следующее:

- Потеря работы.

- Уменьшение размера дохода.

- Наступление ограничения трудоспособности или ее отсутствие по медицинским показаниям.

- Появление в семье детей.

- Ослабление рубля.

Все пункты достаточно понятны, с такими причинами сталкиваются многие люди. Последний же фактор встречается не так часто. Он касается только валютной сделки. Если рубль резко падает, а валюта, наоборот, дорожает, то можно перевести кредит на рублевый тип.

Виды услуги

Реструктуризация долга по займу предполагает изменение условий кредитования. Облегчить положение должника можно несколькими способами. Подходящий вариант подбирается сотрудниками банка вместе с заемщиком.

Кредитные каникулы

Данный тип изменений условий подходит только для тех должников, которые испытывают трудности с погашением кредита временно, но в дальнейшем смогут оплатить задолженность.

Кредитные каникулы предполагают следующие варианты облегчения участи заемщика:

- Освобождение от уплаты ежемесячных платежей. Банки дают отсрочку на конкретный срок, обычно он составляет 3-12 месяцев. Но это не значит, что клиент вовсе освобождается от уплаты. Все суммы, которые не платил заемщик за время отсрочки, распределяются на другие месяцы. Поэтому размер очередных взносов будет выше впоследствии.

- Освобождение от оплаты процентов. В этом случае также дается время, в течение которого гражданин оплачивает только основной долг, а проценты списываются.

Таким образом, кредитные каникулы – это лишь временная мера.

Уменьшение размера платежей

Данный вариант реструктуризации предполагает, что заемщик будет вносить каждый месяц взнос меньше, но при этом будет увеличен срок кредитования. В результате повышается конечная сумма переплаты за кредит, но зато платить становится значительно легче.

Именно этот вид реструктуризации должна по кредиту используется в Сбербанке, ВТБ24 и многих иных крупных учреждениях. Ведь это помогает увеличить прибыль кредитора. Для заемщиков уменьшение платежа также подходит больше иных способов.

Снижение процентной ставки

Снизить процентную ставку по кредиту не согласится ни один банк, иначе он потеряет часть прибыли. Рассчитывать на уменьшение процента заемщик может только, если обратиться в другой банк за рефинансированием кредитной задолженности.

Процедура предполагает следующие действия:

- Должник обращается в банк, где процентная ставка по кредиту более низкая, и оформляется соглашение о выдаче кредита на погашение долга в другом банке.

- Второй кредитор вносит деньги на счет первого, вследствие чего долг погашается.

- Должник погашает задолженность перед вторым банком на новых условиях со сниженной ставкой.

В результате в плюсе остаются все стороны. Первый кредитор получает свои деньги, второй – привлекает нового клиента, а должник платит более низкий процент.

Как происходит реструктуризация долга по кредиту?

Реструктуризация кредитной задолженности начинается с подачи заявления в банк. Сотрудники рассмотрят его и примут решение. Если оно будет положительным, то заемщику будут предложены варианты изменения условий. Они отражаются в плане реструктуризации.

Составление и подача заявления

Заявление на реструктуризацию долга по кредиту пишется в произвольной форме.

Но практика показывает, что в нем нужно прописывать следующие пункты:

- Номер кредитного соглашения.

- Дата, когда был заключен договор о кредите.

- Размер задолженности.

- Оставшаяся часть долга.

- Дата первого и последнего взноса.

- Причина, почему была ухудшена платежеспособность.

- Величина ежемесячного платежа, которую бы должник хотел платить после реструктуризации.

К заявлению обязательно прилагаются бумаги, которые удостоверяют факт утери платежеспособности.

Документы

К заявке прикладываются следующие бумаги:

- Трудовая книжка.

- Выписка из лицевого счета, куда перечисляют доход.

- Медицинская справка, подтверждающая частичную или полную потерю трудоспособности.

- Документ, подтверждающий уход в отпуск по уходу за ребенком.

- Свидетельство о рождении малыша.

Подавать заявление и документы можно лично или отправлять письмом в банк.

Составление плана

Если кредитный комитет принял решение о предоставлении должнику возможности оплачивать задолженность на новых условиях, то составляется план реструктуризации. В соответствии с ним заемщик и должен будет погашать долг.

В соответствии с ним заемщик и должен будет погашать долг.

План содержит в себе информацию о порядке оплаты кредита, сроке погашения, новых условиях кредитования.

К нему прикладывают следующие документы:

- Список объектов собственности заемщика.

- Справка о доходе должника.

- Отчет о кредитной истории.

После утверждения плана погашение осуществляется на новых условиях.

Таким образом, реструктуризация долга по кредиту – хороший выход из сложной ситуации, сложившейся у должника ввиду ухудшения платежеспособности.

Поэтому если возникли трудности с оплатой займа, не стоит бегать от банка, лучше сразу рассказать о своей проблеме и решить вопрос путем изменения условий погашения.

Реструктуризация кредита от Сбербанка

Читайте так-же: Карта Мир: личный кабинет в Сбербанке

Реструктуризация долга гражданина при процедуре банкротства

В законе реструктуризация долгов при банкротстве рассматривается как реабилитационная процедура. Цель введения – восстановить платежеспособность заемщика и соразмерно удовлетворить требования кредиторов.

Цель введения – восстановить платежеспособность заемщика и соразмерно удовлетворить требования кредиторов.

Реструктуризация долга гражданина в процедуре банкротства предусматривает пересмотр условий погашения кредита – снижение процентов по займу и увеличение срока исполнения долговых обязательств. В рамках банкротства физических лиц суд может ввести и реализацию имущества. Эта процедура предполагает продажу зарегистрированной на должнике собственности. «Неприкасаемым» имуществом гражданина является его единственное жилье. Факт признания должника банкротом считается наступившим с момента вынесения судом решения о введении реструктуризации задолженности или реализации имущества. В заявлении о банкротстве гражданин обязан указать: введение какой из процедур он считает в его ситуации целесообразным.

О порядке проведения процедуры реализации имущества читайте в отдельном материале.

png» data-src=»https://www.youtube.com/embed/0mDZdgAeD38?feature=oembed» frameborder=»0″ allow=»accelerometer; autoplay; encrypted-media; gyroscope; picture-in-picture» allowfullscreen=»»>

Плюсы и минусы процедуры реструктуризации долгов гражданина

Дмитрий ТокаревГенеральный директор НЦБ

- источник дохода позволяет выплачивать долги.

При этом из заработной платы нельзя изымать на погашение кредитов сумму, установленную как прожиточный минимум;

При этом из заработной платы нельзя изымать на погашение кредитов сумму, установленную как прожиточный минимум; - неснятая судимость за экономическое преступление может стать препятствием к введению в процессе процедуры реструктуризации долгов;

- запрещено вводить процедуру, если в течение последних 5 лет должник признавался банкротом или на протяжении предыдущих 8 лет в отношении него применялся план реструктуризации.

Процесс реструктуризации имеющейся задолженности у гражданина включает в себя разработку плана погашения обязательств перед кредиторами. К суду вправе обратиться с предложением плана реструктуризации должник, кредитор, уполномоченный орган. Если никто из них не представил свое видение, прорабатывает план реструктуризации задолженности арбитражный управляющий.

Дмитрий ТокаревГенеральный директор НЦБ

«Изначально его обсуждение проходит на собрании кредиторов. При банкротстве юридических лиц план утверждается, если за него проголосовали свыше 50% кредиторов по закону, о реструктуризации долга физических лиц же можно говорить только при наличии абсолютного большинства голосов. Согласие должны дать должник, кредиторы, финансовый управляющий. Судебная практика демонстрирует, что нахождение такого консенсуса практически невозможно. Процедура только затягивает дело и невыгодна никому из участников процесса, даже банкам. Участие в банкротстве финансово им невыгодно. Чтобы полноценно участвовать в каждом деле, пришлось бы расширять штат юристов. При этом банкротство для банков – возможность списать безнадежные долги перед ЦБ и перекредитовываться. Это объясняет их пассивность в процедуре. Максимум, что делают банки, — встают в реестр кредиторов», — рассказал Дмитрий Токарев.

При банкротстве юридических лиц план утверждается, если за него проголосовали свыше 50% кредиторов по закону, о реструктуризации долга физических лиц же можно говорить только при наличии абсолютного большинства голосов. Согласие должны дать должник, кредиторы, финансовый управляющий. Судебная практика демонстрирует, что нахождение такого консенсуса практически невозможно. Процедура только затягивает дело и невыгодна никому из участников процесса, даже банкам. Участие в банкротстве финансово им невыгодно. Чтобы полноценно участвовать в каждом деле, пришлось бы расширять штат юристов. При этом банкротство для банков – возможность списать безнадежные долги перед ЦБ и перекредитовываться. Это объясняет их пассивность в процедуре. Максимум, что делают банки, — встают в реестр кредиторов», — рассказал Дмитрий Токарев.

План реструктуризации долга суд вправе утвердить только после оплаты гражданином текущих обязательств, а также погашения задолженности перед кредиторами первой и второй очереди. Такие обязательства относятся к личной ответственности должника. Среди них, например, возмещение за причинение вреда здоровью и жизни другого человека, алименты. В третью очередь становятся кредитные организации, уполномоченные органы. Закрытие реестра происходит по истечении двух месяцев.

Такие обязательства относятся к личной ответственности должника. Среди них, например, возмещение за причинение вреда здоровью и жизни другого человека, алименты. В третью очередь становятся кредитные организации, уполномоченные органы. Закрытие реестра происходит по истечении двух месяцев.

В ходе процедуры реструктуризации арбитражный управляющий контролирует финансы должника, проводит оценку его имущества и финансового состояния. Если проверка показывает нецелесообразность введения плана реструктуризации, управляющий ходатайствует о переходе к процедуре реализации имущества.

Срок исполнения плана реструктуризации может быть установлен не более чем на 36 месяцев. Процедура реализации длится в пределах полугода, после чего гражданин избавляется от необходимости платить по кредитам.

Последствия введения реструктуризации- С момента признания гражданина банкротом прекращается начисление штрафов и процентов по кредитам.

Судом вводиться мораторий на удовлетворение требований кредиторов.

Судом вводиться мораторий на удовлетворение требований кредиторов. - Прекращаются также исполнительные производства.

- В течение последующих 5 лет гражданин при желании снова взять заём обязан уведомлять кредиторов о статусе банкрота.

Дмитрий ТокаревГенеральный директор НЦБ

«Считаем введение реструктуризации задолженности браком в работе юристов. Если судье доступно объяснить, что при имеющихся доходах гражданина погашение задолженности невозможно, суд с большой охотой будет переходить сразу к процедуре реализации. Только потому, что после реализации списываются долги в полном объеме. Это позволяет не затягивать сроки. А договориться, заключив с кредитором мировое соглашение, можно и в ходе реализации имущества. Эта процедура не нарушает интересы ни одной из сторон: с учетом финансового положения гражданина имущество может быть продано, вырученные средства переданы кредиторам», — отметил генеральный директор НЦБ Дмитрий Токарев.

Подобрать подходящий для Вашего случая план банкротства помогут юристы НЦБ. Звоните и записывайтесь на прием!

Реструктуризация долга | Бизнес-план | Переговоры с кредиторами

7 ноября

Вернуться домой

Реструктуризация долга

См. Также:

Как держать вашу корпоративную завесу закрытой

Корпоративная завеса

Информация о банкротстве

Должник во владении

Неплатежеспособность

Мезонинное финансирование заемных средств (мезонинные займы)

Отношения с вашим кредитором

Реорганизация

Компания может попасть в финансовых проблем по разным причинам.Часто интуитивная реакция руководства — подать заявление о банкротстве в соответствии с главой 11. В нашей практике мы считаем банкротство крайней мерой . Мы всегда стараемся уберечь наших клиентов от банкротства. Почему? Потому что внесудебная реструктуризация или ликвидация долга может обеспечить более высокую прибыль для всех заинтересованных сторон при меньших затратах. Кроме того, компании увеличивают шансы на успешное улучшение операционной деятельности, избегая негативной огласки, часто вызываемой заявлением о банкротстве.Целью данной записки будет описание секретов успешной реструктуризации долга во внесудебном порядке для должников и кредиторов.

Мы всегда стараемся уберечь наших клиентов от банкротства. Почему? Потому что внесудебная реструктуризация или ликвидация долга может обеспечить более высокую прибыль для всех заинтересованных сторон при меньших затратах. Кроме того, компании увеличивают шансы на успешное улучшение операционной деятельности, избегая негативной огласки, часто вызываемой заявлением о банкротстве.Целью данной записки будет описание секретов успешной реструктуризации долга во внесудебном порядке для должников и кредиторов.

Обычный сценарий, приводящий к реструктуризации долга

Обычный сценарий может иметь место в компании любого типа — производственной, дистрибьюторской, сервисной, розничной и т. Д. Как правило, есть банковский кредитор с линией дебиторской задолженности, запасов, оборудования, земли и торговых кредиторов. Если бизнес не владеет недвижимостью или оборудованием, тогда будет арендодатель и некоторые арендодатели оборудования.Это небольшие различия, и принципы, описанные ниже, будут применяться независимо. Хотя банковский заем может быть текущим или просроченным платежом на один или два платежа, существуют значительные невыполнения обязательств, а платежи торговым кредиторам являются просроченными.

Хотя банковский заем может быть текущим или просроченным платежом на один или два платежа, существуют значительные невыполнения обязательств, а платежи торговым кредиторам являются просроченными.

Реструктуризация или ликвидация

Первое, что должен сделать бизнес, — это определить, продолжать ли операции / реструктурировать или ликвидировать . Это будет во многом зависеть от того, существует ли достаточный рынок для продуктов или услуг компании.Если нет, то продолжать бессмысленно и будет принято решение о ликвидации. В случае принятия решения о ликвидации Компания должна решить, будет ли продажа активов как действующего предприятия, возможно, конкуренту или немедленное закрытие, максимизирует стоимость активов. Мы часто рекомендуем клиенту нанять компетентного специалиста по ремонту . Они помогут с этой оценкой и созданием жизнеспособного плана действий. Помимо помощи в этом вопросе, независимый специалист по санации обеспечивает Компании доверие при обращении к кредиторам с просьбой о уступках.

Максимизация ценности

Можно спросить, почему компания должна заботиться о максимальном увеличении стоимости активов. Ответ заключается в том, что часто у руководителей есть личные гарантии, которые необходимо выполнить. Эти гарантии служат для руководства значительным стимулом для получения максимальной выгоды. Более того, наш опыт показывает, что большинство руководителей хотят добиться максимального выздоровления для всех, кого это касается. Во многих случаях они считают, что активы стоят больше, чем их оценочная стоимость.Если бизнес может быть продан как действующее предприятие, то он должен иметь возможность работать в условиях, близких к перерыву в движении денежных средств, по крайней мере, в течение 90 дней. Это даст руководству возможность продавать активы как непрерывно работающие. Если это невозможно, то бизнес должен быть закрыт.

Щелкните здесь, чтобы загрузить 10 лучших эсминцев

Бизнес-план

Если для бизнеса существует рынок, и Компания может работать на грани безубыточности денежного потока, то она должна разработать разумный бизнес-план на будущее. Бизнес-план часто состоит из двух этапов.

Бизнес-план часто состоит из двух этапов.

Первый этап бизнес-плана: устранение кризиса денежных потоков

Первый этап — это когда Компания находится в кризисе, и ей просто необходимо устранить кризис денежных потоков. На данный момент план должен обеспечивать как минимум получение достаточного дохода для покрытия текущих деловых расходов, таких как фонд заработной платы, налоги, аренда, коммунальные услуги, важнейшие материалы, транспортные расходы и т. Д. Обычно это означает, что Компании, вероятно, придется сократить платежи по просроченным кредитам, договорам аренды и торговому кредиту, пока ведется хозяйственная деятельность.В дополнение к сокращению платежей по просроченным долгам Компания обычно сокращает численность персонала и принимает другие меры по сокращению затрат для выравнивания источников и использования денежных средств. Компетентные специалисты по ремонту отлично умеют определять области, в которых бизнес может сократить расходы и стать более эффективным. План должен включать текущие и прогнозируемые балансы, отчеты о прибылях и убытках и денежные потоки.

План должен включать текущие и прогнозируемые балансы, отчеты о прибылях и убытках и денежные потоки.

Второй этап бизнес-плана: переговоры во внесудебном порядке

Второй этап бизнес-плана разрабатывается позднее.Будем надеяться, что усилия Компании по сокращению затрат и повышению эффективности операций превратили ситуацию с отрицательным денежным потоком в положительную, и долгосрочные перспективы компании стали более радужными. На этом этапе Компания имеет возможность вести переговоры со своими кредиторами во внесудебном порядке.

Переговоры с кредиторами

Адвокат по банкротству, Компания и специалисты по ремонту работают вместе, чтобы вести переговоры с кредиторами . Эти переговоры обычно состоят из двух этапов, которые также отражают этапы бизнес-плана.Очевидно, что наиболее важные переговоры ведутся с банком; они обычно удерживают активы, и поэтому банк имеет возможность взыскать взыскание. Одновременно с этим процессом Компания должна связаться со своими необеспеченными торговыми кредиторами. Сначала мы обсудим, как подойти к банку, а затем к торговым кредиторам.

Первый этап переговоров с банком

Если предположить, что Компания выявила свои проблемы на ранней стадии процесса, банк, вероятно, не знает о существовании кризиса.Худшее, что может сделать компания в этих условиях, — это попытаться и дальше скрывать кризис от банкира. Вместо этого Компания должна обратиться к банкиру и раскрыть природу кризиса и предоставить план по его разрешению. Это, пожалуй, самый сложный принцип для большинства компаний, испытывающих финансовые трудности. Компания почти всегда считает, что банк незамедлительно примет меры по погашению своего залога. Такого почти никогда не бывает, поскольку банк действительно не хочет владеть залогом.Кроме того, банк часто впечатляется честностью и порядочностью Компании, которая обращает внимание на проблему.

Банкам не привыкать к финансовым трудностям. Переговоры становятся еще более эффективными, если Компания уже наняла консультанта по реструктуризации, который проанализировал бизнес-операции и разработал вероятный план стабилизации ситуации. В идеале встреча с банком должна быть с Компанией, консультантом по банкротству и поверенным по банкротству. Компания должна сообщить банкиру, что на встрече будет присутствовать поверенный, чтобы банкир знал, что нужно пригласить своего поверенного по банкротству.Знание о том, что на встрече будет присутствовать адвокат, подготавливает банкира к ожиданию проблемы.

Добровольцы имеют полный доступ к записям компании

После того, как Enron и другие корпоративные мошенничества, банкиры часто проявляют подозрительность и могут полагать, что их заемщики выводят деньги из компании ненадлежащим образом. Лучший способ справиться с этой проблемой — это добровольно предоставить банкиру и / или его аудиторам полный доступ к записям компании.

Обстоятельства: ликвидация или продолжение деятельности

Переговоры с банком будут зависеть от фактов и обстоятельств каждого дела.Они могут использовать весь спектр от простого запроса об отказе от невыполнения обязательств по завету или полного воздержания. Это зависит от ситуации с денежными потоками и от того, приняла ли Компания решение о ликвидации. Если Компания приняла решение о ликвидации, то банкир захочет узнать характер программы продажи активов, стоимость продажи и то, как выручка от обеспечения будет переведена в банк. Если Компания решила продолжить свою деятельность, она обычно запрашивает какую-либо форму облегчения выплаты долга.

Формы облегчения долгового бремени могут заключаться в полном прекращении обслуживания долга на короткий период времени, пока операции стабилизируются. Или это может быть соглашение о выплате процентов только за определенный период. Если предположить, что Компания честная и имеет разумный бизнес-план, то практически наверняка банк заключит соглашение.

Получите доступ к бесплатным 10 лучших разрушителей стоимости

Первый этап переговоров с торговыми кредиторами

Менее интенсивны переговоры с торговыми кредиторами.Это связано с тем, что они обычно не удерживают залог и, как следствие, не имеют права прекращать операции. Обычно компания формирует два списка кредиторов.

Первый список будет состоять из некритичных поставщиков. Этим кредиторам будет направлено письмо с просьбой о приостановлении операций не менее чем на 60 дней. Обычно эти кредиторы не предоставляют дополнительных кредитов, и Компания сможет вести с ними дополнительные дела только наложенным платежом. В этом письме Компания (или поверенный по банкротству) опишет масштабы финансового кризиса и шаги, предпринимаемые для исправления ситуации.По возможности, письмо должно включать последние финансовые отчеты. В заключительном предложении должно содержаться обещание, что кредиторы вернутся до окончания периода ожидания. Затем предоставьте отчет и / или предложение по погашению долга. У этого письма несколько целей.

Связь с кредиторами и поставщиками

Во-первых, уведомлять кредиторов о ситуации — это просто хорошая деловая практика. Часто кредиторы с просроченной задолженностью обращаются за взысканием задолженности.Тогда персонал компании выполнит одно из следующих действий:

- Утка звонков

- Обещание производить платежи, которые Компания действительно не может себе позволить

- Фальшивые оправдания

Такие ответы только рассердят кредиторов. Во-вторых, поток информации к торговым кредиторам будет иметь практически такое же влияние, как и предоставление информации банку. То есть большинство торговых кредиторов согласятся на бездействие в качестве альтернативы судебному разбирательству. Очевидно, что цель этих усилий — избежать судебных издержек и расходов.Более того, если кредитор получит судебное решение, он может заставить Компанию подать заявление о банкротстве, тем самым сводя на нет всю цель внесудебного урегулирования.

С критически важными поставщиками (то есть с теми, кто абсолютно необходим для выживания бизнеса) следует обращаться отдельно. По сути, держите эти долги в актуальном состоянии. Если Компания не может поддерживать их в актуальном состоянии, она должна найти способ вести дела с этими поставщиками на наложенной основе.

Арендодатели оборудования часто являются наиболее сложной группой кредиторов.В ситуации, когда Компания арендовала неиспользуемое оборудование, известите лизинговые компании и предложите им вернуться в собственность. Часто арендодатель оборудования игнорирует эти письма и продолжает требовать оплаты. По крайней мере, в одном случае мы продали оборудование и передали выручку арендодателю оборудования, который категорически отказался от него. Если оборудование используется в бизнесе, Компания должна по возможности произвести платежи или попытаться перенести их.

Второй этап переговоров

Еще раз, это будет зависеть от обстоятельств.В случае реорганизации наилучший сценарий состоит в том, что бизнес изменился и теперь может предложить реструктуризацию или рефинансирование своей банковской задолженности. И здесь профессионалы по ремонту могут оказать помощь в представлении запросов на рефинансирование кредиторам, факторам или инвесторам на основе активов. Эти люди обычно менее склонны к риску, чем банки. Кроме того, отправьте второе письмо торговым кредиторам, предлагающее одно из следующего:

- Расчет наличными со скидкой при условии наличия средств

- Выплата большего процента с течением времени

Большинство торговых кредиторов примут опцион наличными с большой скидкой, вместо того, чтобы судиться или ждать более крупной выплаты с течением времени.Обычно это хорошее решение. Мы договорились о многих таких расчетах в диапазоне от десяти до двадцати центов за доллар.

Если бизнес не изменился в достаточной степени для того, чтобы продолжить работу таким образом, Компания должна снова встретиться с банком, чтобы обсудить процесс и запросить дополнительное продление времени. Сделайте аналогичный запрос торговым кредиторам.

В случае ликвидации Компания должна периодически встречаться с банком, чтобы сообщить о статусе продажи активов.Отправляйте аналогичные отчеты торговым поставщикам. Иногда продавцы требуют немедленной оплаты. Стороны должны принять к сведению, что, если Компания не выполняет обязательства по обеспеченному банковскому ссуде, передача залоговых доходов третьим лицам без согласия банка фактически является преступлением. Это преступление — воспрепятствование обеспеченным кредиторам. Если сумма превышает 1500 долларов, это считается уголовным преступлением. См. Уголовный кодекс Техаса §32.33. Банк крайне редко дает согласие на такие платежи. Используйте этот малоизвестный факт, чтобы отговорить торговых кредиторов от принятия мер по взысканию долгов.

Заключение

Предполагая, что компания честна и пытается выполнить свои фидуциарные обязательства перед кредиторами, внесудебные меры принесут более высокую прибыль кредиторам и более быструю выплату, чем заявление о банкротстве. Стороны могут сказать, честна ли компания, если она предоставляет информацию по запросу и доступ к записям. Когда вы нанимаете компетентного и независимого консультанта по ремонту, вы значительно повышаете вероятность успешного исхода. Конечно, один кредитор может прервать процесс, подав иск и получив судебное решение.Такой кредитор может подумать, что он опережает толпу и получает кредитное плечо для достижения более высокого урегулирования. В большинстве случаев это ошибочная логика по нескольким причинам.

Причины неправильной логики

Во-первых, если Компания подает заявление о банкротстве, кредитор откажется от возможности получить выплату во внесудебном порядке. Если предположить, что все обстоятельства равны, доход будет уменьшен на сумму профессиональных гонораров, уплаченных при выходе из банкротства. Во-вторых, если кредитору выплачивается более высокий процент, чем другим кредиторам, то дополнительной суммы обычно недостаточно для покрытия судебных издержек, которые кредитор должен заплатить за работу по сбору платежей.В-третьих, если Компания подает заявление о банкротстве в течение 90 дней, то платеж подлежит возмещению в качестве преференции. В большинстве случаев имеет больше смысла работать с компанией, испытывающей финансовые затруднения (реструктуризация долга), чем подавать иск.

Не оставляйте никаких ценностей на столе! Загрузите технический документ «10 лучших разрушителей ценностей».

[коробка] Дополнительный член лаборатории стратегического финансового директора

Получите доступ к плану реализации стратегии выхода в лаборатории SCFO. Этот инструмент позволяет вам максимизировать потенциальное значение перед тем, как вы завершите .

Щелкните здесь , чтобы получить доступ к вашему плану выполнения. Не участник лаборатории?

Щелкните здесь , чтобы узнать больше о SCFO Labs [/ box]

Первоначально опубликовано Джеймсом Уилкинсоном 24 июля 2013 года.Консолидация долга или реструктуризация долга: какой вариант лучше для вас?

У американцев серьезная проблема с личным долгом, которая, скорее всего, ухудшится, прежде чем станет лучше. По данным Федерального резервного банка Нью-Йорка, U.S. Потребительский долг вырос до 12,84 трлн долларов во втором квартале 2017 года, что является самым высоким уровнем с первых месяцев Великой рецессии в третьем квартале 2008 года.

Долг по кредитным картам является особенно обременительным. «Потоки остатков по кредитным картам в связи с ранними и серьезными просрочками увеличились третий квартал подряд — тенденции, не наблюдавшейся с 2009 года», — заявила Федеральная резервная система в своем последнем квартальном отчете о долге и кредитах домашних хозяйств.

Жилищная ипотека, самый крупный компонент долга домохозяйств, также растет.«Остатки по ипотеке, которые на 30 июня составляли 8,69 трлн долларов, выросли на 64 млрд долларов по сравнению с первым кварталом 2017 года», — заявили в ФРС.

Консолидация долга и реструктуризация долга: два разных способа восстановления

Вам не нужно быть профессором экономики Гарвардского университета, чтобы понять, что чрезмерная задолженность сопровождается чрезмерной тревогой и беспокойством. Вот почему, когда долг домохозяйства становится слишком обременительным, потребители ищут пути к сокращению и даже обнулению этого долга.

Два широко используемых инструмента управления долгом, консолидация долга и реструктуризация долга, могут соответствовать всем требованиям, когда нужно ограничить долговую нагрузку потребителей, но существенно разными способами, о которых финансовые потребители должны знать.

Хотя консолидация долга и реструктуризация долга имеют структурное сходство, которое может помочь потребителям бороться с долгом, это не одна и та же форма облегчения управления долгом.

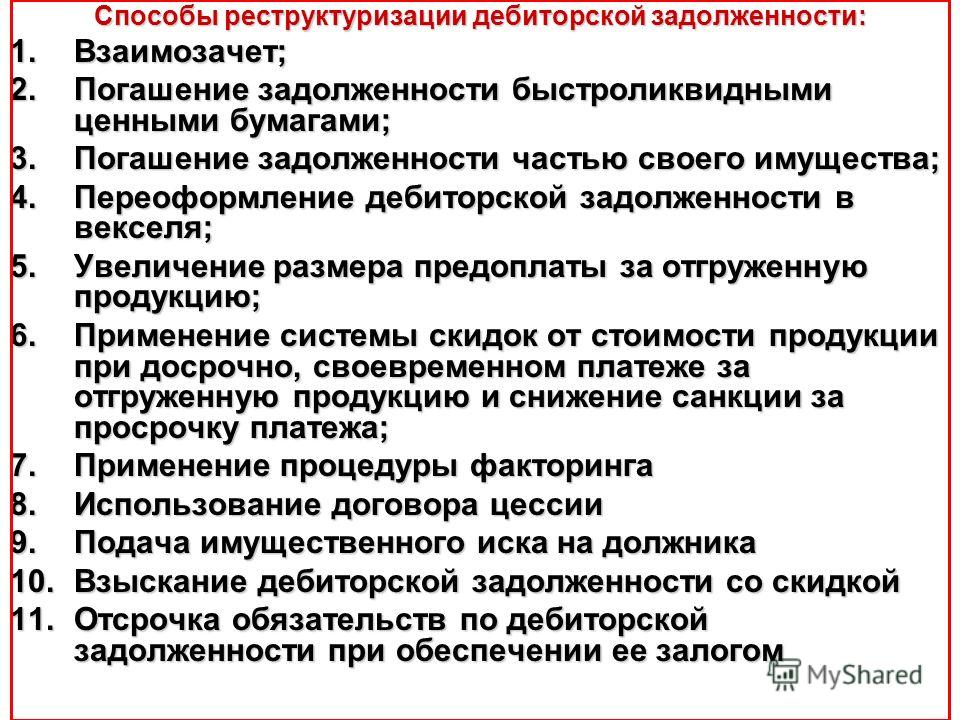

- Консолидация долга — это процесс, который позволяет заемщикам рефинансировать и / или превращать несколько небольших (с высокой процентной ставкой) ссуд в одну ссуду. «Это делает более удобным для заемщиков выплату кредита в более короткие сроки и, если это более низкая процентная ставка, то также с более низкими ежемесячными платежами», — отмечает Лесли Тайн, адвокат по долгам в Tayne Law Group P.К. из Нью-Йорка и автор книги «Жизнь и долг». «Деньги, которые раньше использовались для выплаты высоких процентов по множественным займам, теперь могут быть использованы для оплаты большей суммы кредита». (См. Также: Подходит ли вам консолидация долга?)

- Реструктуризация долга — это процесс, в котором должник и кредитор согласовывают сумму, которую заемщик может выплатить. «Затем должник работает с кредитным консультантом, чтобы поговорить с кредиторами в попытке избавиться от причитающейся задолженности», — объясняет Тейн.«Например, консультант по долгу может провести переговоры с кредитором и сказать, что они выплатят 40% долга вместо полного долга. Это может быть успешным, если все будет сделано правильно и при надлежащем обращении».

Различия и сходства

Консолидация долга, хотя и схожа в некотором роде, представляет собой другой инструмент управления финансовым долгом, чем реструктуризация долга, но, по словам Тэйна, следующим образом:

| Консолидация долга | Реструктуризация долга |

|---|---|

| Консолидация долга требует совершенно нового контракта и новой заявки на ссуду. | Реструктуризация долга основывается на существующем контракте и требует дополнительных переговоров. |

| Тот, кто подает заявку на консолидацию долга, не обязательно должен испытывать финансовые трудности. | Тот, кто подает заявку на реструктуризацию долга, обычно испытывает финансовые затруднения. |

| Консолидация долга может фактически увеличить ваш кредитный рейтинг (до тех пор, пока заемщик продолжает выплачивать ссуду вовремя). | Реструктуризация долга может повредить ваш кредитный рейтинг, поскольку заемщики не выполняют первоначального соглашения.«Это может ухудшить оценку в течение трех лет после окончательного платежа», — говорит Тайн. |

Между двумя инструментами управления долгом есть некоторые важные сходства:

- Оба имеют одну и ту же цель — сделать долг более управляемым.

- Оба изменят существующие условия и суммы погашения ссуд.

- Заемщики по обоим ссудам по-прежнему должны выплатить некоторую сумму своего долга ». Это зависит от того, если вы рефинансируете более низкую процентную ставку, тогда вы в конечном итоге будете возвращать меньше и если вы добьетесь успеха в переговорах, то в конечном итоге вы можете заплатить меньше долга, чем ранее », — говорит Тайн.

Члены одной ссудной семьи

Структурно консолидация долга — это форма реструктуризации долга, и это важно знать заемщикам, борющимся с долгами, говорят другие эксперты. «Целью реструктуризации потребительского долга является реструктуризация вашего долга, чтобы он имел лучшие условия, которые упростят вам полную выплату долга», — объясняет Кевин Гальегос, вице-президент по операциям Phoenix в Freedom Debt Relief, в Фениксе. Az.

Идея, по словам Гальегоса, заключается в том, что реструктуризация долга уменьшает общую сумму ежемесячных платежей и / или общую сумму выплачиваемой основной суммы и процентов.«Поймите, что реструктуризация долга как средство реорганизации долга может включать множество инструментов», — говорит он. «Один — это консолидация долга, а другой — погашение долга».

Например, ссуды, используемые для выплат кредиторам, обычно называются индивидуальными ссудами. «Их также называют ссудами на консолидацию долга, поскольку они предназначены для того, чтобы помочь людям выбраться из долга (особенно долга по кредитной карте)», — отмечает Гальегос. «Это указывает на« реструктуризацию долга »как на общий термин. В этом отношении« консолидация долга »является одним из средств реструктуризации долга.

Выбор правильного пути

Какой вариант ссуды для управления долгом работает лучше всего? Это во многом будет зависеть от уникального финансового положения отдельного заемщика.

Что касается любого влияния на кредитный рейтинг, оба варианта предполагают риски и выгоды для заемщиков. Например, консолидация ссуды может повысить ваш кредитный рейтинг, если вы сначала используете ссуду для погашения долга с высокой процентной ставкой, что кредиторы хотят видеть от заемщиков. С другой стороны, получение любой ссуды обычно отрицательно сказывается на вашей кредитной истории. оценки, так как ссуды представляют собой задолженность и, следовательно, рассматриваются кредиторами как более высокий риск.

Что касается реструктуризации долга, есть вероятность, что кредитные рейтинги заемщиков снизятся, поскольку в большинстве сделок по реструктуризации долга процентные ставки часто выше, что представляет собой больший долг для заемщика и больший риск для кредиторов.

Тем не менее, есть несколько единых выводов как по консолидации долга, так и по реструктуризации долга:

- «И то, и другое в конечном итоге погасит долг», — отмечает Тэйн. «Но при обсуждении того, какой вариант работает лучше всего, это зависит от обстоятельств и ситуации, в которой вы находитесь.»Например, если вы владеете частным или государственным бизнесом и попадаете в большую задолженность, и вам не хватает платежей, и это влияет на ваш кредитный рейтинг, то вы можете рассмотреть возможность реструктуризации долга, чтобы помочь вам вернуться к «В качестве альтернативы, если ваш бизнес идет хорошо, и вы хотите расширяться, чтобы стать более успешным, но ваш долг давит на вас, то вы можете подумать о консолидации долга», — отмечает она. также возможно участие в стратегии, предусматривающей реструктуризацию и консолидацию долга.«Вы можете договориться о более выгодных суммах выплат с текущими кредиторами (посредством реструктуризации), а затем определить нового кредитора, который сможет объединить ваши пересмотренные долги в одну ссуду с лучшими условиями», — отмечает Кайл Винкфилд, управляющий партнер O’Dell, Winkfield. Розман и Шипп, Роквилл, штат Мэриленд,

- Когда дело доходит до этих подходов, нет такого понятия, как «лучший вариант», поскольку они зависят от ситуации. «Факторы в вашей жизни, такие как сумма долга, тип долга, кредитная история, статус занятости — все это влияет на то, сколько у вас есть места для переговоров или поиска лучших условий», — заявляет Уинкфилд.«Долг — это личная битва, и эффективное управление ею осуществляется в индивидуальном порядке».

Несомненно, и консолидация ссуд, и реструктуризация ссуд приносят множество уникальных преимуществ американцам, борющимся с тяжелым личным долгом. Проконсультируйтесь с надежным финансовым консультантом и тщательно изучите, какой из двух вариантов займа лучше всего подходит для вас.

Реструктуризация долга Финансовое определение реструктуризации долга

Пенни нанял консультантов для изучения вариантов реструктуризации долга, которые позволили бы продавцу, испытывающему трудности, получить больше времени для восстановления, сообщают Джессика ДиНаполи и Майк Спектор агентства Reuters со ссылкой на людей, знакомых с этим вопросом.Новый закон также внес изменения в обязательные резервы, а также реструктуризацию долга. Подтверждение РДЭ отражает текущую реструктуризацию долга Elli с продленным до конца сентября 2018 года соглашением о приостановлении производства после того, как Elli пропустила два купонных платежа по существующим Страна, несомненно, потребует серьезной реструктуризации долга в ближайшие годы в свете огромного, неуправляемого долгового бремени (оценивается в 150 миллиардов долларов или более), с которым сталкивается Республика Венесуэла и ее государственная нефтяная компания PDVSA, а также растущее число невыполненных платежей и связанное с этим накопление значительной задолженности по платежам (по оценкам, в настоящее время она превышает 6 миллиардов долларов).ICRA также скептически относится к схеме стратегической реструктуризации долга (которая дает банкам полномочия менять управление), предотвращающей ухудшение ссуд. NPS также попросил Корейский банк развития, основного кредитора судостроительной компании, отложить решение о принятии долга. План реструктуризации до трех месяцев для проведения комплексной проверки Daewoo. DUBAI: девелопер Nakheel, который оказался в центре долгового кризиса Дубая в 2009 году, завершил восстановление после реструктуризации долга на 16 миллиардов долларов, погасив в этом месяце исламскую облигацию, свою сказал председатель.Резюме: компания Limitless из DubaiEe достигла соглашения о реструктуризации долга со своими кредиторами и в этом месяце произведет досрочный платеж в размере 2,1 миллиарда дирхамов (564 миллиона долларов США) банкам и торговым кредиторам, согласно заявлению компании. Маскат, 30 мая (ONA) A Специализированный банковский семинар под названием «Реструктуризация долга в банках» открылся сегодня в отеле City SeasonS Muscat. Управляющий торговой недвижимостью из США JLL (NYSE: JLL) приобрел американскую фирму по аренде и реструктуризации долга Huntley, Mullaney, Spargo and Sullivan, Inc. — сказали в компании.НЬЮ-ЙОРК (CyHAN) — Генеральная Ассамблея сегодня (10 сентября) одобрила резолюцию о реструктуризации суверенного долга в ответ на кризис «фондов-стервятников» Аргентины и растущую озабоченность проблемами суверенного долга в других странах.Учет реструктуризации проблемной задолженности — AccountingTools

Обзор учета реструктуризации проблемной задолженности

У должника могут возникнуть финансовые трудности, и поэтому он договаривается со своим кредитором о реструктуризации любых существующих соглашений о заимствовании. В таком случае учет полученных в результате модифицированных соглашений основан на их влиянии на денежные потоки, а не на том, как эти денежные потоки описаны в пересмотренных соглашениях о заимствовании.Корректировки, которые, скорее всего, повлияют на денежные потоки, — это изменения в сроках платежей и суммах, обозначенных как номинальные суммы или проценты.

Реструктуризация проблемной задолженности считается произошедшей, когда кредитор предоставляет уступки, которые он обычно не рассматривал бы из-за финансовых трудностей должника. Реструктуризация проблемной задолженности обычно не считается произошедшей, если должник может получить средства из других источников, кроме своего существующего кредитора. Учет реструктуризации проблемной задолженности охватывает ряд платежных инструментов, включая кредиторскую задолженность, векселя к оплате и облигации.

Сделка по реструктуризации проблемной задолженности может включать в себя ряд возможных решений по урегулированию, включая передачу материальных или нематериальных активов, предоставление доли в капитале должника, снижение процентной ставки, продленный срок погашения по ставке ниже рыночной. процентной ставки, уменьшение номинальной суммы долга и / или уменьшение суммы начисленных, но невыплаченных процентов. Учет этих реструктуризаций варьируется в зависимости от характера операции, как указано ниже:

Полный расчет активами или собственным капиталом .Если должник передает дебиторскую задолженность третьих сторон или другие активы или капитал кредитору для полного погашения долга, он должен признать прибыль от операции в сумме, на которую балансовая стоимость задолженности превышает справедливую стоимость переданных активов. Справедливая стоимость погашенной задолженности может использоваться вместо справедливой стоимости переданных активов, если это более очевидно.

Частичный расчет активами или собственным капиталом . Если должник передает дебиторскую задолженность от третьих лиц или другие активы или капитал кредитору для частичного погашения долга, он должен оценивать операцию только по справедливой стоимости переданных активов (а не по справедливой стоимости кредиторской задолженности).

Изменение условий . Если происходит только изменение условий долгового инструмента, то учитывайте это изменение только на перспективной основе с даты реструктуризации. Это означает, что вы не изменяете балансовую стоимость к оплате, если эта сумма не превышает общую сумму всех оставшихся денежных выплат (включая начисленные проценты), требуемых по новому соглашению. Это может привести к использованию новой эффективной процентной ставки, которая приравнивает приведенную стоимость денежных выплат, указанных в новом соглашении, к текущей балансовой стоимости обязательства.Если общая сумма будущих денежных выплат меньше текущей балансовой стоимости обязательства, уменьшите балансовую стоимость до суммы всех будущих денежных выплат и признайте прибыль по разнице; это означает, что процентные расходы не могут быть признаны в связи с любыми оставшимися периодами.

Частичный расчет и изменение условий . Если часть долга погашена, а условия оставшейся суммы изменяются, сначала уменьшите балансовую стоимость задолженности на общую справедливую стоимость переданных активов.Отразите прибыль или убыток по любой разнице между справедливой стоимостью и балансовой стоимостью переданных активов. Однако GAAP не разрешает признавать прибыль от реструктуризации кредиторской задолженности, за исключением случаев, когда общая сумма оставшихся будущих денежных выплат меньше остаточной балансовой стоимости обязательства.

Проценты по условным платежам . Если в соглашение о реструктуризации включены условные платежи, признавайте процентные расходы по этим платежам только в том случае, если сумма обязательства может быть обоснованно оценена и существует вероятность того, что должник принял на себя обязательство.Однако делайте это только после вычета достаточной суммы этих платежей из балансовой стоимости обязательства, чтобы исключить любую прибыль от реструктуризации, которая в противном случае была бы признана. Если процентная ставка по этим платежам является переменной, оцените сумму будущих платежей на основе текущей процентной ставки на дату реструктуризации. Текущий учет этих условных платежей может быть скорректирован с учетом последующих изменений процентных ставок.

Юридические и прочие сборы .Если существуют юридические или другие сборы, связанные с предоставлением доли в капитале должника, зачитайте их против зарегистрированной суммы доли в капитале. Любые другие подобные сборы, не связанные с предоставлением доли в капитале, должны использоваться для уменьшения прибыли, признанной в результате операции реструктуризации; если нет прибыли, подлежащей компенсации, начисляйте комиссию в счет расходов по мере возникновения.

Пример учета реструктуризации проблемной задолженности

Компания Near Miss Company имеет ссуду, подлежащую выплате в Currency Bank, которая имеет непогашенный остаток в размере 240 000 долларов США и начисленные проценты к выплате в размере 15 000 долларов США.Near Miss оказывается на грани банкротства и ведет переговоры с Currency Bank о реструктуризации своего долга. Валютный соглашается принять от Near Miss здание хранения балансовой стоимостью 200 000 долларов и справедливой стоимостью 210 000 долларов, что полностью погасит задолженность. Near Miss записывает следующую запись для регистрации урегулирования:

Реструктуризация долга: Последние новости и видео, Фотографии о реструктуризации долга

ИСКУССТВОВАНО:

Худшее уже позади, вероятно, реструктуризация долга RFL завершится к декабрю: председатель Religare Enterprises

RFL, подразделение Religare Enterprises Ltd., входящее в NBFC, было запрещено начинать новые операции, так как с января 2018 года он находится в соответствии с планом корректирующих действий (CAP) Резервного банка Индии (RBI) из-за его слабого финансового положения. . Компания испытывала финансовые затруднения, в первую очередь из-за предполагаемого незаконного присвоения средств бывшими промоутерами Шивиндером Сингхом и его братом Малвиндером Сингхом.

Religare ведет переговоры о продаже контрольного пакета акций кредитора

Люди, знакомые с этим вопросом, сказали, что Religare ведет переговоры с местным стратегическим инвестором, проявляющим интерес к пространству BFSI, и что группа не разговаривает ни с каким финансовым инвестором, в отличие от прошлого раза, когда они заключили договор с TCG для продажи акций Religare Finvest.

Банкам велено подготовить списки для реструктуризации ссуд

Банкам рекомендовано подготовить список заемщиков, которые будут иметь право на разовую реструктуризацию долга в специальном окне открыт Резервным банком Индии (RBI) для борьбы со стрессом из-за пандемии Covid-19.

Religare Finvest представляет пересмотренный план реструктуризации долга

Предыдущий план реструктуризации долга, который был введен в действие и фактически был подписан более чем 70% моих кредиторов, и это дает мне уверенность в том, что «то, что мы сделали в пересмотренном плане реструктуризации, который более или менее соответствует тому, что мы предлагали ранее», — сказал TOI Панкадж Шарма, президент и руководитель корпоративного планирования и стратегии Religare Finvest.

Девелоперы ждут реструктуризации долга, меры по обеспечению ликвидности

После решения правительства о продлении на 6 месяцев для завершения проектов в сфере недвижимости девелоперы надеются, что в ближайшее время могут быть обнародованы такие меры, как единовременная реструктуризация или пролонгация долга, а также другие вопросы, включая повышение ликвидности.

Загрузить Подробнее …

Реструктуризация корпоративного долга: последние новости и видео, фотографии о реструктуризации корпоративного долга

ИСКУССТВОВАТЬ:

DHFL растет на 5%, поскольку Wadhawan приближается к RBI с пересмотренным предложением

Согласно Согласно пересмотренному предложению, 12 000 крор рупий будут выплачены в течение семи лет равными ежегодными платежами после годичного моратория с 11-процентной ставкой после двухлетнего моратория на проценты, сообщает IANS.

Схема реструктуризации долга находит мало покупателей по мере ускорения роста

Рейтинговое агентство Crisil сообщило, что его предварительный анализ показывает, что 99% не — Микро- и малые предприятия (ММСП) или более крупные компании, оцениваемые им и соответствующие критериям реструктуризации, вряд ли выберут программу однократной реструктуризации долга (OTDR).

Худшие уже позади, вероятно, завершат реструктуризацию долга RFL к декабрю: председатель Religare Enterprises

RFL, подразделение Religare Enterprises Ltd., входящее в NBFC, было запрещено начинать новые операции, так как с января 2018 года он находится в соответствии с планом корректирующих действий (CAP) Резервного банка Индии (RBI) из-за его слабого финансового положения. . Компания испытывала финансовые затруднения, в первую очередь из-за предполагаемого незаконного присвоения средств бывшими промоутерами Шивиндером Сингхом и его братом Малвиндером Сингхом.

Religare ведет переговоры о продаже контрольного пакета акций кредитора

Люди, знакомые с этим вопросом, сказали, что Religare ведет переговоры с местным стратегическим инвестором, проявляющим интерес к пространству BFSI, и что группа не разговаривает ни с каким финансовым инвестором, в отличие от прошлого раза, когда они заключили договор с TCG для продажи акций Religare Finvest.

Глава SBI надеется на меньшее количество запросов на реструктуризацию долга от корпораций

Выступая на мероприятии «Разблокировать BFSI 2.0», организованном газетой Business Standard, он сказал, что будут некоторые запросы на реструктуризацию из сегмента личного кредита и «мы готовимся к работе с объемами в том, что касается P-сегмента (сегмент личного кредита)».

Как банк реструктурирует ссуду? Банкир объясняет ухищрение RBI

По мнению экспертов, RBI еще не уточнил, какие личные ссуды имеют право на получение в рамках этого изменения, направленного на смягчение удара пандемии по испытывающим трудности предприятиям и домохозяйствам.

При этом из заработной платы нельзя изымать на погашение кредитов сумму, установленную как прожиточный минимум;

При этом из заработной платы нельзя изымать на погашение кредитов сумму, установленную как прожиточный минимум; Судом вводиться мораторий на удовлетворение требований кредиторов.

Судом вводиться мораторий на удовлетворение требований кредиторов.